原文標題:《加密市場的「五維投資法」》

原文來源:比特李爾王

一. 投資決策三要素

投資方法紛繁龐雜,但萬變不離其宗,影響最終收益的因素,脫不開三個方面:勝率、賠率、倉位,通俗來說:

勝率:這一項投資,贏面有多大?有多大的把握盈利而非虧損?勝率決定了一項投資最終賺錢的概率有多大。

賠率:如果可以賺錢,可以獲得多高的收益率?可以賺多少倍?賠率決定了收益率的高低。

倉位:需要在這項投資上投入多大倉位的資金?倉位很大程度決定了最終絕對收益的大小。

絕大部分熱衷於短期投機炒作的人,只會局限地關注高賠率,片面痴迷於撞上百倍的機會。殊不知,高賠率往往意味著高風險(即低勝率,贏面小),而高風險又往往意味著投資者在心態上不敢重倉位投入,最終結果就是,即使押中了高賠率的機會,絕對收益依然有限(除非賠率足夠高,但是能夠抓住這種機會的概率就更低了),而且能不能穩拿到百倍無疑也是個問題。

因此,好的投資策略,應該是尋求這樣的要素組合:足夠高的勝率,中等偏上的賠率,足夠重的倉位。

那如何提高投資決策的勝率?

如何找到中等偏上的賠率機會?

如何投入合適的倉位買入?

基於最近一輪牛熊的得失复盤和持續反思,我總結了一套加密市場的「五維投資法」。

這五維分別為:

1. 賽道

2. 週期

3. 競爭

4. 價格

5. 策略

並由這五個維度,經反复實踐复盤,總結了一套系統可執行的方法。

二. 加密市場的「五維投資法」

所謂「五維投資法」,就是從賽道、週期、競爭、價格、策略五個維度出發,去挖掘和評估一項投資機會,系統性地提升投資決策的勝率、賠率,並在此基礎上,更好地評估在一項投資裡應該投入多大的倉位,從而最終獲得較高的絕對收益。 「五維投資法」具體可以提煉為以下投資決策五個步驟。

1. 選賽道(賽道維度)

作為一場概率遊戲,投資就像釣魚。

如何釣到更多的魚?如何釣到更多的大魚?首先不在於有更好的釣魚技巧,重點在於:

去魚多的地方,並且是大魚多的地方。

在一個小河溝裡,即使有最好的釣魚技巧,也不可能釣到大魚——大水才會有大魚,所以,首先必須要找到一條足夠大的河流,或者直接跳到大海裡,然後,才可以談釣大魚的技巧問題。

同樣的道理類比到投資,要想找到足夠大、足夠好的機會,首先就需要找到足夠好的賽道,因為貧瘠狹窄的賽道,不可能跑出千里馬。

那怎樣的賽道才算好賽道?什麼樣的賽道才可能跑出千里馬?可以從以下幾個維度評估:

1) 賽道的厚度賽道的厚度,即賽道利潤的豐厚程度。

只有在厚厚的雪上,才可能滾出足夠大的雪球,也只有在一個利潤足夠豐厚的賽道裡,才可能跑出千里馬和獨角獸。

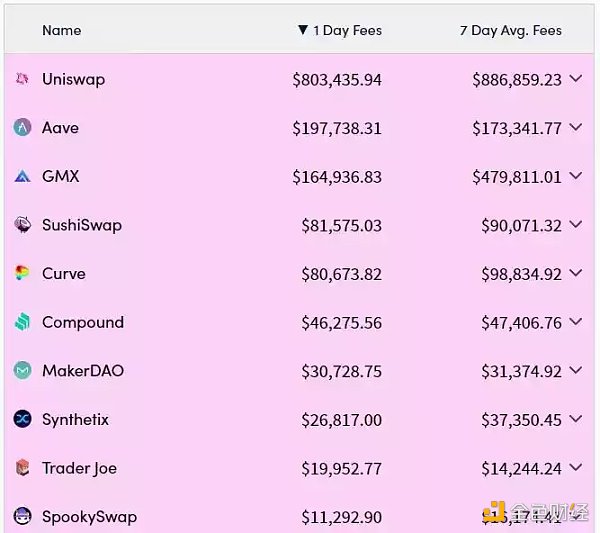

在Crypto Fees 網站上,可以看到鏈上協議手續費收入的排名,排名前10 的項目,基本上被兩個賽道的項目瓜分了:DEX 賽道(去中心化交易所,包含現貨交易和衍生品交易)和借貸賽道。

原因就在於,這兩個賽道涵蓋了一個區塊鏈生態繁榮起來必不可少基礎設施:交易和借貸,交易解決了一個區塊鏈生態內資產的自由流轉問題,借貸則解決了資本利用率的問題,由此構建起價值互聯網的基礎應用組件,因此,這兩個賽道可以攫取一個區塊鏈生態系統內絕大部分的價值。

同樣,若再把這兩個賽道相互比較,也同樣有優劣之分。 DEX 賽道面向的用戶交易需求更普遍、更高頻,因此DEX 賽道的利潤又比借貸賽道更厚。通過Crypto Fees 數據可以看到,在手續費排名前10 的項目裡,DEX 類占了7 個(UNI、GMX、SUSHI、CRV、SNX、Trader Joe、SpookySwap),而藉貸類則只佔據了3 個(Aave、COMP、MKR),就印證了這一點。

在「DeFi 之夏」裡,DEX 應用Uniswap 和借貸應用AAVE 最終都成為DeFi 的頂流,原因就在於DEX 和借貸是DeFi 裡利潤最厚的賽道,這兩個賽道即使沒有UNI 和AAVE 沒有跑出來,也會有別的項目跑出來成為DeFi 頂流,因為只有肥水才能養出肥魚。

2) 賽道的寬度賽道的寬度是指賽道的可延展性和網絡效應的強弱。

一個賽道的可延展性越強,就意味著這個賽道有足夠大的寬度,有更多的利潤延展空間;

一個賽道的網絡效應越強,就意味著這個賽道裡會有很強的馬太效應,更有可能成長出贏者通吃的巨無霸。

舉例,同樣看DEX 賽道,其寬度要比借貸賽道寬得多。從交易的資產品類上看,DEX 可以從FT 交易擴展到NFT 交易,這從近期Uniswap 推出NFT 交易平台可以看出來;從交易類型上看,DEX 也可以從現貨交易擴展到豐富的衍生品交易,而隨著交易中槓桿需求的增加,DEX 也很容易延展到借貸市場。相反借貸賽道在賽道延展性上,則沒有DEX 賽道強。

在網絡效應層面,DEX 賽道天然具有網絡效應。隨著資產和交易需求的聚集,會帶來更好的交易深度,進而吸引更多的用戶,最終形成足夠強的馬太效應,大概率會出現巨無霸式的項目,而藉貸賽道的網絡效應則比DEX 賽道差很多,這些差異最終就會反映在整體項目市值上。

3) 賽道的長度賽道的長度是指一個賽道成長周期的長短。

只有在一個具有足夠長成長周期的賽道,才更有可能通過長期持有策略獲得超額收益,同時也能夠降低潛在機會選擇成本(一些賽道成長周期短,導致投資者會頻繁地切換投資賽道,繼而增加潛在的機會選擇成本)。

有些賽道是階段性的,甚至是短期的。

舉一個非加密行業的例子:在傳統移動互聯網行業,第三方手機系統工具的賽道就是階段性的,因為早期安卓系統的不完善,給第三方開發商創造了分一杯羹的機會,但是隨著安卓系統的不斷完善,手機開發商也直接將很多系統工具內置化,使得這些手機系統工具的賽道悄然沒落了。但是電子商務賽道卻是一個足夠長期的賽道,從互聯網誕生之初,就出現了簡單的電子商務模式,而直到現在,電子商務賽道的發展依然如火如荼。

在加密世界裡,各種短期概念炒作性賽道朝生暮死的例子,就更加不勝枚舉了。

4) 賽道的核心度所謂賽道的核心度,主要看兩個維度:

a. 該賽道在技術應用上,是否利用了區塊鏈的核心技術優勢

人們往往會誇大一項技術的潛力,比如在2000 互聯網泡沫破滅前,人們曾幻想互聯網可以解決絕大部分現實問題,並做了很多跨越時代乃至不著邊際的嘗試,但這些嘗試最終都證明,互聯網並非萬能。

任何一項技術都有其核心優勢,發揮其核心優勢並找到市場契合點,就可以無往不利。偏離其核心優勢,誇大或泛化一項技術的應用潛力,就可能創造出一堆純粹概念炒作性質的東西。

對於區塊鏈而言,其核心優勢就是由去中心化帶來的去信任優勢,以及圍繞著去中心化伴生的其他屬性,如:無准入、不可篡改、公開透明、可組合性、匿名性、抗審查、全球化等鮮明特徵,這些核心特徵就是區塊鏈的核心優勢。

一些賽道高度契合了區塊鏈的核心優勢,典型的如DeFi 賽道、NFT 賽道(NFT 本質上也是一種金融資產),但是另一些賽道,頂多只是套了個區塊鏈的殼子,並沒有將區塊鏈的核心優勢發揮出來,典型的如物聯網相關的項目,賽道的概念很大,但是並沒有很好地契合區塊鏈技術本身的優勢,或者說目前還沒有看到高度契合的點,這一類賽道對於加密世界而言,賽道核心度就很低,不是好賽道。

b. 該賽道在解決的問題上,是否解決了行業的核心問題

區塊鏈行業目前面臨著很多核心問題,比如底層的擴容、隱私問題,中間層的基礎設施問題,應用層的基礎設施缺乏、易用性差等問題,這裡只是列出的很小的一部分。一些賽道靠近這些核心問題,就意味著有巨大的機會;而另一些賽道,解決的是一些邊緣性、可有可無的問題,則該賽道核心度就會比較低,賽道對應的投資價值就比較小。

2. 判週期(週期維度)選定賽道之後,進一步需要判斷當前所處的周期階段。

週期階段有兩個層面,一個是具體賽道周期所處的階段,一個是加密市場的宏觀週期所處的階段。首先,看賽道周期階段。任何一個賽道,在發展過程中都存在一定的賽道周期。我把一個賽道發展週期劃分為四個階段,分別為:

1) 試錯探索期

2) 快速成長期

3) 穩定增長期

4) 成熟平穩期

在第1) 階段,賽道潛在的增長率很高,但是因為賽道內尚未跑出相對成型的模式,對於單個項目而言,就會有很大的試錯成本,投資決策就會面臨著很大的不確定性,一不小心就投到先烈項目。

而在3)、4) 階段,賽道內項目發展的確定性變高,這意味著投資該賽道項目的勝率會變高,但同時潛在的收益率也會下降。

因此,要想在一個賽道裡找到兼顧高勝率和高賠率的投資機會,應該選擇在該賽道處於2) 階段,即在處於快速成長期時進入。如何判定該賽道是否處於快速成長期?有三個標準:

a. 在該賽道內,已經有項目達到PMF(產品與市場匹配)階段。比如一些項目出現持續、有機的用戶快速增長趨勢,並出現很多其他項目持續跟進模仿的風潮,則大概率意味著,該賽道即將進入或已經處於快速成長期。

b. 在該賽道內,已經有項目探索出有效的商業模式。具有相對可預期的盈利模式,具備一定的可持續性。這一條是在第一條基礎上的補充,因為即使該賽道已經有項目達到了PMF 階段,也不一定意味著該賽道已探索出了可持續盈利的模式。

c. 在該賽道內,是否已經有一家佔據30% 甚至40% 以上的市場份額,馬太效應開始顯現出端倪。當然這個前提是,項目市場份額的增長必須是有機的,而不是單純通過各種經濟激勵措施帶來的虛假市場增長。

滿足以上三個標準,則基本可以斷定該賽道已經進入快速成長期。

其次,看加密市場宏觀週期。

宏觀週期方面,主要是指圍繞著BTC 減半週期,產生的加密市場行業周期。

小周期必須服從於大周期,即對於具體賽道周期的判斷,必須綜合加密市場宏觀週期情況進行考慮。原則簡單點就是,即使該賽道處於快速成長期,也不要在加密市場宏觀週期處於狂熱階段時參與投資(短險炒作則另談,因為這更多是投機而非投資範疇),因為任何一個賽道小的周期變化,相對於加密市場大的宏觀週期而言,都是微不足道的。

因此,要選擇在加密市場宏觀週期處於低谷期,且在具體賽道周期處於快速成長期時,進入該賽道尋找機會。典型的比如處於2019 年末、2020 年初的DeFi 賽道。

目前階段到未來的18 個月,將是加密市場宏觀週期裡絕佳的投資階段,押中一個已經處於快速成長期賽道裡的核心項目,將極有可能在下一輪牛市獲得超額收益。

3. 定頭部(競爭維度)

經過前面的兩步,我們已經選定了具有潛力的賽道,並經過長期的觀察和研究,確定了切入該賽道的時機,從而縮小了尋找優質投資機會的時空範圍。那還需要怎樣的分析,才能確定最終要投資的項目呢?

答案是:用更多的的實證,再輔以適當的分析。

有限的信息,最終只能得到有限的結論。

與其進行有限的蒐集分析,依賴投資者自身對項目有限的邏輯與判斷,不如相信市場的賽馬機制,因為拉長時間尺度看,市場才是真正全知全能的上帝,是騾子是馬,最終看賽馬的成績就知道了。如何更好地觀察賽馬游戲?只需要關注切中賽道本質的關鍵指標,是千里馬的項目,早晚一定會在核心指標上突出亮點。在這個基礎上,再去綜合地看團隊、產品、商業模式,自然就容易看出孰優孰略。最終只要關注賽馬的前三即可。

至此,具體的投資目標就被我們縮到了極小的範圍。在關注這場賽馬游戲的環節,同樣需要警惕的「虛榮指標」和「虛假繁榮」。舉例,對於一些賽道裡的項目而言,有些常見的業務指標,比如TVL 就可能沒有多大的參考意義,也許純粹就是一個「虛榮指標」;也有些項目通過激進的代幣激勵維持「虛假繁榮」,創造市場領先的假象,對於這些都需要警惕。

4. 看價格(價格維度)

經過前面的三步,我們只解決一個問題,就是:不斷縮小範圍,找到一個好項目。

但是,好項目,未必就是好的投資機會。

ETH 絕對是公認的好項目,但是4000 美元以上的買家可能已經被套得欲哭無淚,儘管長期這些可能都不是問題,但是時間成本也是成本。好項目、好價格——只有兩個條件都具備時,才會是一個好的投資機會。

那什麼樣的價格才是合適的價格?對於加密市場這樣一個全新的領域,炒作盛行,大部分的所謂估值方法,不過是瞎子算命,但是有一個規律顛撲不破:那就是在眾人恐慌時,價格大概率是便宜的。因此,選中了好項目之後,在下面這兩種情況下,通常是絕佳的撿便宜時機:

1) 在加密行業宏觀週期的低谷期。

加密市場宏觀週期和比特幣減半週期高度相關,在行業周期的低谷期,各種負面新聞不斷,四處瀰漫著恐慌,整個行業出現持續性的情緒低潮,這個時候大概率就是撿便宜的好時機。

2) 在出現難以遇見的「黑天鵝」時。

比如項目本身出現的黑天鵝,但有些「黑天鵝」只會導致投資者心理上的恐慌,並不會影響項目的核心價值,這個時候就是絕佳的撿便宜時機。

上面這兩種情況,是絕佳的出手時機。就像獵豹一樣,它通常不會頻繁地出獵,大部分時間它都是在枯燥地觀察、潛伏和等待,然後等到千載難逢的時機,迅速出擊,一擊致命。

5. 長持有(策略維度)

經過前面的四步:

1、選賽道;2、判週期;3、定頭部;4、看價格,基本就可以確定理想的投資標的,並找到合適的買入機會。

那買入之後呢?總結下,前面的四步,整體上解決了兩個問題:如何找到好項目、如何買到好價錢。若遇到同時符合這兩個條件的投資機會,能夠抓住已經實屬不易,因此買入後的最佳策略,就是穩穩拿住,長期持有(最少也要持有一輪週期),並對項目保持持續的關注,偉大的項目通常會在足夠長的時間裡,創造超額收益。以上就是「五維投資法」的初步框架,分別從五個維度出發,梳理了具體方法步驟,即:

1) 選賽道(賽道)

2) 判週期(週期)

3) 定頭部(競爭)

4) 看價格(價格)

5) 長持有(策略)

這是一個系統的框架,但是在實際的投資過程中,依然存在一定的局限,還需要另一個層面的補充。

三. 局限與完善

整體看「五維投資法」的五個步驟,可以看出,這是一個完整的自上而下的分析框架,即首先要站上一萬米高空,然後自上而下俯視全局,不斷縮小觀察研究範圍,並最終鎖定目標。

不過加密市場作為一個去中心化的全球市場,在這個生態裡,很多新生事物的出現都是自下而上湧現出來的,如果只是自上而下的去觀察研究,對於可以看清輪廓的賽道是有效的,但是對於一些新生的顛覆性創新類項目,就需要將自上而下和自下而上的方法相結合。具體的方法就是堅信一點,即:

現象即規律。

所謂現象即規律,有兩個層面的要義:

1)要對任何現象保持敏銳。對任何看似隨機的熱點和現像都保持高度敏銳,杜絕任何視而不見、不以為然、「不過如此」、「我懂了」的心態。

2)要堅信偶然皆必然。要堅信一切偶然現象的背後,或多或少一定預示了某種大的必然性,一切看似隨機的熱點現象背後,一定揭示了某個大的規律。

這兩點就是自下而上的方法,從現像到規律——當從現象感知到某種大的規律之後,就可進而從自上而下的「五維投資法」出發,從規律又去反觀現象,這樣就對現像有了一個更清晰的框架和背景視野,這是一個從微觀到宏觀,再從宏觀到微觀,不斷循環往復的過程。

以上,就是「五維投資法」的整體框架,既不是單純的自上而下,也不是單純的自下而上,而是自上而下和自下而上動態地結合。

四. 總結

回到問題的開始,「五維投資法」實際上最終是為了達成這樣一個目標:找到具備足夠高勝率,中等偏上賠率的投資機會。

借助「五維投資法」整體方法,選中一個好賽道,並在合適的周期選中頭部的項目,然後再以足夠便宜的價格買入並長期持有,基本上就可以保證高勝率、中上賠率。然後,在此基礎上,我們才敢做到文章開頭提到的第三點:足夠高的倉位。

至此,就實現了投資決策三要素的完美組合:高勝率、中上賠率、較高倉位,這樣,最終就可以大概率獲得足夠高的絕對收益。

以上,就是我的「五維投資法」的核心框架,源於對最近一輪牛熊經歷持續地複盤、反思和總結。方法重要,也不重要,因為凡事知之非易,行之猶難,只有堅持知行合一,精進踐行,才能立於不敗之地。