作者:Chinchilla

期權作為一種交易工具,正逐漸被很多人意識到它的重要性。下面介紹7個去中心化期權項目,他們正在推動期權的效用,以實現易用性和廣泛採用。

Opyn

https://www.opyn.co/

Opyn是目前最大的期權協議,TVL為5400萬美元,部署在以太坊上,還沒有發行治理代幣。它提供兩個獨特的功能。

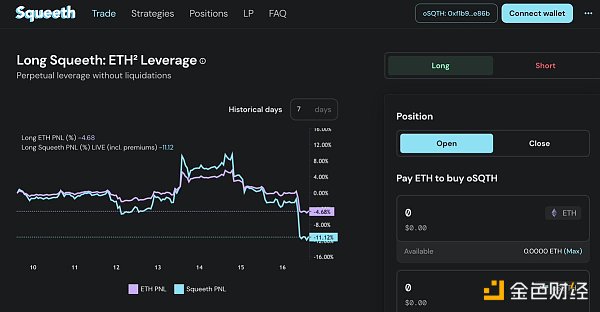

首先是Squeeth,當用戶做多時,會買入一個ERC-20代幣“oSQTH”,這代表著ETH的平方(Eth^2)。所以,在上漲時,持有sSQTH的收益更高,同樣下跌時的虧損也更多。

當用戶做空時,會獲得期權費,這等於賣出了以ETH為抵押品的Squeeth。

第二個功能是螃蟹策略(Crab Strategy),這是目前唯一開放的策略。螃蟹策略會每天自動進行再平衡,當ETH在一天內保持在5%的範圍內,就可以獲得收益。從7月份以來,螃蟹策略的回報率約為9%。

相關閱讀:《一文讀懂Squeeth:期權協議Opyn經歷兩次版本失敗後推出的新策略》

Premia Finance

鏈接:https://premia.finance/

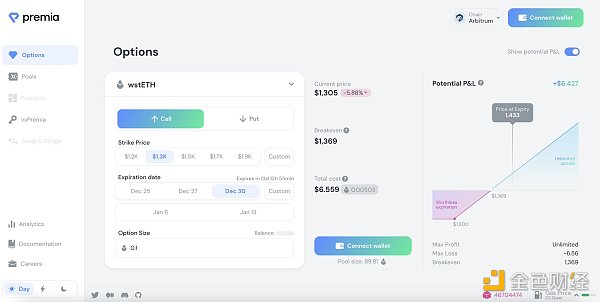

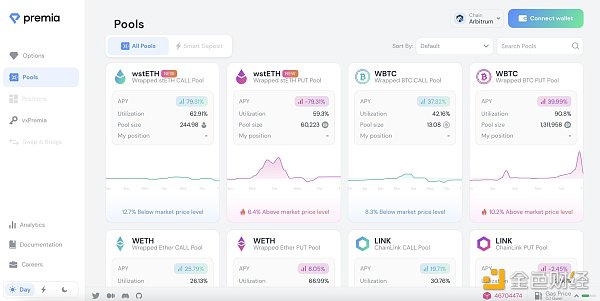

Premia已經部署在包括Arbitrum的多條鏈上,它的TVL一共700萬美元。 Premia的用戶體驗令人著迷,一切都很容易找到且是可視化的,它的期權可以在到期之前或之後的任何時間行權。

和Dopex類似,用戶可以在Premia的流動性池中提供流動性,並獲得代幣獎勵。例如,如果看跌ETH,可以將ETH放入ETH/DAI看漲期權池中。反之亦然,如果看漲ETH,可以將ETH放入ETH/DAI看跌期權池中。

Dopex

鏈接:https://www.dopex.io/

Dopex是Arbitrum上一個非常有趣的協議,他們最近也宣布將部署到Polygon上。目前為止,Dopex上可以使用兩種類型的Vaults:單質押期權Vaults(SSOV)和Straddles。

在SSOV中,用戶可以購買看漲或看跌期權,也可以為期權Vaults提供流動性,向購買期權的人收取期權費,從而獲得收益。

相反,Straddles可以讓用戶從波動中獲利。用戶可以直接購買Straddle,押注波動性;或者為Straddles提供流動性,從買家那裡賺取期權費(希望價格保持平穩)。

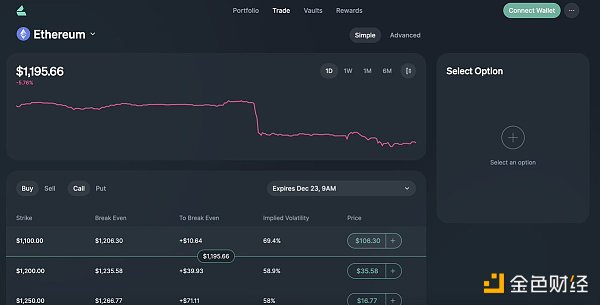

Lyra Finance

鏈接:https://www.lyra.finance/

Lyra建立在Optimism之上,TVL為1300萬美元。它的“簡單”部分直觀且易於使用,可以根據行權價和到期日選擇買入或賣出看漲或看跌期權。

如果需要,也可以選擇使用“高級”功能。

Buffer Finance

鏈接:https://buffer.finance/

Buffer建立在Arbitrum上,是對GMX的分叉,提供二元期權交易。它的操作非常簡單和直觀,只需要選擇執行價格、到期時間和“上漲”或“下跌”,就可以開始下注。

如果方向正確,將獲得額外70%的獎勵。例如,如果選擇100美元看漲,正確時將獲得70美元的淨利潤。一部分費用將直接支付給代幣的持有者。

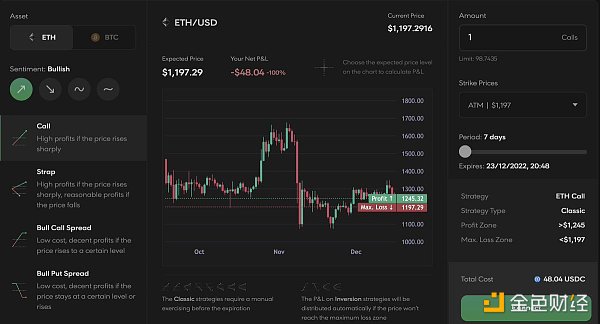

Hegic Options

鏈接:https://www.hegic.co/

Hegic建立在Arbitrum上,TVL為600萬美元,過去一個月增長了150%。有趣的是,每個方向,Hegic都直觀地提供多種策略。比如,如果看漲,可以選擇下圖中的Call、Strap、Bull Call Spread、Bull Put Spread四種策略。同樣,對於看跌,也可以選擇四種策略。

此外,在Hegic上還可以選擇高波動性和低波動性,各提供兩種策略。例如,選擇高波動性,有Straddle和Strangle兩種策略。

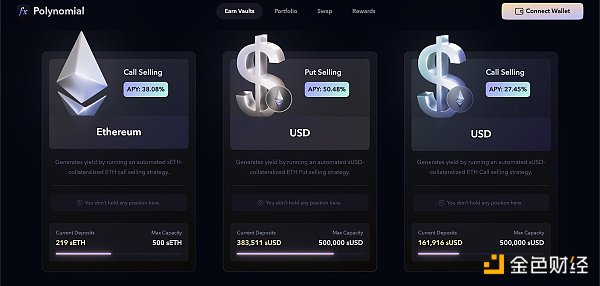

Polynomial Protocol

鏈接:https://www.polynomial.fi/

Polynomial建立在Optimism的Lyra Finance之上,使用Synthetix的合成資產,主要產品是Earn Vaults。這些Vaults是基於期權的自動化策略,可提供被動收益。如果選擇合適的資金池,APY可能會很高(~30%),因為當策略盈利時,存款人通過期權費獲得的收益率是可以復利的,同時還可以賺10%的績效費。

到目前為止,只有3種策略,TVL約為80萬美元。請注意,APY是無法保證的。無論是短期/中期/長期的看漲或看跌期權,都必須選擇正確的資金池(看漲期權/看跌期權)。

UX也是一個引人注意的地方,加密技術的大規模應用也很需要好的UX。在Polynomial上,可以輕鬆找到有關策略、性能、適用性、鏈上交易和其它內容的信息。

此外,該項目最近推出了“Portal”,可以通過它存入來自Polygon、Arbitrum和以太坊主網的資金。儘管Polynomial運行在Optimism上,也可以讓用戶從其它鏈添加流動性。

目前Polynomial還沒有發行治理代幣。