來源:Coindesk

編譯:比推BitpushNews Mary Liu

“我認為Mazars 的這種’暫停’……會產生寒蟬效應,失敗的FTX 進行過審計這一事實意味著人們開始要求更多保證,現在已發展成為一個非常響亮的呼聲,我懷疑四大會計師事務所是否願意介入並填補空白”。

—賓夕法尼亞大學沃頓商學院全職講師Francine McKenna

審計公司Mazars 曾為幣安(Binance)和其他交易所發布了儲備證明,週五宣布與加密行業客戶“斷絕關係”。

在加密貨幣交易所FTX 上個月倒閉之後,整個行業都在質疑其他大型參與者的財務狀況是否值得信任,隨著專業審計公司突然退出這個領域,更多的疑問出現了。

為了平息競爭對手FTX 迅速陷入破產引發的FUD情緒,最大的加密貨幣交易所幣安宣布發布儲備證明數據,雖然不是傳統的審計,但這類報告描述了交易所持有多少加密貨幣,或多或少能夠減輕客戶對資金安全性的擔憂。

幣安的儲備證明報告確實公佈了——只是在周五被撤回,它聘請的審計公司Mazars 宣布不再與加密公司合作。 Mazars 的加密合作夥伴還包括Crypto.com、KuCoin。

Mazars 是為數不多的與加密行業中不受監管的私營公司合作以確保透明度的審計公司之一(其他包括Grant Thornton、BDO),可是現在連這個法國公司都退縮了。

在過去的一周裡,隨著不信任情緒的加劇,幣安已經經歷了數十億美元的淨提款,圍繞公司財務健康的不確定性越來越大。

作為回應,趙長鵬(CZ)唯一向加密社區提供的是更多的危險信號:含糊其辭的回答充滿了關於“全面審計”的模糊承諾,沒有時間表;口頭保證公司實力雄厚,但沒有任何具體和可核實的證據來支持。

這次投資者不買賬了:你們怎麼能這樣?

最大的擔憂之一是,即使幣安有充足的抵押,但如果銀行出現擠兌,或者如果其最大的儲備資產之一出現問題,可能引發摧枯拉朽般的崩盤。

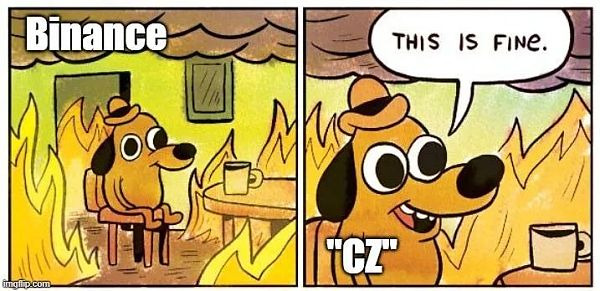

這是加密貨幣交易所的經典場景,一開始,他們承諾著“一切都很好”,直到問題出現……

幣安的當前狀態可以用下面這個表情包完美地概括:

Bitcoin.com 總法律顧問Joseph Collement 說:“我很驚訝公眾和監管機構終於發現他們最喜歡的中心化交易所(CEX) 擁有極其複雜的公司結構層次,而且正如我們所發現的那樣,會計賬簿是不可審計的”。

Mazars 在給CoinDesk 的一封電子郵件中表示,由於“對公眾理解這些報告的方式的擔憂”,它正在暫停與全球加密貨幣客戶的合作。

Binance 和許多其他加密貨幣公司都是私人持有的,這意味著它們不會定期(如果有的話)發布財務數據。因此,短暫的儲量證明信息受到了業界的歡迎。

Binance 和Crypto.com 發布的現已撤回的報告經常被誤解為實際審計,即對組織財務報表的公正檢查和評估。

但賓夕法尼亞大學沃頓商學院財務會計講師Francine McKenna 解釋道,它們實際上只是一種匹配驗證,涉及將交易所內部數據庫中記錄的客戶資產與公共區塊鏈中的條目進行核對。

這進一步導致了行業的混亂,並假設這些交易所確實擁有他們聲稱的所有資產——事實並非如此,因為交易所可能會挑選審計師檢查過的資產。

從理論上講,審計儲量證明很容易,Collement 說:“當加密資產存入指定給特定用戶的賬戶時,CEX 應代表用戶1:1 持有該資產。”

然而,他說很少有CEX 遵守這些程序:“一旦發生客戶資金混合或客戶資金與公司資金混合的情況,審計就會變得極其困難。”

這也是因為資產可以以其他加密貨幣形式持有,而不是美元,這增加了另一層複雜性。除此之外,Collement認為,如果沒有負債證明,儲備金證明意義不大。

這是一個問題,因為雖然這些報告證明有資產支持各種穩定幣的市場價值或有儲備支持客戶資產,但他們沒有考慮借款人對被列為資產的貸款的信用度。他們也不識別和評估穩定幣發行人或交易所可能對其他人承擔的義務,這些義務可能會抹去這些資產的價值。

McKenna 說:“選擇與加密業務相關的公司進行任何合作,尤其是實際審計,風險非常高,我不確定這些公司是否充分評估了接受和維持這些關係對其聲譽和法律責任的風險。”

長期以來,加密貨幣公司承諾客戶會定期發布審計結果,以提供安全感和透明度。很少有人真正信守諾言,而且大多數人都認為很難找到可以合作的審計師。

“Mazars 正試圖降低其風險狀況,”1GCX 的首席技術官RA Wilson 說, “它的團隊可能發現他們人手不足,而且對加密行業的了解不如他們進行全面審計所需要的那麼多。”

然而,Mazars 的離開並不意味著傳統審計師無法檢查加密公司的賬簿。 Coinbase 是美國的一家上市公司,因此—因為它必須—發布了關於其財務的完整報告,由全球最大的會計師事務所之一:德勤審計。

McKenna 認為,像德勤這樣的頂級會計師事務所“更願意與大型准上市公司或上市公司合作。想要做一些新的或更具風險業務的合作夥伴通常會受到“多層責任制衡機制的阻礙”。另一方面,像Mazar 或Grant Thornton,或Tether 的審計合作夥伴Cayman Moore 等小公司看到了在新行業中開拓利基市場的機會。

McKenna 說:“我認為Mazars 的這種’暫停’……會產生寒蟬效應,失敗的FTX 進行過審計這一事實意味著人們開始要求更多保證,現在已發展成為一個非常響亮的呼聲,我懷疑四大會計師事務所是否願意介入並填補空白”。