原文標題:2023 Blockchain Themes and Bold Predictions

原文作者:Adam,Ethropy 博客撰寫人,數字資產諮詢公司Four Moons 的合夥人兼聯合創始人

原文來源:substack

編譯:Kyle,DeFi 之道

如果你正在閱讀這篇文章,你可能是一個真正的信徒、一個非常聰明的交易者(經歷過多個加密貨幣週期),或者一個真的認為加密貨幣會繼續存在的人。除了技術創新,加密市場2022 年幾乎從各個角度看都在下降。即便如此,協議和應用程序層面的創新讓我仍舊對加密行業的2023 年及更遠的未來感到非常興奮。

在本文中,在對價格進行非常簡短的討論後,我將介紹一些關於區塊鏈、應用程序和主流採用的相關主題。我希望你喜歡這些發人深省的觀點,並希望你有足夠的不同意見來提供一些反饋。

這是我相信2023 年會發生的事情,盡情享受吧!

價格走勢

最新的說法是加密貨幣投降已經發生,只有真正的加密貨幣信徒仍然相信這個行業。我還讀到過“基於時間的市場投降”,這基本上歸結為投資者感到無聊或找到了一個更有成效的地方來轉移他們的資本。例如,如果$ETH 價格在6 個月內沒有變動,而你的儲蓄賬戶中可以獲得2.5% 收益,那麼你可能會決定轉移資金。

比特幣是一種讓人難以堅持持有的資產,原因如下:

它與納斯達克高度相關,因為TradFi 交易算法已被納入加密行業

Mt.Gox 賠償預計在2023 年的某個時間分發。預計將向受黑客影響的人分發的150,000 枚BTC 供應(價值250 億美元)。

Digital Currency Group 因向FTX 提供Genesis 貸款和Grayscale 的GBTC 產品而遭受了巨大損失,GBTC 如今負溢價47.5%。投資者擔心Grayscale 可能需要清算他們的部分BTC 以籌集足夠的資金來保持DCG 的償付能力。

我仍舊贊同加密貨幣將跟隨TradFi 的腳步的想法,但是,加密原生資金將繼續從BTC 流出並流入良好的第1 層代幣+ DApp 代幣。這也意味著比特幣的主導地位應該會繼續下降。我最希望的是隨著經濟衰退和潛在的滯脹開始促使股票市場橫盤整理,收益向下調整,加息繼續直至達到5% 以上的最終利率。

第一層(Layer1)

Solidity 已經贏得了智能合約語言之間的競賽(是的,我知道有像Vyper 這樣的新版本……)所以明年“

Solana 上的 Neon 和 Nitro

Cosmos 上的Canto、Monad 和Berachain。 Canto 具有先發優勢,但圍繞Berachain 的創新流動性質押與delta 中性perps 機器的炒作非常激烈。

在VC 連續兩年在廉價資金高峰期採取掠奪策略之後,零售業已被掠奪性做法屠殺,這些掠奪性做法允許通過perps 鎖定和對沖早期代幣分配倍數。

因此,我非常看好與VC 無關的有機的、真正的以構建者為中心的社區。具體來說:

以太坊和L2s(主要是Arbitrum 和Optimism)

Fantom

Canto

相反,在出現更好的代幣實踐之前,我對下面的項目持悲觀態度:

Aptos

Sui

Solana

Avalance

Near

我也看跌比特幣,但由於其完全缺乏實用性和通貨膨脹對沖/ 保值敘述失敗,甚至不應該將其稱為L1。 $BTC 在2023 年表現優於$ETH 的唯一方式是發生以下情況:

一些損害智能合約平台或PoS 的法規被通過

主要的貨幣失敗或貶值(歐元、日元、美元)

以下是我正在準備嘗試並認為具有潛力的區塊鏈生態系統:

幣安智能鏈,因為Wombat 生態系統(激勵穩定幣互換)、Thena(Solidly 風格的DEX)和Level(永續協議)。 OpenSea 最近還增加了對BSC 的支持,這可能會推動更多的NFT 活動。 CZ 將不惜一切代價支持BSC 的生態系統,但中心化是危險的,所以我將始終限制我在鏈上放的資金。

Osmosis 最近添加了新的應用程序,即穩定幣互換和流動性質押(Stride、Quicksilver)。 Mars 協議也在路上,它應該會顯著提高資本效率並成為$OSMO 代幣池中的一員。

Synapse (Synchain) 是一個可信的橋樑,已經非常廣泛並引入了$nUSD 來跨鏈轉移價值。 Synchain 是一個Optimistic rollup,預計將很快與眾多合作夥伴協議一起推出。 Berachain 也對使用Synapse 作為其規範橋感興趣,這可能會帶來額外的交易量。 Synapse 圍繞Synchain 的具體進展、代幣經濟學和交付有很多問題要回答,以便我進行重大投資。

如果Cosmos Hub 能弄清楚ATOM 2.0 代幣經濟學並清理治理/ 內鬥。不幸的是,“好的技術,糟糕的代幣學” 似乎只對早期內部人士有利可圖,而散戶投資者則受到了傷害。

我也在密切關注另外兩個Cosmos 鏈,如果它們交付,它們可能成為怪物般存在。

Sei 在Cosmos 中擁有最短的出塊時間(0.6 秒的最終確定性),並且已經想出瞭如何並行化交易以防止MEV。

Celestia 由於模塊化將事務和數據可用性層分開,因此風靡一時。 Celestia 籌集了大量風險投資資金,這是散戶投資者關注的問題。

以太坊

以太坊2.0 的下一個也是最後一個硬分叉是上海昇級。這將使$ETH 從信標鏈、PoS、鏈中解鎖。這次升級定於明年3 月進行,應該會導致質押供應量大幅增加,因為這讓投資者確信他們可以收回他們的ETH。

與此同時,我們已經看到流動性質押衍生品(LSD) 在2022 年迅速增長,我預測它們的增長速度將超過2023 年新的ETH 通貨膨脹供應。

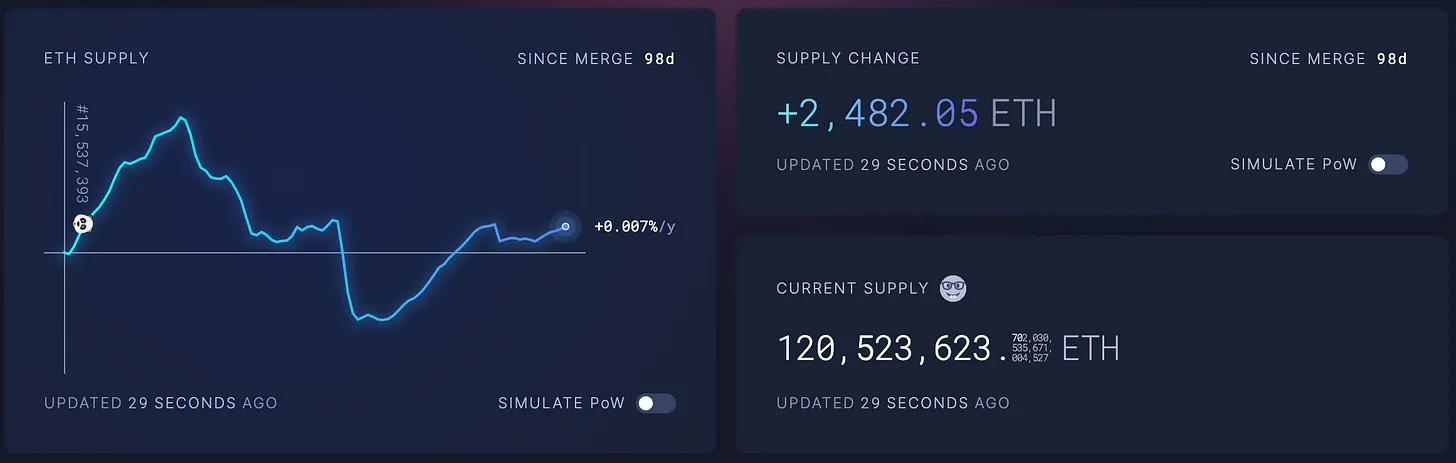

然而,缺乏鏈上活動將導致明年的ETH 供應膨脹。下圖顯示,自合併成功以來,$ETH 並沒有出現通貨緊縮,但是,創建的ETH 減少了116 萬枚(約14 億美元)。

來源:ultrasound.money

去中心化應用

衍生品

由於GMX(熊市寵兒—— 想像一下牛市中的交易量和費用)、Perpetual Protocol 和Gains Network,鏈上永續市場在2022 年爆發。隨著每個協議的部署或遷移,Arbitrum 正在成為流動性中心。我預計鏈上期權將在2023 年真正得到改善。 Dopex、Buffer 和Premia 在Arbitrum 上運行,而Aevo 則建立在Ribbon 之上。儘管流動性下降,但這些都將在2023 年將其TVL 翻一番。

隨著永續產品和期權的結合,結構化產品和金庫將在2023 年呈指數級增長。

由於較高的風險調整收益率,像Rage Trade 和Umami 這樣的Delta 中性金庫可能會繼續吸引加密原生資本並最終吸引機構資本。

去中心化交易所

到2023 年,諸如Velodrome ($VELO)、Equalizer ($EQUAL)、Thena ($THE) 和Camelot ($GRAIL) 等DEX 的性能將優於Uni v2 類型的產品(例如,$SUSHI、$QUICK、$BOO)和$UNI。具有真實收益、可持續代幣釋放和內置賄賂機制的代幣應該波動較小,並在橫向市場中產生收入。

借貸

FTX 事件後,抵押不足的貸款賽道倒退了一大步,但我相信到2023 年仍會增長。由於貸款的超額抵押性質,DeFi 表現非常好,資本效率將成為大型資本池的前沿和中心。

crvUSD 只是以DEX 為中心的穩定幣的開始。 Univ3 LP (NFTs) 被嚴重利用不足,其他流動性頭寸(例如Balancer BPTs)可能會導致額外的穩定幣流動性和槓桿。

真實世界資產(RWA)是DeFi 槓桿的聖杯,但我預計2023 年不會取得任何進展。監管清晰度是實現這一目標的重要要求。

非同質化代幣(NFT)

誠然,我不是NFT 專家,但NFTFi 是我2022 年主題的一部分,我預計這將在2023 年繼續。

我最近參加了一個使用NFT 作為籌款機制的協議融資,並且非常享受這種體驗。這與我為個人資料圖片購買彩票的任何其他鑄造活動不同,因為它具有支持收到的NFT 的價值。我希望看到其他協議複製這種機制。

NFT 借貸一直起步緩慢,並且一直是圍繞著價值較高的藍籌資產,但Llama Lend 的加入對於獲得長尾資產的流動性非常有吸引力。 JPEG’d 具有最高的TVL,並且一直保持較慢的增長過程。 NFT 借貸的更大風險之一是清算引擎。降低抵押率是降低協議風險的一種方法,但為清算貸款尋找買家並不總是立即和容易的。

我對新的NFT AMM Sudoswap 感到興奮,它被用作價格預言機和獲取即時流動性。 Sudoswap LP 代幣也可能有助於通過貸款或鑄造穩定幣來發揮槓桿作用。 $SUDO 代幣應該是2023 年更大規模的發行之一。

我預計大多數主流加密採用將在2023 年出現在NFT 領域(更多內容見下文)。

GameFi

在不久的將來,遊戲是區塊鍊和加密貨幣顛覆力最明顯被大肆宣傳的垂直領域。數十億美元已投資於遊戲工作室和公司,並且期望一旦將加密激勵添加到遊戲中,大眾就會蜂擁而至。

實際上,我還沒有看到一款遊戲足夠好或有足夠多的主流採用(加密投機者除外)讓我相信這種說法。在一個錢不便宜且流動性稀薄的世界裡,我需要真正的結果才能對GameFi 進行任何大規模的流動性投資。也許到2024-25 年,但不會在2023 年。

社交金融(SocialFi)

SocialFi 中第一個令人興奮的協議是STFX。我一直是其Beta 測試者,體驗其UX,並渴望在2023 年全面推出時更多地參與其中。 STFX 將允許任何人透明地展示他們的交易敏銳度,為基金籌集資金(定向交易),並利用社區資本的力量。 STFX 還將使GMX 成為一個更大的永續swap 發電站,並吸引更多的CEX 交易者加入DeFi。

Lens 和Farcaster 是去中心化的社交媒體,帶有一些加密原生炒作,但它們需要更好的用戶體驗和與Twitter 同等的體驗。否則,他們永遠不會為加密原住民所用。

大規模採用

Visa 等信用卡公司看到了區塊鏈如何簡化支付流程。這就是為什麼Visa 一直在深入探索如何納入穩定幣支付。

Visa 處於前線,但其他支付處理商將排在亞馬遜、蘋果和PayPal 等財富100 強公司之前,它們都將受益於加密支付軌道。

我預計摩根大通、高盛、BNY Melon 等大銀行將收購陷入困境的公司的加密交易所和資產,進入做市和託管業務,並整合web3 錢包。數字原生、純在線銀行,如SeriesFi,將迎合加密原生公司的需求。

Polygon NFT(星巴克忠誠度計劃、耐克等)的採用將繼續。他們的重點一直放在業務發展上,他們的策略是讓公司相信,當公司發行獨特的NFT 作為客戶忠誠度計劃的一部分時,這是雙贏的。 NFT 的結合是否會帶來行為改變或收入增加還有待觀察,但這絕對是一個有趣的發展,有可能幫助擴大大規模採用。

另一個急需的發展是幫助加密貨幣投資者將法定貨幣入口直接加入去中心化交易所(DEX),並繞過在託管平台上持有資產的風險。 Moonpay 已經取得了一些成功,其他人肯定會渴望分享費用。

CEX → DEX 使用和交易的大量流失已經並將繼續存在。為了讓CEX 保持相關性,他們必須調整監管和透明度策略。 Coinbase 和Binance 是最大的倖存者。他們都需要一個DeFi 策略,也許是資產從客戶錢包中轉移的多重簽名認證,或者其他一些技術改進,否則他們將由於公眾的不信任而無法發展。

監管

由於國會陣營立場分裂,我認為2023 年不會帶來任何全面的監管變革。然而,FTX 的影響和普遍的負面加密情緒將要求我們與像Coincenter 這樣的組織非常活躍,並支持像Tom Emmer 這樣思想開放、見多識廣的國會議員。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Defi之道