摘要:

2022年10月30日,香港政府有關部門發布《有關香港虛擬資產發展的政策宣言》(以下簡稱《宣言》),一石激起千層浪。華人Web3創業圈的眾多朋友表示,已經在考慮將計劃遷至或正在遷入新加坡的Web3項目調轉車頭,去香港創業。相比新加坡從寬到緊的加密貨幣監管政策,香港的宣言從宏觀層面無疑對Web3創業者釋放了更友好的信號。本文旨在為Web3領域的華人創業者,從政策層面梳理香港和新加坡的差異,以期為圈內朋友提供參考。本篇為下篇,主要內容為兩地對於穩定幣的監管政策,以及對稅收問題的解讀。

作者|劉磊律師、佔青、何文軒

北京盈科(上海)律師事務所

Part 1. 監管邏輯和牌照要求

1、對於穩定幣的監管

(1)新加坡

穩定幣是一種旨在促進穩定加密貨幣價值的加密資產,通常與某種支持或貨幣等基礎資產掛鉤。

2022年10月26日,MAS發布《關於穩定幣相關活動擬議監管方法的諮詢文件(Consultation Paper on Proposed Regulatory Approach for Stablecoin-Related Activities)》,闡明了在當前PSA下,主要對穩定幣及其服務提供商就反洗錢/反恐融和相關技術風險進行防範,但TerraUSD 的崩盤給數字資產市場帶來衝擊,導致監管部門認為市面眾多的穩定幣尚未有規範的掛鉤機制承諾和任何相關的穩定機制,當前對穩定幣的監管需充分披露其儲備資產。

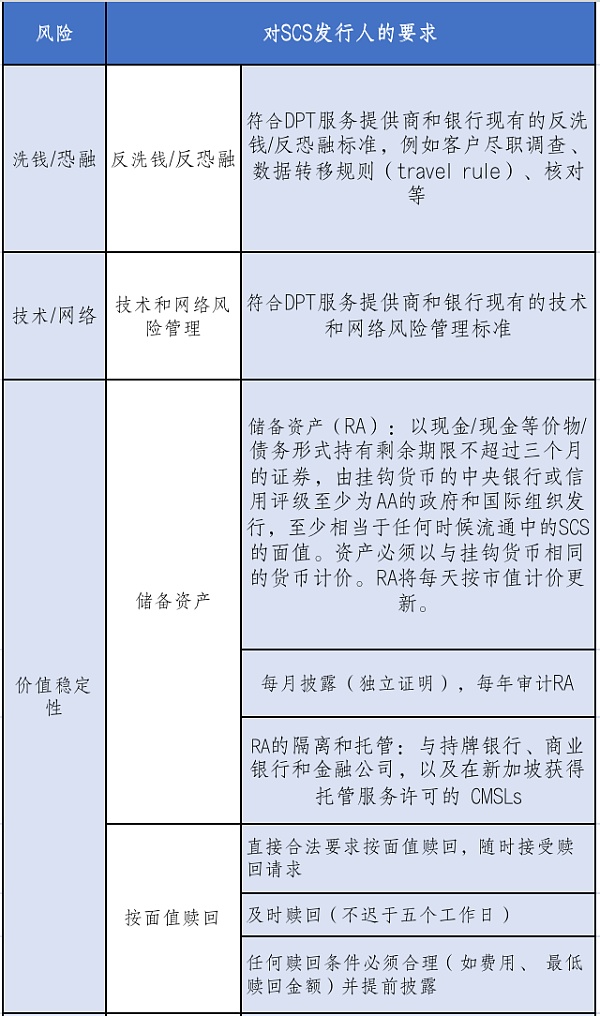

因此,監管機構打算將其監管制度重點放在銀行或非銀行發行的流通價值超過500萬新元的單一貨幣掛鉤穩定幣(SCS)以及在新加坡發行的穩定幣上。

其中,對於非銀行發行人來說,必須獲得大型支付機構許可證(MPI),並受到新的披露和破產保護措施的約束。如受監管的DPT服務不超過MPI規模,SCS的發行人只需申請標準機構支付許可證(SPI);對於銀行發行人來說,因其本身就具有支付牌照,故而不需要在PSA下申請MPI或SPI牌照,也無需實施額外的準備金和審慎要求。銀行可以通過管理基礎儲備資產來發行SCS,使其與銀行的其他資產分離,SCS持有人只對這一特定的分離儲備資產池擁有索賠權。

新加坡官方推出的針對穩定幣發行人的擬議監管規定將主要涵蓋以下領域:

總體而言,有關提議的措施,標誌著新加坡加強監管方法以建立創新和負責任的數字資產生態系統的“下一個里程碑”。這些提案的諮詢期將於2022年12 月21 日結束,在此期間,MAS 將邀請所有相關方發表意見。

(2)香港

鑑於穩定幣據稱能夠維持價值穩定,而其使用情況愈益增加,例如作為加密貨幣和法定貨幣的交易媒介,因此亦具潛力能夠與傳統金融市場(如支付系統)互相建立關聯。國際間已有共識,須就穩定幣的不同範疇包括在管治、穩定和贖回機制等方面製定適當的監管。就此,香港金融管理局早在今年年初已針對有關議題發出討論文件,邀請有關人士就規管涉及支付用途的穩定幣的活動制訂監管制度,並會稍後發布諮詢結果和下一步工作。

香港政府和監管機構正研究推出下列試驗計劃,以測試虛擬資產帶來的技術效益,並嘗試把有關技術進一步應用於金融市場。主要包括:(a) 為2022年香港金融科技週發行NFT,與金融科技和Web3 社群互動的概念驗證項目;(b) 綠色債券代幣,讓政府綠色債券發行代幣化,供機構投資者認購;(c) 數碼港元,可作為銜接法定貨幣與虛擬資產之間的“骨幹”和支柱,為推動更多創新提供所需信心。香港政府留意到穩定幣的潛力並認可對穩定幣在管治、穩定和贖回機制等方面進行適當監管。

香港金融管理局在今年年初就發布了一份關於將香港監管框架擴展至穩定幣的討論文件。金管局在討論文件中預計將於2023年7月前製定計劃,預期在2024年度之前頒行新的監管制度。美國、歐洲已經在著手製定包括穩定幣在內的監管政策,這次香港也把作為虛擬資產交易媒介的穩定幣監管提上日程,為數字資產交易的良性發展提供了政策和法律保障。儘管市場上已發行的大部分穩定幣掛鉤美元,香港期望在新的穩定幣監管框架下能夠看到發行人推出更多掛鉤港元的穩定幣,並出現更多港元穩定幣的應用場景,提升港元在全球支付領域的影響力。

Part 2. 稅收問題

1、新加坡

2020年4月和10月,新加坡稅務局發布了《數字代幣所得稅稅務處理指南》(以下簡稱《指南》)及其修訂版,詳細說明了對於各類代幣、相關業務行為的稅務處理方式,該《指南》甚至提及了以非常規方式收到代幣的稅收處理。 《指南》為涉及數字貨幣交易的所得稅處理提供了指導原則。 《指南》中將數字貨幣分成三類:支付代幣、功能代幣和證券代幣。在課稅範圍內的數字貨幣交易包括:

(1)接收數字貨幣作為商品和服務的付款;

(2)接收數字貨幣作為就業報酬;

(3)使用數字貨幣作為商品和服務的付款;

(4)買賣數字貨幣;

(5)通過初始代幣發行(ICO)發行的數字貨幣。

發行支付性代幣獲取的收益,根據該支付性代幣的具體功能,可能需要徵稅;發行功能性代幣獲取收益通常被視為遞延收益/延遲收益(DeFierred income),在服務/商品交付時徵稅;發行證券性代幣的收益類似於發行債務或股權的收益,因此本質上是資本,不徵稅。 《指南》的出台,進一步明晰了新加坡政府對於數字貨幣的徵稅態度和操作原則,對於在新加坡發行代幣和運營交易所的項目方來說,都應儘早掌握相關政策,並做好相應納稅準備。

2、香港

香港對於加密貨幣項目的主要徵稅科目是利得稅,2020年3月27日香港稅務局發布《稅務條例釋義及執行指引第39 號(修訂本)》(以下簡稱“《39號指引(修訂本)》”),解釋普遍適用於電子商貿交易及虛擬資產的稅務原則。

(1)利得稅(Profits Tax)

利得稅是對在香港經營任何行業、專業或業務的個人和企業(包括法團、合夥業務、受託人或團體),獲得於香港產生或取得來源於香港的所得(售賣資產的資本所得的利潤除外)所徵收的稅。香港採用的所得稅徵稅模式並非以“稅收居民”(Tax Residency)為徵稅基礎,而是以“地域來源”(Territorial Source Concept)為徵稅原則,即只有源自香港的利潤所得才會視為“應稅所得”,而源自香港境外的利潤所得,則不須在香港繳納利得稅。

利得稅的徵稅原則是比較簡單的。香港利得稅不但遵循相關稅例的規定,還會以法院過往的判例作為徵稅的依據。因此,每一個稅務案件採用的原則,還需要參考法院判決的相關稅務案例。

利得稅的徵稅範圍為任何人因在香港經營任何行業、專業或業務而獲得的經營所得,而此所得是於香港產生或來源於香港。簡單而言,任何人在香港從事經營商業活動而產生的利潤,都須在香港就有關利潤所得繳稅。在香港居住的人士或已成立註冊的公司來源於海外的利潤無須在香港繳納利得稅;反過來說,非居港人士或海外註冊公司如賺取於香港產生的經營所得,則須繳納利得稅。

利得稅的徵稅範圍為任何人因在香港經營任何行業、專業或業務而獲得的經營所得,而此所得是於香港產生或來源於香港。簡單而言,任何人在香港從事經營商業活動而產生的利潤,都須在香港就有關利潤所得繳稅。在香港居住的人士或已成立註冊的公司來源於海外的利潤無須在香港繳納利得稅;反過來說,非居港人士或海外註冊公司如賺取於香港產生的經營所得,則須繳納利得稅。

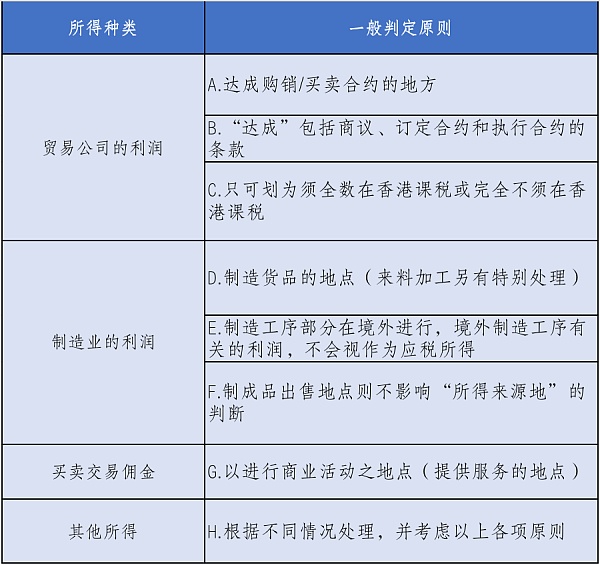

“香港經營行業、專業或業務”考慮的重點是個人或公司是否在香港設立相關經營場所或常設機構,並以其在香港進行相關經營商業活動。對於居港個人和在香港註冊的公司,因為在香港通常設有場所,所以較容易直接被認為在港有從事經營商業活動;對於非居港個人以及在海外註冊的公司,在香港設有經營場所的情況,則要根據該個人或公司是否在香港經營業務的具體情況而定。對於確定相關經營所得和利潤的來源地,不同種類所得的判斷方式也不同,可以下列的判定原則為參考:

(2)《39號指引(修訂本)》

在2020年3月27日,香港稅務局發布了釋義及執行指引第39號(DIPN39修訂版)利得稅:數字經濟、電子商貿及數字資產,解釋關於電子商貿交易及數字資產稅的稅務原則。儘管香港稅務局過去接受只設有服務器不足以構成常設機構的觀點,但在DIP39修訂版中採取另一種看法,認為如果非居民企業憑藉在香港設有的服務器進行主要業務活動,而且該服務器可讓其任意運用,該服務器可被視為該業務的常設機構。在此情況下,歸屬於服務器的利潤將被視為源自香港,從而須在香港繳納利得稅。

香港對於數字資產的利得稅徵稅處理取決於該數字資產的性質和用途。

① 首次代幣發行(以下簡稱“ICO”):從發行人的角度而言,ICO收益的稅務處理通常取決於所發行代幣的屬性,即持有代幣享有的權利和義務,而不是代幣發行的形式,來決定稅收待遇。例如,當發行的數字代幣代表發行人的股權或所有者權益時,此時是事實上的證券代幣發行,ICO收益屬於資本性質。當數字代幣給予代幣持有者未來受益權利(如發行人將為持有者提供產品或服務)而不附帶任何股權或所有者權益時,ICO收益將被視為產品或服務的預付款項,從而需要徵稅。收入確認時間將取決於發行人履行義務的詳情,並應根據公認的會計原則確定。根據第14條的一般原則,在香港產生或從ICO獲得的利潤可根據任何特定豁免規定繳納利得稅。

② 因投資而持有的數字資產:發行資本性質的ICO代幣產生的利潤不徵收利得稅,但如果通過ICO或交易所購買的數字資產,作為長期投資用途,那處置這些資產所得的任何收益將被視為資本性質,從而無須課繳利得稅。

③ 加密貨幣業務:常見的涉及加密貨幣的商業活動包括法幣交易(trading of cryptocurrency)、幣幣交易(exchange of cryptocurrency)和挖礦(mining)。在確定加密貨幣交易的利潤來源地時,利潤的性質、賺取利潤的業務以及進行此等業務的經營場所均將納入考慮。

④ 用於商業交易的加密貨幣:從事商業活動的人可以使用基於各種不同的目的將加密貨幣用於交易。如接受客戶使用加密貨幣作為貨款進行支付,此時交易日應計的加密貨幣市場價值就應作為買賣金額成為計稅依據。

⑤ 用於支付工資的加密貨幣:特別是在與數字資產相關行業和部門工作的員工,可能會收到加密貨幣形式的報酬(如工資),此時,相同的薪酬待遇將適用於此類就業收入,即便其是以加密貨幣形式支付的,也要將員工收到加密貨幣當日市場價值作為員工就業收入金額。

最後的話

新加坡作為最早加入加密貨幣中心競爭的國家之一,許多Web3從業者早在數年前就將項目佈局在新加坡;而香港作為我國最重要的特別行政區,兼具地緣與製度優勢,《宣言》的出台更是為其加密貨幣市場奠定開放包容的主基調,吸引著更多Web3從業者在港展業。新加坡和香港同為“亞洲四小龍”,兩地的文化環境相似,在可預見的將來,加密貨幣領域的“新港之爭”勢必更加激烈。未來,想要合規開展虛擬資產交易業務,投資者仍需從相關政策、牌照申請、財稅申報等多個方面進行綜合考量,並且需要對新加坡和香港相關監管條例變更保持及時了解與跟進,從而選擇適合自己的國家或地區展業。

參考文獻:

1:https://www.mas.gov.sg/news/media-releases/2017/mas-clarifies-regulatory-position-on-the-offer-of-digital-tokens-in-singapore

2: https://www.mas.gov.sg/regulation/guidelines/a-guide-to-digital-token-offerings

3: 根據SFA第2(1)節,“資本市場產品”包括任何證券(包括股票、債券和商業信託單位)、集合投資計劃單位、衍生工具合同(包括股票、債券和商業信託單位的衍生工具)、用於槓桿式外匯交易的即期外匯合同,以及新加坡金融管理局規定為資本市場產品的其他產品。

4: SFA第82節,https://sso.agc.gov.sg/Act/SFA2001?ProvIds=P12-#pr7-

5 : FAA第6節,https://sso.agc.gov.sg/Act/FAA2001?ProvIds=P12-#pr6-

6 :SFA第7節,https://sso.agc.gov.sg/Act/SFA2001?ProvIds=P12-#pr7-

7: https://sc.sfc.hk/TuniS/www.sfc.hk/TC/News-and-announcements/Policy-statements-and-announcements/Statement-on-regulatory-framework-for-virtual-asset-portfolios-managers;

8: https://sso.agc.gov.sg/Acts-Supp/2-2019/Published/20190220?DocDate=20190220&ProvIds=P12-#pr5-

9: https://www.mas.gov.sg/publications/consultations/2022/consultation-paper-on-proposed-regulatory-approach-for-stablecoin-related-activities

10: https://www.fstb.gov.hk/fsb/sc/publication/consult/doc/consult_amlo_c.pdf

11:https://www.iras.gov.sg/media/docs/default-source/e-tax/etaxguide_cit_income-tax-treatment-of-digital-tokens_091020.pdf?sfvrsn=91dbe1f7_0

12: https://www.ird.gov.hk/eng/pdf/dipn39.pdf

作者簡介

劉磊律師,北京盈科(上海)律師事務所高級合夥人,“數字經濟與金融科技團隊”負責人,法學碩士。兼任同濟大學人工智能社會治理協同創新中心兼職研究員,甘肅政法大學人工智能法治研究院研究員、GLG格理集團專家庫成員、亞洲數字銀行、亞太投資銀行法律顧問,出版《數字貨幣與法》一書。

專注區塊鏈、虛擬貨幣、NFT、Web3.0、跨境支付、數據合規等數字金融領域的法律實務與理論研究工作,辦理200餘起相關案件。發表《司法實務中私人“數字貨幣”屬性的認定困境及對策分析》、《論電信網絡詐騙中瑕疵被凍結人的保護》、《偵查權力與公民權利的衝突與平衡 ——“斷卡行動”中的公民財產權保障路徑》學術論文3篇;在公眾號“律動幣圈”、金色財經、巴比特、今日頭條發表專業文章上百篇。針對虛擬貨幣、NFT的法律問題,曾接受《中國知識產權報》、《每日經濟新聞》、《方圓》、《金色財經》等媒體的採訪。

曾受邀為“海南大學博士研究生人工智能課程”、“中央財經大學法律碩士區塊鏈與法律課程”、“甘肅省律師協會青年領軍人才培訓班”、“海南省涉外法律服務律師人才培養班”授課。曾獲盈科全國青工委“十佳未來之星”、盈科(上海)“新十年·十青年”代表等榮譽稱號。開設抖音號“上海劉磊律師”,為社會公眾普及區塊鏈、虛擬貨幣領域的法律知識。

佔青,北京盈科(上海)律師事務所律師,中央財經大學法律碩士。在從事法律服務工作期間,參與了團隊大量的非訴、民事訴訟、涉外合同糾紛等案件工作,長期對區塊鍊等領域金融法與民商法方向法律知識進行深入研究,在《金融理論與實踐》、《南昌大學學報》、《陝西師範大學學報(哲學社會科學版)》等中文核心期刊發表多篇法學專業論文,出版《國際金融中心的法制創新研究》一書,參與編寫《數字貨幣與法》、《數據合規:實務、技術與法律解碼》等書籍。對虛擬貨幣涉非吸罪、非法經營罪、幫信罪、掩隱罪及其他民事合同糾紛具有實務經驗。

何文軒,北京盈科(上海)律師事務所律師助理,中國政法大學法學學士,香港城市大學LLM,“數字經濟與金融科技團隊”成員。在從事法律工作期間,參與了團隊刑事訴訟案件、涉外合同糾紛、跨境訴訟翻譯、非訴法律服務等案件工作。對金融科技領域的創新法律問題進行了深入研究,以前沿視角為每一位客戶提供專業的法律服務。