一、2022 年加密市場概括

「加密寒冬」是2022 年的關鍵詞,而這股寒意是逐級傳遞的。

宏觀環境上,2022 年全球通脹、各國央行紛紛推出貨幣緊縮政策,加上美聯儲激進加息,所有資產類別都在價格上給予回應:全球各國股市、貨幣市場、國債均出現大幅下跌;2 年期/10 年期美國國債收益率倒掛幅度持續創新高;以科技股為主的納斯達克跌跌不休。

而加密行業吸引來過度投機人群,其槓桿率相對傳統行業更高,因此在全球資本收緊的背景下,去槓桿過程更為猛烈。

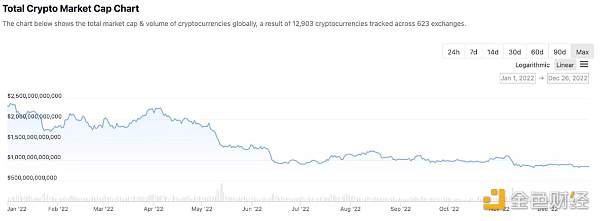

首先是二級市場的暴跌,證實加密市場步入深熊。加密總市值從2021 年11 月達到的高位抹去約2 萬億美元,截至2022 年底,加密總市值跌破1 萬億美元。而加密貨幣價格在2022 年整體呈現明顯下跌趨勢,其中比特幣價格暴跌超過60%。

來源鏈接:https://www.coingecko.com/en/global-charts

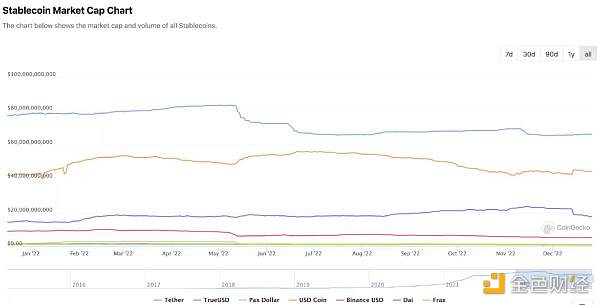

穩定幣作為加密行業的基石,穩定幣總供應量在2022 年3 月達到1615 億美元的峰值,但此後出現超過143 億美元的大規模贖回。

來源鏈接:https://www.coingecko.com/en/global-charts

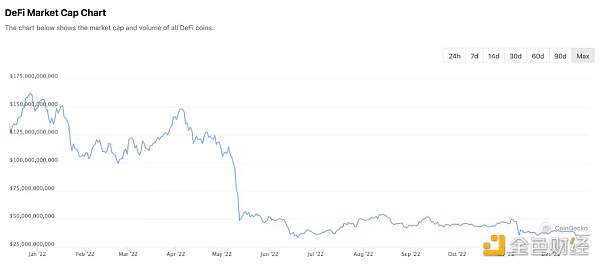

DeFi 領域,根據Defillama 數據,DeFi 的TVL 從2022 年1 月的1710 億美元跌至2022 年10 月的最低點500 億美元,下降近75%。隨著Terra 等一系列事件的發生,DeFi 的TVL 也出現了兩次大幅下跌,市場因此加速熊市。

來源鏈接:https://www.coingecko.com/en/global-charts

NFT 領域,隨著市場持續降溫,NFT 交易量仍處於低迷狀態。 2022 年5 月的超高交易量主要是由於在otherside 發行otherdeed 誘導用戶的FOMO 情緒。縱覽2022 年,NFT 總市值從約350 億美元跌至210 億美元,跌幅超過40%。

其次,二級市場持續走熊的背景下,2022 年加密市場發生了較多負面風險事件。我們見證了多家加密巨頭像多米諾骨牌一樣相繼倒下:Terra、三箭資本、Voyager Digital、Celsius、FTX、BlockFi……而眼下來看,這個名單仍在持續增加。

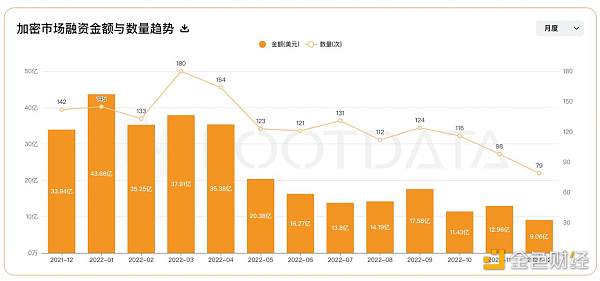

而宏觀環境的式微,二級市場的深熊以及多個黑天鵝事件,讓加密行業的投融資市場信心迅速削減。 2022 年中的Luna 崩盤事件,也成為投融資市場的重要「分水嶺」。今年上半年整個創投市場基本延續甚至超越2021 年的牛市表現,但下半年的熱度卻急轉直下,無論是機構募資端還是投融資市場的節奏均放緩,而這一頹勢或將延續至2023 年上半年。

2022 年加密投融資市場的投資節奏如何,資金又流向了哪些領域?根據加密數據平台 Rootdata 等數據,ChainCatcher 整理了2022 年加密市場的募資數據,整體投融資數據、投融資細分賽道分佈以及最活躍投資者等數據,回顧了2022 年加密投融資市場的整體概況。

二、2022 年加密風投基金募資情況

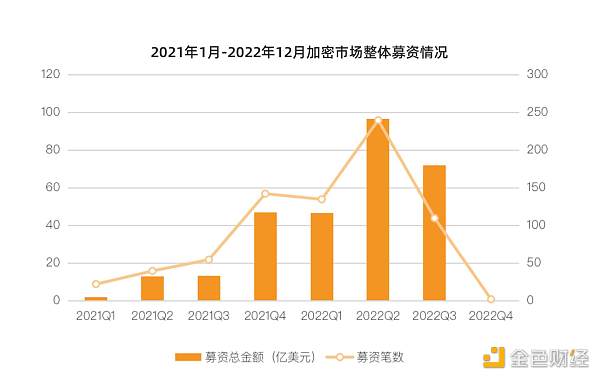

在募資方面,2021 年加密市場的牛市表現讓不少資金在 2022 年年初進入加密市場。 2022 加密風投市場前兩個季度基金募資均大幅上漲,2022 年第一季度募資筆數54 筆,同比2021 年增長500%,募資總金額為117.23 億美元,同比增長 2245%。 2022 年第二季度募資筆數96 筆,同比增長500%,募資總金額為241.93 億美元,同比增長 635.12%。

但是隨著熊市的到來,年中 Luna、三箭資本等系列暴雷事件頻發,投資機構的表現也遭受質疑,強勁的募資勢頭很快被遏制。 2022 年第三季度基金募資筆數和募資總金額迎來斷崖式下滑,募資筆數比第二季度下降 54.16%,募資總金額則比第二季度下降25.43%。

到 2022 年尾聲,FTX 黑天鵝事件出現,以紅杉資本、Paradigm 、淡馬錫、Multicoin 等等投資加密領域的頂級基金數億美元投資減計為零,加密投資機構的聲譽嚴重受損,基本很少有上游資金配置加密市場,第四季度的基金募資活動基本停滯,幾乎只有一起募資事件,募資總金額為 1.5 億美元。

但整體來看,儘管市場低迷,但2022 年投資機構依然獲得了更多的「彈藥」,2022 年共完成了195 起募資事件,同比增長87.5%,募資總規模達541.05 億美元,同比增長186%。

數據來源:Messari

從具體的投融資數據來看,隨著加密市場的大幅回撤,多起暴雷事件的衝擊,加密投融資市場的投資節奏從上半年到下半年呈現逐漸放緩的勢態,估計在2023 年投資依然會延續較為謹慎的投資節奏。

三、2022 年項目融資情況

本報告統計了2022 年在DeFi、CeFi、基礎設施、遊戲、NFT、社交娛樂、DAO、工具&信息服務和其他共計9 類1528 起投融資事件。

2022 年加密行業公開的累計融資金額達到267.7 億美元,融資筆數為1528 筆,分別較2021 年下降4.5%、增長28%。該年度發生的併購事件為57 起,其中10 起公佈了收購金額,累計達16.4 億美元。

2022 年Q1,加密投融資市場以116.86 億美元的融資總額,延續了自2021 年Q4 以來的單季投融資超百億美元記錄,融資事件405 起,在融資總額和次數兩個維度均實現了連續5 個月的正向增長或持平記錄,這是前所未有的加密投資黃金時代。

但之後,伴隨著美聯儲持續加息、Luna 崩盤等暴雷事件頻發,從2022 年Q2 開始,加密投資市場開始急轉直下,2022 年Q2、Q3、Q4 融資總額分別是72.04 億美元、45.58 億美元、33.46 億美元,融資次數分別是358、329、254,無論總金額還是機構出手次數都開始顯著減少。

數據來源:Rootdata

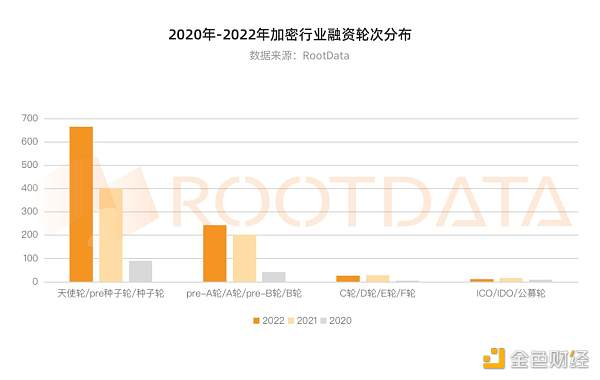

從投融資細分輪次就可以看出,加密項目的融資輪次分佈和2020 年、2021 年基本類似,依然集中在天使輪、Pre- 種子輪、種子輪等較早期階段,這一點在遊戲、NFT 及DeFi 領域體現的最為明顯,這三個領域獲早期融資的項目佔比分別佔68%、65% 和63%,可見其目前仍處於蓬勃發展的階段,行業格局遠未固化。

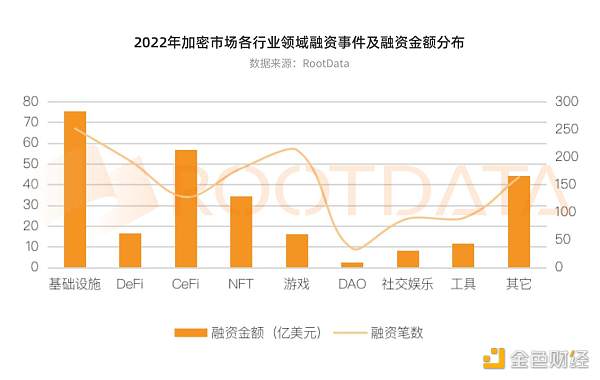

2022 年加密風投的資金主要流入了哪些賽道?和2021 年相比又有哪些變化?

從投融資領域分佈來看,2022 年融資筆數排名前三的領域分別是基礎設施(252 筆),遊戲(213 筆)、DeFi(193 筆),分別佔總融資筆數的16.49%、13.94%、12.63%;融資總金額排名前三的領域分別是基礎設施(75.65 億美元)、CeFi(56.8 億美元)、NFT(34.56 億美元)、分別佔總融資規模的28.20%、21.22%、12.92%。

與2021 年相比,2022 年各賽道的融資金額總量和投融資事件總數都有較高增長,多數增速超過50%。其中融資數量和融資金額均呈較上漲態勢的領域有基礎設施,NFT、社交娛樂、工具&信息服務,融資筆數分別同比上漲19.4%、68.2%、134.2%、125%,融資金額分別同比上漲82.3%、181.32%、265.2%、78.5%。

此外,2022 年單筆融資超1 億美元的融資事件有63 起,其中多個項目通過連續融資獲得了數億美元的大額資金。其中Animoca Brands 在三筆融資中累計融資5.44 億美元,Amber 在兩筆融資中累計融資5 億美元,NEAR Protocol 在兩筆融資中累計融資5 億美元,Aptos 連續融資四輪,披露融資金額的兩輪融資中累計融資3.5 億美元,Sui 在兩筆融資中累計融資3.15 億美元。

2022 年最受頭部基金青睞、大額融資項目主要聚集在基礎設施領域(包含基礎設施賽道包括Layer1、Layer2、開發者平台、錢包、中間件等細分賽道),其中超1 億美元的融資事件有19 起,主要集中在公鍊及擴容賽道。除了上一輪新公鏈敘事中的Polygon 年初融資4.5 億美元,該賽道很多新貴們完成了不菲的融資,比如Aptos 融資兩輪共融資3.5 億美元,Sui 融資2 億美元、zkSync 融資2 億美元等。

而在2021 年爆紅的NFT,在低迷的2022 年,依然保持了強勁的勢態。 NFT 領域完成超1 億美元融資的事件有12 起,且主要集中在中後期的頭部項目,典型融資項目有Animoca Brands (三輪共融資5.44 億美元),Yuga Labs(4.5 億美元)、Opensea(3.5 億美元)、Dapper Labs(3.05 億美元。)

而社交娛樂和工具&信息服務領域無論是融資筆數還是融資金額均大幅上漲。社交娛樂(一直被視為Web3 突破用戶增長的內容入口之一,2022 年「去中心化社交」、「Web3 社交網絡」、「Web3 音樂」等社交娛樂內容是一大熱點話題,並出現了靈魂綁定等熱門新概念。隨著Elon Musk 高調收購推特後,關於Web3 社交的熱議再次被推向高潮。但由於該賽道依然發展較早期,方向也較為模糊,也沒有出現高增長的平台,2022 年社交娛樂賽道社交娛樂獲投項目主要集中在種子輪階段,為56 筆,且很少有大額融資,典型融資事件有去中心化社交協議Farcaster 完成a16z 領投的3000 萬美元融資。

而工具&信息服務領域,獲投項目主要集中在種子輪階段,共有53 筆。有關加密數據&分析的細分賽道投融資最活躍,融資筆數達36 筆,佔該領域總融資數量的36.73%,其中超1 億美元融資的項目有區塊鏈數據分析公司Chainalysis(1.7 億美元)、加密資產軟件公司Lukka(1.1 億美元)。此外,隨著今年多個頭部項目接連暴雷,有關加密項目的財稅、會計等工具平台或解決方案也引來一級投資熱潮 ,Tiger Global 、紅杉資本等知名機構都有入局。

CeFi 和DAO、遊戲領域雖然融資筆數數略有上漲,但融資金額卻較大幅下降,分別同比減少54.2%、17.2%、46%。 DeFi 領域,融資筆數和融資金額均略有下降,分別同比減少27.2% 和9.3%。

CeFi 領域、 年中Luna、Celsius 等暴雷前,以FTX、Amber 等為代表的CeFi 頭部玩家風頭無兩,陸續完成了多筆過億大額融資,而到了第三季度這一勢頭基本消退,融資筆數和融資金額均大幅下跌,隨著FTX 倒閉,不少關聯的CeFi 機構接連傳出危機,CeFi 領域第四季度融資依然較為低迷。 CeFi 賽道成熟度相比較高,獲投項目中早期38 起、A 輪33 起,比例相對均衡。 CeFi 賽道最活躍的垂直領域為交易所,其它較為熱門的還有支付、做市商、儲蓄、資產管理等。

雖然CeFi 受挫後,Uniswap、dYdX 等DeFi 頭部協議在各類崩盤事件運作良好,市場普遍認為DeFi 引來新一波的紅利,但是2022 年DeFi 領域沒有出現重大創新的協議,一級市場並沒有出現新一輪融資熱,完成超1 億美金的融資項目為只有Uniswap ,其在2022 年10 月份完成了1.65 億美元融資。

相比NFT 的穩健發展,同樣在2021 年躥紅的區塊鏈遊戲卻在2022 年勢頭明顯減弱,在頭部項目 Axie、STEPN 嚴重受挫,備受質疑的勢態下,也沒有類似於Axie、STEPN 現象級的新概念遊戲項目誕生。雖然圍繞3A 級區塊鏈遊戲、NFT 遊戲、元宇宙等概念的項目略有投資熱度,但從融資總金額的大幅度下降來看,明顯投資機構對該領域的下注更為謹慎。

而在2021 年曾被視為繼 NFT 下一個大熱主題的DAO,在2022 年不僅沒有按預期爆發,甚至幾乎沒有激起什麼「水花」,無論是在市場的討論度上,項目的實質進展上和一級市場的投融資表現上,都較為沈寂。

1、各細分賽道的詳細融資數據情況:

基礎設施

基礎設施賽道包括Layer1、Layer2、開發者平台、錢包、中間件等諸多領域,2022 年基礎設施領域發生投融資事件252 起,共籌集75.5 億美元資金,規模排各賽道首位。融資事件同比增長19.4%,資金總量同比增長82.3%。從融資輪次來看,2022 年基礎設施獲投項目早期115 起、A 輪48 起。

DeFi

DeFi 賽道包括DEX、借貸、資產管理、收益器、穩定幣等。 DeFi 領域2022 年發生投融資事件193 起,共籌集資金16.5 億美元。融資事件同比增長-27.2%,資金總量同比增長-9.3%。 DeFi 獲投項目主要集中在種子輪階段,為110 起。

CeFi

CeFi 領域2022 年發生投融資事件128 起,共籌集資金56.8 億美元,佔各賽道排名第二。融資事件同比增長7.6%,資金總量同比增長-54.2%。

NFT

NFT 領域2022 年發生投融資事件180 起,籌集34.6 億美元資金。融資事件同比增長68.2%,資金總量同比增長181.3%。從2021 年至今,各季度不論融資總額還是事件數,NFT 領域基本始終保持上升態勢。 NFT 獲投項目也主要集中在種子輪階段,為100 起。

遊戲

遊戲領域2022 年發生投融資事件213 起,共籌集資金16.1 億美元。融資事件同比增長80.5%,資金總量同比增長-46.0%。遊戲領域中獲投項目主要集中在種子輪,共計113 起。

DAO

DAO 領域2022 年發生投融資事件35 起,共籌集資金2.7 億美元,融資事件同比增長25%,資金總量同比增長-17.2%。 DAO 獲投項目主要集中在種子輪階段,為12 起。

社交娛樂

社交娛樂領域2022 年發生投融資事件89 起,共籌集資金8.4 億美元。融資事件同比增長134.2%,資金總量同比增長265.2%。社交娛樂獲投項目主要集中在種子輪階段,為56 起。

工具&信息服務

工具&信息服務領域2022 年發生投融資事件90 起,共籌集資金11.6 億美元,融資規模在各賽道中為。融資事件同比增長125%,資金總量同比增長78.5%。工具&信息服務獲投項目主要集中在種子輪階段,為53 起。

其他

其他領域2022 年發生投融資事件164 起,共籌集資金44.3 億美元,融資規模在各賽道中排第三。融資事件同比增長51.9%,資金總量同比增長2.5%。獲投項目主要集中在種子輪階段,為61 起。

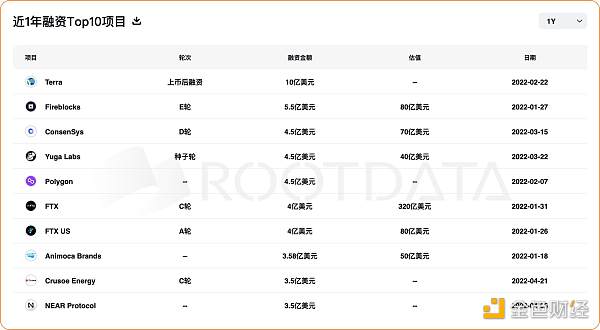

2、2022 年度融資Top10 項目:

來源:Rootdata

2022 年加密領域單筆融資金額最高的10 個項目分別是公鏈Terra(10 億美元)、數字資產託管平台Fireblocks(5.5 億美元)、以太坊基礎設施開發公司ConsenSys(4.5 億美元)、BAYC 開發商Yuga Labs(4.5 億美元)、以太坊擴容項目Polygon(4.5 億美元)、加密交易所FTX(4 億美元)、加密交易所FTX US(4 億美元)、Web3 遊戲軟件公司和風險投資公司Animoca Brands(3.58 億美元)、綠色挖礦公司Crusoe Energy(3.5 億美元)、公鏈NEAR Protocol(3.5 億美元)、Flow 開放商Dapper Labs(3.05 億美元)。

令人唏噓的是,融資金額排前十的項目中,Terra、FTX、FTX US 在今年都經歷了暴雷,並給整個加密市場造成了巨大的衝擊。足見上一輪牛市中製造了非常大的泡沫和風險隱患。

四、2022 年活躍投資者

對於擁有充足資金的頭部基金來說,相比於牛市下被FOMO 情緒裹挾著「上車」,熊市之下加密市場逐漸去泡沫回歸本質,項目估值也回歸理性,或許是投資出手的更好時機。

從投資筆數來看投資機構的活躍度,2022 年排名前十的投資機構分別是 Coinbase、Animoca Brands、Shima Capital、GSR、Sapartan Group、Gragonfly、Solana Ventures、Alameda Research、a16z、Jump Crypto。

來源:Rootdata

其中投資超過 100 起的是Coinbase Ventures(119)、Animoca Brands(118)。 Coinbase Ventures 在2022 年明顯加快了投資節奏,從2018 年至今累計投資筆數為259 次,而在整個2022 年大舉進攻,出手了119 次,幾乎佔據投資總筆數近一半。在投資分佈上,Coinbase Ventures 投資領域主要集中在基礎設施、DeFi 領域,投資佔比分別為30% 和24%。從項目單筆融資金額來看,今年其參與超過1 億美元級別的項目僅有Yuga Labs(2 億美元)、Sui(3 億美元)、Aptos 和Layer Zero(1.35 億美元)、Gnosis Safe (1 億美元)五個項目。

而Animoca Brands 2022 年投資筆數為118 筆,在其投資的版圖中,遊戲始終是Animoca Brands 的核心,在數量上,遊戲類占到了其今年所有投資項目的60% 以上,超過1 億美元的項目融資中有6 個,分別是Yuga Labs(4.5 億美元)、Polygon (4.5 億美元)、足球媒體平台OneFootball(3 億美元)、Web3 遊戲服務商Immutable(2 億美元)、板球NFT 平台Rario(1.2 億美元)、跨鏈基礎設施LayerZero(1.35 億美元)。

而投資筆數超過50 起的為 Shima Capital(88)、GSR(76)、Sapartan Group(63)、Gragonfly(61)、Alameda Research(59)、Solana Ventures(59)、a16z(56)、Jump Crypto(55)。

其中資產規模較大的頂級風投a16z,投資領域分佈上較為均衡,各領域出手的次數相差不算很大,主要分佈在基礎設施、NFT 和遊戲等領域。而在投資階段上,a16z 更偏好發展成熟的加密初創企業,2022 年總共出手57 次,而其中參投金額超過1 億美元項目就有Yuga Labs、Aptos、Sui、LayerZero、中心化無線熱點網絡Helium 等18 個項目,佔總投資筆數的近30%,遠超Coinbase Ventures 和Animoca Brands,而參投的不少大額項目都在公鍊及擴容賽道。

投資筆數僅次於Coinbase Ventures、Animoca Brands 的加密原生基金Shima Capital 成立於2021 年,投資筆數達86 筆,主要專注於偏早期項目,2022 年參與的1000 萬美元以下的融資項目占到了全年的近80%,沒有投資超過 1 億美元的融資項目。成立 2013 年的加密做市商GSR 投資筆數76 筆,投資階段早期中期項目居多,2022 年參與的1000 萬美元以下的融資項目占到了全年近64%,參投融資金額超過1 億的項目有2 個,包括Gnosis Safe (1 億美元)和在2022 年暴雷的Terra(上市後融資10 億美元)。

成立於2018 年的加密原生基金Spartan Group,投資領域主要分佈在DeFi,基礎設施和遊戲,投資階段偏早期,2022 年參與的1000 萬美元以下的融資項目占到了全年近64%。參投融資金額超過1 億的項目只有Polygon(4.5 億美元)。成立於2018 年的加密原生基金Dragonfly,投資領域主要分佈在DeFi、基礎設施和CeFi 領域,投資階段上,2022 年參投融資金額超過1 億的項目有以太坊擴容方案zkSync / Matter Labs(2 億美元)、NEAR Protocol(融資兩輪,3.5 億美元/1 億美元)、Polygon(4.5 億美元)3 個項目。

主要投資於Solana 生態的Solana Ventures 投資領域主要分佈在DeFi、遊戲領域,投資階段偏早期,2022 年參與的1000 萬美元以下的融資項目占到了全年73%。 Jump Crypto 2022 年參投融資金額超過1 億的項目有 Sui(3 億美元 )、Aptos(1.5 億美元)、加密交易所Kucoin(1.5 億美元)。

總體來看,頭部基金更青睞於將資金注入基礎設施、DeFi 領域和遊戲領域,尤其是公鍊及擴容賽道幾乎成為頭部基金不敢錯過的賽道。

除投資機構外,加密行業一級市場不可忽視還有個人投資者。 2022 年投資筆數超10 起的天使投資人有Balaji Srinivasan(44)、Sandeep Nailwal(37)、Sebastien Borget(14)、Santiago Roel Santos(14)、Jaynti Kanani(14)、Stani Kulechov(11)、Ryan Selkis(11)。

來源:Rootdata

其中,最為活躍的天使投資人 Balaji Srinivasan 出手了44 次,Balaji Srinivasan 曾是Coinbase 的首席技術官和A16z 的普通合夥人,是許多成功的科技公司和加密協議的早期投資者,包括Alchemy、Ava Labs、Bitcoin、Cameo、Chainlink、Clubhouse、Dapper Labs、Ethereum、Instadapp、NEAR Protocol、 OnDeck、Opensea、Solana、Soylent、Superhuman、Synthesis 和Zora。 Balaji Srinivasan 也曾多次創業,創辦的三家公司Earn.com、Counsyl、Teleport,分別被Coinbase、Myriad、和Topia 收購,此外Balaji Srinivasan 還是「網絡國家」的概念提出者。

2022 年Balaji Srinivasan 主要投資於工具&信息服務、基礎設施、DAO 領域,其中投資項目中融資金額超過2000 萬美元的項目則有5 個,分別是模塊化區塊鏈Celestia(5000 萬美元)、Web3 數據索引Nxyz(4000 萬美元)、去中心化社交Farcaster(3000 萬美元)、去中心化交易平台Hashflow(2600 萬美元)。

而Polygon 聯合創始人Sandeep Nailwal 是活躍度僅次於Balaji Srinivasa 的個人投資者,2022 年投資次數達37 次,主要投資於基礎設施和NFT 領域,其中投資項目中融資金額超過2000 萬美元的項目有互操作協議LayerZero(1.35 億美元)、非洲Web3 超級應用Jambo(3000 萬美元)、加密銀行與支付公司Zamp(2000 萬美元)。

五、結語

總體而言,2021 年牛市下積累的市場泡沫與風險隱患在2022 年被戳破,隨著加密巨頭的接連破產,眾多主流加密投資機構都因此付出了沉重代價,加密市場的投融資節奏在迅速放緩,而資金將青睞於流向具有長期價值的加密「新基建」中。

從2022 年投融資情況來看,基礎設施(包含基礎設施賽道包括Layer1、Layer2、開發者平台、錢包、中間件等細分賽道)、NFT、Web3 社交娛樂、數據分析是較為熱門的領域,在2023 年大概率會延續熱度。

值得一提的是,2022 年與比特幣支付技術和閃電網絡相關的產業正在得到關注,雖然融資金額遠不及基礎設施、NFT 等項目,但仍值得在2023 年持續關注。

那麼,其他權威機構是如何預測2023 年趨勢的?

按照慣例,a16z、Messari、Pantera 等分析和風投機構對2023 年投資趨勢做出了自己的預測。其中,a16z 提到區塊鏈的移動端、多方計算、zk 技術相關的項目和開發等領域會受到持續關注。 Messari 預計2023 年加密基礎設施會持續2022 年的熱度,此外,由於2022 年的鏈上安全事故頻發,安全審計公司會持續獲得融資,Messari 看空的領域是過度炒作的GameFi。

Messari 創始人Ryan Selkis 本人更傾向於去中心化社交(DeSoc) 。 Pantera Capital 合夥人Paul Veradittakit 在預測中提到zk 技術、鏈上數據分析。趙長鵬也提到,基礎設施和數據工具會繼續發展,非託管和多鏈錢包將會崛起。

撰文:flowie、西昂翔

來源:DeFi之道