DCG如果暴雷會給加密行業帶來哪些影響?

作者:Daniel Li

出品:0x财经

歷史總是驚人的相似,FTX世紀欺詐的連環後果剛剛告一段落,美國加密交易所Gemini 與灰度母公司數位貨幣集團(DCG)就開啟了新的一輪風波。 DCG子公司Genesis或將成為2023年加密行業的第一雷。

一如之前FTX事件開始於CZ與SBF的推特大戰,此次DCG事件也開始於Gemini 聯合創始人Cameron Winklevoss 與DCG首席執行官Barry Silbert的推特上對峙。 1 月2 日,Winklevoss 向Silbert 發送了一封公開信,指責DCG及其子公司Genesis惡意拖欠Gemini 客戶9 億美元,一時間加密市場再次籠罩陰霾。面對Gemini的步步緊逼,DCG是否會重蹈FTX覆轍?如果DCG暴雷又會給加密行業帶來哪些影響呢?

Genesis深陷債務危機DCG難逃責任

DCG 是目前全球最大的風險投資資本,主要投資標的為區塊鏈相關的新創公司,著名的投資項目包含BitPay、Ripple、Coinbase等,旗下子公司擁有投資機構Grayscale(灰度)、區塊鏈媒體Coindesk、以及引發此次DCG危機的主角加密借貸巨頭Genesis。

Genesis是全球最大的加密貸款機構之一,其主營業務是做市商和借貸,在FTX暴雷事件中Genesis出現了1.75億美元的窟窿,這直接導致其借貸部門暫停了贖回和新貸款的發放。據《Coindesk》晨報披露,Genesis 除了此前積欠Gemini 9 億美元,導致該交易所於11 月中暫停用戶從Gemini Earn 提款、且尚未說明何時重啟之後。還存在另一批債權人,債務金額達到9億美元,所以截止當前Genesis的債務總額已經將近20億美元。

20億美元債務是根據Genesis目前已經公開的信息推算的,而Genesis實際負債是多少?恐怕沒有人清楚。加密機構因為缺乏監管,財務問題長期以來就一直飽受質疑,就像上次Genesis公佈在FTX暴雷事件中損失了1.75億美元,這一數據就引發大量的質疑,按照Genesis的體量以及FTX暴雷事件的影響,Genesis遭受的損失至少是十幾億美元級別的。面對這樣的一個巨大的窟窿,沒有那個平台有能力可以幫其填補上,所以當市場上傳出Genesis正在尋求幣安收購時,就立馬遭到了幣安的否認,幣安表示,Genesis的一部分業務將與未來的收益產生衝突。值得注意的是,此前加密交易所FTX尋求幣安收購的時候,幣安也給出了與Genesis相同的理由,隨後FTX宣布破產。

Gemini作為本次事件最大的受害方顯然已被逼到走投無路,否則不會擇通過撕破臉的方式公開與DCG對峙。 Gemini是一家Crypto交易所和託管商,允許用戶購買、出售和存儲數字資產,而Gemini Earn 是Gemini為用戶打造的一款高收益儲蓄產品,可為客戶提供高達8% 的加密存款年回報率,具體取決於所持有的Token。 Gemini在吸納用戶資金後,會將其提供給合作商Genesis進行運作,以實現高額的年利率回報。

Genesis在收到Gemini的資金後為了賺取更高收益率,會將一部分資金投入到其母公司DCG集團內部的項目,據報導截止目前Genesis 的賬面上還有28 億美元的未償還貸款,而債務人一覽就包括其母公司DCG。所以Genesis出現債務危機,母公司DCG也存在一定的責任。

Genesis與Gemini的合作之前還相對比較順利,直到FTX暴雷事件的發生,Genesis陷入了流動性危機導致資金緊張無法提現,由於Gemini 出借給Genesis的資金大部分來源於Gemini Earn上的用戶資金,在FTX事件以及Genesis暫停提現後,大規模的用戶開始湧向Gemini Earn爭相提現,這直接導致了Gemini出現了資金緊張,最終也被迫宣布暫停提現,截止目前Gemini Earn上還有34萬的用戶資金無法提現。

面對無法提現的客戶憤怒以及官司臨頭,Gemini 可謂壓力山大。在經歷長達六週的追討無果後,Gemini不得以向DCG下發了最後的通牒,於是就有了《Gemini聯創致DCG公開信全文:要求償還9億美元欠款》的新聞,在公開信中,Winklevoss 稱DCG的內部資金管理混亂,向子公司Genesis 借了約16.75 億美元用於集團內其他業務,而這筆資金本來是Genesis欠Gemini Earn用戶和其他債券人的錢。 Winklevoss 要求Silbert 公開承諾在2023 年1 月8 日之前共同努力解決這個問題。

業界普遍認為如果DCG在1月8日前無法給出一個滿意的解決方案,那麼Gemini或許會強迫Genesis進行破產清算,這對DCG顯然是一個沉重的打擊。因為一旦Genesis進入破產程序,就會觸發DCG資產的清算(基於可贖回的貸款),DCG將有破產風險,其子公司灰度信託也將面臨重大風險。

救與不救DCG面臨兩難抉擇

去年FTX就因為無力償還債務被迫申請了破產保護,創始人SBF也被警方批捕,面對這樣的前車之鑑,DCG能否避免重蹈覆轍?對此大部分幣圈人士認為並不太樂觀,畢竟擺在DCG面前是兩條同樣困難的選擇,第一條選擇是幫助Genesis償還拖欠Gemini的9億美元債務;第二條選擇是撇清與子公司Genesis的關係,讓Genesis自己承擔這筆債務。這兩個選擇無論選擇那個,對於當前的DCG來說後果都是難以承受。

第一條選擇意味著DCG需要再背負9億美元的債務,這對於本就陷入流動性危機的DCG來說無疑是雪上加霜,畢竟DCG本身也存在過量的債務,早在2022年8月份DCG就曾經幫助過子公司Genesis承擔過與3AC違約相關的債務,這筆債務大概11億美元,現在轉為了DCG的債務,目前DCG正在積極參與3AC的清算程序,尋求所有可用的補救措施來收回資產,但是遠水解不了近渴,面對Genesis緊逼留給DCG籌措資金的時間確實不多了。除了與Genesis之間的貸款和長期本票外,根據DCG財報披露,DCG自身還有一筆3.5 億美元的信貸債務,來自以Eldridge 為首的一小群債權人。

DCG目前所持有的最大資產是63萬枚比特幣,如果以當前的比特幣1.65萬/枚的市場價計算,DCG的資產總計約為104億美元,但是這63萬枚比特幣既是DCG的資產,也是它的負債。因為這些比特幣是DCG通過GBTC持有的,當時價值200多億美元,但是現在已經縮水了近一半,看上去擁有63萬枚比特幣,實際上單這一項持有的虧損就超過百億美元,那又如何去幫旗下子公司Genesis給Gemini還款呢?對此紐約投資管理公司VanEck數字資產戰略總監Gabor Gurbacs給出自己的建議:“在我個人看來,解決方案就是DCG通過出售股權籌集資金,讓Genesis債權人得到補償,這是一個誠實和明智的做法。”相較於拋售比特幣資產,出售股權或許對於當下的DCG來說是最合適的選擇。

第二條選擇與Genesis撇清關係,則意味著Gemini的9億美元債務需要Genesis自己承擔,這無疑是逼Genesis走破產清算,畢竟當下的Genesis顯然是沒有能力去償還如此巨額的債務。 Genesis的破產對於DCG來說也是影響巨大,因為與Genesis的債務關係,DCG的資產也會面臨被清算的風險。並且作為Genesis的姊妹公司灰度也難以置身事外,這會直接影響到目前最大規模的比特幣投資產品GBTC。 GBTC持有著全球最大的比特幣儲備,因此Genesis/DCG的暴雷將會對加密交易者產生重大影響。如果投資者能將GBTC股份贖回為比特幣或美元,這無疑會進一步導致比特幣和其他山寨幣的又一輪暴跌。

DCG如果暴雷會給加密行業帶來哪些影響

DCG如果暴雷對於加密行業造成的負面影響將遠超FTX和LUNA事件,不僅會嚴重打壓行業從業者信心,導致二級市場拋壓增大,還會對加密行業聲譽造成進一步傷害,令傳統金融機構望而卻步。目前Gemini已經給出了1月8號最後通牒,隨著時間不斷臨近,最終的結果也即將被揭曉,無論是Genesis破產,還是Genesis和DCG破產對於當下的加密行業來說都是一個沉重的打擊。

比特幣價格可能會跌回到3000

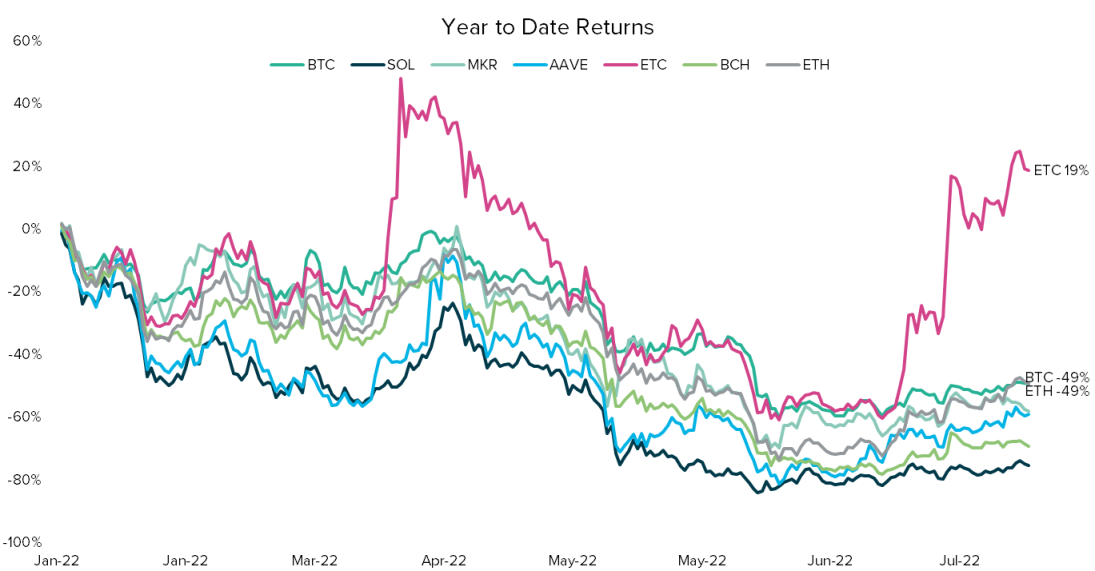

如果擁有63萬枚GBTC的DCG真的破產了,那麼整個加密市場的信任基礎距離崩塌就不遠了,DCG這些GBTC資產將會被拋售到市場上,這對於本就處於熊市的加密行業來說無疑是致命的打擊,比特幣價格也會因此出現大幅下跌,上一次Terra Luna暴雷事件僅清算了8萬個比特幣,比特幣的價格就一路從4萬美元暴跌至2萬美元。而GBTC目前持有63萬枚BTC,一旦發生清算,幣價跌回到3000美元也未必沒有可能。

礦工企業將更加難熬

比特幣的價格漲跌直接影響礦工的收益,一旦比特幣價格出現大幅下跌,在本輪熊市中,本已不好過的礦工,將會被迫拋售比特幣以度日,從而造成比特幣價格螺旋下跌。目前,上市破產或股價暴跌的礦企有:Compute North(破產)、Argo(股價暴跌50%)、Bitfarms(納斯達克發布退市警告)、Core Scientific (股價幾近歸零)等。而據CoinDesk 預計,礦企至少還有10-20 億美元的債務存量仍未曝光。

引發整個區塊鏈行業的破產潮

礦企在加密行業普遍存在高槓桿的情況,在常見的債務形式中,礦企往往會採用礦機抵押的方式尋求貸款。如NYDIG、 BlockFi、 Galaxy Digital、 Silvergate、 Trinity Capital、WhiteHawk 等加密金融公司均可以提供此類貸款。一旦DCG暴雷事件發生礦企必然會出現大面積關停或倒閉的情況,那麼隨之而來的就是礦企違約潮的來臨,進一步危及借貸方,從而形成連環暴雷,這無疑將加深加密金融的衰退。 FTX 的崩潰被視為加密市場的雷曼兄弟時刻,造成了加密行業數十家知名機構的倒閉,而作為全球最知名的投資機構DCG相較於FTX所涉及的範圍和行業更廣,它的倒閉不僅在加密行業,在整個區塊鏈行業也會引發破產潮,這也將會成為整個區塊鏈行業的至暗時刻。

總結

如果DCG真發生了暴雷,那麼這或許會成為加密行業最後一雷,目前這一觀點已被大多數加密愛好者認可。而恰巧的是這一觀點正好可以通過兩個方向進行解讀。一種是認為DCG暴雷將會造成整個加密行業信任崩塌,加密行業或將從此走向沒落;另一種則認為如果DCG暴雷,那麼現在加密市場存在暴雷隱患的加密機構都將會隨著這股破產潮而倒閉,那麼剩下的加密機構無疑是最優秀和最安全的,加密行業也會迎來新生,從此再無暴雷事件。兩種觀點既代表了兩種方向也代表了兩種結果。目前市場貌似也正在等待方向的選擇,比特幣價格已經連續八週在1.65萬美元附近盤整,既不向上突破,也不向下掉頭。而未來這個市場將何去何從,DCG事件的走向或將成為關鍵。

©本文為0x财经優質原創內容,未經授權,禁止擅自轉載。

展開全文打開碳鏈價值APP 查看更多精彩資訊