在我們開啟新的L1/L2 加密敘述的新篇章之前,讓我們根據2022 年的採用指標數據回顧一下迄今為止所有不同鏈的表現。

有多少人在使用區塊鏈,他們結算了多少交易,採用趨勢如何?誰是贏家,誰在衰落?每個鏈中發生了什麼,即將到來的催化劑是什麼?讓我們用一些硬數據來探索這一切。

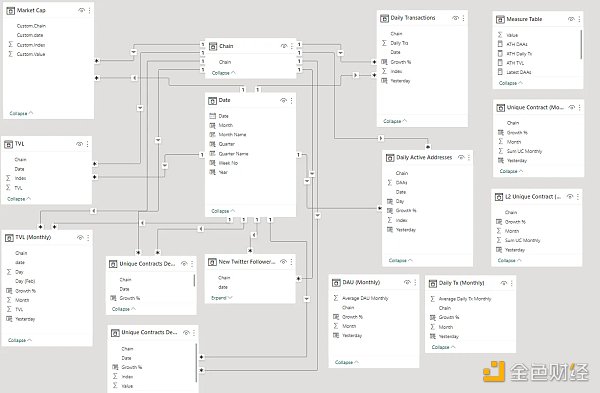

我將使用的4 個基本採用統計數據是每日活躍地址(DAA)、每日交易數量、總價值鎖定(TVL) 和部署的唯一合約數量。

DAA 衡量有多少人在使用它,每日交易數量衡量人們使用它的活躍程度,TVL 衡量對dApp(構建者)的需求,唯一合約數量衡量一個鏈的建設速度。

所有數據均從Goku Stats 中提取並在Power BI 上進行了清理。

我還添加了我對MoM 增長率的計算,以更精細地可視化採用趨勢。

分析結果後,我決定將這些鏈分為兩個集群更合適,“領導者”和“挑戰者”。

由於規模的巨大差異,比較同一類別下的所有區塊鏈將很難想像新玩家的趨勢。

根據當前趨勢(每月變化),進入領導者的類別資格是:

-

TVL >= 10 億美元

-

每日活躍地址>= 200 k

-

每日交易數量>= 100 萬

符合領導者類別的是以太坊、BSC、Polygon 和Solana。

符合挑戰者類別的是Arbitrum、Avalanche、Cosmos、NEAR 和Optimism。

1. 領導者類別

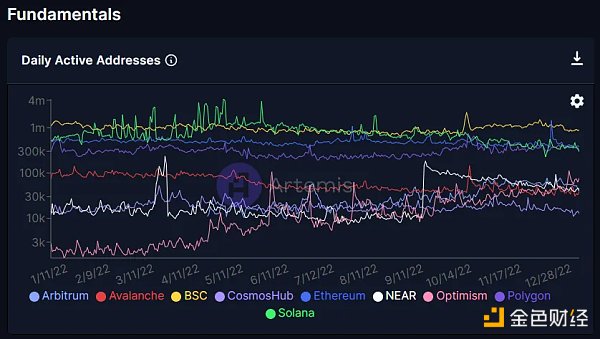

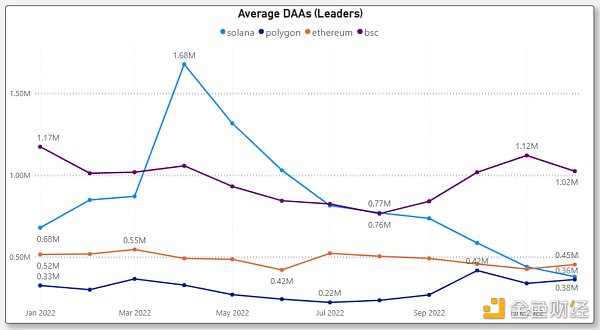

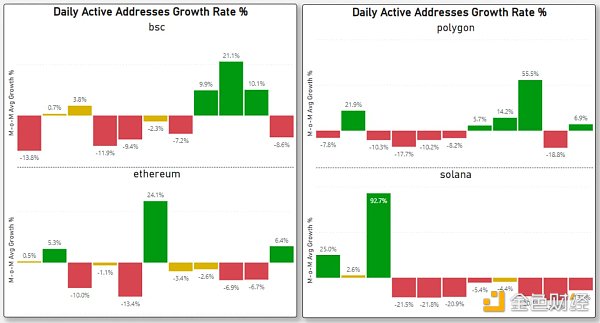

1.1 日均活躍地址

為了衡量DAA 的保留趨勢,我計算了平均每日活躍地址的MoM 增長率%。

任何在-5% 到5% 之間的增長率都是穩定的(黃色),低於-5% 屬於收縮(紅色),高於5% 屬於擴張(綠色)。

-

BSC 是唯一一條日活躍地址數超過一百萬的鏈。

-

以太坊DAA 在400-500 k 之間,Polygon 在300-400 k 左右。

-

Solana 一直處於水深火熱之中,連續8 個月出現負增長。

-

Solana 的每日活躍地址在2022 年12 月第一次低於以太坊。

-

Polygon 自5 月以來緩慢而穩定地複蘇,10 月突然飆升55%。飆升可能是由於Reddit 在10 月份的NFT 計劃+ 他們獲得的成功的web2 BD 交易浪潮。

-

BSC & Polygon 在第3-4 季度表現相對較好,在2022 年上半年首次刷新後奪回了用戶增長。

-

相對於BSC & Polygon,以太坊在2022 年下半年表現不佳,但其放緩趨勢得到了很好的控制。沒有一個月低於- 10%。

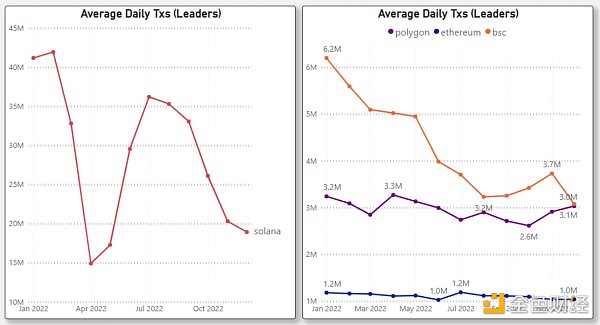

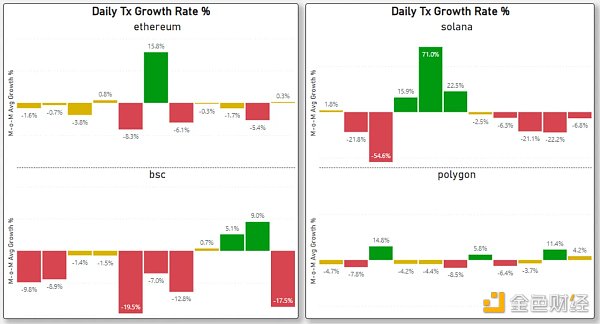

1.2 日均交易數量

查看每日交易數量的MoM 增長率,

-

Polygon 顯示最穩定的每日交易,方差最小。

-

Polygon 即將在第四季度翻轉BSC 每日交易數量(現在都在300 萬筆左右)。

-

BNB Chain 的每日交易數量在2022 年前7 個月連續下降。

-

Solana 的每日交易數量最高。 (不包括投票交易)

-

Solana 在第二季度表現最好,但同期4 月、5 月和6 月的每日活躍地址收縮。

-

大部分交易激增來自未知合約。

-

理想情況下,每日交易數量的激增應與每日活躍地址的增加相關聯,以使增長故事保持一致。

-

FTX 崩潰後,Solana 在第四季度表現最差。在Solana 投降後,107 名抽樣開發者中只有3 人表示他們正在切換鏈。

-

以太坊的日交易數量在2022 年穩定徘徊在100 萬筆左右。

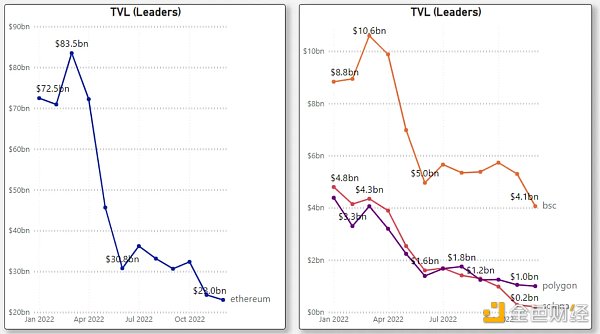

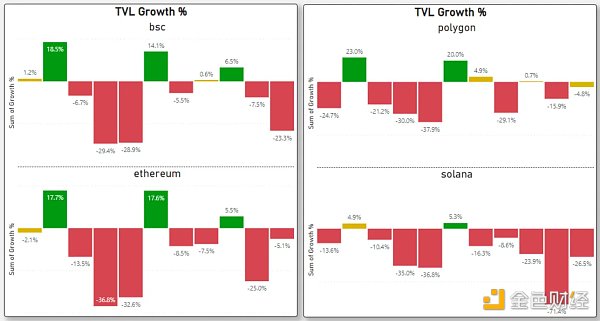

1.3 鎖定總價值(TVL)

在TVL 方面,

-

以太坊仍然是無可爭議的領先,年底時約為230 億美元。

-

截至2022 年12 月,BNB Chain 的TVL 是以太坊的18%,Polygon 是以太坊的4.3%。

-

在這一點上超越以太坊對於任何L1 來說似乎仍然是一個遙遠的夢想。

-

Solana 是領導者類別中第一個低於10 億美元TVL 的鏈,降幅為96%。

-

在2 月和6 月的積極月份中,Solana 的TVL 流入量比其競爭對手低3-4 倍。 2022 年沒有超過10% 的綠色增長。

-

5 月份Terra 的崩潰給每個人帶來了沉重打擊,隨著11 月FTX 崩潰,蔓延影響減弱。 (除了Solana,它惡化了)

-

每條鏈的TVL 都是相關的,這是一條單向的道路。在6 月的緩解性反彈之後,2022 年下半年新的TVL 流入量保持低迷。

-

以太坊並沒有從熊市中的“避險”理論中受益。

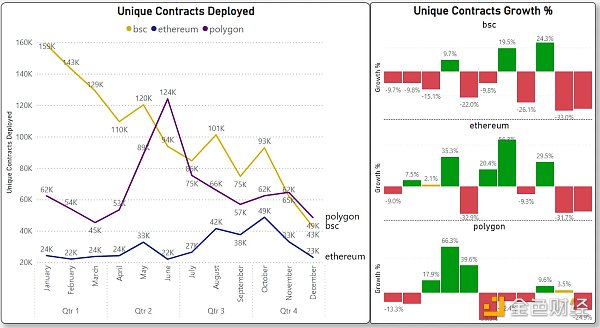

1.4 部署的唯一合約數量

-

就部署的唯一合約數量而言,BNB Chain 下降趨勢最強。 12 個月中有9 個月出現收縮,年初至今為-70%。 Polygon 於2022 年12 月翻轉了BNB Chain。

-

以太坊在前3 個季度表現出緩慢的正上升趨勢增長,但在第4 季度回落到最初的水平。使用Polygon 可以觀察到相同的趨勢。

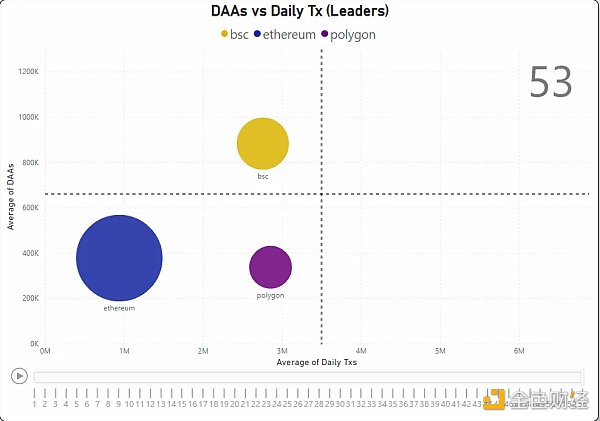

將所有指標放在一起,這是我創建的散點圖,用於可視化2022 年實時的每週狀態變化。 (Solana 已被排除在外,因為它的交易量太高,而且它在TVL 之後被從領導者類別中排除,跌至

氣泡大小代表TVL,y 軸代表平均每日活躍地址,x 軸代表平均每日交易數量。理想情況下,您希望看到氣泡變大並向右上角移動。

總而言之,對於領導者類別,

-

以太坊是TVL 之王。

-

BSC 是活動和速度之王。

-

Polygon 是穩定之王,穩中求進。

-

從所有指標來看,Solana 都像是墮落的天使。

-

下半年收縮速度放緩,表明“遊客”已經被沖走。但目前還沒有積極復甦趨勢的跡象。

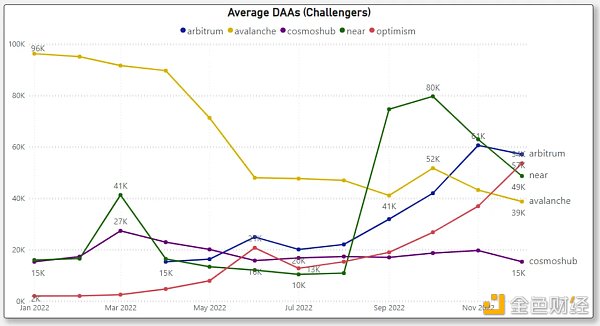

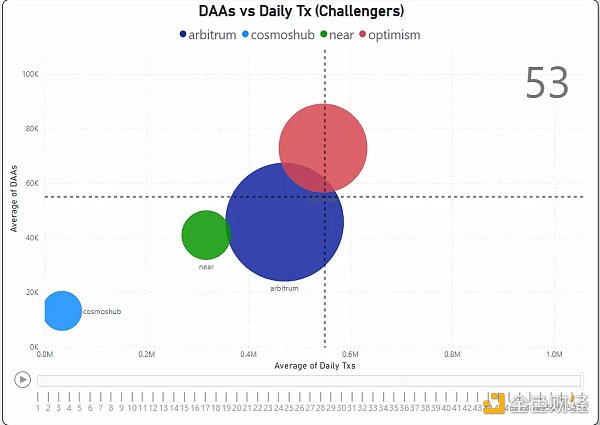

2. 挑戰者類別

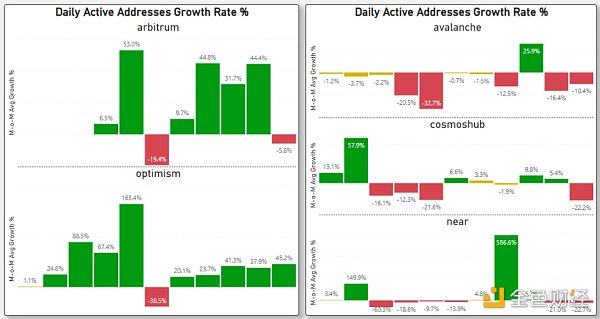

2.1 日均活躍地址

對於MoM DAA 增長率,

-

Arbitrum 和Optimism 是高增長的後起之秀。平均每日活躍地址顯示出強勁的正增長。到2022 年12 月,兩者都在50-60 k 左右。 (Optimism 通過其OP 代幣獎勵獲得額外優勢)

-

Optimism 於2022 年12 月宣布了其第二輪追溯性公共產品資金。 1000 萬個OP 代幣將於2023 年2 月分發給滿足其概述要求的用戶和項目。

-

Cosmos 保持相對平穩,2022 年幾乎沒有增長。大部分活動來自CosmosHub、Osmosis 和Evmos。

-

從1 月開始,AVAX 每日活躍地址減少了50% 以上。除10 月Avalanche 推出Banff Elastic 子網外,該年度每個月都呈中性至負增長。

-

Banff 解鎖了子網創建者使用其代幣激活權益證明和正常運行時間獎勵的能力。這允許用戶通過抵押代幣成為子網上的驗證者。

-

NEAR 的每日活躍地址在9 月急劇飆升580%,但在第四季度有所下降。

-

NEAR 的DAA 飆升是由於9 月份的Sweat 經濟TGE。同月,NEAR 還啟動了nightshade 分片的第一階段,允許“僅塊生產者”驗證者以較低的計算要求生產部分分片。

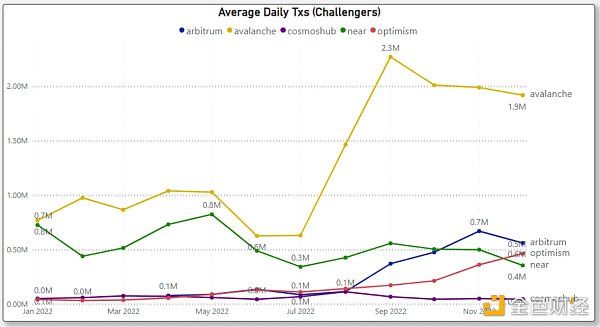

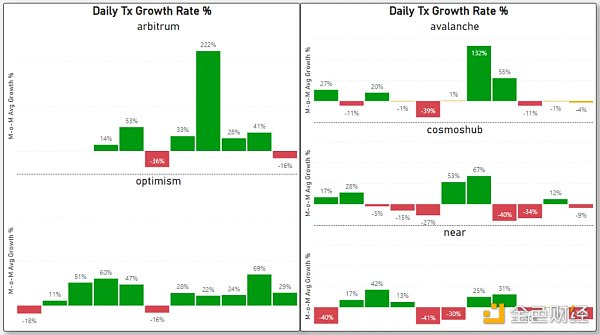

2.2 日均交易數量

-

Arbitrum 和Optimism 在全年的日常交易中表現出強勁的正增長。 9 月Arbitrum 的飆升可能歸因於GMX 的發布以及Nitro 升級以優化鏈性能。

-

儘管AVAX 的DAA 收縮,但其每日交易量在2022 年下半年出現了100% 的飆升。它來自DeFi Kingdoms (DFK) 和Crabada (Swimmer Network) 遷移到他們自己的子網。

-

儘管子網被歸類為AVAX 上的總交易數量,但只有Avalanche C 鏈上的活動才會產生費用並為AVAX 代幣增值。

-

對於NEAR,儘管Sweat Economy 的每日活躍地址急劇增加,但這並沒有轉化為每日交易量的增長。可能是因為Sweat Wallet 尚未推出其許多鏈上DeFi/NFT 功能。

-

Cosmo 的所有競爭者都讓其日常交易相形見絀。

-

Cosmos 是每個人都在談論和炒作的項目,但所有指標的採用和牽引力仍然低迷,主要是因為它缺乏占主導地位的DeFi/穩定幣生態系統。

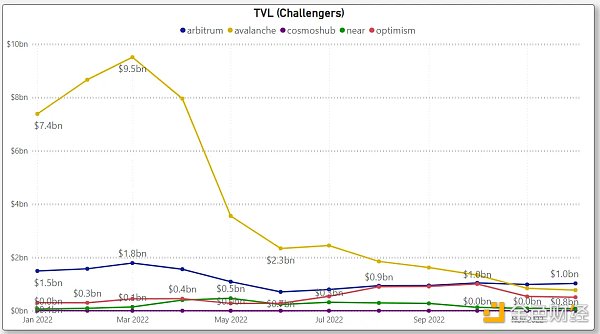

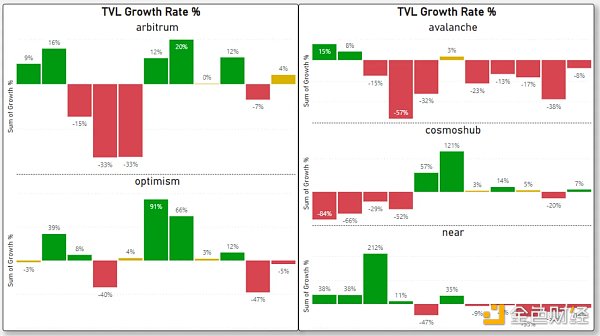

2.3 總價值鎖定(TVL)

-

截至2022 年12 月,Arbitrum 是挑戰者類別中唯一一條擁有超過10 億美元TVL 的鏈。

-

最底部的時候,NEAR 的TVL 不到1 億美元,Cosmos 的TVL 不到100 萬美元。基於DeFilama 的數據,Cosmos 的TVL 完全來自StarFi,一個流動性質押dApp。

-

Cosmos 和NEAR 在今年下半年持平。沒有新的值得注意的項目引起新的TVL 存款的注意。

-

Arbitrum & Optimism MoM TVL 增長在2022 年下半年顯示出放緩跡象。

-

Optimism 的TVL 在11 月份暴跌了約50%。

-

AVAX 曾經在TVL ($80-90 億美元)方面表現強勁,可與領導者類別相媲美,但它在3 月份從懸崖上一躍而下,自3 AC 暴雷之後就再也沒有恢復過來。在今年剩下的時間裡,資金逐月流出。

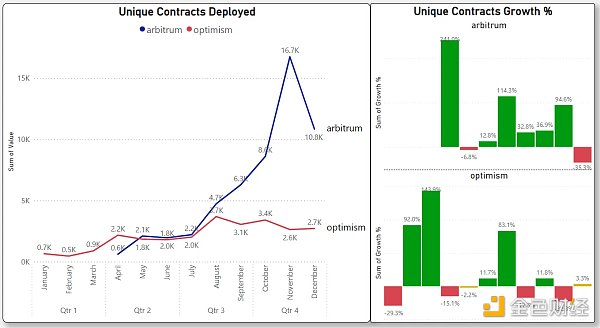

2.4 部署的唯一合約數量

-

至於哪個鏈更受開發者和dApp 的歡迎,Arbitrum 顯然是贏家,因為它具有網絡效應。

-

大多數DeFi 協議都選擇在Arbitrum 上線,包括最近的TraderJoe & Gains Network。 Arbitrum 上的dApp 越多,其網絡效應的價值就越強。

總結挑戰者部分,

-

Arbitrum 是TVL 之王。

-

Arbitrum & Optimism 是後起之秀,Optimism 緊隨其後。

-

從所有指標來看,AVAX 都像是墮落的天使。

-

NEAR 和Cosmos 是落後者。

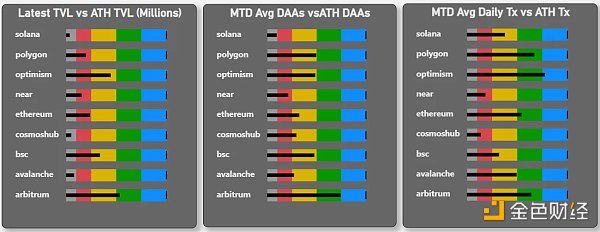

3. 結論

最後,這是一張直觀的圖表,顯示了哪條鏈在TVL、每日活躍地址和每日交易數量方面從其ATH 下降最嚴重。這顯示了熊市期間每個鏈的保留和彈性強度。

灰色區域中的任何東西都是=>90% 下降並且不是健康的標誌。綠色或藍色區域中的任何東西都被認為非常強。

按照排名順序,TVL 是最重要的指標,因為它與市值的相關性最高,其次是在分析鏈採用時的每日活躍地址和每日交易量。

-

Arbitrum 是唯一一條在所有3 個指標中都是綠色的鏈。

-

Optimism 排在Arbitrum 之後,表現相對健康。

-

Optimism 每日交易量在12 月飆升,原因就是第二輪OP 代幣空投。

-

NEAR、AVAX 和Cosmos 受到了相當嚴重的打擊。

-

Solana 在TVL 和DAA 方面是灰色的,表明大多數玩家在2022 年離開了。

-

好的一面是,Solana 的TVL 是人為支撐的。這意味著它的跌幅並沒有那麼糟糕,因為真正的ATH 應該更低。

總而言之,監控這些採用趨勢可以提供廣泛的見解,以了解該行業是在增長、停滯還是收縮,以及哪些鏈條在增長,哪些鏈條沒有增長。

展望2023 年,以下是一些關鍵催化劑,需要密切關注。

3.1 2023 催化劑

領導者類別

-

Ethereum 上海昇級(ETA 最早3 月)。這將是The Merge 之後的下一個里程碑。為抵押的ETH 啟用提款將增加對ETH 的需求,並吸引更多用戶進行抵押。

-

EIP-4844(proto-danksharding)。分片的第一個里程碑。 EIP-4844 是分片blob 交易,一種接受“blob”數據以擴展網絡的新型交易類型。

-

EIP-1559 銷毀敘事。儘管市場低迷,但在10 月至11 月的某些時期,活動的小幅激增足以激活ETH 銷毀閾值,從而導致ETH 通縮。當市場出現復甦跡象時,熱度可能會升高。

-

Polygon zkEVM 測試網更新。目前正在進行審計。它是主網之前最後一個測試網的最後一步。

-

Solana 轉機。 Solana 提供了一個高風險回報的機會。可以肯定的是,所有的掠奪者都被淘汰了,Solana 技術團隊強大,網絡高性能。如果網絡中斷問題能夠得到解決,那麼Solana 就有了不錯的機會。但寄希望於轉機往往很困難,尤其是當大部分生態系統已經離開時。

挑戰者類別

-

Banff 5 升級中的Avalanche Wrap Messaging 允許子網在本地相互通信。它目前在Golang 和Rust VM SDK 中可用,但很快將在2023 年推出到EVM 子網。

-

Arbitrum 恢復“奧德賽”活動,這是一個NFT 計劃,由於gas 飆升和Arbitrum 代幣的投機而早些時候被迫停止。

-

Arbitrum 蠶食了DeFi 生態系統。 Arbitrum 上的Uniswap 接近翻轉Polygon 24 小時交易量。

-

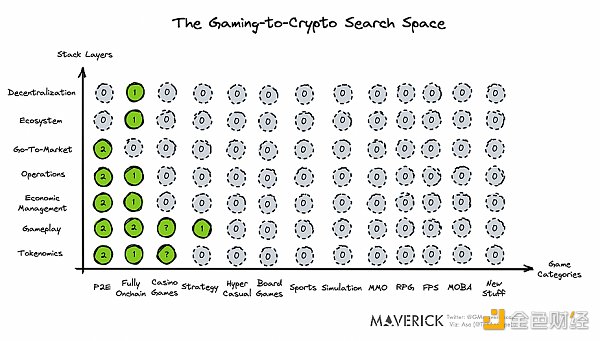

基於Avalanche 的子網或Arbitrum 的Nova 構建的GameFi 或社交應用程序。

-

Cosmos 的Interchain Security 計劃於2023 年1 月準備就緒,Circle 將原生USDC 引入生態系統,並推出dYdX 應用鏈。

-

Cosmos 2.0 白皮書的修訂版將會被提出。

-

Optimism 將於2023 年1 月12 日將Goerli Testnet 遷移到Bedrock。如果一切順利,Mainnet 有望在第一季度遷移到Bedrock。 Redrock 改進降低了L1 數據費用並引入了新的證明機制。

-

Optimism 的唯一載體Synthetix 在其v3 發布後推動採用統計數據。

當然,我可能遺漏了很多其他的催化劑。

挑戰者類別將在2023 年變得更加擁擠和激烈競爭,新出現的競爭者包括Sui、Aptos、Sei、Bera chain、Celestial、Oasys、Myria、IMX、subnets、應用鏈、Starkware、zkSync、Eclipse/Neon/Solana 上的Nitro 等等。 (加上GokuStats 上沒有的Fantom 和Polkadot)

這將是激動人心的一年,因為我們將看到誰將進入新的領導者類別,誰將落後。

原文:TheBabylonians,由DeFi 之道編譯。

來源:DeFi之道