原文標題:7 Factors Bitcoin Investors Should Watch In 2023

原文作者:TYLER DURDEN

原文來源:Zero Hedge

編譯:Lynn,Marsbit

比特幣雜誌PRO 在比特幣網絡中看到了令人難以置信的強大基本面,我們在宏觀經濟趨勢的背景下,激光聚焦於其市場動態。比特幣的目標是成為世界儲備貨幣,這是一個不可低估的投資機會。

在我們的前瞻報告中,我們分析了七個值得注意的因素,我們建議投資者在未來幾個月內予以關注。

1. 被定罪的比特幣投資者

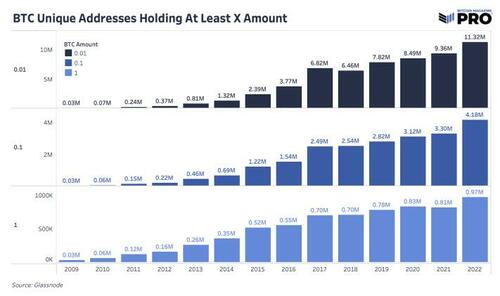

我們可以通過查看至少持有0.01,0.1 和1 個比特幣的獨特比特幣地址的數量來透視投資者的信念。這個數據顯示,比特幣的採用繼續增長,越來越多的獨特地址至少持有這些數量的比特幣。雖然個人用戶完全有可能在多個地址持有他們的比特幣,但至少持有0.01、0.1 和1 個比特幣的獨特比特幣地址的增長表明,比以往任何時候都有更多的用戶在購買比特幣並以自我保管方式持有。

獨特的比特幣地址繼續全面增長。

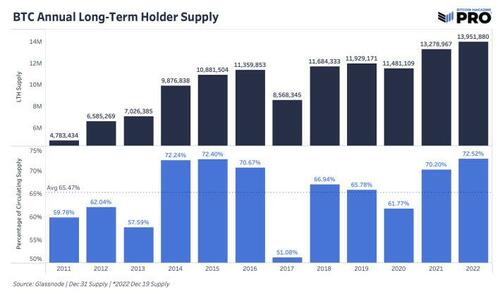

另一個有希望的指標是長期持有者持有的數量,已經增加到近1400 萬枚比特幣。長期持有者的供應量是用155 天的持有期的門檻來計算的,在這之後,休眠的硬幣變得越來越不可能被消費。截至目前,72.49% 的流通中的比特幣不可能以這種價格出售。

長期持有者的供應量達到流通中的比特幣供應量的72.52%.

有一大批比特幣投資者,無論價格如何,都在積累這種數字資產。在2022 年12 月“Going Digital ”的採訪中,市場研究主管Dylan LeClair 說:“你有世界各地的人正在收購這種資產,你有一個巨大的和不斷增長的人群,他們是價格無關的積累者。”

隨著持有比特幣的獨特地址越來越多,以及如此大量的比特幣被長期投資者持有,我們對比特幣的發展和採用率感到樂觀。有許多變量表明,隨著比特幣需求的增加和全球採用率的提高,有可能出現不對稱的回報。

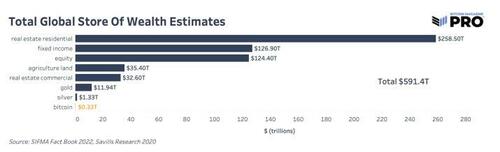

2. 總可尋址市場

在貨幣化過程中,一種貨幣會依次經曆三個階段:價值儲存、交換媒介和賬戶單位。比特幣目前正處於價值儲存階段,正如上面的長期持有人指標所顯示的那樣。其他經常被用作價值儲存的資產是房地產、黃金和股票。比特幣是一種更好的價值儲存,原因有很多:它的流動性更強,更容易獲取、運輸和安全,更容易審計,而且比其他任何資產的硬上限2100 萬枚硬幣更有限地稀缺。為了讓比特幣在其他全球價值儲存中獲得更大的份額,這些屬性需要保持不變,並在投資者眼中證明自己。

對全球財富儲存的估計。

正如讀者所見,比特幣只是全球財富的一小部分。如果比特幣從這些其他價值儲存中拿走哪怕1% 的份額,市值將達到5.9 萬億美元,使比特幣的價格超過每枚30 萬美元。從我們的觀點來看,這些都是保守的數字,因為我們估計,比特幣的採用會逐漸發生,然後突然發生。

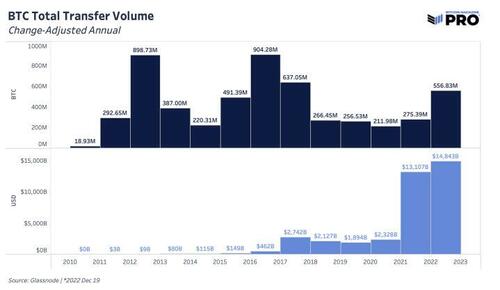

3. 轉移量

當查看整個歷史上在比特幣網絡上清算的價值量時,以美元計算,有一個明顯的上升趨勢,今年對轉移比特幣的需求增加了。 2022 年,在比特幣網絡上結算的變化調整後的轉賬量超過5.56 億比特幣,比2021 年增長102%. 以美元計算,比特幣網絡在2022 年結算的價值略低於15 萬億美元。

按美元計算,比特幣轉賬量比以往任何時候都要高。

隨著世界進入去全球化時期,比特幣的抗審查性是一個極其寶貴的特點。由於市值只有3240 億美元,我們認為比特幣的價值被嚴重低估了。儘管價格下跌,但以美元計算,比特幣網絡轉移的價值比以前更多。

4. 比特幣價格中的難得機會

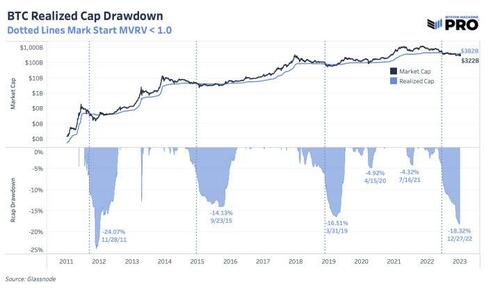

通過觀察某些指標,我們可以分析出投資者在這種價格下購買比特幣的獨特機會。比特幣實現的市值比歷史高點下降了18.8%,這是其歷史上第二大的跌幅。雖然宏觀經濟因素是需要記住的,但我們認為這是一個難得的購買機會。

2022 年實現的上限縮減是比特幣歷史上的第二大縮減。

相對於它的歷史,比特幣正處於週期的階段,它是最便宜的。它目前的市場匯率比其鏈上的平均成本基礎低約20%,這只發生在比特幣市場週期的局部底部或附近。

目前的比特幣價格對於希望以低匯率入市的投資者來說,處於罕見的領域。從歷史上看,在這些時候購買比特幣從長期來看帶來了巨大的回報。說到這裡,讀者應該考慮這樣一個現實:2023 年很可能帶來比特幣第一次經歷長期的經濟衰退。

5. 宏觀經濟環境

當我們進入2023 年時,有必要認識到地緣政治的狀況,因為宏觀是經濟增長的驅動力。世界各地的人們正經歷著去年央行決策帶來的貨幣政策滯後效應。美國和歐盟處於衰退期,中國正在著手去美元化,日本銀行提高了收益率曲線控制的目標利率。所有這些都對資本市場產生了很大的影響。

金融市場上沒有什麼是在真空中發生的。比特幣在2020 年和2021 年的上升——雖然與以前的加密原生市場週期相似——但在很大程度上與COVID 之後在金融系統中晃動的流動性爆炸有關。雖然2020 年和2021 年的特點是插入額外的流動性,但2022 年的特點是去除流動性。

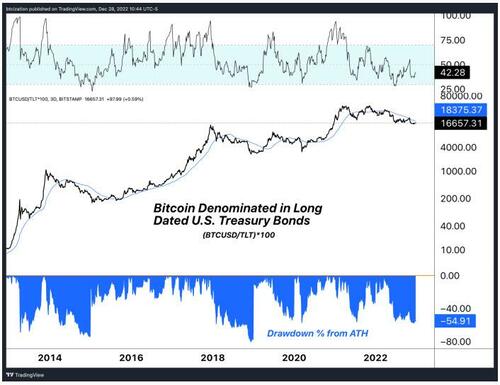

有趣的是,當用美國國債(我們認為它是比特幣長期貨幣價值的最大理論競爭者)對比特幣進行計價時,與比特幣歷史上的縮水相比,2022 年間的縮水相當良性。

正如我們在《萬物泡沫:市場處於十字路口》中所寫的那樣,“儘管最近股票和債券出現反彈,但我們並不相信我們已經看到了全球流動性週期帶來的最糟糕的通貨緊縮壓力”。

在《日本央行眨眨眼,市場抖三抖》中,我們指出,“當我們繼續提及主權債務泡沫時,讀者應該理解這種全球收益率的急劇向上重定價對資產價格意味著什麼。由於債券收益率保持在遠高於近年來的高位,基於折現現金流的資產估值下降”。比特幣並不依賴現金流,但它肯定會受到這種全球收益率重新定價的影響。我們認為,我們目前正處於以下第三個要點的發揮。

來源: Dylan LeClair

6. 比特幣採礦和基礎設施

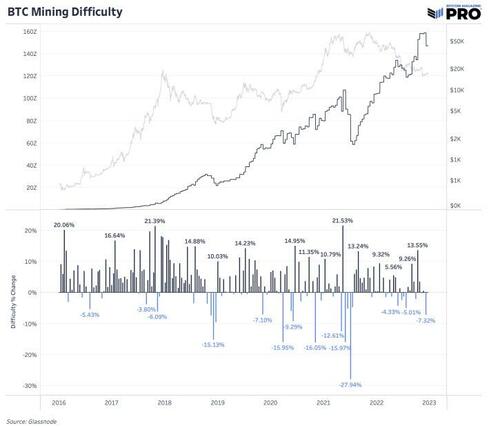

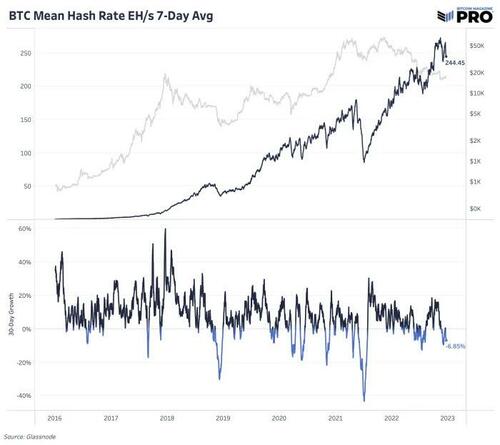

雖然眾多的行業負面因素和令人擔憂的宏觀經濟因素對比特幣的價格產生了很大的抑製作用,但看一下比特幣網絡本身的指標就能看出另一個故事。哈希率和挖礦難度讓人看到有多少ASIC 在為網絡奉獻哈希力,以及挖比特幣的競爭有多激烈。這些數字是同步變化的,儘管價格大幅下降,但這兩個數字在2022 年幾乎都是上升的。

比特幣挖礦難度繼續上升。

比特幣哈希率繼續上升。

通過部署更多的機器和投資擴大基礎設施,比特幣礦工表明他們比以前更看好。上一次比特幣價格在2017 年處於類似區間時,網絡哈希率是目前水平的五分之一。這意味著,比特幣礦機的插入和機器本身的效率升級增加了五倍,更不用說對設施和數據中心的重大投資來容納這些設備。

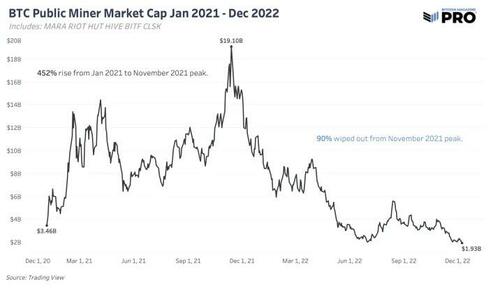

由於哈希率上升而比特幣價格下降,礦工收入在2021 年欣欣向榮的上漲之後,今年受到了打擊。公共礦工股票的估值也遵循同樣的路徑,估值的下降甚至超過了比特幣價格,而比特幣網絡的哈希率卻在繼續上升。在《採礦業現狀:適者生存》中,我們看了公共礦工的總市值,自2021 年1 月以來下降了超過90%.

所有上市礦業股票的市值下降了 9

由於上述全球能源價格和利率的飆升,我們預計更多的這些公司將面臨挑戰。

7. 稀缺性增加

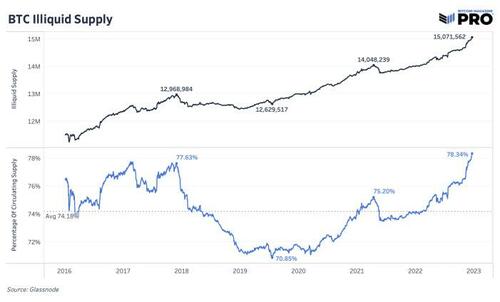

分析比特幣的稀缺性的一種方法是看硬幣的非流動性供應。流動性被量化為一個實體花費其比特幣的程度。一個從不賣出的人的流動性值為0,而一個一直買賣比特幣的人的流動性值為1. 通過這種量化,流通供應可以分成三類:高流動性,流動性和非流動性供應。

非流動性供應被定義為實體持有超過75% 的比特幣,他們存入一個地址。高流動性供應被定義為持有少於25% 的實體。流動性供應在這兩者之間。這個非流動性供應量化和分析是由Rafael Schultze-Kraft,Glassnode 的聯合創始人和CTO 開發的。

比特幣的非流動性供應繼續增長。

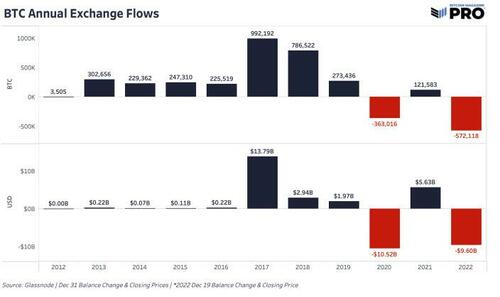

2022 年是讓比特幣脫離交易所的一年。最近的每一次重大恐慌都成為催化劑,讓更多的個人和機構將硬幣轉移到他們自己的託管,在交易所之外尋找託管解決方案,或者完全賣掉他們的比特幣。當集中式機構和對手方風險閃現紅色時,人們就會急於退出。我們可以通過比特幣從交易所流出看到這種行為的一部分。

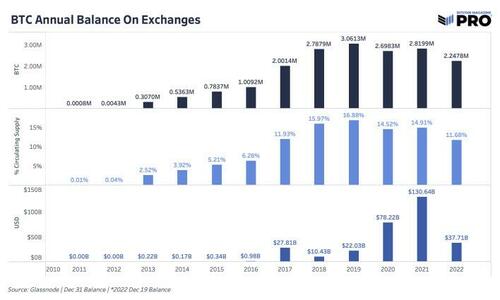

2022 年,價值96 億美元的572118 個比特幣離開了交易所,標誌著它是歷史上以BTC 計算的最大的比特幣年度外流。以美元計算,它僅次於2020 年,這是由2020 年3 月COVID 崩潰推動的。據估計,現在有11.68% 的比特幣供應在交易所,低於2019 年時的16.88%.

交易所看到他們平台上的比特幣餘額大量減少。

2022 年,交易所的比特幣餘額減少。

這些流動性越來越差的供應指標與歷史上從交易所撤出的比特幣數量相搭配——表面上看是被從市場中剔除——描繪出一幅與我們看到的比特幣網絡權限之外的因素不同的畫面。雖然從宏觀經濟的角度來看,有一些問題沒有得到解答,但比特幣礦工繼續投資於設備,鏈上數據顯示,比特幣持有人並不打算很快放棄他們的比特幣。

結論

上面詳述的各種因素說明了為什麼我們長期看漲進入2023 年的比特幣價格。比特幣網絡繼續大約每10 分鐘增加一個區塊,更多的礦工通過插入機器不斷投資於基礎設施,長期持有者的信念堅定不移,正如鍊上數據所示。

隨著比特幣的稀缺性不斷增加,這個等式的供應方是固定的,而需求可能會增加。比特幣投資者可以通過在價格低的時候進行平均投資來搶占需求曲線的先機。重要的是,投資者要花時間學習比特幣的工作原理,以充分了解他們所投資的是什麼。比特幣是第一個數字原生和有限稀缺的無記名資產。我們建議讀者了解自我保管,並從交易所提取他們的比特幣。儘管有負面的新聞周期和比特幣價格的下跌,我們對比特幣長期價值主張的看漲信念仍然沒有受到影響。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Zero Hedge