牛市明星名單中的幾乎所有主流參與者相繼“隕落”,它們通過為簡單的存儲代幣提供優於市場的回報而吸引用戶。 Genesis 的倒閉繼BlockFi Inc.、Celsius Network 和Voyager Digital 等公司之後,無數客戶感到憤怒,不太可能再為這些業務投入更多的資金。

這些公司的操作和傳統銀行非常相似,吸收用戶資產,然後在市場上自由借出,通常藉給對沖基金,對沖基金使用借來的資金來押注不確定性很高的代幣。

Genesis 僅在2021 年就發放了1306 億美元的貸款,這是一個由相互關聯的風險交易和貸款組成的複雜網絡的一部分,這些網絡幫助推動了市場的發展,但在去年加密市場開始暴跌時引發了一連串的崩盤。

全球各地的普通投資者也蒙受了數十億美元的累計損失,監管機構正在敦促這些借貸平台要么滿足與傳統金融市場相似的更嚴格的標準,要么承受巨大的信任危機,無論哪種方式,加密借貸的全盛時期已經結束。

市場基礎設施公司GMEX Group 首席執行官Hirander Misra 表示:“Genesis 的破產進一步凸顯了加密借貸行業正在蔓延的危機,因為它的風險正在成為現實的多米諾骨牌效應。由於缺乏交易對手風險管控,目前的市場結構基本上已經受到損害。”

在Genesis 倒閉之前,貸款量已經大幅下降。雖然很難獲得中心化平台貸款的總體市場數據,但該公司的披露提供了整體市場健康狀況的晴雨表。 Genesis 在2021 年最後一個季度創造了500 億美元的貸款峰值,與加密市場達到牛市峰值的時間大致相同。去年第三季度,這一數字降至僅84 億美元。

但銷量低迷只是該行業的問題之一,該行業現在還面臨監管機構越來越嚴格的審查。

就在Genesis 申請破產前幾個小時,總部位於倫敦的貸款公司Nexo 表示,它已同意向美國州和聯邦監管機構支付4500 萬美元的罰款,原因是它的生息產品被指控違反了證券規則。 2 月份美國證券交易委員會(SEC)已就借貸業務對BlockFi 處以1 億美元的罰款。

本月早些時候,監管機構起訴Genesis 與加密貨幣交易所Gemini ,Gemini 客戶可以通過一種名為Earn 的產品將他們的加密貨幣投資於Genesis,以獲得高達8% 的回報。現在,與Genesis 的業務使Gemini 客戶成為Genesis 賬簿上最大的債權人,索賠額達9 億美元。

早在2021 年,美SEC就表示有意進一步調查加密借貸,作為打擊非法證券發行的一部分。同年9 月,它就Coinbase 一直在探索的擬議借貸產品向該公司發出了Wells 通知(通知公司其可能違反財務或財務報告的行為正在接受調查的信函), Coinbase 當時否認了該指控。

未來走向

成為美國證券交易委員會的眼中釘可能會推動備受摧殘的貸款行業進一步洗牌。

杜克大學金融學教授Campbell Harvey表示:“未來會有兩種不同的模式,首先,某些組織將在美國證券交易委員會註冊並將這些產品作為證券出售。 其次,投資者可以通過將加密貨幣放入去中心化的流動性池中並為此賺取費用來替代計息產品。”

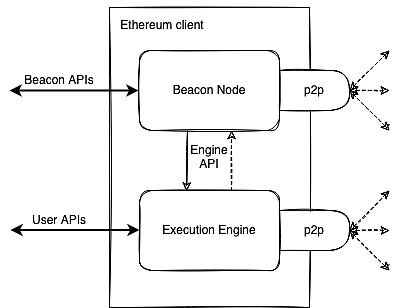

在去中心化金融(DeFi)中,投資者使用軟件自動借入和借出代幣,如果價格跌得太低或錯過還款期限,頭寸將自動清算。 Maple Finance 等一些平台組織資金池,運營商可以在其中管理傳入的投資者資金並選擇將資金借給誰,使用盡職調查來評估借款人的信譽而不是要求抵押品。除了交易量暴跌之外,這種方法已經在熊市期間導致一些違約。

由於這些類型的貸款是在公共區塊鏈上進行的,因此貸款的崩潰更為明顯。根據DeFiLlama 的數據,鎖定在DeFi 網絡上的總價值在12 月初達到了1810 億美元的峰值,目前處於約450 億美元——因需求動盪、加密貨幣價格下跌和幾次重大暴雷事件而蒙上陰影。

從繁榮到蕭條

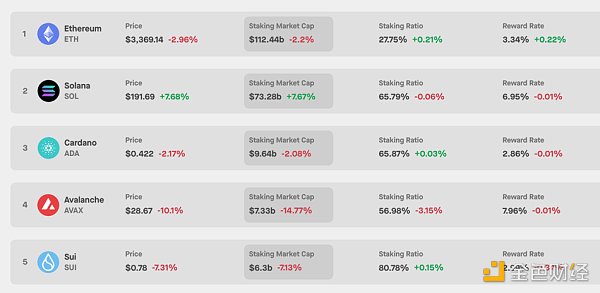

隨著加密貨幣市場動盪期間投資者興趣消退,去中心化金融協議的總鎖倉金額(TVL)在2021 年達到頂峰。

資料來源:DeFiLlama

一些投資者仍然相信該行業可能會捲土重來——儘管不是以崩潰前的形式。對於那些願意接受這一過程的人來說,受監管的加密借貸可能會提高投資者的安全性,利用現有的證券法來執行內部控制。

專家表示,這將使市場及其做法看起來更類似於傳統市場中的貸款,包括關於必須提供多少抵押品以及如何管理抵押品的規則。費用也可能更高,因為貸方將無法通過風險交易收回成本,而且他們必須公開賬簿以接受更嚴格的監督。

美國投資銀行Cowen Inc. 數字資產部門Cowen Digital 歐洲董事總經理Taylor Cable 表示:“貸款市場將會復蘇,當複蘇時,它的運行模式將有助於防止此類危機的發生”。