文/Chris Powers,Dose of DeFi;譯/金色財經xiaozou

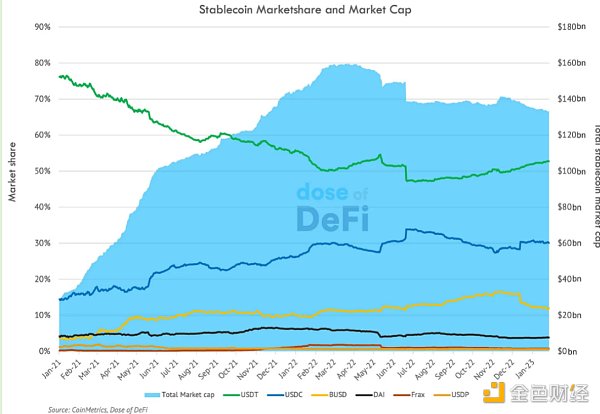

穩定幣市場在經歷了飄搖動蕩的一年後正在慢慢降溫。穩定幣可以說是加密世界裡最成功的產品,或者最起碼,是最易被大眾市場採用的產品。隨著更多實驗性算法穩定幣的出現,2020年底我們看到了一場巨大的繁榮,這些算法穩定幣有望成為永續的穩定機器。它們通過代幣分發吸引高收益存款,並通過Curve池輕鬆地將流動性導向其他穩定幣。但自那以後,很多算法穩定幣都失敗了,其中最引人注目的要屬高達400億美元的Terra崩盤。

雖然這引起了世界各地決策者的注意,但對我們來說,還有兩件事更為重要。首先是,三大巨頭(USDT、USDC和BUSD)的崛起及其相互之間的爭奪戰。其次是,出現了一些鏈上競爭對手,規模要小很多,但它們在產品設計創新上從未止步。

除了這些競爭和監管動態之外,穩定幣市場也發生了巨大變化。最近的高利率環境為集中發行的穩定幣提供了巨大的收益機會,但同時也降低了鏈上穩定幣的吸引力,因為TradFi的收益率更加吸引人。

總之,在滲透至傳統金融和全球支付網絡方面,穩定幣很可能將繼續維持其在加密世界的先鋒力量。監管壓力將會收緊,但短期內很難形成一個有凝聚力的監管結構(至少華盛頓不會)。最有趣的一個方面——至少對我們來說——仍然是穩定幣在信貸市場上有能力釋放鏈上創新,以及在編程和代幣化方面的新機會。

監管部門的反應和共和黨人的介入

去年對加密貨幣投資者來說是極為艱難的一年。與那些在Terra、3AC、Celsius或FTX上損失了全部(或幾乎全部)家當的投資者相比,受資產價格大幅下跌影響的普通投資者的損失則相形見絀。如今,在加密領域發生的事情,其影響不再局限於加密領域;監管機構和政界人士迅速抓住這些失敗帶來的機會,推出更加嚴格的監管措施。

華盛頓也經歷了巨大變化。在經歷了自內戰以來最具爭議的眾議院議長選舉後,共和黨人在中期選舉中獲勝,最終獲得了對眾議院的控制權。共和黨通常被視為更親商的政黨,他們很可能會抵制加強監管的呼籲——儘管現在還很難理解他們支持什麼。

對於穩定幣來說,這意味著全面監管不太可能在本屆國會任期內實現。此外,由於控制了眾議院,共和黨人現在監督著擁有傳訊權的委員會。以下是詳細的關係梳理:眾議院金融服務委員會前任主席Maxine Waters(民主黨人)——順便說一句,她與SBF有著異乎尋常的密切關係——在2021年提出了一項限制性穩定幣法案。新任主席Patrick McHenry (共和黨人)批評美國證券交易委員會主席Gary Gensler的強制監管方式“扼殺了美國的創新”。 McHenry還成立了一個新的數字資產小組委員會,由French Hill(共和黨人)擔任主席。華盛頓最大的加密貨幣支持者是Tom Emmer(共和黨人),他現已成為眾議院黨鞭(眾議院第三大最有權勢的成員)。他最近在推特上發表了“gm”一詞,並公開讚揚去中心化的價值和所有權經濟。

三大巨頭爭奪戰

沒有人像三大穩定幣(USDT、USDC、BUSD)如此這般密切地關注這一政治劇情,它們已經受到了輕度監管。在美國政府的要求下,三大穩定幣巨頭都已封禁了某些地址的交易。 USDC和BUSD(或Paxos)一直在呼籲加強穩定幣監管,將之視為緩解機構投資者擔憂的一種方式,並與Terra這樣的“穩定幣”保持距離。本屆華盛頓政府會出台什麼樣的法案,我們唯一能想像到的,就是一個普通的監管大型穩定幣發行方可持資產的穩定幣法案。不過,無論結果如何,USDT、USDC和BUSD之間的爭鬥正在演變成一場範圍更廣的帝國衝突。

Tether(USDT)是穩定幣OG,可以追本溯源至2015年的比特幣側鏈Omnichain。它仍然是市場領軍者,但領先優勢已經減弱,從75%的市場份額降至50%多一點。與USDC和BUSD不同,它並沒有不遺餘力地取悅美國監管機構。然而,鑑於其對美元銀行體系的核心依賴,它別無選擇,只能遵守這些規則。 Tether的贖回用戶基礎也比較受限。 BUSD和USDC均支持幾乎所有KYC用戶在其銀行賬戶中以穩定幣贖回美元。與此同時,Tether還不包括美國散戶投資者,對贖回收取0.1%的手續費(最高1000美元),並要求贖回金額大於10萬美元。這意味著,其與美元的掛鉤是由大型做市商和交易所執行的。

USDC的目標是將自己盡可能地包裹在美國國旗中。一些人認為,其最好的前景就是成為美國官方數字貨幣。目前還沒有消息表明美國政府是否會進行相關收購。自2021年初,USDC就一直在蠶食Tether的領先地位,在上六個月裡佔據了30%左右的市場份額。 USDC希望隨著加密貨幣的專業化,機構投資者會更加青睞它,而非其國外競爭對手。這是個不錯的賭注。 USDC也不像USDT或BUSD那樣關注中心化交易所的交易。相反,它更專注於支付,以及跨鏈轉賬協議計劃,即USDC發布的跨九個區塊鏈的中心化橋。

BUSD從技術角度來看是一種美國穩定幣。它隸屬於美國幣安,受Paxos管理,但它們都效忠於幣安這個龐大機構,沒有人知道它受何方管轄。

幣安顯然將穩定幣視為其整體業務的基本元素,正如其在秋季宣布將在幣安上“自動兌換”USDC為BUSD所示。幣安並沒有對USDT如此,USDT在幣安日交易量前十的交易對中佔據了七席。

穩定幣只是貨幣市場資金嗎?

當利率接近0時,穩定幣業務非常簡單。有些穩定幣可能已經獲取了收益(最顯著的是Tether),但無人期望收益應傳遞給穩定幣持有者。美聯儲和其他央行在2022年的大規模加息逆轉了穩定幣的收益機會。以前,投資者願意持有穩定幣而不願在銀行儲存美元,因為穩定幣可以在鏈上提取更多收益。但現在,Compound和Aave的存款利息在2%左右,而即使是一個美國散戶投資者,也能從銀行儲蓄賬戶中獲得近4%的利息收入。

USDT、USDC和BUSD等集中發行的穩定幣需要弄清楚如何將部分收益傳遞給其用戶,無論是最大的用戶,還是像Ondo Finance這樣的小玩家,後者提供受監管的傳統證券代幣化版本。這些產品僅面向合格投資者,雖然它們的最低購買價格為10萬美元,但由短期美國政府債券所支持的4.7%的鏈上收益率還是非常有吸引力的。

我們不難設想USDT和BUSD會追隨USDC及其母公司Coinbase的腳步,Coinbase現在為MakerDAO在Dai錨定穩定模塊(PSM)中使用的全部USDC提供1.5%的利息。其他鏈上項目需要法定穩定幣作為支持,因此不難想像集中發行的穩定幣和鏈上DAO之間會協商達成更多的利益共享協議。

未來前景

穩定幣的市場發展似乎是關於收購或整合的自然時機。股東們可能會認為花錢削弱競爭對手是不值得的,於是宣布休戰(就像優步在中國與滴滴休戰一樣)。

然而,很難想像這樣的市場發展規律會在三大穩定幣中行得通,因為每個穩定幣都是一個更廣泛的加密帝國的貨幣。 BUSD的資助者幣安是世界上最大的私營公司之一,多年來在現貨交易中保持著70%以上市場份額的領先地位。在短時間內,它是不會揮舞白旗敗下陣來的。 Tether由一家控股公司所有,該公司還擁有Bitfinex,Bitfinex曾是頂級加密交易所,但現在卻大走下坡路。幣安有可能收購Tether和Bitfinex,然後向美國投資者提供BUSD,向其他所有人提供Tether。這是有可能的。

在我們看來,USDC在這場競賽中被低估了,並不是因為它的美國隊長把戲,而是因為USDC是DeFi中使用最廣泛的穩定幣。它是Uni v3上所有穩定幣中交易量最大的(是USDT的三倍)。 Compound和Aave上的USDC穩定幣存款比BUSD和Tether的總和還要多。幣安在BSC上的DeFi取得了成功,但若在中心化交易所幣安上進行BUSD交易對排名,原本排名最高的BUSD交易對(WBNB/BUSD)將排在第39位。與此同時,USDC在Uni v3 WETH/USDC池中的24小時交易量要高於Coinbase上的ETH/USD交易對,Coinbase擁有一半的USDC。

如果未來在鏈上,那麼Tether和BUSD總有一天會追上USDC。這就引出了一個問題,即鏈上穩定幣(Dai、Frax、LUSD等)是否會比USDC和其他法幣所支持的穩定幣更具優勢。我們將在以後的文章中探討這個問題以及其他更多內容。