文/Dankrad Feist, 以太坊基金會研究員;譯/金色財經xiaozou

RAI——加密世界最酷的實驗之一

我認為RAI是當前加密世界最酷的實驗之一。我覺得我應該從我之前關於穩定幣供需的文章中的角度出發,撰寫本文,具體描述一下RAI。我之前撰寫穩定幣供需文章的時候,對RAI還不甚理解。那篇文章描述的DAI版本(在託管穩定幣作為抵押品引入之前的單抵押DAI)實際上已非常接近RAI,但有一個有趣的區別:RAI不像DAI那樣對余額採用利率,而是直接操控贖回價格(DAI的兌換價保持1美元)。我認為最好直接描述一下這個機制。如果關於抵押債務頭寸(CDP)如何穩定運行的還想了解更多,那麼我建議你看一下我之前的文章!

為什麼RAI是浮動的,而不追踪一種貨幣?

在過去,創建穩定幣的目的是創建一種價值一直穩定為1美元(或其他貨幣)的資產。但正如Vitalik在其關於自動化穩定幣的思想實驗中所描述的那樣,如果你可以創造一種永遠價值1美元的代幣,那麼為什麼你不能使用同樣的機制來創造一種價值1美元加每年20%利息的代幣(即第一年為1.00美元,第二年為1.20美元,第三年為1.44美元,等等)?畢竟,區塊鏈知曉價格的唯一方法是通過預言機,而且對預言機來說,讓它轉而返回以該新單位(而非美元,美元每年貶值20%)計價的代幣價值,並不是什麼麻煩事。

很明顯,這個畫面裡少了點什麼。正如我們將在下面看到的,為了平衡供需,一個完全去中心化的穩定幣需要能夠以某種形式激勵那些做多(使用穩定幣)和做空(供應穩定幣)的人。無論這個穩定幣追踪的是美元、美元+20%利率還是美元-5%利率,都一樣。

有種激勵方式是增加一種機制利率,對債務(穩定幣的供應商)徵收利息,並將其記入持有人(穩定幣的用戶)賬戶。然而,當持有穩定幣的需求大於穩定幣債務時,利率可能為負。

2020年3月,DAI首先脫鉤上行(市場價格漲到1美元以上),只有在USDC(一種託管的、中心化的穩定幣,與1美元掛鉤)被添加為鑄造DAI的抵押品之一後,DAI才重新掛鉤,否則將需要引入負利率。自發行以來,RAI多數時候都在實行負利率。目前看來,去中心化穩定幣大多數時候都需要負利率。

當利率為負時,RAI不會讓你的餘額從1變為0.99再變為0.98,而是保持餘額不變,改變穩定幣的實際價格目標。這意味著RAI看起來像一種浮動貨幣,但要比Ether和Bitcoin等加密貨幣的波動幅度小得多。

穩定幣問題

加密貨幣是波動的,這可能仍然是除擴展之外,加密貨幣採用面臨的最大障礙。這就是為什麼人們一直在嘗試創造一種不易波動的代幣。

就像其他任何商品一樣,穩定幣的價格也是由供需決定的。在任一時刻,都有人想要買賣這個穩定幣,穩定幣的流入和流出必須匹配,所以價格會調整,直至匹配為止(匹配價即市場價)。做市商將試圖覆蓋短期的供應或需求高峰,但如果他們看到持續的上行或下行壓力,就會調整他們的報價。

所以如果你想讓一個代幣保持穩定,你必須能夠以某種方式操控供求關係,讓供求曲線以理想的價格交叉。如果當前的價格太高,就很容易產生更多的供應,價格便會走低。當價格低於預期價格(流出多於流入)時,問題就來了:我們要么減少供應,要么增加需求,但如果供應來自想要賣出的獨立持有人,我們該怎麼辦?

據我所知,只有一個去中心化且可持續的選擇。那需要在市場好的時候進行儲蓄,以便能夠在蕭條時期創造需求:為了創造新的穩定幣,必須向協議中添加足夠的抵押品,以便在需求減少時,這些抵押品可以用於產生新的需求。

抵押債務頭寸

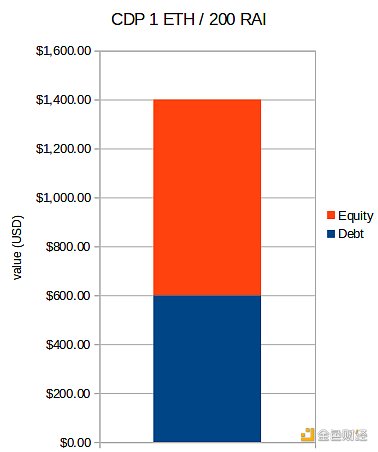

通過抵押債務頭寸(CDP)創建穩定幣是一種實現方式。 CDP是一種頭寸,波動性貨幣(如Ether)的持有人可憑其獲取穩定幣貸款。 CDP即該頭寸,也可被視為抵押品中的槓桿頭寸。例如,下圖中的CDP,可抵押1 ETH,借入200 RAI,而1 ETH的當前價值是1400美元,1 RAI的價值是3美元;CDP持有人獲得該頭寸的“股權”價值(目前為1400-600=800美元,但可隨價格波動),DAI持有人獲得債務(獨立於Ether的當前價格)。

CDP如何創造需求?一些協議通過支持穩定幣持有人贖回抵押品直接創造需求,例如Liquity就是這樣運作的。而RAI遵循MakerDAO的原始DAI,沒有集成這樣的機制。但CDP仍能產生需求:

(1)雖然CDP有良好抵押,但向債務持有人收取利率可以激勵他們就CDP採取行動。例如,如果債務利率上升,CDP持有人可能會認為繼續持有頭寸不值得,最好還是償還債務。當他們這樣做時,必須在市場上購買穩定幣,這就創造了需求;

(2)一旦CDP接近清算比率,持有人就會被激勵平倉以避免清算罰款,除非他們能增加更多抵押品。如果頭寸被平倉,清算人也將不得不購買穩定幣,以競購抵押品。

當CDP被創建時,該協議只以債務形式發行新的穩定幣,當對穩定幣的其他需求崩潰時,該協議擁有所有CDP抵押品來支撐該幣。

這種結構有一個反直覺的缺點:僅當有人願意拿出CDP時,才能創造出新幣。這需要有人願意在抵押品中持有槓桿頭寸。

這種需求目前是基於此結構穩定幣的限制因素。為了防止穩定幣因為有意願的CDP持有人的有限供應(換言之,對槓桿的需求)而升值,我們必須做到以下兩點中的一點:

(1)讓槓桿頭寸對CDP持有人更具吸引力;

(2)降低持有穩定幣的吸引力。

我們能做的是,向穩定幣持有人徵收負利率,這是對CDP持有人的補償。這實際上既增加了槓桿頭寸的吸引力,又降低了持有穩定幣的吸引力。

保證金交易所已經這麼做有段時間了:他們也必須尋得這種平衡,因為每一個多頭頭寸都必須與一個空頭頭寸相匹配,這樣淨敞口就相當於存入的資產。他們使用相同的機制來平衡賬簿:融資利率由頭寸需求多的一方頭支付給需求少的一方。

RAI如何平衡供需

我們剛剛了解了,在CDP(穩定幣空頭)和持有人(穩定幣多頭)之間實現平衡的一種機制是兩者之間的利率轉移。 DAI使用DAI儲蓄利率來實現這一機制:你可以將你的DAI放入儲蓄合約裡獲得利息。

當利率為負時,情況變得更加尷尬,即DAI持有人向CDP持有人付費。在這種制度下,DAI餘額一定會慢慢減少。以這種方式實現供需平衡的好處是,你的餘額始終代表美元價值,1 DAI仍然價值1美元。這對智能合約開發人員來說不太友好,因為他們現在必鬚麵對賬戶餘額可能會減少的事實。

相反,RAI採取了不同的方式:調整“贖回價格”來代表利率。贖回價格是什麼?它是1 RAI的目標值。特別是當它應用於如下場景:

(1)以CDP借入RAI並償還債務,以及確定某個頭寸是否資不抵債應進行清算;

(2)當觸發全球結算時,作為所有債務和存款的結算價值。

由於是對贖回價格徵收利率,因此稱為贖回費率(redemption rate)。例如,如果贖回費率為-3%,贖回價格目前為1.00美元,那麼1年後贖回價格將為0.97美元(實際上RAI的初始贖回價格為3.14美元)。

那麼,當徵收這種負贖回費率時,會出現兩種情況:

(1)RAI持有人一年後的持有價值與持有美元相比將減少3%;

(2)RAI的借款人(在市場上買回RAI的人)將期望他們的債務一年後價值減少3% 。

RAI如何確定贖回費率

RAI的另一個很酷的部分是贖回費率實際上是由協議自動計算的。該協議通過跟踪市場價格與贖回價格的偏差來檢測供需不平衡。如果市場價格高於贖回價格,就意味著對RAI的需求大於對CDP的需求——因此必須採用負贖回費率。相反,如果市場價格低於贖回價格,則贖回費率需要為正。

所以可以這樣進行非常簡單的設計:找出當前贖回價格和市場價格之間的差值,乘以某個數字,比如可以簡單地乘以1,這就是贖回費率。假設當前贖回價格低於市場價格4%,那麼贖回費率將為-4%。如果高於10%,贖回費率將為+10%。

如果我們這樣做,它將是一個P控制器(P controller,P代表比例),這實際上和RAI最初所做的一樣。 RAI的調整機制後來更新為使用PI控制器(PI controller),將市場價格和贖回價格之間的差值(誤差)作為輸入值。 PI控制器,除了使用當前值,還使用積分(I),所以會考慮到過去的價值偏差。這使得該體系更加穩定,也意味著利率隨短期價格變化而波動的幅度會相對小一些。

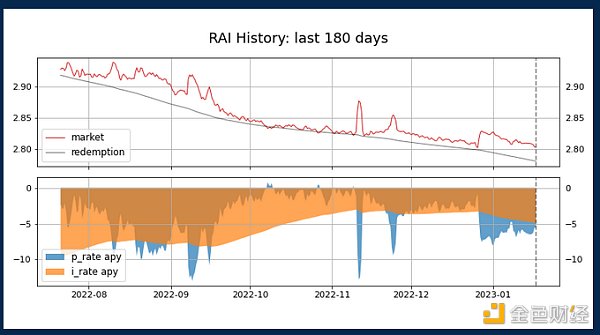

RAI網站上有RAI贖回價格和市場價格,以及利率的歷史數據,可以很好地表明這個機制是如何運作的。

在圖表頂部,你可以看到市場價格(紅色)和贖回價格(灰色)。市場價格通常高於贖回價格,代表對RAI的需求超過CDP,協議通過採用負贖回費率進行補償——這就是贖回價格緩慢下降的原因。

圖表下半部分顯示了贖回費率是如何計算的。藍色曲線(p_rate)是PI控制器的P部分。它與誤差成正比,實際上,這部分圖形看起來就像上部分圖中紅色曲線和灰色曲線之間的差值翻轉過來的樣子。橙色曲線(i_rate)更加平滑,代表控制器的I部分(積分),它對過去的偏差做出反應。 p_rate和i_rate之和是贖回費率,也就是贖回價格在任何既定時間的下降速度。

市場價格高於贖回價格越高,贖回價格下降得越快——隨著持有RAI的預期價值下降(RAI債務變得更有吸引力)調整供需平衡。

是什麼把RAI拉回至贖回價格

我們忽略了一件事。贖回價格代表了協議中RAI的目標價值,我們只是想當然地認為,降低價格會讓RAI多頭頭寸的吸引力下降,讓空頭頭寸的吸引力上升。但這假設了市場參與者對能夠在贖回價格或接近贖回價格時使用RAI有一定期望——需要某種力量將市場至少拉向贖回價格的方向,這樣降低贖回價格就有了意義。

當然,我們可以期待“全球結算”來解決這個問題:協議中有一種機制,可以由治理觸發,根據當前的贖回價格結算所有存款和債務。可以預期,當偏差過於極端時,這種機制將被觸發。也許這就是為什麼贖回價格很重要的原因?

實際上,全球結算是一個很酷的應急功能,但沒有必要解釋為什麼市場價格會追踪贖回價格,設想(一些)理性的市場參與者(有足夠的資金)會怎麼做。

讓我們假設市場參與者完全忽略贖回價格。會發生什麼?

(1)目前CDP的最低抵押率是135%。這意味著,如果市場價格高於贖回價格35%以上,任何人都可以為兌換Ether鑄造RAI,並“忘記”他們的CDP——只需出售RAI,用它購買更多的Ether,獲得套利利潤。由於這個原因,RAI的交易價格不能顯著高於贖回價格35%以上。

(2)我們可以做一個思想實驗,假設下面沒有這樣的嚴格限制:假設RAI的交易價格持續低於贖回價格10%。請注意,這將導致每年240%的巨大贖回費率(長期來看,當積分項有足夠的時間累積時)。 CDP持有人必須考量這個贖回費率——當抵押率(使用贖回價格計算)達到135%時,他們最終將被清算。因此,在這種情況發生之前,他們有強烈的動機購買RAI。

(3)同樣地,我們能夠發現,如果RAI的交易價格比贖回價格高出10%,負利率將達到-70%,這簡直太瘋狂了(同樣是,從長期來看,當積分項有足夠的時間積累時),這意味著RAI持有人在這種情況發生之前有很強的動機離場。如果他們不撤出,大量來自新的CDP的新鑄造的RAI最終將以低得多的贖回價格出售。

綜合來看,這些因素意味著,儘管市場價格可以偏離贖回價格,但偏離的幅度不能太大,時間不能太長。

如果RAI追踪另一種貨幣會怎麼?

一個有趣的問題是:如果RAI不是追踪美元,而是追踪歐元、人民幣,或可能是Ether的6個月價格平均值,會有什麼不同?

首先,我們來做一個思想實驗(由Vitalik提出的):如果RAI被設置為追踪USD+20%(一個有20%利率的美元版本)會怎樣?我們稱此資產為RAI-PONZI。

顯然,持有這種資產看起來很有吸引力,而持有這種資產的債務就不那麼吸引人了。 RAI-PONZI的價格將持續上漲,因為買家想要獲得高利率,幾乎沒有人想要賣出RAI-PONZI CDP。

隨著RAI-PONZI上漲到贖回價格之上,贖回費率將為負,且負值越來越大。它將達到-20%,讓RAI-PONZI與美元相當。之後,情況可能會愈演愈烈。目前RAI的贖回費率約為-10%,所以我預計在當前的市場條件下,RAI-PONZI將以-30%的贖回費率結算。這就相當於當前的RAI,所以,假設市場參與者有同樣的風險承受能力,他們這樣做是有道理的。

這實際上就是在贖回費率+20%中創造一個“對沖”,以及一個等價對沖。

我們能從中學到什麼?一種貨幣的長期預期收益或損失不會影響RAI的表現。如果RAI與土耳其里拉掛鉤(與美元相比,土耳其里拉每年似乎會貶值約25%),長遠來看,RAI的表現可能不會有太大不同。讓我們將此資產稱為RAI-TRY。

RAI-TRY的不同之處在於對短期和突然衝擊的反應。如果里拉突然由於黑天鵝事件而下跌20%,那麼RAI-TRY也將如此。這同樣適用於突然增長的情況。

因此,使用哪種貨幣作為RAI預言機的輸入可能並不那麼重要。歐元或英鎊等大多數主要貨幣可能會產生非常相似的資產,只是在市場衝擊下的反應略有不同。這是因為對不同表現的任何預期都會被市場參與者修正(因此,如果他們預計英鎊對美元每年會損失1%,他們就會通過選擇不同的贖回費率進行修正)。

為什麼我認為RAI是一個很酷的實驗?

已有很多項目嘗試解決去中心化穩定幣問題,MakerDAO和DAI可能是首批解決了問題主要部分的項目,即,如何在信任危機中防止穩定幣價格崩潰降為零。然而,他們仍然漏掉了一個部分,那就是如何防止價格上升。

終於,RAI出現了,並以一種略出乎意料的方式彌補了這一缺失部分——雖然有許多人一直期盼著一個負利率的DAI,但通過贖回費率調整來實現,則要優雅得多。同時,它也讓我們學到很多:

首先,穩定幣的意義不在於與美元掛鉤。它是為了提供一種低波動性的資產。 RAI確實完成這一任務,並且比基礎抵押品Ether的波動性小得多。

因此,RAI有點像一種新貨幣,其事實基礎是,哪種法定貨幣用於預言機並不那麼重要,只要該法幣是合理穩定的。事實上,你可以在系統運行時更改標的資產且不會遇到太大問題。

其次,目前的市場結構決定了,如果用戶想要一個去中心化的穩定幣,他們必須支付“穩定的代價”,其形式就是RAI(相對於美元)的價格緩慢下跌。這是因為對穩定幣的需求很大,而對Ether等去中心化資產的槓桿需求有限。雖然目前感覺這可能是一個永恆的真理,但並不一定如此。隨著槓桿需求的增加,天平可能會在牛市中再次向穩定幣傾斜。然而,在此之前,我們很可能不得不看到MakerDAO撤出其所有託管穩定幣敞口(以使它們的融資利率不為零),目前這似乎還很遙遠。

我看好RAI的原因是,它是一種完全公平的確定“穩定幣價格”的方式,也比其他方法利落得多。我在之前撰寫的關於穩定幣的文章中假設,穩定幣價格目前並不是完全確定的,如果是的話,很可能是負利率的。不少人認為通脹是個禍害,但現實是,擁有一種“有保證的穩定資產”,就像我們對貨幣暗暗期望的那樣,就必須有人為此買單。如果這個價格是通過像RAI這樣的市場來決定的,會怎樣?

至少在去中心化的世界裡,我們現在有了一個答案,即價格通常高於許多央行所允許的2%的通脹。顯然,在去中心化穩定幣中可作為抵押品的資產數量很少,現實世界中的結果很可能大不相同。畢竟,與目前不到1萬億的加密資產相比,現實世界裡有數以百萬億的抵押品可用。

RAI在很多方面就是一個純粹的中央銀行。我們也許會從這個實驗中收穫很多,這已使RAI成為一個有價值的項目。