原文:《The State of Optimism》by Ben Giove,Bankless

編譯:aididiaojp.eth,Foresight News

截至今天,Optimism 似乎並不是領先的Layer 2,但仍有很多理由對其未來的增長前景持樂觀態度。

Layer 2 戰爭越來越白熱化,Bankless 正在通過深入研究鏈上指標來判斷究竟誰是贏家?上週我們分析了Arbitrum,現在讓我們看看與它旗鼓相當的競爭對手:Optimism。

Optimism 與Arbitrum 都是optimistic rollup 方案,它已成為以太坊領先的擴展解決方案之一。

Layer 2 概念存在已久,但最近幾個月因第一個rollup 代幣OP 的出現,Layer 2 再次受到關注。

OP 一直是2023 年初表現最好的代幣之一,漲幅高達227%,相對於以太坊上漲了135%。 Optimism 現在的完全流通市值為130 億美元,與Solana 相當。

來源: TradingView

這就引出了一些問題,Optimism 的高估值是否合理?基本面是否支持OP 的出色表現? Optimism 在競爭激烈的L2 賽道中處於什麼位置?

本文將嘗試通過三個方面來回答這些問題:

-

關鍵績效指標

-

Optimism 生態主要DApps

-

即將到來的增長催化劑和風險因素

關鍵績效指標

TVL

Optimism 的DeFi TVL 目前為7.87 億美元,它是TVL 排名第二的Layer 2,僅次於Arbitrum(13.9 億美元),也是DeFi Llama 跟踪的第七大區塊鍊網絡。

Optimism DAA – 來源: Artemis

Optimism 的TVL 在所有公鏈鎖倉價值中的佔比在過去一年中持續上升,從0.2% 上升到1.2%。它在Layer 2 中的份額也大幅增長,在此期間從13.5% 增加到35.2%。

這種增長可能是由2022 年4 月推出的治理代幣OP 推動的。 Optimism 向平台用戶空投了OP,是「四大L2」(Optimism,Arbitrum,StarkWare 和ZkSync)中第一個推出代幣的項目,這有助於引導流動性和TVL 在去年夏季的增長。

用戶

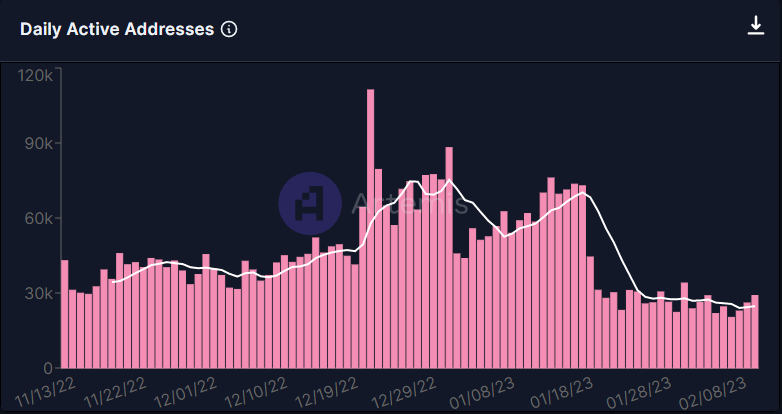

Optimism 在2022 年活躍地址大幅增長,與第一季度相比,第四季度的每日活躍地址總數(DAA) 增長了4%。

Optimism DAA – 來源: Artemis

這種增長可能歸因於網絡上DApps 的使用,例如Synthetix 生態系統中的項目,以及上述激勵計劃。

更深入地研究,我們可以看到DAA 在年底飆升,從第三季度到第四季度環比增長152.7%。用戶的激增在很大程度上是由於Optimism Quests 活動的發布,這是一個類似於Arbitrum Odyssey 的程序,用戶可以通過與網絡上的dApp 交互來領取NFT。

現在Optimism Quests 已經結束,Optimism 的用戶數量似乎正在向之前的水平靠攏,與去年第四季度相比,2023 年第一季度的交易量環比下降7.2%。

交易量

與用戶數一樣,Optimism 的交易數量在2022 年期間猛增,第四季度的總交易量與第一季度相比增長了851%。這一增長在第四季度達到頂峰,與第三季度相比,交易量環比增長144.8%。

Optimism Daily Transactions – 來源: Artemis

雖然其中一些交易指標可以歸因於dApp 的使用,如活躍地址,但這個數字似乎被Optimism Quests 誇大了。 1 月18 日Quests 結束後,第一季度交易量立即下降。

熱門DApp

雖然不像Arbitrum 等其他L2 生態應用廣泛,但Optimism 在使用OP Stack 構建的通用和特定於應用程序的rollup 中,在多個領域擁有越來越多的dApp。讓我們談談下面的一些熱門代表:

-

Velodrome

Velodrome 是Optimism 生態中TVL 最大的dApp,價值為1.78 億美元。在2022 年7 月Optimism 對質押veVELO 的用戶進行OP 空投後,Velodrome 開始嶄露頭角。 VELO 持有者質押veVELO 後可以獲得NFT,作為能夠在平台上獲得空投權益的憑證。

Velodrome 從穩定幣和LSD 等協議中發現了PMF,希望通過回報veVELO 鎖倉者來控制代幣釋放並激勵流動性。目前,veVEL 可以為鎖定四年的持有人提供高於52% 的年化回報率。

儘管Solidly AMM 架構與Uniswap V3 相比沒有競爭力,但Velodrome 似乎仍然抓住了社區的核心,並開闢了一個以流動性為中心的利基市場。

-

Synthetix

Synthetix 不僅是以太坊上的OG DeFi 協議之一,而且是最早遷移到L2 的主要協議之一,於2021 年7 月部署在Optimism 上。

目前有超過1.93 億美元的SNX 質押在Optimism 上,其中包括4800 萬美元的sUSD 供應量。許多協議為了利用sUSD 流動性,選擇在Synthetix 之上構建項目,包括永續合約交易所Kwenta、期權AMM 協議Lyra,以及Parimutuel 市場協議Thales。

在過去的幾個月裡,Synthetix 正在面臨許多挑戰,最明顯的是費用收入的急劇下降,但有幾個值得注意的催化劑即將出現,例如繼續採用其V2 perps 和即將推出的Synthetix V3。

-

Lattice

Lattice 是一家基於OP Stack 構建鏈上游戲的開發商。 OP Stack 是一個用於創建自定義的模塊化rollup 的框架,如果這些框架使用的是相同的序列器,則可以相互組合。

Lattice 開發了兩款遊戲:OP Craft,一款類似Minecraft 的遊戲,用戶可以在開放世界中進行建造,以及戰鬥類游戲Sky Strife。

OP Craft 目前只進行了為期兩週的演示,但它和將於2023 年晚些時候推出的Sky Strife 都將在完全使用OP Stack 構建的自定義rollup 上運行。鑑於遊戲在加密原生世界的吸引力,Lattice 的發布可以作為一個重要的入口,將用戶帶入Optimism 生態系統。

未來展望

增長催化劑

Optimism 將有一些重要的催化劑出現,有助於在未來幾個月維持其增長。

其中第一個是即將於2 月空投的1000 萬OP 代幣(按當前價格計算價值2640 萬美元)。該空投將通過追溯性公共產品資金(RPGF) 分配給生態系統內的各個利益相關者,具體將由Optimism Citizen House 的成員投票決定。 Citizen House 是Optimism 內部的兩個治理機構之一,成員資格通過soulbound NFT 決定。

通過RPGF 分配給項目的OP 是重要的用戶激勵方式,並且如果市場繼續走高,這有助於引導網絡上的用戶和流動性進入。從長遠來看,Optimism 使用RPGF 和實驗性治理模型可以幫助吸引理想主義且以長期為導向的開發人員加入。

Optimism 即將出現的另一個催化劑是Bedrock。 Bedrock 是一項重要的網絡升級,旨在降低交易成本並提高交易速度。 Bedrock 還將通過允許rollup 更容易地從optimistic rollup 過渡到zk-rollup 來幫助提高Optimism 的模塊化。批准運行Bedrock 的投票目前正在通過Layer 2 的治理流程。

刺激OP 進一步增長的第三個催化劑是OP Stack 的日益普及。不僅一些遊戲是基於OP Craft 框架開發,其他項目也開始利用該技術,其中一個例子是由Ribbon 開發的去中心化期權交易所Aevo。 Aevo 是一個基於訂單簿的期權交易所,並將在未來幾個月內推出自己的定制Layer 2。

風險

Optimism 無疑開闢了一個利基市場,並催生了許多增長催化劑。它的生態系統正在增長,但也面對日益激烈的競爭。

Optimism 的激勵措施在吸引用戶、流動性和應用協議到網絡上已被證明是成功的,但我們有理由懷疑他們是否以能夠最大化其長期投資回報率的方式分配這些激勵措施。

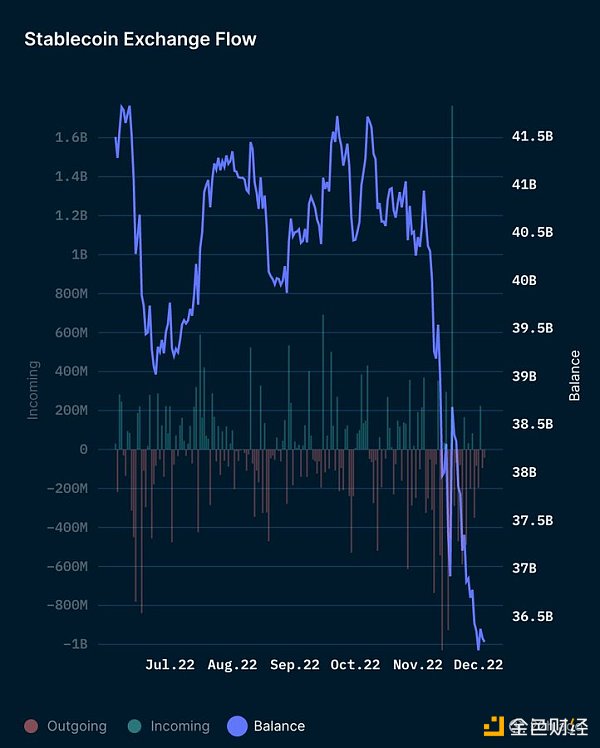

迄今為止,Optimism 已經發放了6990 萬美元的獎勵。自2022 年11 月以來,Optimism 在L2 中的TVL 份額從46.6% 下降到35.5%。

這種損失最終變成了Arbitrum 的收益,因為儘管他們沒有代幣,但在此期間他們的市場份額從49.8% 增加到62.1%。

Optimism 的金庫裡還有大量火藥。但Optimism 在沒有新用戶或資本進入加密貨幣並且在DeFi 沒有主導L2 的時候空投了大量代幣。

隨著StarkNet、Fuel、Polygon 的zkEVM、Scroll,當然還有Arbitrum 等網絡上線或推出自己的代幣,L2 領域的競爭將加劇。其他用例的優勢尚未確定,但有理由懷疑Optimism 將會面臨挑戰。

然而,競爭並不是Optimism 今天面臨的最大風險。

與Arbitrum 和其他Layer 2 一樣,Optimism 長期成功的最大威脅是網絡的中心化趨勢。根據Layer 2 beat,Optimism 有幾個關鍵的中心化趨勢,例如尚不支持欺詐證明、具有中心化排序器、可升級合約以及在驗證器失敗時沒有提議區塊的機制等。

大多數Layer 2 都有適當的護欄,以盡量減少用戶資金損失的風險。儘管很多項目已經研發多年,但在宏偉的計劃中,rollups 仍然是新興技術。

然而,Optimism 在安全的情況下盡快實現去中心化才是絕對關鍵的,因為這些中心化趨勢造成的資金損失可能會對網絡的增長前景產生災難性影響。

小結

Optimism 生態系統正在快速發展,即將出現的許多催化劑可以幫助它保持在增長軌道上。儘管只有約5% 的OP 供應量被釋放到流通中,其FDV 可能在短期內膨脹,但Optimism 的使用量似乎保證了與其他非以太坊L1 和L2 網絡同等的估值。

使用量的劇增在很大程度上可以歸因於激勵措施, Optimism 設法利用這些激勵措施確保自己與Arbitrum 同等的的頭部L2 的地位。然而隨著競爭的加劇,人們有理由懷疑Rollup 是否在不合時宜的時間部署了一些彈藥以吸引最大數量的用戶和流動性。

除了存在的中心化問題,Optimism 的靈丹妙藥可能是OP Stack。如果OP Stack 成為開發自定義L3 的標準,Optimism 應該會從使用該框架的rollup 之間的可組合性中受益匪淺。

截至今天,Optimism 似乎並不是領先的Layer 2,但仍有很多理由對其未來的增長前景持樂觀態度。

分享至微信

作者:Foresight News

本文為PANews入駐專欄作者的觀點,不代表PANews立場,不承擔法律責任。文章及觀點也不構成投資意見。

圖片來源:Foresight News 如有侵權,請聯繫作者刪除。

zkEVMSolana區塊鏈DeFiDAppStarkWareOptimism以太坊