作者:Dragonfly Capital 研究員Celia Wan

來源:Medium

編譯:DeFi之道

對於幾乎任何非同質化的資產類別,賣家都是價格的製定者。

以房屋為例:房屋買家通常只能決定是否拒絕報價。賣家決定出售什麼(提供流動性),以多少錢出售(定價),以及他們可以提供什麼折扣。

一個以賣方主導的市場典型是非同質化資產,初看之下,非同質化資產似乎也沒什麼不同。在NFT 市場中,賣家通過掛牌為市場提供流動性,並通過設定底價決定市場價格。

然而,儘管有相似之處,NFT 賣家走的是一條不同的流動性之路。他們越來越依賴買家的興趣來獲得即時的流動性,他們的叫價(底價)已不再是收藏價值的唯一指標。即使NFT 本身是非同質化資產,NFT 交易也正變得比以往更同質化。

已具流動性的市場(圍繞地板價)

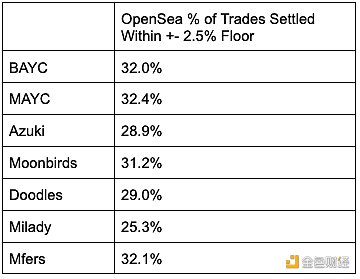

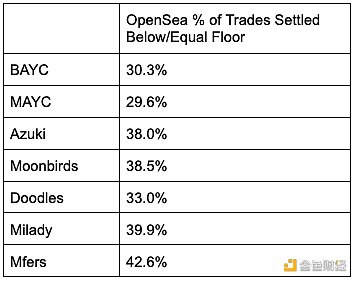

NFT 交易同質化的最直接證據是對地板價NFT 不斷增長的需求。有些人甚至認為,NFT 只是“圖片形式的山寨幣”。事實上,當我們比較OpenSea 上的結算價格和地板價格時,我們會發現相當大部分的交易是圍繞地板價進行的。

來源:Reservoir data,2022 年4 月30 日- 2023 年1 月15 日

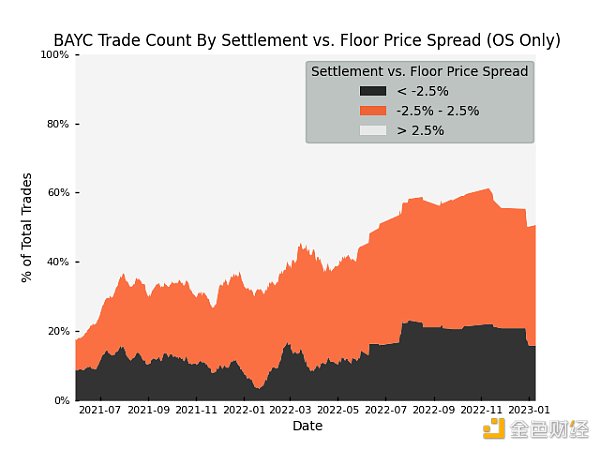

這意味著這是一個相當有流動性的市場,地板價NFT 的交易就像它們是同質化的一樣。包括BAYC、Moonbirds 和Doodles 在內的熱門藏品,隨著藏品的成熟,也會有更多的交易圍繞地板價進行。在某些情況下,如BAYC,每天以地板價及低於地板價的銷售可能占到該系列交易的50% 以上。

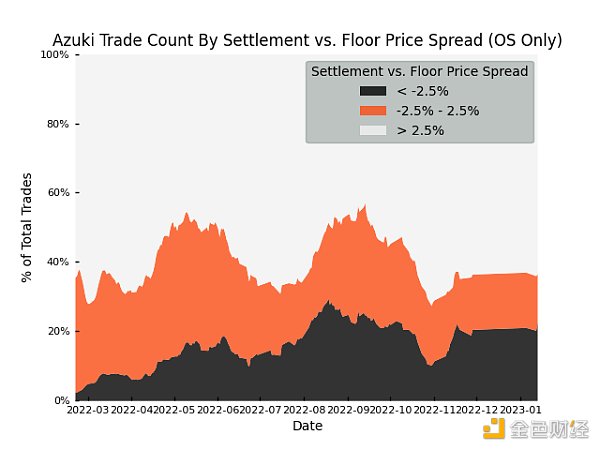

當然,並不是每個藏品都有同樣的趨勢。有些藏品如Azuki 的歷史地板價銷售相對平穩,如下圖所示。然而,即使在地板價附近的交易不多,在該價格以下結算的交易數量仍在增長。

來源:SPICYEST, Reservoir

這是一個有趣且值得關注的現象。根據定義,地板價是市場上最好的報價。它是賣家認為市場最低平衡點的一個指標。因為每當有新NFT 以更低的價格掛出時,地板價就會發生變化,低於地板價交易的唯一途徑是賣家主動接受低於地板價的現有出價。

例如,10% 的交易低於地板價結算,這意味著所有交易中的10% 是賣方主動接受比市場最佳報價更低的交易。這通常發生在賣家想要快速清算頭寸,從而為他們接受低於地板價的報價而節省的時間支付溢價。

來源:Reservoir data,2022 年4 月30 日- 2023 年1 月15 日

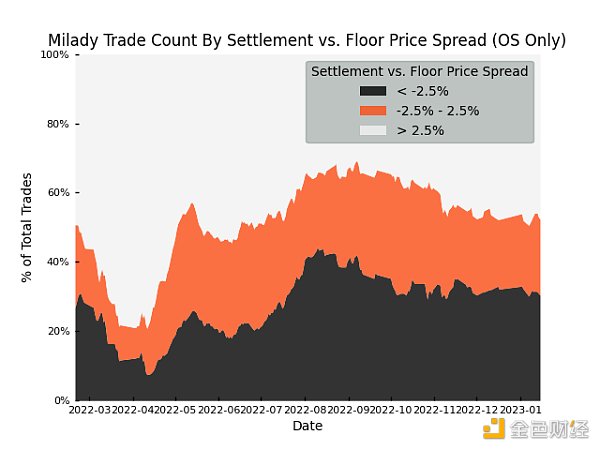

從2022 年4 月30 日到2023 年1 月15 日,在我們跟踪的七個藏品中,大約30% 到45% 的OpenSea 銷售是低於地板價結算的。換句話說,至少有30% 到45% 的交易是由買家為賣家做市,而不是相反。這不包括非底價NFT 的銷售,在這種情況下,賣家可以接受高於底價的報價。

此外,低於底價交易的趨勢也在上升。例如,自2021 年4 月30 日以來,21.1% 的BAYC 交易是低於地板價結算的,而自2022 年4 月30 日以來的所有交易中,這一數字猛增到30.3%。如上圖所示,其他藏品,如MAYC、Doodles 和Moonbirds,也有同樣的趨勢。

那麼,為什麼隨著時間的推移,更多的賣家會成為市場的接受者?部分原因可能是自2022 年初以來市場狀況的惡化。當市場向下時,NFT 持有者傾向於快速清算他們的頭寸,從而接受更高的底價折扣。

這也可能意味著買方和賣方之間的定價動態在藏品的生命週期內發生了變化。如前所述,非同質化資產賣家通常是價格的製定者,因為他們對市場有更多的洞察力。這在住房或藝術品等市場中尤其如此,在這些市場中,資產範圍很大,結構上的不透明造成了買賣雙方巨大的信息不對等,從而使賣家能夠不斷地支配定價。

然而,在NFT 交易中,這種信息差距實際上是不存在的。所有的交易和訂單數據要么在鏈上,要么可以通過開放的市場平台獲得。即使NFT 持有者作為最初的流動性提供者,在藏品啟動時確實對定價有更多的發言權,但隨著市場其他部分的追趕,流動性優勢很快就會消失。公開市場的存在也確保了新的買家可以毫無障礙地進入市場,並為市場提供可持續的買家興趣。因此,NFT 藏品,特別是藍籌股,可以有一個相當平衡的兩面市場,流動性在兩端流動。這使得NFT 區別於其他非同質化資產– 它是一種具有同質化交易特徵的非同質化資產。

通往高效的漫長道路

儘管NFT 市場正在變得更加平衡,但在它真正變得高效之前仍有許多挑戰。

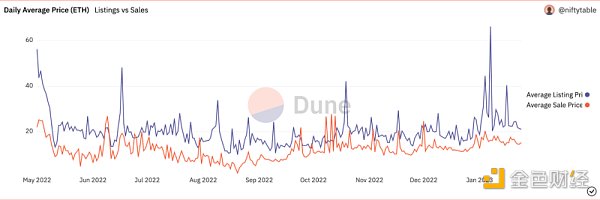

隨著市場均衡不再向賣方傾斜,地板價所包含的信號也減少,其已不再是市場情緒的良好指標。然而,直到最近,地板價一直是市場上顯示的唯一與價格有關的指標,使交易者難以正確理解市場。

對比結算價和地板價,我們可以看到兩者之間持續存在著價差。這裡,“平均售價”被定義為所有交易中底部5% 的平均結算價格,而“掛牌價”則是指地板價。在圖表中,Azuki 的已實現地板價始終比掛出的地板價低相當多。很明顯,單憑地板價並不能反映藏品的真實市場價值。

來源:Dune

然而,問題並沒有就此結束。出價和要價之間的價差會因為賣家必須支付的各種費用而進一步拉大。在過去幾個月裡,NFT 費用戰是一個被廣泛討論的話題,而且似乎不會很快平息。一方面,有的藏品和市場將那些不兌現版稅的拉入黑名單。另一方面,像Sudoswap 和Blur 這樣的市場平台正在向零費用的底線飛奔。

這種情況使交易對賣家來說特別混亂。在設定地板價時,賣家通常要考慮到費用,以使其交易物有所值。例如,像OpenSea 這樣的市場平台對所有交易向賣家收取2.5% 的平台費,除此之外,藏品通常會收取額外的版權費,其範圍在2.5% 到10% 之間。這給市場參與者帶來了巨大的市場摩擦,特別是對於那些對費用比較敏感的頻繁交易者。對於不太成熟的賣家來說,高額費用有時會讓他們完全放棄向市場提供流動性。

費用的影響也反映在市場上對相同藏品顯示的不同的地板價上。同質化代幣的交易所通常會給出非常嚴格的報價,只相差幾分錢。中心化和去中心化的交易所都是如此。然而,在NFT 中,這種價差要大得多。因為市場上都有不同的收費規則,他們的地板價也不同,使價格發現具有挑戰性。昂貴的費用也使做市商不敢套利,從而留下了價差。

來源:SPICYEST, Reservoir

聚合器通過為用戶提供市場的全景來部分解決這個問題,但即使是這種解決方案也面臨著阻力。一些新的藏品,如Sewer Pass,禁止不尊重版稅的市場,而OpenSea 運行著一個黑名單,幫助創作者阻止某些市場交易他們的藏品。

就其核心而言,收費戰爭是希望變得更有效率的新生市場與尋求可行的貨幣化途徑的新型企業(藏品)之間的鬥爭。零費用鼓勵市場參與,並引致競爭性定價和更好的價格發現。同時,收取版稅可以激勵創作者不斷為NFT 市場做出貢獻,確保其長期繁榮。

預測這場戰爭的結果很難。然而,有一點是肯定的–NFT 正走在一條不可逆轉的道路上,其交易方式更像是同質化的代幣。儘管前進的道路是坎坷的,但市場最終會趨向於高效。

鳴謝:@karimhelmy, @hildobby_, @tomschmidt, @0xkofi. @0xDiplomat, @kadin256

特別感謝SPICYEST 對了解NFT 市場和數據的幫助和見解。

注:

地板價數據不包括Blur,但交易數據包括。

地板價和結算價的比較只針對OpenSea。在全範圍內比較兩者價格時,結果會有所不同

Reservoir 沒有完整的歷史地板價數據,所以部分數據來自SPICYEST API。