原文標題:《Stablecoin Management and Collateral: The Challenges and Opportunities》

撰文:Asad Khan

編譯:ChinaDeFi

穩定幣在加密行業起著非常關鍵的作用,可以說它們是加密經濟的基石。

從本質上講,穩定幣是由旨在提供穩定價格預期的協議或實體發行的按需負債。穩定幣及其底層機制必須確保穩定幣價格的穩定性。

然而,管理這些穩定幣是一個巨大的挑戰,從已經發生的管理失敗案例來看,它們已經突破了人們的常識界限,並使這個領域面臨著重要轉折點。穩定幣市場與支付系統的市場相當,競爭也非常激烈,但它仍然是一個充滿增長和機遇的平台。

當然,風險與機遇一向成雙出現。任何成功的穩定幣都必須承擔風險,以補償運營成本,追求增長戰略並保持風險緩衝。對於非託管的去中心化穩定幣,這種風險通過穩定幣抵押的資產來確認。對於穩定幣發行人而言,其長期可持續性和持續增長的關鍵是這些資產與其發行負債期限的平衡。

穩定幣面臨的挑戰

資產負債管理(ALM)是穩定幣用來確保財務穩定的資產負債表優化方法,但穩定幣領域尚未完全整合這一觀點。 ALM 是穩定幣項目能否成功的支柱之一,沒有它,發行人要么會承擔過度風險,要么會資本管理效率低下,最終阻礙了增長。

資產負債表是增長規劃、風險管理,社區治理的關鍵工具。

任何穩定幣的核心業務是平衡用戶對穩定性的需求與管理波動風險的成本。穩定幣發行者需要解決在償付能力和流動性約束下收益和增長最大化的優化問題。

從根本上說,穩定幣是按需從儲戶那裡借入,並在較長期限內借出,以產生正回報。穩定幣單位經濟效益的兩個基本驅動因素與借貸成本和協議資產獲得的回報有關。這些驅動因素包含在必須不斷監督和管理的變量中:顯性和隱性風險,0 期限借貸的流動性限制,以及將固定運營成本保持在安全水平。

穩定幣資產負債表

任何穩定幣的核心都是其資產負債表。雖然嚴格來說,穩定幣的按需持續時間( 即單位發行贖回的時間點) 為零,但這種責任的有效性質將根據該代幣的整體用戶吸引力而有所不同。

長期價值參與者,如長期借款人或用戶,構成了具有有機需求的穩定幣市場( 即非激勵的、非投機性的使用)。加密穩定幣的優勢就在於,可以近乎實時地合理準確地跟踪這一持續時間,從而即時洞察穩定幣面臨的流動性需求和限制。此外,這一切都可以通過開源的通用工具來實現,這些工具使社區能夠參與協議的分析和治理。

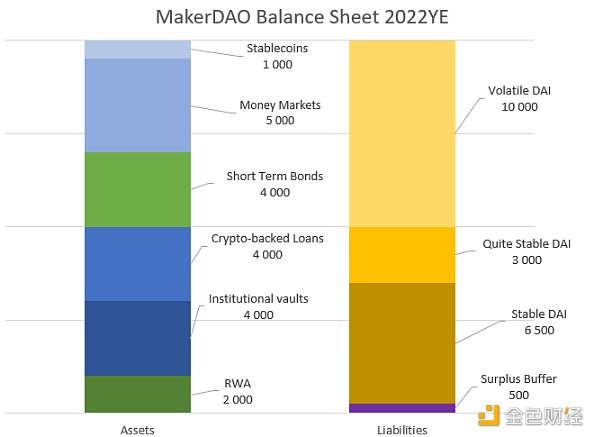

MakerDAO 的資產負債表結構示例:

穩定幣積累的收入可以作為抵禦潛在長尾風險的支撐,用於支持協議擴展到新的增長機會,如果沒有更好的替代方案,可以返還給協議的代幣持有者。當資產的有效存續期與負債的有效存續期正確匹配時,條件就可以最大限度地降低可能危及協議運行的流動性不匹配的風險。這是獲得正息差的最低條件。

資產負債管理是確保這些條件的關鍵工具。它涉及深入了解用戶行為的本質,並識別與其持續時間配置文件適當匹配的資產。

真實世界資產(RWA) 可以幫助管理穩定幣的資產負債風險

真實世界資產為加密原生穩定幣發行人提供了一個獨特的不相關和多樣化收益率的機會,因為穩定幣發行人將可以進入世界上最大的金融市場,並將金融活動的生產性工作流整合為抵押品支持的來源。

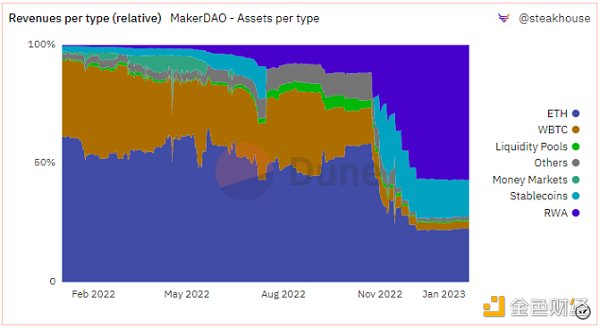

不相關且可能反向相關的收入流為DeFi 協議帶來了可觀的收益。在當前傳統金融市場環境下,我們看到了利率上升。但在DeFi 經濟中,我們看到利率下降。雖然MakerDAO 正處於RWA 之旅的開始,但他們已經從RWA 中獲得了60% 的收入,使他們能夠維持運營,並在非常悲觀的加密市場環境中進行再投資以實現增長。

真實世界資產在DAI 抵押品中占主導地位:

穩定幣市場競爭激烈,它們最終將通過三個組成部分來被衡量:效用(穩定幣融入生態系統的深度)、信任(作為可靠穩定幣發行人的發行人品牌)和提供給持有人的回報。

我們認為,RWA 的成功採用需要一個連貫和有原則的戰略,其中包括一個合理的投資組合方法和對鏈上集成的承諾。

引入RWA 是項目組合開發和管理的挑戰

引入RWA 抵押品需要有足夠深厚的金融和法律專業功底,以確保發行人在最壞的情況下也能得到最大程度的保護。在更高的層次上,從協議本身的角度來看,RWA 抵押工作是一個投資組合開發的問題。

投資組合構建是將投資目標付諸於行動的藝術和科學。對於穩定幣,RWA 投資組合是在分配穩定幣供應以對抗RWA 抵押品的無限可能性時構建的。投資組合構建只是等式的一部分,只有當與來自財務和運營模型的其他部分的相關輸入配對時才有用,例如組織目標、支出和預算預測、流動性和負債約束、風險和運營管理以及許多其他因素。我們無法在真空中評估和啟用任何資產。

投資決策有兩種主要方法:主動方法和被動方法。

被動的方法傾向於關注更高層次的目標,同時最小化資產層面的決策,有效地將這項工作外包給外部管理者。這看起來像是一個由簡單指數產品組成的低費用投資組合,通常針對公開市場上流動性最強、風險最低的資產。

一種主動的方法可以解決投資機構內部的複雜性,使用內部資源來處理更廣泛的投資組合策略的選擇、管理和實施。成本高昂且充滿風險,額外的靈活性允許定制策略,最終可以實現更高的風險調整後回報、更低的波動性和更好的整體長期績效。

在有利的市場條件下,被動策略被認為是最有效的,以低成本提供適度的收益。挑戰在兩方面:

-

市場條件並不總是有利的,特別是考慮到鏈下整合的獨特複雜性和不斷變化的DeFi 市場情緒。由此產生的資產負債表波動可以在收入收益或可用資產負債表中實現,這對穩定幣來說可能是一個挑戰。

-

在競爭激烈、贏者通吃的貨幣競爭市場中,投資組合回報率是為數不多的競爭差異化槓桿之一。

主動投資策略非常複雜,具有挑戰性,實施成本也很高。積極主動投資組合管理規定:

-

必須制定高質量和穩健的風險管理實踐。與簡單地管理少數資產和交易的風險相比,積極的戰略是資源密集型的,需要一種綜合的、系統的風險管理方法。

-

要實現超越基準的差異化收益率,需要承擔風險,並具有長遠眼光。

任何包括投資於核心業務之外的戰略(RWA 通常落在核心業務之外) 都需要將正確的資源、產品和合作夥伴這三者結合在一起。 RWA 投資必須在一個連貫的戰略中實施,該戰略承認所選方法的權衡和挑戰。

將資產帶到鏈上必須是RWA 戰略的一個關鍵方面

對於協議和穩定幣,鏈上資產和投資的原生表示應該是基本要求。儘管可以通過鏈下渠道進行投資,但在本地集成RWA 具有顯著優勢。

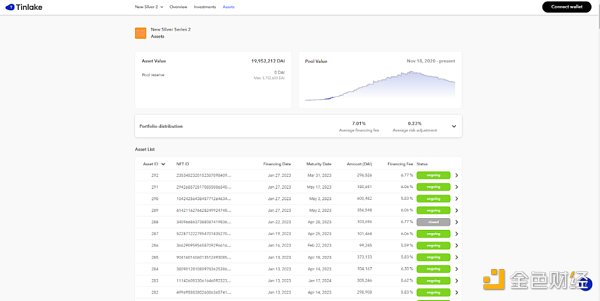

Tinlake 上New Silver 投資組合的鏈上可用數據示例:

鏈上資產表示鏈下資產有三個主要優勢:

-

鏈上表示極大地改善了現有的信任假設。與鏈下託管賬戶相比,能夠在協議的原生分類賬中聲明和代表所有權是一個關鍵優勢。

-

公開和去中心化賬本的透明度為投資和抵押品的會計、狀態和表示提供了關鍵的信息。將盡可能多的複雜的現實世界流程和操作轉移到鏈上是長期價值實現和有效風險管理的關鍵組成部分。

-

利用鏈上資產、服務和提供商的可組合互操作性是穩定幣的一種優越的長期業務模式。能夠直接將資產組合集成到鏈上系統和流程中,是RWA 交易的治理、管理和執行可以擴展到協議的方式。

現實世界資產可能是穩定幣資產負債表的重要組成部分,需要鏈上方法來實現價值並長期有效地管理風險。這需要專用的功能,最好該功能是由服務提供者和貢獻者的強大生態系統提供。