作者:Terry

2 月9 日,Coinbase 聯合創始人兼首席執行官Brian Armstrong 發推表示,「我們聽到傳聞,稱美國證券交易委員會(SEC)希望在美國取消零售客戶的加密資產質押服務,我希望情況並非如此,因為我認為如果允許這種情況發生,對美國來說將是一條可怕的道路」。

隨後第二天,Kraken 就宣布終止面向美國用戶的加密資產質押服務,並支付3000 萬美元以了結SEC 對其提供未註冊證券的指控。由此一石激起千層浪,市場開始關注起ETH 流動性質押賽道這個越來越重要的加密領域。

獨大的Lido,落後的中心化機構

截至發文時,以太坊信標鏈質押總量已突破1650 萬枚ETH,佔ETH 總供應量近14%。

來源:dune

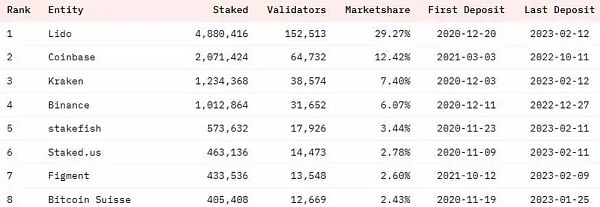

與此同時,在已經質押的ETH 中,按具體分佈看,前八名ETH 質押服務商佔據了66% 的市場份額,頭部效應明顯。

其中Lido Finance 更是以約488 萬枚的數量一騎絕塵,市場份額佔比近三成(29.27%),相當於第二名至第五名之和。

來源:dune

第二名至第五名就包括Coinbase、Kraken、Binance這三家中心化交易平台以及stakefish,都是中心化的質押服務機構,優勢在於一鍵傻瓜式質押、無需至少32 枚ETH,同時也會以中心化機構擔保的形式賦予流動性。

但即便是緊隨其後的Coinbase,12.42% 的市場份額也不到Lido 的一半,同時值得注意的是,數據顯示Coinbase 從去年10 月開始似乎就暫時中止了質押ETH 服務。

此前Coinbase 的2022 年三季度營收報告顯示,Coinbase 的質押收入達6280 萬美元,約占淨收入(5.8 億美元)的11% 左右,相比二季度的8.5% 持續增長。

這也能說明質押服務對中心化交易平台在業務方面的重要性:在市場行情萎靡不振的大背景之下,質押可謂是比較穩定的主要收入來源之一。

而Kraken 目前質押的以太坊數量約為123.37 萬枚,佔以太坊總質押量的7.42%,僅次於Lido 和Coinbase,但和幣安、stakefish 等其它中心化機構一樣,市場份額也距Lido Finance 的29% 差距明顯。

受美國證券交易委員會重拳出擊的影響,可以預見的是,伴隨著Kraken 質押服務的中止,中心化機構中的ETH 料將會繼續流向Lido Finance。

總的來看,以Lido Finance 為代表的去中心化ETH 質押協議,不僅在當下相比中心化機構質押服務佔據絕對的優勢,在短期內因受SEC 的監管影響,預計部分中心化機構中的質押ETH 也會加速流出。

極不均衡的去中心化流動性質押

那在去中心化流動性質押協議內,Lido Finance 一家獨大之外,有沒有其他值得關注的新趨勢或項目?

幾乎沒有。

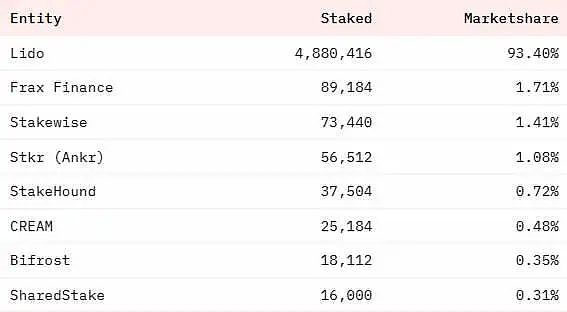

如果把去中心化ETH 流動性質押數據單列出來(RocketPool 近40 萬枚),Lido Finance 一家就佔據了93.4% 的市場份額。

而Frax Finance 等連Lido 的零頭都不到,更關鍵的是,Lido 的stETH 在去年已經經過了Three Arrows Capital 事件等多次恐慌和拋售潮,Curve 上ETH/stETH 的LP 池、L2 的拓展也都是明顯的先發優勢。

不過值得關注的是,Frax Finance 推出的以太坊流動性質押產品frxETH 增長速度極快——從2022 年10 月21 日推出至今,frxETH 從0 增長到約9 萬枚,迅速躍居。

而這般突飛猛進的增長背後,離不開其近兩個月來平均8% 甚至一度達到16% 以上高質押收益的推動(同期Lido 僅為5% 左右):

這主要得益於Frax 是CVX 的最大持有者,因此可以利用巨額匯率影響Curve 的獎勵排放,從而實現Cruve 上frxETH/ETH 流動性池的高收益。

這也是Frax 近四個月創造奇蹟的關鍵,至於後續frxETH 能否成為以太坊流動性質押賽道的異數,其它去中心化ETH 流動性質押服務又能否借中心化機構受限的東風趁勢而起,仍有待觀察。

對以太坊質押影響幾何?

目前尚不清楚美SEC 是否會全面禁止中心化機構的加密資產質押服務,這其實也牽扯到SEC 是否有執法權的問題——ETH 是否是證券?

如果不是,那SEC 也沒有足夠的管轄權來一家獨斷(SEC 最近本來也是多事之秋),立法、監管推進的進度不會那麼快,像美國商品期貨交易委員會(CFTC)等其他相關監管機構也都一直在尋求獲取加密市場的執法權。

Coinbase 首席法務官Paul Grewal 就表示,根據《證券法》和Howey 測試,Coinbase 的質押服務不是證券,美SEC 對Kraken 的執法行動可能會對美國加密行業的發展造成嚴重損害。

其實Gary Gensler 領導下的SEC 近年來確實在加密監管領域動作頻頻,但按歷史經驗來看,被SEC 盯上之後,即便牽扯到證券屬性,也並非無解:

2019 年9 月23 日,SEC 就與Block.one(EOS 背後公司)達成和解,Block.one 同意通過支付2400 萬美元的民事罰款,來解決SEC 對其進行未經註冊的Token 融資發行的指控,同時授予了其對未來業務的重要豁免權。

這也從另一個角度為一眾陷入類似指控困境的項目提供了思路——態度積極,認罰過關。

而隨著將於2023 年3 月進行的上海昇級(可能有變動)的臨近,如果升級完成後順利開啟以太坊質押者撤回其質押ETH 的步驟,那對整個行業來講都會是長期利好。

在此基礎上,如果未來美國證券交易委員會等監管機構真的嚴格限制中心化機構的流動性質押服務,那隻會讓去中心化質押賽道獲得更大的質押份額:

畢竟公司作為實體好監管,協議就難說了,Lido Finance 不太可能像Coinbase 這樣在美國註冊的中心化實體一樣遵守證券規則,使其能夠搶奪Kraken 等市場的機會,未來質押增加的很大一部分可能會轉向Lido 等流動性質押協議。