撰文:James Trautman

編譯:Babywhale,Foresight News

要點:

-

FTX 崩盤後,Solana 的價值受到的影響最大,其市值下降了70%,但網絡健康狀況保持穩定。

-

與FTX 無關的集成正在進行中,以加強Solana DeFi 生態,並定位於支持和服務額外的需求。

-

Solana 的NFT 版圖仍在積極發展,GameFi 已接近現實。

-

關於Solana 開發在FTX 之後步履蹣跚以及核心開發人員大規模外流的傳言是假的。

-

在FTX 和Hetzner 事件發生後,網絡的質押和去中心化保持穩定,且改善了其狀況。

-

Solana 將繼續發布多項計劃,包括網絡升級、Neon EVM、Firedancer、Solana Mobile Stack(SMS)和社區工作等等。

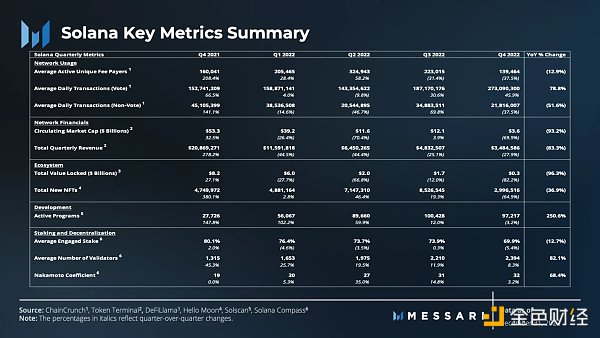

關鍵指標

第四季敘事

儘管Solana 在2022 年第三季度展示了優勢,並且在整個2022 年都成功應對了挑戰,但第四季度表現則出現了過山車一樣的下滑。隨著FTX 的崩潰和隨之而來情緒的蔓延,第四季度出現了巨大的轉折,但並非失去了一切。

雖然蒙上了FTX 破產的陰影,第四季度Solana 的網絡和生態仍然顯示出強大的生命力。 Solana 提高使用率的使命保持不變,持續發展、與Instagram 和Facebook 等合作夥伴的進一步集成以及生態系統擴展到GameFi 和DePIN(去中心化物理基礎設施網絡)就證明了這一點。網絡功能的發展也在繼續,還有無數其他潛在的增長催化劑。

作為2022 年第三季度Solana 報告的後續,本報告將深入探討本季度的數據表現以及Solana 繼續克服挑戰並在不利的市場條件下取得進展的定性證據(定性方面內容本文暫不展示,有興趣的用戶可閱讀原文)。

表現分析

財務與網絡狀況概覽

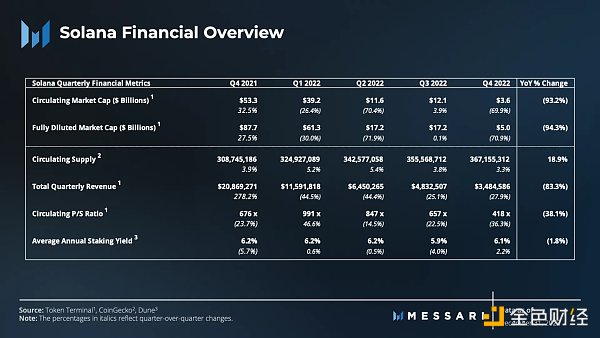

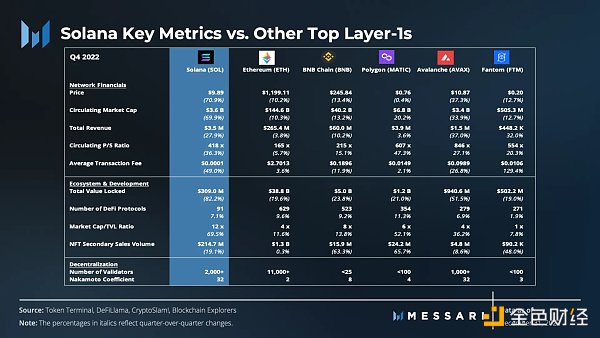

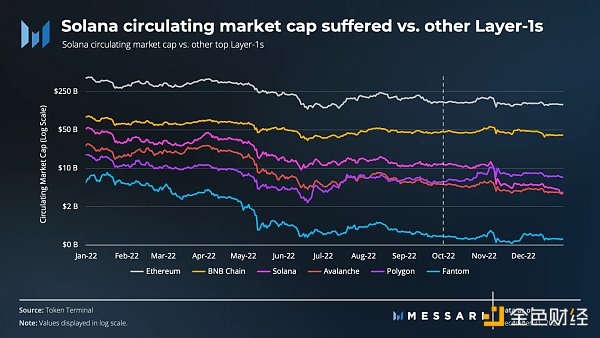

在第四季度,持續的熊市加上FTX 的破產產生了重大的負面影響。 FTX 是Solana 的重要投資者,是Solana DeFi 不可或缺的一部分,尤其是在開發DEX Serum 方面。結果,Solana 成為受影響最大的網絡之一,其市值下降了70%,從121 億美元暴跌至36 億美元。

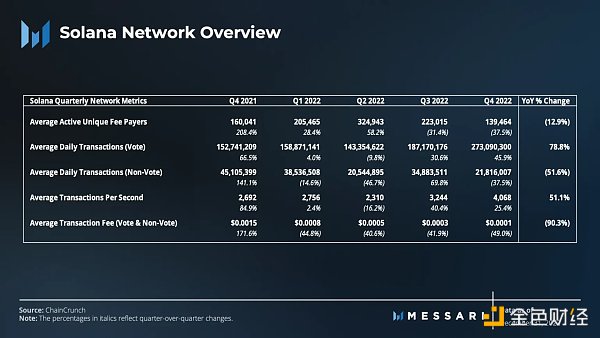

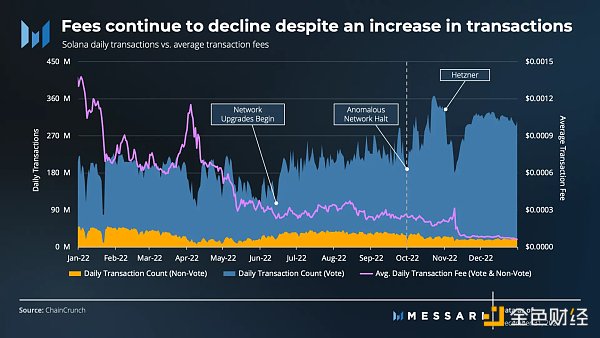

儘管市場狀況使得用戶活動產生了下行壓力,但由於網絡性能的提高,平均每日交易量和每秒交易量(TPS) 仍在增加。

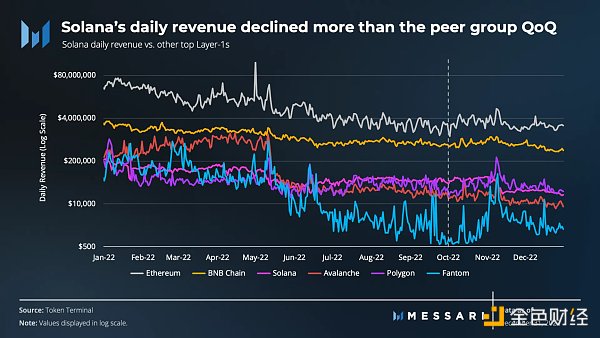

儘管總交易量有所增加,但平均交易費用繼續下降(49%)。在連續第四個季度下降後,平均交易費用同比下降90.3%。第四季度收入也繼續下降(27.9%)。同樣,季度總收入同比下降83.3%。儘管如此,收入的下降程度小於交易費用,這表明收入受到交易活動增長的部分支撐。

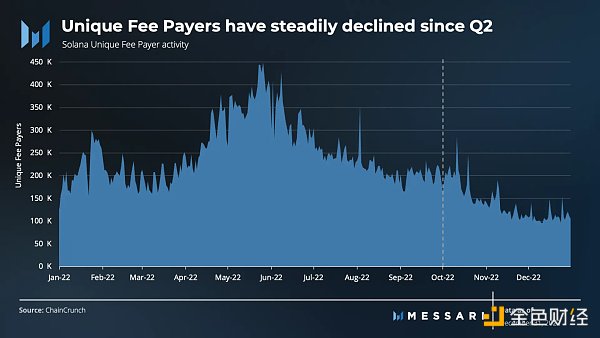

每日獨立費用支付者(Unique Fee Payers)指標包括每天至少為一筆交易支付費用的獨立賬戶數量。自第二季度末以來,獨立費用支付者的日均費用一直在穩步下降。該用戶群在第三季度末穩定在基礎水平,因為其達到了長期平均水平。然而,FTX 之後的市場情緒推動用戶活動在第四季度下降37.5%,最終同比下降12.9%。

獨立費用支付者指標可能並非是衡量Solana 上用戶活動的最佳方式,因為它不考慮由多個用戶授權但由單個帳戶支付的交易。唯一簽名者指標可能會更準確地衡量絕對用戶活動。

儘管如此,唯一簽名者的趨勢與本季度和全年的唯一費用支付者密切相關。

Solana 上的交易可以分為共識(投票)和非共識(非投票)。非投票交易類似於EVM 交易計數。它們代表網絡上的實際經濟活動。

2022 年期間,網絡的交易活動和性能波動不定,有時出於不同的原因。在前兩個季度,網絡性能受到Gulfstream 引起的垃圾郵件的影響,Gulfstream 是Solana 用於待處理交易的mempool 替代方案。在第三季度末第四季度初,由於異常共識錯誤導致網絡停止。最後,Hetzner 服務方面的變化在11 月初引發了一波交易波動。

不過,「中斷」的說法正在發生變化,因為自第二季度末以來,上述導致業績不佳的因素已經穩定下來。自2022 年4 月以來的網絡正常運行時間一直很長,每個月的正常運行時間超過99%。由於幾次網絡升級,TPS 作為季度平均值,在第四季度也達到了歷史新高。在這一年和第四季度,Solana 繼續推出與QUIC、質押加權服務質量(Quality of Service,QoS)和本地費用市場相關的升級。

QUIC

Solana 用QUIC 取代了其舊的數據傳輸協議,即用戶數據報協議(UDP)。儘管QUIC 與UDP 有一些相似之處,但它允許更好地控制數據流。 QUIC 使驗證者能夠在向slot leader 發送和從slot leader 接收交易數據時行使更多的自由裁量權。換句話說,驗證者可以更容易地過濾掉過去破壞鏈的垃圾交易數據。

本地費用市場

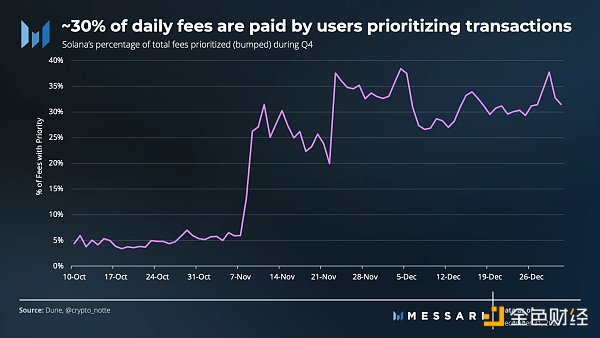

Solana 帳戶具有硬頂計算限制。一旦達到,隨後的交易就不能在給定的塊期間修改該帳戶的狀態。本地費用市場允許用戶向驗證者發送優先交易費用,以在特定帳戶達到當前區塊中的計算限制之前修改其狀態的緊迫性。

結果是,網絡垃圾信息更少(因為它可能出價更高),區塊空間市場更高效。

平均而言,超過30% 的日常費用是由優先交易的用戶支付的。作為更多錢包

整合本地優先交易費用,這個平均值可能會增加。

此外,Solana 本地費用市場在網絡活躍度高的時期可以發揮作用。基本費用保持穩定,但在網絡中較為活躍的區域,優先交易費用正在飆升。

質押加權服務質量(Quality of Service,QoS)

質押加權保證驗證者始終有權將交易數據包傳輸給leader,而不是驗證者不加選擇地接受和傳輸交易。例如,擁有0.1% 質押份額的驗證者始終可以將0.1% 的交易數據包傳輸給leader。以前的不分青紅皂白的方法使驗證者容易傳輸小於其質押權重的數據包。因此,網絡將支持較小的驗證器,從而使得中心化程度提高。

總的來說,這三項升級為網絡帶來了性能穩定性。儘管如此,非投票交易(經濟活動)環比下降37.5%,同比下降33.3%,這很可能是由於市場情緒所致。

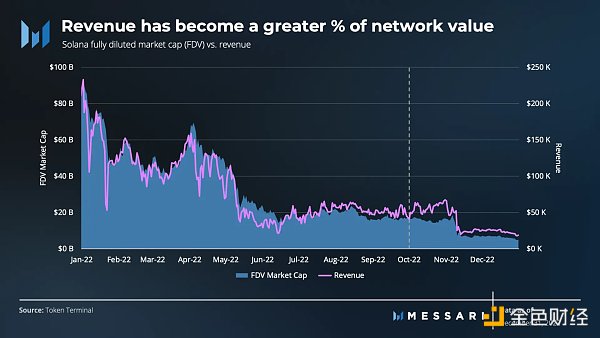

付費者的存在和日常交易的穩定性推動了網絡的收入和價值增長。理想情況下,更多的用戶和交易(儘管費用降低)會增加收入並代表基本的價值增長。

為此,考慮到每日收入的波動和趨勢通常伴隨著網絡價值的變動,收入和網絡價值之間仍然存在相關性。

正如在2021 年以及整個2022 年第一季度和第二季度所見,網絡性能下降導致網絡交易活動減少,並減少了網絡的持續收入。這給那段時間的網絡價值帶來了下行壓力。但是,網絡升級帶來了更多的穩定性。交易費用下降49% 加上收入下降28%,這表明網絡穩定性、用戶和交易活動等基本面正在成為Solana 網絡價值的重要組成部分。

從估值角度看,網絡價值與營收的關係也符合市銷率的走向。自第一季度以來,市銷率已從991 倍降至418 倍,這表明該網絡與歷史水平相比被低估了。

然而,必須記住,區塊鏈資產是一種前所未有的資產類別,可能還需要應用獨特的估值技術。因此,在評估這些指標時,傳統的財務指標(如收入和P/S 比率)可能不是最合適的。

生態與發展概述

DeFi

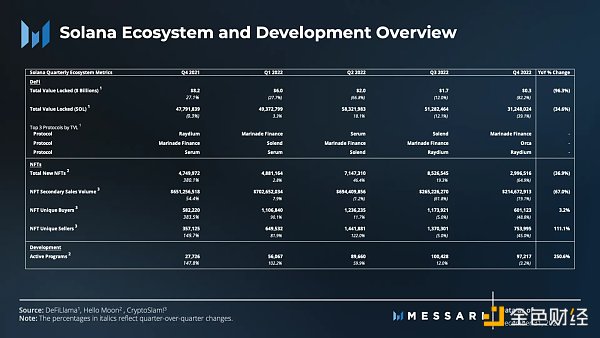

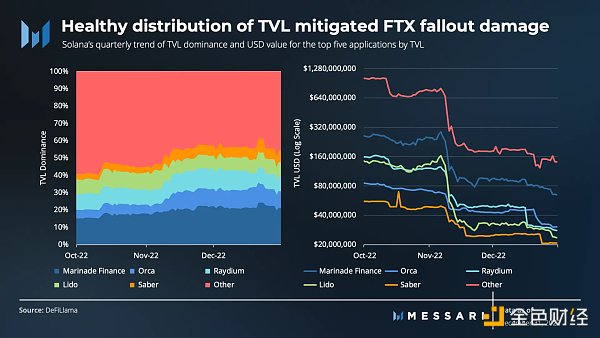

Solana DeFi 受10 月Mango Markets 漏洞和11 月FTX 崩潰的影響很大。由於Alameda 不再進行鏈上操作,總價值鎖定(TVL)大幅下降。

Mango Markets

2022 年10 月11 日,加密貨幣交易員Avraham Eisenberg 執行了一系列交易,人為抬高了MNGO 代幣的價格。該交易員從上漲中獲利,以未實現利潤為抵押借入1.16 億美元,並從Mango Markets 提取這些資金。這個漏洞利用是跨市場操縱的典型例子,最終攻擊者被逮捕。

FTX 破產

-

到第四季度末,在FTX/Alameda 崩盤後,按SOL 計算,Solana TVL 下跌了26%,而SOL 本身美元價值下跌了67%。

-

社區部署了Serum 的分叉版本,因為FTX/Alameda 持有原始Serum 合約的升級密鑰。該分叉很快在SOL/USDC 對上獲得了超過5000 萬美元的訂單簿深度。

-

由FTX「支持」的Sollet 包裝代幣價格大幅下跌,並開始以低於其預期抵押支持價值的大幅折扣進行交易。

-

「Solend 巨鯨」被清算,給協議留下約650 萬美元的壞賬。 DAO 通過了一項投票,使用Solend 財庫來賠償用戶。

儘管如此,Solana 上始終存在跨應用的健康TVL 分佈,這可能減輕了對整個DeFi 生態系統的進一步損害。目前,大約50% 的TVL 在網絡上的大多數長尾DeFi 協議中被鎖定。

儘管條件艱難,但與FTX 無關的DeFi 仍在Solana 生態中發展,並定位於支持和服務額外需求。

現貨DEX

OpenBook 和Ellipsis Labs 是兩個獲得關注的新DEX。

OpenBook 是Serum V3 的社區版本,它是為應對Serum 升級密鑰的潛在安全問題而創建的。

Ellipsis Labs 的Phoenix 訂單簿建立在Serum 的集中限價訂單簿(CLOB)概念之上。它具有提高效率的設計決策,例如從DEX 設計中刪除輸入DEX 訂單簿和設置最佳出價和要價的耗時過程。

衍生產品和結構性產品

許多團隊正在衍生品、期權和結構化產品領域進行建設,包括Drift、Zeta Markets、Mango Markets、Friktion、01 和Cega。這些團隊正在解決關鍵問題,例如流動性、新資產支持、交叉保證金和用戶使用。

Hxro Network 核心協議也在第四季度上線。 Hxro 是一種鏈上衍生品基礎設施,支持和促進任何基於Solana 構建的衍生品應用。

流動性質押衍生品(LSD)

在第四季度,流動性質押在整個加密貨幣領域變得更加普遍。在Solana 上,Jito Labs 的JitoSOL 正在受到關注。現在,Marinade 和Lido 在市場份額方面仍然遙遙領先,但如果JitoSOL 的更高收益率持續存在,這種情況可能會改變。

NFT

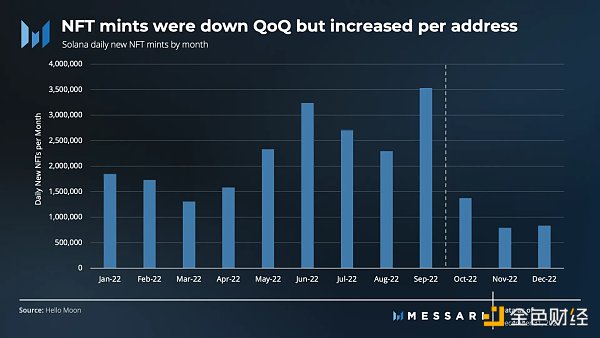

Solana 的NFT 生態也經歷了低迷,但不像DeFi 那樣劇烈,就像大多數其他網絡一樣。每日新增NFT 總數首次環比下降,下降比例為65%。然而,這種下降是在第三季度大幅飆升之後發生的。儘管鑄造量環比下降,但平均水平每個地址的NFT 鑄造量增加,表明忠實用戶正在出現。

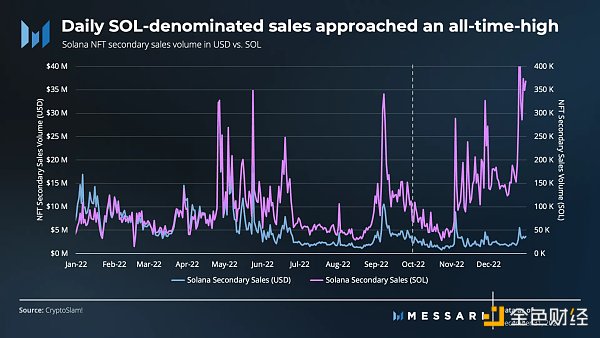

儘管在FTX 破產影響下新的NFT 數量有所下降,但NFT 的銷售活動仍相對保持了彈性。以SOL 計價的每日銷量在12 月創下歷史新高,因為持有者和交易員急於調整策略以應對SOL 價格的暴跌。

儘管如此,Solana 的NFT 版圖仍在積極發展。

除了持續優化Metaplex 的數字資產標準外,Metaplex 在第四季度還推進了幾項關鍵舉措,包括:

-

發展降低鑄造NFT 成本的方案;

-

為技術能力較差的創作者推出無代碼解決方案;

-

加強其流行的開源鑄造解決方案,例如Candy Machine(V3);

-

使創作者可以收取版稅。

除了Metaplex,NFT 平台Magic Eden 和Cardinal 還宣布了一種協議級別的創作者版稅保護形式。一些設計使創作者能夠禁止不強制收取版稅的市場。從長遠來看,時間會證明哪種設計勝出。

除了領先的NFT 平台之外,Instagram 和Facebook 還集成了Solana NFT 和並自第四季度上線。

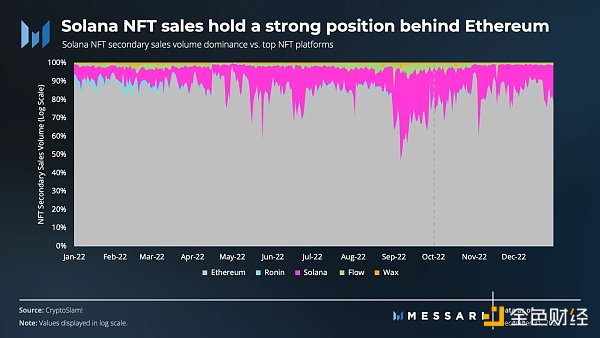

Solana 在NFT 領域的戰略和地位依然很有力,是在二級市場交易量方面其僅次於以太坊的第二大網絡。

GameFi

加密領域將自己定位為支持GameFi 的生態,而Solana Ventures 在其中處於領先地位。其促進Solana 遊戲生態發展的1.5 億美元基金吸引了額外的投資資金(特別是Magic Eden 的Magic Ventures)並提高了對遊戲的吸引力。這樣的發展使GameFi 處於催化加密領域發展的風口浪尖,而Solana 也在全力發展其GameFi 生態。

超過1100 名遊戲玩家參加了里斯本的Solana Foundation Games Day。他們嘗試了數十個已完成(或接近完成)的Solana 生態遊戲。目前(截至1 月20 日)有15 款已上線的遊戲,預計到2023 年3 月將增加到37 款。

一些備受期待的遊戲包括Star Atlas、ev.io、BR1: Infinite、Aurory 以及Legends of ElumiaAurory 的open alpha 版本和Elumia 的公測版在2022 年第四季度上線。

前沿用例

-

Orbis:使Solana 開發人員能夠使用他們的SDK 將社交體驗集成到他們的應用中;

-

Aleph.im Network:發布了Solana 的第一個完全開源的去中心化索引器;

-

Hivemapper:一個去中心化的地圖網絡,啟動後帶來了關注;

-

Homebase:通過Solana 將房地產上鍊;

-

Helium:於2023 年第一季度正式遷移到Solana。

-

Bonk:Solana 上第一個meme 代幣。

支付領域也不斷湧現。 11 月初,運動服裝公司ASICS 與STEPN 合作推出並銷售一款名為UI Collection 的跑鞋。跑鞋在Breakpoint 結束期間售賣,只能通過Solana Pay 使用USDC 購買。五天內,UI Collection 售罄並產生超過600,000 美元的銷售額,銷售收入為即時結算且不收取信用卡費用。

儘管Solana 生態系統面臨問題,但未來仍有希望。隨著新的應用重振使用率和Solana 的技術不斷發展,價值增長的下降趨勢可能會因此逆轉。

開發者活動

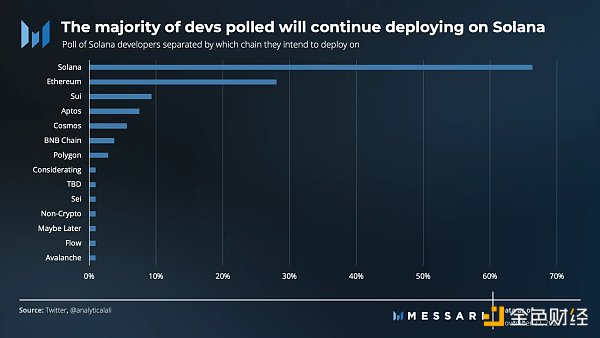

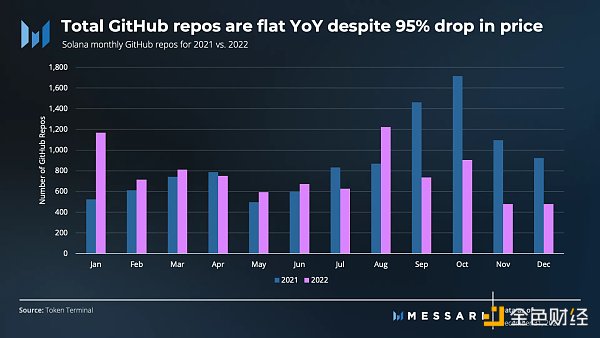

在第四季度FTX 破產之後,推特上充斥著Solana 發展步履蹣跚的謠言,Solana 核心開發人員的大規模外流正在進行中。謠言是假的,且主要是由Token Terminal 的數據問題導致。

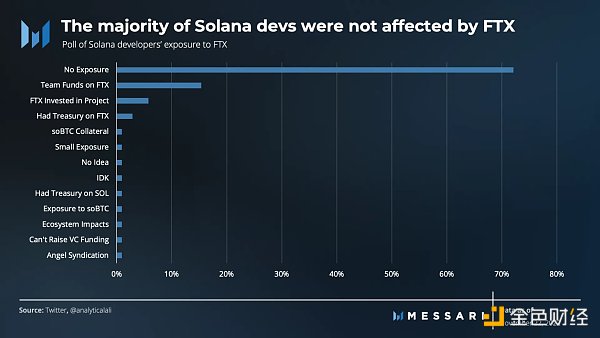

此外,第四季度進行了一項調查來進行闢謠。雖然像這樣的調查對於學術研究來說不夠嚴謹,但它們確實提供了方向性數據以對現實有更好地理解。有兩個主要收穫:

1、有大量開發人員選擇在其他鏈上進行部署應用,尤其是以太坊,但接受調查的大多數(66%)開發人員只堅持使用Solana。

2、72% 的開發者表示他們的團隊沒有受到FTX 的影響。

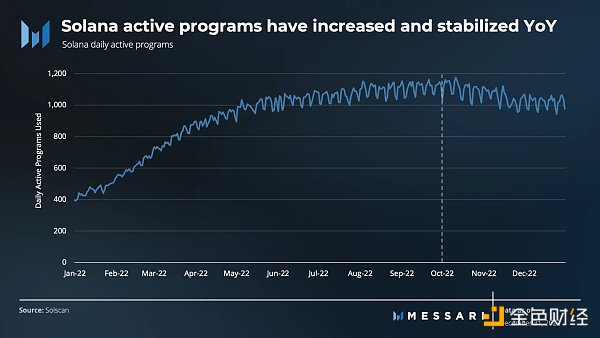

特定時期的活躍項目是生態發展的另一個指標。隨著更多應用的推出和用戶群體的壯大,活躍應用的數量也有所增加並趨於穩定。

在之前的報告中,核心開發人員的參與度也是通過跟踪Solana Lab 的GitHub 存儲庫中的事件的數據源來衡量的。

然而,目前關於開發者數據的數據來源並不完善。並非所有提交的代碼或文檔都可以被平等看待,這可能導致核心開發人員活動的統計並不完整。

儘管數據不完整,但證據仍然表明,儘管SOL 價格同期下降了95%,但GitHub 開發人員的數量同比穩定。

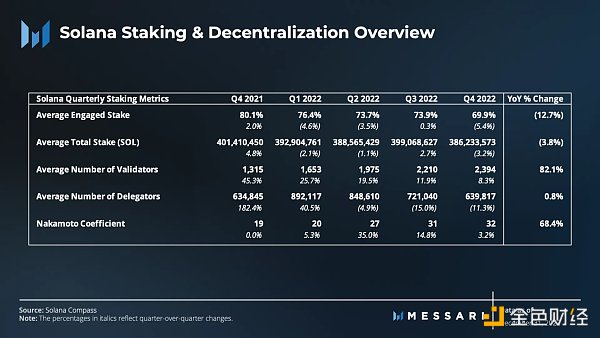

質押和去中心化概述

關於Solana 網絡基礎設施健康狀況的敘述也發生了變化。人們擔心網絡安全的守護者會出於某種原因逃離。

在第四季度,Twitter 社區推測控制了SOL 總供應量13% 的Alameda Research 將導致巨大的拋售壓力。但是,代幣被鎖定並受到破產法保護。換句話說,這些SOL 只能在清算過程完成後才能解鎖,這可能會花費大量時間。

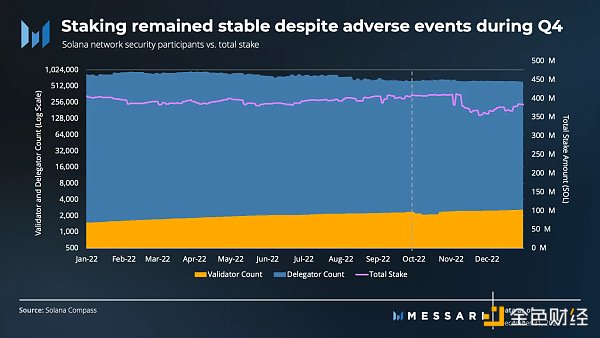

儘管發生了不利Solana 的事件,網絡的質押和去中心化仍然保持相對穩定。 Solana 的平均質押參與率在去年保持在75% 左右。

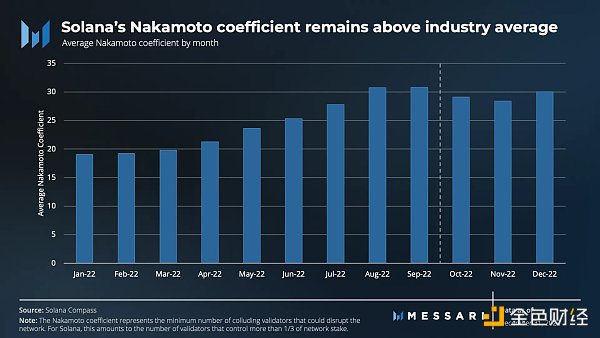

Solana 的32 的Nakamoto 係數與其他Layer 1 網絡相比,仍高於行業平均水平。

儘管高Nakamoto coefficient 和不斷增長的驗證者集是有益的,但它們並不能保證免於中心化風險。地理多樣性、數據中心所有權和實體對驗證器的控制等指標也需要被參考來確保更全面的網絡健康狀態。

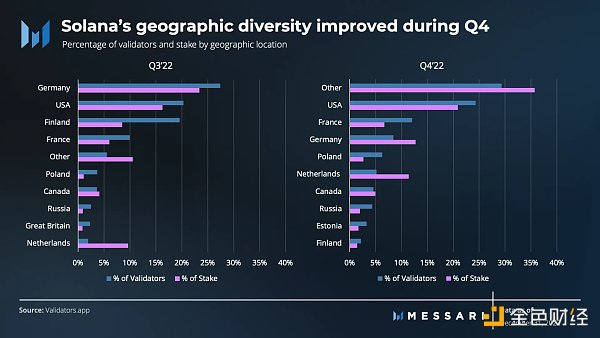

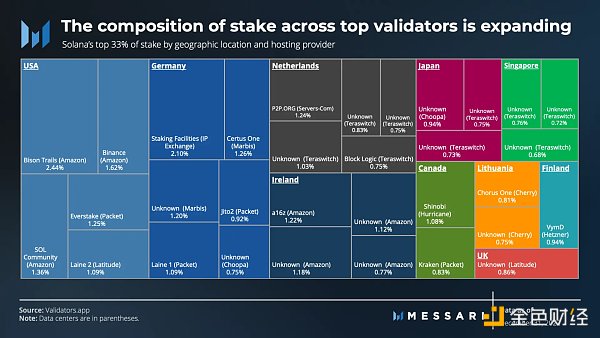

Solana 旨在解決Layer 1 網絡典型的地理集中問題。由於地緣政治風險、法規和自然災害等原因,同一地理位置的太多驗證者可能會危及網絡的健康。

截至2022 年12 月31 日,驗證者和質押分佈在全球超過35 個地理位置和130 多個獨立的數據中心。

雖然分佈在全球,但約25% 的Solana 驗證者和約20% 的質押量位於美國。 「其他」位置佔總驗證者和權益的約30%,包括超過25 個不同的國家。

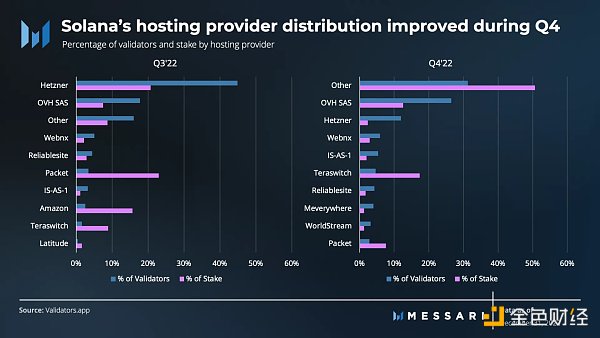

數據中心集中化是另一個問題。運行驗證器的AWS 等私有數據中心可能會賦予其所有者在網絡上不成比例的權力。截至2022 年12 月31 日,沒有任何一個數據中心在託管了超過33.3% 的質押量。佔總股份30% 以上的「其他」類別包括超過125 個獨立的數據中心。

2022 年9 月底,一家德國網絡託管公司Hetzner 託管了超過40% 的網絡驗證器和超過20% 的質押量。這種關係導致網絡高度集中在德國,且集中在一個數據中心。

2022 年11 月初,Hetzner 取消了對Solana 相關活動的支持,並表示其政策禁止將其服務器用於加密貨幣相關活動。好在此舉還不足以讓網絡中斷。儘管如此,該事件還是證明了網絡過於集中在單一地理位置和數據中心的潛在風險。

在評估構成Nakamoto 係數的前32 名驗證者時,情況略有不同。

超過一半的驗證者控制著超過33% 的網質押量,主要由亞馬遜和Teraswitch 託管。此外,這些質押量中有三分之一是地點在美國。評估頂級驗證者之間的這些質押的構成是必不可少的,即使沒有足夠的質押量來串通作惡。在這種情況下,如果這些質押量轉移到美國等更集中的地理區域或亞馬遜或Teraswitch 等少數數據中心時,網絡可能會處於危險之中。

最終,在驗證者和質押從Hetzner 遷移到數十個其他地理位置和數據中心後,Solana 網絡的去中心化和健康狀況保持完好並處於更好的狀態。

競爭分析

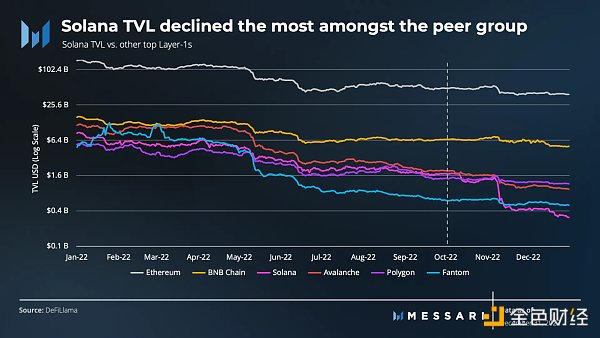

Solana 自成立以來一直到2022 年第三季度均實現了高速增長,但此後它在十大最有價值的Layer 1 網絡之一的地位下降了。在這裡,我們通過將Solana 與TVL 最高的五條鏈做對比。

FTX 破產之後,Solana 的估值大幅下跌。其他鏈也受到了影響,但影響不大,尤其是Polygon。

同樣,Solana 的每日收入呈下降趨勢,儘管每日總交易量有所增加。因此,收入的下降歸因於交易費用的下降。其他鏈(除了Polygon 和Fantom)在整個季度中僅出現小幅下降。

在本季度,Solana 的市銷率有所下降。 P/S 的變化衡量協議的收入,並讓人了解協議處理的交易的數量和成本。由於Solana 的價值變化比其收入更顯著,因此SOL 每單位收入的成本變得更低。

第四季度了DeFi 遭遇滑鐵盧,Solana 的TVL 下降幅度最大。 TVL 的下降通常以美元評估,因此原生資產價值的下降代表了TVL 相對於原生資產在DeFi 中的實際利用率的變化。雖然以美元計價的TVL 下降了驚人的82%,但以SOL 計價的鎖定量下降幅度較小(39%)。

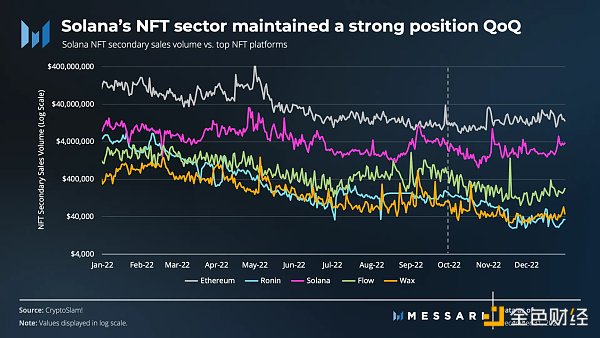

Solana 的NFT 領域的一些發展使其能夠在二級市場NFT 總交易量保持相對於前五名L1(包括Solana)中的強勢地位。

儘管以太坊仍然主導著二級NFT 市場,但Solana 繼續在以太坊之後保持強勢地位,並且遠遠領先於其他同行。