加密應用層是下一代技術創新的基礎,未來的可能性將會越來越多。

加密應用層是創新的溫床,前沿的金融理念,複雜的協調機制和不斷發展的商業模式都將成為現實。 Decentralized應用程序( Dapps ) 從根本上改變了我們的交易方式(借貸或投票)。對於我們由三部分組成的Tokenomics系列的最後一部分,我們希望讀者將清楚地了解Dapp生態系統以及如何在Ful Dapp模型的後台運行中取得更大的成功。

隨著我們深入探索加密生態系統、協議,Decentralized應用程序( Dapps ) 代表了日常Decentralized替代品夢想的領域應用程序與現實相交。來自交易平台和借貸等Decentralized金融工具應用程序,到具有互連遊戲經濟的元宇宙遊戲,建立協議在智能合約平台之上代表Decentralized革命的前沿。

什麼是Dapp,它們與傳統應用有何不同?

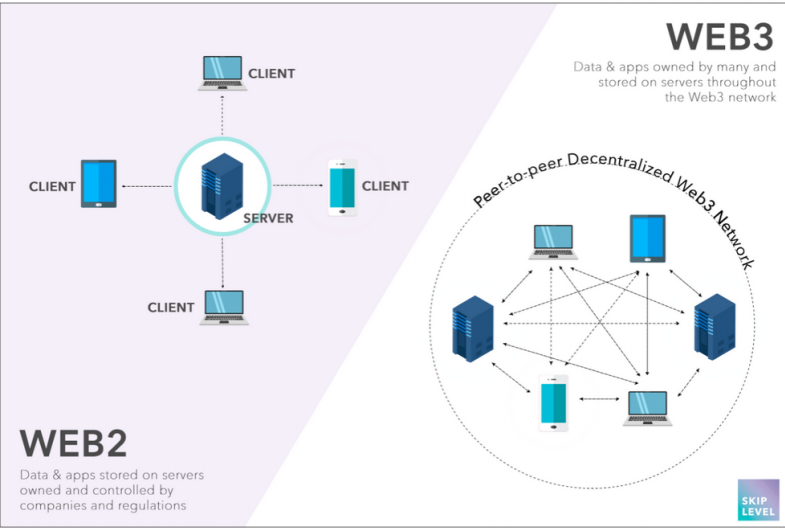

傳統的網絡應用,如Facebook和Twitter,運行在由Centralized組織擁有和運營的服務器上,由一個組織進行運營管理。這給了控制實體某些自由來控制這個網絡的應用。另一方面,Dapps運行在Decentralized的、透明的計算機網絡上,不被任何特定機構的控制。注重對Decentralized和透明度的關注有利於某些應用的設計,即那些從沒有中間人的設計中受益的應用。

因此,從使用情況來看,許多更成功的Dapps都是在金融和治理部門。例如,像Uniswap和MakerDAO這樣的Dapps為用戶提供了一種直接與其他用戶的資產進行無信任交換或借貸的方式,像一個銀行中介或經紀人一樣通過自己的操作轉出自己的資產,從而節約大部分時間。此外,由於區塊鏈特有的公開透明性,許多協議已經將自己組織成”Decentralized的自治組織(DAO)”,旨在集體地通過管理投票對Dapp的方向做出決定。許多Dapps是也是開源的:用戶可以在參與應用之前審計其內部運作情況。

來源:Skiplevel

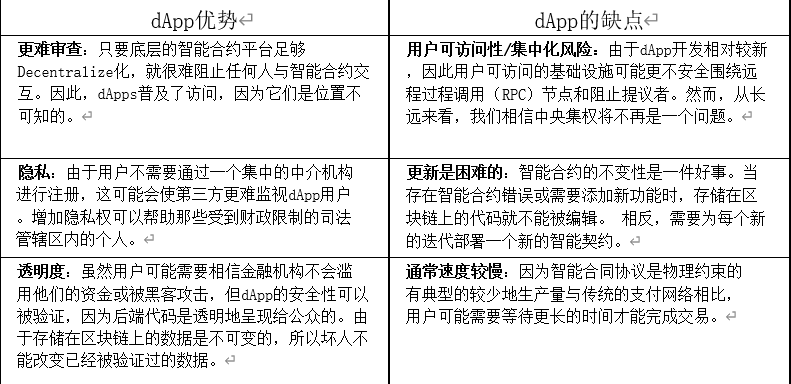

Dapp並非沒有缺點。其一, Dapp通常速度較慢。因為Decentralized的網絡會變得擁擠。由於以太坊的主鏈每秒只能處理大約10-15 個交易,交易數量過大在很短的時間內可能會使隊列膨脹。對於應用程序開發人員來說,不應當用較慢的分佈式服務器替換快速的Centralized服務器。在某些情況下確實如此:谷歌的研究表明移動網站每多一秒,轉化率就會降低20%。以下我們總結了Dapp的一些利弊:

Dapp的高級估值

與支撐它們的智能合約平台相比, Dapp更加多樣化並包含大量用例。鑑於用例的差異,分為可尋址市場和經濟模型,這裡有一些更高層次的考慮因素投資DappToken:

- 分析用例和總目標市場(TAM):評估問題Dapp旨在解決其解決方案及其潛在市場。研究競爭對手並評估Dapp的競爭優勢。比如目前市場有多擁擠?如果Dapp成功,將會有多大的市場?傳統應用程序世界中是否有可尋址的潛在市場?

- 研究Dapp的技術:了解底層智能合約平台和其他構建Dapp的技術,以及特定功能和Dapp的功能。底層智能合約平台是否擁有豐富的生態系統了?底層智能合約的功能或技術上是否與Dapp的功能相匹配?

- 評估團隊:調查開發Dapp的團隊的背景。考慮團隊的項目是否存在跟踪記錄和他們兌現承諾的可能性。他們是否有不良過往嗎?或者他們團隊存在有問題的人員?

- 評估Token的市場行為:查看Token的交易量、流動性和歷史價格。 Token的流動性是否足以購買?或者嘗試建倉時出現大幅滑點?

- 了解Token經濟模型:分析項目的Token經濟模型,包括Token的供應、分配和潛力。什麼是歸屬時間表的Token?即使Dapp提供了很好的服務,token 又有什麼價值呢?了解Token是如何賦能和產生的,這是評估任何協議的一個重要而又經常被忽視的方面。

- 審查監管環境:了解您管轄範圍內的加密資產監管環境以及它如何影響Dapp及其Token。

- 監控社區參與和採用:關注社區參與度,例如活躍用戶的數量、交易量和採用。質疑Dapp 的指標是有益的:這是有機需求,還是“吸血鬼攻擊”的產物?

- 保持更新:跟踪項目的任何更新或公告,例如Dapp或其Token的新合作夥伴關係、集成或開發。一個好方法這樣做是為了跟踪治理論壇帖子。對於許多Dapp ,潛在的更新是經常在論壇帖子中辯論,閱讀這些帖子可以感受到社區內的派別和觀點。

深入研究DAPP

我們應用了供求關係的一般框架作為支付Token和智能合約平台的估值方法。然而,由於Dapps的多樣性,我們選擇將重點放在特定行業的框架和DeFi生態系統中的案例研究,其中存在最持久的Token在牛市和熊市中的用法。我們將提供每個部門的概述、要考慮的關鍵指標以及對協議當前經濟模型的分析。希望這份報告讓讀者對Dapp生態系統,以及對成功的Dapp的更多技術上有一定的了解。

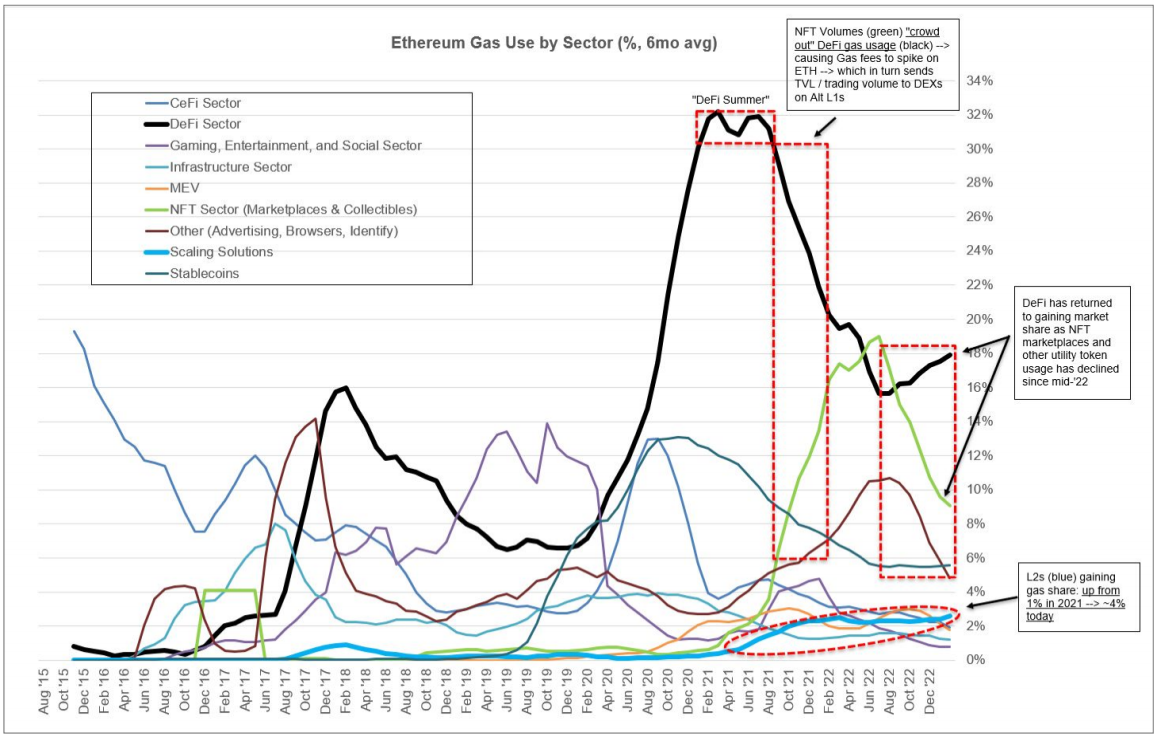

圖:各領域的以太坊gas費用

Decentralized交易平台

自動做市商(AMM) 的歷史始於2016 年,當時Decentralized交易平台(DEX) 最初是作為Centralized交易平台的可替代方案出現的。一些早期的DEX,例如基於以太坊的0x 和Kyber Network,使用的是簡單的訂單賬本系統,用戶可以下單買賣,交易平台匹配他們執行交易。然而,這些早期的DEX 面臨著一些挑戰。訂單賬本式交易需要買賣雙方進行每筆交易,較新的加密資產項目會找不到雙方比較想要交易的區段。這些由低流動性引起的問題降低了DEX的吸引力。為了克服這些問題,開發人員開始嘗試新的交易方式:不需要訂單匹配的機制,例如AMM。

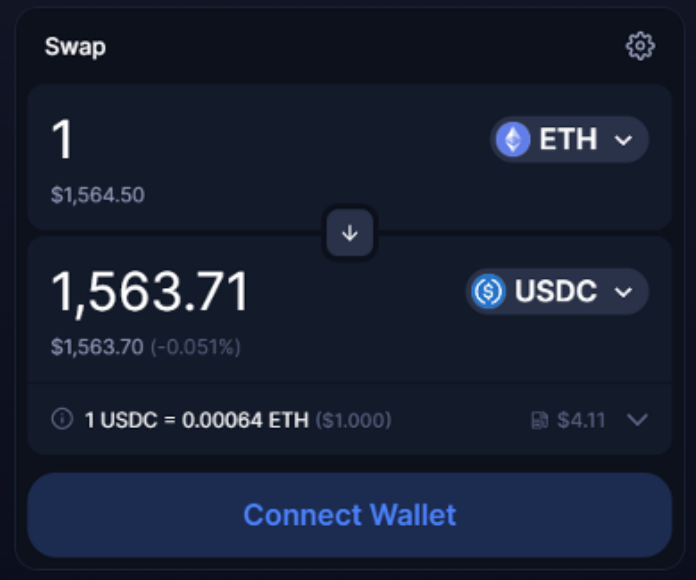

圖:DEX的兌換界面示例

第一個獲得巨大關注的AMM是Uniswap,它於2018 年推出。 Uniswap 的獨特方法是使用一個稱為“常數乘積”公式做市商,根據流動性的多少來確定資產的價格。這是劃時代性的,因為它允許Uniswap 為任何人提供流動性鏈上資產並消除了訂單匹配的需要。 Uniswap 的成功啟發了其他AMM 的發展,例如Sushiswap 、Balancer 和Curve,每個項目都有自己的創新,例如多資產Pool和治理機制。

DEX龍頭項目

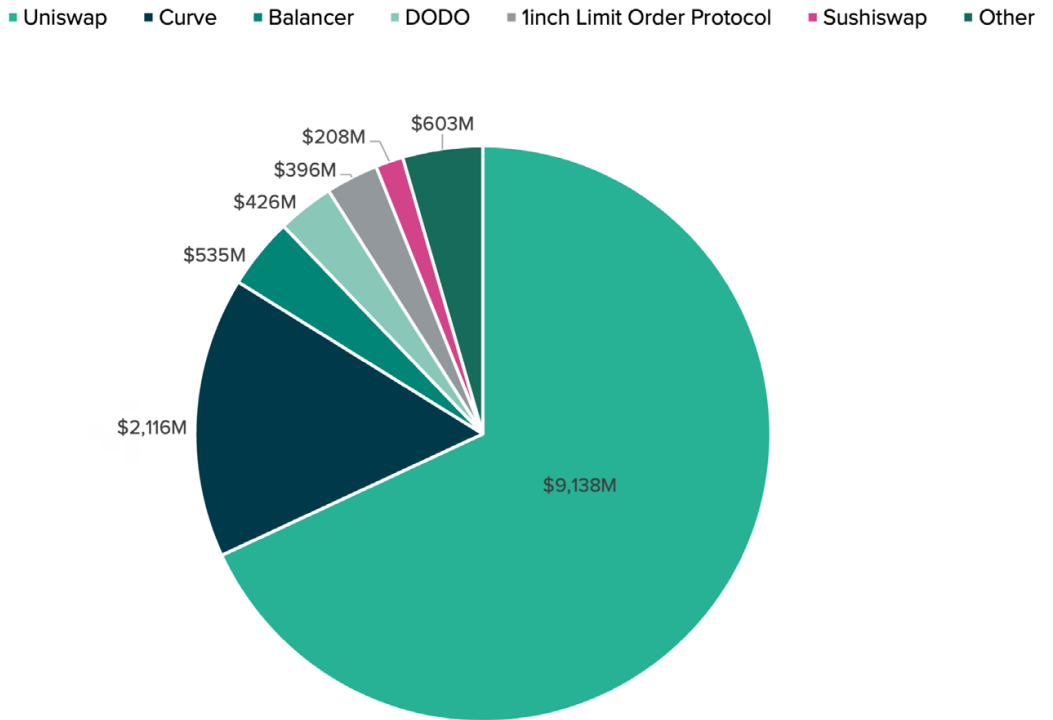

前兩大DEX 佔據市場主導地位,佔DEX總交易量的90% 以上。在本節中,我們將概述以太坊上兩個最大的DEX:Uniswap 和Curve Finance,它們的工作原理以及經濟模型。

圖:以太坊上的DEXs-按七天交易量劃分

Uniswap:Decentralized的獨角獸

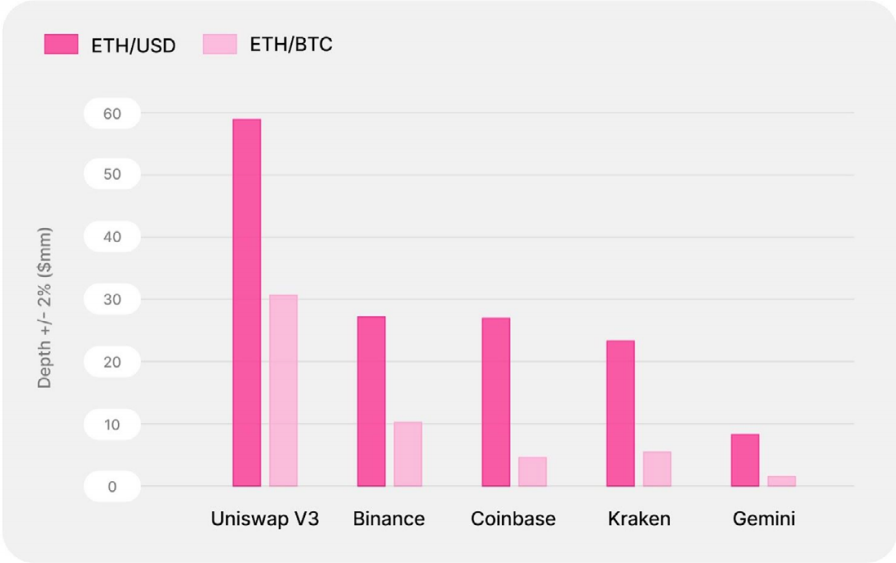

作為最早的DEX 之一,Uniswap擁有最高的交易量。 Uniswap V3擁有約2 倍以上的ETH/USD 流動性,比Binance和Coinbase 都高。與已經存在的Centralized傳統機構相比,這個只存在了幾年的Dapp能在短時間內具有這麼多的流動性是一件不小的成就。

Uniswap經濟模型

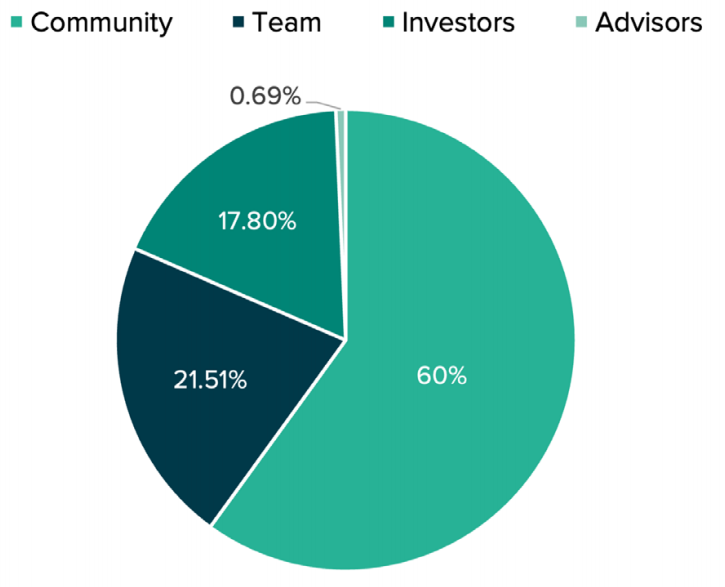

Uniswap的Token UNI被空投到2020年9月之前在Uniswap上交易過的錢包裡。總共鑄造了10億UNI,並按以下方式分配,其中包括團隊、投資者和顧問的Token在四年內釋放完畢。

圖4:ETH/USD和ETH/BTC的市場深度比較

目前,UNI 僅向持有者提供治理投票。治理提案是投票機制,允許Token持有者提議更改底層協議。雖然UNI 持有者不直接通過底層機制(如交易費),而持有人可能會被激勵積累更多UNI。

圖:初始UNI分配

Curve:穩定幣兌換之王

目前,按鎖定總價值12(TVL)計算,Curve Finance(Curve)是最大的11 DEX。

Curve金融(Curve)是一家與眾不同的交易平台,它專注於類似資產之間的低滑點交易。

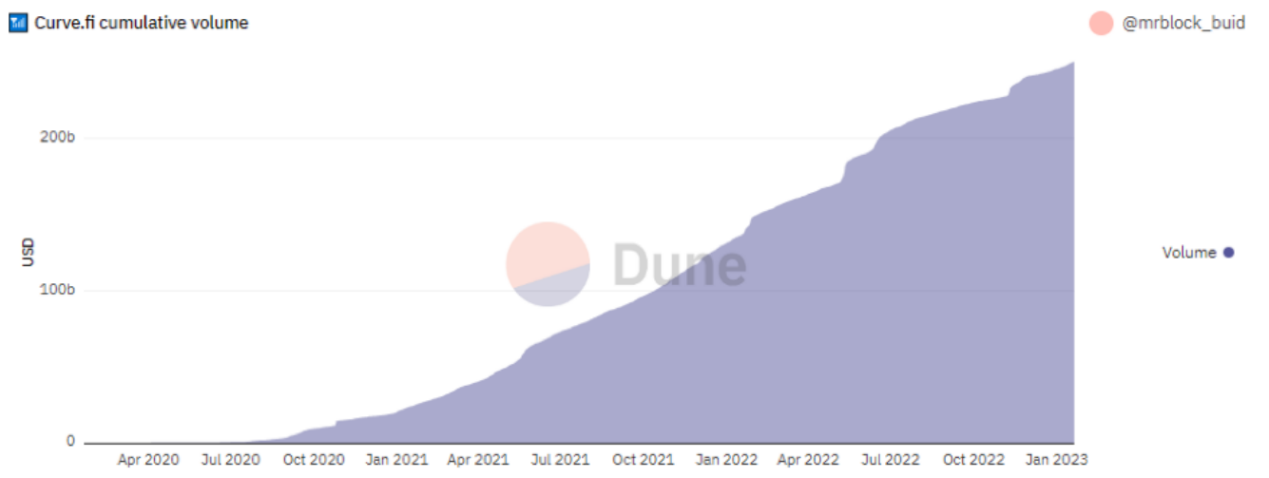

更具體地說,Curve的流動性Pool對以下交易進行了優化:穩定幣(如USDC/USDT)和與相同基礎價值掛鉤的資產(如StETH/ETH、WETH)之間的交易。由於Curve為低波動性的資產交易提供了最高的流動性,人們紛紛湧入該平台,自成立以來,累計交易量超過2500億美元。自2018年11月2日成立以來的累計交易量超過2500億美元。

圖:Curve累計交易量(美元)

Curve經濟模型

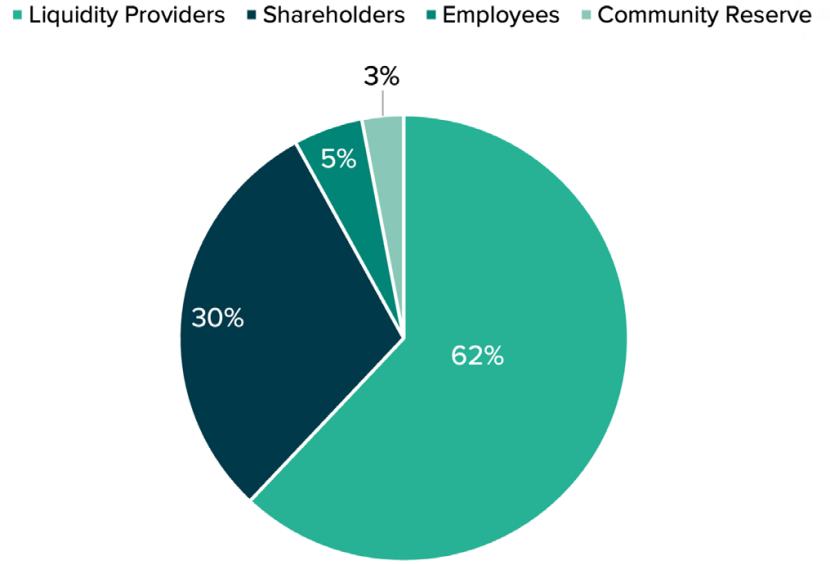

Curve 的CRV Token的供應分佈細分類似於Uniswap 的UNI Token,但有更久的Token釋放安排:

圖:最初CRV分配

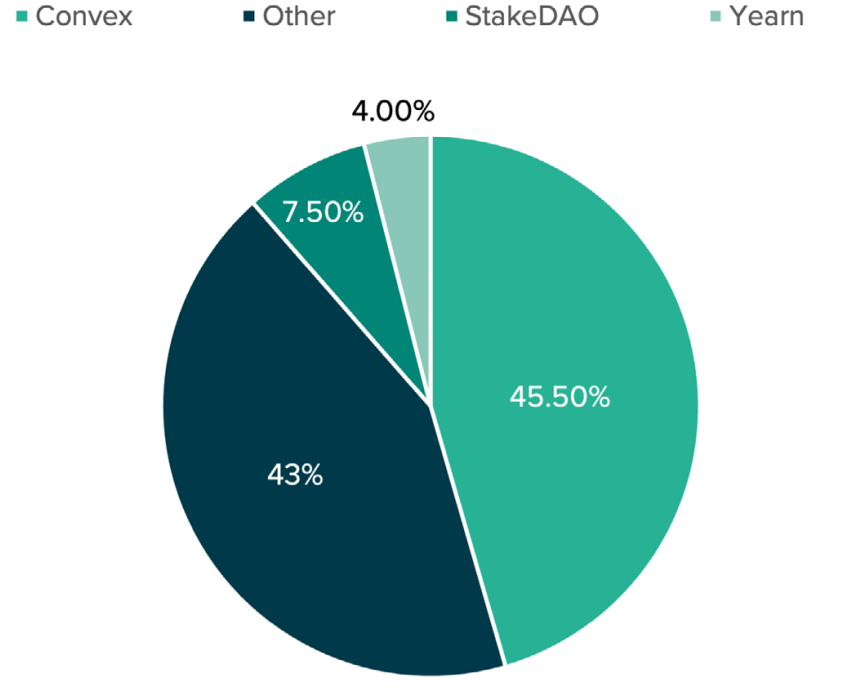

CRV 本身允許投票、質押和提升。投票很簡單:它允許用戶對各種治理提案提出建議和投票。質押CRV 允許用戶鎖定CRV 並在固定時間段內獲得veCRV (投票託管CRV)以獲得協議交易費用的50%。

Boosting是一種激勵機制,允許CRV質押者分配哪些資產交易對獲得更多CRV 獎勵。許多協議希望通過在Curve Finance上市來增加其Token的流動性。協議可以通過提供他們自己的Token作為獎勵來激勵使用,但通常這種方法是昂貴的,因為它稀釋了團隊的Token供應。

許多協議發現:與其使用自己的Token,使用CRV作為獎勵提供了一個更便宜的方法激勵使用。通過外包CRV的獎勵來避免花費他們自己的通過外包CRV的獎勵以避免花費他們自己的Token,助推已經在想要使用Curve的流動性的新項目中變得很流行了並催生了一場盡可能多地購買CRV的競爭,被稱為”Curve War”。這是一個關於DeFi激勵機制的有趣的案例研究。

圖:veCRV所有權的細分情況

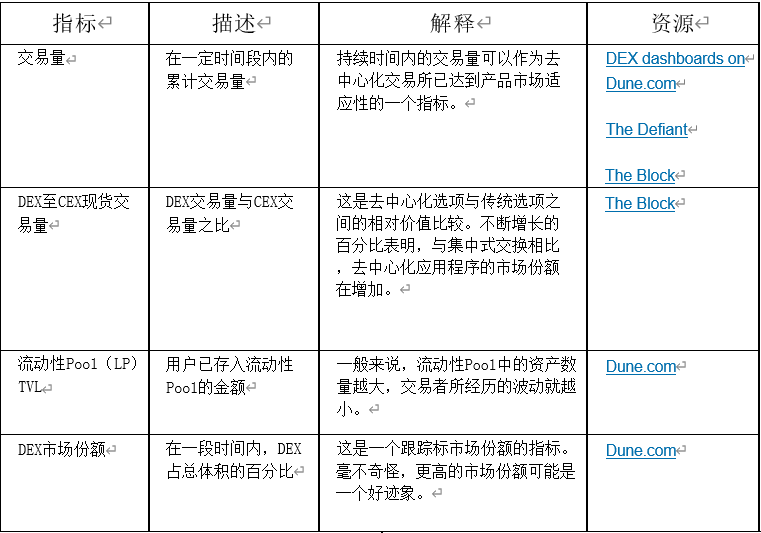

DEX 基本指標

衡量特定的自動做市商需求需要了解AMM 如何運作工作。不像我們在傳統金融中看到的訂單簿模型需要主動買家和賣家的參與,AMM 沒有。相反,大多數的架構AMM 是“流動資金Pool”。流動性Pool允許用戶以以下形式提供流動性資產以換取交易費和其他獎勵。流動資金Pool也使用戶為任何鏈上資產創造流動性,不需要中介。

以下是一些可以用來衡量AMM 需求的指標:

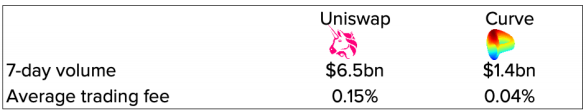

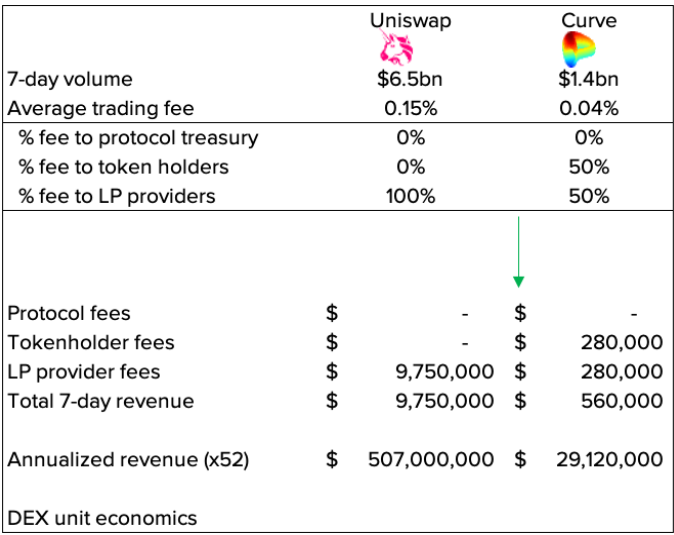

DEX不同項目經濟模型

可視化DEX 上不同參與者的價值累積方式的一種方法是通過不同經濟模型的運用。單位經濟模型是分析兩者之間關係的收入和成本,並且可以幫助人們了解這個項目是怎麼運作的。要創建一個簡單的模型,首先取平均交易量和平均交易費用。平均交易量通常可以從上面列出的資源中找到,而交易費用可以通過取Minnig Pool費用的粗略平均值來計算(由應用程序)或查看官網的應用程序文檔。

圖:Uniswap和Curve追踪7天的交易量和交易費用

接下來,看看誰會收到了費用。通常涉及三個部分:

協議存貨: DAO 存貨通常用於支付運營費用支出,投資於增長,並在困難時期充當緩衝。偶爾,一些協議將從協議中賺取的部分交易費用直接分配給協議存貨。

Token持有者:一些Token將允許用戶抵押15個他們的原生Token作為交換用於交易費用。例如,Curve Finance 允許用戶鎖定他們的CRV可變時間量以換取總交易費用的50% 。

流動資金Pool提供者: 通常流動性提供者獲得大部分交易費用,因為它們是為各種交易對提供資產流動性的費用。根據協議,費用細分可能因協議治理而異變。

圖:Uniswap和Curve的費用明細表

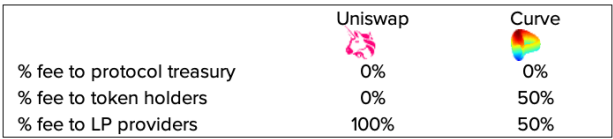

使用它,我們可以通過將交易量乘以費用來預測未來的協議收入以及費用明細:

圖:年化收入預測

應該記住加密交易量是具有較強的反彈性的。時機好的時候,交易量往往非常高,反之亦然。一周內的交易量可能與另一周的成交量不同。

借貸協議

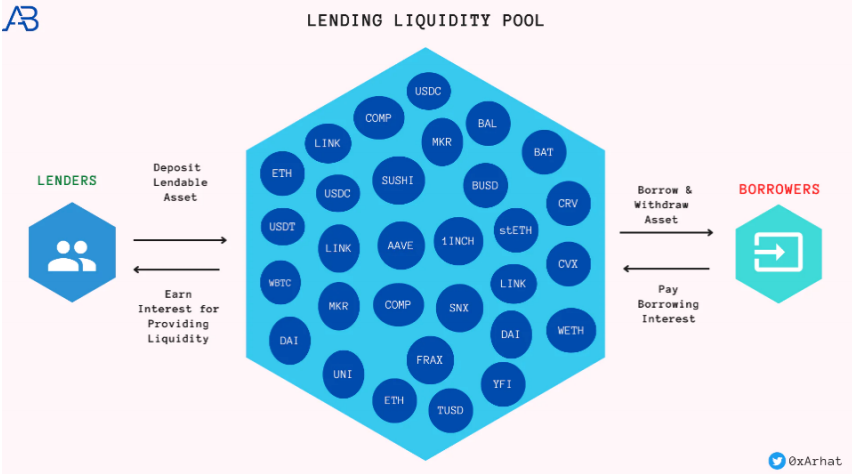

Aave 、Compound 和MakerDAO等Decentralized借貸協議允許用戶借入和借出各種資產,包括加密資產、穩定幣,甚至不可替代Token (NFT)。這些協議使用智能合約來自動化借貸過程,消除對中介機構的需要,並允許更大的透明度和安全。這些協議最受歡迎的功能之一是能夠通過存入的資產賺取利息。這被稱為“單產農業”,並且近年來越來越流行。

借貸協議也促進了Decentralized金融的發展(DeFi)並吸引了廣泛的用戶,從散戶投資者到機構投資者玩家。這些協議還激發了一些領域的創新如閃電貸和Decentralized穩定幣。這些我們將在下面介紹。

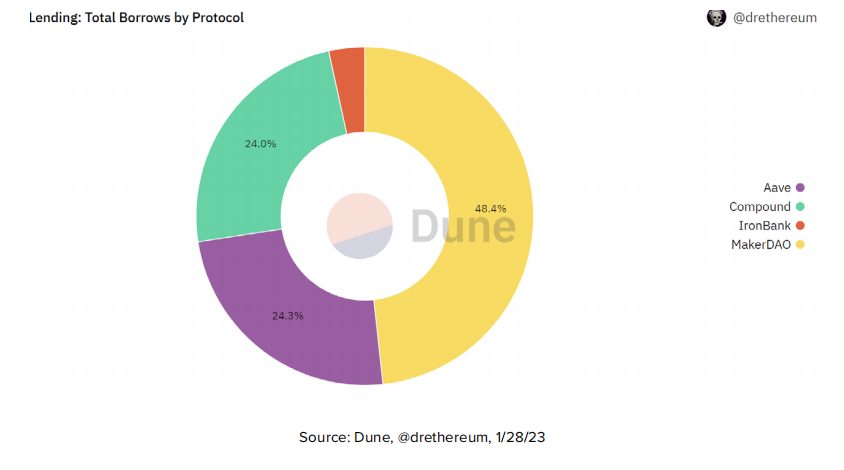

借貸主要參與者

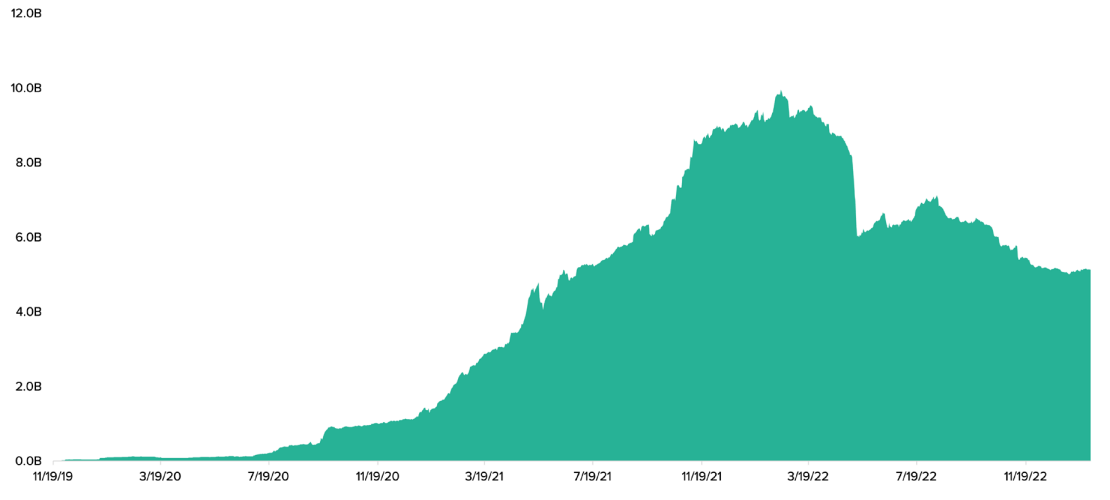

與DEX 類似,在藉貸領域只有少數大型項目佔大部分。三大借貸協議——MakerDAO ,Aave和Compound——他們總交易額超過130 億美元,並具有獨特的功能吸引用戶使用他們平台。累計總額中以在以太坊上借入的美元計算,這三個協議約佔整個市場的96%。在本節中,我們將重點介紹Aave和MakerDAO ,它們的工作原理,以及經濟模型簡要概述。

圖:累計借貸總額(美元)

Aave :幽靈主題的加密資產銀行

Aave (以前稱為ETHLend )被歸類為抵押債務市場(CDM)協議並且可以被認為是允許用戶存入資產和借入資產的貸方其他存款人資產。這類似於傳統銀行:用戶通過提供資產,並可以通過支付利息來抵押他們的存款。利率是可變的且特定資產的利用率越高,供應商的利率越高。

圖:借貸流動資金Pool的可視化

如果借款人的抵押品頭寸低於某個貸款價值比(LTV),他們的抵押品將進入到自動清算。 Aave還允許用戶使用“閃電貸”,使個人能夠在沒有抵押品的情況下借入任何資產,只要該資產在同一區塊內返回。在傳統金融中不存在的“閃電貸款”已經成為流行的套利和再融資方式:套利者可以使用閃電貸以價格不匹配進行交易,再融資者可以立即更換高息貸款低息貸款。

AAVE的經濟模型

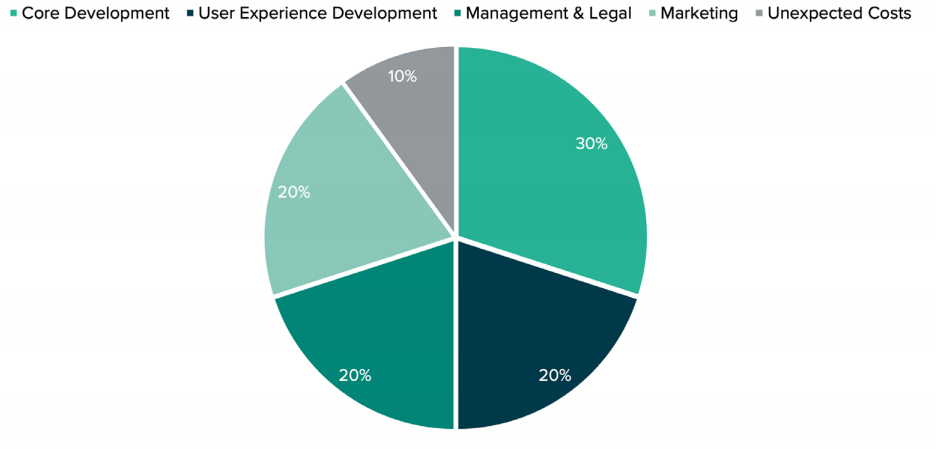

Aave Token的初始供應分配給創始人和投資者:

圖:AAVE 初始分配情況

Aave有兩個主要用例:治理和質押。治理功能類似於其他協議。 Aave允許參與者提議和投票對協議的更改和改進。 Staking 允許用戶鎖定Aave並通過承擔主要風險來換取協議費用或排放量的收益在流動性危機的情況下拍賣這些Token。在這種情況下,質押者作為Aave的部分保險:質押者獲得報酬以換取幫助維護協議。

MakerDAO :加密資產的Central銀行

MakerDAO (Maker)是基於抵押債務頭寸(CDP)的項目,為用戶的存款提供超額抵押貸款頭寸的協議。不像只有存款資產被借出的抵押債務市場,實際上是CDP創造新的Token——一種與美元掛鉤的穩定幣。

當一個借款人將ETH 等資產存入MakerDao 的“金庫”,借款人可以取出DAI達到特定的抵押率。這有點類似於傳統金融中的信貸,人們可以用他們的房屋淨值借入美元。 DAI 的受歡迎程度自成立以來呈爆炸式增長,部分原因是它是首批廣泛採用的Decentralized穩定幣並且在2017年、2019年和2020年的熊市中倖存下來。

目前,大約有59 億美元的DAI未償還,約有價值83 億美元的鎖定抵押品,相當於抵押率約140%。截至2023 年1 月, MakerDAO是第二大基於DeFi 的協議總鎖倉量。

圖:未償付的DAI總額

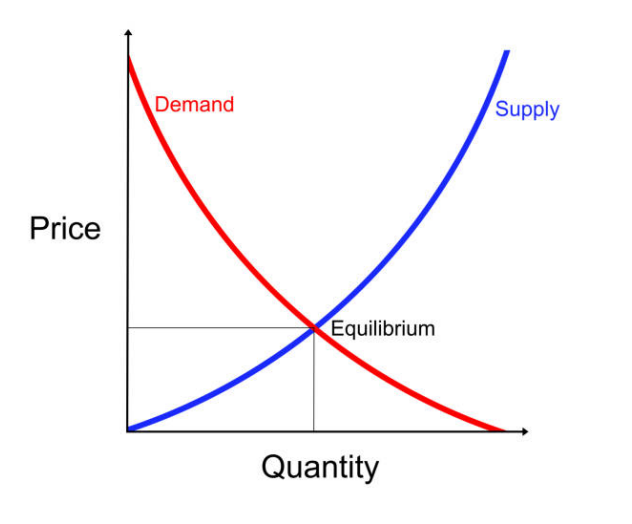

鑑於Maker 鑄造了穩定幣,維持穩定幣掛鉤需要更多的激勵結構,而不是一個普通的借貸協議。從經濟學角度來看,Maker 需要平衡DAI 的供需曲線以確保DAI 的價格保持在1.00 美元。為了控制供需曲線,Maker 使用兩個工具:

穩定費:這是獲得DAI 貸款的利率。這是Maker被用來調節DAI 的供應。例如,如果對DAI 的需求很低,Maker 需要將供應曲線左移(即減少供應)。激勵用戶還錢他們的DAI 貸款,Maker 增加穩定費以使其借款人擁有更昂貴的DAI。

DAI 儲蓄率(DSR):這是存入DAI 的儲蓄率。儲蓄率用於幫助調節DAI 的需求。例如,如果DAI 供應量增加,Maker可以增加DSR 以激勵用戶獲得更多DAI。通過增加需求並使需求曲線右移,可以維持掛鉤。

在某種意義上,Maker 的Token與美元掛鉤,除了存在於區塊鏈上而不是在物理邊界內,它可以被視為一個國家的小規模經濟實驗。

MKR 經濟模型

MKR(與DAI 不同,不與另一種Token掛鉤)是Maker 的原生協議Token並做兩件事:治理和資本重組。 MKR治理允許用戶對穩定費的量化參數更改進行投票,DSR 和其他風險參數。 MKR還有助於重組協議;如果在清算過程中出現短缺並出售DAI 以對系統進行資本重組。本質上,MKR 成為抵押品最後的手段,並在協議抵押不足時吸收損失。由於MKR只要協議出現短缺,持有人就會減少,MKR 持有人激勵有效治理,以保證他們的利益。

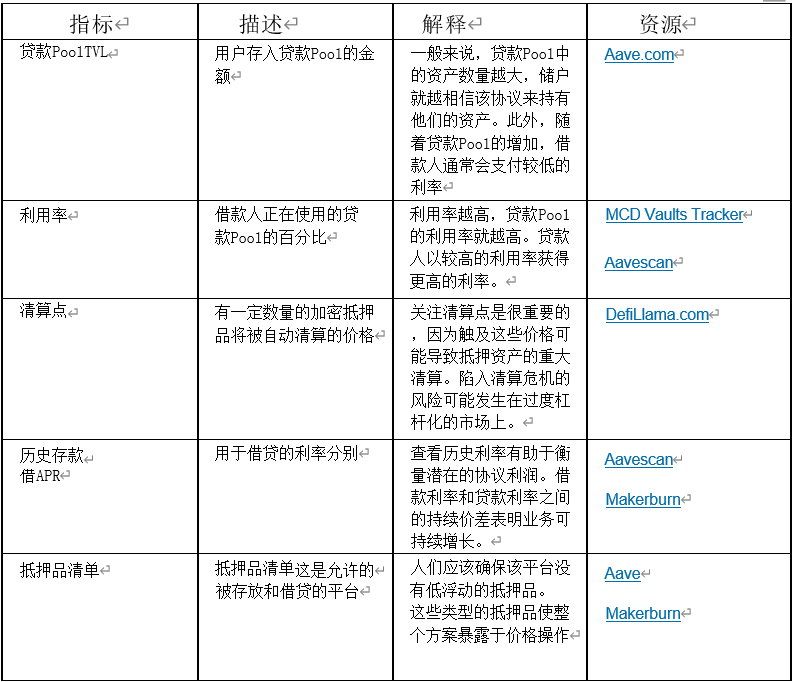

借貸基本指標

與DEX 一樣,在分析狀況時需要牢記一些基本指標。

展望未來+趨同

“改變就是生活。停滯就是死亡。如果你不改變,你就會死。就這麼簡單。他就是這麼可怕。” — 倫納德·斯威特

鑑於大多數dApp模型的快速採用和日益集中的流動性,人們有理由期待DApps在一系列更小、更漸進的變化中發展。實際上,即使是TVL最成功的Dapp也在瘋狂地迭代他們的服務以從競爭對手那里奪取市場份額。見證後MakerDAO 的DAI 穩定幣、 Aave和Curve Finance都宣布他們將推出他們自己的穩定幣。同樣,鑑於DEX 的普遍成功,借貸協議和流動性抵押協議,一個名為Frax推出了Fraxswap (DEX)、 Fraxlend (借/貸)和流動性質押協議Frax Ether ,將Frax協議的業務模型橫向擴展為三個與一些最大的參與者競爭的方法。

Dapp商業模式正在融合。這可以部分解釋為DeFi中DEX和借貸協議中的收入正在減少。隨著主要市場流動性的增長平台,由於規模經濟,較大的參與者可以負擔得起降低用戶費用。規模優勢似乎是DeFi 中最大的經濟護屏障。因為Dapp轉換成本低,最大限度地減少費用在吸引用戶方面發揮著重要作用。停滯可能意味著市場份額逐漸下降的某種死亡。因此,一項專注於將市場份額迅速擴大到新業務領域的戰略成為一個更可行的選擇。

展望未來,我們預計今天的Dapp將擴展到更多服務,從將社交網絡分散到現實世界的資產中,並相信它們會成為所有行業中傳統公司更有活力的競爭對手。

總結

協議開發很吸引人。曾經感覺過時的治理結構,又變得讓人興奮了:各派各路爭鋒獎勵。代理戰爭圍繞著價值數十億美元的協議應該如何進行而展開運作。傳統金融公司正在投資治理投票以啟動停滯不前的協議。這些勢不可擋的競爭利益的聚集,越來越多的用戶更深入地思考他們現在喜歡使用的服務將來應該如何管理。

區塊鏈技術的發展和Dapps的日益普及已經慢慢地開始改變我們開展業務和相互交流的方式。歷史的Dapp仍在編寫中,它們很可能會繼續發展並塑造我們的未來以我們甚至無法想像的方式。

文章來源:https://grayscale.com

原文作者:@Grayscale

原文鏈接:https://grayscale.com/learn/fundamental-value-in-crypto-part-iii-dapps-ecosystems/

展開全文打開碳鏈價值APP 查看更多精彩資訊