2022 年,NFT 市場由巔峰走向低谷,但底層協議、基礎設施等仍在蓬勃發展。

撰文:NFTGo

來源:Foresight News

NFT 從誕生到如今的火熱發展,僅過去短短幾年的時間。由於「血緣「的緣故,NFT 行業一直受到加密行業的宏觀趨勢影響,今年NFT 和ETH 的相關性更是達到了前所未有的新高。過去一年中,我們看到NFT 領域出現了很多新場景,新應用和新變化,更多的企業,名人和品牌注意到了數字資產的力量。這些引發了行業人士的一些思考:企業是否可以運用NFT 進行數字化轉型,而NFT 營銷的內核又是什麼?過去一年中,我們也經歷了NFT 歷史上真正意義的第一個熊市。和去年上半年的蓬勃發展相比,下半年的加密行業中接二連三發生暴雷事件,NFT 行業也不例外。在全球性經濟收縮的背景下,2023 年行業將會有怎樣的發展?以及寒冬過後,泡沫退去,我們需要談論什麼?在去年的報告中,我們既分析了宏觀的數據趨勢,也探索了微觀下的機遇。在年中的報告中,我們圍繞Historical NFT 展開了廣泛的討論,並分析了市場的趨勢。今年NFTGo Research 將會為所有讀者帶來關於過去一整年行業全面的數據分析和解讀。不僅如此,如果你想了解:如何追踪巨鯨的動向?怎樣提前看清行業下一個趨勢?如何運用數據挖掘NFT 市場的規律?相信這份報告會給你帶來啟發。讓我們一起迎接下一波浪潮。

—— Elsa, NFTGo Research Director

你能從報告中獲取什麼?

這是NFTGo Research 團隊撰寫的第三份NFT 年度報告。我們希望,無論是Web3 新手還是投資者,都可以從《2023 年NFT 年度報告》中有所收穫。

- 該報告評估了數字資產的資本流動情況,梳理了過去在市場上表現優秀的NFT 項目在今年的佈局,並對項目的未來計劃進行披露和預測,這將對用戶把握NFT 未來風向有重大參考作用。

- 該報告涵蓋了10 個NFT 類別,分別為遊戲、收藏品、avatar、藝術、元宇宙、DeFi、IP、社交、音樂和實用NFT。同時報告還包含了所有收藏品及其未來趨勢的研究結果。

- 該報告挑選了一些有趣的NFT 數據,並解釋了現象背後的邏輯,包括盈利用戶怎麼進行抄底、發行NFT 有多掙錢、熊市藍籌NFT 抗跌性等,並解釋說明了NFT 炒作的周期性模式。

- 該報告為大家從不同數據層面剖析了NFT 項目的分佈情況,比如市值分佈、價格區間,並從數據分析層面為大家解讀了當下NFT 項目的特點,比如核心用戶貧富差距大、同質化項目的流動性反而更大等。

- 該報告對巨鯨的資金動向和具體行為進行了分析,標註了今年市場行情下巨鯨進場和離場的時間,在重大事件發生時巨鯨的具體行為特點,並揭示了巨鯨對NFT 的投資偏好。

- 針對2023 年NFT 趨勢的預測,我們通過採訪了NFT 資深玩家,一同探索和理解數據背後蘊含的行業機會。追踪巨鯨動向,與NFT Degen 保持溝通,這些對輔助交易者正確決策來說都至關重要。

聲明

不含投資建議:本報告內容僅用於研究目的,不構成任何投資建議,亦不對任何投資行為承擔法律責任。對任意資產過去或未來業績的任何分析和預測都不是、也不應被解釋為任何投資建議,亦不應被解釋為對任何收益或利潤的保證。

信息準確性:NFTGo.io 力求信息準確可靠,但對這些信息的完整性或準確性不作保證。 NFTGo.io 按原樣提供所有信息。因使用該信息而引發或可能引發損失的風險由您自行承擔。

2022 年發生了什麼?

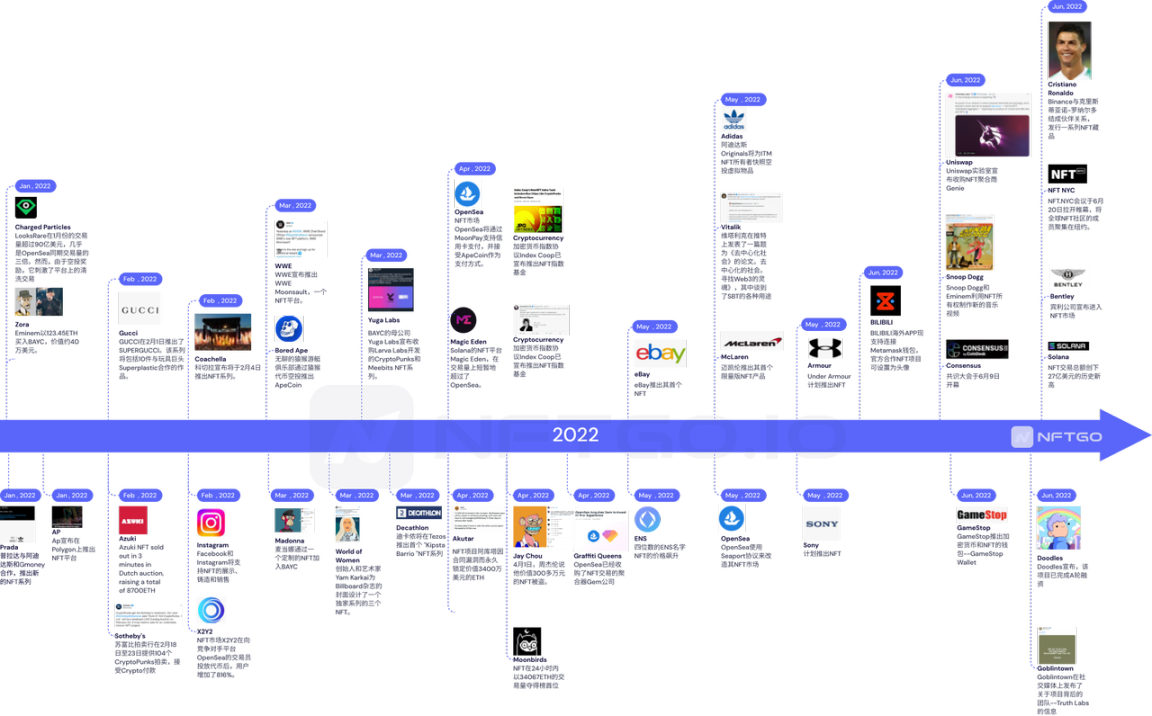

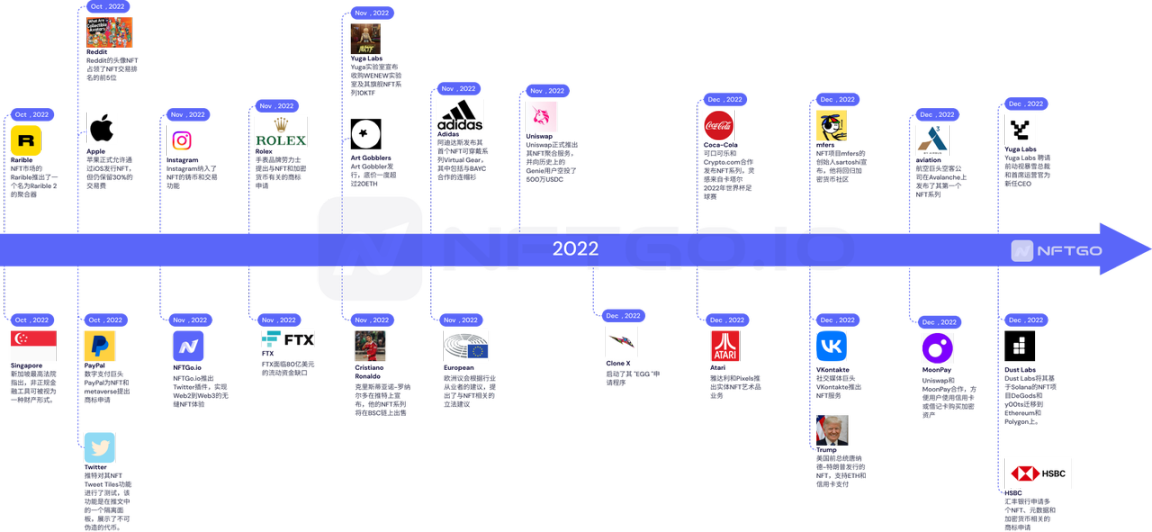

2022 NFT 重點事件

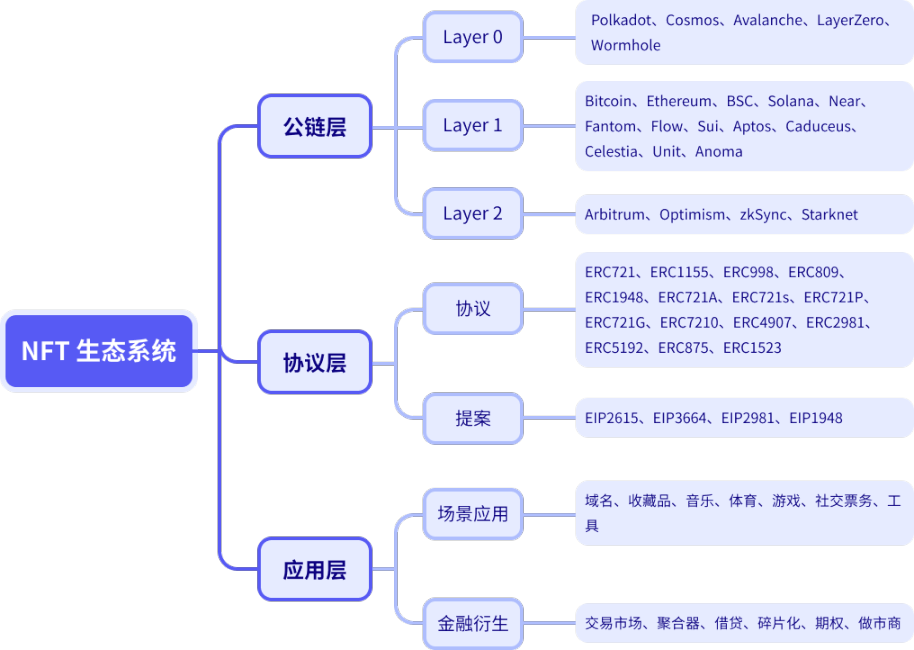

2022 NFT 行業圖譜

2022 NFT 生態全景

協議層百花齊放

今年市場上大放光彩的NFT 大部分採用的仍是ERC721 和ERC1155,但解決NFT 問題的新協議得到了大量的關注和探討。

- ERC721:是第一個正式和廣泛採用的NFT 標準,它定義了一套代碼規則,用於在以太坊區塊鏈上記錄NFT 的相關信息。

- ERC1155:是由ERC721 擴展而來的多代幣標準,支持從同一個智能合約中發行許多代幣,這使得創建和轉讓的效率更高。

- 除了目前應用最為廣泛的ERC-721 和ERC-1155 這類標準協議外,流動性協議和跨鏈協議、 屬性擴展協議、SBT 類協議也在今年取得了進展。

- ERC998:允許任何一個NFT 與其他NFT 或FT 捆綁,用戶可以在轉讓CNFT 時實現CNFT 的整個層次結構和所有權轉移。

- ERC809:可租賃協議,基於該協議開發的智能合約可以通過創建API,來允許用戶租用任一可租賃NFT,並且在租用期內,其他人無法再租賃或者使用該NFT。

- ERC1948:動態版本的ERC721,不僅具備了ERC721 所具備的基本特性,還允許用戶訪問該NFT 的讀取功能,該NFT 的所有者擁有更新數據的權限。

更多有關NFT 的協議和提案還有:ERC721A、ERC721s、ERC721P、ERC721G、ERC7210、ERC4907、ERC2981、ERC5192、ERC875、ERC1523、EIP2615、EIP3664、EIP2981、EIP1948 等。

底層公鏈延續「一超多強」

以太坊在NFT 領域繼續保持了不可動搖的行業龍頭地位,並且圍繞以太坊可擴展性問題而誕生的兼容EVM 系公鏈已經形成了一個龐大的加密生態體系,不僅在NFT 領域,更是在整個加密領域舉足輕重。今年9 月15 日,以太坊網絡通過推出The Merge 完成了歷史性升級,這次升級標誌著以太坊從工作量證明(POW)到權益證明(POS) 的轉變。

除了以太坊,「多鏈共存」也是長久一直存在的話題,今年針對不同賽道,新興公鏈也展開了更新穎的敘事。如:Layer0 的LayerZero、Wormhole;Layer1 的Sui、Aptos、Caduceus、Celestia、Unit、Anoma。

另外10 月份以太坊創始人Vitalik 談到Layer3 :「L2 用於擴容,L3 用於可定制化擴容,這種定制化精準對接用戶使用的特殊場景和開發者偏好的應用方向。同時L3 具備弱信任擴展特性,將數據可用性留給受信任的第三方或委員會,進一步保障用戶隱私與使用安全」。隨著開發技術的迭代,更多附加層會逐漸出現。

金融屬性催生更多衍生品

與所有區塊鏈資產相同,NFT 作為資產屬性在今年讓許多項目得到率先應用並大放光彩, 如:NFT 交易市場、聚合器、自動做市商、流動性提供者、等等。今年巨量的NFT 交易需求讓交易市場類項目成為了剛需,使得OpenSea 成為最大利益獲得者之一,也催生了更多的新興NFT 交易市場和聚合器陸續上線搶奪市場份額。

與此同時,NFT 金融化賽道著重於流動性、資產利用率誕生了NFT 碎片化和NFT 借貸兩條賽道,從NFTX 、Unicly 再到BendDAO,今年的「牛熊轉換」讓這條賽道的項目遇到了需求枯竭的難題,這讓生存下來的項目開始開始重新審視業務可行性。

NFT 的金融衍生品中期權類項目一直是行業關注的重心,今年NFT 期權項目選擇與NFT 流動性項目合作,如MetaStreet 在NFTfi 上為其提供了利息為年化10% 的借款利率,這種點對點市場可以使得用戶更加自由的去創建和交易, 但是也會面臨更加分散的流動性,關於期權定價的問題目前也有一些項目方採用點對池的方案。

由於NFT 估價、流動性、碎片化、期權等項目往往因為設計結構重疊的原因,這讓衍生品賽道變得難以用功能場景分類,更多是以產品的解決方案進行分類。

2022 年度熱點話題

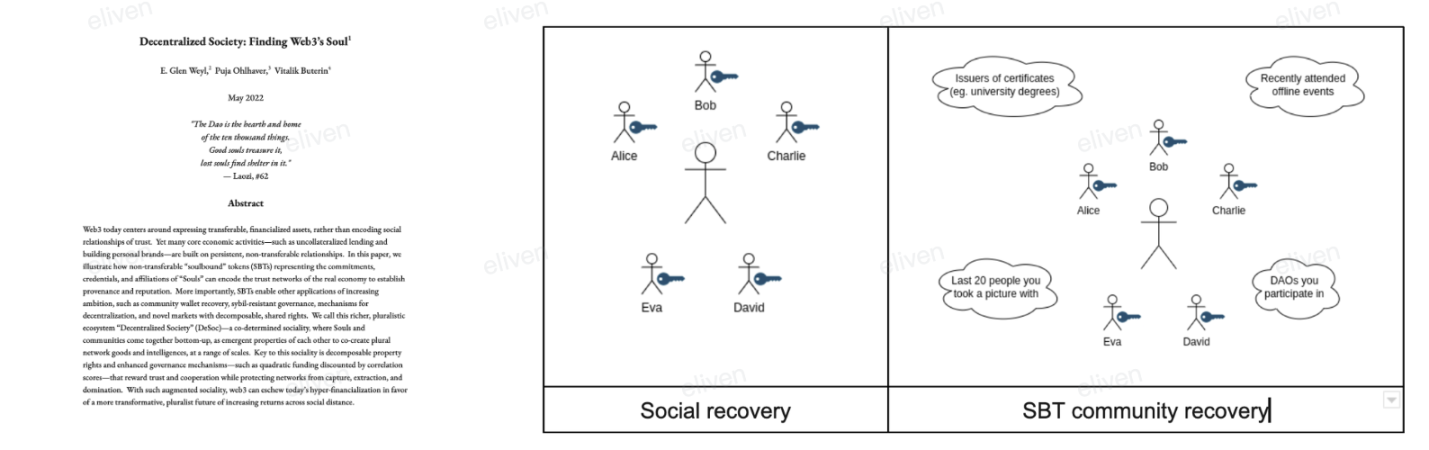

SBT 引發的數字身份風波

SBT

在今年5 月,一篇名為《去中心化社會:尋找Web3 的靈魂》(Decentralized Society: Finding Web3’s Soul )的論文發表,作者是微軟首席技術官辦公室的研究員Glen Weyl 與Flashbots 的策略師Puja Ahluwalia Ohlhaver 以及以太坊的聯合創始人Vitalik Buterin。

論文講述了SoulBound Token (SBT)的概念,SBT 是一種可編程的、不可轉讓但可撤銷與找回的,同時附帶可驗證信息的通證,通過與其社會關係相關聯的錢包進行驗證,這些擁有SBT 的賬戶匯聚起來,就構成了DeSoc 這樣一個去中心化的社會。

From 「Decentralized Society: Finding Web 3’s Soul

From 「Decentralized Society: Finding Web 3’s Soul

SBT 與NFT 的區別在於NFT 代表資產和財產,而SBT 代表個人或實體的聲譽,SBT 的貨幣價值為零,一旦發行到某人的錢包就不能交易。文章中同樣介紹了SoulBound Token 的應用場景如建立聲譽系統、信用貸款、投票治理等,其中也讓DID(Decentralized Identity)+ 區塊鏈技術再次引起了討論。

DID

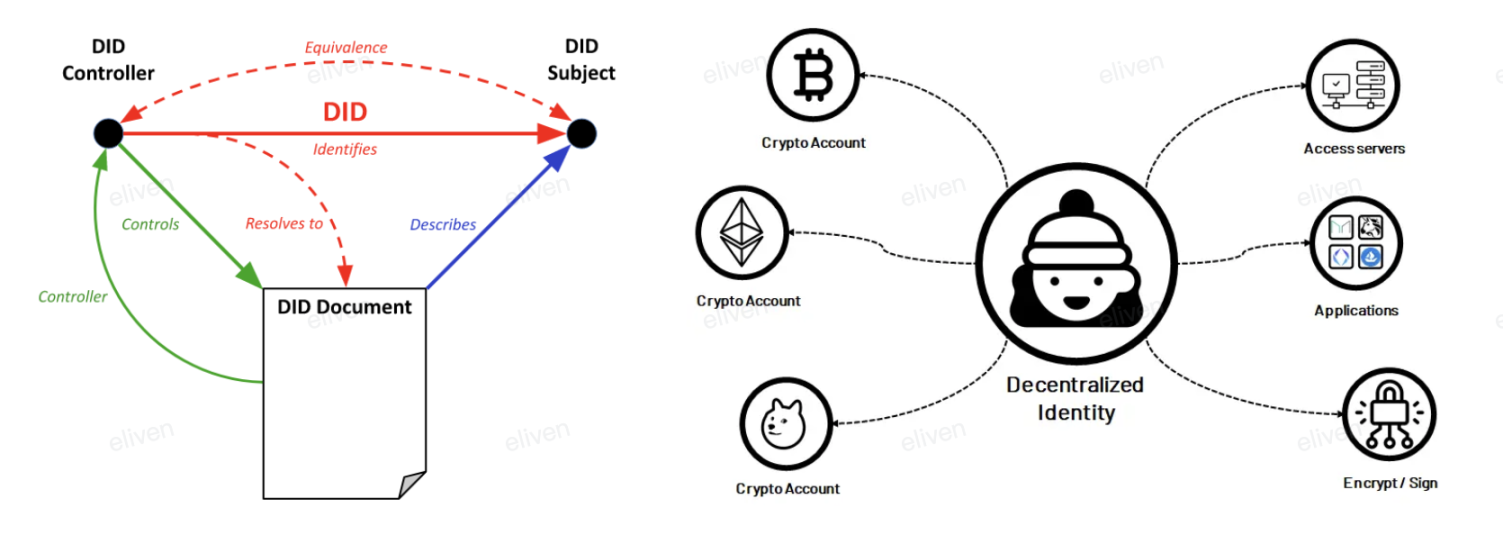

有人將DID 稱為支持原生Web3 應用的關鍵技術基礎,原因是:Web3 世界裡每個人都需要去中心化身份(DID),通過區塊鏈技術則可以打造用戶在鏈上唯一身份證明,並將數字身份的所有權,控制權以及管理權完全歸於用戶自身。

Sourse:w3.org

Sourse:w3.org

DID 為用戶提供控制、安全、隱私和可移植性,確保身份系統可以跨不同的網絡和平台進行交互操作,用戶可以決定在什麼情景下展示Web3 身份的某部分。除了與SBT 和NFT 的結合應用,DID 同時對解決DeFi 的身份證明、DAO 的投票治理提供了新的思路。

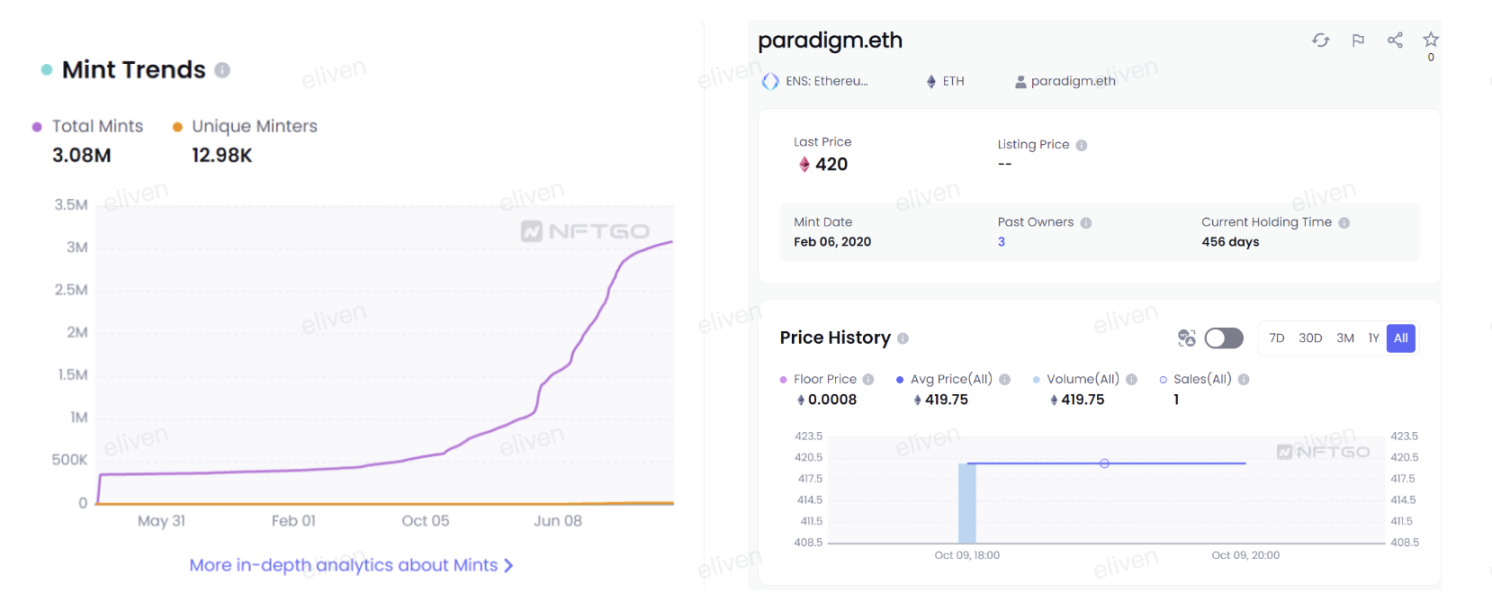

域名

在下半年加密市場整體萎靡時,以ENS 為代表的域名NFT 卻交易量大漲,並帶動了市場上各類域名NFT 的發行,它們所陳述的概念基本為:Web3 域名不僅可以作為加密貨幣地址、還可以為用戶提供Web3 的身份名片。就這樣大量數字域名、名牌域名被搶注,並在二級市場賣出高昂的價格,如paradigm.eth 以420ETH 成交。

ENS Mint Trends(Source:nftgo.io)

ENS Mint Trends(Source:nftgo.io)

碎片化浪潮與借貸危機

交易流動性不足是NFT 誕生之初便一直面臨的問題,主要表現為:用戶將NFT 轉換為現金的效率低。

今年NFT 市場的熊市讓大部分NFT 項目面臨「流動性枯竭」的問題,但同時也有一些解決NFT 流動性的項目獲得了高額融資,這些因素都讓越來越多的人們開始重視NFT 流動性的問題。

碎片化

NFT 碎片化是目前被討論最多用於解決NFT 流動性問題的方向,這種解決方案的主要思路是:將ERC-721 的NFT 轉化為ERC-20 的代幣進行二次發售,從而實現提升流動性。

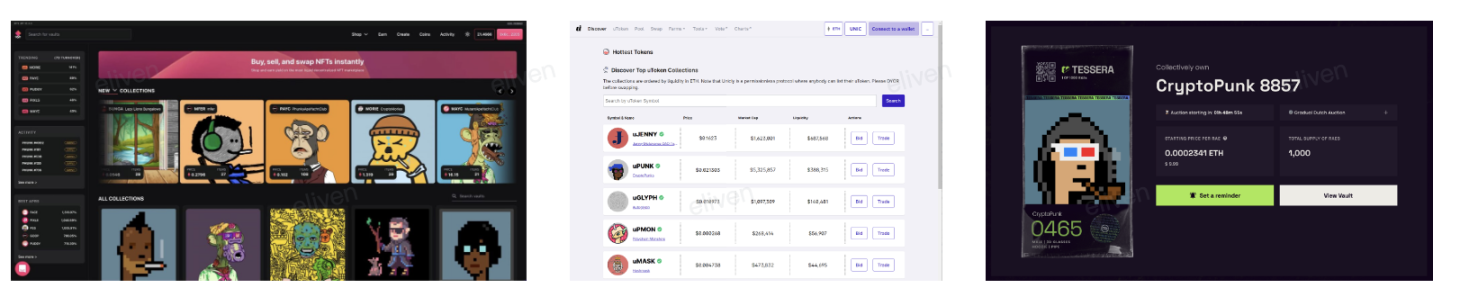

代表項目如NFTX、Unicly、Tessera,它們分別針對底層資產、高端資產、投票治理、藝術品等不同NFT 類型進行設計,讓用戶將NFT 作為抵押品,並創建ERC-20 代幣進行交易。

部分NFT 碎片化平台

部分NFT 碎片化平台

這些碎片化的產品往往會結合DAO 實現產品功能,例如:投資型社區JennyDAO 採用Unicly 協議進行NFT 財產的分割,Tessera 在Nouns DAO 上試運行升級協議,採用Fractional 協議的網紅型社區UkraineDAO、Free Ross DAO。

今年這些碎片化協議也在功能上進行了升級,NFTX 推出Goerli 使用Uniswap V3 在NFTX 上創建集中的流動性頭寸,Tessera 的遊戲NFT 聚合服務。

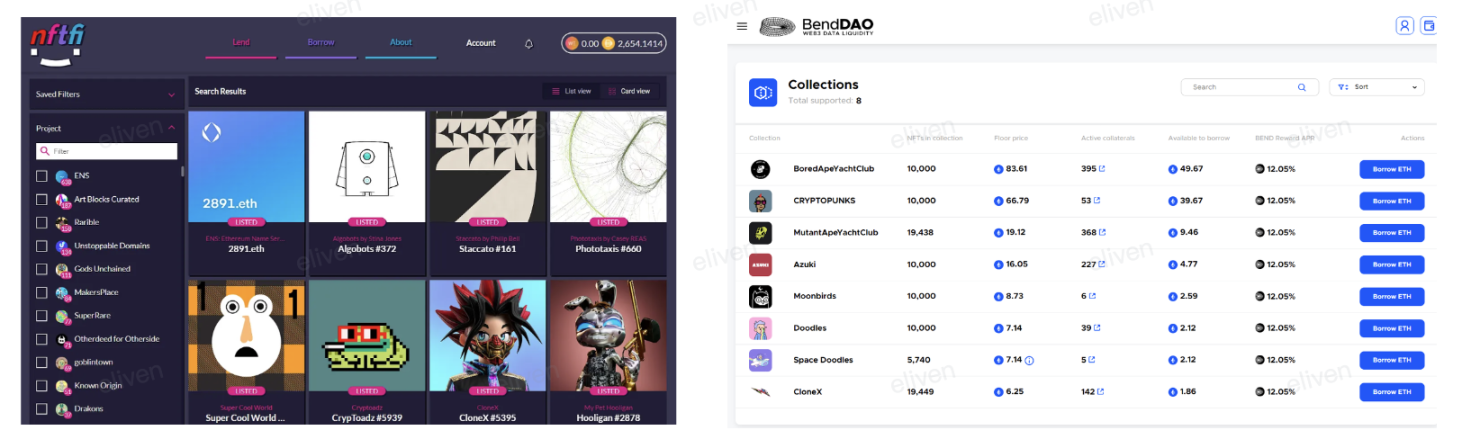

借貸

NFT 借貸也是目前提高資金利用率的主要解決方向,今年也是NFT 借貸項目的爆發期,其中項目融資主要集中在4 到5 月份,包括MetaLend、MetaStreet、AFKDAO、Flowty、Perion、Pine Protocol 等NFT 借貸協議。

目前的借貸協議主要分化成了「點對點」和「點對池」。

第一種類型是讓用戶直接將NFT 出租給其他人,比如最早的NFTfi,貸款人可以通過提供DAI 或WETH 貸款賺取利息,而藉款人可以通過抵押上市的NFT 來獲得流動性。貸款的條款(期限、利息等)由交易方商定,如果發生違約,相關的NFT 將交還給貸款方。

第二種類型是接受藍籌NFT 作為抵押物,然後藉出其他的加密貨幣,比如今年短暫陷入流動性危機的BendDAO。這類項目需要貸款人作為流動性提供者,向流動性池提供ETH,借款人可以通過首先抵押NFT 來借款。

除了以上兩種,目前NFT 借貸的模型設計還在不斷迭代,例如JPEG’d 提出的NFDP 模式、Perion 針對鏈遊NFT 資產的借貸。

部分NFT 借貸協議

部分NFT 借貸協議

今年在加密市場行情波動巨大的情況下,每隔一段時間便出現項目流動性萎靡的話題。極端的市場環境加速驗證了各類NFT 借貸模型的可行性,也考驗了各類借貸協議抵御風險的能力,雖然短時對一些項目造成了打擊,但對行業進步依然起到了催化劑的作用。

交易平台瓜分市場份額

交易平台

在今年1 月LooksRare 上線並發行平台代幣,並用低交易手續費和交易挖礦去吸引用戶在自己平台進行交易,LooksRare 在上線短短幾天日內交易量便多次第一,這對最大的NFT 交易平台OpenSea 形成威脅。

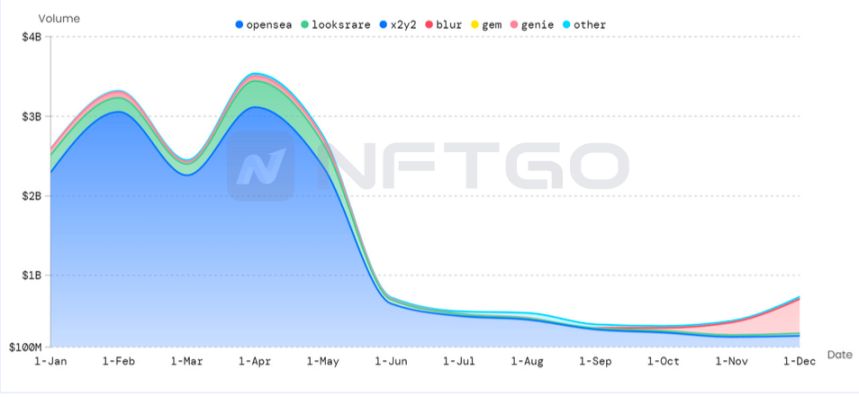

各交易平台交易量走勢,數據來源:NFTGo.io

各交易平台交易量走勢,數據來源:NFTGo.io

隨後X2Y2 上線同時採用代幣空投搶奪OpenSea 的用戶群體,並推出一系列掛單獎勵、Gas 費用返還和交易挖礦獎勵來搶占市場份額。今年10 月,交易平台和聚合器的結合型產品Blur 上線,Blur 在上線後宣布零手續費並且針對交易者宣布兩輪空投計劃,甚至在12 月比OpenSea 交易量多出4 倍,這對OpenSea 造成了真實的打擊。

這一系列事件將「NFT 交易平台之爭」推上風口浪尖,隨後大大小小的NFT 交易平台陸續上線並想從OpenSea 搶奪市場份額。

聚合器

多家交易平台的競爭也為NFT 聚合器創造了機會,Gem、Genie 等產品通過聚合多個NFT 平台的價格從而方便交易者進行比對,同時支持一鍵掃貨、節省Gas Fee,這種可行的產品設計也讓Gem 和Genie 先後被OpenSea 和Uniswap 收購,行業內也意識到了NFT 聚合器的潛力,下半年陸續上線的Blur、Element 等交易平台均帶有聚合器的版本。

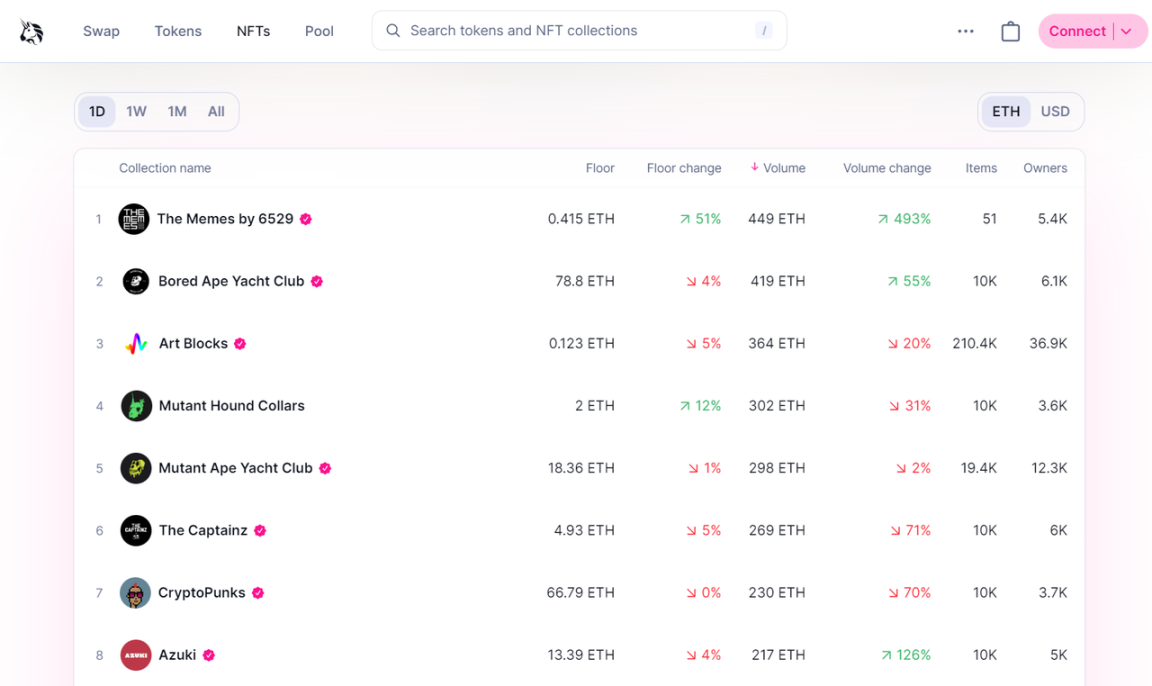

Uniswap 收購Genie 後的NFT 頁面

Uniswap 收購Genie 後的NFT 頁面

眾多項目方的入局也加速了NFT 交易平台的迭代,讓NFT 交易平台的功能越來越豐富,如交易獎勵、零手續費、自定義版稅等等,讓不少項目方一時火熱。但由於OpenSea 在NFT 市場長期建立的品牌優勢和先發優勢,各大NFT 項目方和NFT 交易者仍然會優先選擇OpenSea。

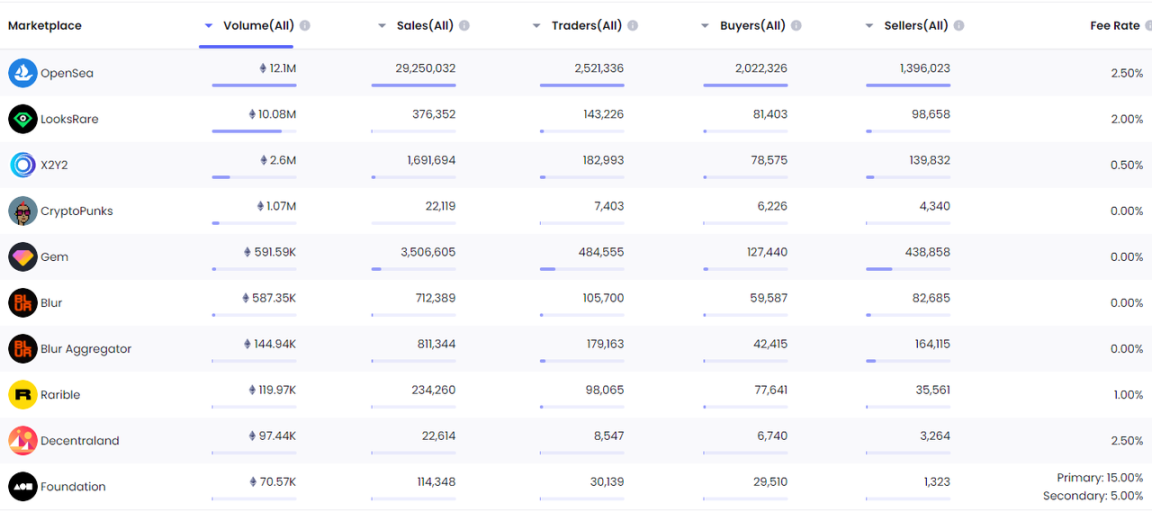

https://nftgo.io/analytics/marketplace

https://nftgo.io/analytics/marketplace

創作者版權開放與版稅收入

CC0

凡是將NFT 標記為CC0 標籤的創作者,他們都相當於放棄了法律意義上的所有權,以後任何人都可以自由的對其NFT 進行二次創作,關於NFT 和CC0 的討論可以追溯到很多之前的項目如:CryptoPunks、Nouns 和mfers。

今年8 月,NFT 項目方PROOF Collective 宣布將Moonbirds 和Moonbirds Oddities 系列NFT 轉為CC0 模式。 PROOF 單方面改變許可條款,也進一步證明Moonbirds NFT 的持有者實際上並沒有「IP 使用權」,這讓人們意識到了「NFT 所有權」與「NFT IP 使用權」是有區別的,並針對「NFT 是否應該開放為CC0 」 展開了激烈的討論。

Kevin Rose 推文宣布Moonbirds 都將轉為CC0 許可

Kevin Rose 推文宣布Moonbirds 都將轉為CC0 許可

版稅

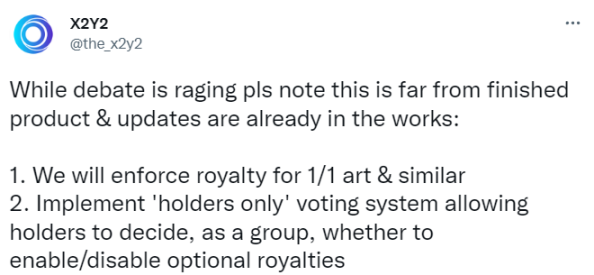

今年8 月,NFT 交易市場X2Y2 宣稱:在其平台交易NFT 對NFT 創作者所支付的版稅,將可以由用戶可自由選擇願意的支付版稅比例(0%,50%,100%)。在NFT 誕生初期,OpenSea 等交易平台為吸引藝術家和創作者發行作品,引入版稅機制。

X2Y2 這一舉動立刻成為了NFT 市場的輿論焦點,同時也讓人們分化為贊成派和反對派,其中許多項目方表示反對,稱這不利於創作者的持續性收入。

X2Y2 的「零版稅」對交易者而言相對友好,這也引起了不少項目方和平台相繼模仿,如:DeGods 從其所有附屬的NFT(如DeGods,y00ts)中刪除了版稅、後續推出的NFT 交易市場均開發了自定義版稅的功能。

雖然之後X2Y2 官方緊接著表示:0% 版稅絕不是前進方向,並在11 月取消「靈活版稅」設置,強制執行所有NFT 的版稅,但在當時這一舉動成為了人們對項目方收益口誅筆伐的導火索。

PASS 賦能與O2O 營銷

PASS

Moonbirds 的爆火離不開其背後社區PROOF Collective ,而像PROOF Collective 這種由加密領域KOL 聚集在一起的社區所發行的NFT 被人們類比為VIP 會員卡,這讓人們覺得只要持有NFT 便可以與行業頭部人士共享信息和人脈。

同時PASS 類的NFT 將創世NFT 和子系列NFT 連接到一起(如MAYC 和BAYC 的關係),這給了人們獲得未來空投並取得收益的預期。

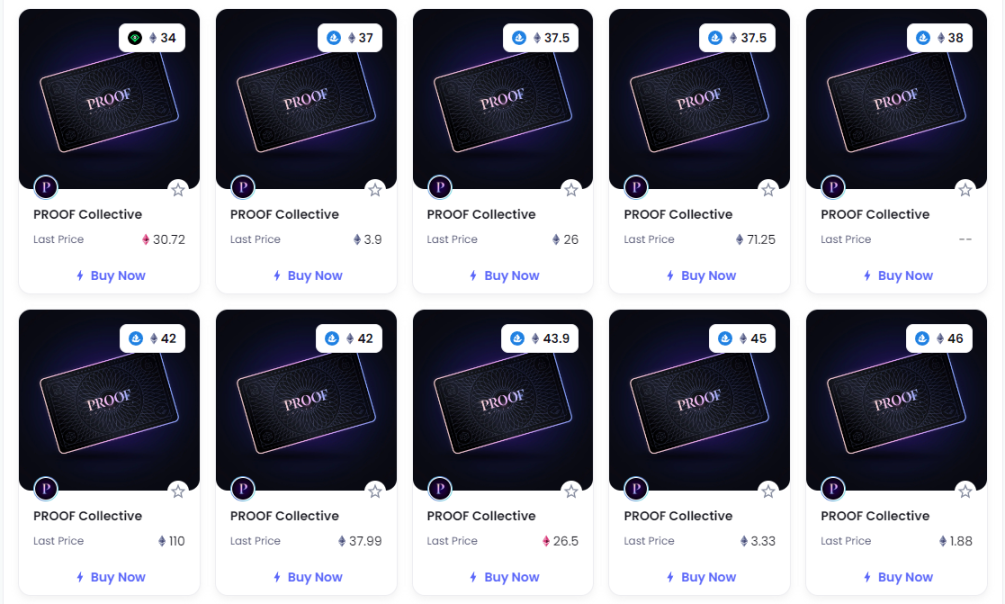

https://nftgo.io/collection/proof-collective/nfts?buyNow=1&sortBy=8

https://nftgo.io/collection/proof-collective/nfts?buyNow=1&sortBy=8

Moonbirds 與PROOF Collective 的成功讓越來越多的NFT 開始往PASS 卡的概念發展,這讓5 月市場上出現了大量PFP+PASS 的NFT 項目,這讓人們對如何通過PASS 屬性對NFT 進行賦能展開了探討,之後發行的PASS NFT 的類型主要分為:Club、Alpha、Tools 等等。

O2O

過去較長一段時間,NFT 與線下世界的結合方式僅限於NFT 持有者專屬的線下聚會、線上積分兌換實物商品,今年隨著越來越多的實體機構進駐Web3 領域並發行屬於自己的NFT,引發了人們越來越多虛實整合的討論,其中有不少實體業務模式與鏈上NFT 營銷結合的嘗試。

一種是實體品牌「由實向虛」,這種多利用現實世界的權益來吸引人們購買NFT,如今年咖啡品牌星巴克公佈的NFT 忠誠度計劃:持有NFT 的會員甚至可以前往哥斯達黎加的咖啡農場享受一系列會員權益,將NFT 作為一種工具,來延伸線上的推廣從而獲取更多收益。

星巴克NFT 計劃

星巴克NFT 計劃

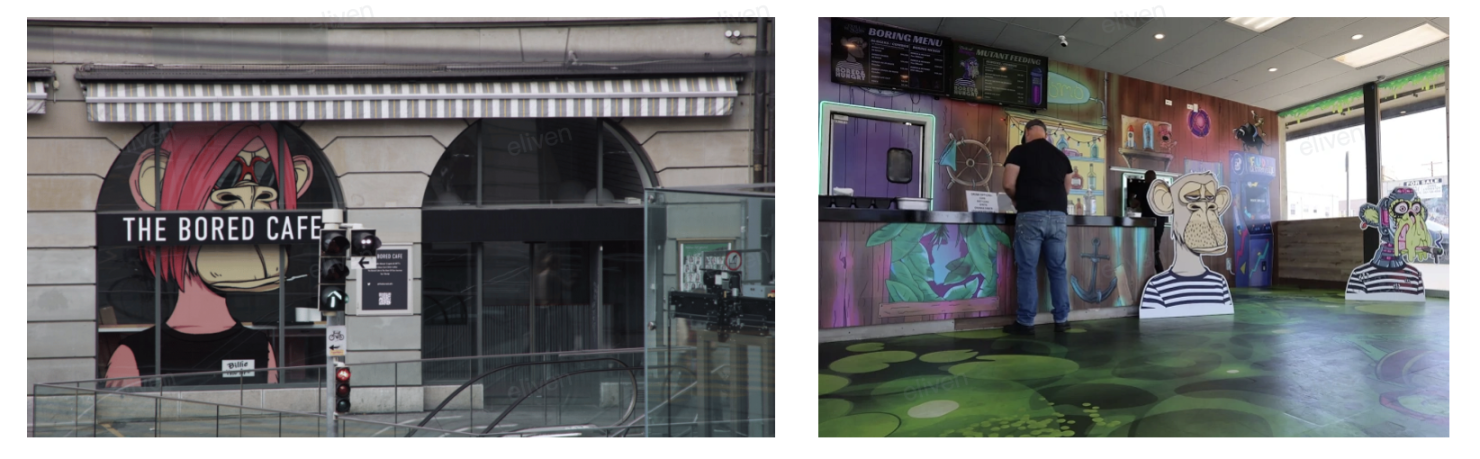

另一種是NFT 的「由虛向實」,這種多是持有人或項目方利用NFT 品牌效應在線下中開設實體業務,如BAYC 持有者依靠其IP 在線下開設的咖啡館、飯店、飲料工廠和線下展覽。

BAYC 系列線下實體店

BAYC 系列線下實體店

隨著傳統實體企業進駐Web3 領域和各國政策的向好發展,NFT 與O2O 的結合變得越來越有可行性。

P2E 與元宇宙的現象級應用

STEPN

在2022 年初,Axie Infinity 等第一代GameFi 相繼走向谷底,而今年STEPN 成為X to Earn 概念的明星項目,憑一己之力讓GameFi 概念的NFT 在年中再次受到市場熱捧。

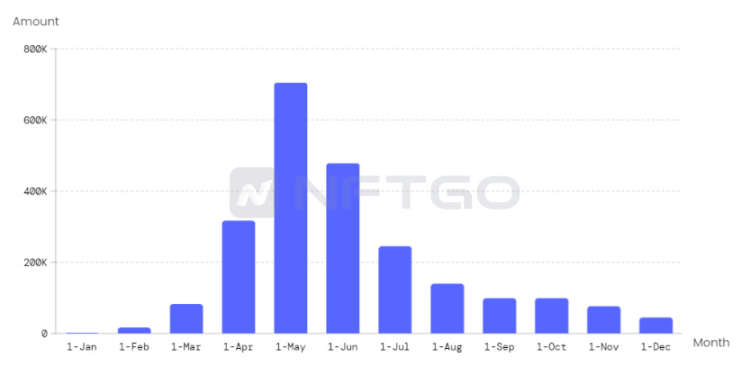

STEPN 是一款Move-to-earn 遊戲,用戶可以通過外出走路、慢跑或跑步獲得NFT 運動鞋上的代幣獎勵,憑藉著創新機制和產品設計,STEPN 的活躍用戶從1 月的2533 名到五月的超過70 萬名活躍用戶,一舉成為Solana 上最受歡迎的NFT 之一。

STEPN 每月活躍用戶(MAU),數據來源:nftgo.io

STEPN 每月活躍用戶(MAU),數據來源:nftgo.io

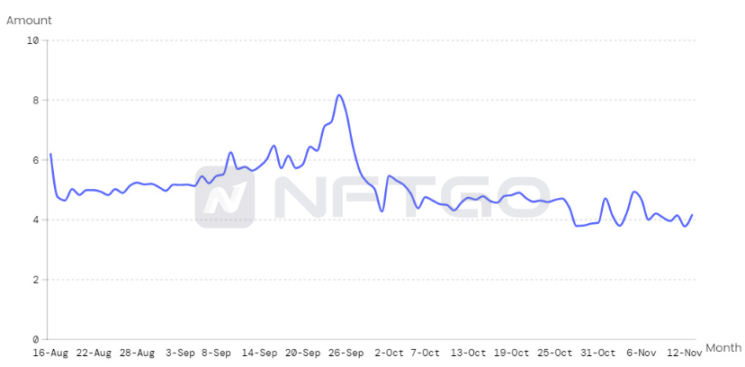

人均交易次數,數據來源:nftgo.io

人均交易次數,數據來源:nftgo.io

然而STEPN 進入6 月份人氣開始大幅下降,活躍用戶從47 萬降至10 月份的10 萬人,再加上11 月份FTX 的暴雷事件也顯著影響了Solana 代幣的價格以及用戶數量,該項目受到了重創。

總體而言,2022 前半年STEPN 的活躍用戶數量象徵著walk-to-earn 類游戲的成功,目前NFT 和私密貨幣市場行情已進入寒冬時期,在2023 年應當密切關注遊戲用戶的增長,以確保遊戲持續成功。

展開全文打開碳鏈價值APP 查看更多精彩資訊