近期,加密市場經歷了2023年以來的首次重大回調,同時還有美國的監管舉措和美國證券交易委員會SEC打擊行動的消息。比特幣上Ordinals和Inscriptions的出現正在為區塊容量大小創造一種新的、意想不到的需求。

加密市場經歷了自1 月份反彈以來的首次大幅回調,從每周高點2.33 萬美元回落至2.15 萬美元的低點。與此同時,來自美國的重大監管消息也隨之而來。例如美國證券交易委員會對Kraken 的質押服務處以罰款,美國證券交易委員會針對Paxos發行BUSD 穩定幣的法律訴訟等。

最近幾週,比特幣NFT 以Ordinals協議和Inscriptions 的形式被引入,已經創建了超過6.9萬個地址。因此,比特幣網絡活動顯著增加,費用壓力上升。

本文,我們將從兩個關鍵角度探索比特幣網絡:

-

投資者在從局部高位回調期間的行為表現為新買家們高額的未實現利潤點。

-

Ordinals協議出現及其對鏈上活動和費用市場壓力的獨特影響。

圖1:2月6日-2月12日的比特幣價格

市場進入宏觀過渡階段

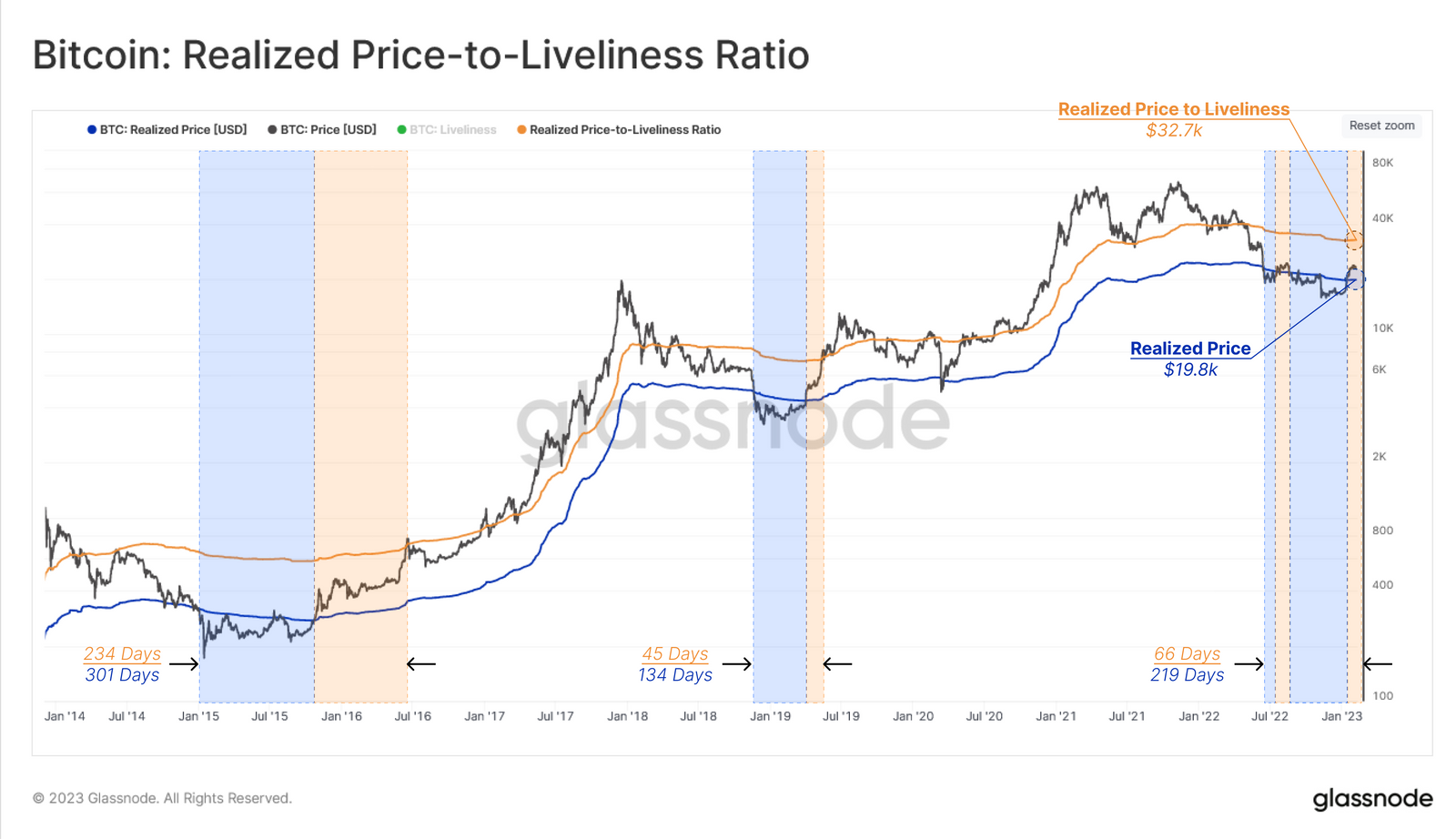

隨著比特幣現貨價格突破實現價格,市場進入了宏觀過渡階段,歷史上該階段通常受兩種定價模型的約束:

-

該區域的下限是已實現價格(藍色):1.98萬美元,對應於市場的平均鏈上收購價格。

-

該區域的上限為已實現價格與活躍度之比(橘色):3.27 萬美元,這是已實現價格的變體,反映了按HODLing 活動程度加權的“隱含公允價值”。

通過分析上述範圍的前期階段,我們注意到當前市場與2015-16 年和2019 年的再積累期之間存在相似之處。

圖2:已實現價格與活躍度之比-比特幣

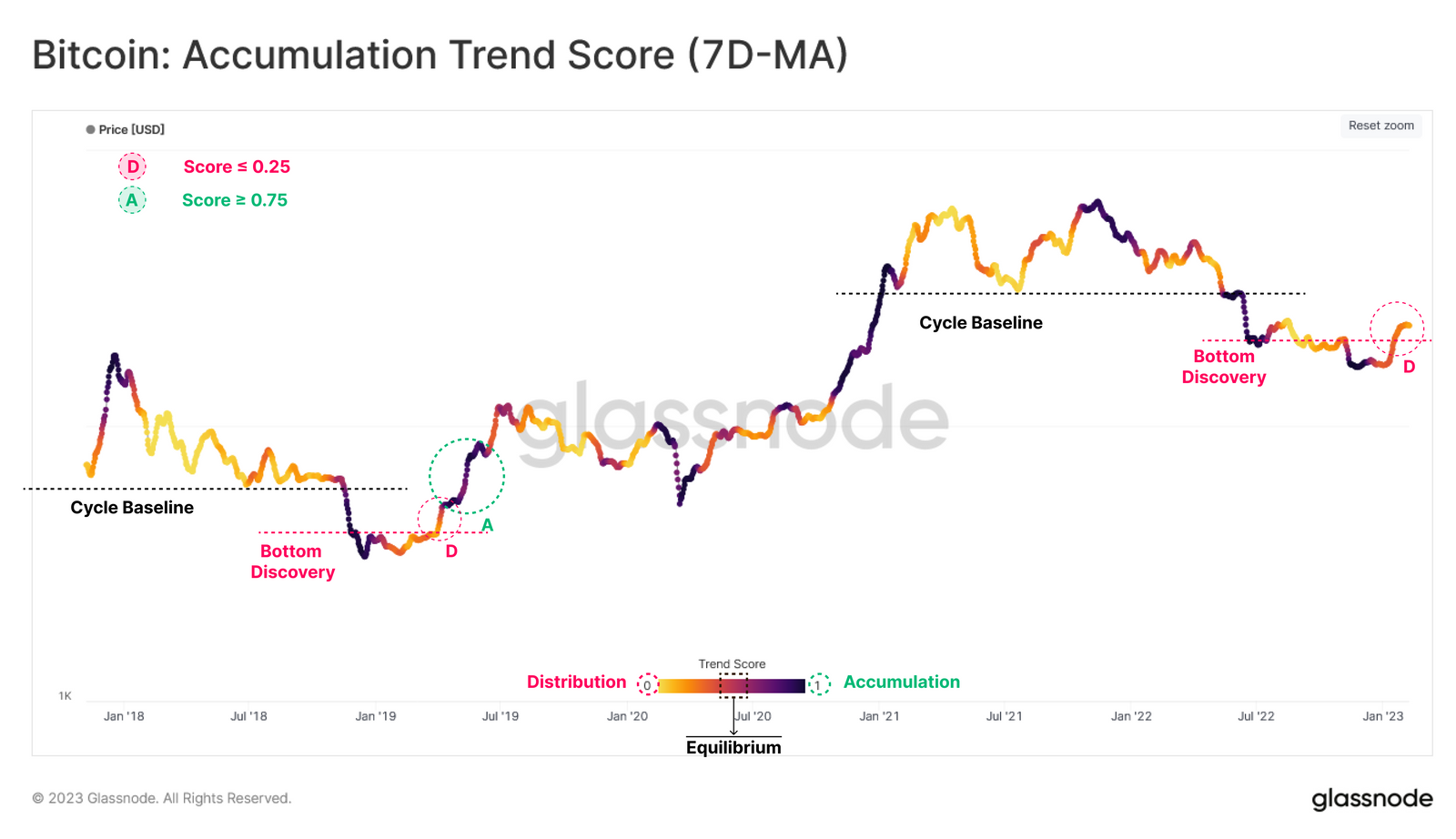

比特幣價格在局部高點2.36萬美元處暫停上漲。我們可以利用積累趨勢指數來考察投資者此時的行為,它反映了過去30 天活躍投資者的總餘額變化。較大的實體(例如鯨魚和機構)佔據的權重較高,值為1(紫色)表示大量投資者正在積累比特幣,增加他們的鏈上餘額。

與以往的熊市相比,類似的底部發現階段反彈都引發了一定程度的拋售,拋售者主要是在低點附近積累的實體。最近的反彈也不例外(紅色D點),積累趨勢指標已降至0.25 以下。

因此,當前反彈是否持續將在一定程度上取決於這些較大的實體是否繼續增持(綠色A點),是否使增持趨勢指標回到1.0 的值。

圖3:積累趨勢指標(7天移動平均)-比特幣

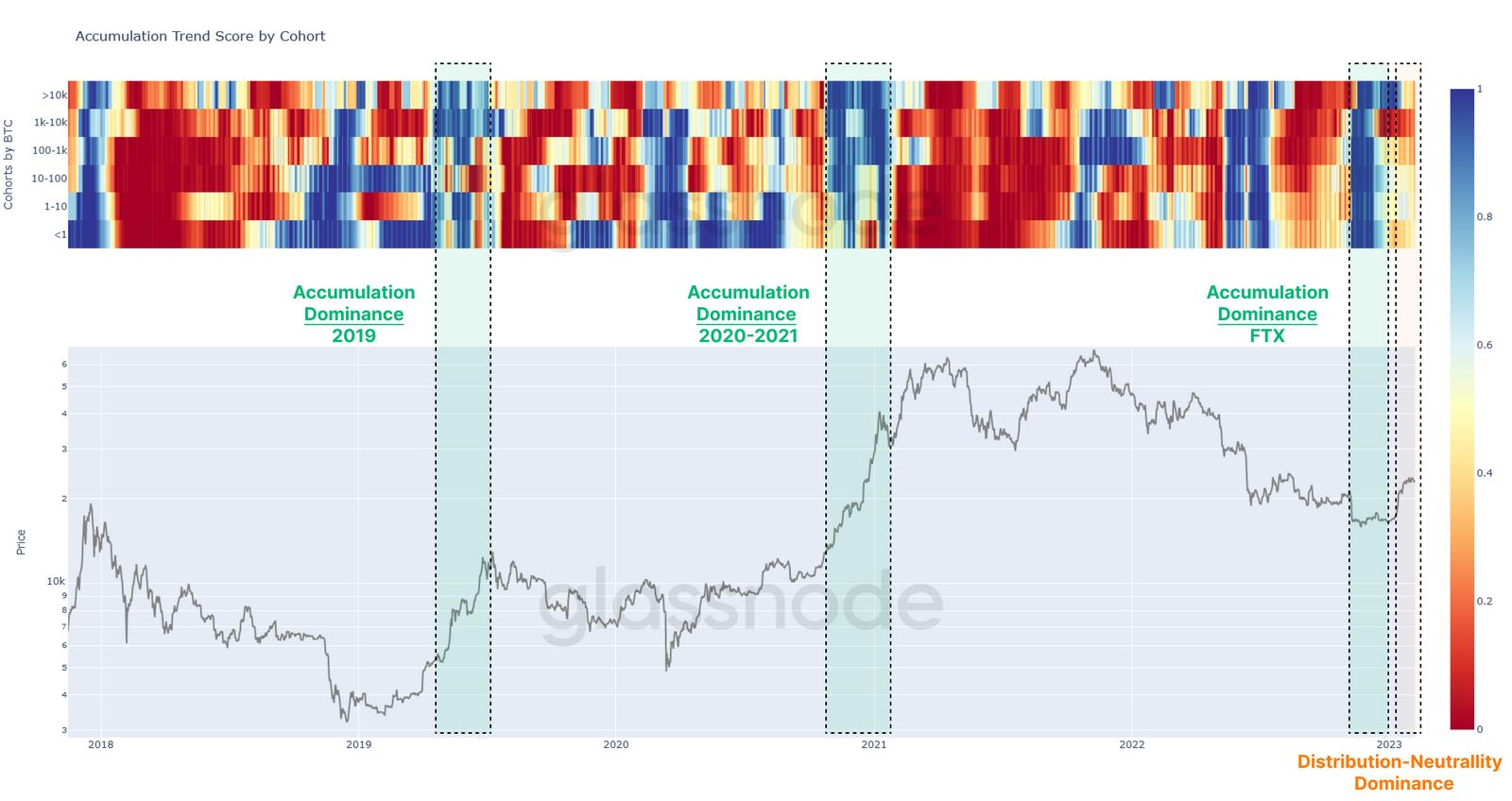

我們可以進一步探究積累趨勢指標的組成部分,以提供對不同比特幣持有量錢包的精細分析。最近幾週投資者的行為發生了普遍變化,從淨積累(FTX 投降後)轉變為平衡(橘色)。

在所有持有者錢包中,擁有1000-10000 BTC的持有者產生了最急劇的行為變化,從淨增持轉變為大幅拋售(紅色)。

圖4:不同錢包的積累趨勢

短期持有者獲得未實現盈利

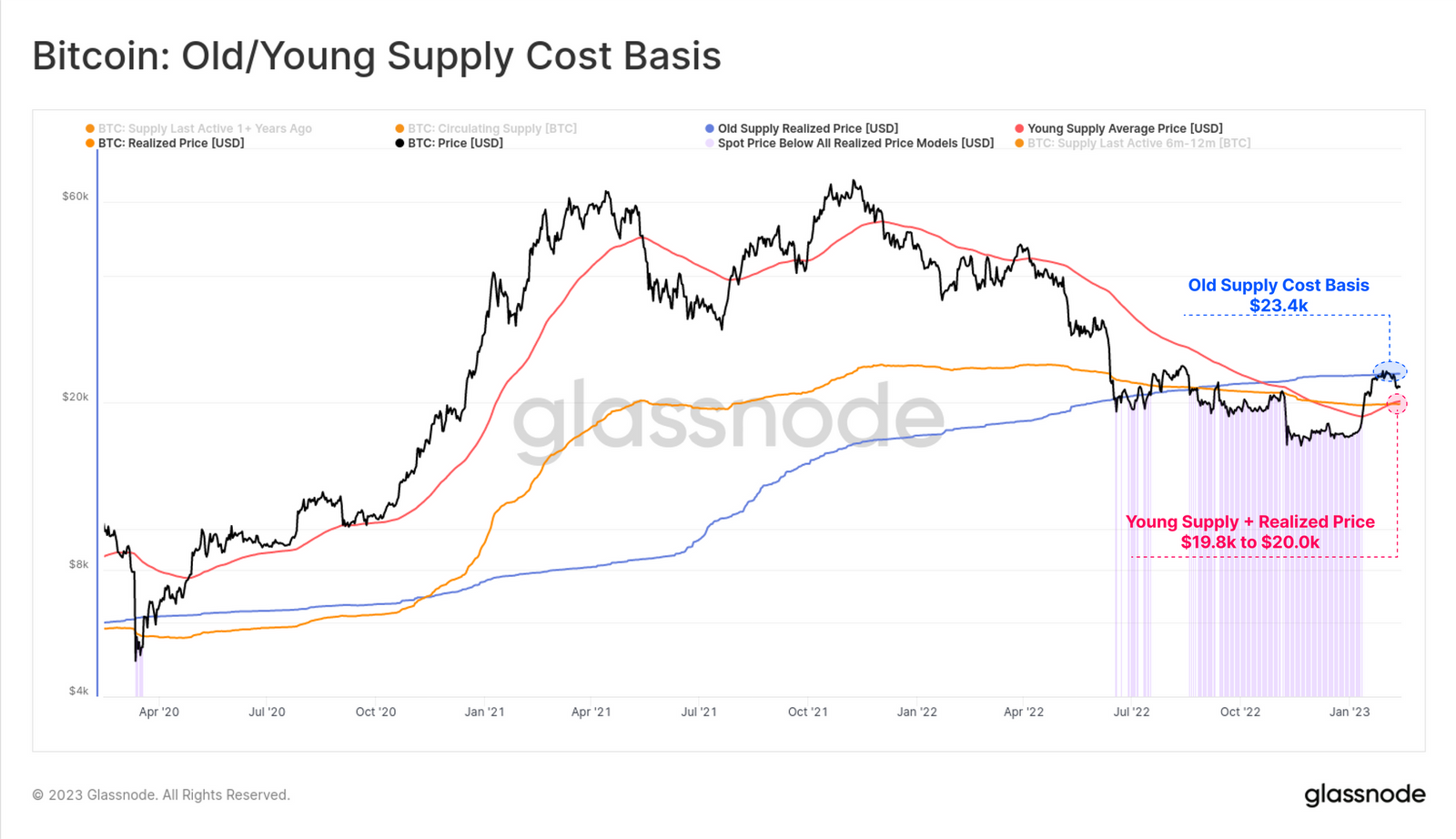

一般來說,比特幣市場從極端水平(如宏觀頂部或底部)回撤後,最近活躍的投資者的行為會成為市場的重要影響因素。下圖顯示價格停滯在2.34萬美元的成熟比特幣(持有時間>6個月)基礎成本附近(藍色),高於1.98萬至2萬美元的實現價格(橘色) 和年輕比特幣(<6 個月)基礎成本(紅色)。

圖5:成熟\年輕的比特幣基礎成本

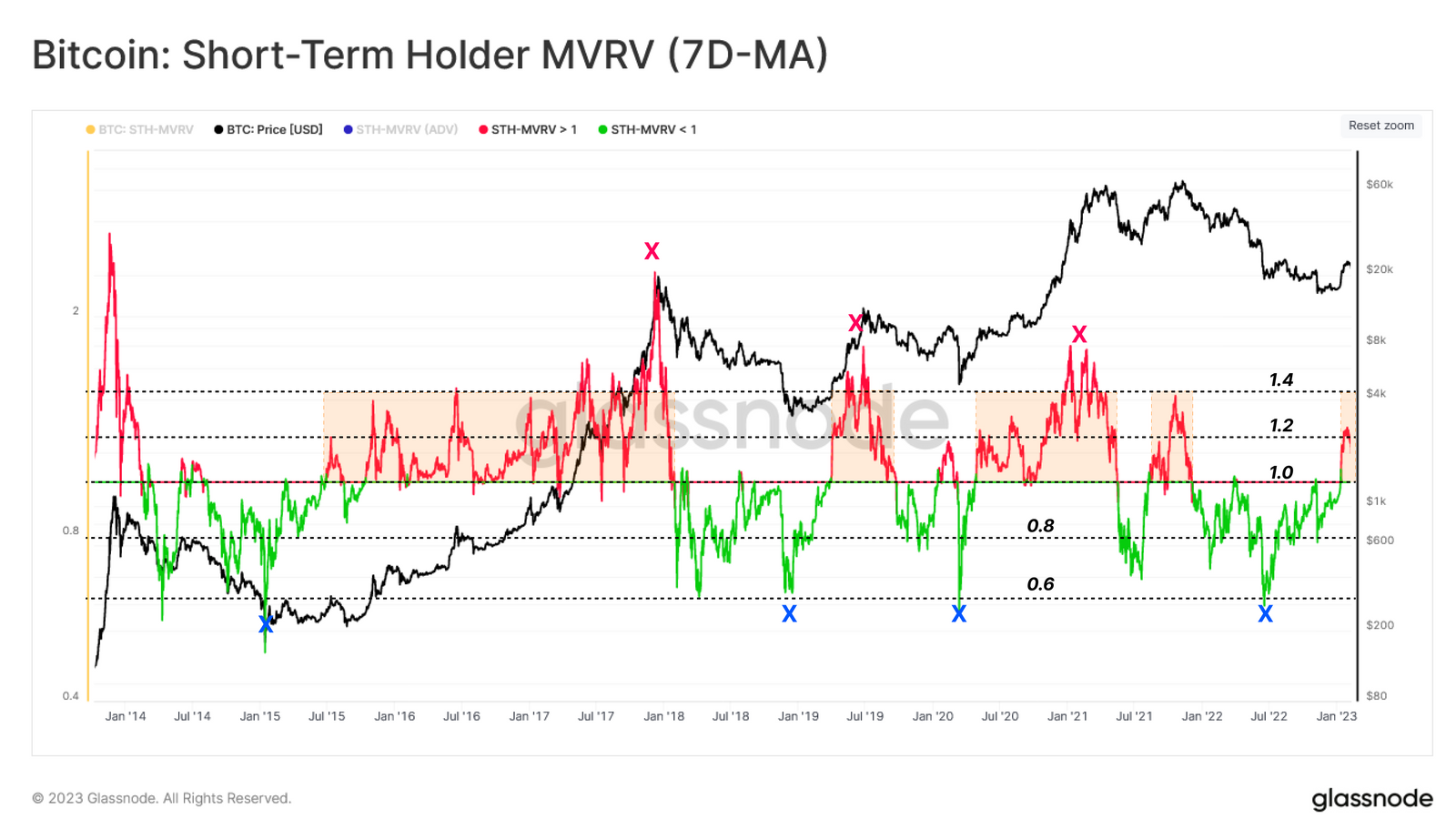

聚焦最近的購買者,我們可以使用短期持有人MVRV 估算他們持有的平均未實現利潤倍數。該指標衡量現貨價格與其鏈上基礎成本的比率。通過該指標的周平均值,我們可以得到以下觀察結果:

-

該指標突破1 意味著新投資者獲得未實現利潤,這往往表明市場正在發生轉變。

-

宏觀頂部(和底部)仍然非常相似,頂部的平均未實現利潤倍數為+40% ,底部為-40% 。

-

局部頂部(和底部)通常在STH-MVRV 回歸中心值1.0 時發出信號,因為投資者會對價格回到盈虧平衡水平做出反應。

-

在短期持有人有20% 的未實現盈利(STH-MVRV = 1.2)或未實現虧損(STH-MVRV = 0.8)時,短期修正的可能性往往會增加。

最近, STH-MVRV 達到1.2 ,2.36萬美元使短期持有者獲得20%的未實現盈利。考慮到第三個觀察結果,如果進一步修正,STH-MVRV 值回歸1.0將表明市場回落1.98萬美元,與新買家群體的基礎成本回歸和實現價格保持一致。

Ps: STH-MVRV (7D-SMA) 達到1.0 表示現貨價格已回到短期持有人平均基礎成本的收支平衡點。

圖6:短期持有者MVRV(7天移動平均)

積極的鏈上勢頭

隨著最近比特幣上Ordinals和Inscriptions的出現,鏈上活動指標也出現了顯著提升,儘管對總供應量變動的影響相對較小。

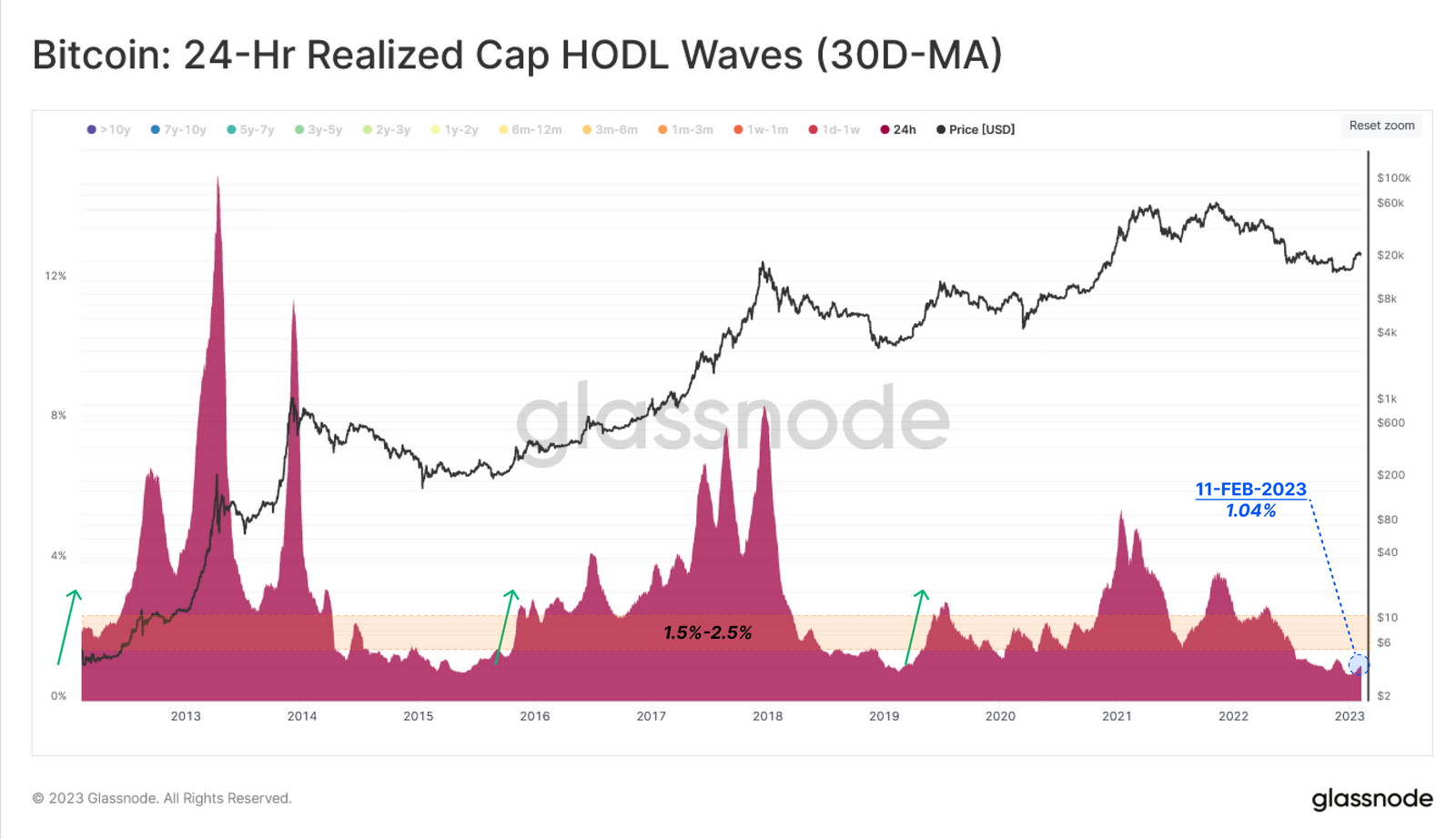

我們可以通過Realized Cap HOLD Waves 的1 天波段追踪每日比特幣流動的規模。該指標反映了每天易手的比特幣價值的相對份額。

如果我們觀察到該指標大幅增長時,我們可以確定需求增加的時期,以及大量比特幣易手的時期。在最近的這次反彈中,該指標僅出現小幅上升,從0.75% 上升至1.0%。

這表明雖然網絡活動正在攀升,但這與以更高或更低價格獲得的比特幣的易手無關。

圖7:Realized Cap HOLD Waves – 1 天(30天移動平均)

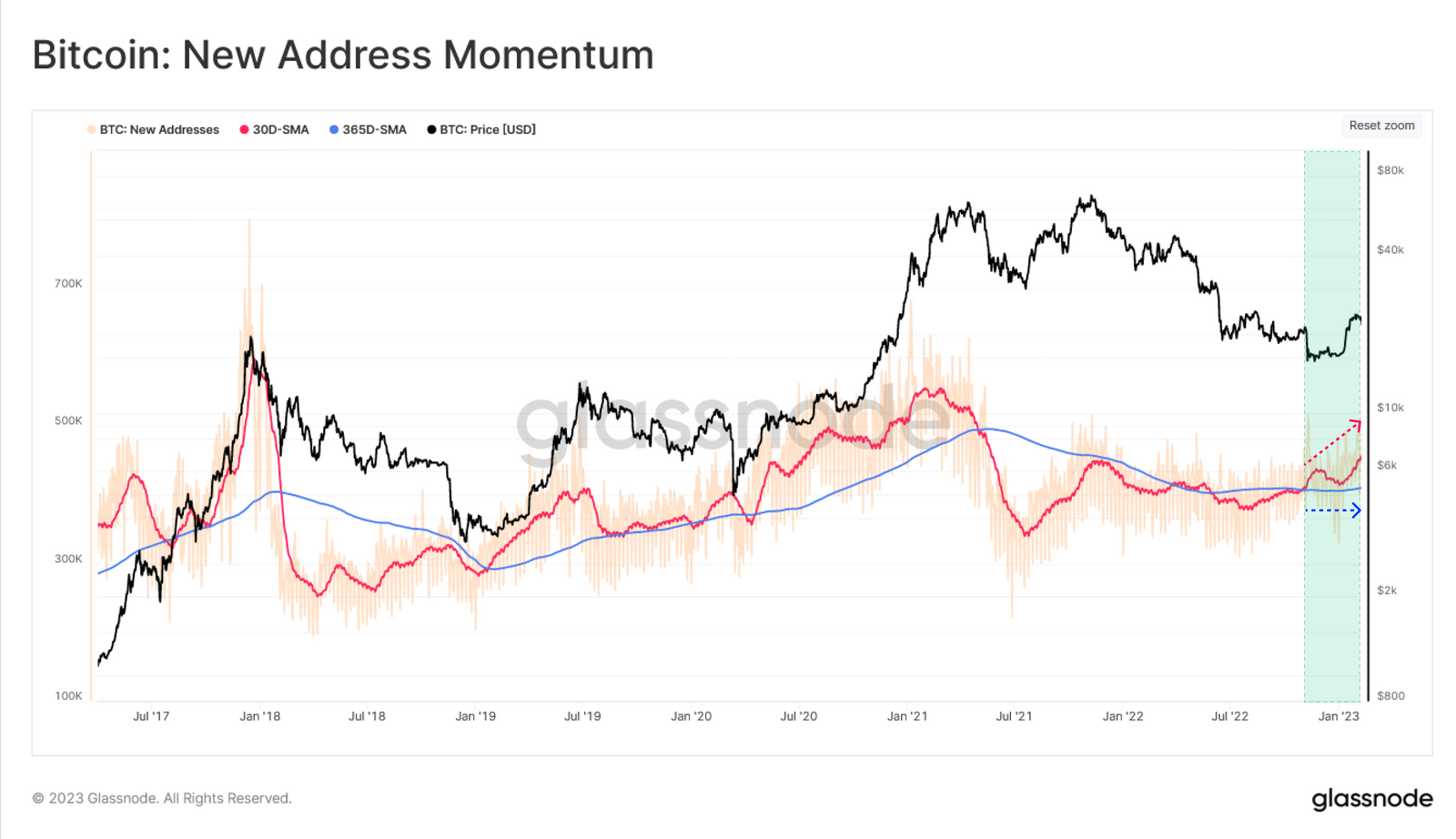

新增地址和活躍地址的數量都產生了更值得注意的變化,這些地址表示出網絡活動的宏觀變化。以下分析比較了這些指標的月度移動平均值(紅色)和年度移動平均值(藍色)。

自FTX崩潰引發的拋售事件以來,加入網絡的新地址的月平均值已經超過了年平均值,這是一個積極的跡象。該指標在本週出現第二次顯著增長,但長期移動平均線仍處於橫向趨勢,表明這種上升仍處於起步階段。

圖8:新增地址數量

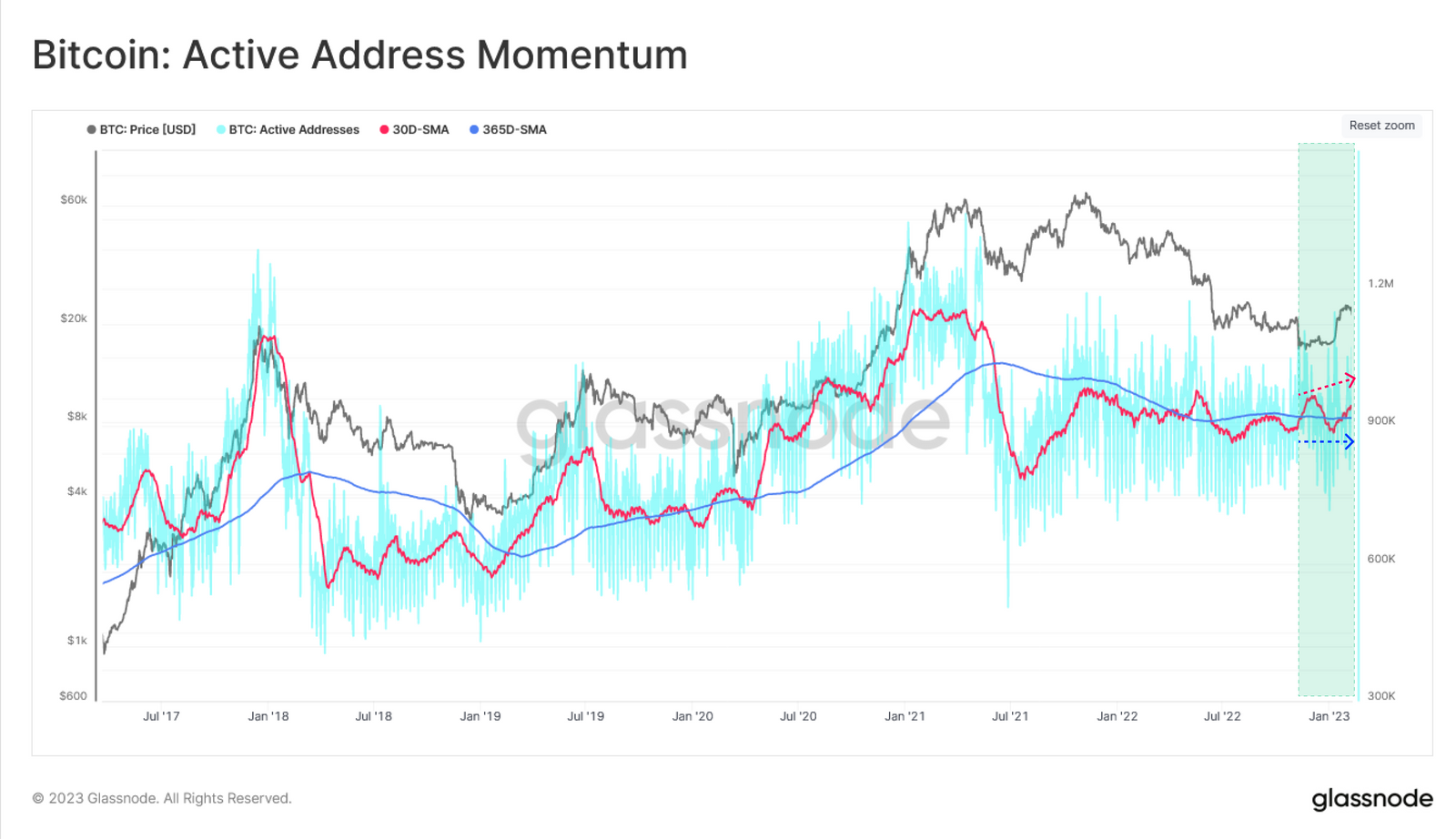

我們還可以看到活躍地址勢頭略有上升,但宏觀橫盤趨勢在很大程度上仍處於持有模式。

圖9:活躍地址數量-比特幣

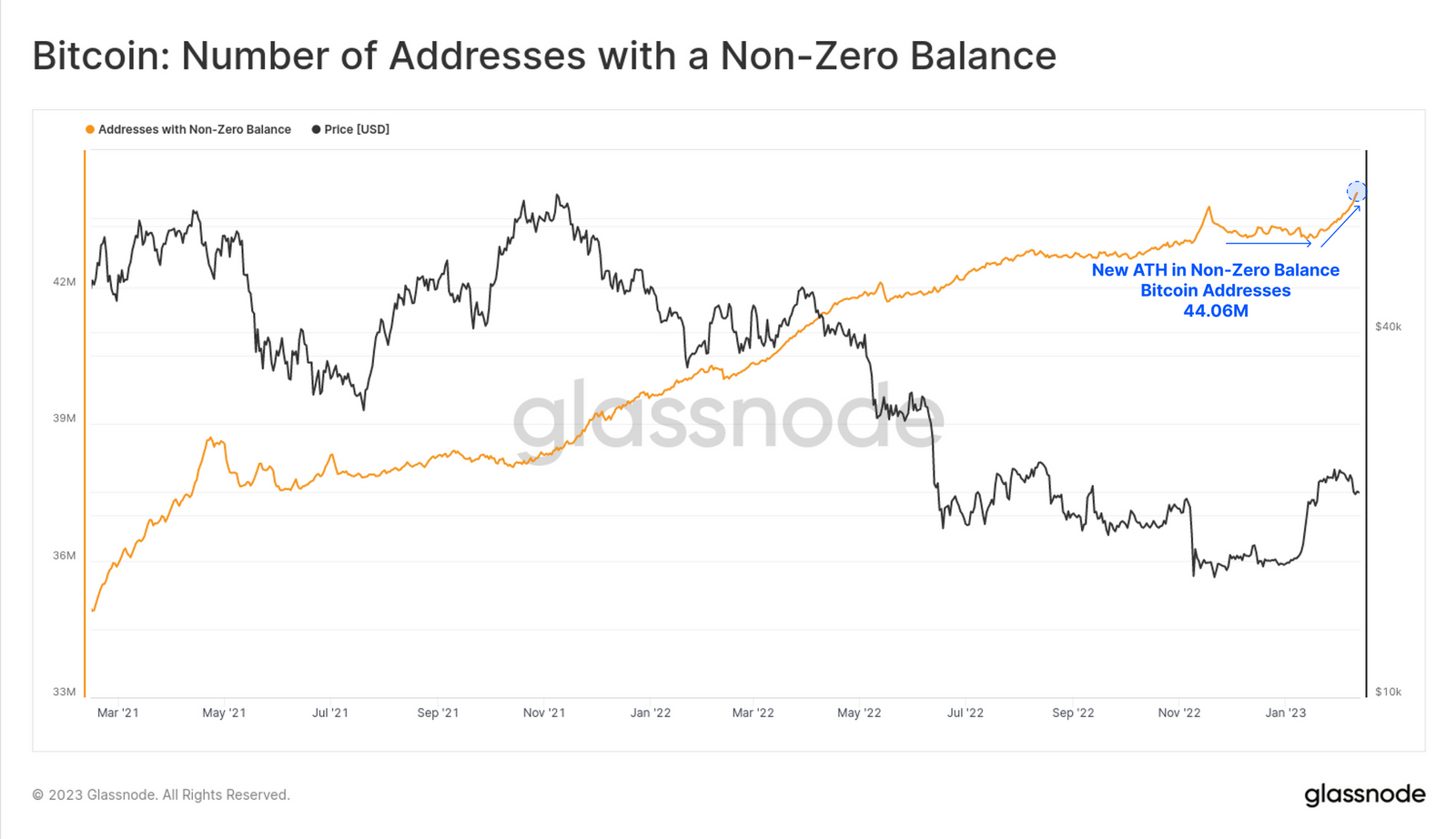

與此同時,非零餘額地址總數已達到4406 萬的歷史新高。總的來說,這表明最近比特幣網絡的活動出現了短期上升,但這不一定是指交易的比特幣數量。此活動的主要來源是由於Ordinals,它沒有承載大量的比特幣,而是承載了更大的數據和新的活躍用戶。

圖10:非零餘額地址數

費用市場的新競爭者

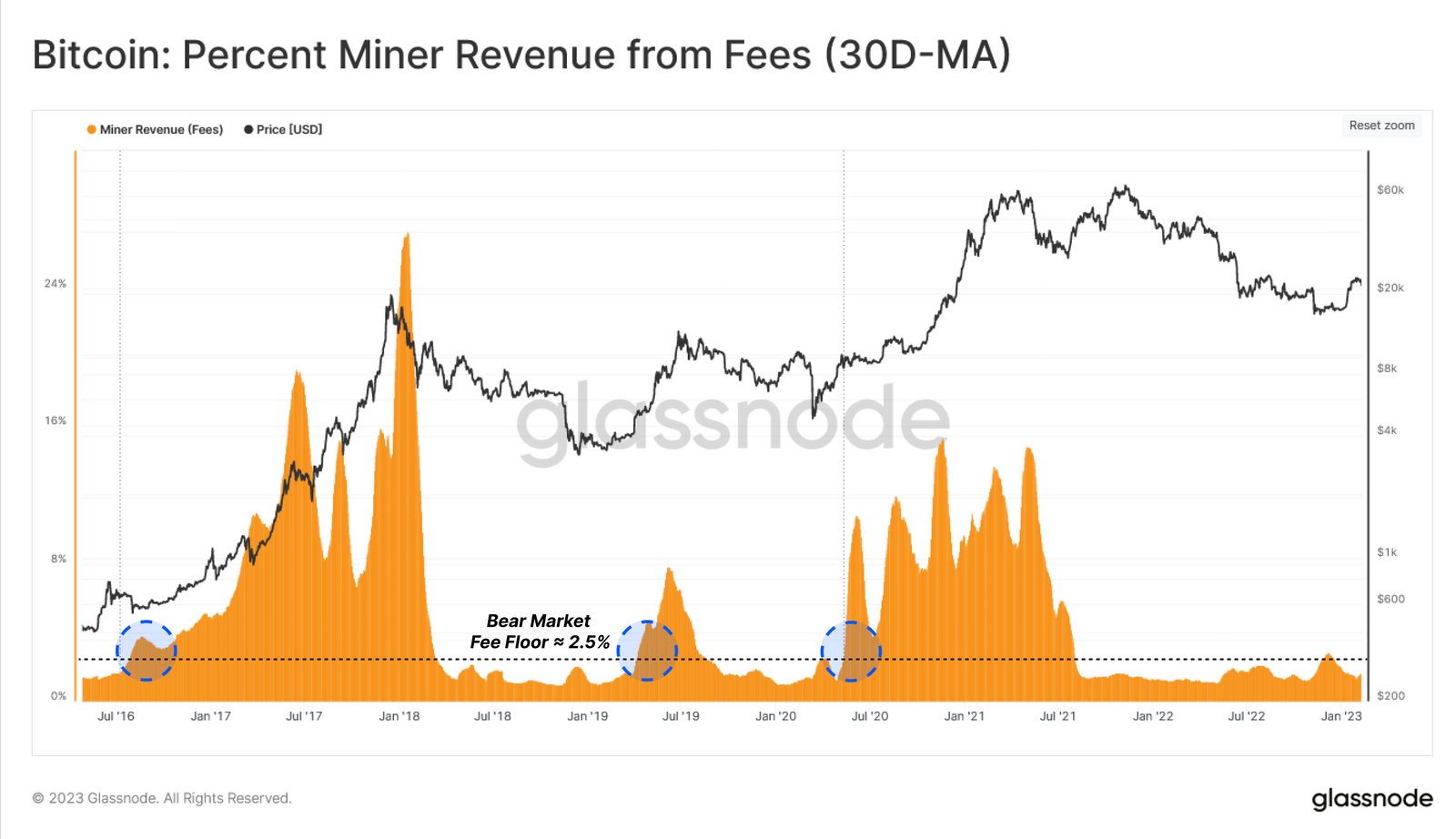

由於這項新活動,比特幣網絡面對區塊容量的新需求,對費用市場帶來了上行動力。對費用市場的分析可以很好地衡量對區塊容量的更高需求,並且往往會在總體需求增長期間表現出來。

查看Miner費用收入的月平均值,很明顯該指標在相當長的一段時間內尚未超過2.5%的熊市費率低點(藍色)。

圖11:Miner費用收入(30天移動平均)

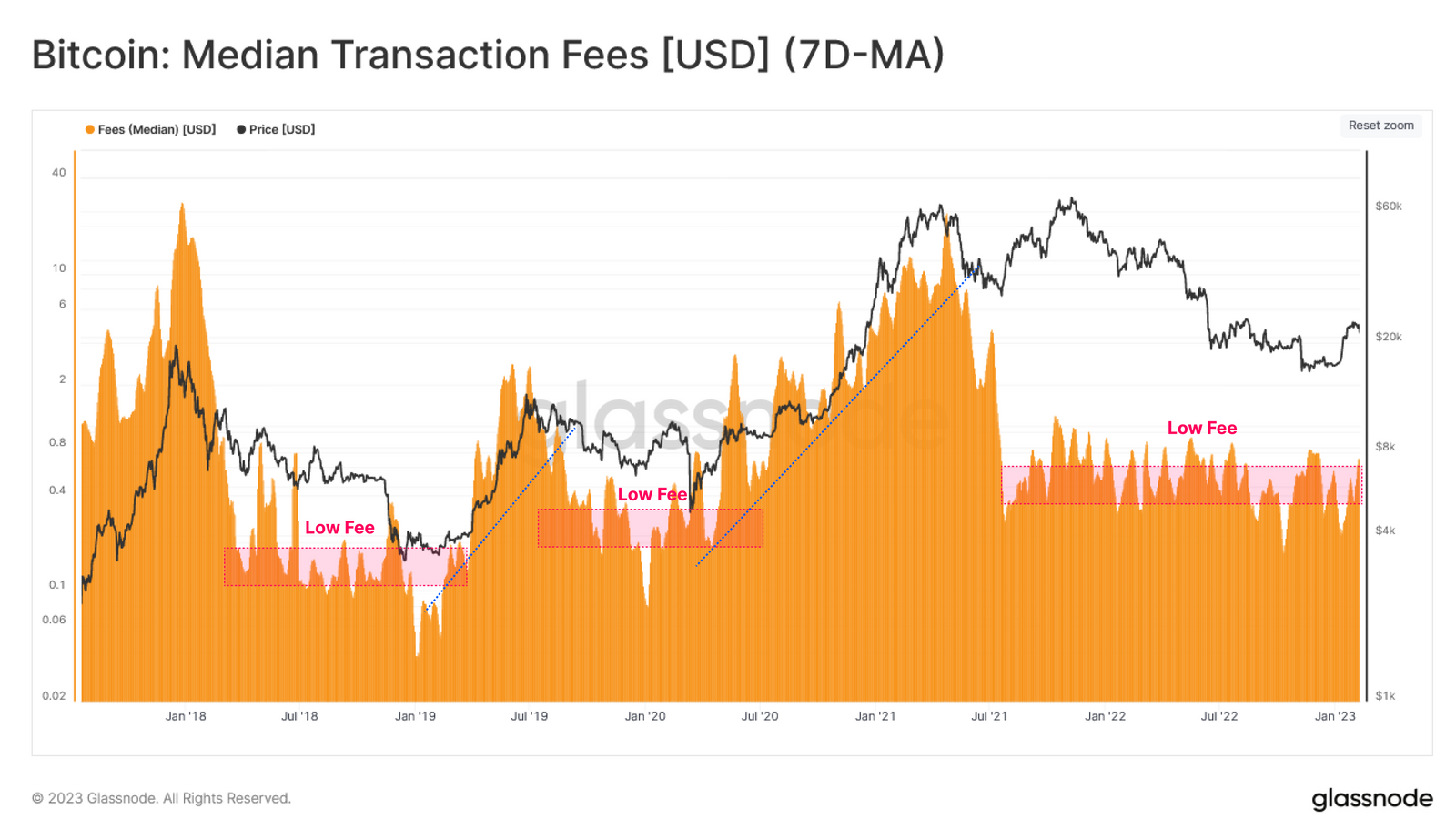

散戶投資者對於確定市場轉型的可持續性往往很重要。在這裡,我們可以使用另一種工具,通過觀察支付的交易費用中位數(以美元計價)的周平均值,來放大這些投資者對費用市場的影響。這是最有可能歸因於散戶投資者的較小交易費用的代表性指標。

圖12:交易費用中位數

Ordinals的出現

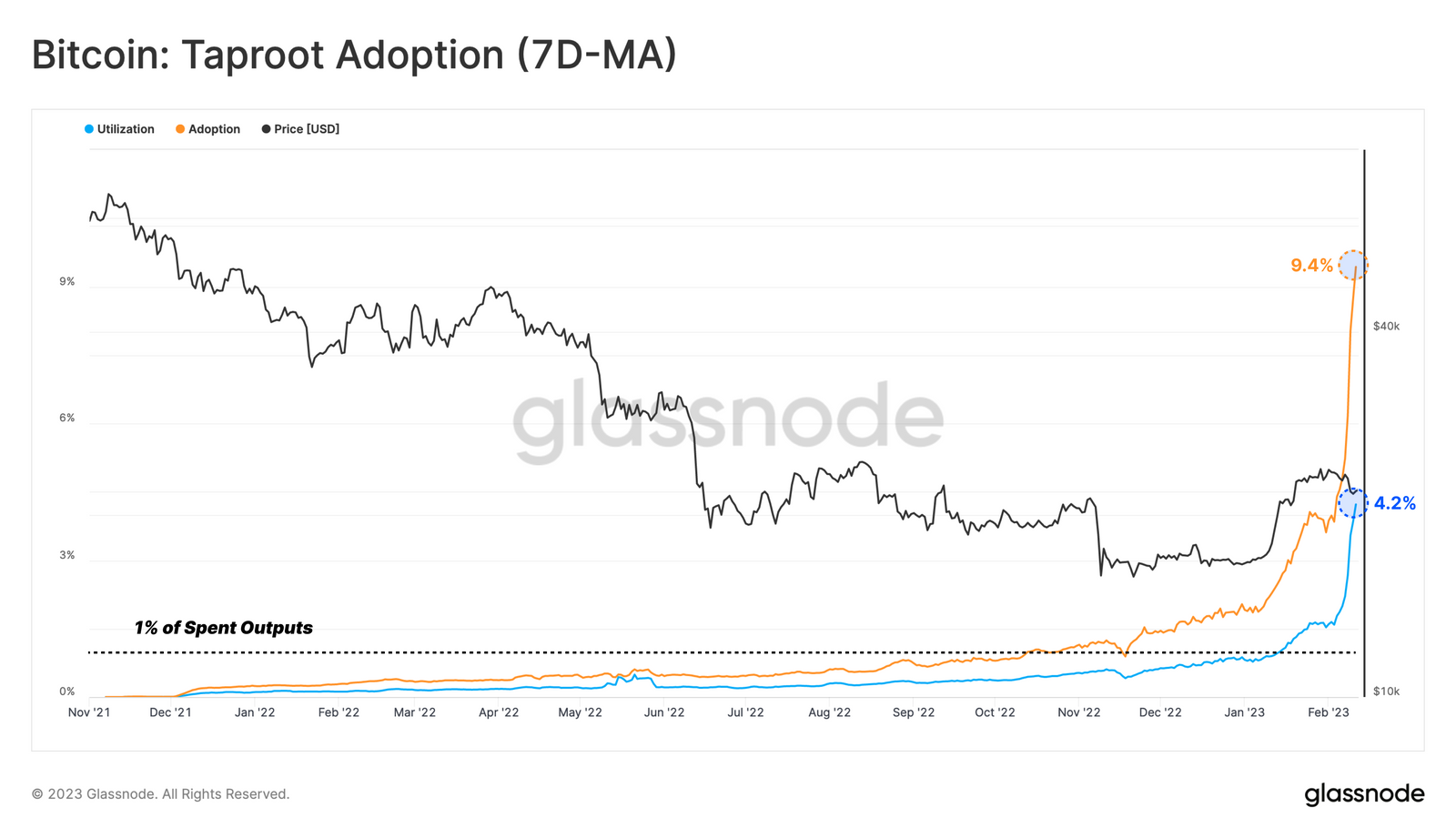

自2023 年1 月下旬推出以來,用於Ordinals和Inscriptions 的新出現的比特幣用例引發了整個社區的大量討論。正如這項協議的創造者——Casey Rodarmor在他們的博客中描述的那樣,Ordinals 利用Taproot軟分叉和satoshis 的編號(序列化)將數據寫入比特幣交易的見證部分。

在這項新創新的影響下,Taproot 的採用率和利用率分別飆升至9.4% 和4.2% 的歷史新高。

圖13:Taproot 的採用率(7天移動平均)

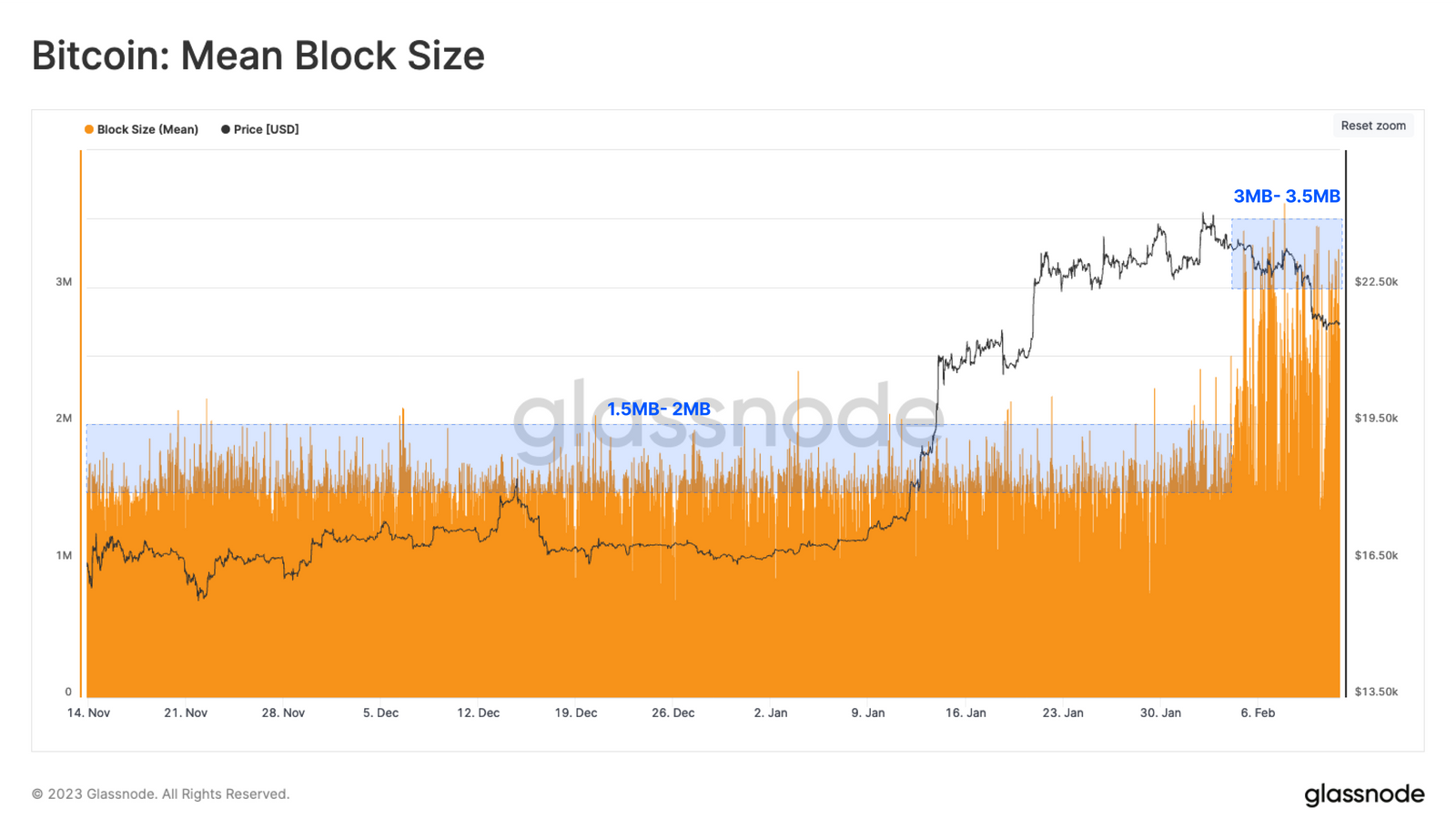

Ordinals對平均塊大小的影響也很顯著,平均塊大小的上限從穩定的1.5 到2.0MB 增加到上週的3.0 到3.5MB 之間。

圖14:比特幣平均區塊大小

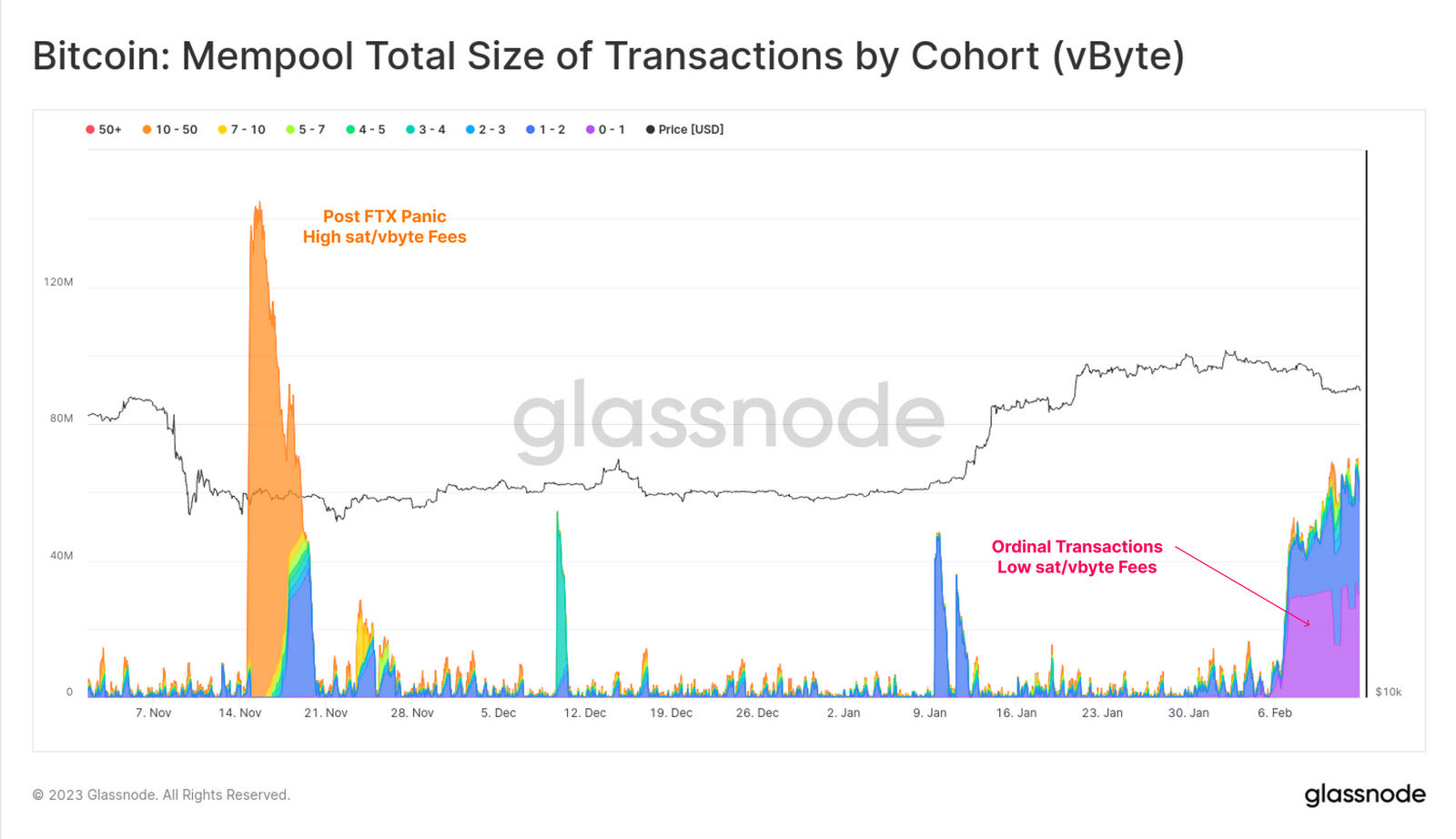

這些更大的區塊引發了關於Ordinals對比特幣區塊鏈大小、初始節點同步時間、mempool 擁塞和長期費用市場狀態可能產生的長期影響的討論。到目前為止,Ordinals 的影響是設置區塊包含所需交易費用的新下限。可以看到大量低費用交易(0 到1sat/vbyte)湧入我們的mempool(紫色)。這與FTX 崩潰後的恐慌不同,在FTX 恐慌中,mempool中充滿了緊急、高額的交易(橙色)。

圖15:不同交易的mempool總額

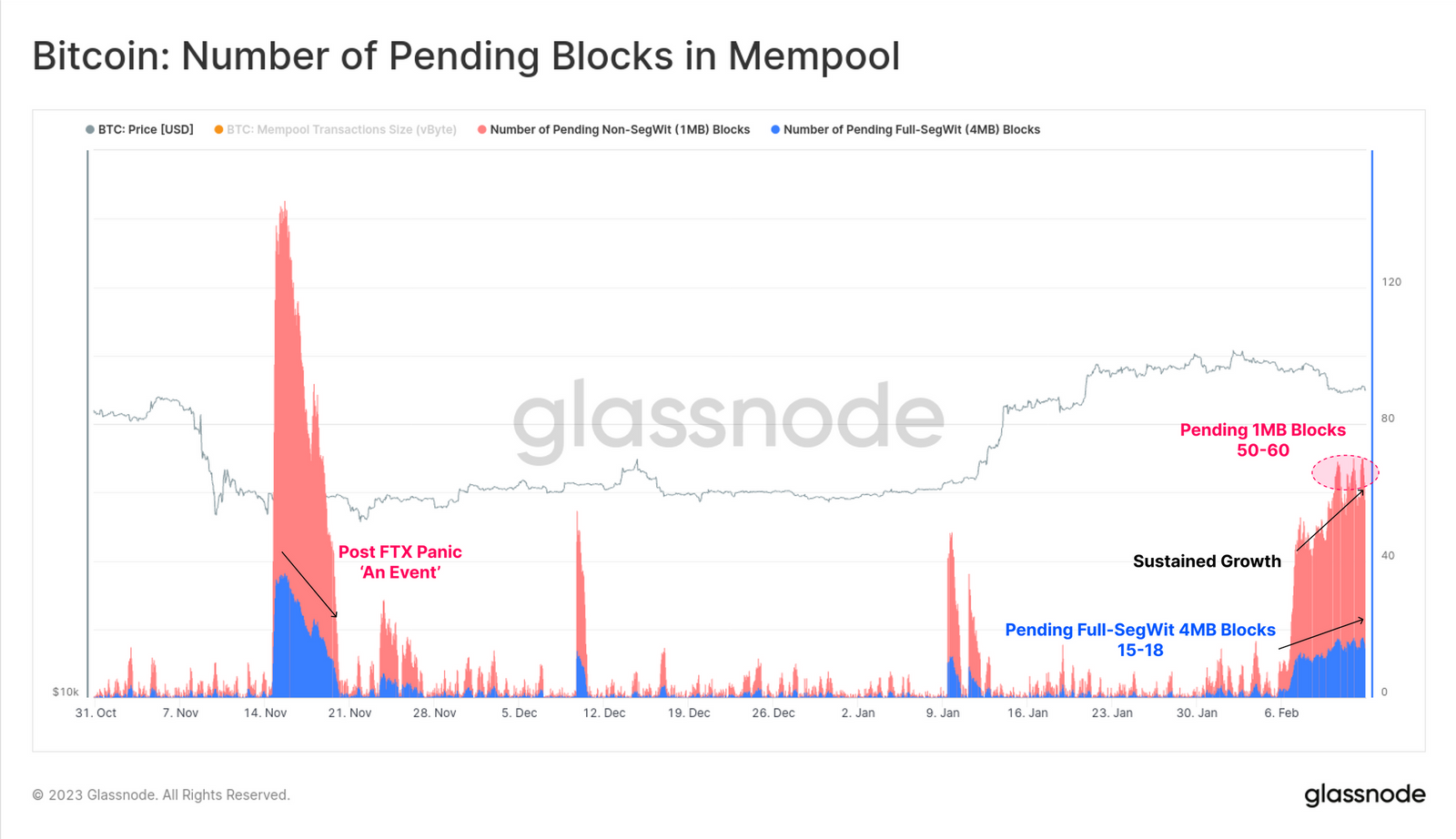

我們還可以估算出清除mempool所需的待處理塊的數量,假設標準的1MB 非SegWit 交易(紅色)以及4MB完整的SegWit塊,我們可以再次注意到與FTX 後期的顯著差異,隨著恐慌平息,該時期的待處理塊數量迅速衰減。隨著Ordinals的趨勢,我們實際上可以看到過去一周對區塊空間的需求在逐漸增長。

圖16:mempool中待處理塊的數量

總結

比特幣網絡和資產在其動蕩的14 年曆史中經歷了無數的敘述、創新和大事件。 Ordinals和Inscriptions的出現是出乎意料的,它可能不體現為投資者之間典型的比特幣轉移,而是表現為對區塊空間需求的潛在擴張。

這是比特幣歷史上一個全新且獨特的時刻,Ordinals催生鏈上活動,而無需進行資產交易量轉移。這代表了比特幣用戶群的增長以及來自並非典型投資和資產轉移用例的使用對費用市場的上行動力。

文章來源:https://insights.glassnode.com

原文作者:CryptoVizArt,Glassnode

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-07-2023/