原文作者:Huobi Research

原文來源:medium

摘要

隨著美聯儲加息放緩,1月底加密行情出現小牛市,比特幣上漲到半年來的新高,突破了23700美元。由於以太坊二層的頻頻利好,Arbitrum給整個加密市場帶來了新的活力。一是,Arbitrum在2022年更新了技術,來應對更為頻繁的交易活動。二是,由於奧德賽活動第一周的火爆程度,讓Arbitrum的生態項目獲得了巨大的關注。

本週,我們將關注Arbitrum的發展,分析其在技術上的升級和未來路線。同時,在生態上,我們分析了爆火的Defi類和遊戲類項目的成功原因及未來發展,例如GMX這類機制上有所創新,協議收入在熊市表現亮眼。在此基礎之上,Arbitrum的發幣預期將持續帶來利好。

概況

2023年初表現最亮眼的賽道莫過於Layer2,這也符合大部分機構和影響力人物的預測。在幣價上,Optimism, Polygon以及Arbitrum上的生態幣也都表現不錯,比如代幣$OP在2月最高$3.17,$MATIC最高也達到$1.32。在Terra和Solana這類新公鏈在熊市的暴雷事件影響下,未來還將是以太坊的主場,可以說更多是新公鍊和Layer2的競爭。隨著加密行情出現的小高潮,在2月Arbitrum一馬當先,創造了矚目的成果。

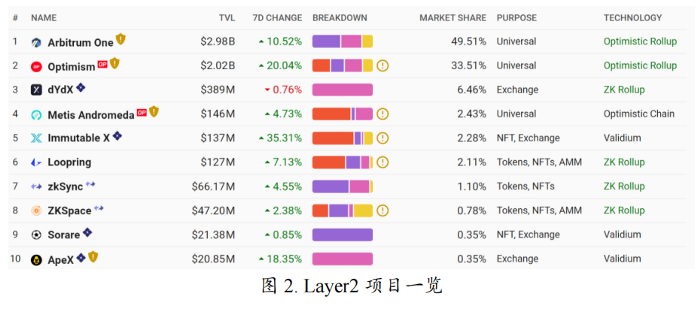

目前,Arbitrum是以太坊二層擴容方案中TVL最大的項目,達到2.98B,佔所有網絡的3.01% TVL份額,在L2中還擁有49.51%的TVL份額。 Arbitrum Rollup是一種由鏈上以太坊合約管理的鏈下協議,所以準確地說Arbitrum並不是一條區塊鏈,而是把鏈下交易通過壓縮算法上傳到以太坊主網。這種方式能夠部分解決以太坊面臨的擁堵問題,以達到快速交易、低gas fee、安全性保證、用戶體驗好等優勢。

第一章技術升級

2022年,Arbitrum動作頻出,除了奧德賽活動之外,其在技術升級上也是不斷推陳出新,其中包括啟動Arbitrum Nova和Arbitrum One雙鏈、推出新的編程環境Stylus。下面我們一一介紹這些技術核心和解決的問題。

(1)Arbitrum Nova — AnyTrust鏈

2022年7月12日,Arbitrum網絡宣布構建了新鏈「Arbitrum Nova」。這條鏈基於AnyTrust技術搭建,專為遊戲、社交應用程序和對成本更敏感的用例而設計。 AnyTrust 技術基於通過數據可用性委員會確保的最小信任假設。該委員會將負責管理鏈下交易數據並提供該數據支持批次。因此,AnyTrust省去了用戶需要等待的7天提幣期,提高了用戶體驗。主要技術核心有以下幾點:

● 為批量交易簽署數據可用性證書(DACerts) 並發布此DACert;

● 如果委員會無法達成共識,該鏈將恢復為Arbitrum 匯總協議;

● 數據執行將在L2 鏈上執行,經過一段充滿挑戰的時期後,新的匯總狀態將在以太坊上得到確認。

(2)Nitro

2022 年8月底。 Arbitrum One成功升級到Nitro版本。 Nitro升級大大提高了網絡速度並降低了交易成本。總的來說,Nitro主要做了以下技術升級:

● 對之前的AVM架構和ArbOS進行了一些修改;

● 流行的WebAssembly (WASM) 架構將取代舊的、定制設計的AVM 架構。

● 定制的EVM 模擬器被Geth 取代;

● ArbOS 將縮小尺寸並用Go 重寫,從而為交易提供更優化的批處理和壓縮系統。

Arbitrum Nitro 技術的核心是一個新的證明器(prover),可以在WASM 代碼上進行Arbitrum 的交互式欺詐證明。這樣就可以使用標準的語言和工具來構建和編譯。同時,Gethcore也直接編譯到Arbitrum中,使得其更兼容EVM。

(3)Stylus

Arbitrum開發團隊Offchain Labs宣布將為Arbitrum One和Arbitrum Nova推出下一代編程環境Stylus,Stylus通過WebAssembly智能合約功能,允許用戶使用他們最喜歡的編程語言(包括Rust、C和C++)部署應用程序,以便與Arbitrum上的EVM程序一起運行。 Stylus的速度快了一個數量級,並且能夠降低費用,並且與以太坊虛擬機(EVM)完全互操作。 Offchain Labs將Stylus稱之為EVM+,但是,Stylus不會取代EVM。

第二章生態合作

在過去一年,Arbitrum 市場份額大幅增長,這種增長來源於:1. Layer2的持續看好;2. Arb的發幣預期;3. 生態應用的增長,尤其是原生應用的增長。自去年9月主網Arbitrum One上線以來,以太坊Layer1主網上的頭部DeFi協議Uniswap、Sushiswap、Curve等應用紛紛在Arbitrum One上集成部署,還有一些知名的跨鏈協議。例如Synapse和Stargate。這些應用的湧入也表明了開發者對Arbitrum擴容方案的看好。

2022年6月,奧德賽活動主辦方挑選了Arbitrum上的14個最活躍項目,包括跨鏈橋、DeFi、NFT 、遊戲。活動時間原本計劃為期8 週,但實際只進行了第一周就暫停了。奧德賽暫停的根本原因是在第二週的時候,網絡擁堵,導致gas fee太高。當時已經超過了以太坊主網的gas fee. 其實這已充分說明Arbitrum 當時的狀態沒辦法承載這麼多的用戶。

但是,奧德賽雖然只舉辦了一周,但這次的活動還是吸引了足夠多的關注。 Arbitrum 結合NFT 以活動週的形式,激發了用戶參與的熱情,也有助於用戶了解Arbitrum 的生態,在提高用戶量的同時,也給其生態的項目帶來了流量。同時又保留了未來對發幣的預期,而不是匆匆發幣給空投的方式。

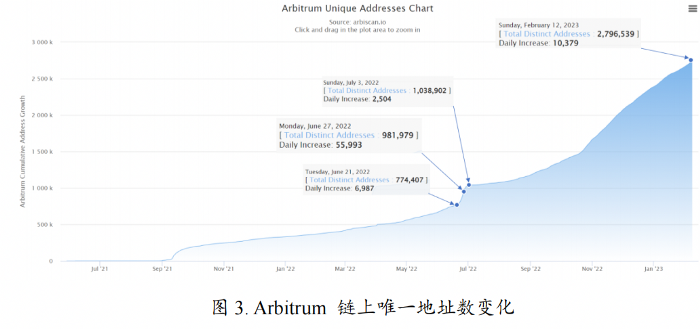

根據瀏覽器上的數據顯示,自6 月21 日奧德賽活動開始到第一周任務結束時,Arbitrum 的新增地址達20.7 w 個。並在6 月27 日單日新增達到了5.5 萬個,成為單日新增地址最多的一天。可見奧德賽活動之成功。

奧德賽活動之後,Arbitrum在技術上持續發力,在生態上不斷推出創新機制的項目,使得其在1月底的小牛市期待值拉滿。目前,Arbitrum 2022年10月-2023月1月的平均月活躍地址數為608.365k,較9月上漲了51.2%。 Arbitrum的交易量與用戶數也有相應的上升。

第三章熱門項目分析

近2個月,Arbitrum上的原生生態項目獲得了整個加密市場的關注。這裡梳理了部分錶現亮眼的項目,這些項目的市值與其它公鏈的同類型項目比較還有一定的差距,還是處於低估值狀態。隨著Arbitrum的發幣和未來發展,都會有很大的提升空間。

3.1 Defi類

Arbitrum上有多鏈部署的知名項目,例如Uniswap和AAVE。但是,Arbitrum的原生項目反而展現出驚人的爆發力,例如永續合約交易所GMX 、衍生的收益聚合器和機槍池項目Jones DAO等。目前Arbitrum 已經跑通了一個可以持續賺錢的飛輪:衍生品協議類似賭場,有持續的業務收入;各類收益聚合器利用自身策略持續吸引資金,並擴大收益;更多人參與收益聚合器,流動性更充足,收入也越來越多。

(1)熱點項目一:GMX

GMX 是一個去中心化永續合約交易所。其允許用戶在一個去中心化的平台上進行高達30 倍槓桿的ETH、BTC、LINK 和UNI 永續合約交易,而不是通過Binance 或FTX 等中心化交易所使用槓桿來進行做空或做多。

在執行上,它相比中心化交易所操作要更複雜些,並且需要使用預言機進行餵價。所以,它需要藉助外部力量來執行開倉平倉操作,GMX 正是藉助Keeper(類似於眾包)完成這項工作。

用戶在GMX 進行平倉操作的時候,會分為兩部分:一個是用戶發送交易,另一個是執行操作,而執行操作則是由GMX Keeper 完成的。

用戶不但需要交發送交易的Gas 費外,為了能保證交易能正常執行,還需要為Keeper 執行操作交Gas 費。

GMX TVL 達5.43 億美元,佔Arbitrum 所有DeFi 協議TVL 的31.46%。該協議在過去一年中產生了3390 萬美元的收入,使GMX 代幣成為在動蕩的2022 年表現最佳的資產之一,對美元和ETH 的回報率分別為84.0% 和428.5%。

(2)熱點項目二:Camelot

Camelot作為Arbitrum的原生DEX,在2022年12月已經完成了代幣銷售,整體上還是常規的Uniswap V2+Curve類型的DEX,在此基礎上增加了Launchpad、結合了自定義交易手續費、將LP與NFT結合、允許項目方設置激勵措施,它的功能和特點總結如下:

● 和Uniswap V2一樣的AMM DEX,流動性分散在從零到無窮大的整個區間內;

● 和Curve類似的穩定幣互換交易對;

● 支持動態定向交易費用。 Camelot讓項目方可以根據市場條件和協議的具體情況設置交易手續費比例;

● 通過NFT提供收益和激勵措施。用戶提供流動性獲得代表質押頭寸的spNFT;

● 協議是無需許可的,項目方可以通過激勵池Nitro Pools設置激勵措施。這是額外的獎勵池。

● 具備Launchpad功能,項目方可以藉此進行融資並引導流動性。

OP上的同類型項目TVL最高的為Velodrome,有7714萬美元的流動性。這一數字甚至超過了Uniswap V3的4487萬美元,但FDV只有946萬美元,FDV/TVL為0.21。相對於Camelot,Velodrome的TVL更高,但估值更低。

(3)熱點項目三:RDNT

Arbitrum 上的借貸協議RDNT 有兩個創新:利用LayerZero 進行多鏈借貸;可以循環貸(暫不能使用)。目前在Arbitrum 上是龍頭,TVL 超過了aave V3 的Arb 版本,但是長期來看競爭依然非常非常大。

由於是全鏈借貸協議,用戶可以在任何主要鏈上存入任何主要資產,並跨鏈借入各種受支持的資產。 lender 存入資產,borrower可以藉貸,產生的手續費(平台收益) 50%給到lender,剩下50%給到鎖倉RNDT作為獎勵。目前該協議是V1版本,而V2版本將做出以下升級:

● 將允許對BTC、ETH 和USDC 進行完全跨鏈借貸,隨後由Radiant DAO 投票選出的更多資產。

● 將會把協議費用向LP傾斜,從而提高流動性和降低滑點;

● 引入“Dynamic Liquidity”機制,獎勵長期投資者;

● 退出流動性池將觸發懲罰機制。

3.2 遊戲類

Arbitrum 擁有一個快速發展的GameFi 生態系統,尤其是三個爆火的項目:Treasure DAO,The beacon,Trident DAO。目前Arbitrum 上的GameFi 生態並不像其衍生品賽道擁有和其他鏈比的絕對優勢,只是相對領先,一切都需要看後續的發展。

(1)Treasure DAO

Treasure想要構建一個「去中心化任天堂」,這是一系列鏈上游戲,這些遊戲通過遊戲內資產的互操作性和Treasure 的原生代幣MAGIC 作為共享貨幣相互連接。這些遊戲中最受歡迎的包括戰略遊戲Bridgeworld、The Beacon 和Smolverse 等角色扮演遊戲,以及資源管理和戰略遊戲Realm。

這些遊戲可以通過Trove 訪問。 Trove 是寶藏生態系統的中心,是遊戲內資產和寶藏NFT 收藏品的市場。這些系列中最受歡迎的是Smol Brains(Smolverse 的基礎)和另一個NFT 系列The Lost Donkeys,它有自己的同名遊戲。

(2)Trident DAO

Arbitrum 上一個項目「Trident」提出了「Risk To Earn」的可持續GameFi 經濟模型,引起了玩家和社群的關注,並在其Token 公售後飆升為Arbitrum 生態熱度最高的項目。

PSI 是Trident 的官方實用Token,將使用於其未來版本中的各種遊戲,可用於購買物品、兌換NFT,玩家之間的投注等,並且Trident 將從每次成功的下注中收取費用然後將其永久銷毀,一旦Risk To Earn 集成完成,PSI 的供應就會通貨緊縮。

第四章未來發展

Arbitrum的成功預示著Layer2賽道將會成為下個牛市的起點。但在此之前,無論是Optimistic Rollup路線還是zk Rollup路線,在技術上仍然存在一些問題需要解決。在未來,Arbitrum項目將會在三個方面進行發展:(1)繼續技術升級;(2)不斷支持生態項目;(3)借助發幣預期吸引用戶入場。

首先技術上,Optimistic Rollup技術仍然被略為中心化的排序器所詬病。 Arbitrum 目前擁有中心化的排序器和白名單證明驗證,同時擁有可升級的合約。雖然這些在目前並沒有出現安全問題,也足以保護用戶資產。但仍然增加了審查和損失用戶資金的風險。所以,去中心化排序器和無需許可的證明驗證都是必然之路。 offchain labs在這些問題上也給出了相應的技術路線:

● 繼續降低費用,提升tps

● 去中心化

● 將管理和授權軟件升級去中心化

● 驗證者去中心化

● sequencer 去中心化

在生態方面,目前Defi、跨鍊和遊戲類是Arbitrum主打應用。但未來隨著開發者和用戶的不斷增長,會有更多的新應用部署在該平台,而最值得期待的是社交類和NFT類的項目。同時,鑑於Treasure 的成功和Arbitrum Nova 的增長潛力,Arbitrum Nova鏈將會真正用起來,讓Arbitrum 在遊戲領域處於有利地位。

在經濟模型上,其實這是最為期待的一個部分。代幣的推出對於Arbitrum 的長期成功至關重要,包括:(1)代幣分配方案;(2)空投和激勵生態方案;(3)治理方案。好的經濟模型將會讓Arbitrum朝著更加正向的方向發展,吸引用戶和開發者。代幣分配也將在決定L2 的治理和生態系統內的長期權力集中方面發揮重要作用。此外,代幣還可以用於分散關鍵網絡功能,例如排序器— — 排序、批處理和向L1 提交交易的實體。

從以上分析可以看出,2023年將會是Arbitrum持續爆發的一年。它可能繼續奧德賽項目,並強化目前的DeFi和遊戲類項目,也會推出有特色的原生社交類項目和NFT類項目。同時,可能會推出期待已久的代幣,並獎勵用戶和協議。真正啟用Nova鏈,並開始部署協議。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Huobi Research