原文標題:《The complete guide to GLP wars》

作者:Henry Ang, Mustafa Yilham, Allen Zhao & Jermaine Wong,Bixin Ventures

真實收益(Real Yield)被認為是人們可以在鏈上找到的最純粹的收益形式,它不依賴於過多的代幣釋放,而是依賴協議實際交易產生的費用和收入。如果協議選擇將利潤分享給用戶,那麼這種可持續性的收益對DeFi農民來說極具吸引力。

GMX是產生真實收益的代表性項目。作為一個受歡迎的永續交易平台,GMX使用GLP作為交易的流動性,用戶交易產生的損失和平台費用的70%會以ETH或AVAX的形式分配給LPs和GMX Token持有者。換言之,作為DeFi協議中最大的費用產出者之一,GMX將大部分費用收入分配給利益相關者。

圖1:2月11日DeFi協議產生的費用

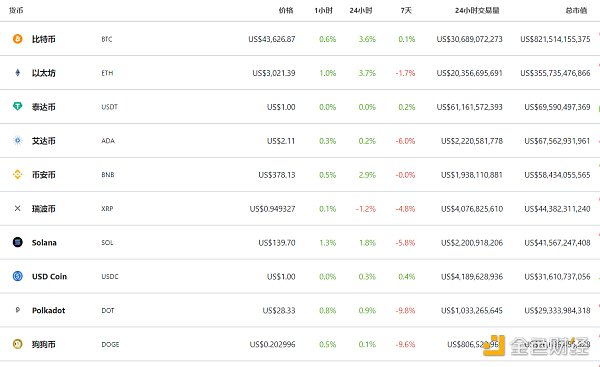

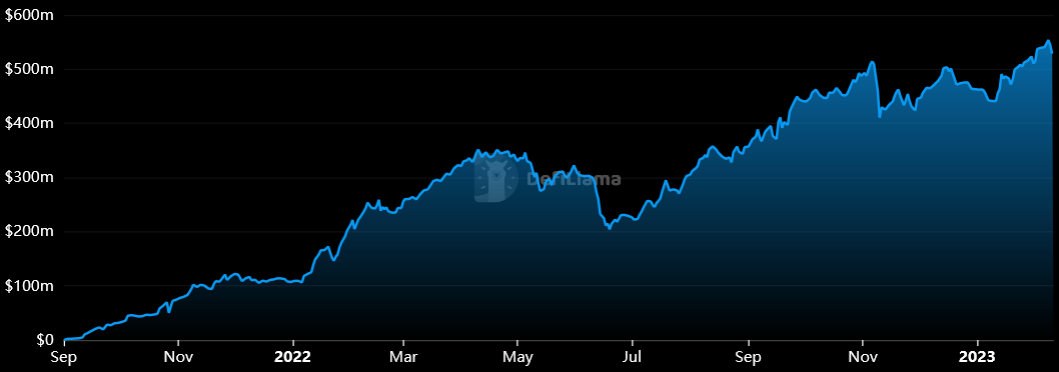

自GMX上線以來,市場對GLP的需求猛增。目前,GMX鎖定的總鎖定資產價值超5億美元,且一直處在增長狀態,而GMX引發的真實收益敘事也獲得了越來越多人追捧,開發者開始在GMX之上構建項目,並吸引GLP份額,GLP War隨之而來。

圖2:GMX的TVL

GLP War的起因

在了解GLP War之前,我們先對GMX和GLP進行簡單梳理。

GLP是一個類似於Uniswap 的LPs流動資金池,它由下圖所示的一籃子代幣組成,其中48%是穩定幣、52%是由其他幣種組成,由於BTC、ETH等幣種價格波動,整體價值會出現相應的波動。用戶被激勵質押GLP,以從交易者的損失中獲利,同時獲得esGMX和分享70%的平台交易費用。

圖3:GMX的GLP組合

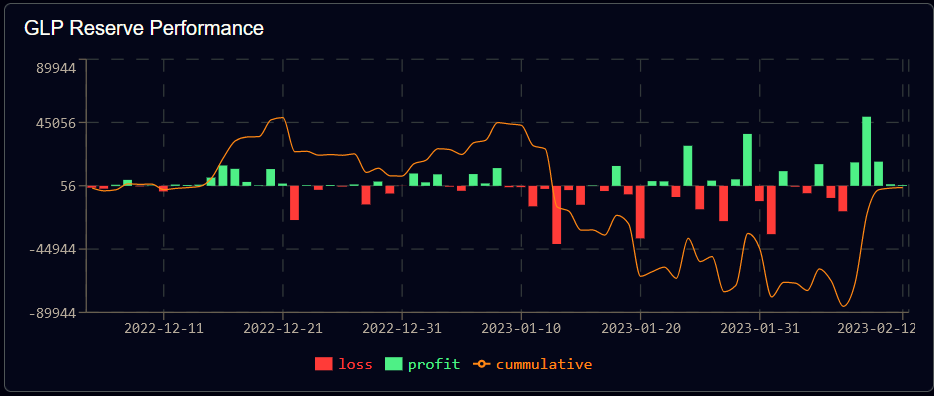

由於市場風險,GLP質押者獲得收益的同時也可能出現虧損。下圖對GLP的回報與收益進行了比較。自成立以來,GLP的回報率為-13%。

圖4:GLP 回報

另外,GLP收益以ETH或AVAX支付給用戶,用戶必須手動領取獎勵並進行複投操作。儘管Arbitrum和Avalanche的費用很低,但手動复投多次勢必會產生相應的手續費。

開端

各個協議注意到了GLP的問題,並提出解決方案,比如將GLP的風險敞口對沖掉會怎樣?如果將收益率槓桿化會怎樣?如果收益可以自動复投會怎樣?如果GLP可以用作抵押品會怎樣?開發者們開始尋找突破點,GLP War隨之而至。

圖5:各類協議對GLP持有比例

GMX生態

PlutusDAO

PlutusDAO是一個收益聚合器,通過原生代幣PLS進行協議治理。它為veJones、veDPX或veSPA等veAssets 提供流動性質押。集成GLP後,用戶可以存入GLP用於解鎖更大功能的plvGLP。

使用plvGLP,ETH獎勵將每8小時自動計算一次。由於自動复投,plvGLP的價值增加,持有者可獲得更高的APY。 PLS代幣也作為流動性挖礦獎勵分發給plvGLP質押者。 Plutus收取GLP收益的10%作為費用。

plvGLP還解鎖了與其他協議的可組合性。常規GLP只能在GMX上質押,不能與其他協議集成,plvGLP通過與各種借貸、資產管理協議合作來解決這個問題。通過Lodestar Finance和Vendor Finance,用戶可以使用plvGLP進行借款或抵押,用戶可以據此制定更好的策略,比如可以持有槓桿多頭或空頭頭寸,也可以通過借入BTC和ETH 手動執行delta中性策略。 @0xBobdbldr在這裡詳細介紹了相關的策略。

最近,Plutus還與FactorDAO達成合作實現資產管理。因子策略(Factor strategists)可利用Plutus產品並創建新的用例,一個潛在用例是Plutus指數庫(Plutus index vault),它聚合了所有plsAssets並使收益來源多樣化。他們還在探索與RodeoDolomite和其他公司進一步整合的機會。

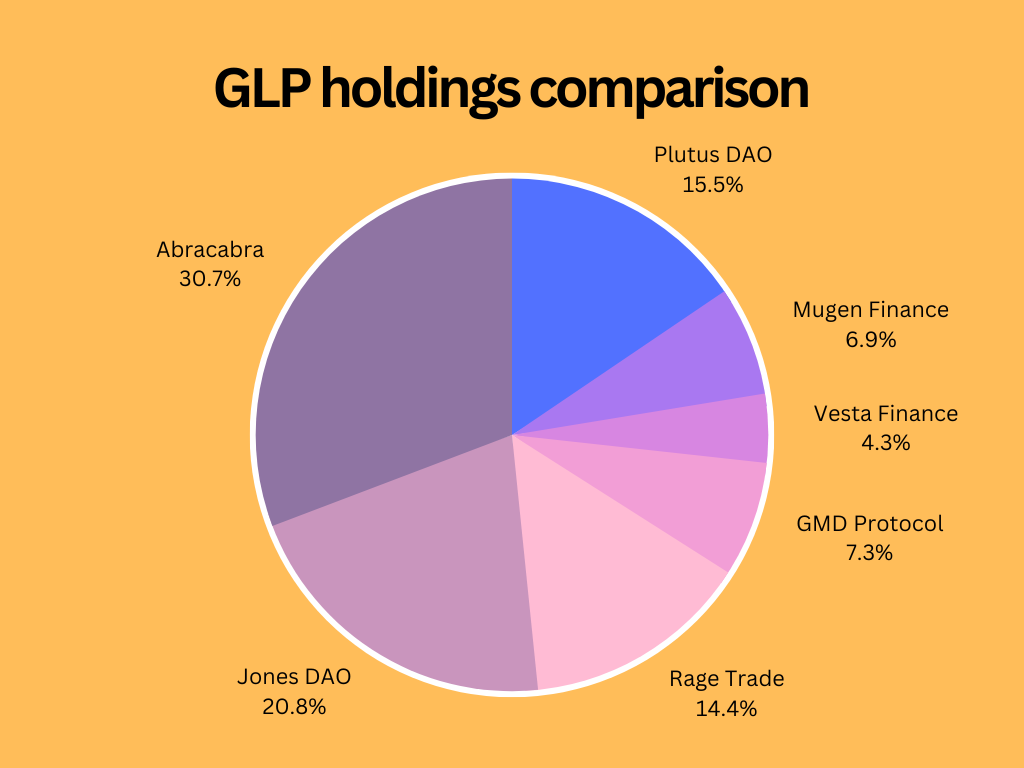

Mugen Finance

Mugen Finance是GMX上最早的項目之一。 Mugen是一個建立在LayerZero上的跨鏈收益聚合器。用戶可以從多條鏈上的多個協議中獲得收益,可以看做是LayerZero上的Yearn Finance。目前,他們的平台上只有一種策略,即GLP策略。

GLP策略由Mugen的金庫根據該策略的白名單資金數量執行,金庫則通過鑄造和質押GLP獲得收益。將資金存入Mugen的用戶將鑄造原生代幣MGN, 以xMugen的形式質押的Mugen將從國庫中獲得ETH收益。用戶可以選擇收益自動复投,將ETH收益用於購買MGN並抵押。這有助於提高APY,因為與手動复投相比,自動复投的頻率更高。

Mugen的策略雖然比較基礎,但為農民提供了多樣化選擇和收益的自動复投。未來,Mugen將集成更多協議,用戶只需質押MGN即可從多個來源和鏈獲得收益。

圖6:Mugen Finance 的簡化工作流程

Vesta Finance

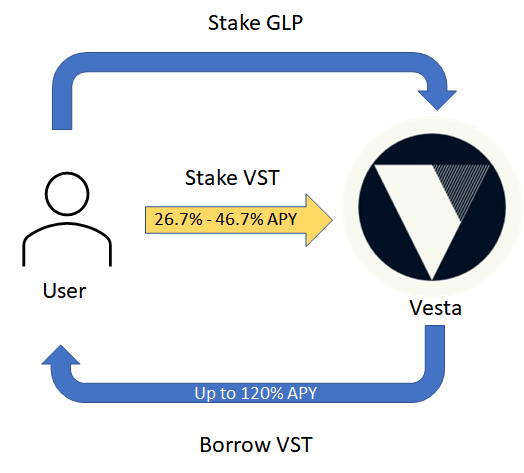

Vesta Finance是一個抵押債務平台,用戶可以鎖定抵押品並鑄造Vesta的穩定幣VST。 GLP 是Vesta 接受的抵押品之一,這為用戶增加GLP新的使用場景。用戶可以存GLP,借入VST,來實現資金效率的最大化。

VST可以在Vesta的礦池中抵押,根據鎖定期不同可獲得10-40%的穩定幣收益率。在抵押率為150%時,VST的收益率將為6.7%-26.7%。總體而言,在沒有任何直接敞口的情況下,GLP收益率可以提高到46.7%左右。

Vesta還允許對GLP收益率進行槓桿操作。與Degenbox類似,用戶可以存入GLP獲得VST貸款,然後用它來購買更多的GLP。這個過程重複多次能獲得更大的槓桿頭寸。在120%的抵押率下,6 倍的槓桿頭寸是可能的,APY將達到近120%。

圖7:GLP 收益率槓桿操作圖示

然而,這種策略可能受到BTC和ETH等資產價格波動的影響,從而產生清算風險。 Risk DAO有一篇很棒的文章介紹了Vesta Finance的風險及其當前配置的安全性。

Unstoppable Finance

Unstoppable Finance為GLP持有者提供完全免費的自動复投器。與按收益或存款收取一定比例費用的其他協議相比,使用自動复投器不收取任何費用,用戶可以因此節省gas成本。該協議的保險庫是使用ERC-4626 代幣化保險庫標準構建的,任何人都可以在其保險庫之上構建。

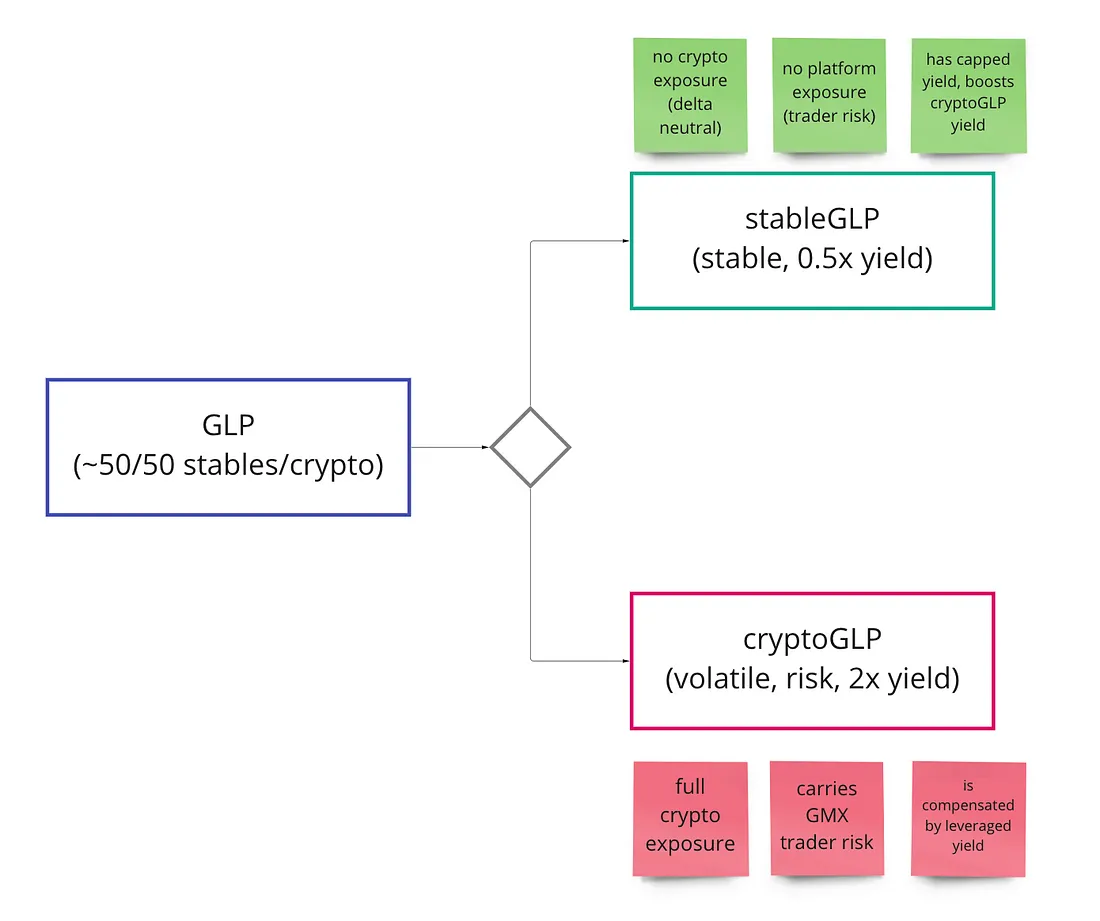

他們還有一個名為TriGLP的新機制仍在開發中。該機制將GLP代幣化為stableGLP和cryptoGLP,根據它們承擔的風險獲得不同數量的收益。他們的目標是創建一個類似delta中性穩定幣的頭寸,年利率約為10%,且不會受到波動的影響;以及類似加密貨幣的頭寸,年利率約為30%,同時保持完整的ETH/BTC敞口。

圖8:TriGLP 機製圖示GMD Protocol

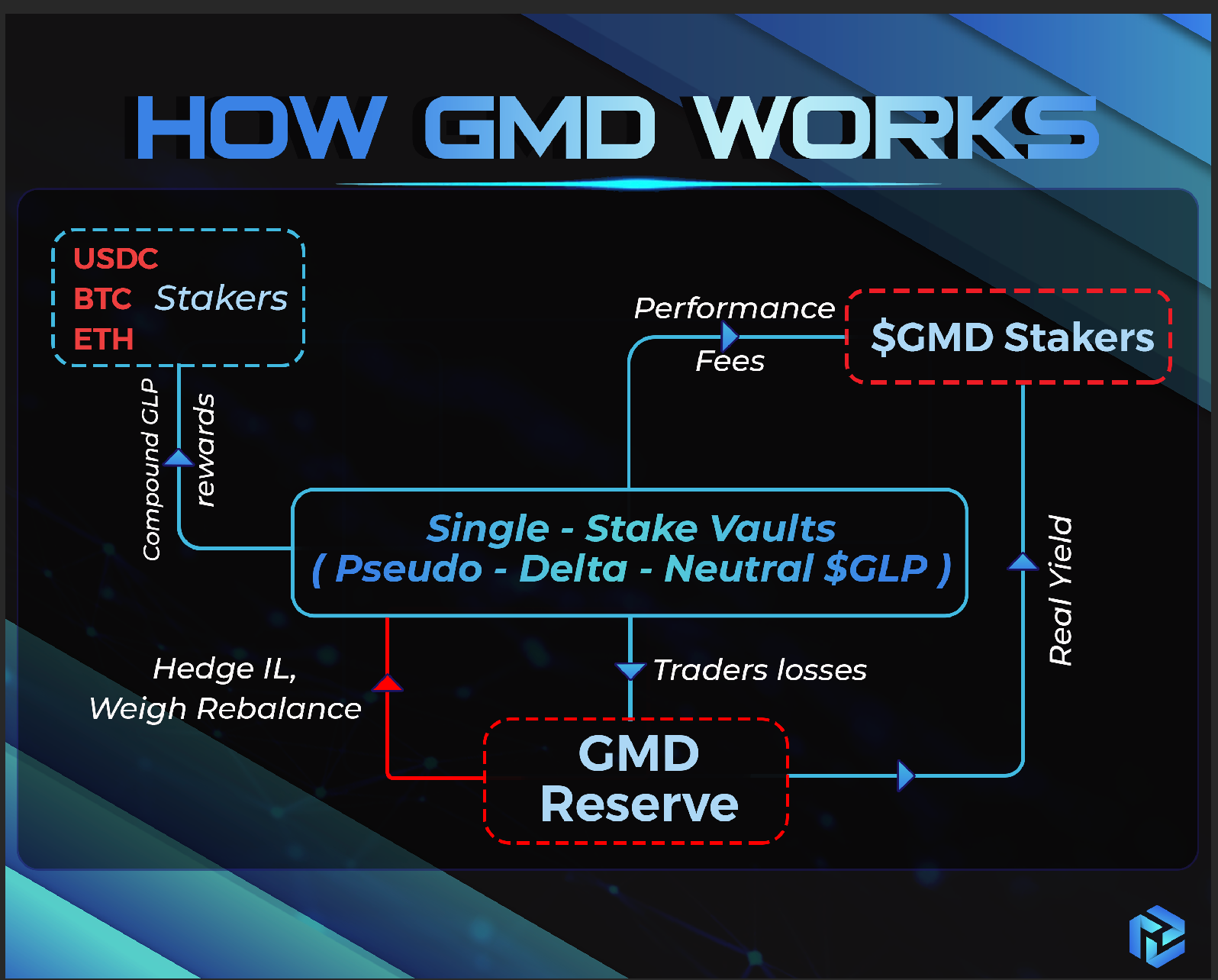

GMD Protocol是另一個提供附加功能的收益聚合器,它通過提供偽delta 中性策略(the pseudo-delta-neutral strategy)緩解GLP的直接敞口問題。

GMD為BTC、ETH和USDC提供單一質押金庫,其存款限額基於GLP對USDC、ETH和BTC的相對比率,金庫中的資產則用於鑄造GLP並賺取收益。這允許用戶對他們存入的資產保持pseudo delta neutrality。例如,想要不接觸BTC、ETH或GLP中的其他代幣的情況下通過USDC賺取收益的用戶可以將資金存入GMD的USDC金庫來獲得部分GLP收益。這種偽delta 中性策略使用基於GLP的USDC、ETH和BTC組成的比率。

隨著時間的推移,分配給GMD上3個金庫的金額需要每週通過手動來重新平衡,以調整至新的GLP比率。 GMD協議不會重新平衡用戶資金,但它會將最大總價值的5-15%存入Delta-Neutral Vaults來進行重新平衡。這有助於緩解低準備金問題,因為協議本身有流動性可供提取。

為了進一步降低GLP中Uniswap等較小資產的波動風險,GMD提供了一個協議儲備,其中包含的GLP的價值為總TVL的5%-15%。該協議儲備金由國庫資助,將在用戶資產價值低於GLP價值時補償給用戶。 GMD認為,從長遠來看協議儲備金只會增長,因為它可以從GMX交易員的損失中獲得價值。

圖9:GMD 工作機制

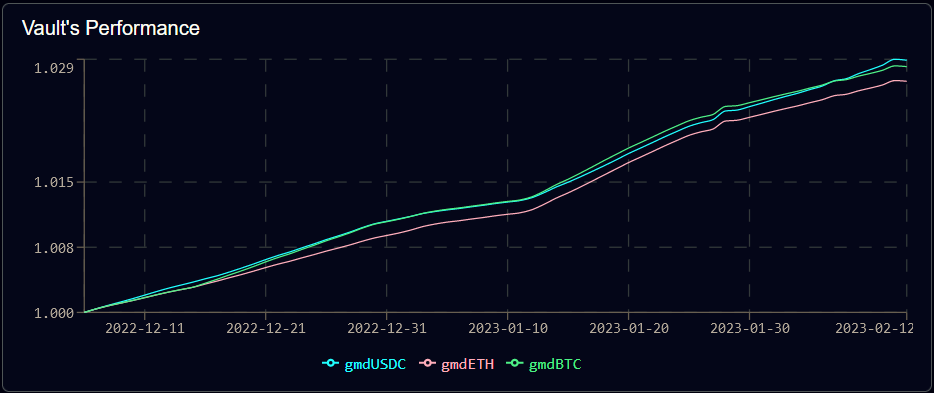

從實際表現來看,3個金庫在2022年12月11日到2023年2月12日期間的收益率為2.6%-2.9%。根據這些結果推斷,APY約為16.6% – 18.7%,略低於宣傳的20%-26% APY。

圖10:GMD 金庫表現

雖然GMD試圖保持Delta中性,但它沒有任何空頭敞口來保持真正的Delta中性。該協議本身需要儲備金來作為對無常損失的支持。這限制了GMD的可擴展性,因為如果沒有足夠的儲備(即TVL 的5%-15%),金庫就不能變得太大。它們只能根據協議儲備的表現來擴展到更大的TVL。到目前為止,GLP儲備處於盈虧平衡狀態,GMD擴大金庫將受到限制。

圖11:GMD儲備的表現Yield Yak

Yield Yak是一個基於Avalanche的自動复投器。每一個用戶只要點擊再投資,就可以獲得AVAX的複合獎勵,這種機制對於用戶而言是一種激勵。

得益於Avalanche的1.8 億美元激勵計劃Avalanche Rush,Yield Yak能夠為儲戶提供更多獎勵。 GLP策略存款人將從Avalanche Rush獲得最高達30 萬美元的AVAX。此外,還可以通過在Yield Yak永久質押esGMX以最大化GLP獎勵。為優化GLP,Yield Yak還升級了Yak Swap。 Yak Swap可以自動選擇將資產交換到GLP的最佳路徑,幫助將GLP 重新平衡到預期的指數權重。這減少了用戶的滑點,同時幫助GMX擁有合適的資產比例。

Rage Trade

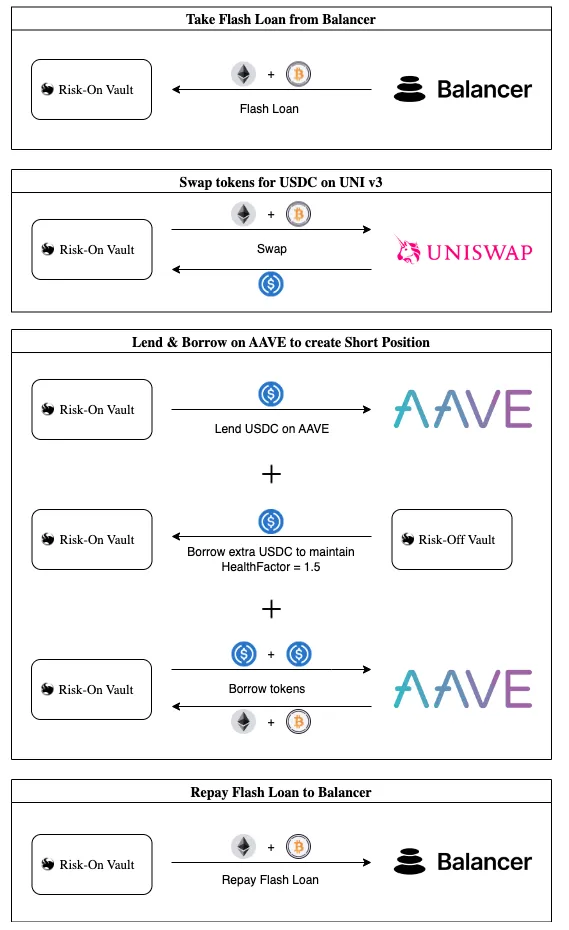

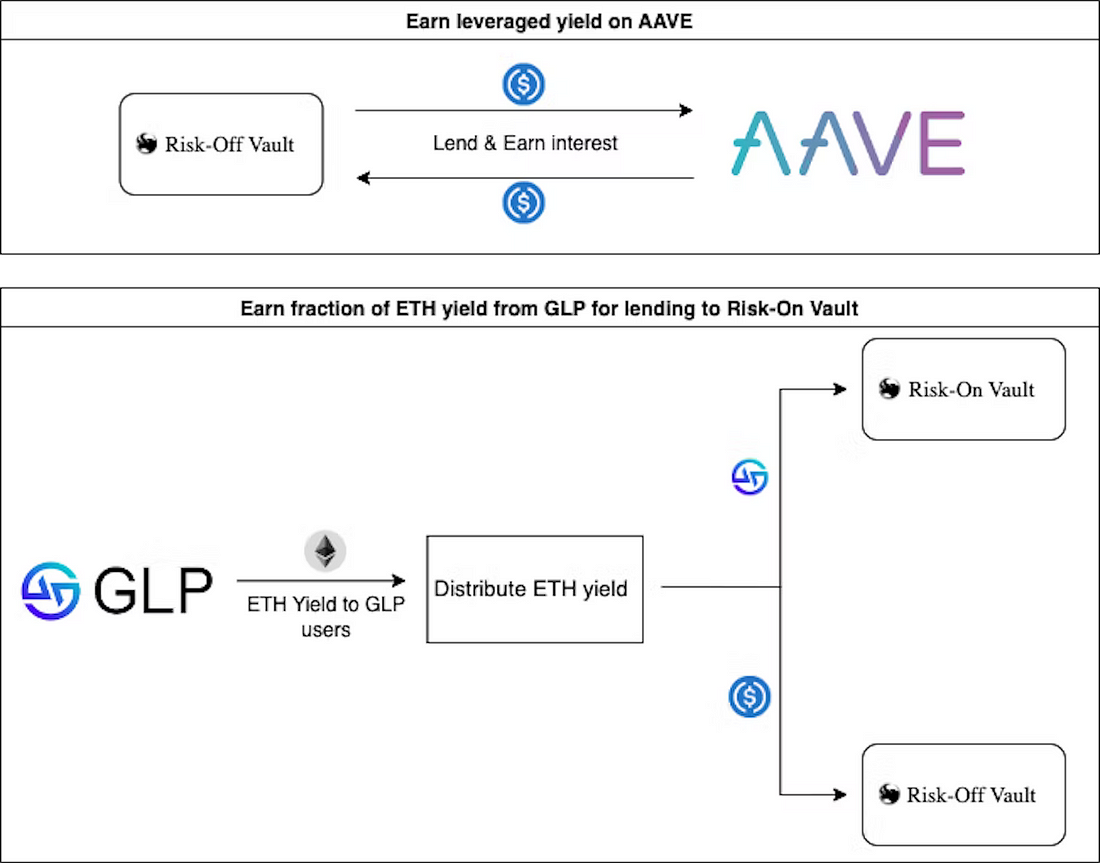

Rage Trade是Arbitrum上一個利用LayerZero底層的永續交易平台。他們是第一個推出雙金庫系統以最大限度地減少直接市場風險的項目,其擁有Risk-Off Vault和Risk-On Vault兩個金庫通過在Aave和Uniswap上操作來最大程度地減少BTC和ETH的風險敞口。

用戶將sGLP或USDC存入Risk-On Vault,該金庫在Balancer上通過閃電貸借出BTC和ETH,並在Uniswap上出售成USDC,出售獲得的USDC連同Risk-Off Vault的USDC會被存入AAVE再藉出BTC和ETH,這些BTC和ETH會被用來償還Balancer的閃電貸。這些操作將在AAVE上創建了一個空頭頭寸,因為Risk-On Vault現在藉入了BTC和ETH。

Risk-Off Vault的另一個重要特徵是為Risk-On Vault提供抵押品,抵押品將用來維持AAVE的借款健康係數1.5。每12小時,該頭寸就會重新開放以收取費用,並在AAVE和GLP抵押品的空頭之間重新平衡PnL,並根據GLP存款的構成重新平衡對沖。

圖12:Risk-On Vault機制

圖13:Risk-Off Vault機制

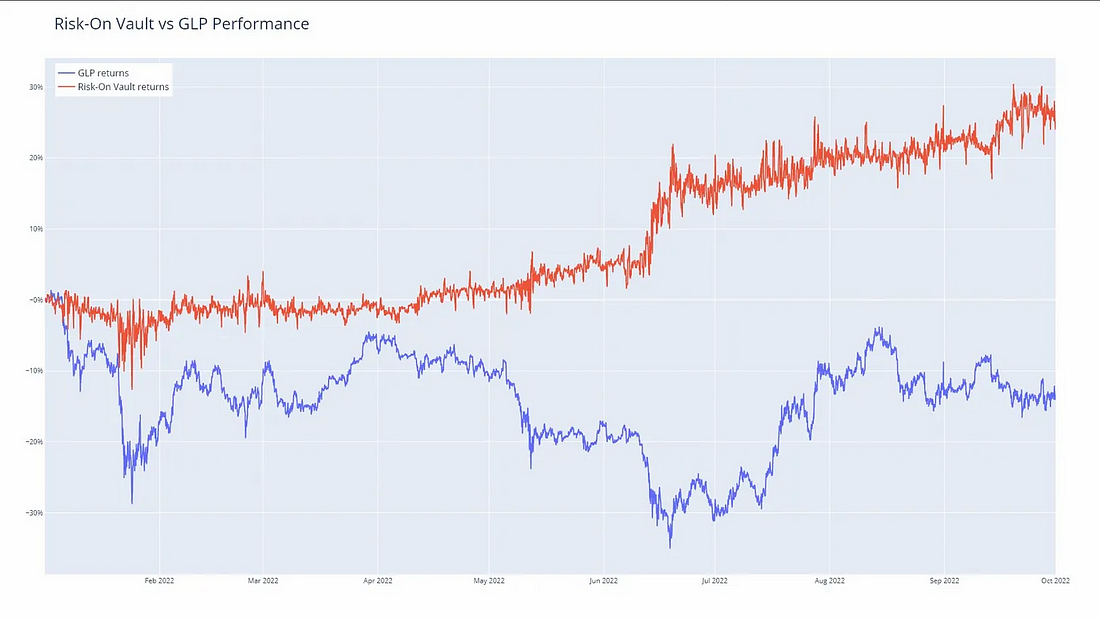

將Risk-On Vault與GLP的回報表現相比,理論上它的利潤回報率約為25%,而GLP為-13%。

圖13:金庫收益表現對比

然而,目前Risk-On Vault 的回報率為-1.2%,GLP價值損失主要是由於對沖直接敞口的高成本和交易者盈利導致。在Rage Trade完成第二次審計並提高其存款上限後,他們將能夠顯著降低對沖成本。為了對沖交易者的PnL,Rage Trade將提供部分或全部對沖交易者PnL的選項。如果用戶願意,這些將以單獨的金庫的形式供用戶存放。

Jones DAO

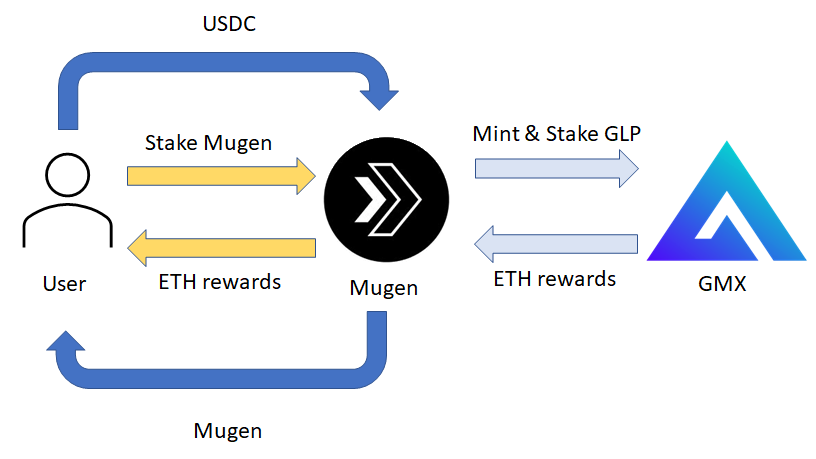

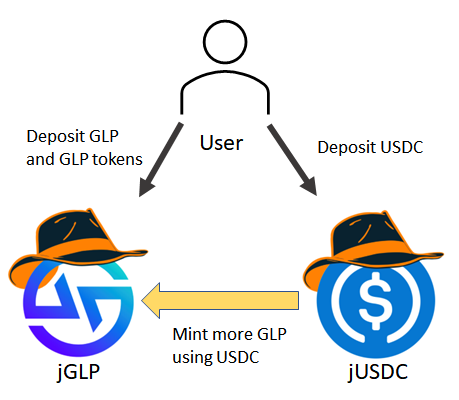

Jones DAO是一個收益、策略和流動性協議,旨在提高資本效率。依靠雙重金庫機制為用戶提供槓桿收益,Jones DAO的jGLP金庫允許存放GLP和GLP內的任何資產,jUSDC金庫接受USDC存款。

來自jUSDC金庫的USDC可以用於鑄造更多的GLP並獲得GLP的槓桿頭寸,然後,GLP獎勵將在jGLP和jUSDC存款人之間分配,他們分別獲得33%和11.3%的年化收益。 jGLP金庫將自動平衡其槓桿以防止清算,此外,用戶還可以選擇自動复投。

圖14:Jones DAO的協議機制

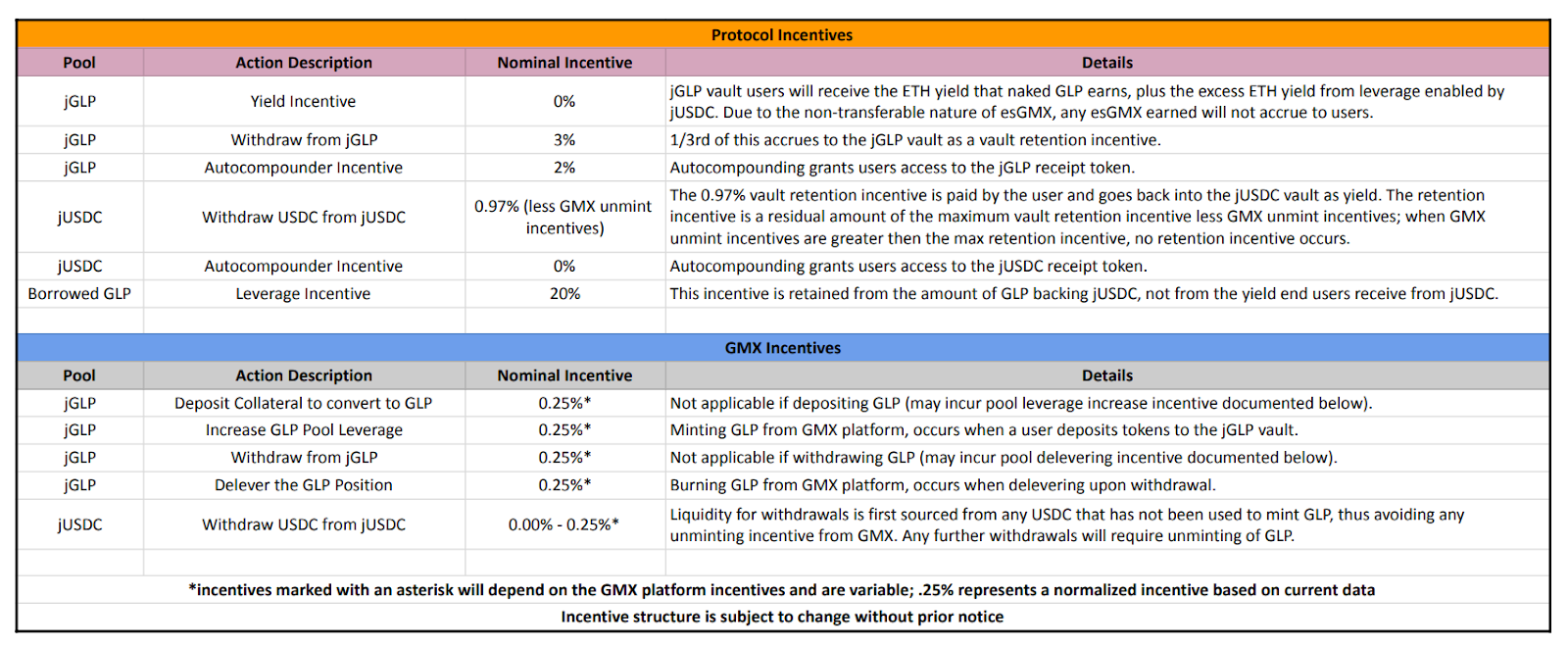

Jones DAO的費用結構如下, 他們為了長期增長而建立了獨特的費用結構,繼續抵押的用戶會從取消抵押的用戶那裡收取費用,鼓勵用戶繼續在Jones DAO質押。

圖15:費用結構

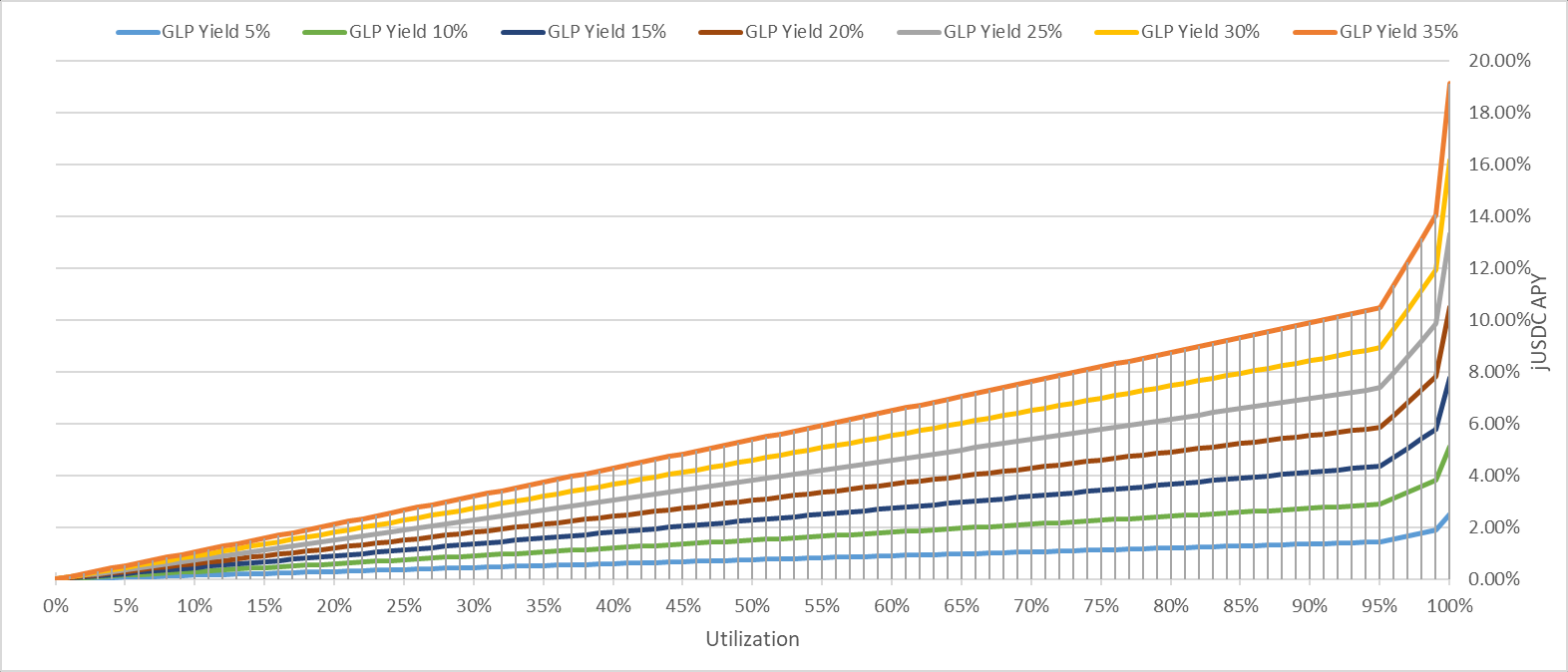

存入jUSDC金庫的USDC越多,可以購買的GLP就越多,從而導致更高的槓桿率。下圖顯示了jUSDC APY與金庫利用率的關係,其中GLP收益率為35%,由於槓桿增加,jUSDC收益率可以上升到近20%。

圖16:jUSDC APY與金庫利用率的關係

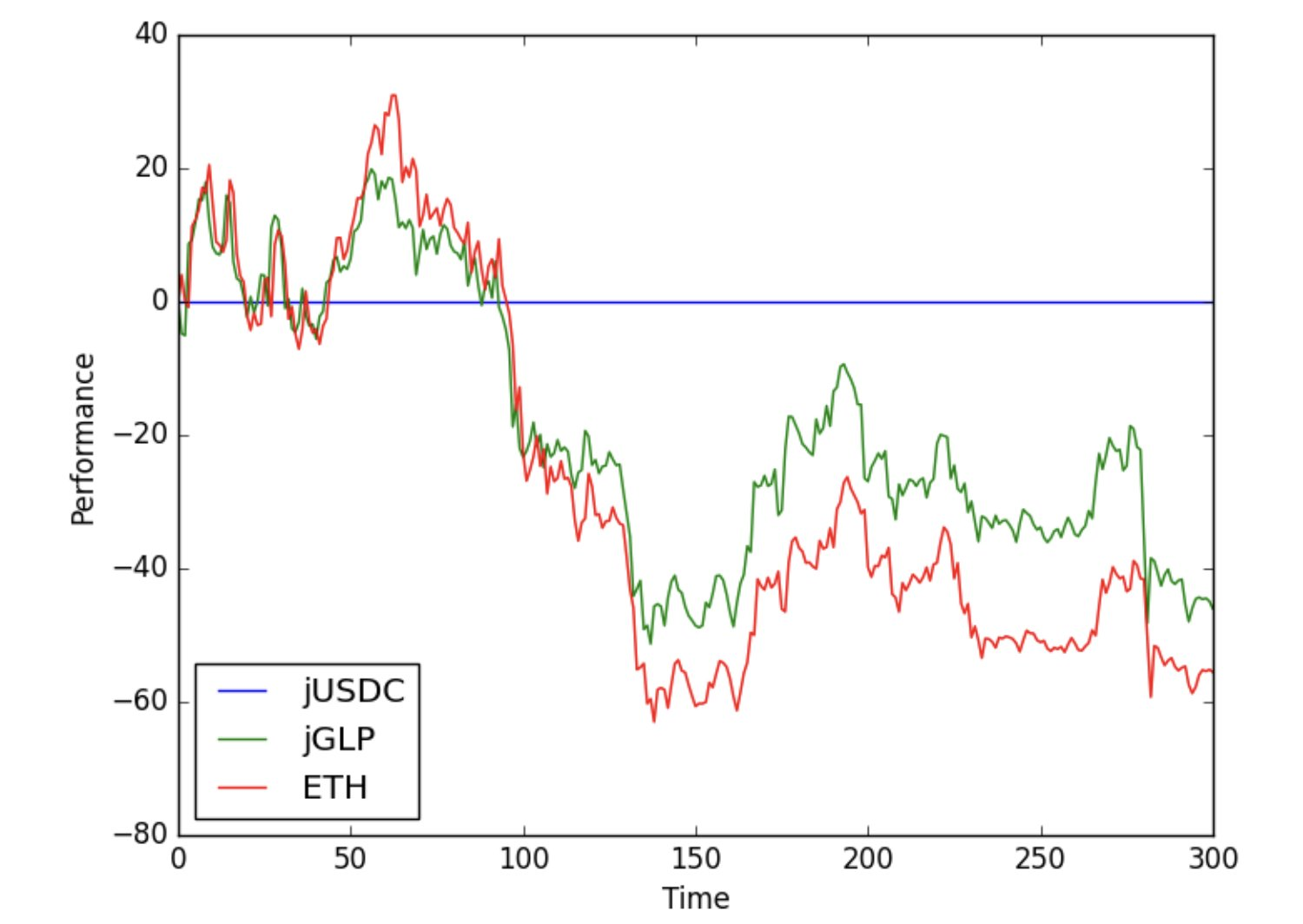

就回報表現而言,jGLP並未對沖市場風險,實際上是放大了風險。這意味著jGLP金庫的實際表現取決於市場狀況。針對0% GLP收益率和80%利用率的回測,表明jGLP優於ETH。如果包括GLP產量,結果可能會更好。

圖17:jUSDC 和jGLP 對ETH 的表現Abracadabra

Abracadabra是一個借貸平台,擁有自己的穩定幣MIM,可以使用計息抵押品借入。它引入了magicGLP,一種GLP代幣的自動复投器。從GLP的ETH收益將被用於購買更多的GLP,然後轉化為magicGLP。使用平台上的MIM,用戶可以選擇將他們的頭寸通過槓桿化提升4%,以實現他們的GLP上高達84%的APY。

Steadefi

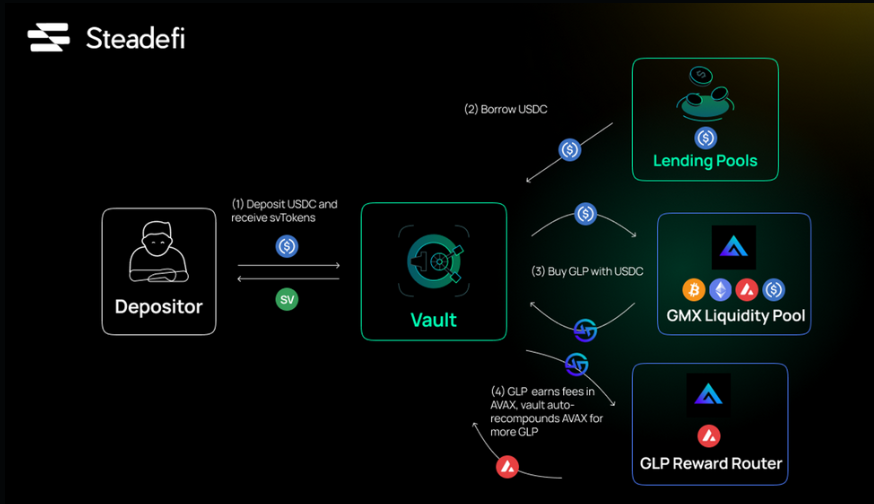

Steadefi是一個提供自動收益槓桿化的策略的平台,他們目前有一個金庫,可以提供3倍GLP槓桿頭寸。

用戶每向金庫存入1美元,就會從借貸池中藉2美元來鑄造GLP。這有效地創建了一個3倍的槓桿頭寸,該頭寸會隨著時間的推移自動复投並在必要時重新平衡。

圖18:Steadefi 機制

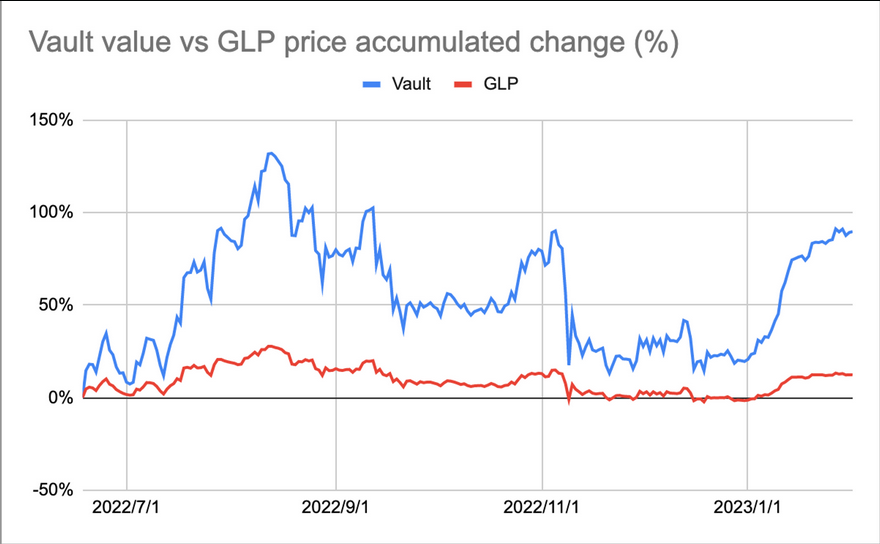

在表現方面,GLP的PnL為12.3%,Steadefi的金庫以89.8%的PnL優於GLP,收益率高出7 倍。

圖19:Steadfi 與GLP 的表現對比協議關鍵指標對比

協議

公鏈

類型

APY

GLP TVL

發佈時間

費用

PlutusDAO

Arbitrum

聚合器

61.4%

$8.2M

29/8/22

退出: 2%

-10% 收益

Mugen Finance

Arbitrum

聚合器

19.6%

$3.4M

8/9/22

10%收益

Vesta Finance

Arbitrum

CDP

19.6% – 120%

$2.9M

13/9/22

20% 收益

Unstoppable Finance

Arbitrum

自動复投

19.6%

$57.5K

22/9/22

–

GMD Protocol

Arbitrum

Delta中性

20% – 26%

$5.9M

5/11/22

質押:0.5%

Yield Yak

Avalanche

自動复投

124%

$12M

18/11/22

10% 收益

Rage Trade

Arbitrum

Delta中性

9.26% / 5.56%

$7.4M

12/12/22

18.5%收益

Jones DAO

Arbitrum

槓桿金庫

33% / 11.3%

$13.5M

28/1/22

退出:1%-3%

Abracadabra

Arbitrum

槓桿金庫

21.4% – 84%

$20.6M

31/1/22

1%收益

備註:GLP FDV數據截取至2月16日

潛在的加入者

Umami Finance

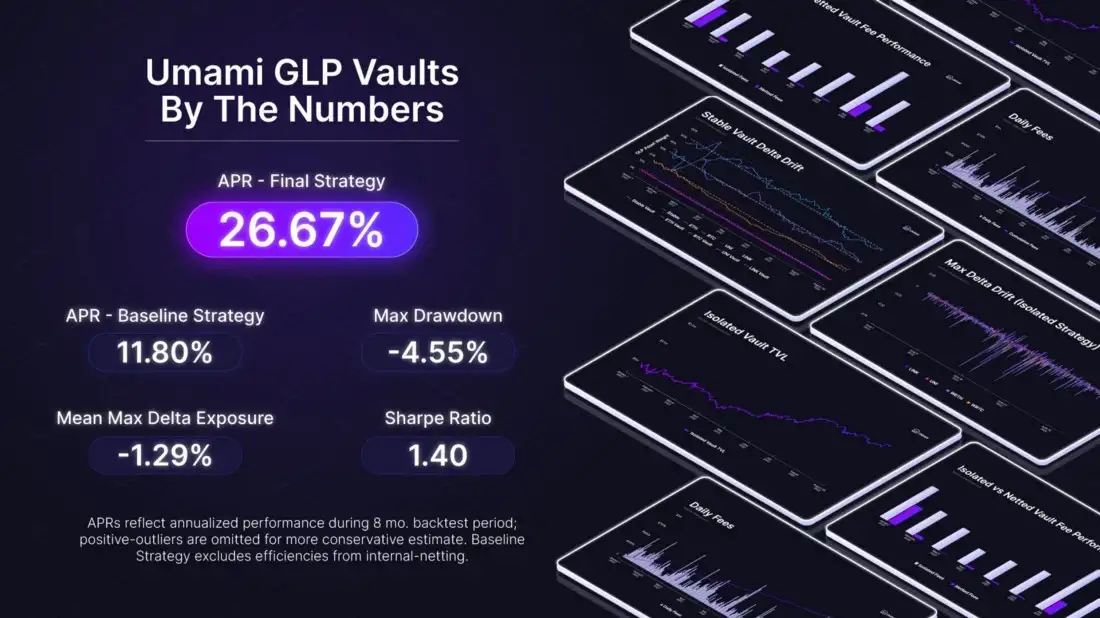

Umami Finance預計推出其GLP金庫的v2版本,該版本將提供一種算法對沖策略。目前Umami仍在進行後台測試和優化他們的金庫,最近測試結果顯示年化收益率為26.7%。

圖18:Umami 測試結果Yama Finance

Yama Finance正在構建一種擁有最大資本效率、速度和安全性都進行優化的全鏈穩定幣,目前尚未在Arbitrum上推出其GLP 收益槓桿化產品。

Yama能夠提供高達101倍的槓桿,從而提供更好的收益獲取機會。對於GLP,他們將其限制在17 倍,使APY達到333%(假設GLP 收益率為19.6%)。目前Yama尚未詳細說明其槓桿GLP流動性收益獲取的機制。這可能涉及借款人使用GLP抵押品借入YAMA並獲得槓桿頭寸以獲得更高的收益。

GLP War的未來

可以看到,眾多開發者基於GMX建立了很多協議,不少協議也匯集了數百萬美元的TVL,整個市場對基於GLP的產品有著明確的需求。

由於DeFi的可組合性,這種搭建樂高式的操作使得GLP在各類協議中發揮作用,包括收益率槓桿化、自動复投和借貸等。隨著GMX生態發展壯大,預計會有更多協議將GLP集成到它們的協議中。當然,GLP也存在因交易者交易賺取利益並從GLP撤出資產而被完全耗盡的風險,因此,很多協議未來可能會嘗試對沖交易者的PnL,以降低風險。