2月15日凌晨,NFT交易平台Blur進行了第一輪空投,向超12萬地址共空投3.6億枚代幣,有超12萬地址。按上線當天價格算,有5835個地址獲得了1萬枚以上,約獲利超6500美元,還有23個地址獲得了100萬枚,約獲利65萬美元。

目前,第二輪空投已經開啟,儘管激勵細則還未公佈,但在4月1日之前,所有出價(Bidding)和上架(Listing)行為都將獲得雙倍積分。在第一輪“造富神話”刺激下,不少人都將視線轉向了“刷積分”,這為NFT市場帶來了久違的活力,交易量不斷攀升。

Blur的連續空投計劃,以及其背後牽連的Bidding與Points機制將會為NFT市場帶來怎樣的變化? PANews數據專欄PAData將結合近期NFT交易市場數據和Blur的交易數據集中討論以下問題:

- 在宏觀層面,Blur空投對整個NFT交易市場而言,是刺激了“消費者剩餘”,還是搶占了其他交易市場的“蛋糕”?

- 在微觀交易層面,越接近地板價的Bidding能獲得的Points越高,這是否會推動NFT價格下行?不同項目的出價深度有何區別?

- 高積分用戶是如何通過Bidding和Listing行為積累積分的:他們主要Bidding什麼項目?出價策略是什麼?目前的預估營收情況如何?

數據分析顯示:

- Blur刺激了新的交易需求。 15個交易市場最近一周(02/13-02/20)的日交易量漲幅達到229.05%,日交易地址數漲幅約為19.46%。 Blur的日交易量為漲幅達到467%,日交易地址數漲幅為46%。

- 在最近的市場增量過程中,Blur對其他多部分交易市場都形成了擠壓,在交易量方面尤為明顯,在用戶規模方面壓力較小。這也在一定程度上說明,Blur在此次增長中吸引了更多“高淨值”用戶。

- 10個頭部項目的競價深度在地板價和高於地板價1%的範圍內最佳,6個熱門項目的競價深度在低於地板價5%的範圍內最佳。

- Points規則發揮了預期的作用,使出價價格向地板價靠。根據統計,Blur上最近7天交易量最高的100個項目,最高出價偏離地板價的平均幅度約為0.72%。這最終使得地板價便有了下行動力。

- 交易量前100的項目,在Blur上的地板價較在Opensea上的平均低4.97%,在Blur上的7天交易量較Opensea上的平均高0.59%。但跨市場層面不存在量價關係,即Blur上更高的交易量與地板價高低無關,地板價更低主要受到Bidding-Points機制影響。

- 對於頭部項目而言,Blur上的地板價全部低於Opensea,尤其是BoredApeYachtClub和Doodles,分別低了9.98%和6.51%,這也解釋了為什麼這兩個項目的競價深度集中在地板價以上5%的範圍內。

- 被3個及以上高分用戶出價的項目有17個,其中,PudgyPenguins、Moonbirds、CloneX和BoredApeKennelClub被8個高積分用戶出價過。

- 10個高積分用戶有效出價(Open)總次數約6.27萬次,平均出價偏離地板價的幅度約為-16.32%,平均出價執行率約為92.87%。其Bidding模式可以大致分為三類。

- 10個高分用戶目前持有的NFT,按照地板價估算後的總價值都低於成本,即當前都處於預估虧損狀態。平均預估虧損90 ETH,相當於14.49萬美元。

- 想要獲得高積分,是需要投入較大資金成本的,並且,在積分規則的鼓勵下,Blur市場上的地板價有下行動力,這使得參與Bidding的用戶需要持續地、動態地管理自己的成本-預估價值差,這個差距的管理標準應該是對空投價值的預期。

01 Blur刺激新交易需求, 15個交易市場中12個的交易量都有增長

在空投前後,用戶在Blur上交易NFT的行為越多,拿到的代幣就越多。那麼,此次空投是只對Blur有刺激作用還是對整個NFT交易市場都有刺激作用?換言之,Blur的空投是刺激了新的交易需求,激發“消費者剩餘”,還是重新分配“蛋糕”?

PAData統計了Blur、OpenSea、LooksRare、Gem、Alpha Sharks、X2Y2、Reservoir、CryptoPunks、Sudoswap、Foundation、Element、OKX、Uniswap、Rarible、BitKeep共15個交易市場本月以來的交易情況,從數據結果來看,多個交易市場的交易量交易地址數均有明顯增長,Blur刺激了新的交易需求,一定程度上做大了“蛋糕”。

從交易量(去WashTrading後健康的交易量)來看,15個交易市場最近一周(02/13-02/20)的日交易量從2.10萬ETH增長至6.92萬ETH,週漲幅達到229.05%。放大時間週期,本月整體日交易量的漲幅達到284.97%,增長趨勢顯著,期間最高值一度超過7.21萬ETH。

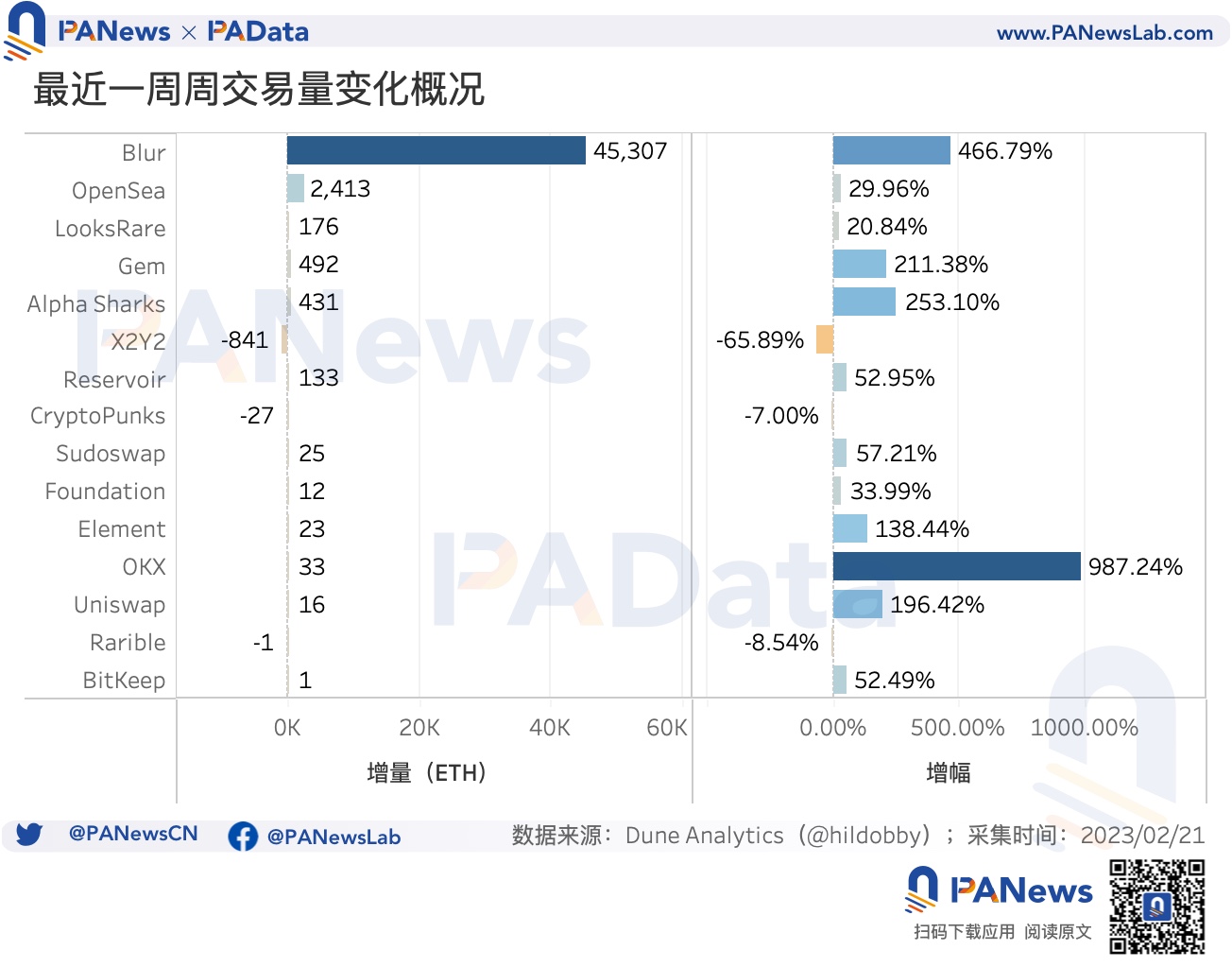

整體交易量的增長並不完全來自Blur的推動。從各個交易市場來看,15個統計範圍內的交易市場中,有12個市場最近一周的交易量都有所增長。其中,最近一周,Blur的日交易量大幅增長了4.53萬ETH,漲幅達到467%。其次,Opensea的日交易量也增長了2413 ETH,漲幅達到30%。除此之外,交易體量稍大的還有Gem和AlphaSharks,日交易量分別增長了492 ETH和431 ETH,漲幅分別約為211%和253%。

不過,需要指出的是,各個交易市場的交易量也不全是健康的,在最近的增量中,不健康交易量(WashTrading)也所有增長。尤其是Blur,最近一周不健康的交易量激增2851%,不健康交易量佔比增長了274%,當前不健康交易量為5個觀察市場中最高的,約為1110萬美元。不過,有趣的是,最大的競爭對手Opensea最近一周不健康的交易量也增幅明顯,達到1215%,不健康交易量佔比增長了704%。

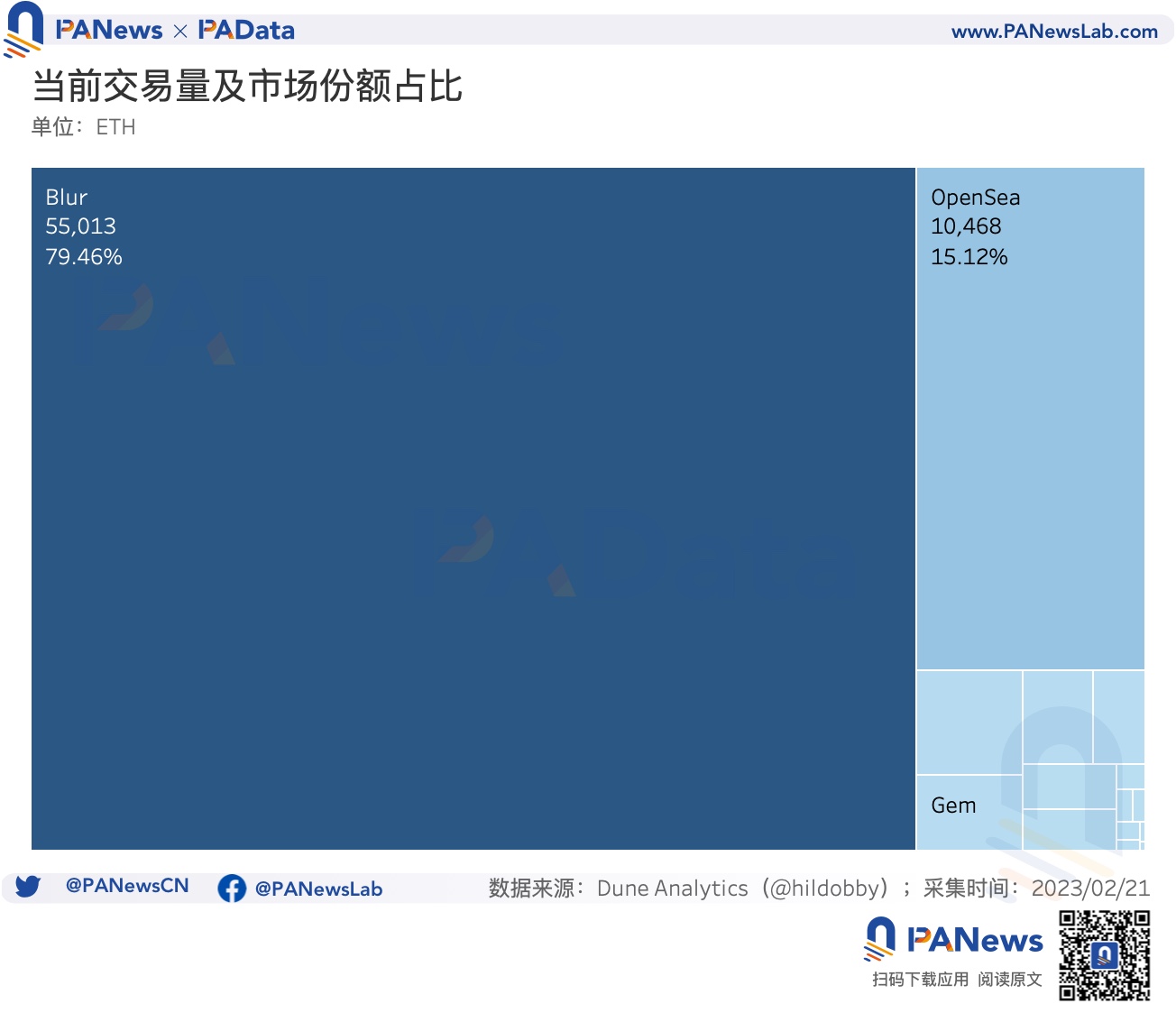

目前(02/20),Blur的日交易量約為5.51萬ETH,佔15個交易市場總交易量的79.46%,為絕對主導地位。 Opensea的日交易量為1.05萬ETH,佔總交易量的15.21%。從交易份額來看,兩者的市佔率合計達到94.56%,留給其他交易市場的生存空間很小。剩下的交易市場中,交易額佔比超過1%的也只有LooksRare和Gem。

從交易量市佔率的變化上看,最近一周,只有基數較小的OKX和本次增長的主導市場Blur有所增長,漲幅分別為230%和72%。除此之外的13個交易市場,其交易量市佔率全部有所下降,其中跌幅最大的是X2Y2,達到89%。另外跌幅超過50%的還有Sudoswap、Reservoir、Foundation、Opensea、LooksRare、CryptoPunks和Rarible。

可以說,Blur雖然刺激了整個市場的交易量增長,但由於其主導力量過於顯著,在這個增量過程中,對其他多部分交易市場都形成了擠壓。

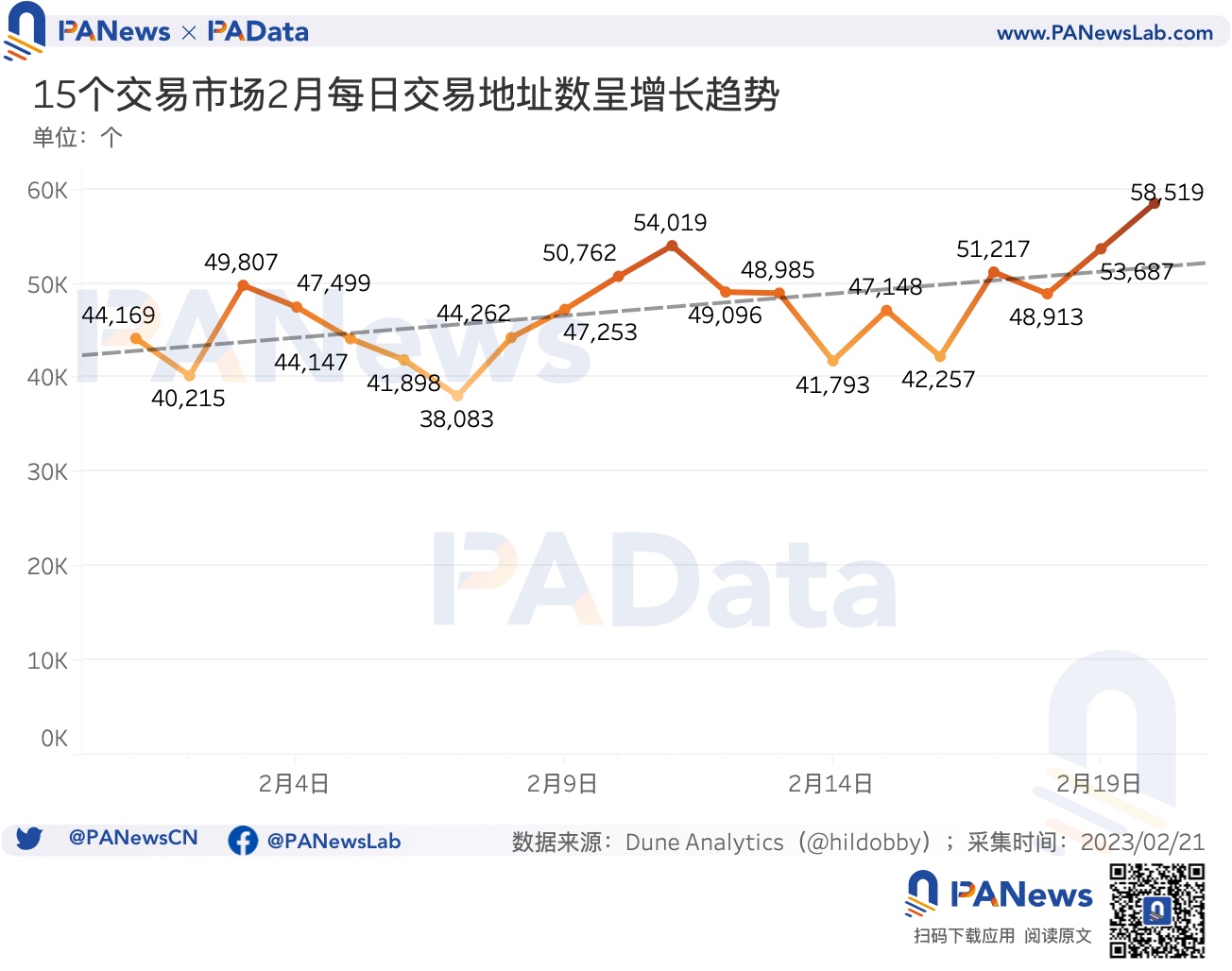

交易地址的變化情況也類似。 15個交易市場最近一周(02/13-02/20)的日交易地址數從4.90萬個增長至5.85萬個,週漲幅約為19.46%。如果拉長時間週期至本月,那麼漲幅會擴大到32.49%。總的來看,交易地址的漲幅遠不及交易量的漲幅。這或意味著,最近NFT市場的繁榮,是由少部分增量地址推動的。

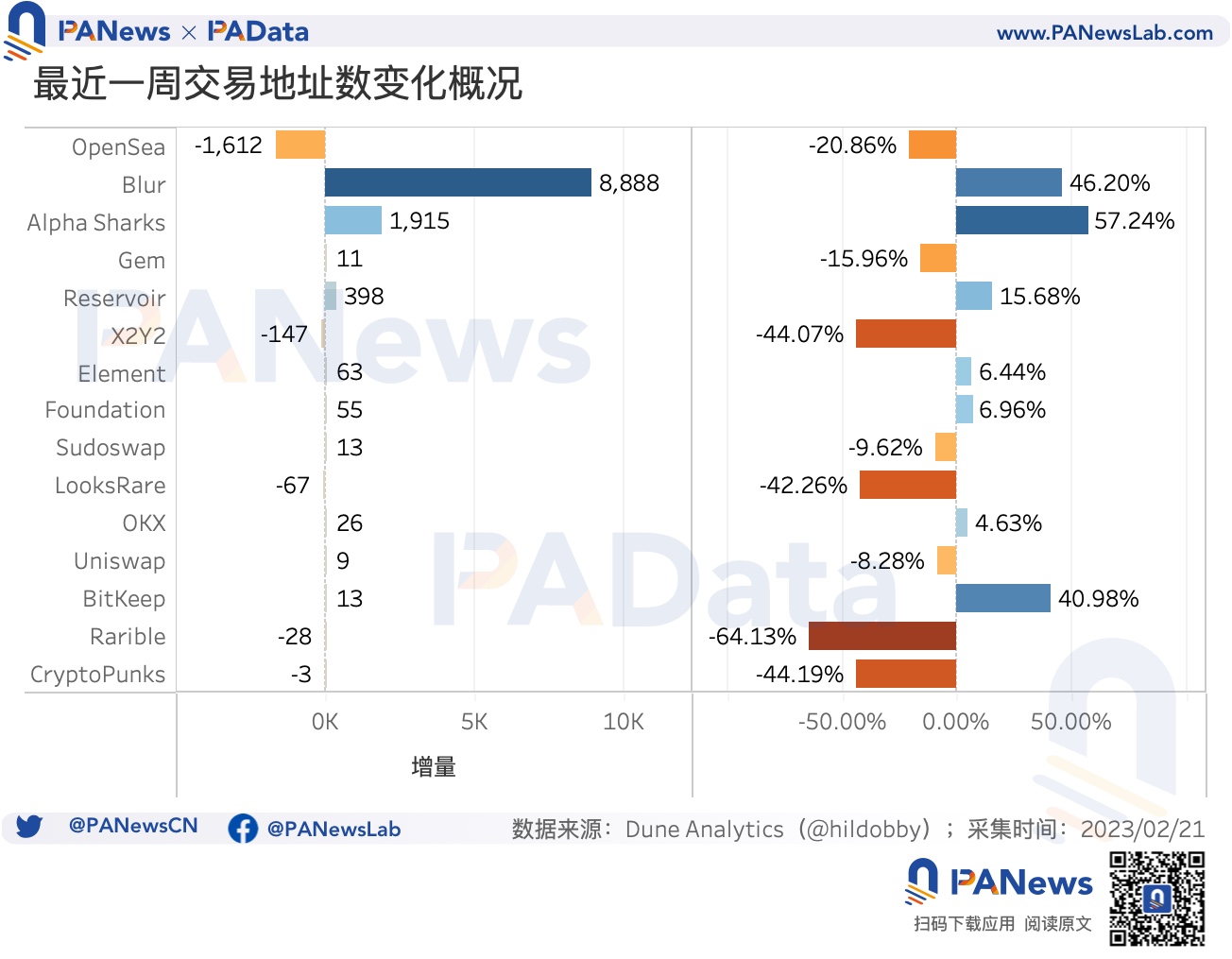

但是,與大部分交易市場的交易量有所增長不同,最近一周,只有7個交易市場的交易地址數有所增長,大約佔觀察範圍的一半左右。其中,Blur的交易地址數增長了8888個,增幅達到46%,增長較為明顯。其他交易地址增量較多的還有AlphaSharks,增長了1915個,增幅約57%。相反,Opensea的交易地址下降最多,最近一周下降了1612個,跌幅約為21%。

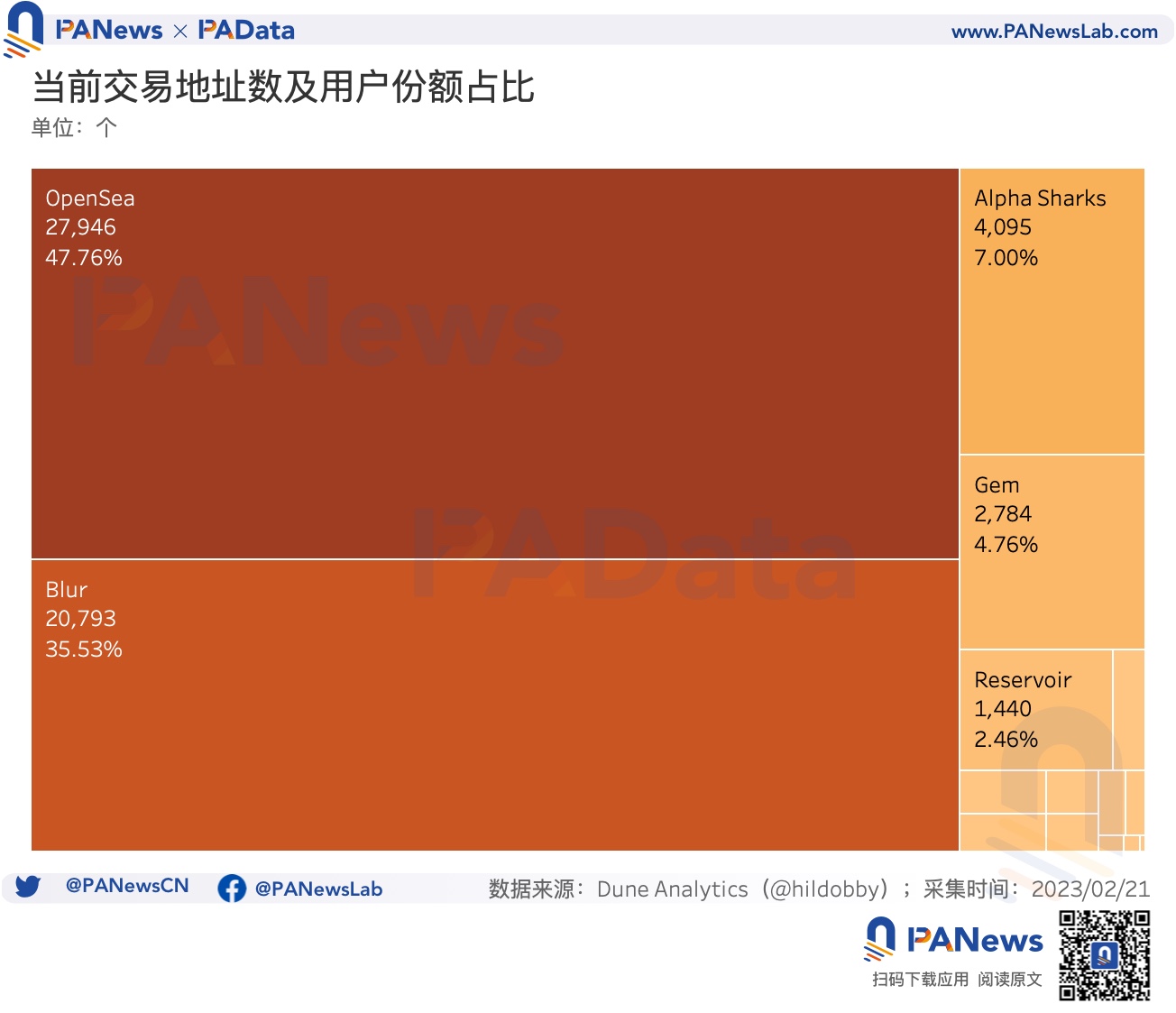

目前(02/20),Blur的日交易地址數約為2.08萬個,佔15個交易市場總交易地址數的35.53%,居第二位。用戶規模最大的仍然是Opensea,日交易地址數為2.79萬ETH,佔總交易地址數的47.76%。如果把交易地址數量理解為用戶規模,那麼從用戶份額來看,兩者的佔有率合計達到83.29%。剩下的交易市場中,用戶份額超過5%的也只有Gem和Alpha Sharks,其他大多不足0.5%。

從用戶份額佔有率的變化上看,最近一周,15個交易市場漲跌基本對半開。 Alpha Sharks、Blur、BitKeep、Reservoir、Foundation、Element和OKX都有所增長,其中Blur用戶份額佔有率增長了46%。 Uniswap、Sudoswap、Gem、OpenSea、LooksRare、X2Y2、CryptoPunks和Rarible則有所下降,其中Opensea用戶份額佔有率下跌了21%。

相比於Blur在交易量增長中的強大勢力,在用戶規模增長方面,Blur對其他多部分交易市場的壓力相對更小一點。綜合來看,這也在一定程度上說明,Blur在此次增長中吸引了更多“高淨值”用戶。

02 Blur上出價平均偏離地板價0.72%, 頭部項目出價多高於地板價,熱門項目相反

過去,較大的交易市場如OpenSea、LooksRare、X2Y2等交易市場主要採用的是類似訂單薄的模式,這使得流動性差成為阻礙NFT發展的核心痛點。現在,Blur創新性地引入了Bidding機制,使得交易模式類似DeFi中的AMM。由於該機制的交易對像從單個NFT聚合為NFT集合,並且鼓勵接近地板價的出價,這模糊了交易過程中NFT的特殊性,買賣雙方都需要承擔價格風險,BLUR的功能之一就是彌合風險,以及鼓勵提供流動性。

那麼,這種Bidding機制的運行現狀如何?在微觀的交易層面上,這種機制對價格的實際影響有哪些?

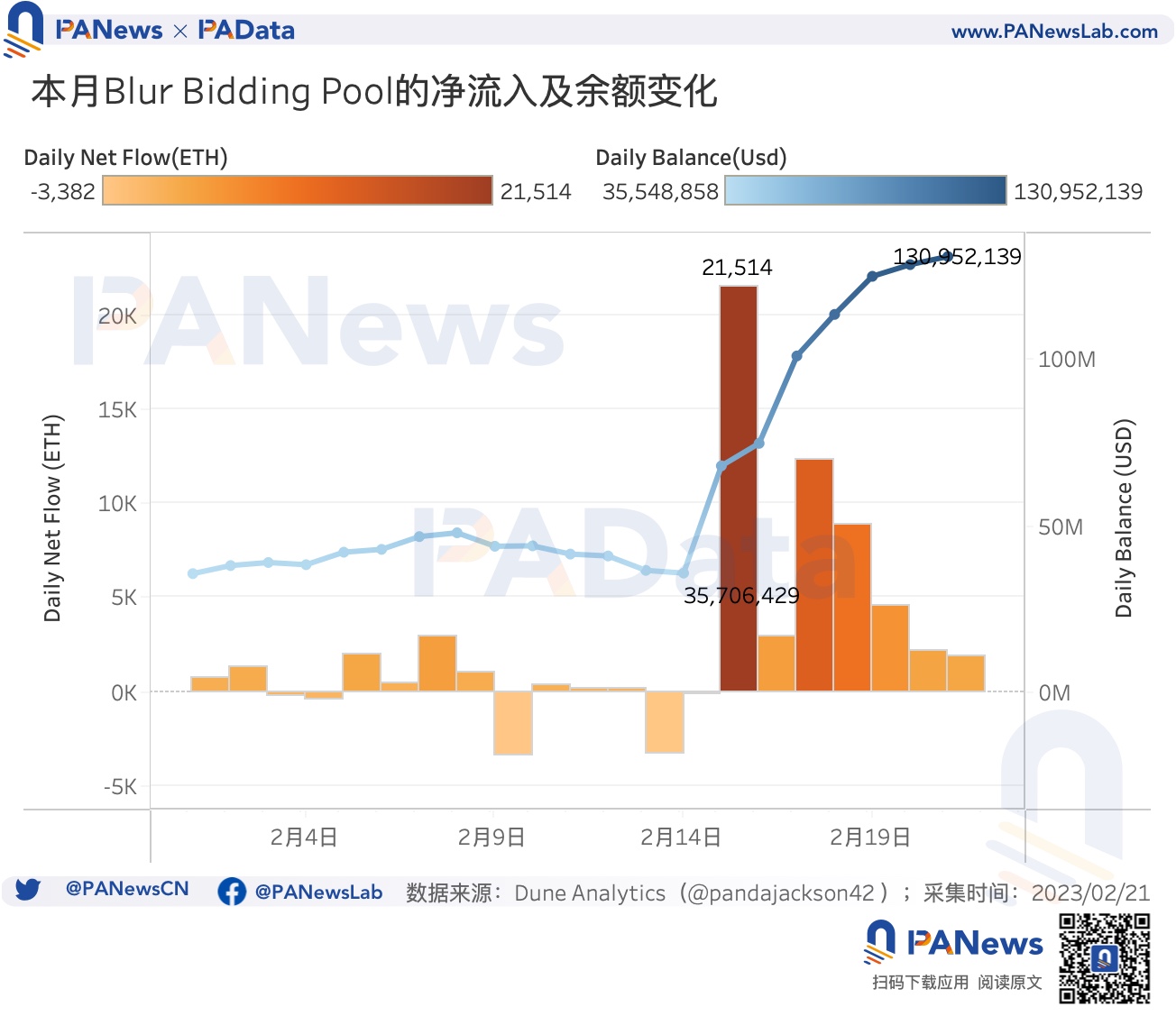

目前(02/20),Blur的BiddingPool餘額達到了1.31億美元,較一周前(02/13)的3652.46萬美元大幅增長了258.53%。從進流入量來看,近期的增長主要啟動於2月15日,當天的淨流入量達到了2.15萬ETH。此後雖然淨流入量立刻下降了,但至20日的日均淨流入量仍然約達到5450 ETH,遠遠高於本月此前日均117 ETH的水平。

為了觀察Bidding機制對不同類別NFT的影響,PAData選取了Blur上最近7天交易量最高的10個項目(下文均簡稱頭部項目)和最近1小時交易量最高的10個項目(去掉和頭部項目重複的項目,最後保留6個項目,下文均簡稱熱門項目)進行觀察。

從BiddingPool(競價池)的情況來看,頭部項目競價池餘額多在2.2萬ETH以上,而熱門項目競價池餘額則多在1500 ETH以下。這與項目的地板價有一定的關係,頭部項目的地板價多超過2 ETH,最高的BAYC超過了70 ETH,而熱門項目的地板價則多不足0.5 ETH,最高的CoolCats也不超過2.5 ETH,最低的The Verification Of Man只有0.04 ETH。

按照官方公佈的積分規則,“以越接近地板價的價格對頭部項目(top collections)出價將會獲得越多的積分”,由此推論,Blur上的交易深度應該集中於地板價左右。如果集中在左側,那麼有可能推動地板價下行,且很可能出價的目的不是為了成交,而是為了獲得積分;如果集中在右側,那麼有可能推動地板價上行,且很可能出價的目的是為了成交,然後通過再次上架而獲得更多積分。

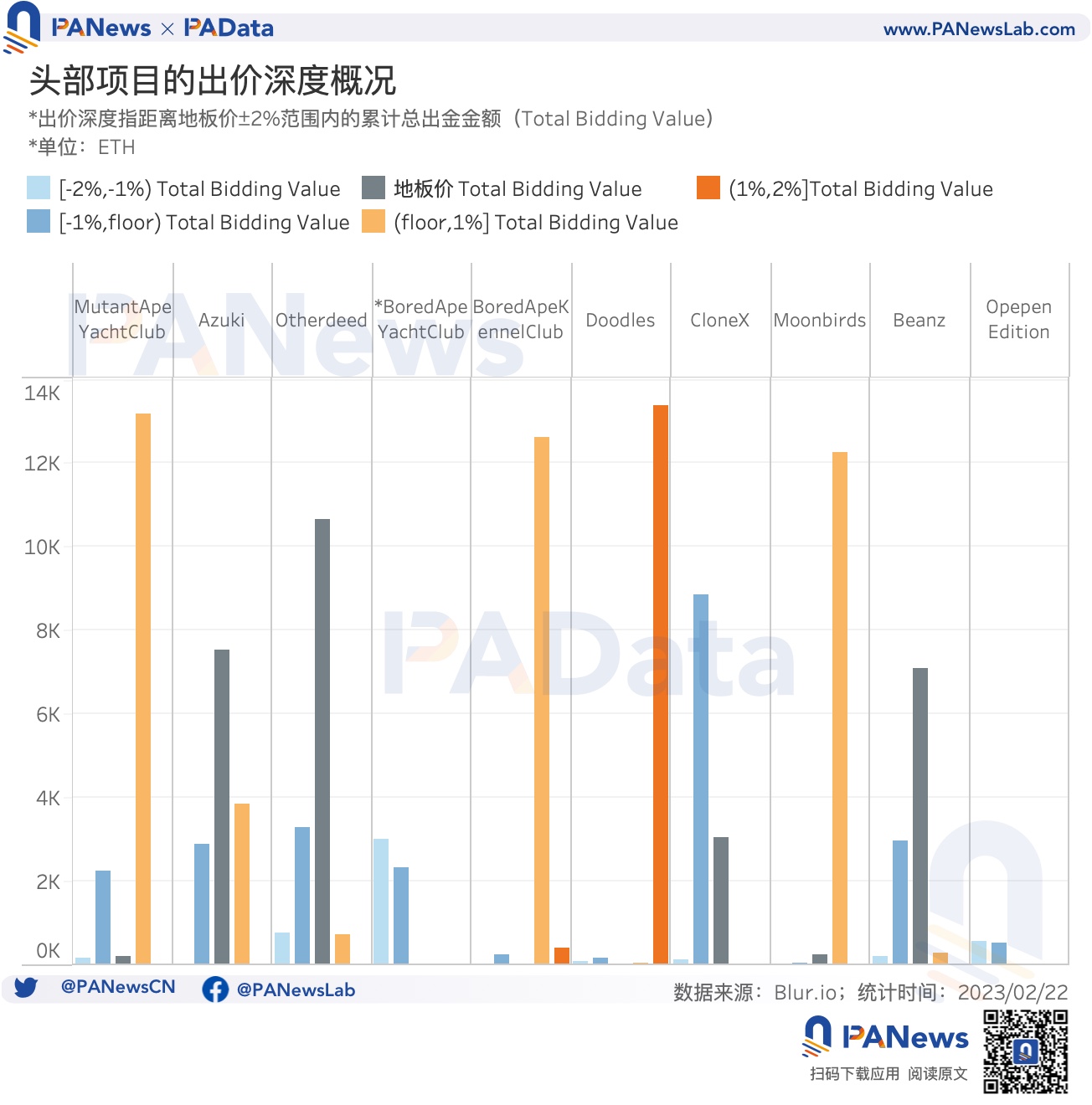

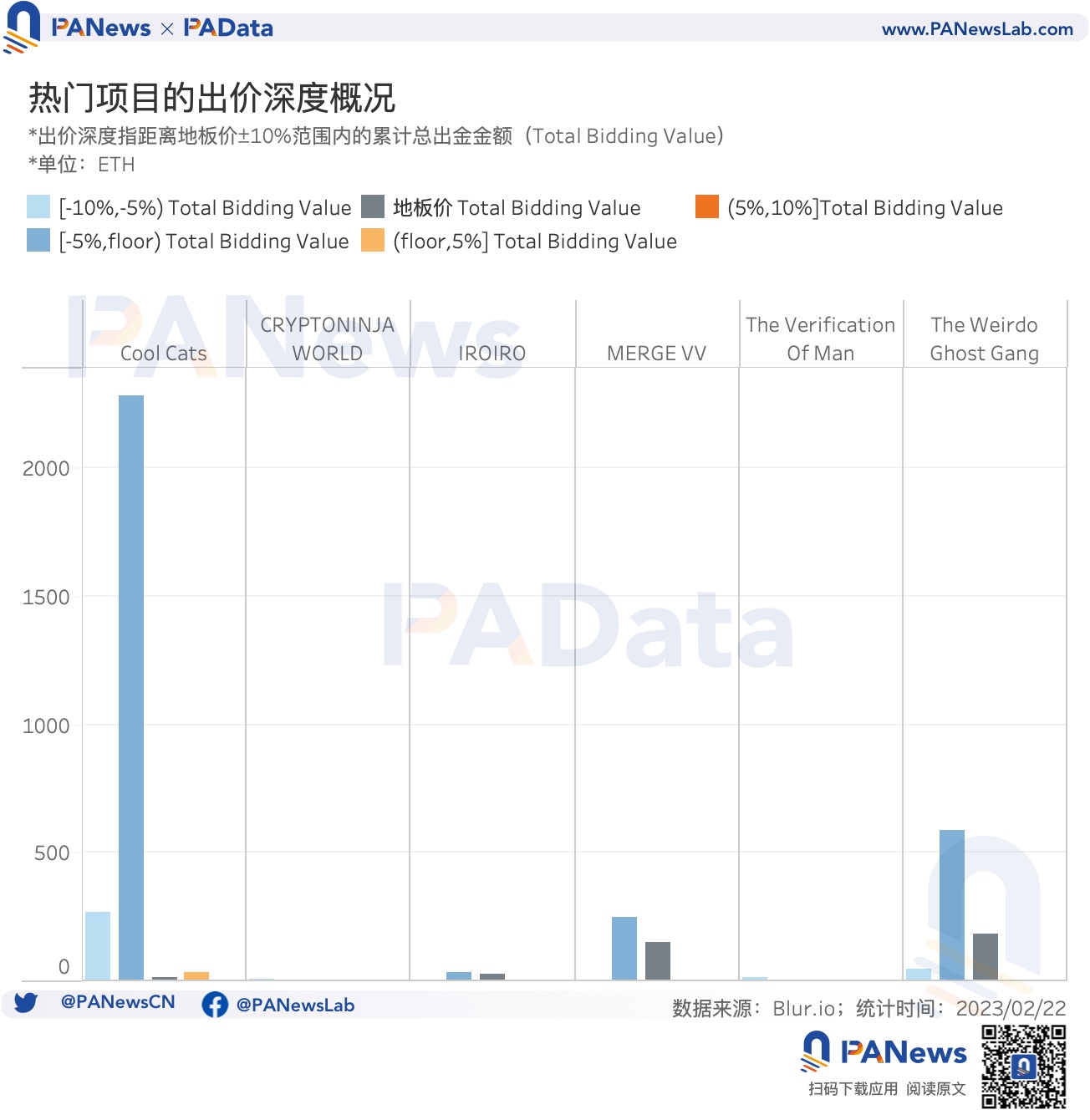

PAData進一步抓取了10個頭部項目在地板價±2%的價格範圍的出價總額,和6個熱門項目在地板價±10%的價格範圍的出價總額,以觀察不同項目競價深度[1]的結構。總的來看,頭部項目在地板價和高於地板價1%的範圍內深度最佳,熱門項目在低於地板價5%的範圍內深度最佳。

具體來看,10個頭部項目中,競價深度的結構比較多樣。最多的兩種結構類型是競價深度分別集中在地板價和高於地板價1%的範圍,前者包括Azuki、Otherdeed和Beanz這3個項目,後者包括MutantApeYachtClub、BoredApeKennelClub和Moonbirds這3個項目。另外值得關注的一種結構類型是競價深度集中在高於地板價2%及以上的範圍,包括Doodles和BoredApeYachtClub。尤其是BoredApeYachtClub在+5%以上還有很多出價,這裡沒有展示出來,其他統計範圍內的項目沒有出現這樣的現象。這種競價深度的分佈可能與同一項目在不同交易市場上的價格差有關,這點將在後面進行分析。

10個熱門項目中,競價深度的結構比較單一,且和頭部項目正好相反。所有項目的競價深度都在地板價程度,區別只是在地板價以下的程度。其中Cool Cats、IROIRO、MERGE VV和The Weirdo Ghost Gang這4個項目的競價深度主要集中在地板價以下5%的範圍,而The Verification Of Man和CRYPTONINJA WORLD這2個項目的競價深度主要集中在地板價以下10%的範圍。但CRYPTONINJA WORLD出現一些高於地板價114%和低於地板價20%的極端報價。可以看到,熱門項目的價格波動比較大,對價格的共識不穩定。

從總體情況來看,Points規則發揮了預期的作用,使出價價格向地板價靠。根據統計,Blur上最近7天交易量最高的100個項目,最高出價偏離地板價的平均幅度約為0.72%,95%的項目最高出價偏離地板價的幅度在-2.06%至3.5%之間。其他短期熱門項目的出價偏離程度將會更高。如此地板價便有了下行動力,比如BoredApeYachtClub,2月23日錄得的地板價還有69.99 ETH,但25日錄得的地板價只有66.20 ETH了。

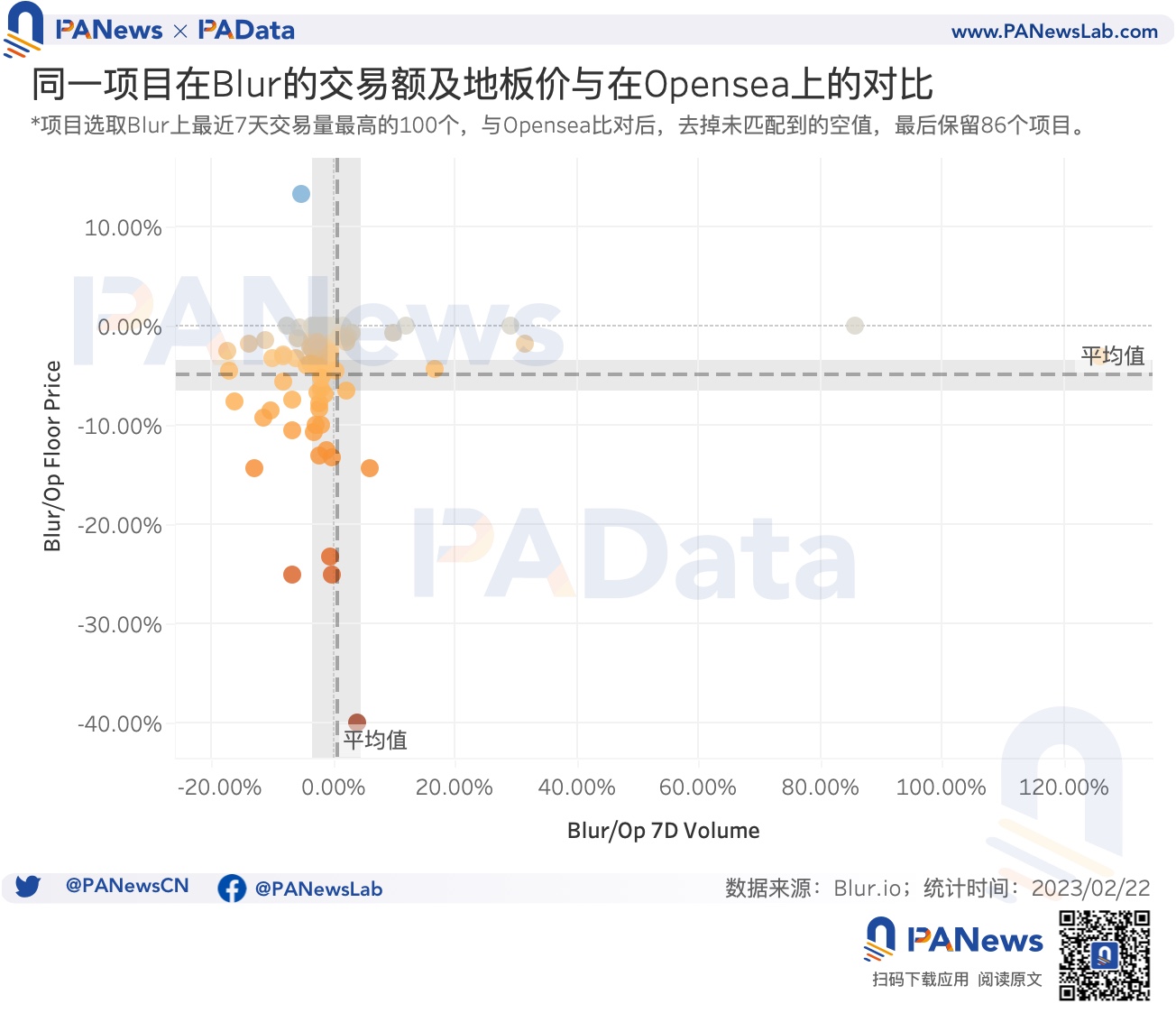

同一項目的跨市場價格表現可以對Bidding機制的影響做出更全面的了解。 PAData還對比了Blur上最近7天交易量最高的100個項目的交易量和地板價與該項目在Opensea中的差距,去掉未能匹配的項目,共保留86個項目進行分析。

總的來看,這些項目在Blur上的地板價較在Opensea上的平均低4.97%,在Blur上的7天交易量較Opensea上的平均高0.59%。但統計結果顯示,同一個項目,Blur比Opensea的交易量差距與地板價差距無關,即,如果一個項目在Blur上擁有比Opensea更高的交易量,不代表其在Blur上會產生比Opensea更高或更低的地板價。

可以說,就目前而言,Bidding機制沒有在跨市場層面上對地板價的形成產生影響,因為這不是交易量推動的價格變化,而完全是受到競價-積分制的影響,因此這種影響的長短取決於該機制的有效時間。

不過,這裡有兩點需要格外關注。

第一,存在一些NFT個案,其在Blur上的交易量遠遠超過在Opensea上的,而其在Blur上的地板價也低於明顯在Opensea上的。比如,Sewer Pass,其Blur上的交易量比Opensea多出126%,地板價比Opensea低了-3.1%。但這樣的個案非常少。

第二,對於頭部項目而言,Blur上的地板價全部低於Opensea,尤其是BoredApeYachtClub和Doodles,這兩個項目在Blur上的地板價分別低於Opensea的9.98%和6.51%,這也解釋了為什麼這兩個項目的競價深度集中在地板價以上5%的範圍內,因為即使這樣,仍然存在跨市場套利空間。但由於鏈上操作存在手續費的摩擦成本,因此即使地板價有差異但並未有用戶“搬磚抹平”。

03 高積分用戶交易策略分化, 目前預估營收均為負

高積分用戶是如何通過Bidding和Listing行為積累積分的? PAData統計了歷史總積分前10的用戶(高積分用戶)的交易數據。同時,這10個用戶中有8個還是最近24小時積分榜前10的用戶。對這10個用戶的交易行為進行分析,可以一窺“巨鯨”是刷分的策略。

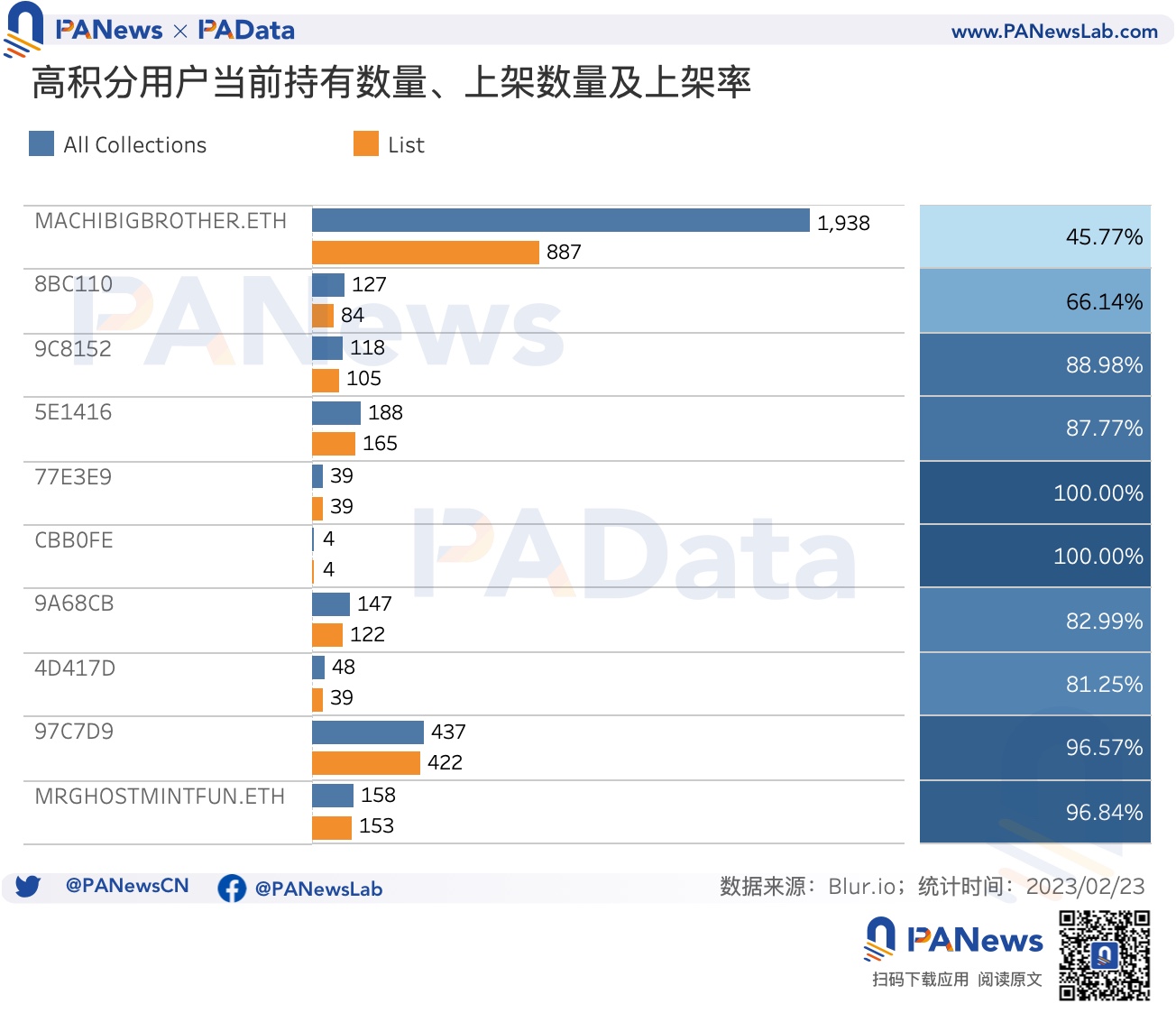

用戶Listing(上架)可以獲得積分,如果把上架數量與總持有數量的比值視為上架率,可以簡單衡量用戶在近期交易中的資產流動水平和積分的情況。目前,10個高積分用戶的平均上架率約為84.63%,可以理解為大部分高積分用戶現在的“庫存”狀態是高周轉狀態的。其中,77E3E9和CBB0FE的上架率最高,達到了100%,全部資產都處於可交易狀態。而積分最高的MACHIBIGBROTHER.ETH的上架率最低,只有45.77%,還不到一半,積分排名第二的8BC110的上架率也不高,只有66.14%,他們未來通過上架獲取積分的空間還很大。

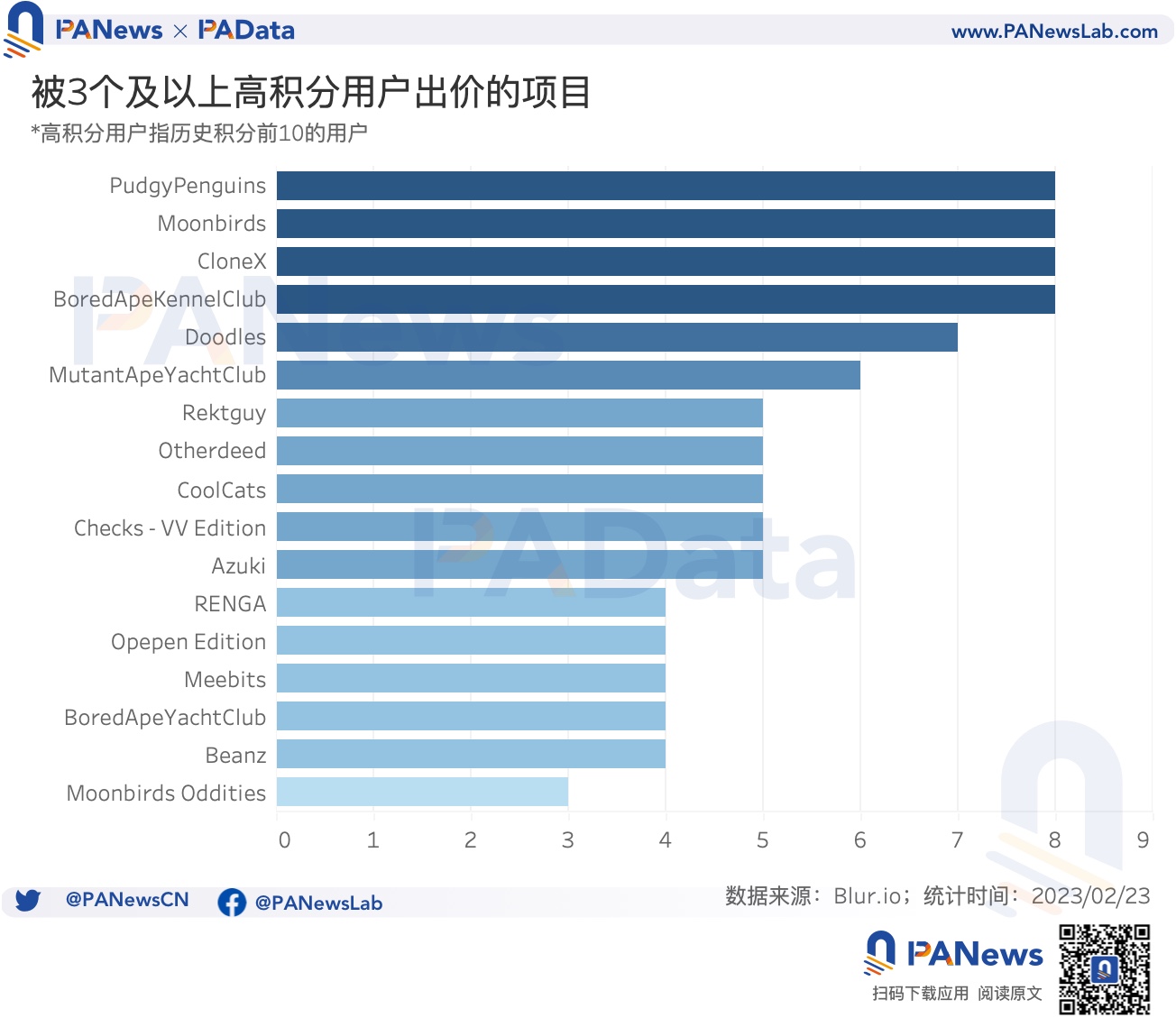

除了上架以外,Bidding(出價)也可以獲取積分。從歷史出價的NFT集合(項目)數量來看,除了5E1416出價了464個項目和77E3E9出價了1個項目這兩個特殊極端情況以外,其他用戶出價的項目數量集中在10-20個之間。其中,被3個及以上高分用戶出價的項目有17個,包括頭部項目BoredApeKennelClub、CloneX、Doodles、MutantApeYachtClub、Otherdeed、Azuki、Beanz、BoredApeYachtClub、Opepen Edition、Moonbirds和熱門項目CoolCats,及其他項目,如PudgyPenguins、Checks – VV Edition、Rektguy、Meebits、RENGA、Moonbirds Oddities。其中,PudgyPenguins、Moonbirds、CloneX和BoredApeKennelClub被8個高積分用戶出價過。可以看到,高積分用戶的出價對象緊緊貼合了官方規則——頭部項目(TopCollections)。

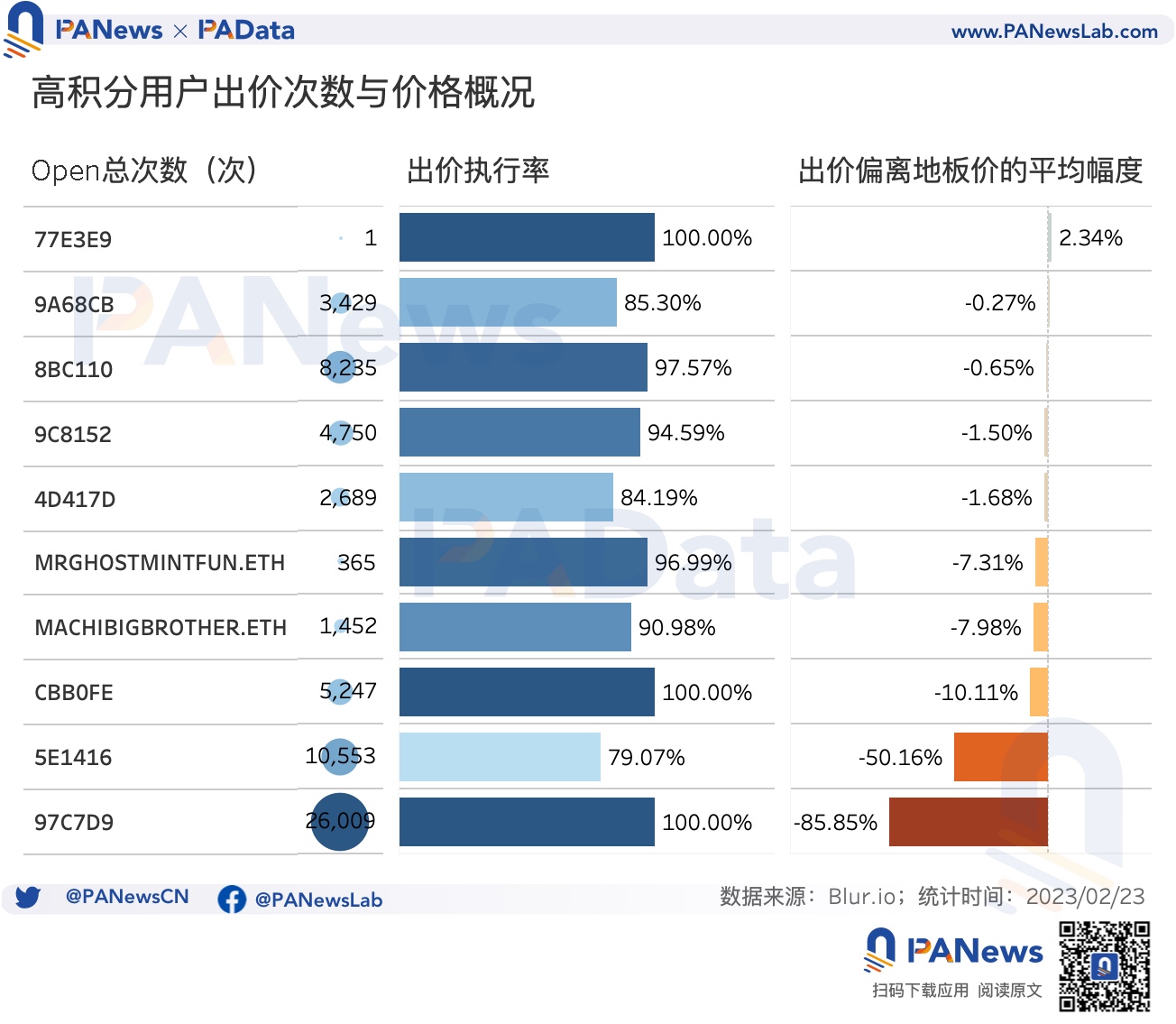

從更微觀的Bidding行為來看,10個高積分用戶有效出價(Open)總次數約6.27萬次,平均出價偏離地板價的幅度約為-16.32%,平均出價執行率約為92.87%。但是,不同高積分用戶有效出價次數和出價偏離地板價的幅度有很大差異。

總的來說,高積分用戶的出價行為類型可以分類兩大類。第一類,比如9A68CB、8BC110、9C8152、4D417D,他們的出價次數在5000次左右,出價執行率在90%左右,出價非常貼近地板價,是最符合規則的理想類型。

第二類,比如MACHIBIGBROTHER.ETH、MRGHOSTMINTFUN.ETH、CBB0FE,他們的出價次數少於第一類,大約在2500次左右,出價執行率略高於第一類,大約在96%左右,但出價明顯低於地板價。除此之外,還有一類,比如5E1416和97C7D9,出價次數高於10000次,出價偏離地板價的幅度非常大,但執行率有高有低,這類用戶可能有比較多的“撿漏”行為。

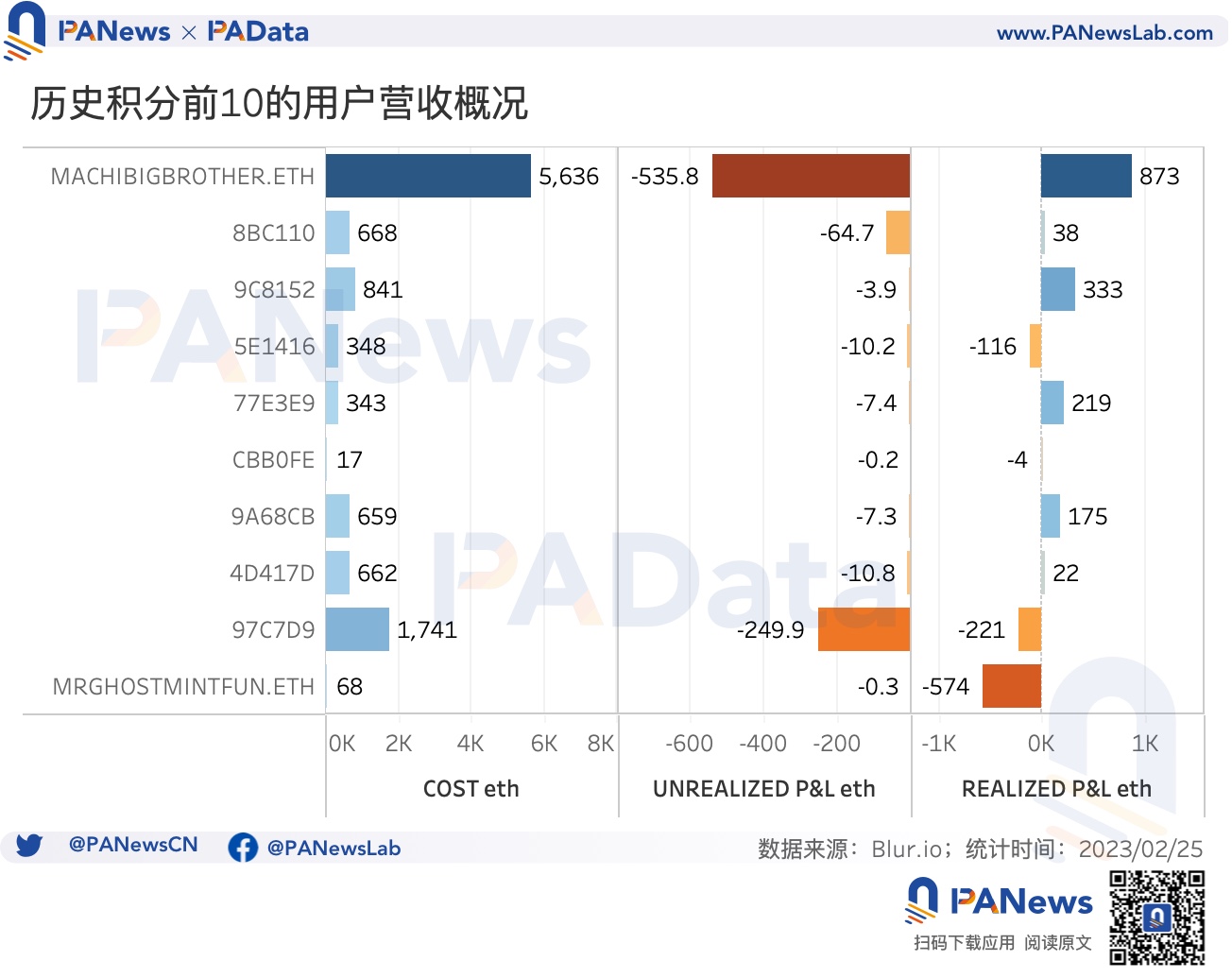

不過,刷積分是需要成本的。從高積分用戶的成本(指Blur中的交易成本,如果是轉移,成本記為零)來看,截至2月25日下午,10個高分用戶的平均成本達到了1098.29 ETH,按照CoinGecko給出的本月ETH均價1627美元估算,相當於178.69 萬美元。其中,成本最高的是MACHIBIGBROTHER.ETH,已經投入了5636 ETH,相當於916.97萬美元。即使是投入成本最低的CBB0FE,也達到了17 ETH,相當於2.82萬美元。

而且,儘管從歷史實現的營收盈虧來看,大部分高分用戶仍然處於盈利狀態,但無一例外的是,在Blur的刷分交易中,這10個高分用戶目前持有的NFT,按照地板價估算後的總價值都低於成本,即當前都處於預估虧損狀態,基本上投入越多,虧損越多。比如MACHIBIGBROTHER.ETH當前預估虧損了535.8 ETH,相當於87.17萬美元,97C7D9當前預估虧損249.9 ETH,相當於40.66萬美元。 10個高分用戶當前平均預估虧損90 ETH,相當於14.49萬美元。

可以看到,想要在第二輪中獲得高積分,是需要投入較大資金成本的,並且,在積分規則的鼓勵下,Blur市場上的地板價有下行動力,這使得參與Bidding的用戶需要持續地、動態地管理自己的成本-預估價值差,這個差距的管理標準應該是對空投價值的預期,如果空投總價值能夠覆蓋,那麼當前的預估損失變相成為了成本,反之,則當前的預估損失會變成真的虧損。

在“造富神話”之外,應該看到的是,在第一輪空投中,50%的用戶獲得的代幣數量不足287枚,絕大多數都只獲得了10枚,按照0.65的上市價格估計,普通用戶獲得的空投價值不超過187美元。參與Bidding和Points交易的用戶需要更加註重風險管理。

數據說明:

[1] 考慮到官方顯示的最小價格梯度為0.01ETH,而熱門項目的地板價較低,如果按照頭部項目的地板價進行統一處理,是無法展現深度的,因此將尺度調整為±10%。並且,所有價格都四捨五入到0.01ETH的尺度上(保留兩位小數),這可能造成一定的誤差,但對整體結構判斷沒有影響。