作者:shutong

Twitter:@cheng_shutong

LSD暗藏“七重收益”,即將到來的APR-War會推升DeFi TVL 10X增長,且基於此以太坊主網質押APR和TVL相斥的魔咒將被擊破。

本文主要探討三個部分內容,第一部分ETH-Staking的定義和四種質押途徑,第二部分LSD質押高收益的故事如何通過7種途徑延續,第三部分一些題外話和潛力賽道。

一、ETH-Staking的定義、痛點和四種途徑

1.1 質押挖礦定義:

簡單來說就是挖礦,不過在2.0的語境中“質押者”替代“礦工”的驗證工作,並獲得收益權;最大的門檻在於,固定成本由之前的礦機支出轉為至少存入32個ETH。

1.2 痛點:

成本高:設有最低投入門檻,且質押資本效率低,長時間鎖定,無法提取;另外用戶單獨驗證節點需要保持節點性能良好,避免離線帶來的成本消耗

收益低:4% – 6% 且處於下降狀態,硬件成本雖低,但是不可忽略

1.3 四種質押途徑:

分類方式,用戶將資產質押到ETH主網後會獲得兩份私鑰——驗證私鑰(負責主網節點運行時的驗證簽名)和提款私鑰(負責以太坊質押主網存入取出權限),根據兩把私鑰的不同歸屬,衍生出四種Staking解決方案:

Solo(直接質押)、Sass(拿著32個ETH讓節點幫跑)、Pool(類似LDO的聯合質押方案)、CEX(交易所及類Coinbase的合規方案)

圖片來源:Robert. Hu SSV 中國大使@RobertHuWeb3

從上到下安全性和去中心化程度逐漸降低,solo方式用戶對兩把私鑰都有的控制權,自由處置收益和節點驗證的狀況,sass方案用戶只有提款私鑰,能保證資金的安全,而Pool和CEX屬於託管的範疇,兩把私鑰都交了出去,相對來說CEX不透明程度更高,最起碼Pool相對來說還是“去中心化的託管”

四種方案各有優劣,用戶主要集中在資金安全、便捷程度、成本付出、收益水平等幾個維度做綜合的考量。無疑Pool方案屬於折中也是最吸引市場關注的方案,因為保證了收益率的前提下降低了用戶進入LSD門檻,同時以“看似去中心化託管”的方式,質押者安全心理得到補償;

當前市場著重抨擊的是CEX解決方案,其中心化質押的方式,附帶虛高或者標高的收益率,協議並沒有詳細披露,用戶在沒有知情權的情況下容易被“搭便車”,不明就裡的規則往往是平台方籠絡資產的手段,不過CEX作為最直接的質押入口,方便或合規的需求可能是相對去中心化質押協議最大的競爭對手,否則也不會佔有30%的份額。

二、ETH 質押高收益率敘事能延續嗎?

以太坊主網質押收益率和整體鎖倉量是相互排斥的狀態,當前質押率大概是14.6%,且收益率會隨著全網質押數量提升而降低,因此市場很多人預計上海昇級後收益率會大幅度下降,作為固定收益產品其競爭力比不上美國國債同期水平,由此LSD市場可能並沒有如此大的想像空間,下面由收益率的時間和空間兩個維度說明LSD賽道的收益率是如何做多維拓展。

2.1 時間維度:

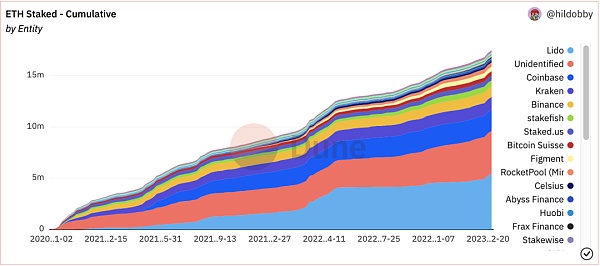

主流公鏈質押率普遍在60%+的水平,Solana-70%、Bnb-90%,2020年12月ETH信標鏈發布並開啟POS質押存款,經過21年全年驗證節點的“同舟共濟”,才將質押率提升至不到15%,因此驗證節點和質押率的提升並不是一蹴而就,需要市場和礦工之間的博弈。

並且按照當前質押主網的規則,每天大概能夠容納5w個以太坊新進入合約,在沒有大額提款的前提下一年才能夠增加15%的份額,因此LSD收益率並不會驟降,會在較長時間內維持在一定的水平。

在此空檔期,基於LSD衍生出的各種加槓桿工具會提振收益率,甚至外部賽道的補貼也會流入LSD,因此收益率因為主網質押率提升而下降的部分會被中和。

2.2 空間維度:LSD APR-War初露端倪

Ⅰ、循環借貸並質押

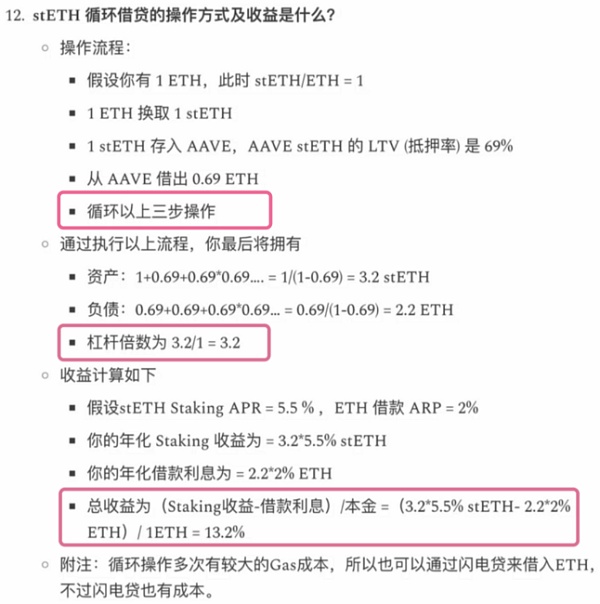

當前LSD賽道拓展收益的方式主要集中在兩種,其一是將stETH以循環貸的方式放大槓桿,如果不考慮借貸成本最終能夠獲得3X槓桿、13%的收益率,相對於國債收益率有很大的溢價空間,利差的抹平也需要時間的考量;

另外通過Aave V3高效模式,循環質押能夠將槓桿放到10x的水平,收益率也會隨著擴大,不過值得注意的是,一方面此舉有較高的借貸費用,另外槓桿放大倍數過高會為退出造成阻礙,循環貸市場的虛假流動性,1億美金的流動性可能背後只能由2000美金市值的資產作為背書,加槓桿的過程很容易,但是爭相踩踏解槓桿會讓流動性快速枯竭。

Ⅱ、老牌DeFi協議外部補貼

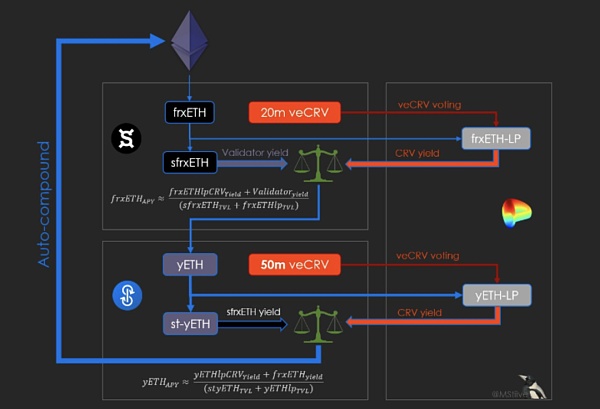

不以加槓桿的方式,也有類似FXS和YFI等老牌DeFi協議,手中握有大量veCRV選票,操縱賄選的方式改變curve LP排放收益的力度,本質上是以外部補貼的方式補貼LSD質押者的收益,並作為核心手段切入到LSD賽道。

其實這些老牌協議從DeFi協議中切入到LSD賽道是非常明智的做法,一方面早期DeFI積累的資源可以做二次開發利用,在LSD賽道中開墾相當於出場就有好牌在手;

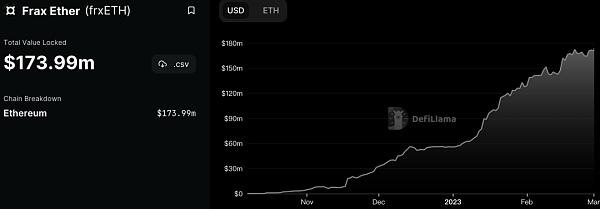

另一方面老牌DeFi協議增長陷入瓶頸,YFI自21年11月開始TVL就處於持續出逃的狀態,峰值50億滑落至當前4億附近,近期FXS將LSD作為容納資金的新敞口後,TVL從12億快速增長至15億。

在LDO成為第一大鎖倉協議後,可以遇見的是老牌DeFi協議會想盡方法切入LSD賽道分一杯羹,在協議代幣分配已經耗盡的情況下只能引入外部補貼吸引資金的進入重新推高TVL;

不過後續的回報可能也是豐厚的,例如FXS本身穩定幣的玩法,在吸納大量ETH鑄造frxETH後有可能開發出lsdETH-USD穩定幣的玩法,疊加一層資產創造,後續會是各個DeFi協議瞄準的重點,由初期單純堆lsd-TVL鎖倉量逐漸過渡到APR War和套娃加槓桿的過程。

Ⅲ、新協議代幣挖礦獎勵

對於新的LSD協議來說,尚未開墾的經濟模型是他們的最大優勢,直接以代幣激勵的方式挖礦吸引資金流入,對老牌協議發起一場類似“吸血鬼攻擊”,說不定來一場LSD 挖礦Summer呢?類似Aura Finance背靠Balancer 的流動性支持,或許也能成為一匹黑馬。

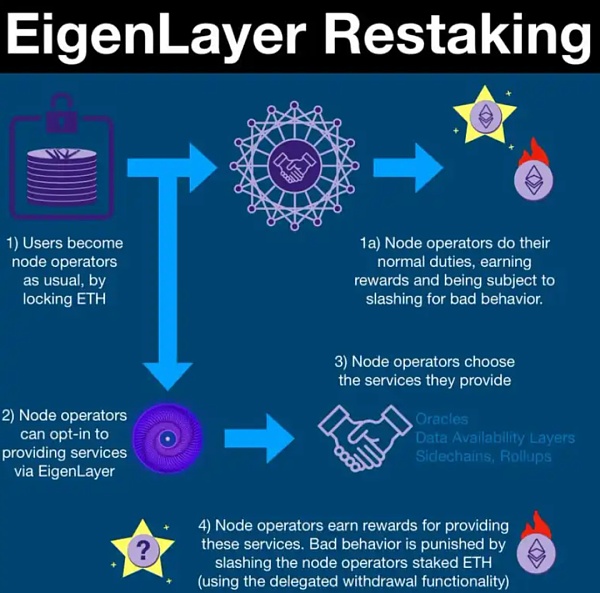

Ⅳ、Re-staking再質押方案的真實收益

在未來Eigenlayer作為ETH共識層的擴容方案,透過Eigenlayer提出的再質押方案,LSD流動性代幣除了在ETH本身的捕獲收益外,節點在其他跨鏈橋、預言機等也能獲得收益,如果後續推出lsdETH的LP質押,可以做到收益的三位一體。

①質押以太坊收益

②合作項目方節點構建、驗證的代幣獎勵

③流動性Token質押DeFi組LP的獎勵

Ⅴ、Dex上引入lsdETH交易對的流動性收入

當前大部分dex上的交易對多以eth和usdx為主,未來隨著ETH在主網質押率提升,市場上的ETH將會減少,其流動性也會不可避免的降低,取而代之的是lsdETH的份額會在Dex上放大,因此在ETH交易對逐漸弱勢的前提下,會激發更多資產將lsdETH作為錨定資產,基於此會為LSD用戶疊加一層組交易對、提供流動性的收入。

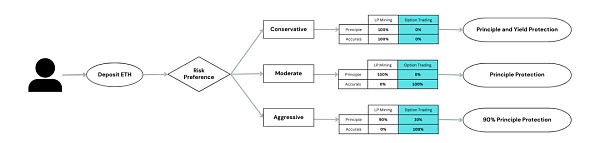

Ⅵ、“固收+”理財產品收益更上一層

ETH-Staking 收益率將代表加密生態系統的“無風險利率”,就像國債收益率在傳統金融市場的地位。

固收產品例如存款、國債是傳統理財市場中具有最大的規模,衍生出來的“固收+”產品也有幾十億美元的規模。固收+”是一種增加回報率且可保本的投資策略,放在加密世界中,就等於將用戶本金存入穩健的固定收益即——POS質押中,將小部分資金(收益率可以彌補的部分)放入高風險資產,例如合成資產、加密貨幣、指數基金、量化策略等,以博得較高的收益率。

小結

因此,對於未來LSD賽道整體的收益水平是無需悲觀的,收益模式多樣化並且具有“部分可組合的特性”。

第一份自帶主網質押的保底“固定收益”, 第二份在DeFi中循環借貸擴大槓桿將收益率成倍提升,第三份lsdETH/ETH在Dex組成LP提供流動性的收益,第四份可預見的“百團大戰”LSD協議的激勵收益(老defi協議用curve等賄選操縱選票,提高激勵上限,而新協議挖治理代幣排放,類似於初期的LDO),第五份Eigenlayer為代表的再質押協議賦予額外的第三方項目的驗證節點獎勵,第六份來自於Dex上引入(lsdETH/某token)交易對的流動性激勵收入,第七份收益聚合器將挖礦獎勵复投高額匯報理財產品所帶來的“固收+市場”。

以上的7種收益雖然不能完全疊加,但是可以通過“部分疊加組合”的方式擴大收益率。

例如LSD收益聚合器協議Shield採用的策略之一是,質押者一半ETH存入LDO,獲得主網①節點驗證獎勵的同時得到流動性質押代幣stETH,然後將剩下的一半ETH共同組成stETH/ETH的LP存入curve獲得②平台流動性獎勵和③curve激勵獎勵,此舉可以將純質押的收益率提高20-30%;另外如果用戶想要獲得更高的收益,shield會將部分收益④購入錨定ETH價格的期權獲得價格增值的收益,是一款加密世界的“固收+”產品。

綜上,從時間上,POS質押的速率會延緩收益率大幅驟降的可能性,期間所形成的時間窗口會給出LSD賽道更多創新性的玩法,推高鎖倉量的同時擴大質押資產收益與流動性,疊加的金融屬性將打破TVL和APR在LSD賽道互斥的魔咒。

作者Twitter:@cheng_shutong,下文再聊一聊阿爾法的方向,不涉及具體標的。

三、關於一些題外話:

Ⅰ、上海昇級後lsdETH協議是否還有存在的必要?

我們的可以回到用戶對以太坊進行流動性質押的目的是什麼,最直觀的目的主要是三點:門檻、流動性和金融屬性。

上海昇級主要是優化了退出和質押獎勵提取的流程,只能解決流動性的需求,白瞟一份甚至更多收益率更多是大戶所注重的,降低質押門檻+方便更多是散戶所看中的,增加lsdETH的金融屬性和槓桿規模是協議方所注重的。

為此,lsdETH協議不光會存在,而且競爭激烈,如果未來出現市場上lsdETH相比原生ETH更普遍的使用、流通也不會意外。

Ⅱ、未來可以重點關注LSD哪些賽道?

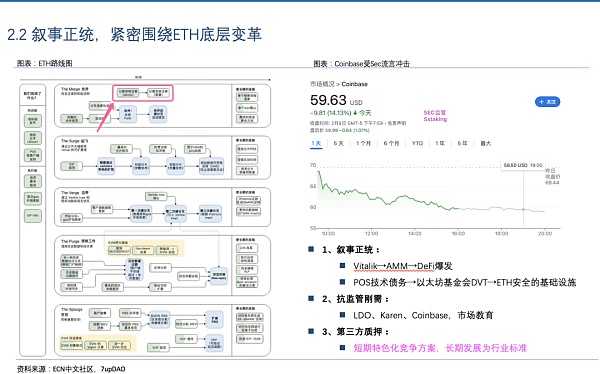

某個賽道的價值發現一般是遵循中游到上下游逐漸擴散的過程,例如LDO等去中心化的質押協議更多的是聚焦中游賽道,不過中游賽道也是率先被價值發現,當前估值水平(P/F≈10X)已經可以同UNI匹配。

另外LSD中游當前屬於收益存量有限(每日1500產量上限),紅海賽道,一眾新老DeFi協議帶著外部補貼和代幣激勵搶市場,同時也有交易所與合規賽道對其虎視眈眈。

因此,未來中游更深一步的價值發現依托上海昇級後TVL質押率的提升及相關協議例如Re-Staking、DVT、DeFi協議對Lego的搭建等,用加槓桿的方式彌補收益率的不足。

LSD上游賽道最直接的就是DVT相關技術的協議。

→敘事面:DVT技術是ETH生態安全必不可少的一環,源自Merge轉POS後所形成的技術債務,且DVT本就是以太坊基金會提出,只是分拆單拎出來做,DVT和ETH可以說是相互依賴,且to B業務更具有市場壁壘和技術積攢。

→生態面:短期特色化競爭方案,長期發展為行業標準,經過足夠的市場教育(SEC、kraken、Coinbase等)事件,會逐漸認識到抗監管、抗審查的重要性。眾多DVT協議主網尚未上線仍是優勢。

下游賽道主要是尚未上線的一些收益聚合器和Re-staking協議。

收益聚合器是最直接的LSD質押入口,高收益是抓住用戶注意力最直接的方式,前文講到後續LSD賽道一定會有一場關於APR的War,這也是收益聚合器的機會所在。

最重要的,帶領行業走向高光時刻的,更多時候是市場沒有預料到的項目,新的玩法疊加上海昇級會為LSD添上一抹光景。