作者:小景,Bixin Ventures

本文,我們將聚焦Arbitrum的發展現狀,分析其在技術上的優勢和生態進展,探究Arbirtum在Layer2競爭圖景中佔據優勢地位背後的深度原因。我們認為,在擁有大量生態建設者和創新的背景下,Arbitrum會在一段時間內的Layer2競逐中繼續快速增長,並保持其領先優勢。

基本概況

Arbitrum是基於以太坊的Layer 2擴容解決方案,平台宗旨是希望開發者能夠在Layer 2上輕鬆運行EVM合約以及完成以太坊協議。目前,平台因為能夠交易基於以太坊的代幣所以不會發行代幣。

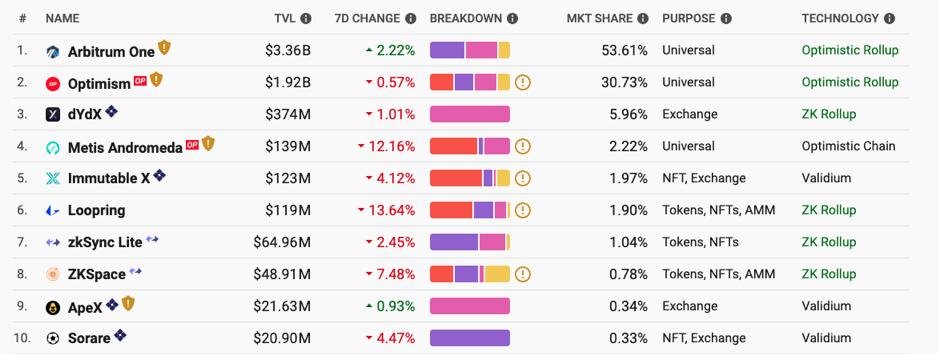

根據DefiLlama的數據,1月31日之後,Arbitrum的TVL超過Polygon位列第四,並在與其拉開差距,持續鞏固這一地位。前段時間大火的Treasure DAO生態(magic、the beacon等)、費用一度超過以太坊的GMX都是該鏈上的項目。作為Layer 2中的代表,Arbitrum憑藉技術和生態上的優勢吸引了一眾明星項目遷移過來,也進入了廣大投資者的視野。

團隊背景

開發團隊Offchain Labs 由前白宮技術官員、普林斯頓大學計算機教授Ed Felten與普林斯頓計算機博士生Steven Goldfeder 、Harry Kalodner 聯合創立。

Offchain Labs融資信息

發展時間線

- 2021年1月,測試網進行了Defi Demo產品

- 2021年5月,部署測試網

- 2021年9月,正式啟動主網Arbitrum One,並完成1.2億美元B輪融資

- 2022年8月,推出升級版的Nitro

- 2023年2月,開發團隊宣布今年將會為Arbitrum One 和Arbitrum Nova 推出新編程語言Stylus

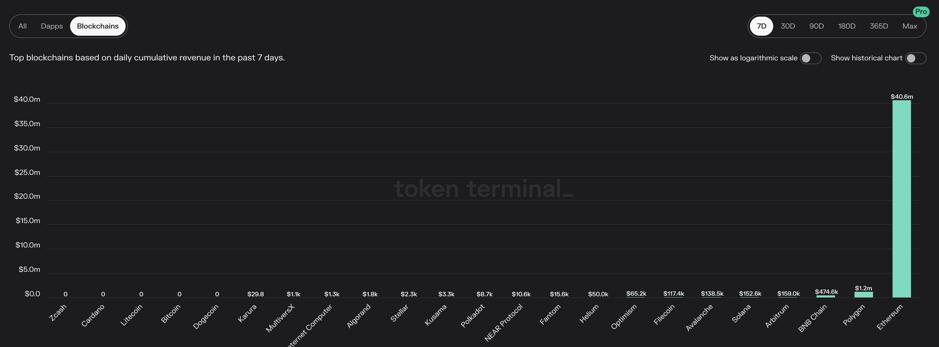

目前TVL最高的Layer2協議,交易活躍

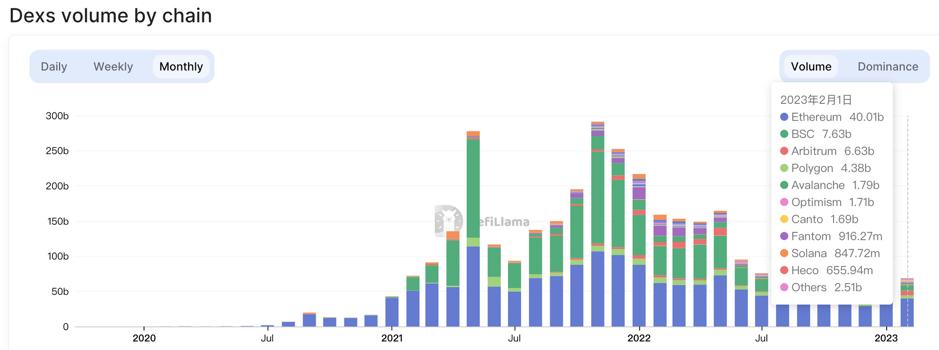

(Arbitrum的DEX交易量位列全鏈第三)

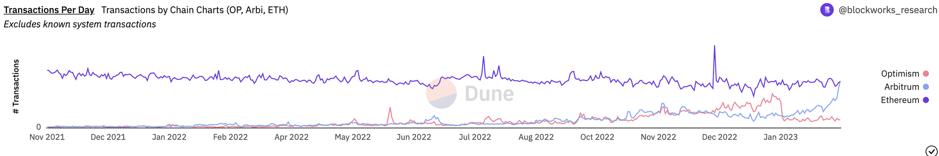

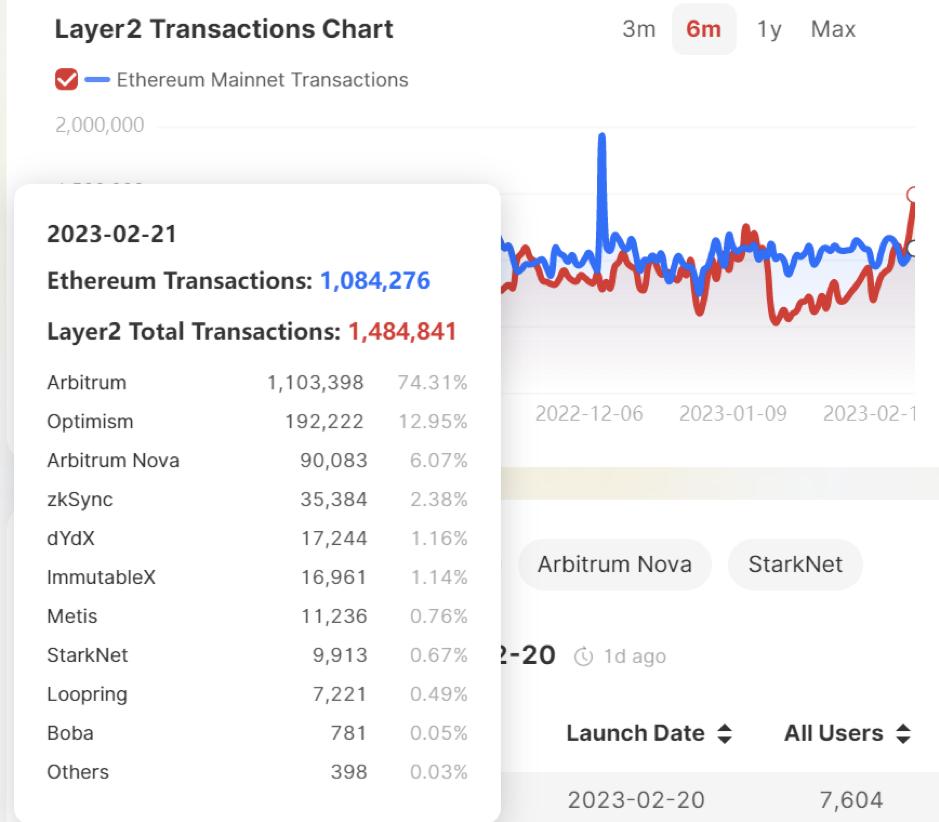

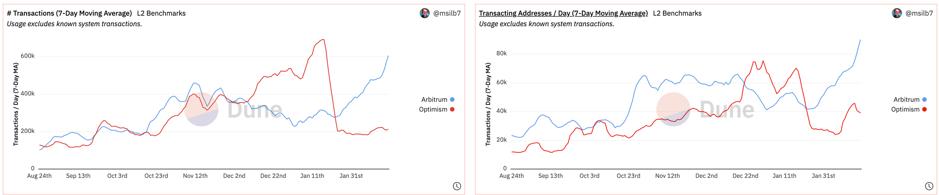

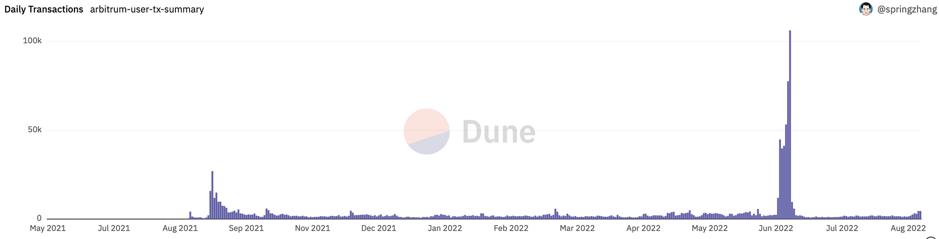

(Arbitrum的日交易總數一度超過主網)

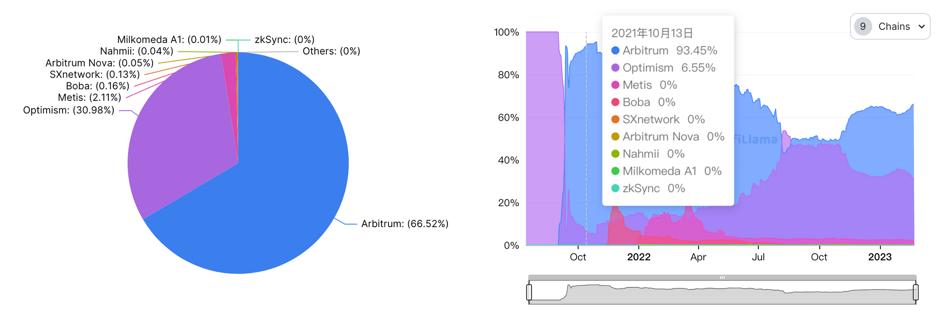

(Arbitrum的TVL在Rollup路線的競品中優勢顯著)

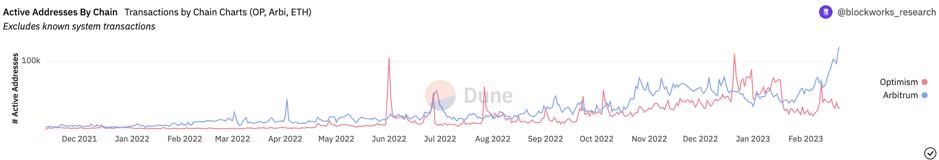

(Arbitrum鏈上活躍地址數持續走高,達到Optimism活躍地址數量的四倍)

(2.21 arb的交易處理量超越主網了,來源dune)

綜上,Arbitrum的當下數據非常良好。

交易量、流動性以及流量同比大幅增長

Optimism推出代幣後,短時間內完成了TVL的迅速上升;在此之前Arbitrum能在Layer2賽道中佔據53%以上TVL。回顧近期歷史數據,我們不難從整體趨勢得出結論。

首先Arbitrum One 每日交易量同比增長600%;自2 月初,Arbitrum One 處理主網40-50% 的交易,與L1 相比,平均成本降低了近97%。

(來源:Arbiscan)

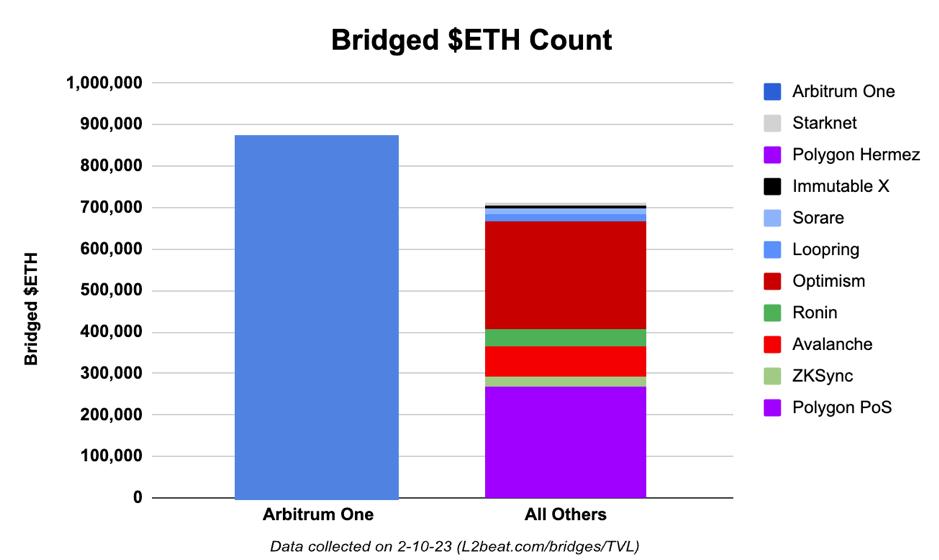

此外,Arbitrum 的流動性也在持續增加。目前有8.7萬ETH bridge到Arbitrum,這比所有其他主要擴容解決方案的總和還要多。 DeFi TVL 在過去一個月也增長39%,DEX 交易量較上週增長了46%。

(來源:l2Beats)

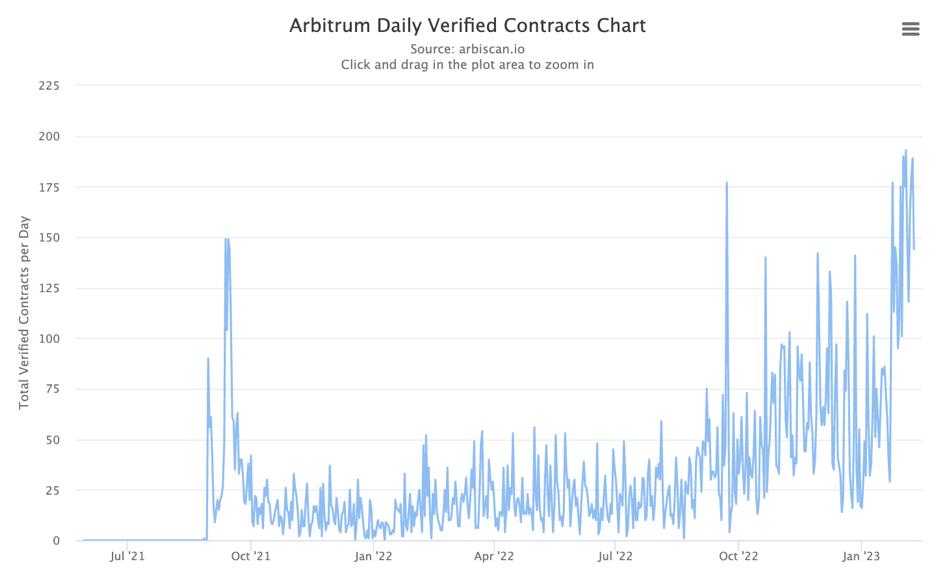

與此同時,在上個季度中Arbitrum 經驗證合約環比增長超過50%。

(來源:Arbiscan)

技術分析

Nitro版本升級帶來流動性、用戶快速增長,新編程語言助力趨勢

Arbitrum生態中有One和Nova兩條公鏈,前者是狹義上的Arbitrum,後者基於AnyTrust技術,於2022年8月10日上線,適合高頻交互、對成本更敏感的場景(如鍊遊GameFi、社交SocialFi)。兩者的主要區別在於處理數據的存儲位置,Nova利用數據可用性委員會(DAC)實現顯著的成本縮減。我們主要討論Arbitrum One。

目前,Arbitrum在Github上推出了28個Release版本,經歷了測試網階段(包括Alpha、Beta)、到現在的Arbitrum V1.4,8月推出的Nitro是最新版本。

22年9月,Arbitrum 完成Nitro 升級後,在日活用戶和交易量上領先OP 並拉開了距離。

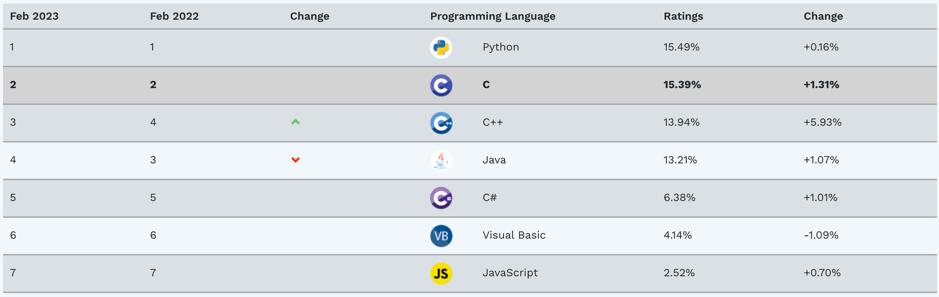

另外,開發團隊近日宣布,新編程語言Stylus將在今年推出,這將允許開發者使用Rust、C和C++進行開發;而C和C++是常年霸榜前三的編程語言。這比Near吸引Javascript開發者的敘事更吸引人。

二分法縮減證明節點規模以降本提效

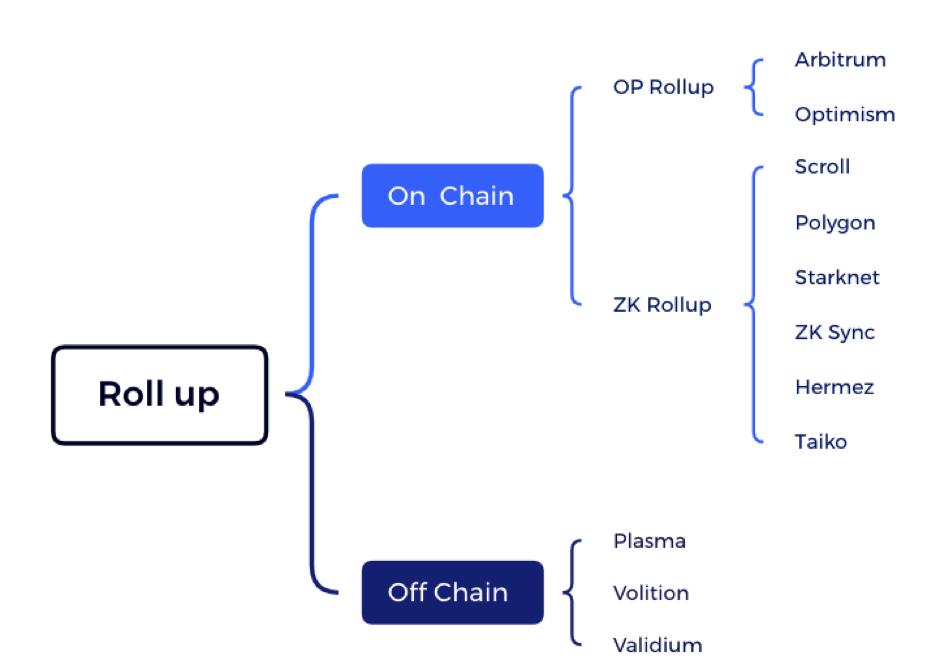

目前,區塊鏈擴容有兩種角度:

- 是提高本鏈的性能表現,對應水平擴容,就是增加塊大小、並行度、分片等,比如單體鏈、側鏈、應用專屬鏈的方案。

- 是模塊化區塊鏈,對應垂直擴容,也就是把執行或更多內容轉移到鏈下操作,然後在L1驗證結果。

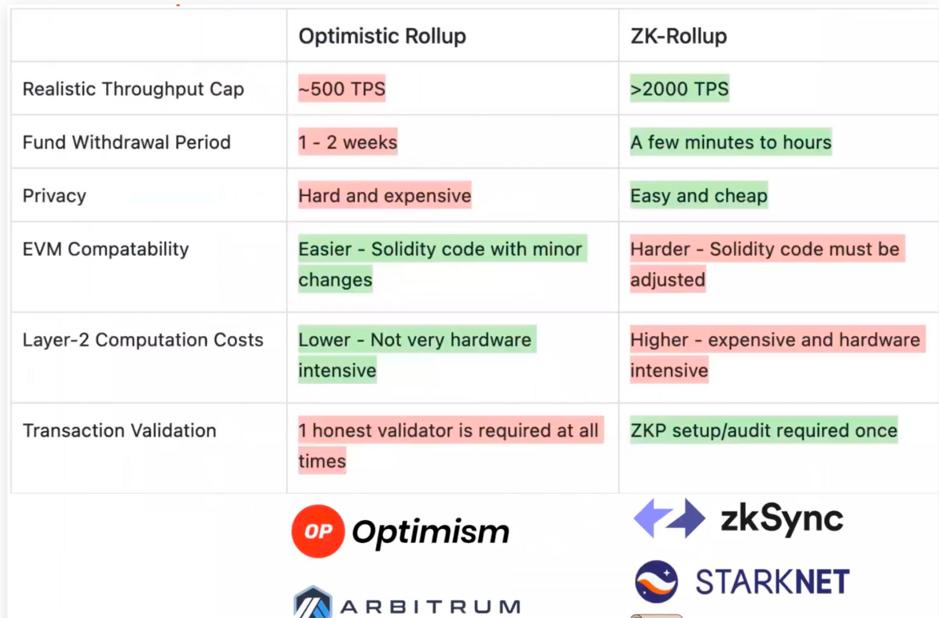

針對以太坊的垂直擴容以Rollup為主,這也正是當前Layer2的主流解決方案。 ZkSync、StarkNet、Optimism和Arbitrum都採用了Rollup路徑,但是zkSync和StarkNet採用的ZK Rollup路線可部署合約的方式尚不成熟;Optimism採用的使用欺詐證明的Optimistic Rollup方式導致提款過慢。

與Optimism相比,Arbitrum做了一些小改進,用二分法處理涉及的部分而非全部交易,從而只需證明特定節點的結果。另外,Arbitrum的Nova採用更高效的AnyTrust技術,其假設中包括最小信任假設—— 至少有兩名DCA成員是誠實的,這極大降低了交易的成本。

此外,EVM的同步執行環境支持非EVM的合約,支持自定義預編譯降低成本等。 Nitro的基於WASM的設計為EVM+的創新製造了巨大結構性優勢;在ZKEVM完整實現前,就在Arbitrum上同時開發Rust合約和Solidity合約。

Layer2 競品分析

在Layer2賽道, 主要技術路徑有Optimistic系(以下簡稱Op系)和Zero Knowledge(以下簡稱ZK系),Arbitrum與競品相比,具有顯著優勢。

首先在用戶體驗方面,Optimistic系的Arbitrum和Optimism與以太坊一致,都可以直接在MetaMask上使用,這優於ZK系的zkSync和StarkNet。其次前兩者俱有先發優勢,吸引了諸多自帶群眾基礎的明星項目,如Sushi等,可能形成生態壁壘。

相比之下,ZK系技術開發難度大、不具備EVM等效性、配套生態等導致漫長的建設週期,所以在目前的環境下,想要達到公鏈一樣的敘事很難。 ZK基礎設施進展值得關注;而且在更根本的技術、效率上來看,ZK路徑終究會發揮優勢,但並不妨礙OP系此刻是一個更優秀的投資方向。

在OP系中,因為具有EVM等效性、開發門檻低、大量應用快速成熟,就形成了有效的生態壁壘。具體地來看Arbitrum和Optimism的對比。

從數據來看,Arbitrum的交易數和活躍地址數在今年超越了Optimism,並形成趨勢和TVL一路向上。 Optimism已經發幣(目前OP僅作為治理代幣),對逐利的Web3玩家來說,顯然是熱鬧而有發幣預期的Arbitrum更有意思。

為什麼有發幣預期?如果不發幣僅靠不同Layer的gas抽水(如果有的話)是很難為繼的。從競爭對手的動作亦能反推出同樣的結論,目前Op已經發幣,StarkNet也推出代幣計劃,所以Arbitrum發幣預期高漲。

生態優質項目概覽

鏈上生態的繁榮程度是鏈的價值的根本尺度,而項目方、開發者、用戶則是生態裡的重要元素。本部分對Arbitrum鏈上各細分賽道的頭部項目和運營策略做了介紹,以此說明鏈上生態之熱鬧完善。

技術角度中已經提到,Arbitrum生態具有兩條鏈,其中Nova適合遊戲、社交應用等場景,而One則適合DeFi、NFT等場景。讓我們不妨從DeFi說起。

GMX

注意到Arbitrum在熊市中的優異表現,諸多頭部DeFi項目都覆蓋或遷移到了這條鏈,包括Uniswap、SushiSwap、AAVE、Curve、gTrade等。而Arbitrum的DeFi生態大部分圍繞全鏈TVL排名第一的DeFi應用——GMX展開。

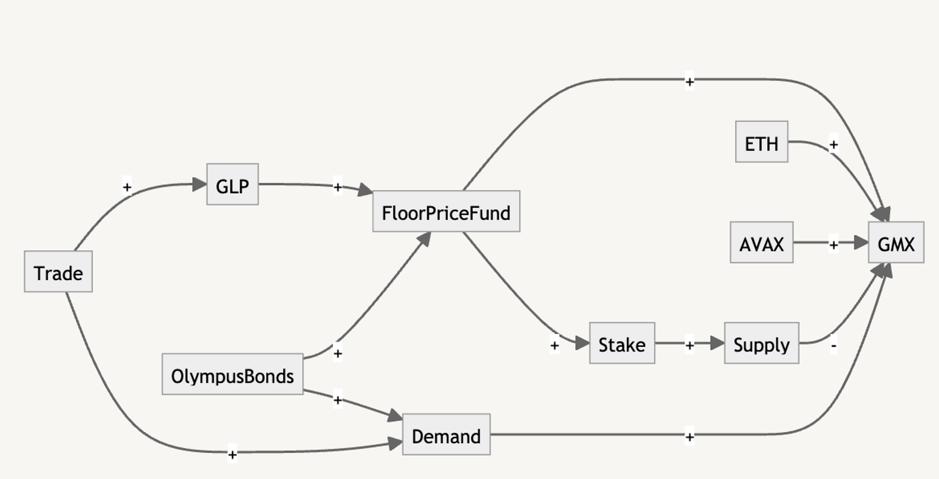

GMX是Arbitrum和Avalanche上的去中心化衍生品交易平台,支持30倍槓桿,無需KYC即可交易。其代幣經濟學設計比較精妙,詳見下圖:

質押GMX可以獲得未解鎖的GMX、乘法點數和ETH/AVAX獎勵,具體獎勵信息可以在這查看。

由閃兌和槓桿交易的費用中,30%會轉換成ETH/AVAX並分配給質押的GMX,分配的費用基於扣除推薦獎勵和keepers的網絡代價(大概是總費用的1%)後的數目。

GMX有個地板價基金,以ETH和GLP的形式存在。 GMX/ETH 流動性池子屬於協議,由協議提供,從這個交易對產生的費用會轉換成GLP並存入地板價基金。通過Olympus債券收到的基金的50%也會發送到地板價基金,另外50%用於營銷。

地板價基金用來確保GLP的流動性,並為質押GMX提供穩定的ETH獎勵流。當地板價基金增加時,如果地板價基金除以GMX的總供應量小於市場價,它也會用來回購銷毀GMX,這樣一來GMX的最低價格就與ETH和GLP掛鉤了。 (必要時,還會用於支付漏洞賞金)

Uniswap上的GMX流動性會在GMX價格上漲的情況下逐漸增加。保存在和XVIX和Gambit遷移相同的多簽錢包。

預測最大供應量約為1300萬。超過最大供應量的鑄造有28天時間鎖。這種情況只會出現在新產品發布或者流動性挖礦的時候。任何變更之前都會有治理投票。

隨著生態進一步發展壯大,GMX的產品也吸引了一部分開發者圍繞GLP進行創新和拓展,包括Rage Trade、GMD、Jones DAO、PlutusDAO等。

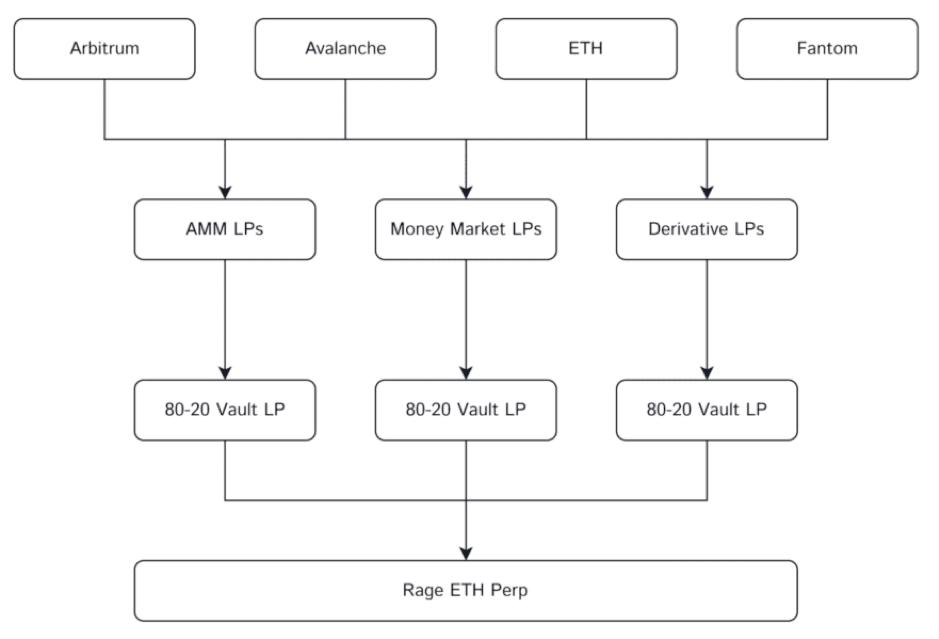

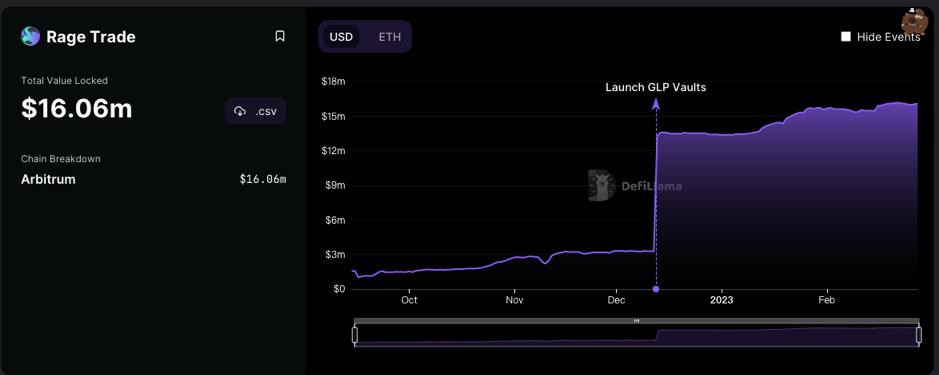

Rage Trade

Rage Trade是一個基於Arbitrum生態的永續合約,並且已經確定有發幣計劃;產品通過Omnichain recycled liquidity機制整合來自其他鏈的Defi流動性並進行80-20Vaults。 80-20Vaults是ETH-PERP的策略, 80%資金在協議中進行生息,而20%提供流動性。另一業務線是穩定幣產品,Rage Trade進行了分層,Risk-On(Aave + Uniswap)執行GLP對沖策略,而Risk-Off借U給Risk-On擴大規模。

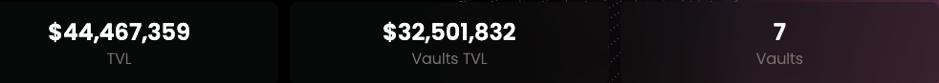

目前,Rage Trade的總鎖定價值(TVL)為1606萬美元,平均APY 7.48%,協議還沒有發布Token。

GMD

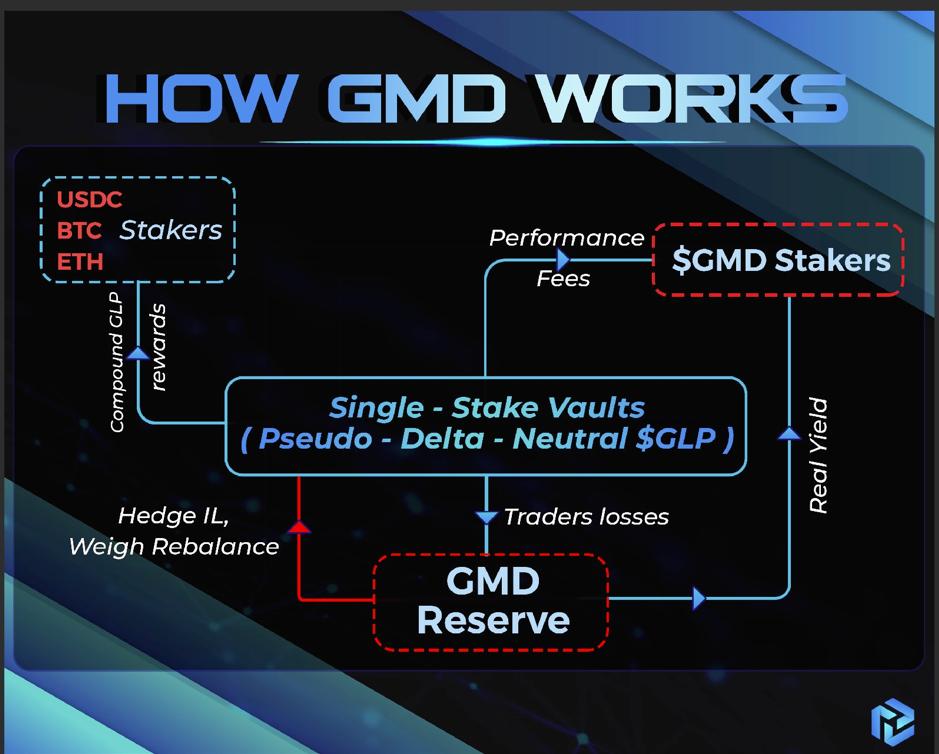

GMD是一個收益率優化和聚合平台,產品圍繞GMX代幣GLP進行;允許用戶將代幣存入Delta 中性金庫併購買GLP,將獲得的收益分給質押者。 GMD設計機制簡單,提供提供USDC、BTC、ETH的單幣質押金庫,並且Delta中性策略會保持三個金庫中的資產配比與GLP資產配比持平。金庫平均APR為20%,基本全部募滿,在面對一些無償風險,GMD會用原生治理代幣進行補償。

(來源:GMD Official)

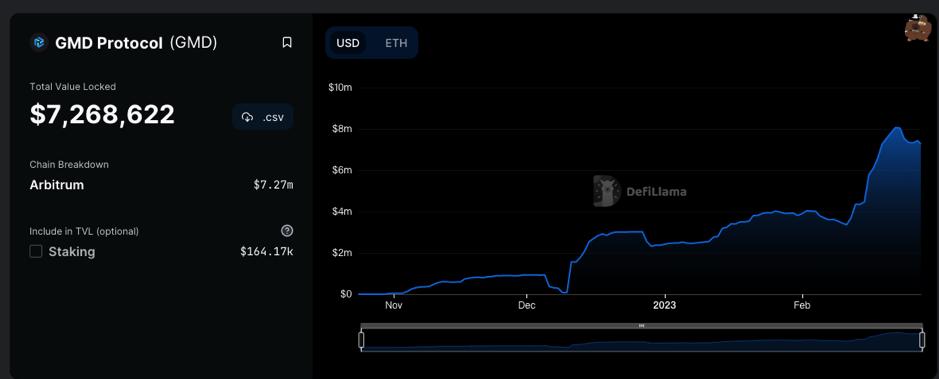

目前,GMD TVL約700萬美元。

在2月27日,GMD宣布發行新的Launchpad,並保證會對申請加入的項目進行嚴格的盡調。

Jones DAO

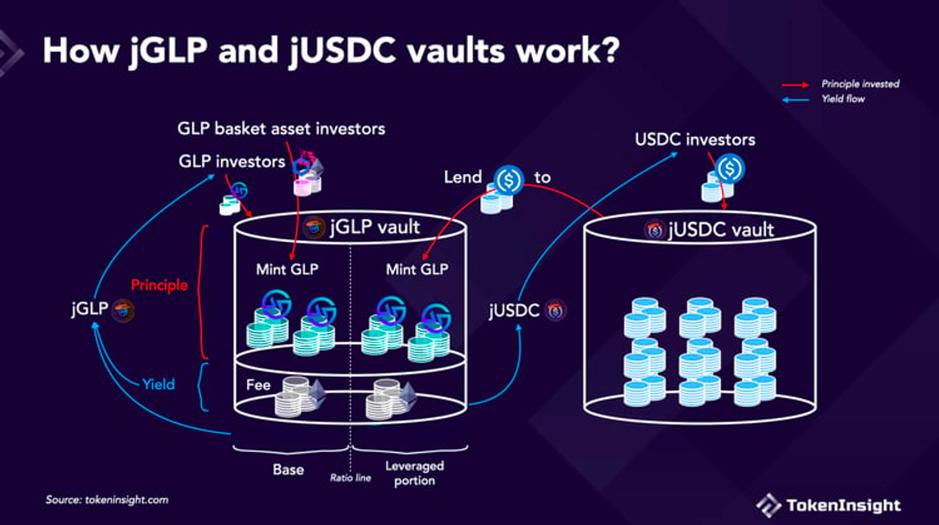

JonesDAO是Arbitrum上的收益生成協議,它能讓參與者利用期權協議獲得收益。而jGLP和jUSDC池是收益策略協議JonesDAO中的重要成分,它也在GLP市場上佔據主要份額。

在這兩個池中,USDC投資者把USDC放入jUSDC池,而jUSDC國庫借出USDC給jGLP國庫(jGLP國庫會用借來的USDC鑄造GLP然後產生費用); 同時GLP和GLP籃子資產的投資者也會把資產放入jGLP國庫用來鑄造GLP產生費用。該費用和GLP的流動性挖礦都可以提高jGLP的價值反哺給GLP投資者。費用還有助於增加jUSDC的價值來反哺USDC持有者。

PlutusDAO

PlutusDAO是Dopex和JonesDAO的治理聚合器(所謂“Layer2的治理黑洞”)。它會盡可能多地累積Dopex、JonesDAO等項目的治理token,然後給用戶pls系列的憑證,並通過賄選/質押/复投等方式為用戶創造收益。 PlutusDAO將會因為治理token的充分佔有率成為其他項目賄選的對象。另外PlutusDAO也開了GMX的GLP金庫,在有PLS補貼的情況下,轉換成plvGLP的APR會有20%。

Treasure DAO

DAO是開發者、投資人和廣大用戶形成的利益共同體,構成了生態中最有活力的一部分。 Arbitrum上最具影響力的DAO莫過於TreasureDAO,這是Offchain labs支持的。

比較流行的敘事將Treasure DAO視為Web3的任天堂。這個2021年10月從主網遷移過來的Loot項目,經歷了一年多的擴展和重塑,套過不少NFT的OG玩家,如今又映入大眾眼簾。 Trove市場、BridgeWorld和MagicSwap是Treasure DAO生態中的關鍵基礎設施。 TreasureDAO還孵化了The Beacon這一現象級遊戲,開發者的活力在TreasureDAO的組織下被充分激活了。他們都與Magic代幣有著密切關係。

(近兩月,Magic已從底部$0.5上漲至$2.0)

Arbitrum生態建設:重視社區和良好的用戶激勵

在目前的發展階段,Web3的用戶大多靠空投或者空投預期來吸引。奧德賽活動正是Arbitrum招徠用戶,盤活生態的手段之一。

奧德賽活動經歷了兩個階段,當前已暫停,預計今年合適的時候會再度重啟。第一階段的奧德賽於四月份開始,由用戶票選14個不同組別的項目晉級作為後續任務的交互對象;第二階段於5月中旬正式開始,原計劃執行七週,每週開啟兩個項目的任務,每個項目對應一個NFT。若用戶集齊15個中的12個,將會收到tubby cat創始人Ratwell & Sugoi設計的紀念NFT。可惜,由於活動過於火爆,導致鏈上gas飆升(短時甚至高於主網的swap費用)影響普通用戶的活動,Arbitrum選擇暫停這一活動。

從活動的策略和實施來看,Arbitrum運營團隊充分聽取社區反饋、顧全大局,雖然活動並不順利,但仍然獲得了極大的關注和熱度。考慮到當前Arbitrum的亮眼表現,奧德賽再次開啟時,一定會有更多用戶參與進來,再對該鏈的性能和安全性驗的同時,也是巨大的機遇。

Arbitrum 2023年展望

Offchain Labs在SmartCon 2022演講中提到,Arbitrum未來會繼續擴大去中心化,包括驗證者、sequencer、管理和授權軟件升級等;並將繼續降低費用,提高TPS;今年奧德賽應該會再重啟;Nova生態(社交、遊戲)也會繼續孵化;強調驗證者、管理和授權軟件升級、sequence的去中心化等。