文中數據均截至2023/3/4。

01 項目簡述

Aura Finance 是圍繞Balancer 生態veBAL 打造的收益提升和元治理平台,由Sushiswap 前CEO 0xMaki 建立。 Aura 之於Balancer,相當於Convex 之於Curve,Aura 的核心功能和Convex 類似,但當前的資本效率遠高於Convex,已與多個LSD 協議達成合作。

02 產品背景:Balancer & Aura

2.1 veBAL

2022 年第一季度,Balancer 參考Curve 的veCRV 上線了veBAL 代幣經濟模型,是針對原生代幣BAL 的治理效用/價值捕獲的升級,主要邏輯和veCRV 類似,如下:

鎖倉BPT 獲得veBAL:用戶鎖定80BAL/20WETH BPT 可獲得veBAL(即鎖定Balancer 上80%BAL/20%WETH 池的LP 代幣,為和其他池LP 區分,下文該池LP 均稱為BPT)。鎖定時間從一周到一年不等,鎖定越久獲得veBAL 越多,鎖定一年可以1:1 獲得veBAL。 veBAL 不可轉讓或交易。

- 投票治理:持有veBAL 即擁有對協議的治理權。 Balancer 每週將增發BAL 以獎勵給平台上各個流動性池的LP,持有veBAL 可以投票決定每個池獲得BAL 分配的權重。

- 協議收入分配:Balancer 協議收入的大部分將分配給veBAL 持有人,初始分配比例為75%,2023 年1 月底BIP-161 之後降低為65%。協議收入來源於全平台交易費用的50%。

- LP 挖礦加成:對於平台上的LP 而言,持有veBAL 可以獲得挖礦加成,獲得更多的BAL 代幣獎勵,最高為2.5 倍加成。

綜上可以看出,veBAL 和veCRV 相比,主要改進在於兩點:

-

veCRV 僅鎖倉CRV 代幣,veBAL 鎖的是BPT,可以在大部分BAL 被鎖倉的情況下還能保證池子的流動性和深度。

-

veBAL 最多鎖一年,相比veCRV 的四年,提升了部分靈活性。

2.2 賄賂

從Curve War 的歷史可以得知,veBAL 這套模型也是在走選舉大戰的路子。對於在Balancer 上建池的項目方而言,想要項目長期保持活力,就需要自己的池子裡保持足夠的流動性。流動性都是趨向高收益的,吸引流動性的最佳方式就是提升池子的BAL 獎勵分配權重,唯一的途徑就是投票,要么對veBAL 持有人賄選,要么自己購買BAL 鎖倉去投票。

對於在Balancer 建池的LSD 項目而言,例如Rocket Pool 的rETH,在Balancer 上對應的池子rETH/WETH,該池的BAL 獎勵分配權重越高,就會吸引越多的人在Rocket Pool 質押ETH 獲得rETH,然後到Balancer 提供流動性進行挖礦,使Rocket Pool 在LSD 賽道的市佔率上升。同時,池子的流動性越高,rETH 的脫錨風險也就越小。

按照傳統的流動性獎勵模式,吸引流動性往往要用到項目方的原生代幣,例如直接給rETH/WETH 的LP 額外提供原生代幣RPL 的獎勵。而在veBAL 模型下,可以通過賄賂選民(veBAL 的持有者),例如提供一些RPL 代幣空投,讓該池獲得更高的BAL 獎勵分配權重,以達到提升池子收益、吸引流動性的目的。

這樣的做法資本效率更高,也許提供價值$10000 的RPL 空投賄賂,就能為池子爭取到價值$20000 的BAL 分配。如此一來,veBAL 持有人獲得空投,LP 獲得更高的BAL 挖礦收益,項目方小錢辦大事,對於Balancer 而言,也不必擔心BAL 每週的獎勵釋放帶來過多通脹,因為用戶會不斷鎖倉BAL,以換取投票權和最高2.5 倍的LP 挖礦加成。

2.3 Aura

在Curve 生態,Convex 對veCRV 的模型進行了補充和升級,將veCRV 的收益和治理分離,用戶可以鎖定Convex 的原生代幣CVX 對Curve 進行元治理,而在Balancer 生態承擔這一角色的便是Aura Finance。

03 產品設計

3.1 auraBAL

在Aura 平台鎖定80BAL/20WETH BPT,可以獲得auraBAL,和veBAL 相比,特點如下:

-

永久鎖倉:auraBAL 不能解鎖為BPT,相當於永久鎖倉BPT,或者說是將BPT 永久交給了Aura 換回了auraBAL。

-

收益與治理分離:auraBAL 僅具備收益屬性,不具備治理屬性。相當於用戶把BPT 都交給了Aura,Aura 去Balancer 以最長時間鎖倉獲得veBAL,鎖倉收益發給auraBAL 質押者,而治理權則由Aura 通過其他方式分配,下文詳述。

-

可隨時退出:auraBAL 可以轉讓和交易,auraBAL 持有者可以在二級市場賣出換成BPT(在Balancer 有auraBAL/[80BAL/20WETH BPT] 池),相當於隨時可以解放流動性。想要鎖倉BPT 換取auraBAL 的用戶,也可以直接在二級市場購買auraBAL。

-

提升收益:除了獲得與veBAL 相同的收益外,質押auraBAL 還會獲得額外的AURA(Aura 原生代幣)獎勵,以及全平台LP 挖礦加成獎勵的20.5%(下文詳述)。

3.2 LP 挖礦加成獎勵

用戶在Balancer 提供流動性後,可以將LP 質押到Aura,除了可以獲得額外的AURA 獎勵外,還可以在不持有veBAL 的前提下獲得挖礦獎勵加成。

前文提到,直接在Balancer 進行LP 挖礦,可以通過鎖倉80BAL/20WETH BPT(持有veBAL)獲得最高2.5 倍的挖礦加成。在Aura,用戶鎖倉BPT 只換回了auraBAL,沒有veBAL,所以用戶個人在Aura 鎖了多少BAL 和LP 挖礦加成沒有任何關係,而是由Aura 拿著用戶的BPT 到Balancer 統一鎖倉,再統一給所有質押在Aura 的LP 進行加成。

Aura 全平台所有的LP 挖礦收益(BAL 收益)中,會拿出最高25%作為平台費用,分配給以下幾方:

-

20.5%:分配給auraBAL 質押者(Aura 平台上LP 挖礦的加成幅度與BPT 的鎖倉量相關,該項激勵利於提升鎖倉量),以BAL 代幣形式分配。

-

4%:分配給AURA 鎖倉者,即vlAURA 持有者(下文詳述),以auraBAL 代幣形式分配。

-

0.5%:分配給Harvest caller 用於覆蓋協議操作的Gas 費用,以BAL 代幣形式分配。

3.3 auraBAL/BPT LP 獎勵

使用auraBAL 為Balancer 上的auraBAL/[80BAL/20WETH BPT] 池添加流動性,並將LP 質押到Aura,可以獲得AURA 代幣獎勵,享受獨立的獎勵池。

3.4 vlAURA

在Aura 鎖倉原生代幣AURA 16 周可獲得vlAURA,可以獲得上述的平台費用,還將獲得治理權,除了對Aura 平台事務的治理權外,還有Aura 平台所持veBAL 的治理權,可以對Balancer 進行元治理。

Aura 整個平台的治理邏輯如下:

-

用戶永久鎖倉BPT 到Aura,獲得auraBAL;

-

Convex 拿著用戶鎖的BPT 到Balancer 鎖倉獲得veBAL;

-

veBAL 產生的收益交給用戶,治理權則交給AURA 鎖倉者(vlAURA);

-

如果有足夠多的BPT 通過Aura 鎖倉,以至於大部分投票權(veBAL)都由vlAURA 控制,那麼vlAURA 將能夠控制底層協議Balancer(主要是Balancer 上各池的BAL 獎勵分配權重)。

3.5 賄賂

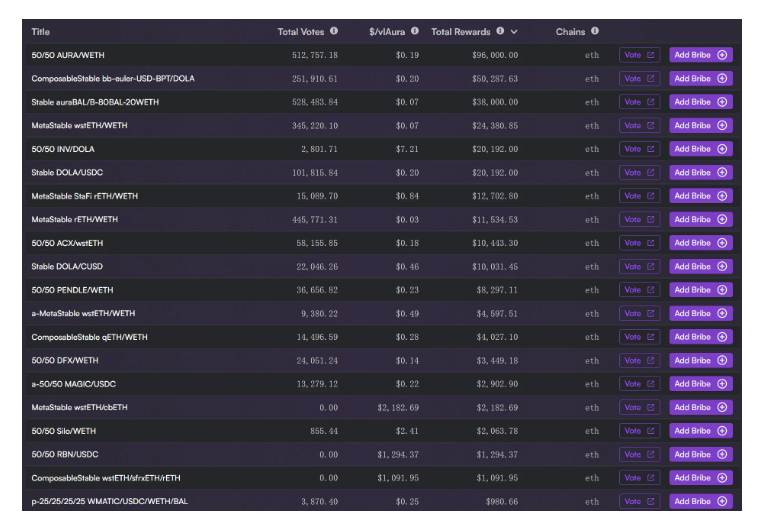

數據顯示,目前veBAL 已鑄造總量約為1044.49 萬,其中Aura 是排名第一的持有者,持有約276.95 萬veBAL,佔比約26.53%。

由此也意味著Aura 平台整體佔據了Balancer 約26.53%的治理權,賄賂vlAURA 的持有者也成為了項目方們的一個重要選擇。目前可以在Hidden Hand 平台為BAL 獎勵分配權重的選舉進行賄賂,吸引vlAURA 的持有者投票給對應的池子。

3.6 業務數據

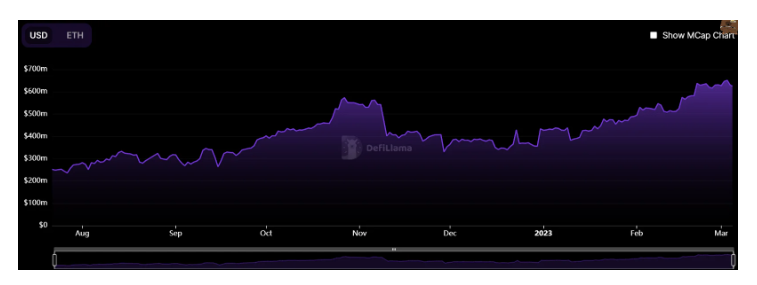

根據DefiLlama 的數據,當前Aura 的TVL 為6.25 億。

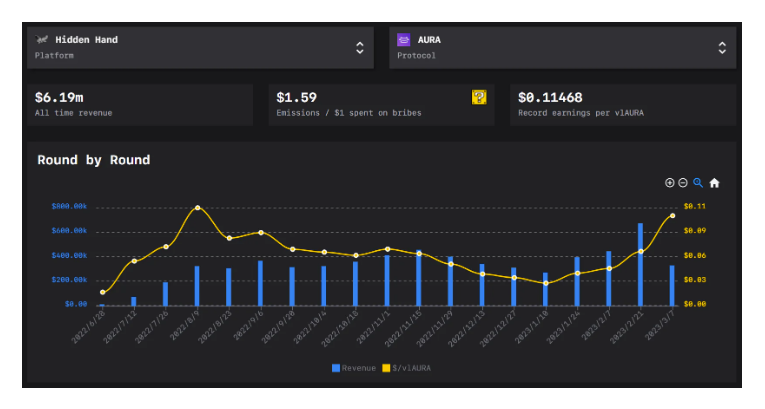

根據Llama Airforce 的數據,自2022/6/28 第一輪投票以來,Aura 平台的賄賂累計價值約為619 萬美元,平均每1 美元的賄賂可以為池子爭取到價值1.59 美元的BAL+AURA 代幣分配(高於1 美元即代表:賄賂相比使用傳統的流動性獎勵有更高的資本效率),Curve 生態的Convex 該值為1.08。

04 經濟模型

4.1 代幣分配

AURA 代幣供應上限為1 億,公平啟動無VC,初始設定的分配如下:

-

50%:獎勵給質押在Aura 的LP,根據LP 獲得的BAL 數量按比例分配,下文詳述

-

10%:獎勵給auraBAL/BPT LP 的質押者,釋放期4 年

-

2%:Balancer LBP

-

3%:在Balancer 80AURA/20ETH 池添加初始流動性

-

17.5%:國庫,釋放期4 年

-

2.5%:空投給Balancer、Convex Finance 和LobsterDAO 社區

-

1%:未來的空投

-

2%:BAL 國庫,釋放期2 年

-

2%:veBAL 引導獎勵

-

10%:貢獻者,釋放期2 年

在代幣發行初期,由於LBP 沒有被完全認領,以及調整初始流動性、空投等問題,有282 萬AURA 流入了國庫。

4.2 代幣釋放

50% 的AURA 釋放給在Aura 質押的LP(鑄造新幣),這部分的釋放規則參照下方公式:

AURA 釋放量= (((500 – (totalSupply() – 50000000) / 100000) * 2.5 + 700) / 500) * BAL 獎勵數量

簡單來說,LP 每挖到1 個BAL,就會按比例鑄造出若干AURA 獎勵給LP。在第一天,挖到1 個BAL 將獎勵3.9 AURA,隨著AURA 的總發行量的增加,該數值將慢慢減少,最終變為1.4 AURA。

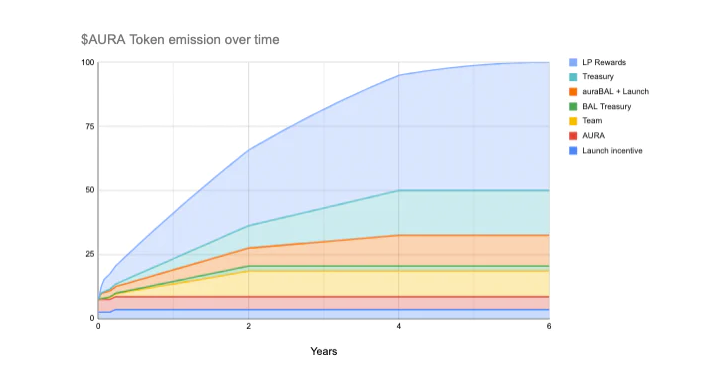

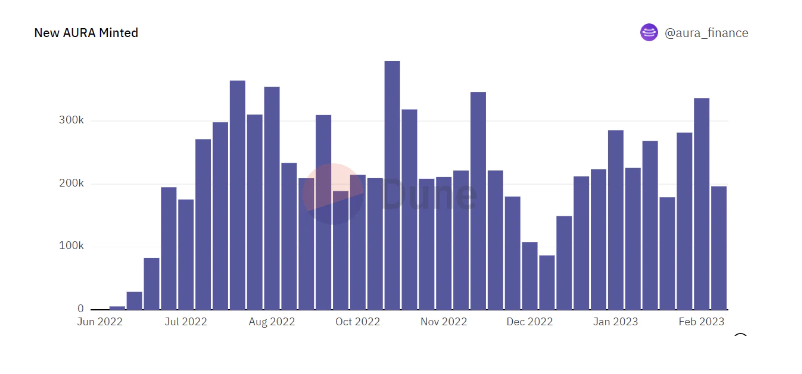

總體的代幣釋放趨勢如下圖所示,TGE 時間為2022 年6 月。

根據官方Dune 統計的數據,近期每週新鑄造AURA(用於平台獎勵)的數量為15 萬-30 萬左右,2023 年2 月(以四周粗略計)新鑄造量約為106.58 萬AURA;同時,每月還有約41.67 萬AURA 釋放給貢獻者(團隊),所以當前每月釋放量約在150 萬左右。初始國庫的1750 萬AURA 雖已釋放約328 萬但至今未動,不計算在內。

4.3 市值信息

根據區塊瀏覽器及CoinGecko 的數據,目前AURA 代幣已發行約5811 萬,減去國庫/獎勵等各項未流通的部分,目前流通量為2251 萬AURA,AURA 代幣價格為3.16 美元,流通市值約為7129 萬美元,FDV 約為3.16 億美元。

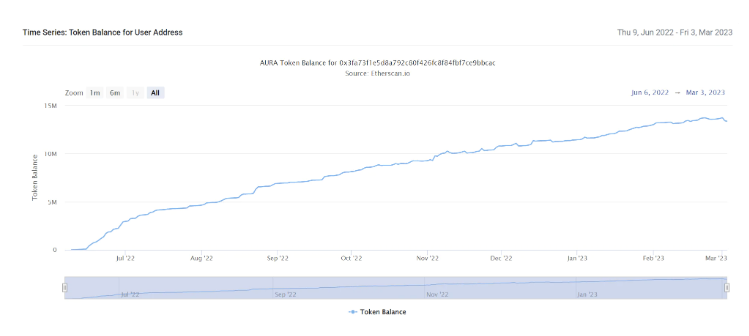

4.4 鎖倉信息

目前流通的AURA 代幣中,包含約1344 萬鎖倉16 週的AURA,鎖倉佔流通量的比例約為59.26%。數據顯示,AURA 鎖倉量處於持續穩定上漲狀態。

對比近三個月AURA 代幣的新增鎖倉量和新增釋放量,數據如下:

-

2023 年2 月:新增約71 萬鎖倉/新增約148 萬流通,鎖倉比約48%

-

2023 年1 月:新增約154 萬鎖倉/新增約136 萬流通,鎖倉比約113%

-

2022 年12 月:新增約57 萬鎖倉/新增約94 萬流通,鎖倉比約61%

4.5 治理價值

根據Aura 平台持有的veBAL 總量和鎖倉的AURA 數量(即vlAURA 數量),每個vlAURA 相當於控制著約0.21 個veBAL,每個vlAURA 的實際治理價值約3.43 美元,與當前AURA 代幣3.16 美元的價格接近。

05 合作夥伴

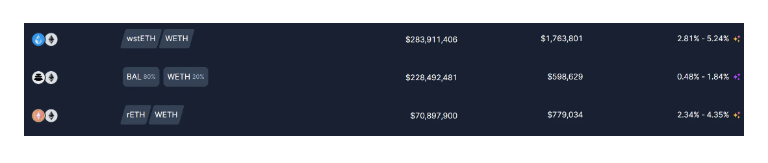

LSD 是今年的主要敘事之一,LSD 相關資產在Balancer 上有著龐大的TVL。目前Balancer 流動性最大的前三個池子分別為wstETH/WETH、BAL/WETH、rETH/WETH,第二名是與veBAL 相關,另外兩個池均為LSD 相關(Lido 和Rocket Pool)。

Aura 作為Balancer 生態的龍頭,已經與一系列LSD 協議建立了合作關係,包含Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和StaFi 等。

此外,進入2023 年以來,Aura 增加了很多合作夥伴和投資者/擁護者,下面列舉部分。

-

OlympusDAO 賣掉了CVX 轉投AURA,購買了20 萬美元的AURA 代幣,並準備在接下來4 個月內再購買80 萬美元。

-

加密資管公司Arca 在2 月初陸續購入了近30 萬ARUA。

-

Alchemix 將其代幣ALCX 的流動性從Sushiswap 遷移到了Balancer,併購買AURA 以鎖定並參與治理,激勵其流動池。

-

Synapse 通過投票,決定將SYN 代幣的流動性從Sushiswap 轉移到Balancer,並向vlAURA 行賄以實現對LP 的激勵。

06 項目小結

Aura 作為Balancer 生態的龍頭,和Balancer 的發展是相輔相成的,目前包含大量LSD 協議在內的項目方湧入Aura,本質原因在於其資本效率優於傳統的流動性獎勵模式,也優於同賽道的Convex。從當前每1 美元所得的賄賂價值計算,Aura 的資本效率(1.59)比Convex 的資本效率(1.08)高47%。

AURA 代幣的內在價值主要來源於vlAURA 對於Balancer 的元治理,前文提到,目前每個vlAURA 等同於0.21 個veBAL 的投票權,那麼單個vlAURA 的治理價值可折算為3.43 美元,當前幣價相比治理價值低8%,和Convex 相比,CVX 幣價比其治理價值高約22%,僅按照該單一指標計算,AURA 有一定的上漲空間。但AURA 相比CVX,流通比例和TVL 更低,雖然流通市值部分僅佔CVX 的1/6,但FDV 已超過CVX 的1/2,而TVL 僅為Convex 的1/7。

對於該類項目而言,行賄的項目方需要更高的資本效率,也就意味著平台存入BPT(鑄造auraBAL)的速度要高於AURA 代幣釋放的速度;受賄者和持幣者需要更高的治理價值,也就意味著需要更多行賄方的湧入,提供更多價值的賄賂;同時也要盡可能吸引更多的LP,帶來更多的BAL 獎勵(會部分分配給auraBAL 持有者),吸引更多BPT 的存入,當然,LP 的增加也會使AURA 新增流通量增多。

綜上,Aura 環環相扣,關注點較多,auraBAL 鑄造量、AURA 代幣新增流通量、賄賂總價值、TVL 等均需關注,這些數據的變動會影響到核心點:資本效率和單個vlAURA 的治理價值。