Liquity 是什麼?

Liquity是一個借貸平台,也是一個穩定幣發行平台。該協議於2021 年4 月5 日上線以太坊,目前也只支持以太坊。 Liquity 有兩種原生資產,一種是掛鉤美元的穩定幣$LUSD,一種是實用治理通證$LQTY。

在Liquity 上,用戶可以存入$ETH,借出$LUSD,最小的抵押率為110%(即,借出價值100 美元的$LUSD 至少需要抵押價值110 美元的$ETH)。與其他超額抵押穩定幣比,Liquity 有幾個顯著的特點:

- Liquity 只支持$ETH 作為抵押物,且目前僅支持以太坊網絡。

- 雖然Liquity 的借款利率是浮動的,但其借款費用(利息)會在用戶借款時一次性結清。借款期間利率的變化不影響借款利息、借款週期的長短也不影響借款利息。更有利於長期借款用戶對借款成本的把控。

- Liquity 完全由算法和合約支持,獨立運行。協議部署後無法修改,開發團隊也沒有相關權限。

Liquity 的評級是什麼?

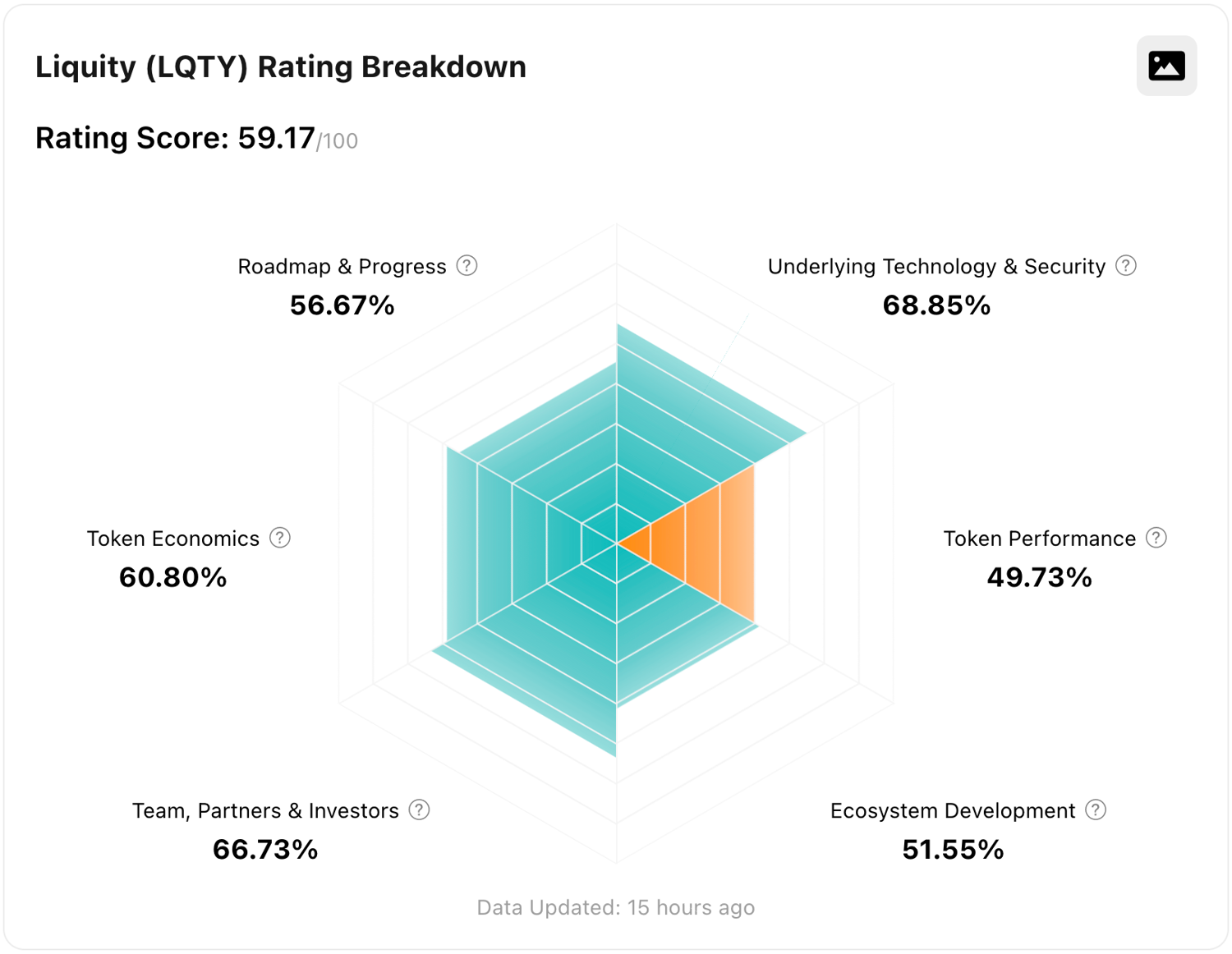

TokenInsight 對Liquity 目前的表現進行了評級,結果為BB,展望正面。 Liquity 的同類項目還包括:Maker(A)、Frax Share(BBB)等。

Liquity 評級結果的具體解析得分情況如下:

- 底層技術及安全性68.85%

- 通證經濟60.8%

- 路線圖及進展情況56.67%

- 生態發展情況51.55%

- 通證二級市場表現49.73%

- 團隊、合作夥伴及投資人66.73%

底層技術及安全性(68.85%)

在風險方面,Liquity 採用了一種多層風險管理機制。首先,Liquity 使用整個協議的抵押率來衡量整體的風險水平,當整個協議的抵押率大於150% 時為低風險,小於150% 為高風險。

- 當協議處於低風險時,用戶只要保持倉位抵押率大於110% 就不會被清算。

- 當協議處於高風險時,抵押率小於150%的都有被清算的風險,且用戶在開新倉時也需要保證大於150%的抵押率,直到協議恢復低風險。

其次,Liquity 的清算機制也分為兩層。

- 第一層叫做穩定池清算。用戶在穩定池(Stability Pool)中存入$LUSD,作為清算資金,然後獲得清算費用作為獎勵。清算時,協議用池子裡的$LUSD 償還貸款,然後把抵押物按比例分給池子裡的存款用戶。也就是說,用存在穩定池的$LUSD 會隨著清算過程越來越少,$ETH 會越來越多。該池子無鎖定期,可隨存隨取,但當市場上有可清算的倉位時不行。

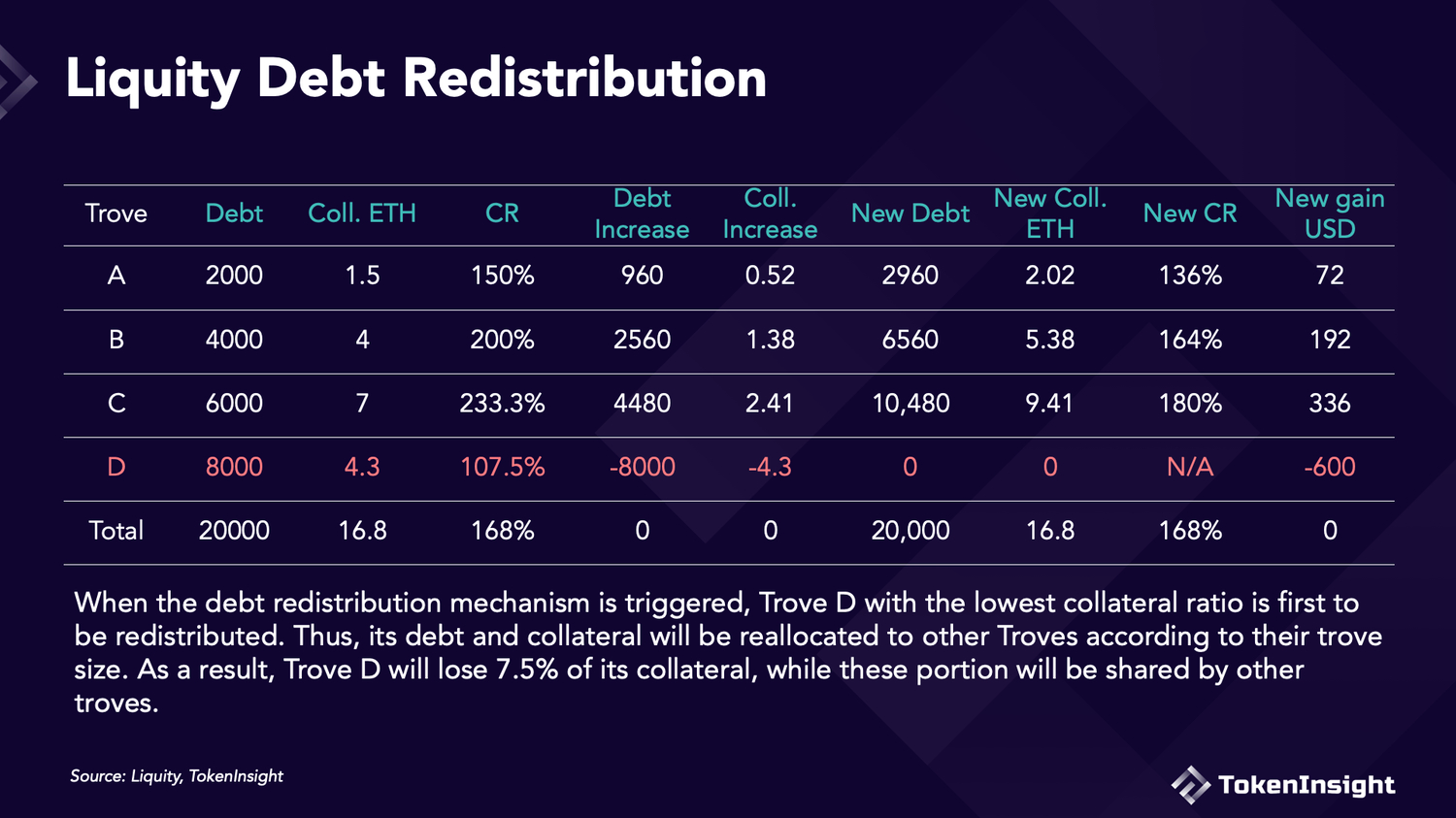

- 第二層清算機制在穩定池被掏空的時候會被觸發一個債務重新分配機制。協議會將倉位按風險從高到低排序,然後逐個將高風險倉位的貸款和抵押物分配給低風險的倉位。比較複雜,感興趣的朋友可以看下方的例子。通過這種方法,雖然協議的整體風險不變,但是倉位的整體償付能力會上升。除被分配賬戶外,其他用戶和協議都會受益。

另外,Liquity 有一個很大的特點是,其協議幾乎完全由智能合約管理的,開發團隊沒有相關合約的管理權限。 Liquity 也沒有自己的交互界面,完全由第三方平台自發支持。這樣的目的是增強協議的去中心化程度,減少人為乾預。不過雖然,Liquity 的本意是讓第三方平台互相競爭進而為用戶提供更好的服務。但就目前而言,各個平台功能和產品設計都有差異,整體用戶體驗不是很好。

同時,一個由合約控制的平台,代碼的安全性就顯得尤為重要了。 Liquity 的合約代碼在2021 年接受過2 家機構(Trail of Bits 和Coinspect)的多次審計。審計覆蓋的內容較為全面,報告顯示部分風險未被修復。截至目前,Liquity 的合約還沒有引發過安全事件。

通證經濟(60.8%)

Liquity 有發行了原生治理通證$LQTY 以及穩定幣$LUSD。

$LUSD 是由$ETH 超額抵押支持的穩定幣。 $LUSD 可以存入穩定幣池,賺取協議的清算收益以及$LQTY 獎勵。

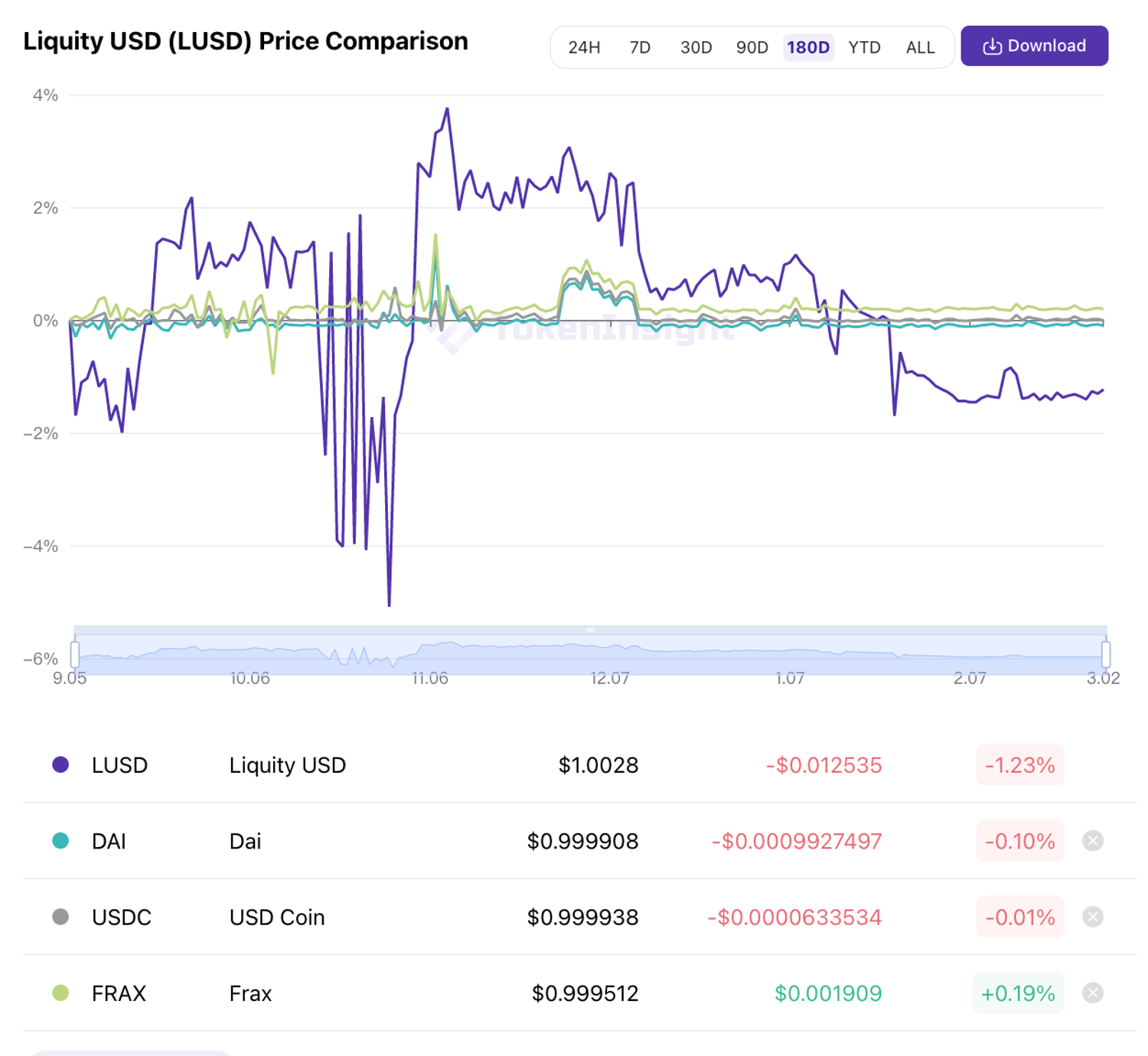

除超額抵押外,$LUSD 還有一種穩定機制,叫做贖回(Redemption)。贖回是指任何$LUSD 的持有者(無論是否通過抵押借款獲得)都可以隨時以1 $LUSD 兌換$1 的$ETH。該贖回將從風險最高的倉位開始。如果你在Liquity 開了倉,被贖回就是指別人用$LUSD 換走了你的抵押物。由於$LUSD 的價值最終會趨近於一美元,借款人並不會發生實際的損失。並且在每次用戶贖回是協議的基礎利率會上升,也就是說借款費用和贖回的手續費都會上升,一方面可以避免大規模贖回,另一方面可以降低借款,進一步促進$LUSD 流通減少,幫助幣價穩定。然而,相較於其他穩定幣,$LUSD 的價格波動幅度較大。

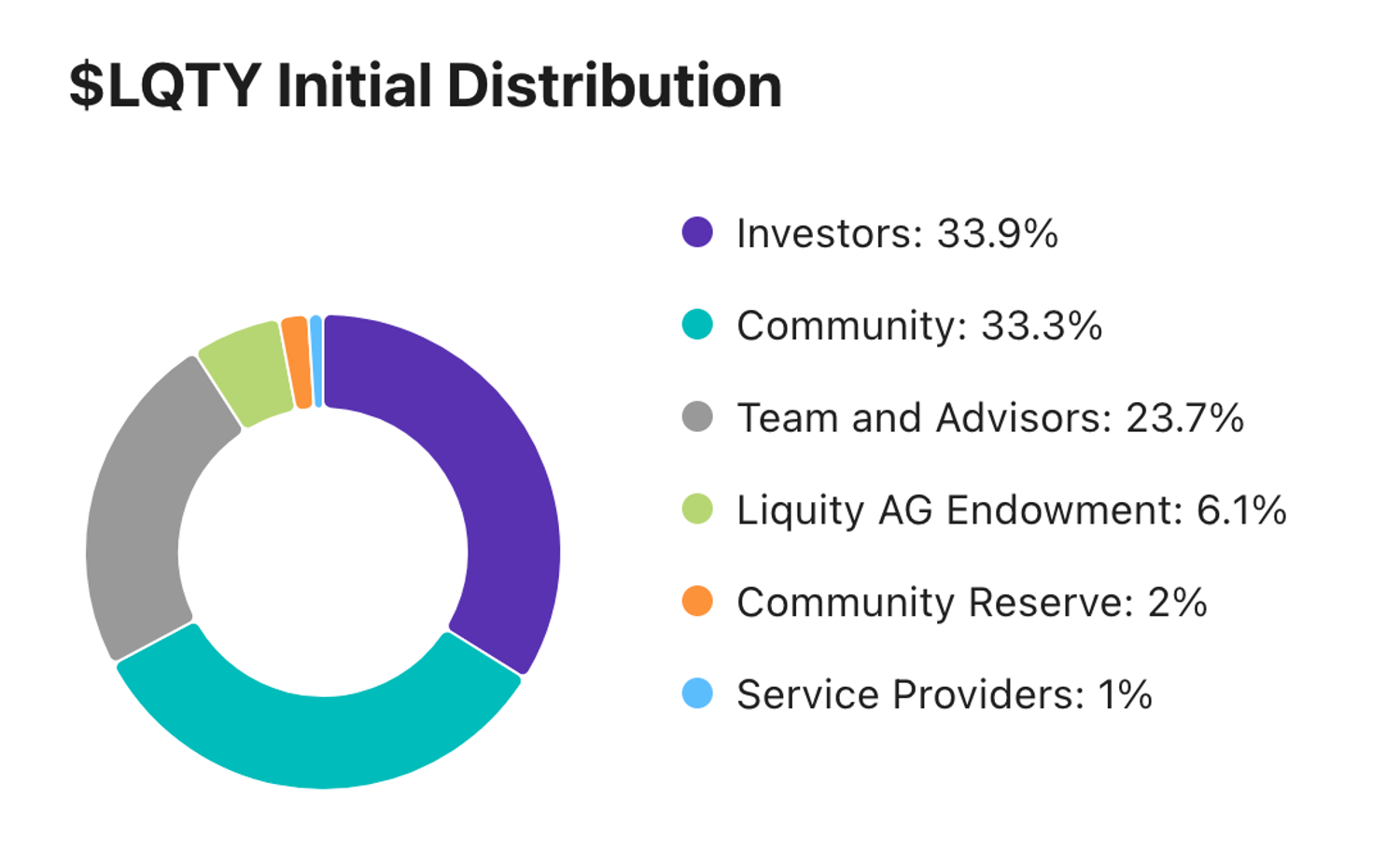

$LQTY 於2021 年4 月,平台上線時發行。 Liquity 一開始的願景是一個無需治理的平台,完全由合約控制。因此,$LQTY 一開始只能用於質押,賺取平台的收入分成(包括借款費用和贖回費用)。不過,Liquity 在2023 年1 月開設了社區治理LiquiFrens,賦予了$LQTY 投票權(目前處於試用期,三個月)。

$LQTY 的初始分配計劃如圖,總供應量1 億,其中56.6% 分配給了投資者、團隊和顧問。團隊和顧問的份額在3.25 年內解鎖。早期投資者的份額將在鎖倉一年解鎖,具體解鎖計劃並未披露。

路線圖與進展情況(56.67%)

Liquity 沒有披露具體的發展路線圖,但其每個季度會發報告總披露項目進展。根據2022 年第4 季度的報告,項目方打算進一步提升$LUSD 在Arbitrum 的流動性。此外,項目方每個月會對社區提案進行投票,也可以了解到一些項目動態,具體可參見其Snapshot。

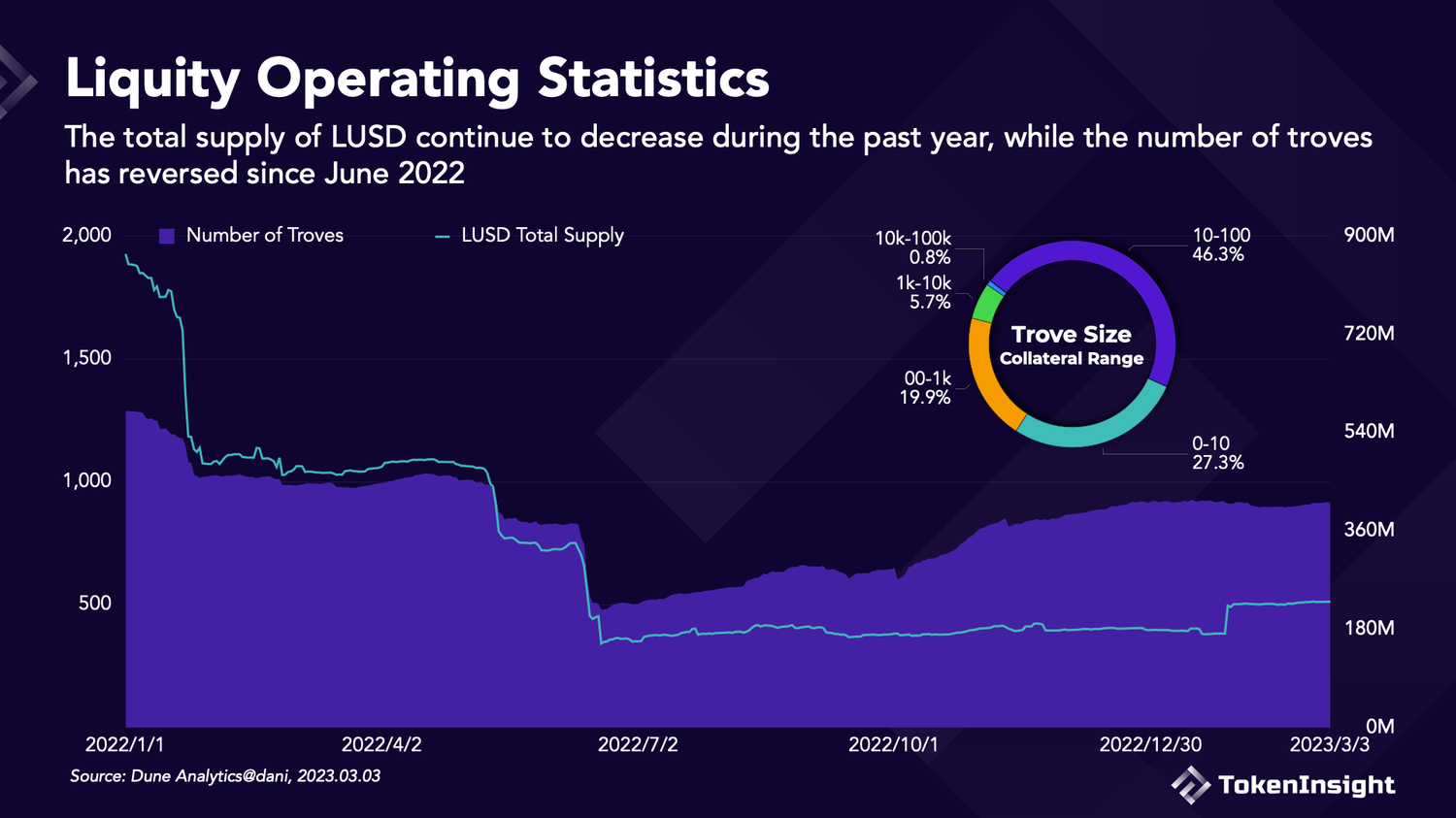

目前,Liquity 的總$LUSD 發行量約為230m,協議總TVL 約為$600m,平台的總抵押率為259.9%。自熊市以來,$LUSD 供應量整體呈下降趨勢,過去一年下降了,但Trove 從2022 年6 月起持續上升,已經基本恢復去年年初水平。不過大部分Trove 都是100 $ETH 以內的小倉位,10k-100k $ETH 的只有7個。

$LQTY 目前的流通量為91m,53.43m $LQTY 在質押,約佔58.72%。 $LQTY 的質押量從2022 年4 月開始持續上升,但近期因為價格上升導致今日的質押量相比27 號下降了99,011.84 $LQTY。 $LUSD 穩定池和$LQTY 質押的收益率(APR)分別為5.74% 和0.76%。

來源:Dune Analytics@dani

生態發展情況(51.55%)

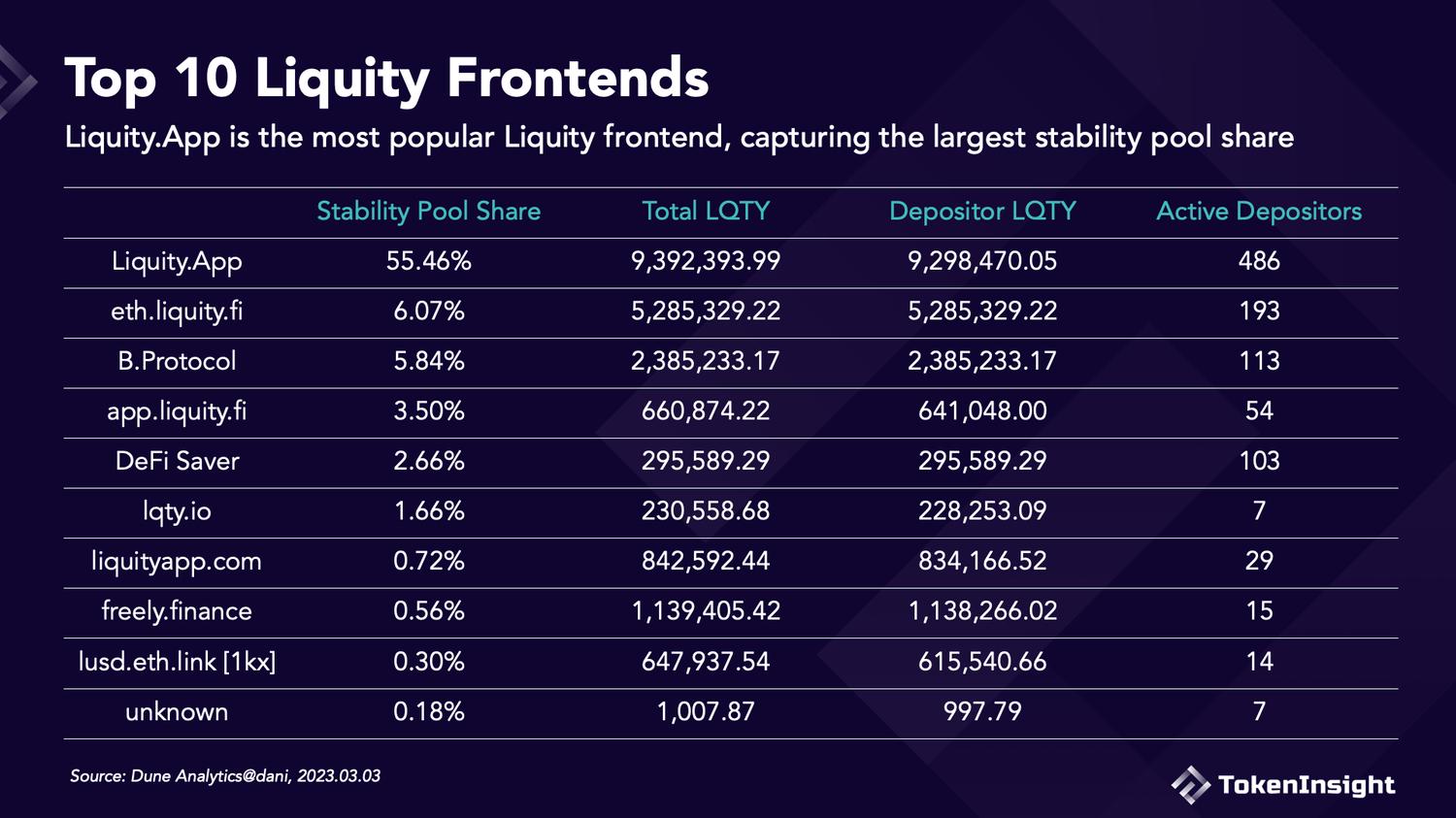

截至年2023 年3 月,Liquity 在官網列出了20 個前端,其中活躍用戶數最高的是Liquity.App。

來源:Dune Analytics@dani

根據Liquity 的報告披露,現在$LUSD 生態的三個主要部署方向分別是:Chicken Bond、Layer2 和借貸。

- Chicken Bond 是Liquity 團隊在Liquity 基礎上開發的新產品,用戶存入$LUSD 可以賺取比穩定幣更高的收益。收益主要來自於來自穩定池複利收益以及少部分Curve $LUSD 池的LP 收益。目前,Chicken Bond 的TVL 為$20.64m,其中有$6.38m 來自用戶存入的$LUSD。

- Layer 2:Liquity 致力於向Layer 2 網絡部署流動性,包括Optimism和Abitrum部署流動性,成為二層網絡上的主要穩定幣。

- 借貸:Liquity 集成了其他借貸平台(如Aave、Euler等),用戶可以在這些平台上存/借$LUSD。

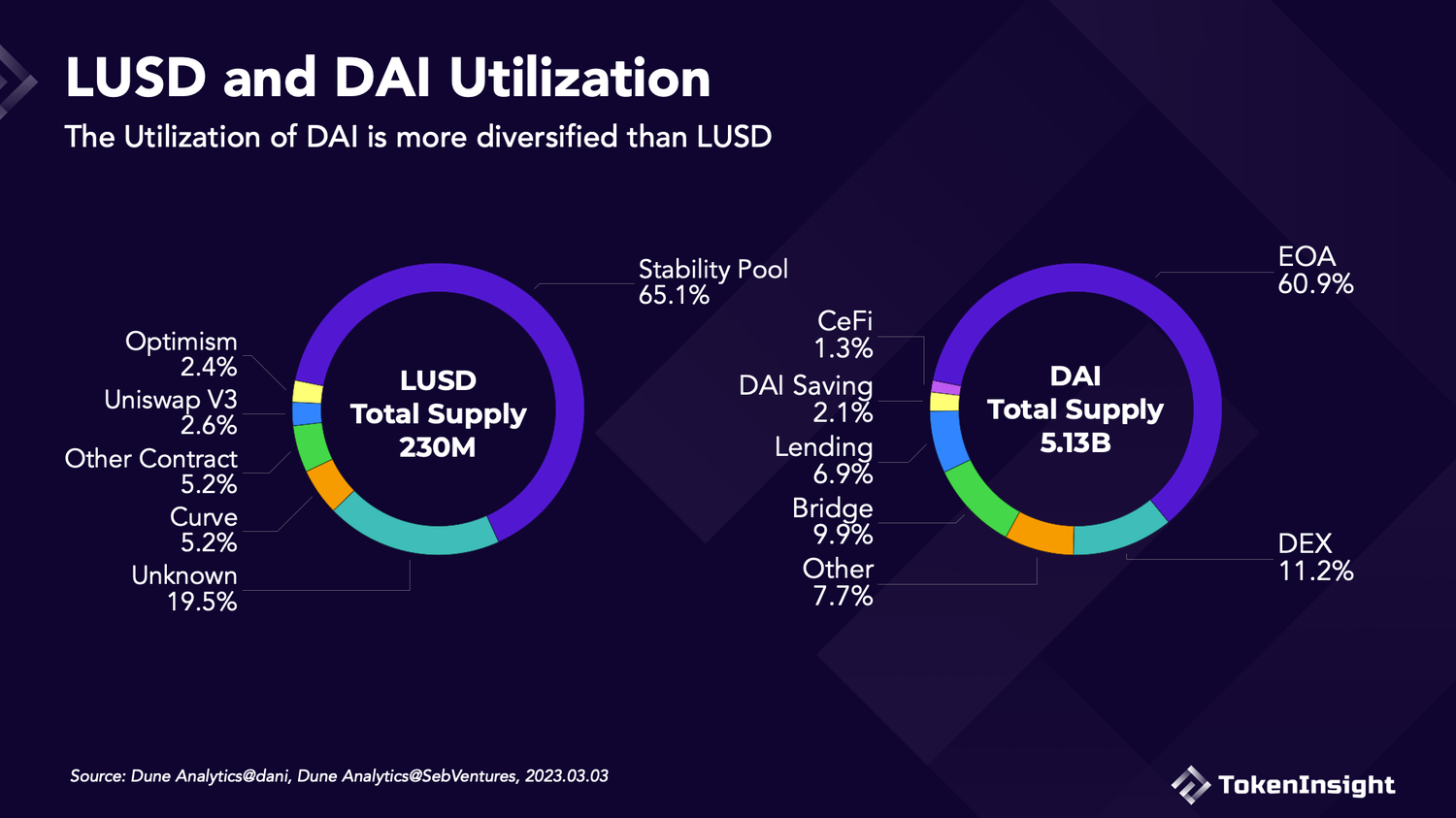

來源:Dune Analytics@dani、Dune Analytics@SebVentures

從$LUSD 的分佈來看,除穩定池外,$LUSD 大部分在Curve 和Uniswap,Layer2 和其他借貸協議上的分佈並不多。根據DefiLlama 的數據統計,目前OP 上的穩定幣總市值為$656.9m,最多的是USDC 佔54.97%,$LUSD 僅佔0.89%。

通證二級市場表現(49.73%)

下圖為$LQTY 近90 天的價格走勢。可以看出$LQTY 受益於今年2 月在$BUSD 的輿論風波,從2 月1 日到27 日,$LQTY 價格從$0.711 到$1.278。2月28日,$LQTY 上線Binance,其價格進一步翻倍。目前價格維持在$2.2 附近。

來源:Liquity 在TokenInsight 的幣種詳情頁

團隊、合作夥伴及投資人(66.73%)

Liquity 由Robert Lauko和Rick Pardoe創立,目前由Michael Svoboda擔任CEO。兩位創始人均有5 年以上的區塊鏈相關工作經驗。

據統計,Liquity 在2020 到2021 年共完成了兩輪融資,共計$8.4m。主要投資者包括:Polychain Capital、Pantera Capital、Alameda Research、IOSG Ventures、1kx、Tomahawk.VC 等。

寫在最後

Liquity 本身去中心化程度很高,協議完全由合約支撐運營,且社區和開發團隊對於協議本身的干預程度很低。但其在用戶體驗上也有一些不足,由於Liquity 沒有自己的前端,第三方開發的前端形態各異、功能不一,可能會造成一些使用上的不便。

機制上,Liquity 只支持$ETH 抵押物,並且只收取一次性的借貸費用。與Maker 的多抵押物,多種利率模式相比更有千秋。但$LUSD 在價格的穩定性上不如其他穩定幣,波動更高,但相對套利空間也更大。

目前,$LUSD 相較於其他穩定幣生態較弱,使用場景還不夠豐富。由於$LQTY 治理剛上線不久,其功能性相對於其他協議的治理通證也有待提高。不過整體來說,不管是$LUSD 還是$LQTY 的質押率都相對較高。

雖說由合約管理運行,Liquity 的合約還沒出現過安全問題,持續穩定經營。但是目前,其生態較弱,通證的使用場景還不夠豐富。未來,隨著行業對去中心化的重視程度提高,該協議的被認可度可能會逐漸提升,對於生態發展也會有積極作用。

基於以上信息,TokenInsight 給予Liquity 的評級為BB,展望正面