原文:《Alpha Track | GammaSwap :將無常損失轉化為“無常收益”》

注:本文主要介紹GammaSwap 針對LP 無常損失提出的解決方案,不作任何投資建議。

TL;DR

- 許多DEX 將基於Uniswap V3 推出自己的V3 版本,而集中流動性會放大無常損失;

- AMM 本質上內嵌了一個期權市場,LP 承受gamma 風險卻沒有得到對應的補償;

- GammaSwap 引入了LP 的波動率交易市場,有望將“無常損失”轉化為“無常收益”;

GammaSwap 是建立在Arbitrum 上的鏈上衍生品DEX ,旨在解決流動性質押中LP 們不得不承受的無常損失的痛點。為了理解GammaSwap 的設計理念,我們先要了解DEX 們目前採用的恆定函數做市商(CFMM)會造成無常損失的本質原因。

一、集中流動性會放大無常損失

(如果您對Uniswap V3 和無常損失已經非常了解,可以跳過這部分)

相較於其他DEX 的AMM 池子將流動性均勻的分佈在x*y=k 這條曲線上,Uniswap V3 版本最大的特點是集中資金池(Concentrated Liquidity),允許LP 在其選擇的價格範圍內提供流動性。舉個極端的例子:穩定幣USDC-DAI 的價格基本維持在0.99-1.01 之間,而池子中99.5% 以上的流動性分佈在可能永遠達不到的價格上,資金效率低下。而UNI V3 中,用戶可以自定義在哪個價格區間內提供流動性,提高了資本效率,能賺取更多的手續費獎勵。但同時,用戶也將承受更高的無常損失風險,相當於是對流動性頭寸加了槓桿。

(資料來源:Uniswap)

無常損失簡單來說就是:當AMM 池中存入的資產價格發生波動時,LP 頭寸中的資產數量也會變動,會減少因價格上漲而帶來的浮盈,以及增加因價格下跌而帶來的浮虧。波動率越大,無常損失也越大,如果價格又回到了初始的狀態,那麼無常損失將為0,因為價格波動是無法預測的,所以這種風險被稱為“無常損失”。

舉個簡單的例子:假設ETH 價格為1000$,用戶存入了1 個ETH 和1000 個USDC 的LP 頭寸,然後ETH 價格來到了2000$。

1)如果選擇在所有的價格區間內提供流動性(V2)

用戶的LP 頭寸會跟隨池子整體的頭寸變化而變化,此時LP 頭寸會變為0.707 個ETH 和1414 個USDC,總價值2828$,相較於初始存入的1 ETH 和1000 USDC 來說,本金損失了5.72%。 (具體計算過程參照Uniswap文檔)

2)如果選擇在 [500,1500] 的價格區間內提供流動性(V3)

用戶的LP 頭寸會在ETH 價格達到1500$ 的時候全部變為USDC,此時無常損失達到了21.5%,這種情況下相當於是V2 的4 倍。 (具體計算過程參照Uniswap文檔)

二、AMM本質上相當於內嵌了一個期權市場

期權是一種金融合約,買方付出一筆期權金後,擁有能在到期日或到期日之前,以預先確定的價格(行權價格)購買或出售資產的權利。在傳統期權市場中,存在兩個術語:delta 和gamma。

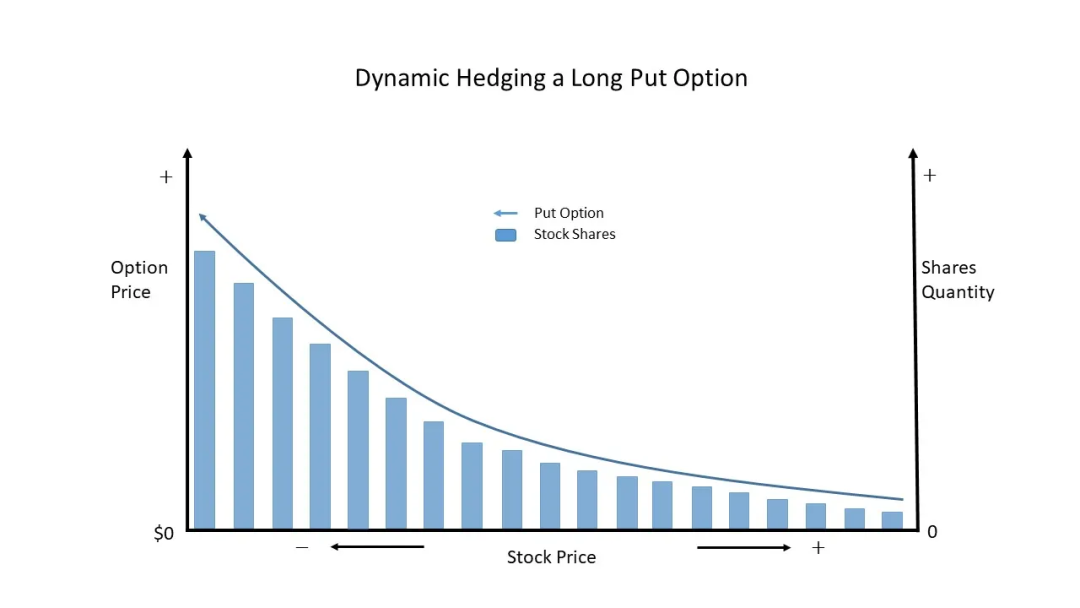

delta 是指標的資產價格變動時,期權價格的相對變動幅度。比如一份ETH 看漲期權的delta 為0.5,即當ETH 現貨價格變動1 時,期權價格就同向變動0.5,可以通過賣出0.5 個ETH 來對沖。由於delta 是動態變化的,所以需要動態調整標的的頭寸來保持delta 中性,這就是delta 對沖。

(資料來源:medium @dalc477_42353)

(資料來源:medium @dalc477_42353)

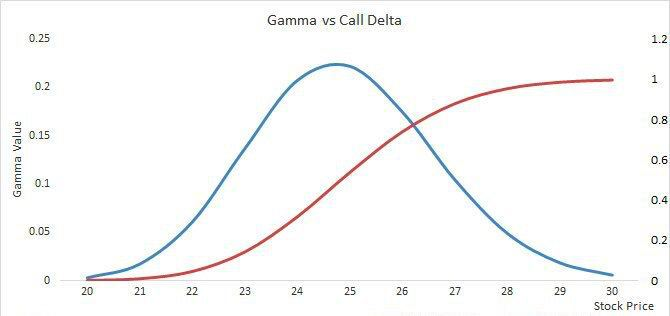

gamma 是指delta 值相對標的價格變化的變動速率,當gamma 較大時,說明delta 相對標的價格變化很快,因此需要及時調整標的頭寸,否則容易承受損失,這就是gamma 風險。在不考慮時間因素的情況下,波動率越大,期權金越貴。

(資料來源:optiontradingtips)

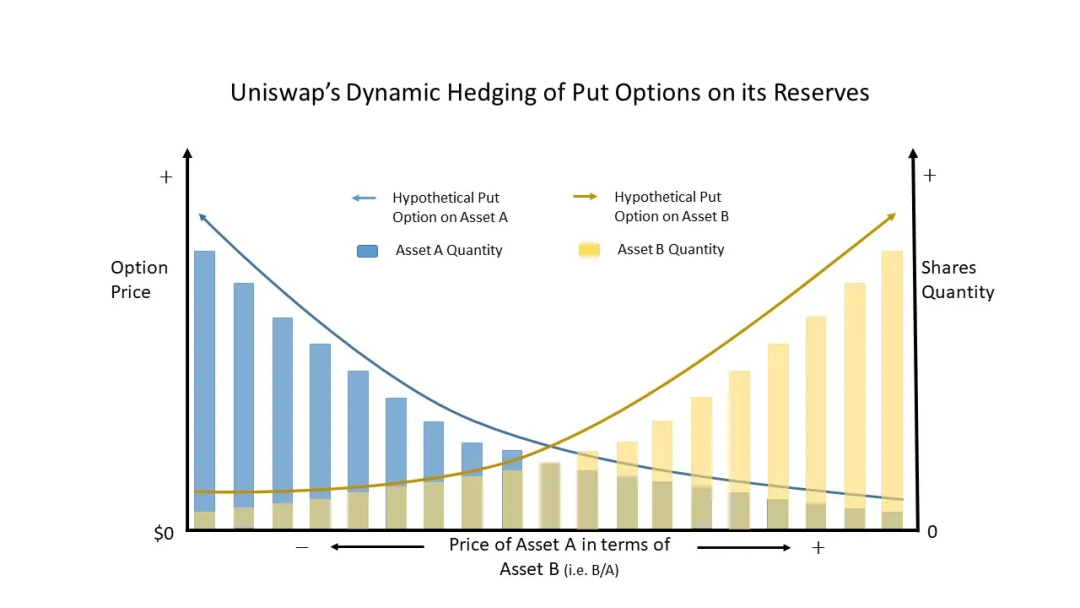

聯繫到DEX 們採用的AMM 模式,當池子中的一種資產相對另一種資產的價格變動時,池子中兩種資產的數量會沿著x*y=k 曲線非線性的變化,可以理解為DEX 在通過恆定函數曲線來動態對沖delta。

(資料來源:medium @dalc477_42353)

(資料來源:medium @dalc477_42353)

當資產波動率大時,gamma 風險也就越高,LP 們承受的無常損失也就越大(期權金)。因此AMM 可以看成是內嵌了一個永續期權市場,始終在動態地對沖其儲備中假設的多頭看跌期權的風險敞口,而LP 則暴露在gamma 風險之下(相當於做空gamma),承受無常損失的風險來獲取交易手續費。

但交易手續費與波動率之間不能用一個表達式直接掛鉤, DEX 也將手續費稱作為提供流動性的激勵,這意味著LP 缺少了承擔這部分gamma 風險相對應的補償。很多時候手續費收入並不能cover gamma,比如行情波動較大時或者一些shit coin 池子,尤其是當在較窄範圍內提供流動性時,會放大gamma 風險。

Uniswap V3的源碼商業許可證即將在4 月份到期,不少DEX 正在基於UNIV3 的基礎上做部分改良來推出自己的V3 版本,包括PancakeSwap 和Osmosis 等。屆時很多用戶可能會在資本效率與無常損失之間難以抉擇。

三、GammaSwap

GammaSwap 正致力於解決這一問題,允許用戶借入LP 來做多波動率(gamma)。

1)機制介紹

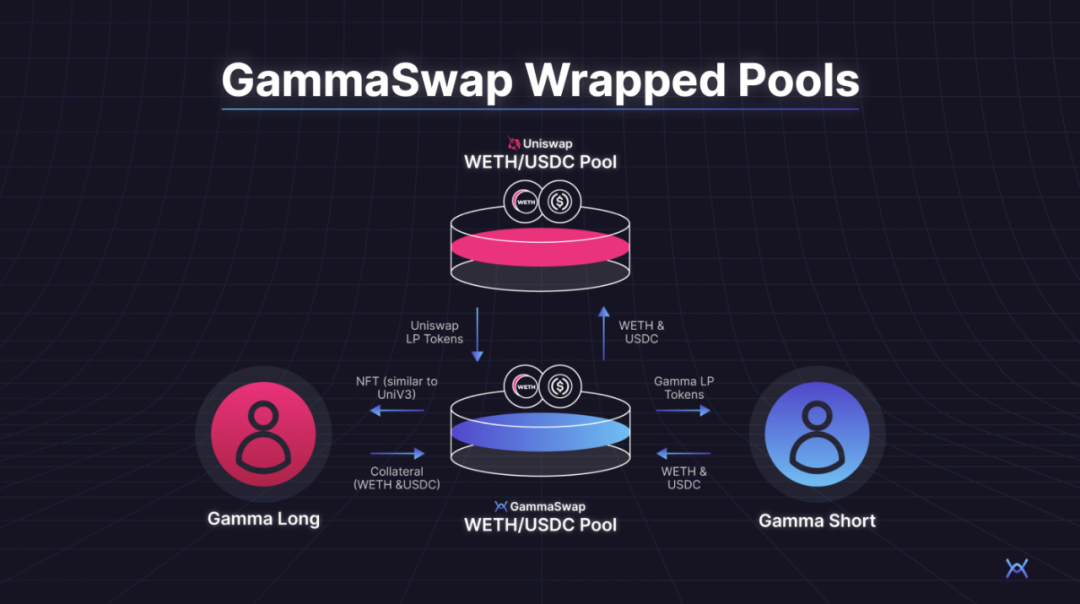

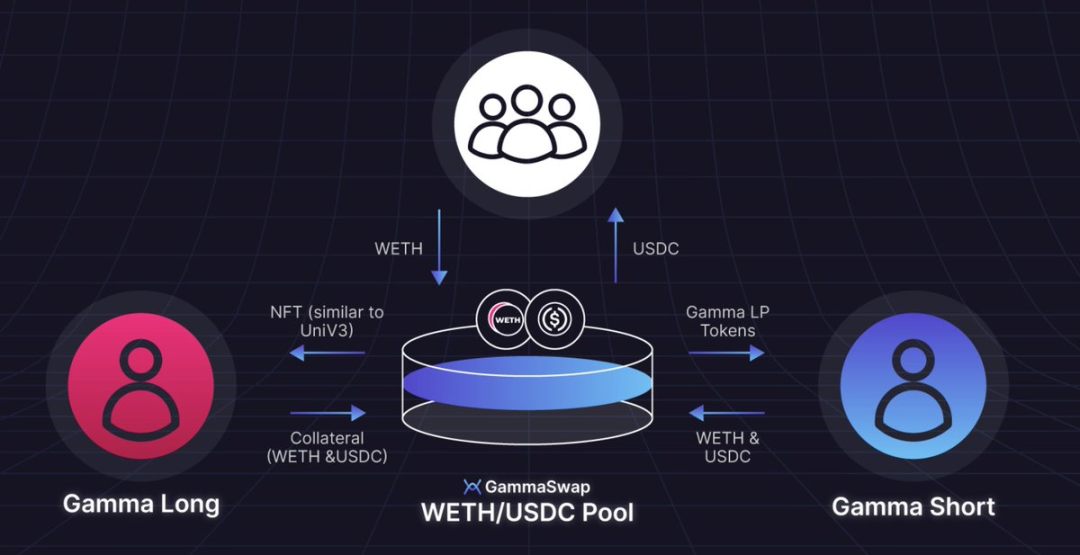

GammaSwap 中有兩個參與者。做空gamma(波動率)的LP 提供者和做多gamma 的借款人。在Uniswap ETH/USDC 池的情況下,LP 可以使用儲備代幣(ETH 和USDC)或直接使用Uni LP 創建頭寸。假設LP 將儲備代幣存入ETH / USDC 池。 GammaSwap 會將這些基礎代幣存入Uniswap,接收Uni LP 代幣並保留在智能合約中。 GammaSwap 隨後會向LP 提供者發行GammaSwap (GS) ERC-20 LP 代幣。 GS LP 持有者不僅可以獲取Uniswap 中的交易手續費,還可以從借款人手中獲得利息。當波動率較大時,做多波動的需求會增加,利率也會上漲,因此即使GS LP 沒有選擇對沖無常損失,仍然會獲得更好的補償。

(資料來源:GammaSwap)

(資料來源:GammaSwap)

對於希望做多gamma 的人,需要先提供足夠數量的抵押物(ETH、USDC等)才能藉入LP,會收到一個類似於Uni V3 的NFT 來管理他們的貸款。當用戶開倉時,GammaSwap 將Uni LP 代幣兌換為基礎代幣並創建合成GS LP。然後就可以通過將代幣比例傾斜向某一種,來做多波動率,並獲得類似期權的回報函數。

貸款必須保持90% 的LTV 比率才能保持健康。如果貸款超過這個門檻,將會被清算。隨著基礎代幣向任一方向移動,貸款變得過度抵押,用戶可以用儲備代幣購買更多的LP 代幣。

gamma 多頭可用於多種策略:1. 對任何代幣對的波動率進行槓桿押注2. 對沖無常損失3. 保護自己免受新項目的影響。通過做多gamma,有機會將“無常損失”變為“無常收益”。

(資料來源:GammaSwap)

(資料來源:GammaSwap)

值得注意的是,據官方宣稱,GammaSwap由於其收益率曲線的形狀,不需要依賴預言機進行價格驗證來防止閃電貸攻擊,因此可以應用於任何AMM 中的任何流動資金。即使是全新的未經測試的項目也可以提供長期的波動性敞口,以增加其代幣流動性提供者的收益並降低參與此類項目的風險。關於這一點,可能需要進行更多的測試來檢驗安全性。

2)項目背景

GammaSwap 創始人為@0xDevinG,對defi 有非常深的理解,其餘團隊成員信息暫未披露;

GammaSwap 目前完成了170 萬美元種子輪融資,參投方包括Skycatcher Crypto、Dialectic、Space Whale Capital、Modular Capital、Portico Ventures、Ouroboros Capital、Owl Ventures、RenGen、Manifold Trading,個人投資者包括GMX 核心成員以及DeBank 上持倉金額第二大錢包所有者等;

GammaSwap 目前已與SushiSwap、Balancer、Olympus 達成合作;

GammaSwap 目前通過了Zellic 和HalbornSecurity 的審計,更多的安全審計正在進行中;

GammaSwap 於2022 年12 月底開放了測試網,目前仍在測試中,預計將在未來幾週內上線Arbitrum,社區活躍度較高;

3)總結

GammaSwap 通過借貸給LP 持有者提供更多收益可能性,補償LP 因gamma 風險帶來的無常損失。而gamma 多頭針對不同的LP 也有多種策略玩法。

GammaSwap 最大的風險來自於智能合約,由於其不借助預言機驗證,對合約設計和安全性有較高要求。

GammaSwap 面向的對象為所有AMM 中的LP,解決了AMM 的部分痛點,通過與DEX 的集成在目前的存量市場中另闢蹊徑。目前這塊市場競爭者較少,GammaSwap 具有先發優勢。