昨天,美股爆了一個意料之外的大雷!

實力強大、歷來運營良好的矽谷銀行(Silicon Valley Bank,SVB),週四股價暴跌超過60%,市值一日蒸發94億美元!

圖源於Yahoo finance 版權屬於原作者

正當大家處在震驚的時候,今天有更爆炸的消息傳出:矽谷銀行被加州監管機構關閉!矽谷銀行被FDIC(美國聯邦存款保險公司)接管!

此消息一出,矽谷銀行正式成為2023年美國第一家倒閉的(在FDIC)投保的銀行機構。

圖源網絡版權屬於原作者

在此之前,包括Coatue和Founders Fund在內的幾家頂級風投公司已向一些投資組合公司建議,隨著對矽谷銀行穩定性的擔憂與日俱增,它們會強烈考慮從該行中撤出資金。

以下為矽谷銀行崩塌前的3個驅動事件:

1 “矽谷教父”彼得蒂爾聯合創立的風險投資基金Founders Fund建議公司從矽谷銀行撤資,原因是擔心其財務穩定性。

2 Y Combinator的總裁兼CEO Garry Tan警告其被投初創公司,矽谷銀行的償付能力風險是真實存在的,並暗示他們應該考慮限制對貸方的敞口,最好不要超過25萬美元。

3 Tribe Capital建議眾多投資組合公司:如果無法徹底從矽谷銀行提取現金的話,也要撤走部分資金。

圖源網絡版權屬於原作者

圖源網絡版權屬於原作者

目前,白宮經濟顧問則擔憂,矽谷銀行的危機是否會蔓延成一個更有系統性的危機。

現在英國、德國的監管機構也非常緊張,他們在矽谷銀行流動性危機爆發後,紛紛盯緊當地銀行系統。

銀行業危機到來?

矽谷銀行作為美國第16大銀行,也是初創企業的主要貸款機構。

因此這家銀行許多儲戶都是科技公司,並不像普通銀行那樣依賴家庭儲蓄賬戶。

矽谷銀行的關閉,導致股市投資者也拋售其他銀行股票。

圖源網絡版權屬於原作者

圖源網絡版權屬於原作者

據彭博社報導,有人觀察到美國監管機構於週五抵達該銀行位於加利福尼亞的辦事處。

財政部長Janet Yellen本週五在國會山稱,目前正在了解最近的事態發展並監測情況,當銀行遭受損失時,是一個“令人擔憂的問題”。

週五,其他一些著名的西海岸銀行的股票也大幅下跌。

First Republic Bank 是一家總部位於舊金山的銀行,其客戶包括扎克伯格等矽谷知名高管,其股價下跌了17%。

圖源網絡版權屬於原作者

圖源網絡版權屬於原作者

總部位於洛杉磯的PacWest Bancorp 銀行和總部位於鳳凰城的Western Alliance Bancorporation 的股價均下跌了23%。

富國銀行證券銀行分析師Mike Mayo說:“銀行仍然是經濟的核心,如果經濟出現問題,銀行就會感受到。”

一畝三分地用戶討論

科技圈子裡的人都知道,很多startup用的銀行是SVB。

很多founder第一個美國賬戶都是找svb開的(因為對startup非常友好,找傳統銀行開根本開不出來),很多startup的banking relationship都在svb,svb自己也有venture debt fund。

以前在兩個創業公司呆過,財務的朋友都說公司的錢主要存在Silicon Valley Bank。其中一個老東家還是紅杉美國領投。對Silicon Valley Bank的印象非常好。覺得是灣區本地懂創業公司的銀行。

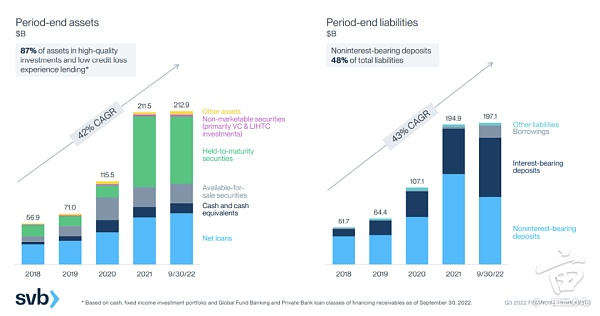

作為矽谷最重要銀行,SVB擁有強大的商業模式。

之前做了一些研究,發現在Silicon Valley Bank 有這樣一個強大的正向循環:

1.矽谷的風投公司融資(比如向PE、大學emdowment、family office家族基金),融資之後錢存在SVB,然後找start投錢。

2. Startup拿到風投公司的投資後,把錢存在SVB。之後發展(有些可能需要燒錢)。

3. 一部分Startup成功退出,經過上市或者收購,原來的風投公司的股權變現,把掙的錢又存入SVB。

後來又聽創業的前輩說SVB還經常為創業者舉辦一些活動,比如線下和投資人交流等等。畢竟這些人都是SVB的儲戶/客戶嘛..

SVB此前購買了大量的美債和MBS,相比之下,SVB手頭的現金和現金等價物(包括準備金,回購,短債)的增長並不明顯,伴隨美聯儲2022年的快速加息,和一系列“逆風”,於是出現了資不抵債和流動性危機。

沒想到因為Fed加息,SVB以前買的債券價格下跌。再加上儲戶新存入的資金變少,債券變現造成實現虧損。包括Y Combinator, Founder’s Fund, Coatue等等頭部機構都紛紛建議旗下的startups 轉移資產。想想這些SVB的儲戶都是VC,或者創業者。感覺今天以來如果不及時把資金轉出來,就是對自己的公司不負責任。

所以這些儲戶的擠兌可能比一般散戶的擠兌更猛烈。但願SVB還能足額兌付,不然可能會影響灣區startup的run-way。可能還會影響到其他更小,信譽不如SVB的銀行造成擠兌。

而華爾街擔心的是,矽谷銀行可能成為釀成危機的第一塊多米諾骨牌,就像當年的雷曼兄弟一樣。

當然也有用戶覺得這和雷曼不是一個量級的:

才第十六大一個地區銀行,拋售額度也就在十幾億美元的規模,就雷曼了?

當年可不止雷曼,還有美林和貝爾斯登,第三個才輪到雷曼,只不過到雷曼的時候美國政府覺得實在是無力也沒必要取救了,才會有雷曼時刻。但是實際上在雷曼之前,貝爾斯登已經暴雷了。

你看看一個不在vc創投圈子裡都不知道的銀行,拋售兩位數個b的資產,與當年貝爾斯登,美林,雷曼先後暴雷比,哪個更嚇人?根本就不是一個量級的嘛。

還有一位用戶預測未來可能還有幾波雷:

一堆美國上市公司在21年股價高峰時刻融了一堆debt,包括realreal,opendoor,redfin,vroom這些,其中有些目前市值都不夠還債的。 。 。隱隱覺得還不知道有幾波雷等著大家

圖源一畝三分地版權屬於原作者

圖源一畝三分地版權屬於原作者

對中國投資人的影響

據The information報導,矽谷銀行關閉引發的焦慮情緒,一夜之間蔓延到中國。

在中國這個僅次於矽谷的世界第二大風險投資市場,SVB是在當初傳統銀行迴避中國初創企業時,最早開始與中國企業合作的金融機構之一。

該銀行在二十年前就建立了其第一個中國分支機構,2012年,SVB與上海浦東發展銀行成立了一家合資銀行。

中國的初創企業如果沒有離岸銀行賬戶,就無法用外幣向海外投資者籌集資金。開設SVB賬戶一直是年輕的中國初創企業與海外投資者合作的最簡單方式之一。

圖源網絡版權屬於原作者

圖源網絡版權屬於原作者

目前許多中國的風險資本家和企業家不得不尋找替代銀行。

軟件創業公司Laiye的創始人Guanchun Wang說:”矽谷銀行對我們起到了至關重要的作用,我們在他們那裡開了第一個銀行賬戶,當時像花旗這樣的公司都不願意和我們合作。”

“矽谷銀行的關閉,可能會使中國的初創企業更難從美國投資者那裡籌集資金,至少在短期內是這樣。”

隨著SVB崩盤關閉,未來,中國初創公司想要在美國尋找合作銀行與投資者,似乎更加困難…

來源:一畝三分地Warald