撰文:Mary Liu

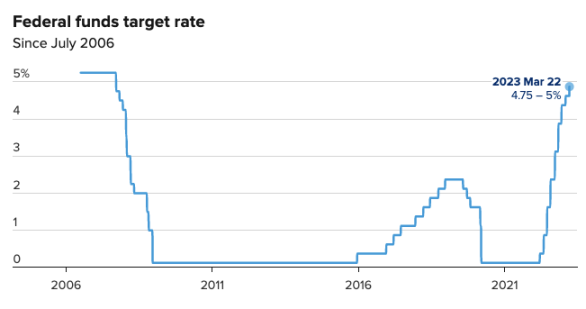

紐約時間3 月22 日下午,美聯儲宣布將基準聯邦基金利率上調25 個基點至4.75%-5% 的目標區間,與大多數市場參與者估計的一致。

在聯邦公開市場委員會(FOMC) 聲明中,美聯儲承認本月銀行業危機導致的潛在風險,稱「最近的事態發展可能導致家庭和企業的信貸條件收緊,並對經濟活動、招聘和通貨膨脹造成壓力」,暗示今年可能只會再加息一次。

利率聲明發布後,比特幣(BTC) 短時上漲約250 美元至28,700 美元,標準普爾500 指數上漲0.2%,納斯達克100 指數上漲0.7%。但在鮑威爾新聞發布會結束後,美股和加密市場走勢迅速逆轉。道瓊斯工業平均指數收盤下跌1.63%,標準普爾500 指數收跌1.65%,納斯達克綜合指數下跌1.6%,收於11,669.96 點。比特幣跌破2.7 萬美元,24 小時跌幅4%,以太坊下跌至1,726 美元。

FOMC 聲明重點

本次的FOMC 聲明發生了一些重大變化,包括政策利率從「持續增加」轉變為「一些額外的緊縮」,以及「美國銀行體系健全且有彈性」。以下是聲明的主要內容:

- 聯邦公開市場委員會一致投票決定將基準利率上調25 個基點,達到4.75%-5% 的目標區間;這是繼去年12 月加息50 個基點和之前連續四次加息75 個基點之後,連續第二次進行如此規模的加息;

- 利率預測的「點陣圖」顯示,2023 年底利率水平的預估中值為5.1%,與12 月更新的水平持平;到2024 年底的預測從4.1% 上升到4.3%;

- 聲明稱,FOMC「預計一些額外的政策緊縮可能是適當的」,刪除了先前「持續增加」的表述;

- 美聯儲表示,美國銀行體系「穩健且有彈性」,但金融動盪「可能導致家庭和企業的信貸條件收緊,並對經濟活動、就業和通脹造成一些不確定性壓力」;

- 刪除了通貨膨脹已經緩解的表述文字,更改為它「仍然很高」;

- 繼續縮減資產負債表(也稱為量化緊縮QT),為無需再投資即可到期的美國國債保留每月600 億美元的上限,為抵押貸款支持證券保留350 億美元的上限,QT 速度不變,符合預期。

經濟預測:今年和明年的經濟增長被下調,儘管今年失業率略有下降。 2023 年通脹預測略有上調。與對通脹的擔憂減少形成鮮明對比的是,認為經濟面臨下行風險的決策者人數仍處於歷史高位。

加息近尾聲,但今年「不會看到降息」

如果美聯儲2023 年5.1% 的預測得到證實,今年最多還有一次(25 個基點)加息。

美聯儲主席杰羅姆·鮑威爾(Jerome Powell) 在利率決策後的新聞發布會上表示,鑑於銀行業危機,聯邦公開市場委員會曾考慮暫停加息,但最終由於中期通脹數據和勞動力市場強勁而一致批准加息。他表示:「我們致力於恢復價格穩定,所有證據都表明公眾有信心我們會這樣做,隨著時間的推移,這將使通脹率降至2%。重要的是,我們要用行動和言辭來維持這種信心」。

但鮑威爾強調,如果市場預期今年晚些時候會降息,那就錯了。央行週三公佈的經濟預測摘要預計增長將放緩、通脹逐漸下降以及勞動力市場供需再平衡,他說:「在最有可能的情況下,如果發生這種情況,政策制定者沒有看到今年會降息」。

鮑威爾補充說,經濟前景可能「不確定」,但加息目前不在央行的「基準預期」之內。

彭博經濟研究的美國團隊表示:「美聯儲權衡了觀望與繼續加息的利弊,並選擇了後者。這標誌著對美聯儲雙重任務中價格穩定部分的無條件承諾,我們認為他們做出了正確的決定。」

鮑威爾預計未來信貸環境將收緊,稱「一些額外的政策緊縮可能是適當的」

鮑威爾提到了矽谷銀行等區域性銀行的倒閉,他承認,銀行系統最近發生的事件可能會導致信貸狀況收緊。

據NPR 此前報導,美聯儲監管機構多年前就發現矽谷銀行風險管理實踐存在問題,但問題並未得到糾正,這家加州銀行在遭遇大規模銀行擠兌後不得不被美國政府接管,美聯儲負責監管的副主席Michael Barr 正在牽頭進行審查,並承諾在5 月1 日之前提交一份報告。

鮑威爾指出:「現在確定這些影響的程度還為時過早,描述貨幣政策應該如何應對也為時過早。因此,我們不再聲明我們預計持續加息將適合平息通脹。相反,我們現在預計一些額外的政策收緊可能是合適的。」

美聯儲將密切關注即將公佈的數據,並評估收緊信貸條件對經濟活動、勞動力市場和通脹的實際和預期影響,以便為其政策決策提供信息。

信貸條件收緊,如利率上升,會導致經濟增長放緩,因為信貸是中小企業運轉的潤滑劑,也是推動整體經濟運轉的潤滑劑。截至2 月底,紐約聯儲使用3 個月和10 年期美國國債利差得出的一項指標表明,未來12 個月經濟收縮的可能性約為55%。但鮑威爾表示,美國經濟的軟著陸仍有「途徑」,他說:「我仍然認為,通往 [软着陆] 的途徑仍然存在,而且,我們當然在努力尋找它。 」

業內人士的看法

美聯儲加息之際,全球銀行業的健康狀況存在不確定性,本月早些時候,矽谷銀行和Signature Bank 倒閉,瑞銀收購了競爭對手瑞士信貸——這是瑞士監管機構為支撐該國銀行業而強制採取的舉措。 Jefferies 經濟學家Thomas Simons 在一份報告中表示:「美聯儲今天的行動與我們長期以來的觀點一致,即美聯儲將加息至5.125% 並暫停一段時間,除非銀行業內部的傳染風險增加,否則我們預計美聯儲將在5 月份面臨非常相似的政策決定,他們將被迫再次加息。」

分析師認為,鮑威爾在會後新聞發布會上的言論比市場預期的更為鷹派,加密交易公司Dexterity Capital 聯合創始人Michael Safai 表示:「人們希望美聯儲的鴿派基調最終會在這場銀行業危機中到來,但鮑威爾表示,只要情況繼續穩定,加息就可能繼續,這些希望破滅了,削弱了最近幾天引領加密市場上漲的一些勢頭」。

儘管最新的美聯儲預測今年僅需加息一次。但鮑威爾在新聞發布會上表示,通脹鬥爭遠未結束。摩根士丹利全球宏觀策略主管Matthew Hornbach 在做客Bloomberg TV 時評論道:「令我印象深刻的是,他們如何平衡金融穩定與對粘性通脹的擔憂。這樣做的方式是告訴人們將減少加息幅度但更晚降息,這似乎是一個相當理性的決定。我認為市場應該『鬆一口氣』,債券市場將很難擺脫今年餘下時間裡已經消化的降息」。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:比推BitpushNews 原創