幣價/TVL 雙雙實現500% 增漲,固定利率這一“證偽”賽道又跑出來Pendle 這老樹開花的項目。

固定利率?不,其實是利率的賭場!這個行業里永遠是“賭”最吸引人。

本Thread 使用實際算例等帶你深入淺出的了解Pendle 的機制,以及LSD / GLP 等生息資產愛好者該如何使用它來更好的獲利,並展望利率互換這一重要的衍生品賽道。

Pendle 是一個利率互換平台,簡而言之就是

- 將一份生息資產(SY)在一定時間段內的本金(PT)和利息(YT)拆開

- PT / YT 由內置AMM 定價,算法參數決定AMM 的流動性曲線,自由市場進行最終定價

核心就是SY 轉換為PT 則可以在一定期限內鎖定利率,而YT 則是加槓桿賭利率上漲的賭具。

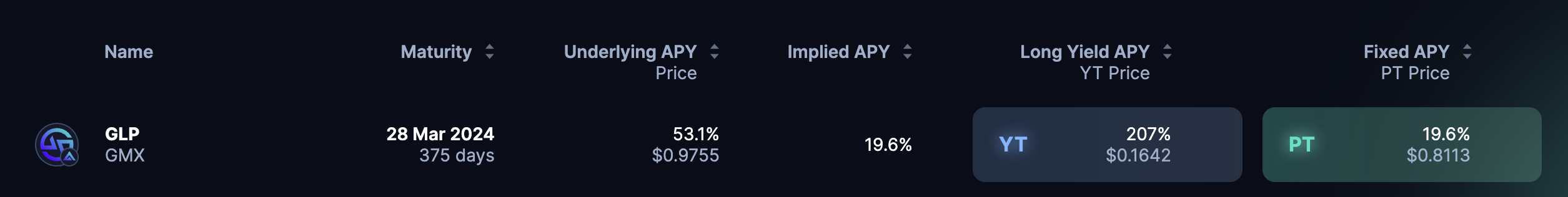

我們以GLP 為例,當前

- GLP = $0.9755

- YT = $0.1642

- PT = $0.8113

- 到期時間= 375 days

也就是說這375 天的GLP 的收益全歸YT,而PT 則可以在375天后的1:1 獲取GLP

假設你花1 GLP 買入了$0.9755/$0.8113 = 1.202 PT。

則375天后你會有1.202 GLP

換算為年化收益APY = 1.202 ^ (365/375)-1 = 19.6%

就是說不論GLP 接下來一年多的實際獲取了多少交易費分成,你可以拿到19.6% APY

這就是PT 所對應的固定利率功能

假設你花1 GLP 買入了$0.9755/$0.1642 = 5.941 YT

375天后你的收益是多少?這完全取決於GLP 的實際收益表現!

所謂隱含APY (Implied APY) = 19.6%,就是說假設GLP 接下來375天實際APY = 19.6%

1YT 的收益為1.196^(375/365) -1 = 0.202 GLP

所以1 GLP 買入的5.941 YT 最後就變成了5.941*0.202= 1.200 GLP

換算為APY 即為1.2^ 365/375-1 = 19.6% (左側實際得出19.4%,略有誤差)

假設GLP 實際APY 能夠在接下來375天持續保持當前53.1% 的水平

那麼現在花1 GLP買入YT,375天后將會得到

5.941* (1.531^(375/365) -1) = 3.261 GLP

換算成APY 即為3.261^ 365/375-1 = 207%

是的,這樣的話買YT 就賺大發了

那如果GLP 實際APY 只有10% 呢

5.941*(1.1^(375/365) -1) = 0.611 GLP

是的,你買YT就要倒虧0.4 GLP 進去

總結下來就是:

- SY 實際利率= 隱含利率,YT 收益即為隱含利率

- SY 實際利率> 隱含利率,YT 相當於幾倍槓桿賺了超額利率

- SY 實際利率< 隱含利率,YT 相當於幾倍槓桿賠了缺口利率,甚至可能虧本金

那麼YT/PT 的是如何定價和交易的呢?

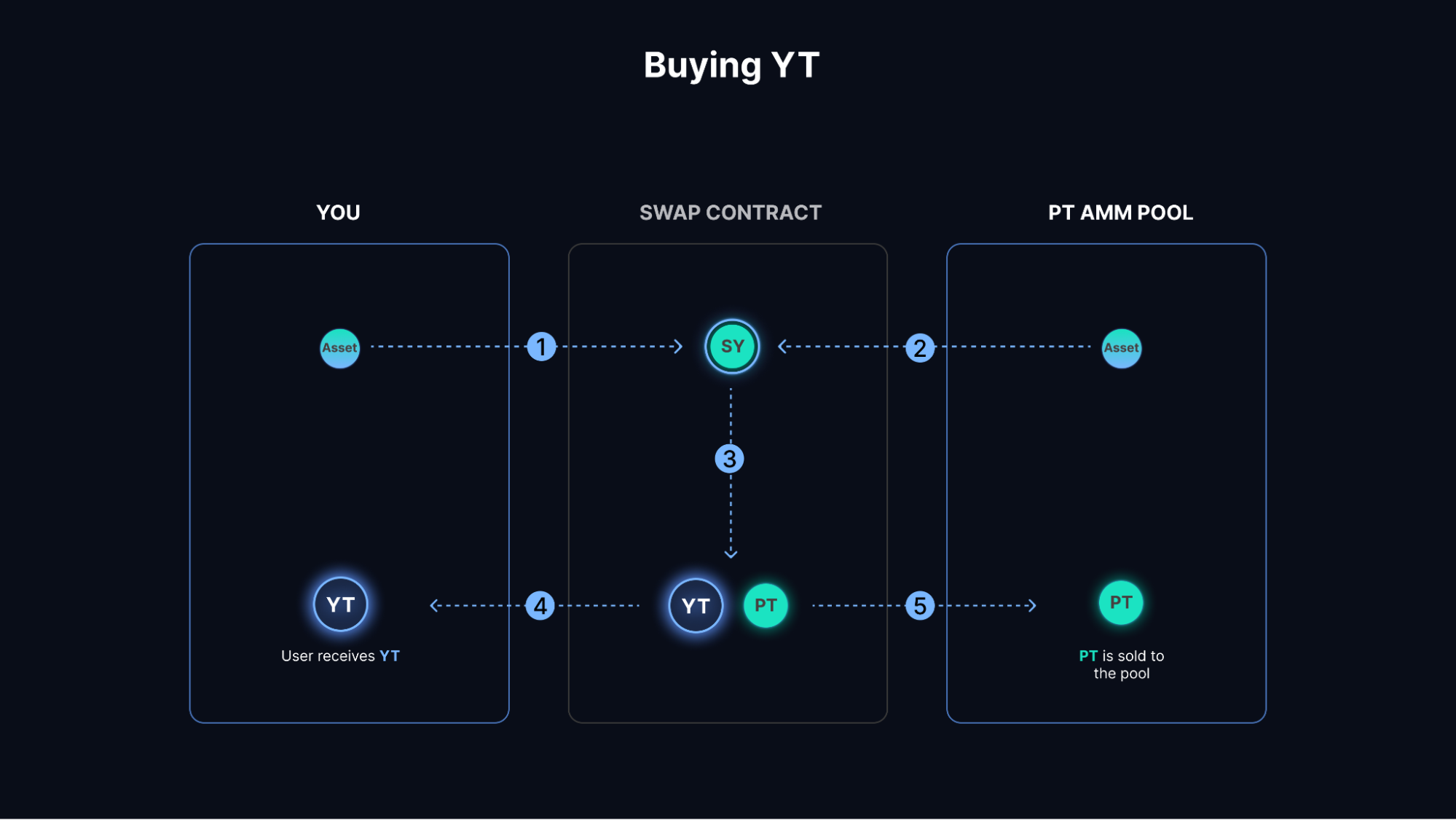

Pendle 內置一個PT/SY 的AMM,允許外部參與者提供流動性,用戶交易PT 通過這個AMM 交易即可。而交易YT 則更為複雜:

- 用戶執行使用1 SY 買入X 個YT 的交易

- Pendle 合約即從AMM 裡取出(X-1) 個SY

- Pendle 合併兩筆SY 然後分拆X SY = X PT + X YT

- X 個YT 發送給用戶,而X 個PT 則歸還給AMM,由於X PT = (X-1) SY = X SY- X YT,池子總資產並不會出現變動

用戶賣出YT 過程就反過來了,參見下方圖片即可

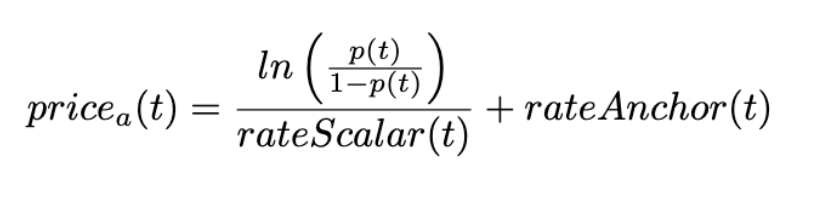

那麼Pendle 的AMM 是如何定價的呢? 其AMM 是從Notional 借鑒過來,公式複雜,妙蛙種子幫你提煉一下核心概念在於:

- 到期時間越長,流動性分佈越寬。到期時間越短,流動性越集中。

- 流動性集中點在SY 當前實際APY 的位置。什麼意思?舉個例子, Curve V1 的流動性集中在1:1 的位置。

- PT 佔比在10%-90% 區間波動時,利率在 [0,Max] 區間波動,MAX 為設定參數,預估最大APY

之所以這樣設計,估計是因為

- 交易形成的隱含利率應該會在實際利率附近,所以可以集中在此處

- 到期日越長,未來利率預期不確定性更大,所以流動性分佈寬一些便於偏差更大交易

通過這些設計,Pendle 實現了一個體驗尚可的市場化利率交易,服務了固定利率和賭預期兩波客戶。

過往固定利率賽道失敗的產品,多數沒有兼顧住確定性+賭性,Pendle 這塊做好了,加上LSD/ Perp DEX 帶來了大量的生息資產,Pendle 便再次抓住機會進入上升區間。

談完機制,可見Pendle 的產品還是有可取之處的,不過其代幣的價值捕獲能力目前尚且較低

其核心捕獲模式為

- PT/YT 的交易費,0.1% 上下隨時間動態調整,80%的歸vePENDLE,20%歸LP

- YT 的利息,3% 的歸vePENDLE

- ve-tokenomics ,投票決定給哪個池子激勵

過去7日內交易量約為1M, 年化交易費收入即為: 1M520.001*0.8 = 40k

當前34M TVL,主要資產既包括LSD 等低息資產,也包括GLP 等高息資產,毛估估平均利率10%

年化利息收入即為34M0.10.03 = 100k

合計收入為140k,相對來說是比較少的,即時翻10倍也不能算多。所以未來還需要關注其bribe 能否發展起來,畢竟LSD 也算是個bribe 大戶,若能發展也會有不錯的收益。

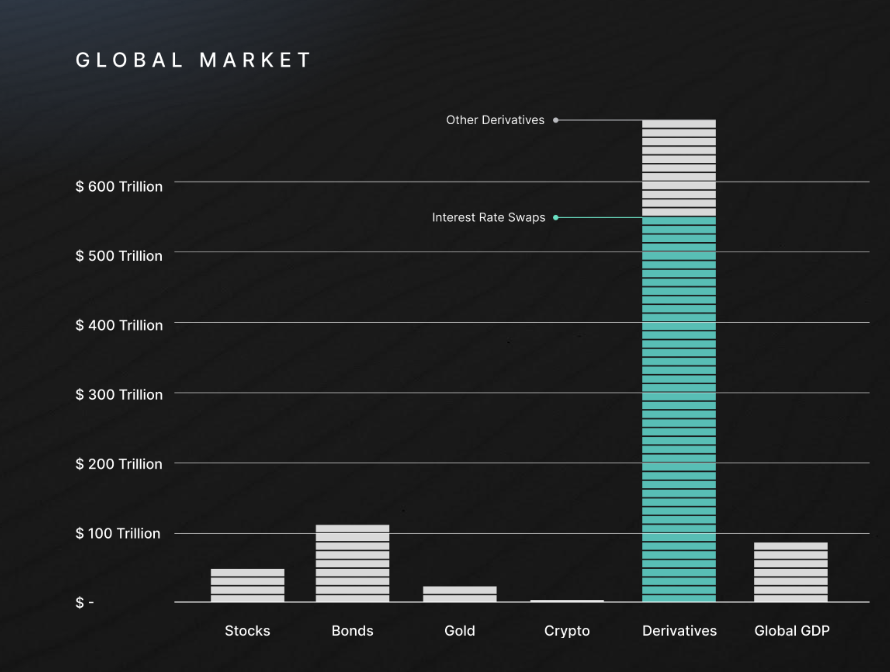

利率互換市場在傳統金融內地位重要,對於機構而言更是尤其看重,不過這些美好的想像在上一輪DeFi 大發展中並沒有得到實際數據和表現支撐,固定利率賽道更是一個知名“證偽”賽道。

在Real Yield 興起的當下,生息資產變得更有持續性了,若是體驗和機制再優化優化,說不定也能老樹開花,pendle 就是個例子

總結:對於GLP/LSD 等生息資產愛好者,可以實現鎖定固定利率和賭利率預期這兩個目標。其代幣價值捕獲能力目前尚且不是很突出,投資的話多多dyor。如果想了解GLP / LSD 等生息資產,以及討論的話,可參見該推文