機構:Mint Ventures

作者:Colin Li, Mint Ventures研究員

本篇文章屬於Mint Ventures的Mint Clips 系列。 Mint Clips是我們對於行業事件,在內外部交流後的一些思考。相對於我們的#深度研報和#賽道掃描系列文章,Mint Clips並不討論特定的項目,主要呈現對於特定議題的“階段性洞察”。

在上一篇:“加密世界的原生基準利率該如何定義?”中,我們討論了Crypto Native的無風險利率是什麼以及POS收益率的簡單運用。在這一篇中,我們探討鏈上債券市場為什麼沒有迅速發展起來,以及未來可能會往什麼方向發展。

加密債券市場發展不力的原因

供給:週期不利於長久期低風險投資者

在傳統金融領域,債券投資者的風險偏好總體低於股票投資者。承擔相對低的風險,獲取更穩健的回報,是債券投資者的目標。

Crypto市場成長到現在,已經成為總市值超過1萬億美元的巨大市場。不過,在BTC的“4年減半”以及行業野蠻生長帶來的泡沫快速生滅的大背景下,市場表現出了極強的波動性。以比特幣為例,牛市在高峰有數十倍甚至上百倍的收益,但轉熊之後又很快出現80%甚至更大跌幅。其他幣種在牛市和熊市中的表現更為誇張。這種高波動性導致約90%的交易者在市場中虧損離場。或許因為這樣的原因,我們看到的情況是永續合約這一類逐日盯市的槓桿更為流行,久期(可以簡單理解為期限、時間)較長的槓桿則幾乎沒有。

來源:https://coinstats.app/bitcoin-rainbow-chart/

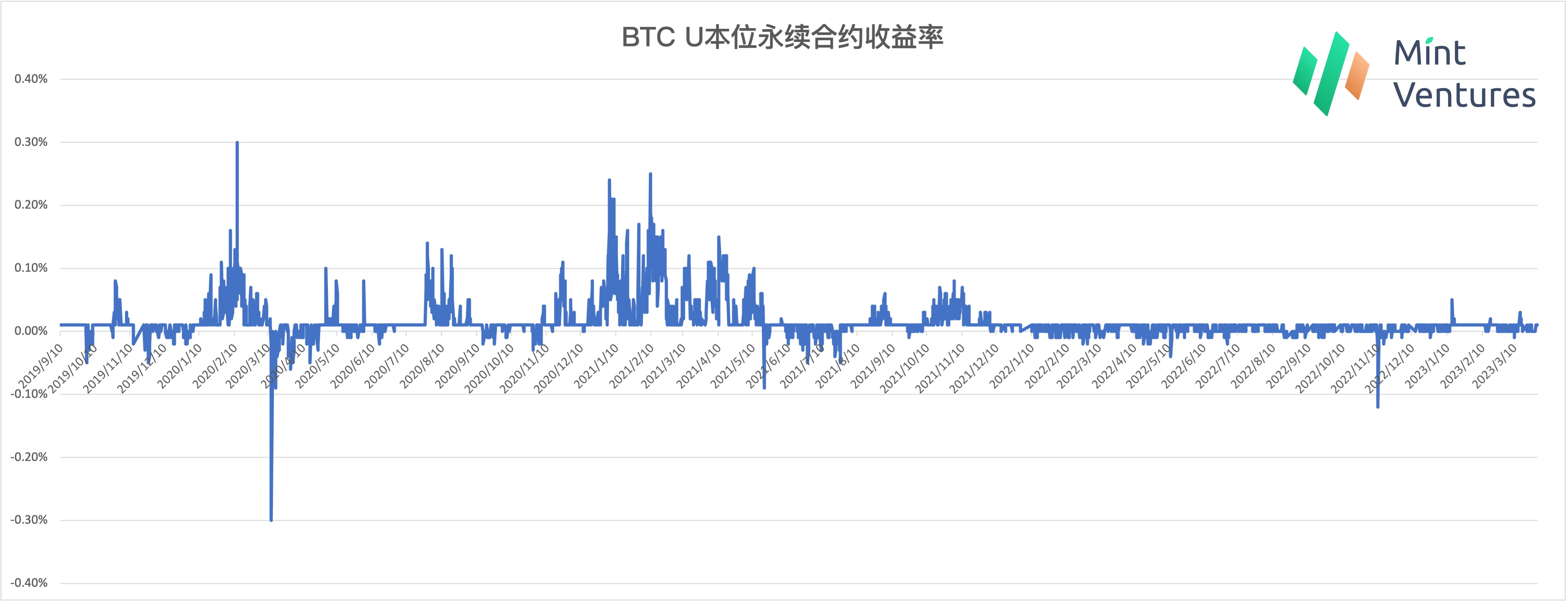

其他存在於市場的低風險投資機會,也表現出了較強的周期性。以存續週期最長的BTC永續合約的資金費率為例,市場在牛市中的收益率明顯高於熊市。這種投資收益率的不穩定性,即便擁有長久期負債的投資者希望投資於較低風險的“類債券”機會,但也很難找到能夠長期承受較高融資成本的高風險投資者。

來源:https://www.binance.com/zh-CN/futures/funding-history/perpetual/1

來源:https://www.binance.com/zh-CN/futures/funding-history/perpetual/1

需求:機構大規模進場和DAO Treasury的敘事尚未應驗

在最近的這一輪牛市中,“機構”入場和DAO Treasury是被反复提及的主題,這也是一些項目成立的初衷,比如針對做市商的DeFi項目。然而,隨著2022年5月Luna崩潰以及隨後波及三箭、FTX的影響,大量的機構投資者受到了衝擊。這不僅影響了機構在市場中存量資金的使用,還導致監管機構更加重視對於crypto領域的監管。加上近期為數不多的美國加密友好銀行的破產或退出,機構資金的大規模入場可能會需要更長的時間和信心的修復。

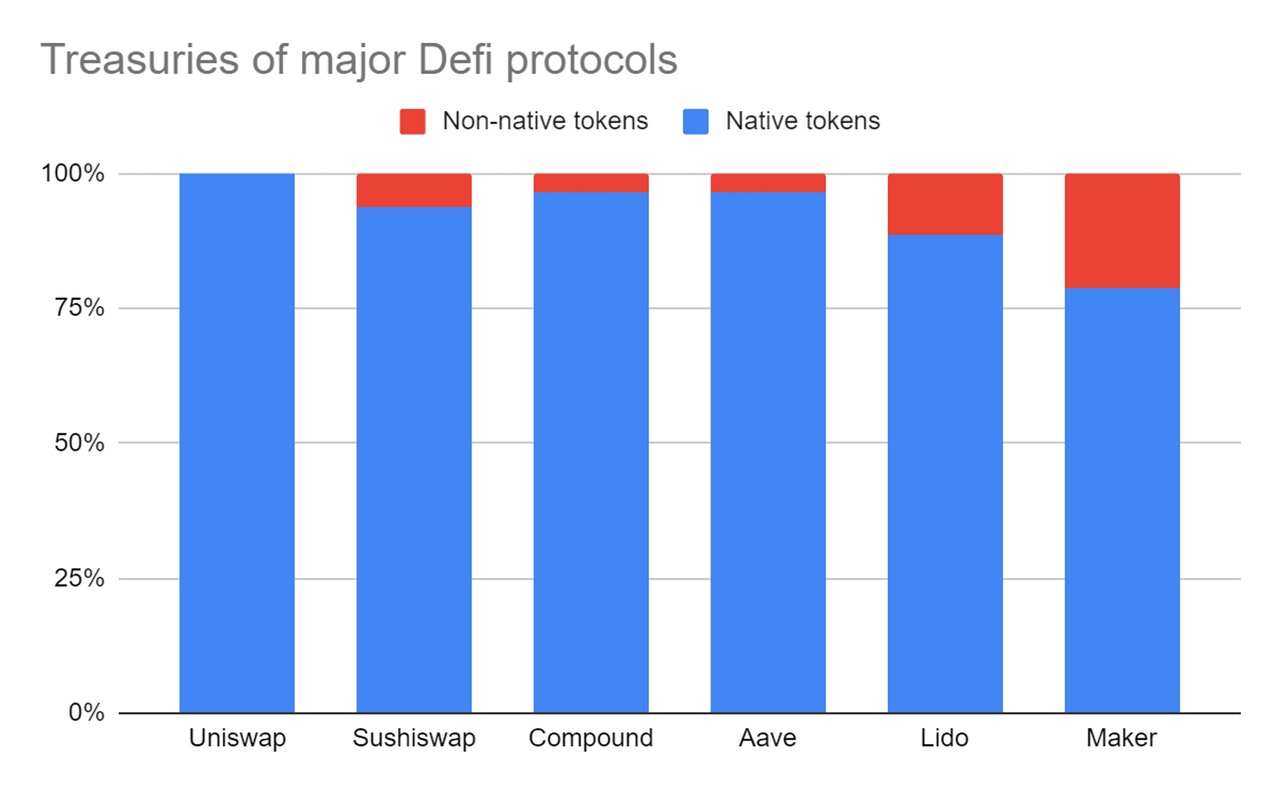

關於DAO Treasuy財務管理的敘事,市場中的討論也非常多。但是,Hasu在2021年就分析了當時Treasury中資金的分佈情況。大部分資產是項目自身的token。而即便放到現在看,優質項目,比如Lido、MakerDAOtreasury中仍然是以自身的token為主。

來源:https://uncommoncore.co/a-new-mental-model-for-defi-treasuries/

來源:https://uncommoncore.co/a-new-mental-model-for-defi-treasuries/

來源:https://deepdao.io/organization/fd991dca-141d-4e23-a23b-5d908110c337/organization_data/finance

來源:https://deepdao.io/organization/fd991dca-141d-4e23-a23b-5d908110c337/organization_data/finance

來源:https://deepdao.io/organization/c41f87df-35a6-4a37-82c4-62cd5a3a8c08/organization_data/finance

來源:https://deepdao.io/organization/c41f87df-35a6-4a37-82c4-62cd5a3a8c08/organization_data/finance

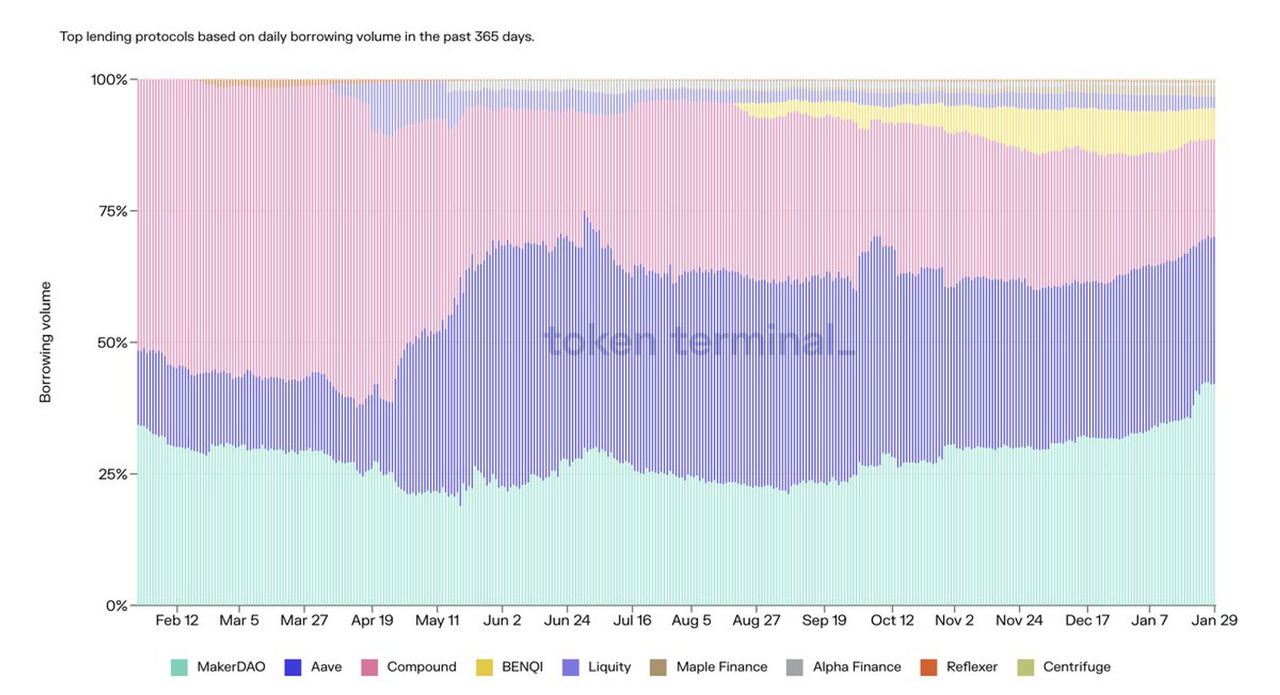

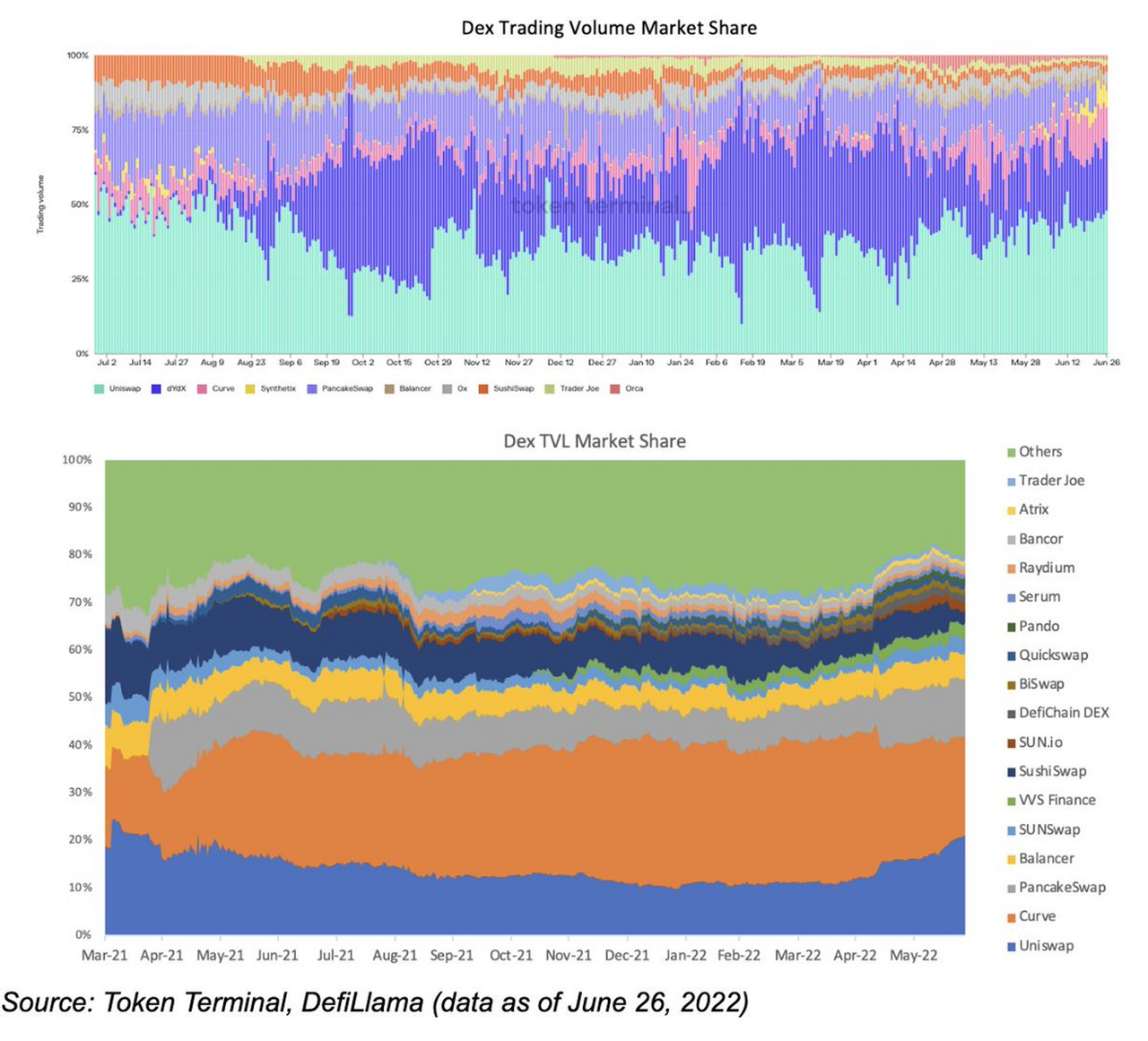

即便我們不考慮現狀,展望DAO的未來,或許大部分項目也未必能有足夠多的其他資產存儲在Treasury中。這可能與crypto行業自身屬性有關係。由於crypto行業是跨全球發展,各國之間的監管沒有統一甚至還沒有出現,讓crypto行業出現了馬太效應極強的局面。這種現像在現階段DeFi中最成熟的去中心化交易所(DEX)和借貸行業(lending)表現較為明顯。之所以有這樣的局面出現,是因為crypto市場是鏈接全球流動性的且監管還不充分的一個市場。

DeFi是金融的一種,也會有金融天生的一些屬性,比如說對於投資者來說,期待的是成本最低、收益最高、安全性最好的項目。因為不涉及客戶管理,只有在產品維度上做差異化,但是又是開源項目,相互之間抄起代碼或產品功能來不難。但是,由於DeFi對於流動性、交易成本等有天然的偏好,用戶的流動性沒法抄襲。所以馬太效應比較強,先發的項目有更大概率成為龍頭。

傳統市場中,一些監管政策有反壟斷的目的,希望市場參與者足夠多,也會審查相互之間的併購重組,在某種意義上是抑制馬太效應。回頭看DeFi,沒有什麼監管,沒有客戶服務等,沒有來自監管層的人為抑制壟斷問題,所以馬太效應就比傳統領域更強一些。

那麼,很多現在的DeFi項目在未來還會存在嗎?可能很難,或者說即便存在很多DeFi,其中絕大部分的規模可能會很小,TOP3市佔率可能就95%甚至更高。頭部項目的DAO Treasury中資產就更多,那麼很多DAO擁有大量Treasury的這個敘事或許就不成立了,每個賽道中只有幾家頭部DAO有足夠的的錢去做Treasury management。

來源:https://twitter.com/tokenterminal/status/1487736136600535044

來源:https://twitter.com/tokenterminal/status/1487736136600535044

來源:https://twitter.com/marcus_wwwwww/status/1542783032008261632

長期看,大部分DeFi細分領域都可能因為龍頭項目在流動性和交易成本上的優勢,出現寡頭佔比可能是90%市佔率的局面。那麼對於DAO而言,需要管理的資金場景可能並不多。

Token具備股債雙重特性

回到token本身,token本身俱備股債雙重屬性:

- 從股權的角度看,持有token可以參與社區投票,深度參與項目治理,也可能會因為價值捕獲屬性,分得項目自身賺取的手續費等佣金。

- 從債務的角度看,token有其特殊之處。在傳統商業世界中,企業在擴張時如果進行了股權融資,可以獲得現金。為了獲得更大的市場份額,此時會利用獲得的資金進行營銷,比如廣告、實物獎勵、折扣獎勵等。此時,企業給出了股權,換取了現金。

而在加密市場中,一個項目成立之後,它的一部分token是作為“激勵”。當用戶滿足項目要求的行為發生之後,就擁有了參與項目激勵分配的資格。一般情況下,token作為激勵分配時,會在某一個時間點結算,比如每個區塊、每天、每週。因為用戶的行為發生在token激勵分配之前,所以在每一次token激勵沒有分配前,都是項目對於用戶的“欠款”,類似於傳統會計科目中銷售返利時的“預計負債”。創始團隊如果想擴張債務,通過預留更多的token作為項目運行後的”激勵“就可以滿足條件。以“激勵”這類型的新式負債存在,比直接申請貸款或者發行債券的好處在於,傳統的貸款和債券是以法幣計價的剛性債務,對於任何創始團隊來說,都是一筆不小的壓力。如果無法償還,會面臨法律等各方面問題。而token的發行權在項目方自身,也沒有預期的幣價要求,只有預計token數量的計劃,這種新型債務對於項目方更加友好。正因為token這種新型價值媒介和融資方式的出現,項目方進行傳統債務融資的需求大大降低了。

未來發展預測

上述3點可以看到,不論是從市場本身強週期性,還是從固定收益產品的供給端和需求端出發,暫時都沒有看到一個類似於傳統債券市場的發展土壤。什麼樣的債券市場可能更適合crypto行業的發展?

- 從利率的基準來看,基於公鏈的POS收益率可能是最好的選擇。這個收益率水平基於一個更大的生態存在,其業務發展程度的波動性相對單個Dapp項目而言往往更小一些。其次,這個收益率錨定了生態的增長,更容易被那一條鏈的參與者接受。而且,一個Dapp對於用戶激勵的控制權在項目方手裡,不一定每一個用戶都要去買這個Dapp的token;對於公鏈來說,只要用戶需要在鏈上進行實質性的活動,就需要購買公鏈代幣支付費用,相對來說公鏈代幣的分散度可能更大。並且,在胖協議理論的影響下,大量投資者都有購買公鏈代幣賺beta收益的傾向。因此,PoS收益率並不受到單個Dapp項目方長時間的影響,也更加穩定。

- 從受眾來看,債券市場的參與者定位在高風險的投機者和低風險的套利者更為合適。當前的加密市場中非常缺乏長久期的投資者,所以想尋找大量穩健投資者很難。另外,利率的波動性仍然需要另一個交易對手方去承擔,風險只能轉移不能憑空消失,所以需要一個對利率波動投機的高風險參與者。雖然缺乏機構和DAO的資金來源,但是市場中存在大量的套利交易者,這部分投資者可以做為“低風險投資”的資金來源。與此同時,市場中更多的是高風險的投機交易者,這部分用戶可以作為吸收波動性的另一端。比如Pendle這一類基於LSD衍生出的收益代幣化項目,把LSD的收益,拆分成了兩部分:

- principle token(本金代幣),固定利率產品,可以看成是一個零息債券;

- yield token(收益代幣),利率浮動,用戶可以通過買入收益代幣來博未來收益率升高。既滿足了套利者和低風險投資者對於收益率的要求,也可以讓高風險投資者參與到對於LSD收益率的預測投機中。

- 從期限來看,crypto市場的整體週期偏快,因此債券的期限也應該更短。比如1年期以內的債券。這樣設計的好處不僅僅有利於低風險套利交易者,而且也有利於高風險交易者:短期利率的波動會更加劇烈和頻繁,可以為短期交易者提供更多潛在的交易機會。