原文:《Arkstream Capital:Blur與OpenSea的懸崖賽車》

作者:墨客

NFT市場的現狀

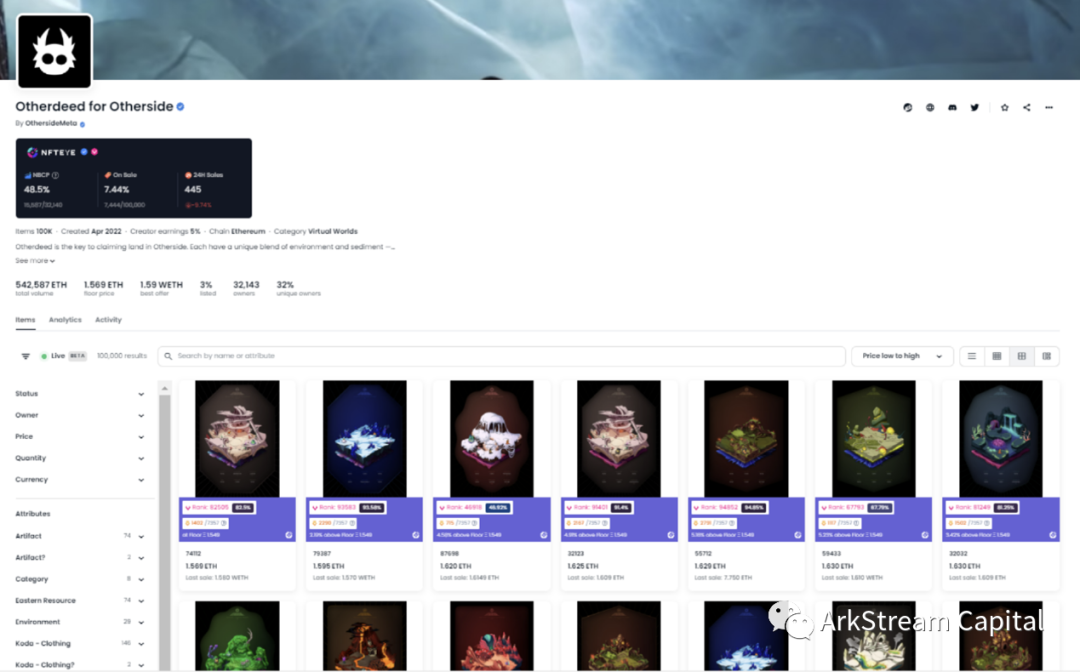

2022年下半年是NFT的冬天。隨著Otherdeed for Otherside的發行抽走了市場最後一絲流動性,NFT市場宣告投機潮的破滅。

OpenSea月交易量(dune)

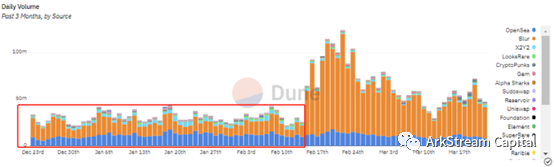

Blur作為一個優秀的NFT Marketplace,它發幣的預期給市場帶來了一些增量。而當Blur發行代幣$BLUR之後,巨大的空投收益,給市場來了更多的增量。

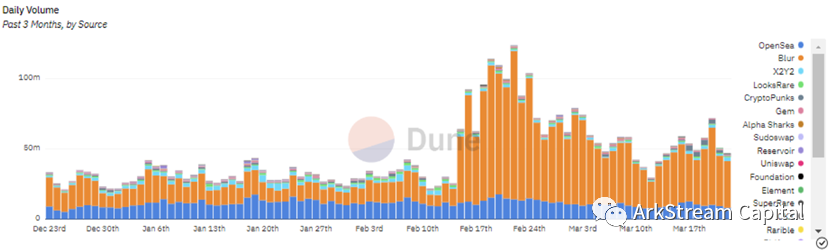

NFT Marketplace日交易量(dune)

NFT Marketplace日交易量(dune)

從NFT Marketplace的交易數據上看,我們可以清晰的得到幾個結論。

1、 藝術類的NFT Marketplace已經全面落後於綜合型NFT Marketplace(其實就是PFP)。

2、 Blur在2-15空投之前交易量就已經超過OpenSea。

3、 NFT市場在經歷了2022年的炒作高潮與幻滅之後,在2023年的1季度已經回歸良性市場。

Arkstream一直保持著對NFTfi的關注,我們相信NFT作為所有權的憑證功能,有它長期的存在價值,這種價值並不會因為NFT整個市場的低迷而蒙塵。

在正式開始我們的文章之前,我們想先進行一些閒碎的NFT價值討論。

NFT的價值討論

NFT的一致性與非一致性

顧名思義,NFT全稱為Non-Fungible Token,指非同質化通證。與FT(Fungible Token)簡單的一致性相比,NFT包含了一致性與非一致性兩種屬性。

NFT以目前市場的交易活躍程度,主要有NFT藝術品與NFT PFP兩大類。隨著人類與互聯網的越來越深度糾纏,PFP更適合作為在線身份的化身。這就能解釋為什麼PFP在NFT領域比NFT藝術品更重要。

NFT藝術品,只有非一致性。而NFT PFP通常為系列構成,包含了一致性與非一致性。 NFT PFP是波普藝術的Web3表達,它背後的共通邏輯是重複的主體+隨機變量。

工業上的重複形成共性,共性凝聚社區,是為一致性。變量的稀缺性,人為製造了不平等,標識社交地位的高低。對於天性愛追求“不平等”的人類來說,階級的鄙視鍊是人性底層的剛需。筆者認為一致性在順序上是優先於非一致性的,只有一致性才能產生NFT PFP的價值溫床,才能生長出非一致性的社交歧視價值。 PFP的價值與社區能量成正比。

而NFT這種一致性與非一致性的糅合成為了每一個NFTfi需要去面對的最大的問題。導致在處理流動性上分裂為了***P2P(CLOB)與P2Pool(AMM)***2大方向。而這兩大方向各自只擅長處理一種矛盾,這成為阻礙NFTfi發展的底層矛盾。

NFT版稅

業內吵得比較多的版稅問題,放在一致性與非一致性的框架下進行解讀會更清晰。

NFT藝術品,承載了藝術家的藝術價值,與它的獨特性表達,它並不需要高周轉,更在於收藏價值。在NFT藝術品的生命週期中,它會隨著時間的流逝而增值。梵高一生未婚窮困潦倒,死後才享盡哀榮。 NFT的高版稅可以這種悲劇不再發生,讓NFT藝術品的時間價值更早回饋到藝術家身上。所以高版稅是非常契合NFT藝術品的特質。

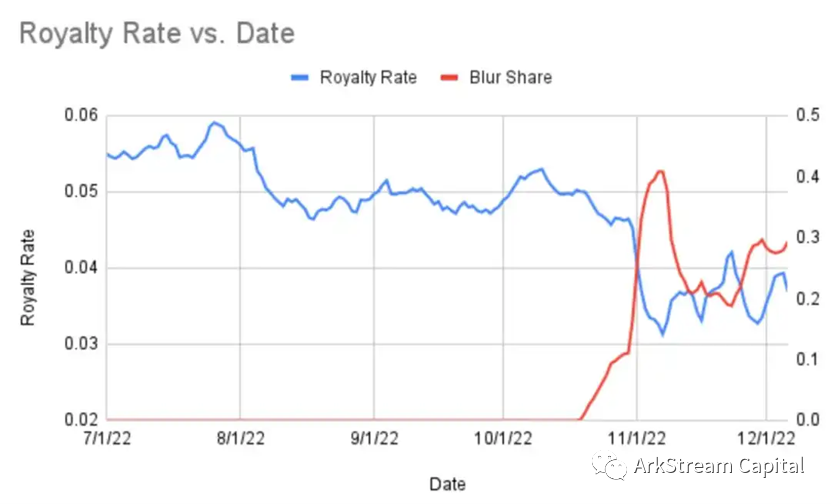

而NFT PFP在初期沿襲了NFT藝術品的高版稅。筆者認為這樣的行業慣性是有很大的問題的。前文探討過,由於PFP的一致性先於非一致性,且PFP的價值極大的依託於社區能量。所以高流通是更有利於PFP的價值增長的。 PFP需要通過更好的流動性更低的摩擦,捕獲更大的社區價值。筆者原以為,PFP的版稅,會在PFP之間的競爭中完成。沒想到最後是Blur與OpenSea的流動性戰爭順便把這件事情完成了。

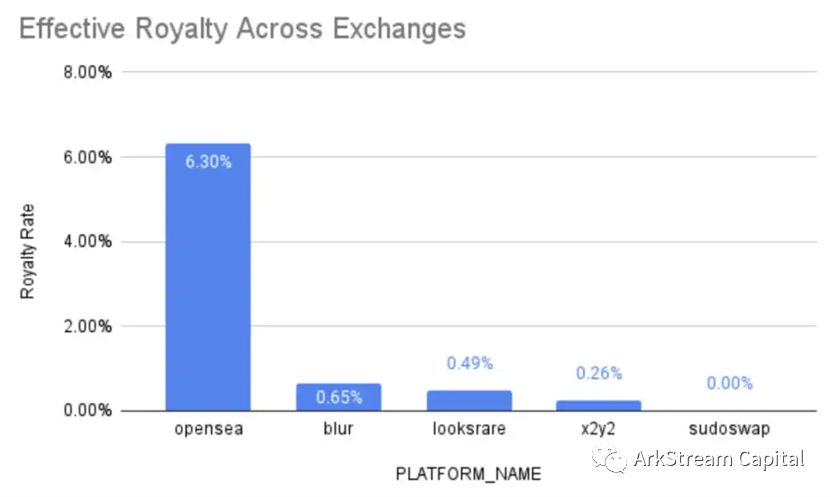

根據Proof 研究總監NFTstatistics.eth 數據, Blur 整體平均版稅率僅為0.65%,並帶動了整體NFT 市場版稅的下降。

很多NFT項目方對此怨聲載道。筆者想說的是,這些項目方哪來的臉,把市場紅利期的利潤當成了理所當然。以筆者比較熟悉的項目Phantabear為例,累積銷售額35,735ETH,版稅7.5%,累積版稅收入2680ETH,按照ETH=1700$,折450萬美金。這些費用並沒有回饋到項目本身的建設,而被創始人瓜分殆盡。且不說還有Mint的費用。 Phantabear僅僅是許多不干人事的NFT項目中的一員。

by:Phantabear是創始人Mark跟Will利用周杰倫的名聲做的圈錢項目。後期周杰倫因為個人口碑為Phantabear所累,有接手的意願。但是與兩位創始人一直無法達成權責的重新釐清劃分,導致該項目事實失敗。

讓NFT項目只能辛苦的通過經營社區賺錢,才是用戶對NFT良性市場的最大尊重。

NFT Marketplace競爭勢態

嚴格的來說,NFT Marketplace可以再細分為三類,CLOB Marketplace/AMM Protocol/Aggregator(聚合器)。

Aggregator 最早的玩家有Gem、Genie,這兩家分別被OpenSea 與Uniswap 收購。與其說他們是Aggregator,倒不如說它們是OpenSea的批量操作工具。

Aggregator起於Genie, 而Gem在Genie打開市場後,帶著更好用、更便利的產品進入了市場,同時它也更具客戶友好性、並且擁有更為優秀的宣發和資本支持,基於上述一切,Gem在NFT聚合平台的初步競爭中取得了勝利。然而,Gem並沒有快樂多久,當OpenSea 的挑戰者逐步登場之後,更強的Aggregator Blur 出現了,然而Blur 更像是給自己的Marketplace 引流。不想做Marketplace 的Aggregator 不是好Aggregator。

By:X2Y2也有Aggregator功能,但是X2Y2的聚合器與其說是聚合器,倒不如說是順便提供了一個LooksRare與OpenSea的批量交易功能。

目前嚴謹的來說,Aggregator只有Resevior更像是專注聚合的,但是其在Blur與OpenSea的2強積壓下,身影也顯得比較落寞,Aggregator這個賽道可能要等市場更加軍閥混戰的時候才有它的空間。

交易體驗與流動性戰爭

NFT Marketplace一個競爭維度在於交易的便捷性。從交易界面上,可以很清楚的感知到Blur的交易體驗偏向於專業交易者與批發市場,OpenSea的交易體驗偏向於普通用戶與零售市場。其他大部分的Marketplace是參考的OpenSea的設計的。

Blur交易界面

Blur交易界面

OpenSea交易界面

OpenSea交易界面

Blur出色的交易體驗,是為什麼Blur能夠凝聚一些早期用戶的原因。也是為什麼那麼多Aridrop Hunter在沒有發行代幣之前願意投入資源與時間在Blur上的原因。

但對COLB Marketplace的討論,筆者想把這個話題著重聚焦在流動性上。作為一個市場,最大的價值在於提供最好的流動性給到用戶。在DeFi上的Uni最早設計的LP方案,與後來Arbitrum上異軍突起的GMX的0滑點對賭與GLP設計中,無不盡力在流動性上去發力。

OpenSea作為最早的NFT Marketplace,在List NFT賣單之外,提供了Offer的買單功能。但是Offer的買單功能操作的便捷性與批量性並不太好,限制了買盤的流動性。當筆者持有大量的單一系列NFT時,出貨是個頭疼的事情。筆者曾經懷疑過,OpenSea是不是為了維持NFT整體市場的價格表現,刻意為之。因為更好的訂單簿功能,理論上並不難。

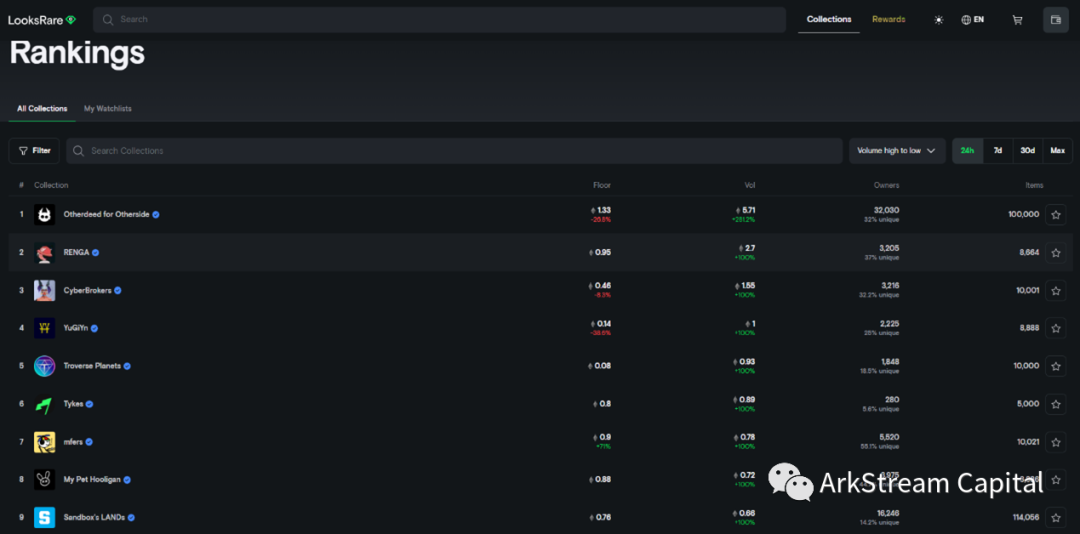

在LooksRare上線的時候,我們曾經討論過它的代幣經濟模型。它一開始採用了交易挖礦的邏輯。而交易挖礦的歷史可以追溯到2018年,直到DeFi狂潮之後,市場才普遍採用了流動性挖礦。

在2020年Compound開啟的流動性挖礦的觀察中,我們分析過它區別於2019年Dapp狂潮與更早之前的Fcoin與龍幣網的交易挖礦的地方。

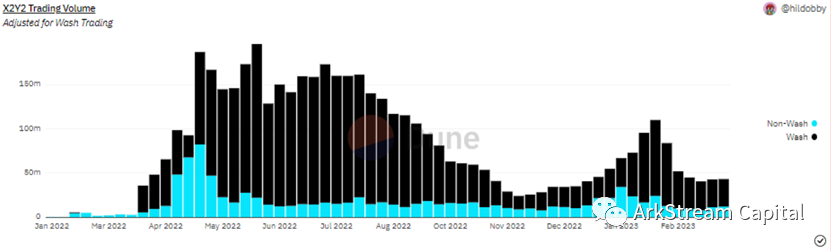

交易挖礦的問題是會產生空轉,不管怎麼做trading wash,都會產生為了代幣激勵進行的垃圾交易。這些垃圾交易並不產生留存價值,無益於流動性的增長。而對於沒有足夠技術去低成本挖礦,只能採取主動吃單來挖礦的玩家來說,他們的交易存在瞬時性,沒有“惰性”,當代幣激勵開始減半的時候,流動性也會隨之快速衰減。這意味著挖礦補貼的高成本與低效率。

而流動性挖礦的優點在於,第一它提供的是真實的流動性,並且LP承擔了風險。第二它有惰性,絕大部分的LP,並不會高頻的切換它們的LP。在DeFi裡面,我們甚至看到一些死掉的項目都有幾十萬U的Farm資金留存。並且LP除了挖礦獎勵之外,還有交易手續費的分紅。這更增加了它們的留存。

在Arkstream的代幣經濟學思考中,我們認為好的代幣經濟設計必須滿足:

1、項目方深刻意識到代幣激勵是一種債務行為,謹慎的設計排放。

2、代幣激勵必須激勵對協議長期價值產生正向推動的行為。

3、代幣激勵必須施加於有網絡效應的協議。

以上三者缺一不可。

LooksRare後續的幣價表現與交易量表現證明了交易挖礦的失敗。

Looks幣價(Coinmarketcap)

Looks幣價(Coinmarketcap)

LooksRare交易量排行(LooksRare官網)

LooksRare交易量排行(LooksRare官網)

而後LooksRare加上了Listing的獎勵。 X2Y2則是在一開始就加上了Listing的獎勵。在2022年3月30號之後更新代幣經濟2.0切換為交易挖礦,這反而是一種倒退。

X2Y2 wash trading(dune)

X2Y2 wash trading(dune)

流動性是雙向,並且對於NFT市場來說,最大的問題並不在於缺少賣方List,而是想出貨的時候,沒有足夠的對手方承接NFT的拋壓。所以在流動性上的思考,Blur比LooksRare跟X2Y2都要想多了一層。

Blur在Airdrop2採用了Listitng挖礦,隨後在Airdrop3加入了BID挖礦,分別對應流動性的兩端。

NFT Marketplace日交易量(dune)

NFT Marketplace日交易量(dune)

在$BLUR正式發行之前,這樣的雙向流動性方案已經對Blur的交易量產生了巨大的正向刺激。這顯然是一個成功的空投方案。

這也是筆者對Blur給予了巨大的關注的原因,Blur是NFT Marketpalce中第一個採取很積極的策勒(包含BID的產品設計,與代幣激勵)在解決NFT流動性上的玩家。

Blur流動性方案的缺陷

但Blur的流動性方案,筆者認為依舊不是最佳的方案。對比Uniswap的LP流動性設計來說,Blur的BID顯得惰性不足。

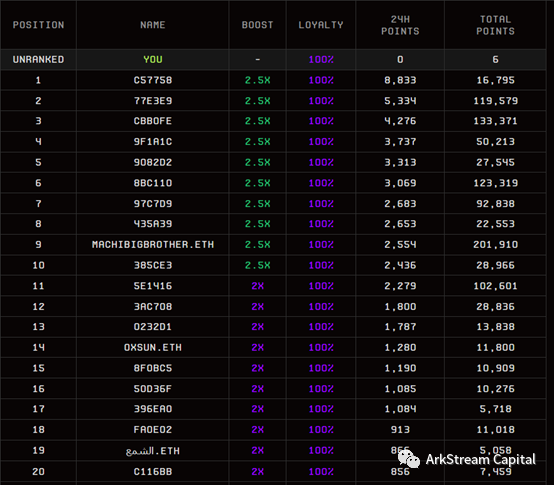

目前BID,感性認知,卷積分前20榜單的一半以上中國人,有名有姓的大戶/科學家/工作室,筆者都聽到好幾個。 BID裡面的資金絕大部分是沒有忠誠度的。

Blur BID積分排名

Blur BID積分排名

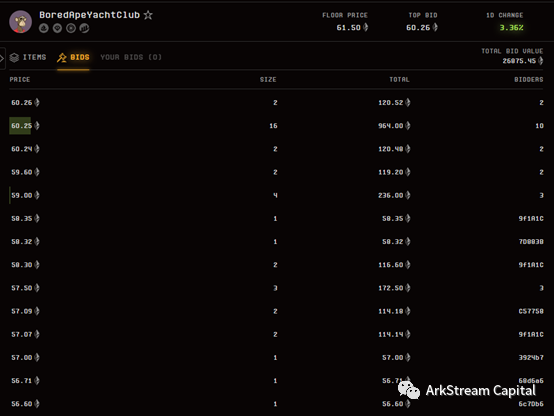

BAYC跟MAYC的BID牆很好地說明了這點。

BAYC BID牆

BAYC BID牆

MAYC BID牆

MAYC BID牆

BAYC由於MACHI的持倉太過雄厚,都懼怕MACHI的砸盤,沒有大資金去BID 1/2/3檔。

而MAYC的2/3檔則有大量的資金在BID。這些明顯的買單牆都是為了BID積分來的,撇開這些明顯的買單牆,真實的流通性做市商並不多。

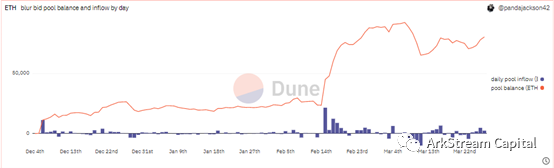

Blur的BID池的ETH總量,在矽谷銀行危機當天有很多撤出。當天大盤暴跌之外,NFT價格也收到巨大的擠壓,絕大部分Collection的BID資金從3萬ETH,跌到1萬ETH。

Blur BID池餘額(dune)

Blur BID池餘額(dune)

而且因為Blur現在是0手續費的機制,除去代幣激勵本身,它無法像Uni一樣通過手續費給LP提供激勵。一個良性的系統,是當去除代幣激勵本身,依然能夠有誘因讓LP Provider去提供流動性的。 $BLUR在Uniswap上線的時候,就有非常多的玩家願意進去做LP,為了賺取LP的交易手續費,有朋友最早進去的,當天手續費就挖回來成本的50%。

一旦Blur的流動性激勵取消,可以想像這些BID牆會馬上崩塌。

流動性帶來的NFT巨大的崩

當我們在討論Blur的流動性挖礦給NFT市場注入的流動性的時候,我們同樣也面臨一個問題,就是Blur加速了NFT市場的奔潰,原先NFT市場因為流動性的問題,大戶沒辦法迅速變現。而通過Blur的BID牆,現在鯨魚們可以隨意出貨。

許多小NFT 項目會利用Blur 的機制進行傾銷。在Blur早期機制不完善的情況下,這些項目方會先在OpenSea 刷交易量,然後在OpenSea 上有了托底價格後便開始在Blur 上慢慢抬高Bid 掛單並賺取積分。在這個過程中,有的項目方選擇同時List 部分NFT,這樣就算自己的Bid 成交了,賣出的NFT 也能實現部分回血。而有的項目方則持有該合集的大部分NFT,因此可以隨意抬高價格來刷積分,別人出價則不會給他們出貨。

如果沒有BID的競爭對手,項目方或許會安於刷Blur積分,但是如果一旦有散戶或者機器人也來參與BID,在積累足夠的BID深度之後,他們便會馬上把自己的Bid 撤走,然後將手中的NFT 賣給這些出價的散戶和機器人。

在這場狂歡中,NFT項目方與鯨魚獲得了寶貴的流動性,而流動性做市商獲得了“寶貴”的$BLUR。

所以筆者認為Blur的代幣經濟需要進行升級,來增加這些套利者的成本。套利者對系統是一種傷害。

儘管這種流動性在短期內成為了NFT市場的雙刃劍,但是長周期來說,流動性依然是好事。如果我們認可NFT的長期價值,那麼富流動性下的崩,只是幫助價格的快速發現。

未來展望

筆者認為,既然目前的Blur的代幣經濟設計,是不考慮NFT的非一致性的,那麼完全可以考慮Uni的LP配對的方式來進行挖礦,以提高流動性做市商的惰性跟磨損。

這本質上是一種AMM的思路,再通過前端的方式聚合稀有款與地板款的交易。類似的思路Blur並不是沒有做過,在被Seaport合約屏蔽的時候,Blur就是採用前端的方式來跳過OpenSea的屏蔽。

除此之外,CLOB Marketplace的競爭方向應該是往越來越專業化的方向走。例如Tensor.Trade所展示的。

Tensor交易界面

Tensor交易界面

Tensor包含了Tensor Trade(Aggregator)與Tensor Swap(AMM的Protocol),在用戶體驗方面,它的方向跟Blur是類似的,致力於提供更加豐富的信息(NFT地板價K線),跟額外的交易體驗(更加豐富的訂單功能)給用戶。

筆者也會期待在Blur上的BID功能可以更豐富,例如加上止盈止損功能,還有批量訂單化管理的Offer功能。

Blur與OpenSea的懸崖賽車

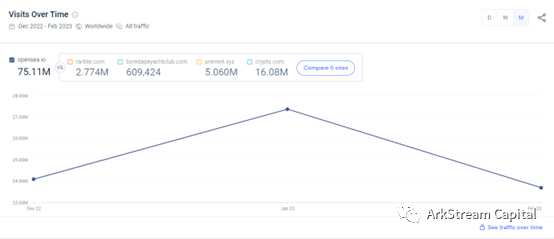

迫於Blur帶來的競爭壓力,OpenSea在2月22日開啟了0手續費以對抗Blur,但是這並沒有顯著的提高OpenSea的交易量,更像是一個被動防守的策勒。

OpenSea近3個月訪問量(Similarweb)

OpenSea近3個月訪問量(Similarweb)

Blur近3個月訪問量(Similarweb)

Blur近3個月訪問量(Similarweb)

從流量上看,OpenSea因為Blur的發幣,受到極大的打擊。

而另一邊,Blur的壓力也不小。 OpenSea的員工人數在22年裁員之後,媒體披露大概230人,最後一輪獲得3億美金融資,血條還是比較厚的。而Blur目前已經披露的融資額1400萬美金,雖然成本支出更少,但是子彈也更少。 0手續費的Blur不管在法律上(SEC監管),還是市場上,都沒辦法通過收手續費的方式給自己增加收入,也無法給$BLUR進行任何賦能,可以說Blur把它跟OpenSea都拉上了懸崖塞車,進行一場死亡即是終點的遊戲。

這場戰爭勢必要以熬死其中的一方作為結局,然而在這個過程中,X2Y2與LooksRare等二線NFT Marketplace受到了更大的擠壓,可能更快倒下的反而是它們。

AMM Protocol現狀

在AMM這個方向裡面,不止有Sudoswap,還有早期的NFT20/Unicly,但是早期的方案通常還附加了碎片化,或者ERC20化。

這個過程對NFT本身的流動性並沒有太大的幫助。筆者認為Sudoswap的做法相對而言返璞歸正一些。

標準的AMM只能處理NFT的一致性。 Sudoswap在處理非一致性上的做法,是通過多Pool的模式,讓用戶跟市場自行調整到不同稀有度層級匹配到不同定價層的Pool裡面。然後再通過前端進行整合。這個設計是帶一定的巧思的,然而實際看來,這種分層並不足以處理複雜的稀有度問題,事實上並沒有解決該問題。

筆者早期對Sudoswap是寄予厚望的,也特別關注Sudoswap的空投進程。在強大的競爭對手OpenSea面前,整個NFTfi的競爭業態,並不像當年的DeFi。 Uniswap的成長,很大一部分得益於2018-2019年的熊市,讓它有時間去累積它的用戶。

而時不待Sudoswap,不激勵等於死。 Web3某種程度上是一個增強版的Web2,特別是在馬太效應上,Web3自帶渦輪增壓版的馬太效應。長期關注DeFi的人就會發現,在2022年至今,ETH鏈上的DEX,長尾代幣的捕獲能力基本上都在Uni這邊,除了1inch與curve有自身的定位之外,其他DEX不管是在市值還是交易量上都受到巨大的擠壓。

然而Sudoswap的空投計劃讓羊毛黨、1池跟2池玩家都寒心了。筆者甚至都懷疑項目方並沒有想好好經營這個項目,Sudoswap的空投完全是為了給Xmon的持有人送福利,或者說給項目方自己送福利,畢竟大部分的Xmon都在項目方手上,而完全沒有考慮對Sudoswap的長期正向激勵。

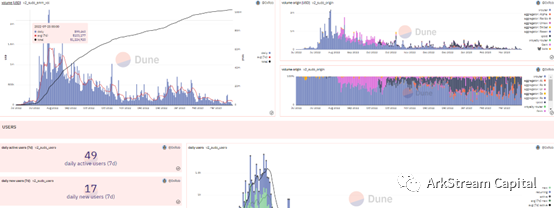

Sudoswap數據看板(dune)

Sudoswap數據看板(dune)

與Blur截然相反,Sudoswap的空投把它空投死了。空投完之後也沒有連貫的代幣激勵計劃為自身的AMM提供流動性支持。

但是如前文所述,我們依然認為以目前CLOB Marketpalce在對地板款的處理邏輯上,AMM依然有它巨大的生命空間。基於NFT的一致性與非一致性的矛盾,不管是P2P(CLOB)還是P2Pool(AMM)的模式,都沒辦法很好的解決NFT的流動性問題,所以筆者認為兩者的融合,以其一為主,或許是不錯的方向。

總結

儘管Blur依然有非常多的缺陷,並且$BLUR的幣價從上線之後一直萎靡不振,社區也在詬病$BLUR的賦能問題,但是筆者認為,Blur致力於提高NFT市場的流動性,使得在當前時間節點,它站在了一個很重要的生態位。基於充足的流動性,才會有NFTfi的第二篇章。就像當年基於Uniswap,AAVe這些T1的DeFi之後,才會有YFI,1inch這些T2的DeFi的成長空間。

而Blur與OpenSea的懸崖塞車只是NFTfi這場無限戰爭序幕的第一章而已,讓我們保持對NFTfi的持續關注。