作者:Alex, 加密KOL

編譯:Felix, PANews

在公開市場購買加密治理代幣之前,每個投資者都應該知道的事:加密做市商(MM)交易的機制和濫用的可能性。

為什麼現在加密項目都有做市商交易?

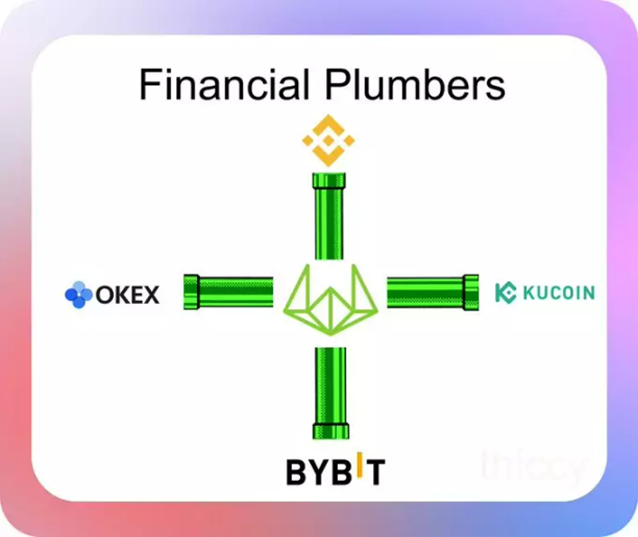

項目方以前用原生代幣來激勵鏈上流動性池,而現在是使用經驗豐富的做市商在CEX上提供流動性,是因為在CEX上的價格發現更有效,並能降低各方的成本。

項目方如何激勵做市商?

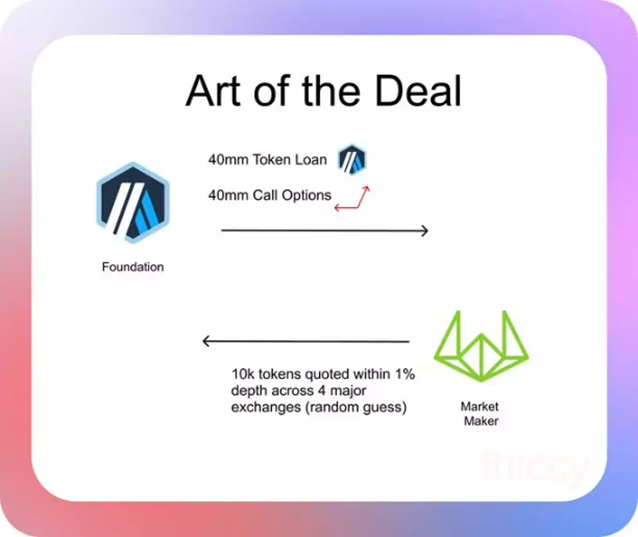

項目方向做市商提供為期1年的代幣貸款(通常為3-5個做市商),代幣附帶零成本看漲期權。做市商在貸款期間內,需要保證在指定價差內有指定的市場規模。 (保證一定的交易深度)

為什麼項目方要藉幣給做市商?

做市商需要貸款以確保其運營中有足夠的庫存。通過有效借貸,以抵消可能出現的過量購買的現象。借貸利率通常為零(或非常低)。

為什麼要給做市商看漲期權?

項目方需要給做市商支付服務費用。因為項目方現金少,但有代幣,所以寧願支付代幣。但是,項目方不希望做市商馬上拋售,因此他們調整激勵措施,提供看漲期權。如果代幣價格高,大家皆大歡喜。

那什麼是期權?

看漲期權是在特定時間(到期)後以特定價格(執行)購買資產的權利,但不是義務。

通常給予做市商看漲期權的到期日與貸款期限一致,通常為1年。

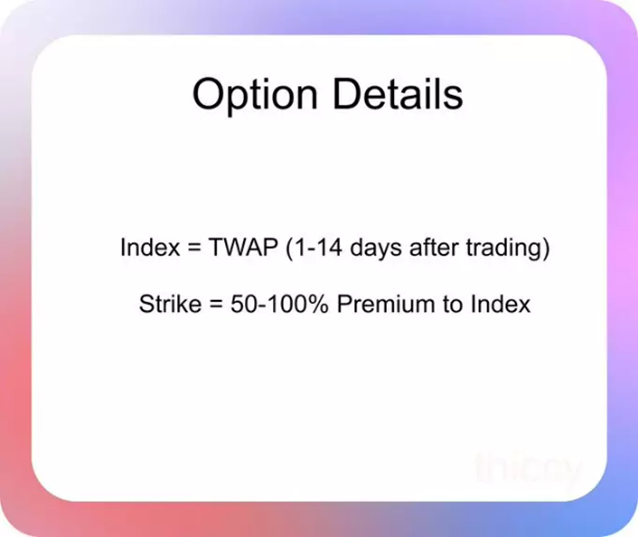

如果代幣還沒有開始交易,如何設定看漲期權的執行價格?

執行價格比指數價格有50-100%的溢價,這意味著在交易時執行價格是未知的。

最後一件有趣的事情:

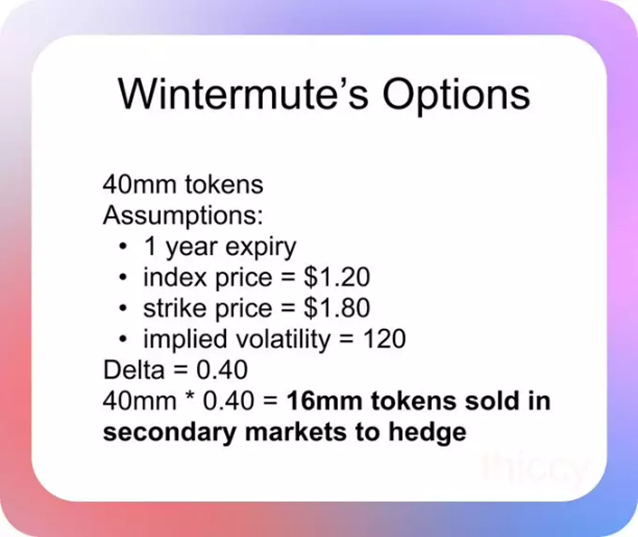

看漲期權有“delta”,即期權價值對標的資產變動的敏感性。如果做市商想在看漲期權上進行“delta對沖”,做市商需要出售代幣。

做市商的交易機制並非天生就是惡意的,但問題在於沒有向散戶投資者披露任何信息,這對公開市場參與者來說是不公平的。

看看最近Arbitrum的失敗案例。

在文件中:

- 沒有任何條款提到做市交易

- 沒有提及基金會會立即出售代幣,沒有OTC交易條款

- 沒有提及做市商Wintermute是否是Arbitrum的投資者

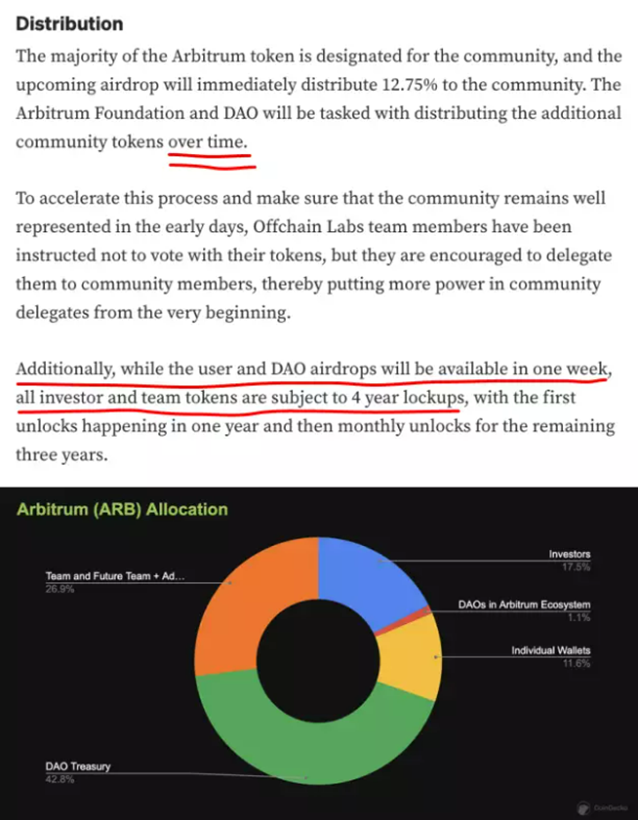

散戶做出投資決策的前提是,本文件中提到的12.75億代幣是二級市場上唯一的供應量,但不幸的是,事實並非如此。

下面描述一下哪裡出了問題。

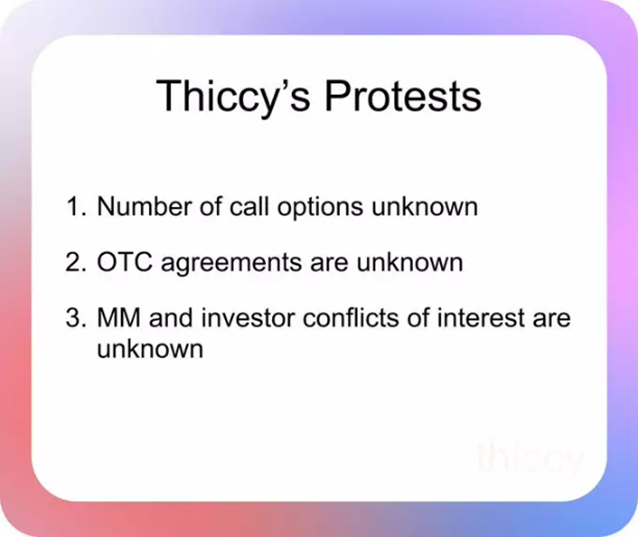

1. 看漲期權數量未知

看漲期權綜合增加了流動量。

因為做市商必須保持市場中立,所以做市商通過出售代幣來對沖他們的看漲期權delta。在Arbitrum案例中,Wintermute的對沖交易大約為公開市場增加了1600萬枚無人知曉的代幣。

2. OTC交易條款未知

該基金會通過與Wintermute的場外交易出售了1000萬美元的代幣,直到交易發生後,這些操作都沒有在任何文件中向散戶投資者披露。甚至沒有提到該基金會很快就會出售代幣。

3)投資者和做市商的區別未知

目前尚不清楚Wintermute是否是Arbitrum的投資者,但散戶應該知道投資者和做市商之間的是否存在任何的潛在利益衝突。

下面是Alameda的騷操作:

1.項目投入大,卻只有1-year cliff(注:即1年後一次性歸屬)

2.鎖定做市協議,貸款1年

3.從項目方中獲得大筆貸款

4.立即拋售所有代幣

5.代幣到位後一年內償還貸款

6.???(注:指暗箱操作)

7.獲得利潤

因此,在散戶不知情的情況下,將多出來的代幣傾售在散戶身上,以及Arbitrum項目方假裝去中心化,但被逮個正著。雙重打擊導致代幣價格下跌。

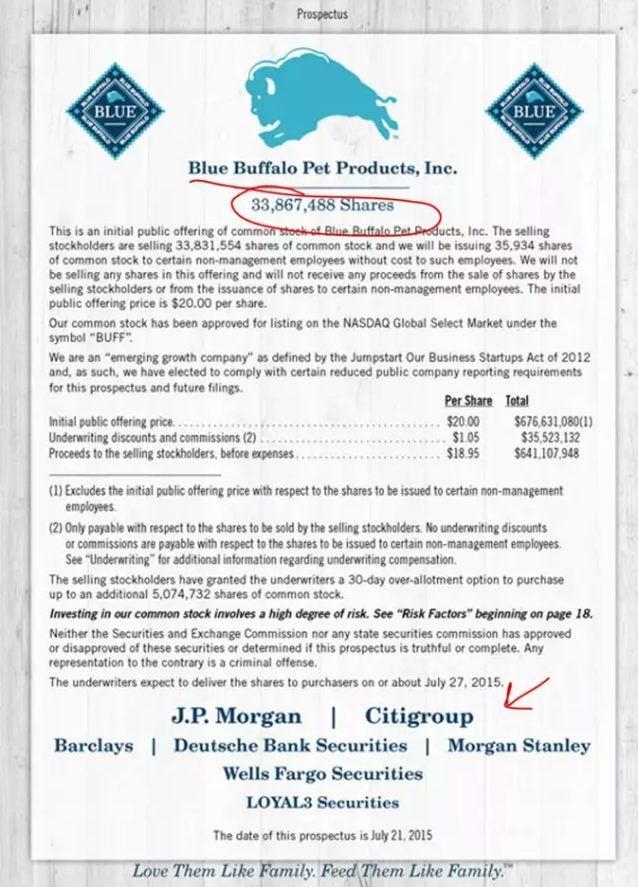

在傳統金融市場中,IPO需要概述清晰的招股說明書是有原因的,需要公開:

- 已發行股份數量

- 首次公開發行價

- 參與交易的承銷商

- 承銷商獲取的價差

這些信息對於做出投資決策至關重要。

這也是存在內幕交易的癥結所在,擁有大量代幣和內幕信息的各方需要公開他們的市場操作。但在加密領域,可疑的代幣轉移經常發生,坦率地說,令人作嘔。

大家都能意識到上週的崩潰對該加密領域的破壞性有多大。規則是不公平的。如果不能為公開市場參與者提供基本的透明度和保證,散戶的交易環境只會更加惡化。

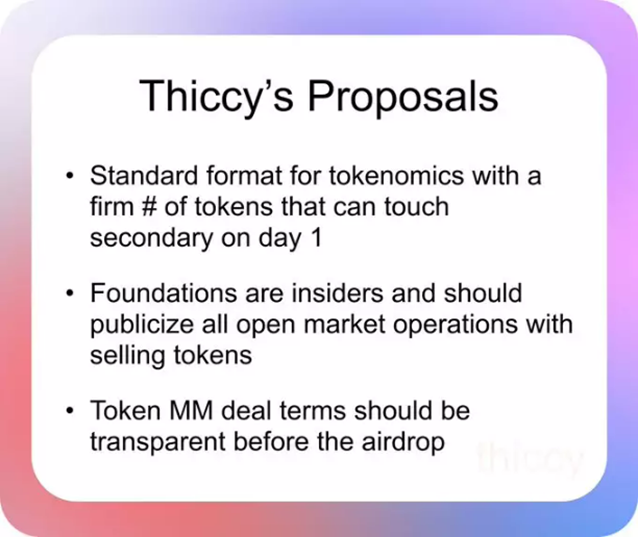

為了能為所有市場參與者創造更公平的環境,因此呼籲大家可以共同執行一項社會契約(也包括未來的項目)——那就是不購買信息不透明的治理代幣。

Alex並不是想把Arbitrum或Wintermute單獨列為壞人。

Arbitrum是一個偉大的項目,但不幸的是,它因為被曝光而受到了懲罰。他們給基金會分配了相對較少的代幣,並試圖以去中心化的方式創建他們的基金會。初心雖好,但執行不濟。

Wintermute是該領域受人尊敬的做市商,畢竟外面有很多像Alameda這樣的惡意公司,作為與品牌聲譽良好的做市商打交道的溢價,Arbitrum項目方支付了除必要的代幣貸款和期權以外更多的錢。

Alex已經在Arbitrum治理論壇上分享了對此事的看法,也在努力提交一份提案來解決問題。