撰文:JamesX

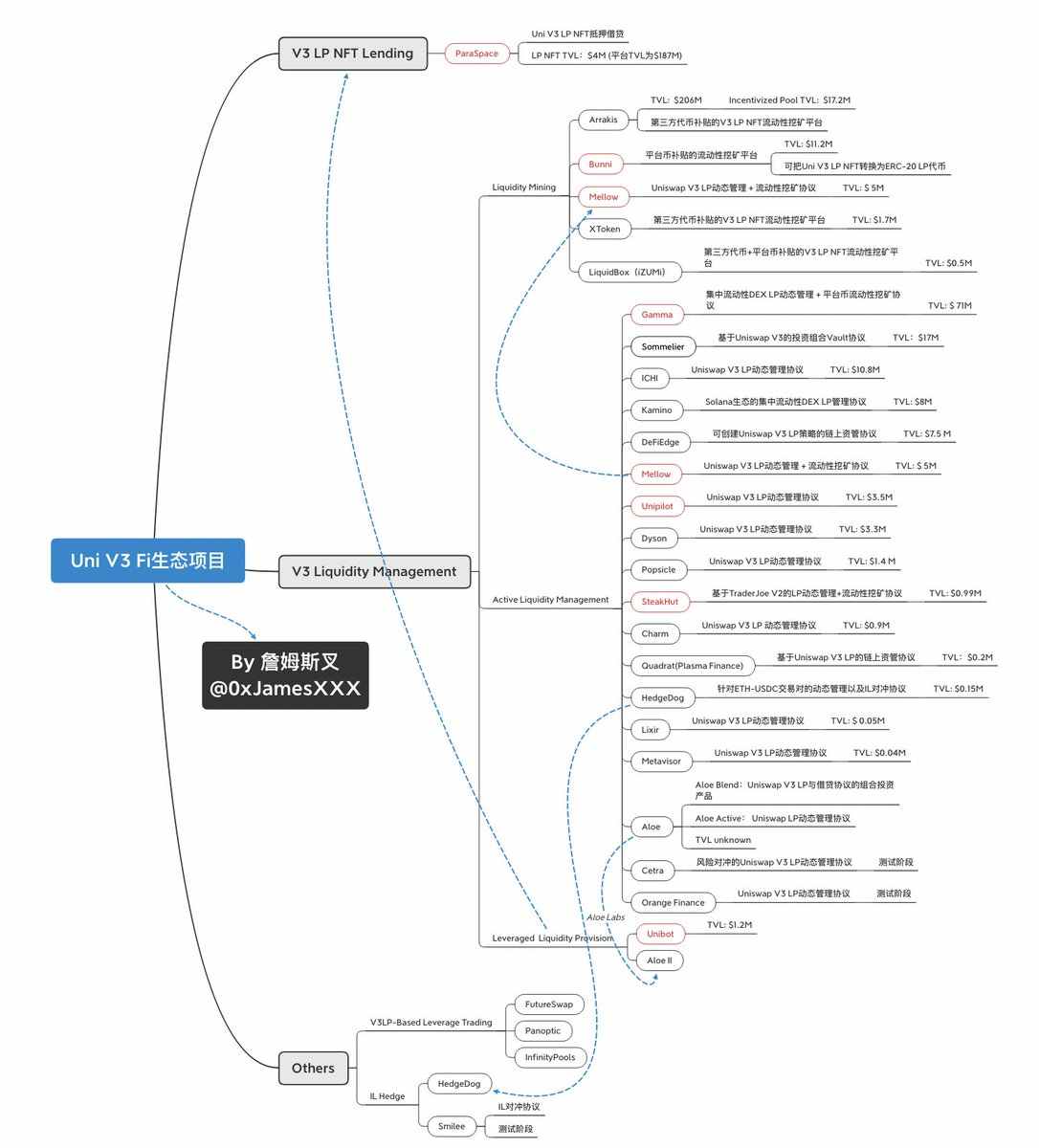

Uniswap V3 license 過期後,V3 Forks 以及其它集中流動性DEX 的發展,將會拓寬整個V3-Fi 賽道的容量,因此原有的基於UniV3 的DeFi 協議,將會在短時間內迎來更多的場景拓展。我為大家整理了30 個生態項目的基本信息以及重點項目的詳細介紹。

在Uni V3 license 過期前,這些協議不得不去圍繞Uni V3 來構建產品,因此其體量也被Uniswap 生態與用戶所限制。最大的局限性體現在幾個方面:

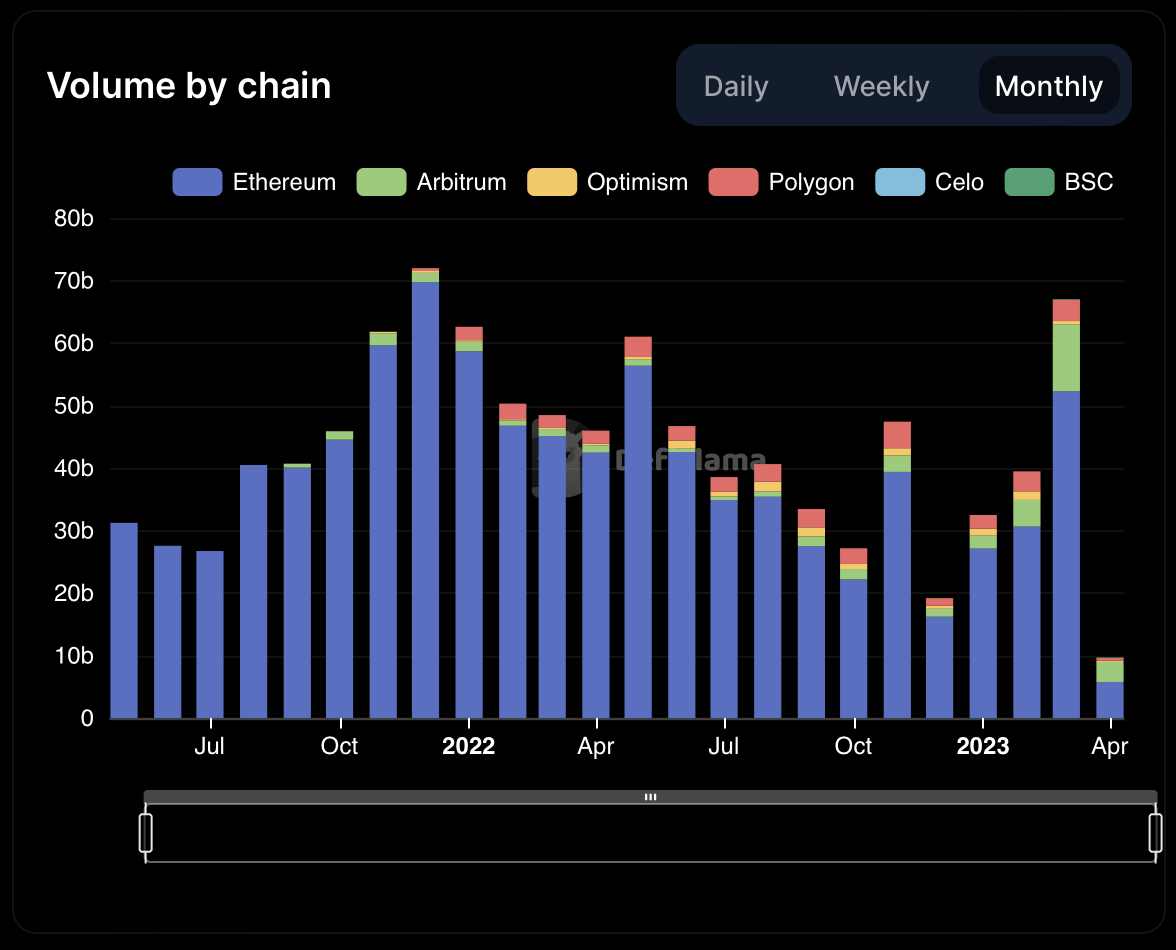

1,UniV3 以ETH 主網為主

其它公鏈與Layer2 生態推進緩慢,並且在UniV3 部署的其它生態中,V3 並沒有佔據DEX 龍頭地位,因此也限制了V3-Fi 項目在其它生態的擴展。

2,Uniswap 生態較為封閉,並沒有一個非常Robust 的社區氛圍

Uniswap Labs 團隊在運營社區的能力上也是為人詬病的一點。 (比較好佐證這一觀點的一點:Uniswap 官網列舉的生態項目只涵蓋了上圖中的不足一半。說明Uniswap Labs 官方並沒有十分完善的運營自己的DeFi 樂高生態) uniswap.org/ecosystem…

3,Uniswap V3 的LP 用戶生態由於前兩點的限制,也較為封閉,用戶畫像主要為機構、量化團隊、套利機器人與DeFi Degen,DeFi 散戶增長較少,這也變相限制了V3 Fi 項目的用戶增長。

這個Thread 將會詳細介紹一部分值得重點關注(下圖中標紅)的V3-Fi 協議( 基本數據和生態位) 以及各自的發展展望。

重點關注項目:

V3 LP NFT 抵押借貸協議:

@ParaSpace_NFT V3 LP

流動性管理協議:

1, @GammaStrategies

2, @Timeless_Fi (Bunni)

3, @mellowprotocol

4, @unipilot_io

5, @steakhut_fi

@ParaSpace_NFT — NFTFi 龍頭協議

了解NFTFi 賽道的朋友肯定對ParaSpace 並不陌生,上線三個月,目前平台總TVL 為$187M。

其核心產品邏輯為NFT 的抵押借貸協議,而UniV3 的LP NFT 本質為雙幣組成的一個NFT 資產票據,天然適應ParaSpace 的抵押借貸機制,因此ParaSpace 也推出了UniV3 LP NFT 的抵押借貸。

ParaSpace 是目前唯一支持抵押UniV3 LP NFT 並藉出其它ERC-20 資產的平台,目前抵押的UniV3 LP NFT + 借出的資產總價值約為4M。 ParaSpace 在UniV3-Fi 下一步可能有兩個發展方向:

1,多鏈部署,同時支持其它的V3 Forks DEX,如PancakeSwap,Sushiswap 和QuickSwap 等。

2,為UniV3 LP 服務,提供一鍵加槓桿提供流動性(Leveraged Liquidity Provision)產品。抵押借貸是DeFi 行業的核心業務邏輯。目前V3 類型的DEX 的總TVL 約為$3B, 如果假設5-10% 的V3-LP 利用抵押借貸提高資本利用效率,可以預見ParaSpace 的這類業務在短期內仍有30-70 倍的增長空間。

V3 LP 流動性管理協議:

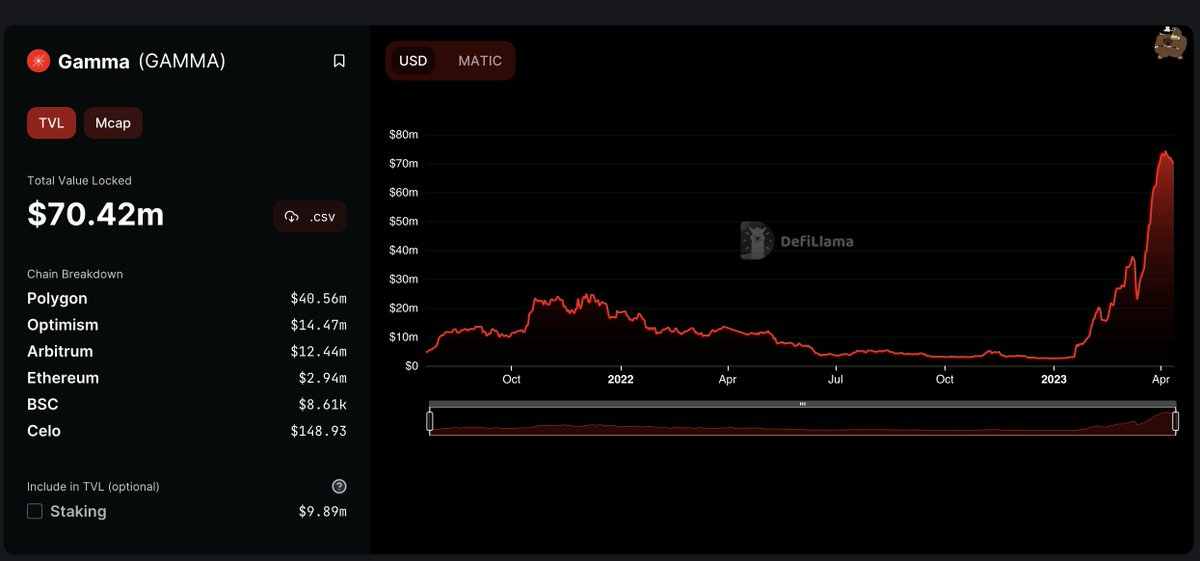

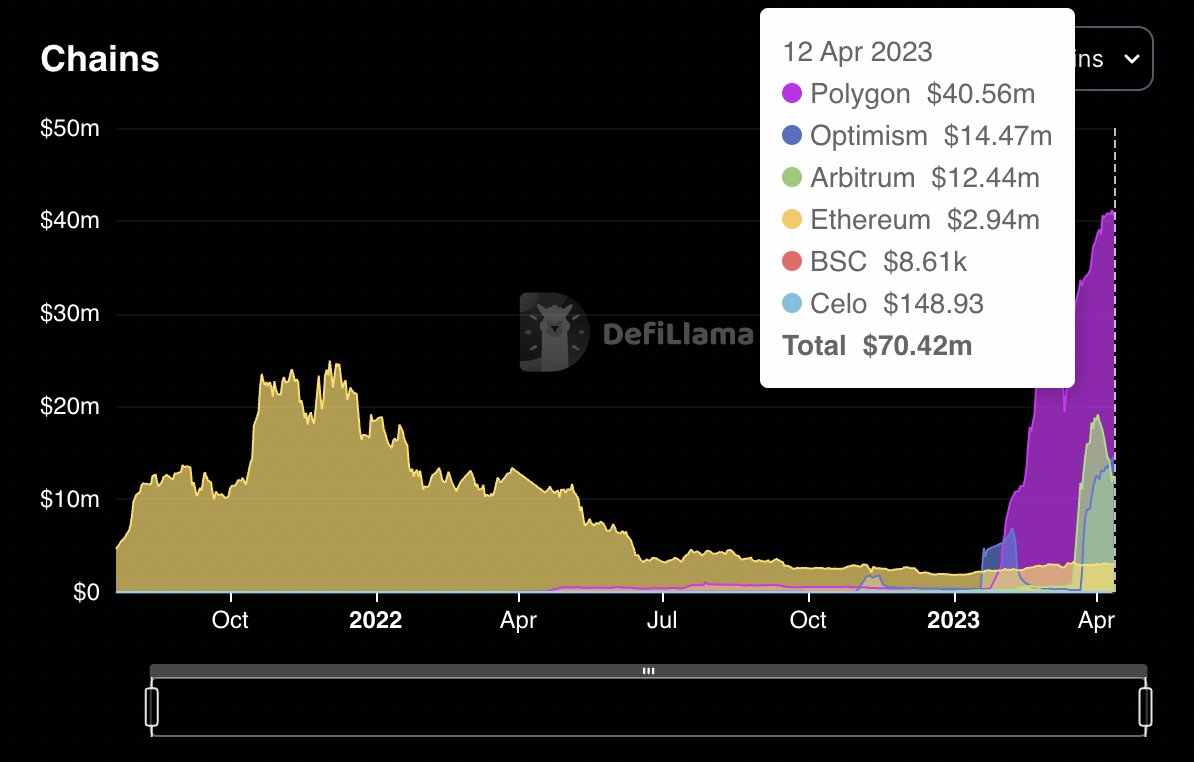

1, @GammaStrategies– 目前龍頭的集中流動性DEX LP 動態管理協議Gamma 是老牌的Uniswap V3 LP 動態資管協議,其可以幫助用戶主動的去調整提供流動性的價值區間,以捕獲最大化的手續費收益,並省去用戶手動監控調整的麻煩。但是在2023 年1 月前不溫不火,TVL $3M 左右。

但是通過與@CryptoAlgebra 的合作,成功接入了@QuickswapDEX 和@zyberswap,並成為其官方合作的LP 動態管理協議。因此我們可以看到,儘管ETH 主網上的TVL 並沒有多大的變化,但是通過其它Layer2 生態的部署以及各自生態頭部DEX 的合作,幫助其TVL 增長了約20 倍。

@GammaStrategies 的快速增長也代表了V3-Fi 賽道未來的一個大的趨勢:不只依靠Uniswap V3 本身,而且基於其它新興集中流動性DEX 帶來協議增長。並且伴隨著V3 Forks DEX 的增加,頭部的V3 LP 動態管理協議,反而會佔據更大的合作議價優勢,並帶來新一輪的指數級增長。

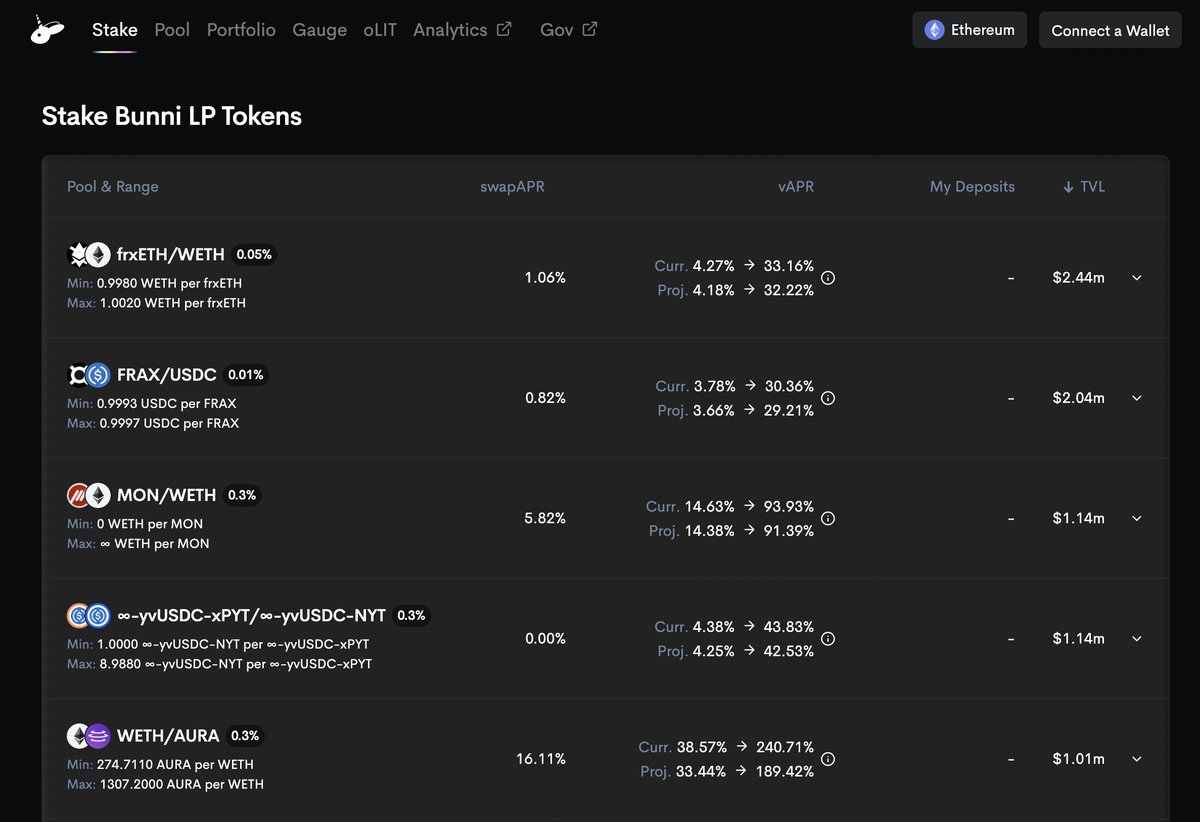

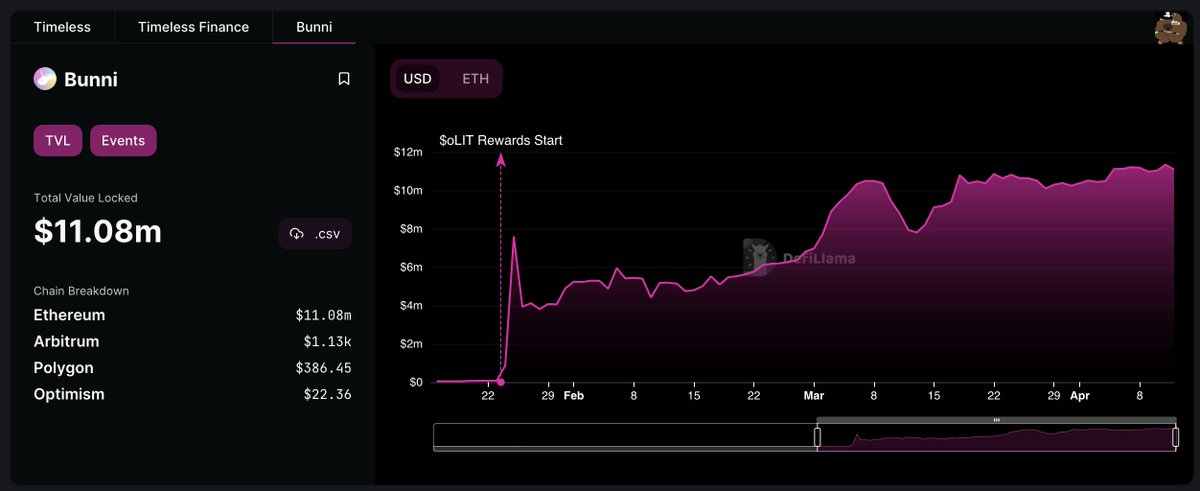

@Timeless_Fi (Bunni)– 創新性的流動性挖礦平台Bunni 通過將Uniswap V3 的LP NFT 打包成傳統的ERC-20 LP Token 進行流動性挖礦,並且通過自身的veTokenomics 和$LIT Token 補貼,來提供給UniV3 LP 額外的流動性挖礦收益。

其競爭優勢主要在底層機制的創新和優化:

1,通過生成的ERC-20 LP Token ,其它的DeFi 協議可以更容易的搭建衍生平台。

2,通過獨特設計的veTokenomics(鎖定Balancer 80LIT-20WETH LP Token 獲得veLIT)和Token 激勵,可以獲得一個更長期穩定的增長曲線。因此也可以看到最近產品有著不錯的增長趨勢。

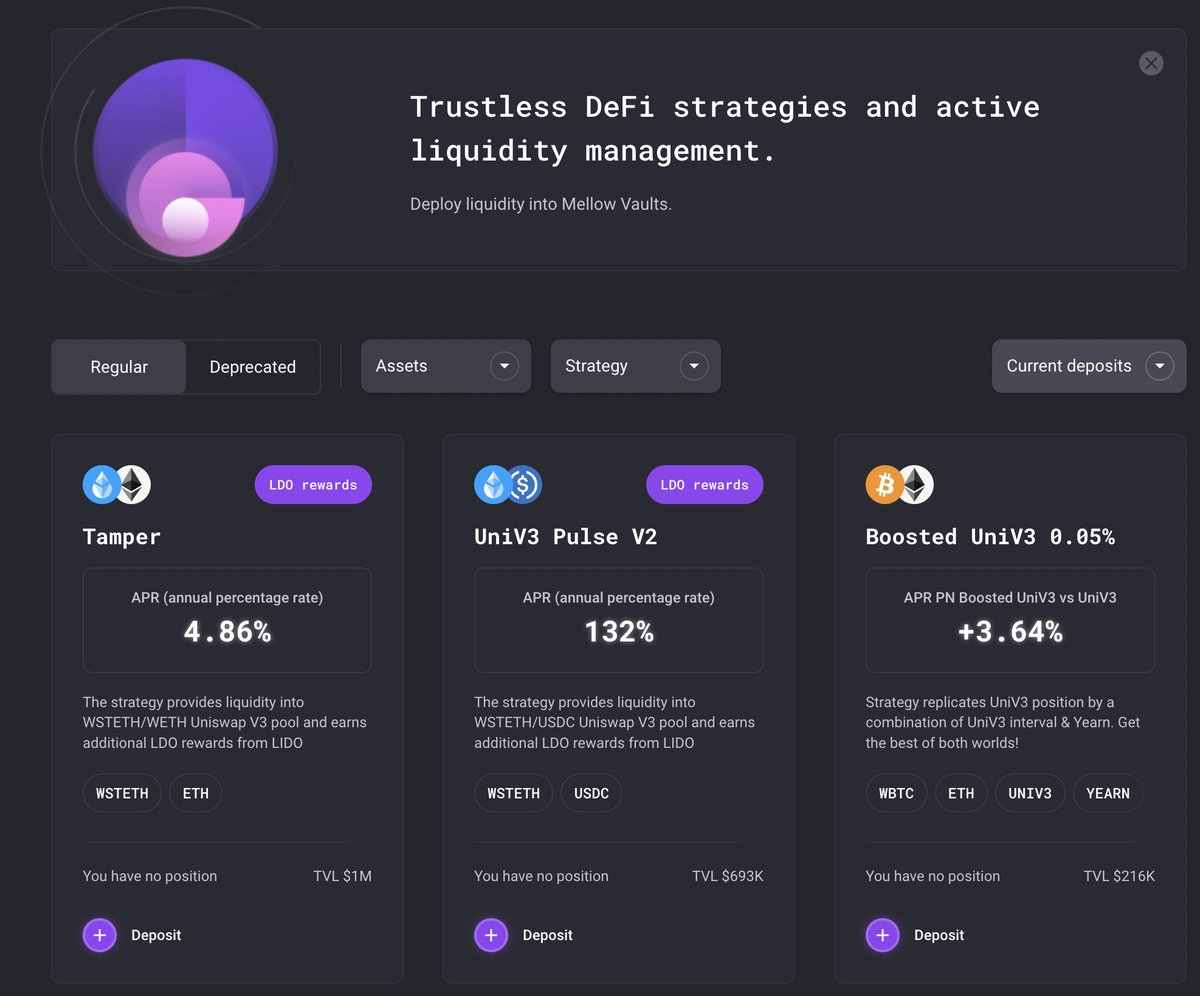

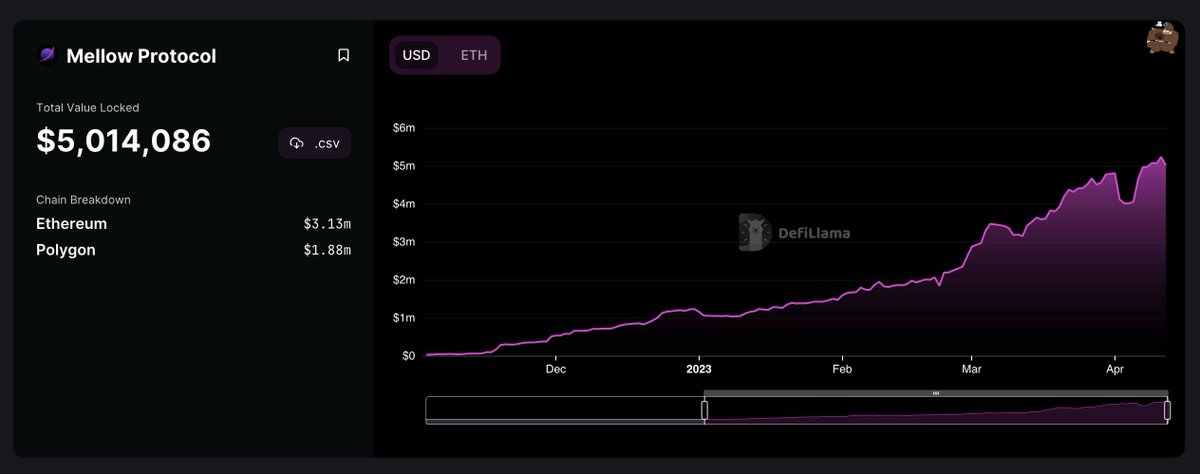

@mellowprotocol –Uniswap V3 LP 動態管理+ 流動性挖礦協議協議主要的TVL 來自於兩個由Lido 官方支持的Uniswap V3 LP 動態管理策略。 Mellow 會幫助用戶同態調整wstETH/WETH 和wstETH/USDC 交易對的價格區間以捕獲更多的交易手續費,同時還可以獲得Lido 提供的$LDO 流動性挖礦激勵。

相比於其它的V3 Fi 協議,Mellow 也提供了更多種類的鏈上資管投資組合,但是整體體量較小,這裡不再贅述。因此Mellow 未來最大的發展空間為:借助和Lido 官方合作的背書,爭取更多項目的在V3 DEX 上的流動性維護業務,同時多鏈部署並拓展集成其它的流動性DEX。

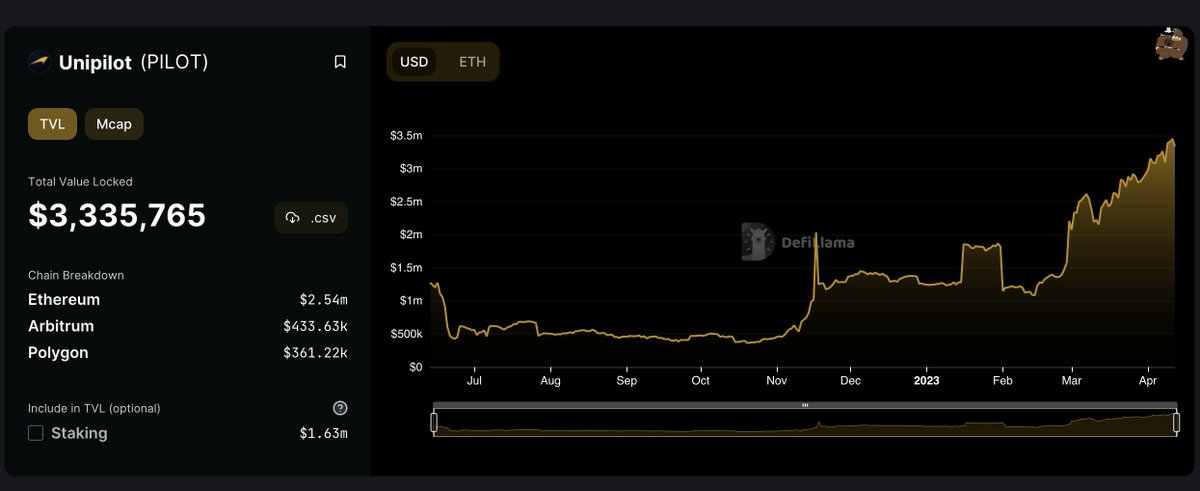

@unipilot_io 與Gamma 類似的Uni V3 LP 動態管理協議,但是已經宣布將會集成@QuickswapDEX , 因此將與Gamma 直接競爭LP 動態管理份額,本身的TVL 也在短期內有可預見的大幅增長(類比Gamma 過去TVL 的變化)。

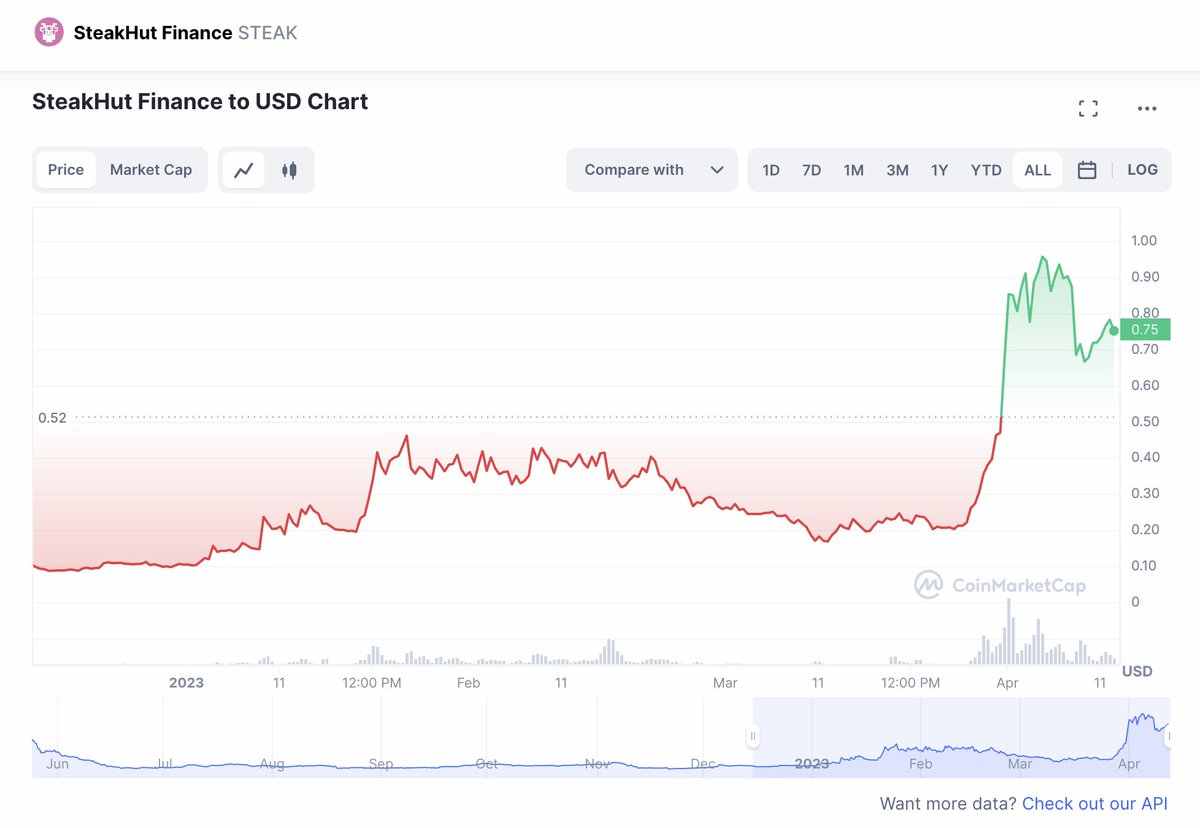

@steakhut_fi — 基於@traderjoe_xyz 的LP 動態管理+ 流動性挖礦平台其增長邏輯主要來源於TraderJoe V2 採用DLAMM (Liquidity Book) 機制以及在Avalanche 和Arbitrum 生態的份額增長。因此對於V3-Fi 賽道的項目來說,選擇重點支持的有爆發潛力的底層DEX 也是至關重要的一點。

以上就是為大家整理的30 個UniV3 Fi 賽道項目的簡要信息以及重點項目介紹。回過頭來看過去幾年DeFi 賽道的發展,以及Curve 生態的蓬勃壯大,UniV3 Fi 其實是目前最被局限住的一個DeFi 賽道,我個人是期望在這次V3 License 到期後,由於更開放的底層DEX 生態,會迎來一個合理的爆發增長。

LP NFT 的抵押借貸以及各種策略的LP 動態管理和流動性挖礦平台也會誕生自己的龍頭項目。 (其它更細分的賽道之後有機會會更詳細的介紹) 更早的戰略佈局、底層機制和Token 經濟模型的創新以及更強的生態資源支持都能支持一個平台更快速的發展。這也是我在審視一個協議是否擁有爆發潛力的核心因素。

關於上面提到的底層DEX 的競爭格局我會在下一篇研報更深入的闡述歡迎大家保持關注,我會在近期發布《UniV3-Fi 的現狀、困局與展望》系列研報的後兩部分:

1,DEX 競爭格局巨變,誰將成為下一代龍頭DEX?

2,$UNI 已死? –Uniswap Labs & $UNI 的困局與啟示