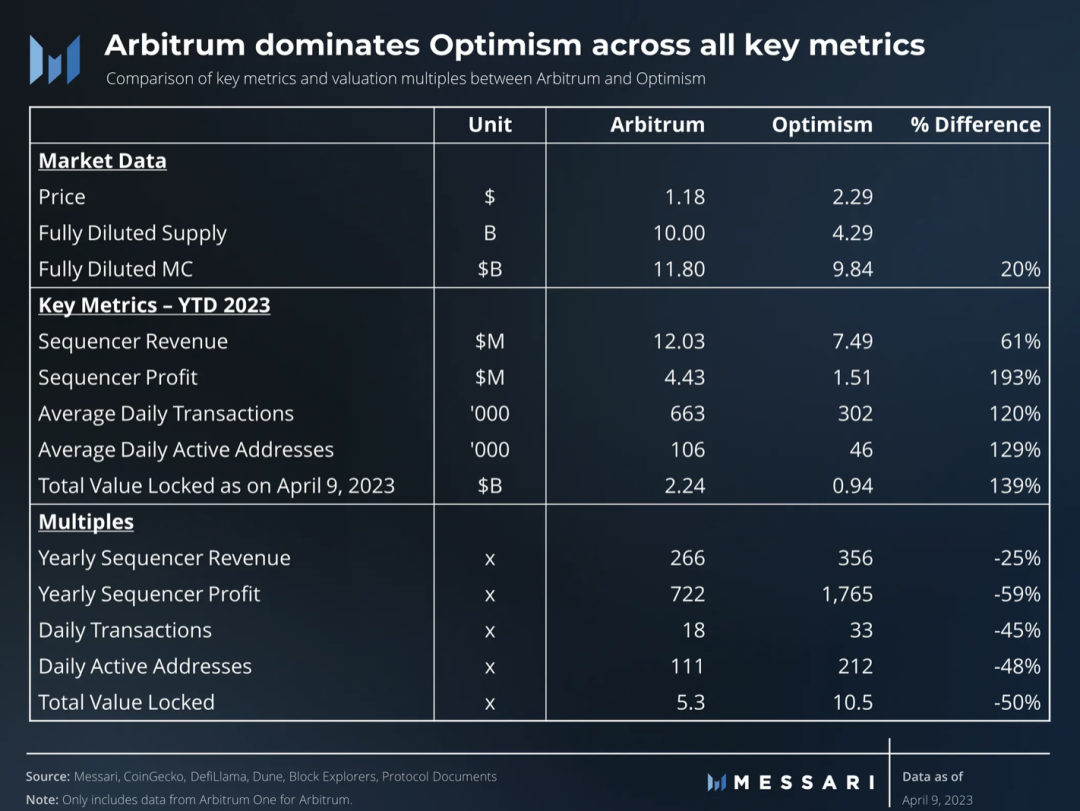

在兩個主要的第2 層(L2) 解決方案中,Arbitrum 在所有關鍵指標上都優於Optimism。以當前市場價格計算,ARB 的所有估值指標卻均低於OP。

Arbitrum在3月份推出了ARB代幣空投,受到用戶和支持者的熱烈反饋。代幣的推出將協議的去中心化控制權轉移至由代幣持有人治理的ArbitrumDAO。

自代幣推出以來,情況發生了戲劇性的變化。第一個改進提案旨在設立Arbitrum基金會並為其分配資金,但由於透明度和不清晰的溝通問題,遭到代幣持有人的拒絕。然而,該提案只是已經採取行動的批准,因此無法滿足代幣持有人的反對。擔憂的代幣持有人和社區成員提出了關於代幣實用性的問題,以及為什麼在沒有現金流、不是Arbitrum的Gas代幣,甚至可能沒有完全的治理控制的情況下,ARB代幣值得擁有數十億美元的估值。

Why Token?

傳統金融資產持有人(股權和債務)的權利和責任在全球範圍內和發行者之間大體上是標準化的。然而,加密貨幣允許發行者為每個代幣制定獨特的權利和責任,甚至在類似的協議之間允許不同程度的價值捕獲。這些權利和責任構成了代幣經濟模型的一部分,並在確定代幣和協議的成功方面發揮著作用。

ARB的代幣經濟模型

ARB是ArbitrumDAO的治理代幣,對Arbitrum One和Nova網絡行使重大控制權。根據協議文件,DAO控制以下內容:

鏈的可升級性和技術未來

DAO國庫

代幣通脹

Sequencer利潤——即在鏈上操作收取的費用和Sequencer支付的L1費用之間的淨差額

所有Arbitrum社交媒體平台和賬戶

雖然協議仍處於增長階段,但協議和DAO受選舉的超級用戶組成的安全委員會保護,該委員會可以通過多重簽名快速採取行動,應對任何潛在的漏洞或風險。 DAO有權通過選舉和罷免成員來改變安全委員會的組成。

在開曼群島註冊的法律實體Arbitrum Foundation也支持DAO。它承擔著簽訂場外協議、將資金分配到協議的增長以及管理社交媒體等責任。 DAO有權更改管理Arbitrum Foundation的董事。

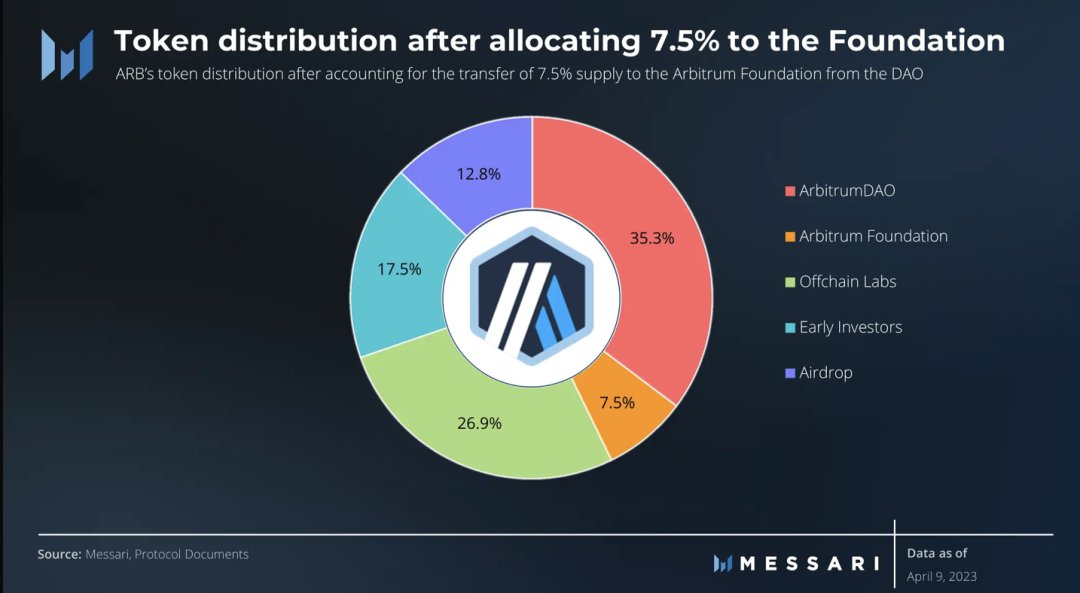

代幣推出時供應量為100億個,每年最高通脹率為2%。在最初的分配中,總供應量的7.5%,即7.5億個ARB代幣,從DAO國庫轉移到了基金會的錢包中。初始代幣分配中並未披露這7.5 億ARB 的轉移。這成為代幣持有人的痛點,也是AIP-1被拒絕的主要原因。

治理權

AIP-1是已經採取行動的批准,引發了關於ARB代幣是否具有任何治理能力的擔憂。然而,代幣持有人拒絕了該提案,導致協議設計的透明度和清晰度得到改進,正是代幣的治理能力所在。基金會已經採取了多種措施來解決代幣持有人的擔憂,包括:

發布透明度報告,更詳細地介紹了基金會的設置和成本;

提出替代AIP-1.1,為轉移到基金會的資金添加了預算和分期解鎖計劃;

提出替代AIP-1.2,更新文件以更清晰地闡明基金會的角色和DAO對其的控制。

此外,社區成員Alex D.提出了AIP-1.05,要求基金會退還所有轉移給它的資金。然而,根據當前的投票計數,這個提案很可能會失敗。

由於活躍的治理帶來的直接改進,對代幣缺乏治理能力的擔憂似乎沒有實際依據。

現金流

第二層(L2)協議通過兩個主要的收入流來產生現金流:

Sequencer利潤是從L2用戶產生的費用收入和支付給基礎層的費用支出之間的差異。 Arbitrum的Sequencer利潤將被轉移到DAO國庫中。

Sequencer可以通過重新排序用戶交易請求來生成最大可提取價值(MEV)。目前,Arbitrum sequencer不捕獲MEV,但DAO可以通過拍賣區塊生產權利來獲得MEV的利潤,一旦去中心化排序實現。作為Arbitrum的主要開發團隊,Offchain Labs對MEV拍賣持保留態度,並正在探索減少MEV的方法。

儘管該協議目前不會分配現金流,但這些現金流將積累到國庫並用於進一步的增長。在現代金融中,產生自由現金流並將其再投資通常被認為是一種良好的方式,只要企業處於高增長期。 Layer-2 是高增長的行業,而加密貨幣行業也是高增長的。如果未來增長飽和,DAO可以投票分配其自由現金流。

非Gas 資產

ARB 可能永遠不會成為Arbitrum 上的Gas 代幣,但這並不需要成為其有價值的先決條件。隨著它轉向去中心化的排序器集,ARB 未來很可能會增加其他實用性。 DAO 可能會強制要求Sequencer 進行ARB 質押,以經濟上對齊激勵,並允許在任何不當行為的情況下進行削減,類似於權益證明網絡中的驗證器。這將增加代幣的價值,因為用戶要求協議提供更高的安全性。

與Optimism 的競爭

很明顯,ARB 代幣通過其現金流、治理和安全性具有價值。我們可以通過將關鍵指標與最接近的競爭對手Optimism 進行比較來估計其價值。

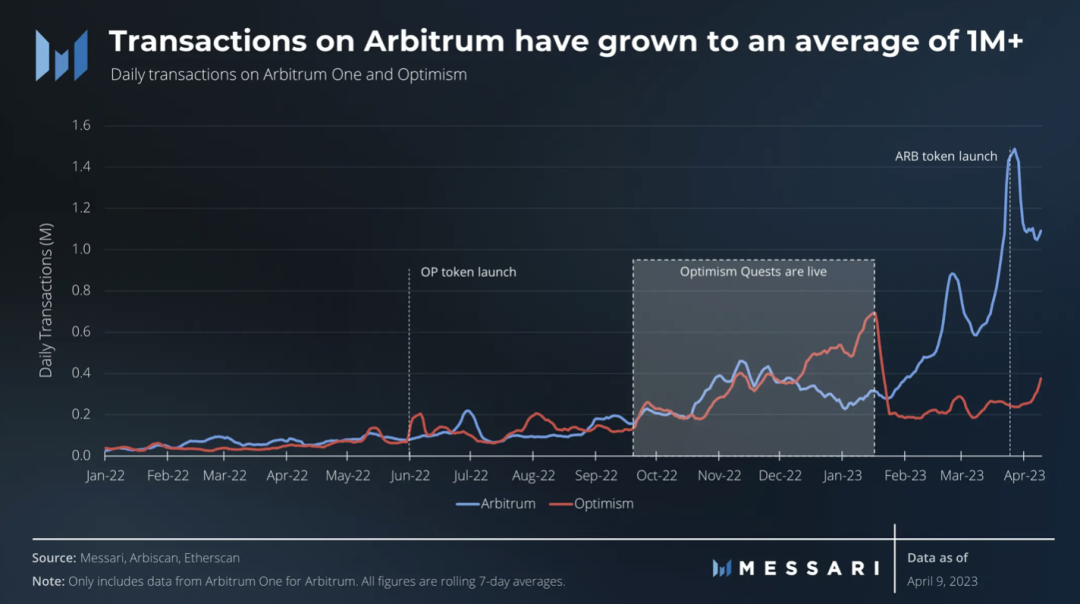

每日交易量

2022 年,Arbitrum 和Optimism 的日均交易量相似,分別為153,000 和155,000。然而,Optimism 的活動似乎主要是由於其激勵計劃的支持,在2023 年1 月結束,就經歷了急劇下降。另一方面,由於空投的預期,Arbitrum 在2023 年經歷了急劇的增長,空投當天活動量達到了270 萬。截至目前,Arbitrum 的日均交易量為663,000,是Optimism 的兩倍以上,後者的日均交易量為302,000。

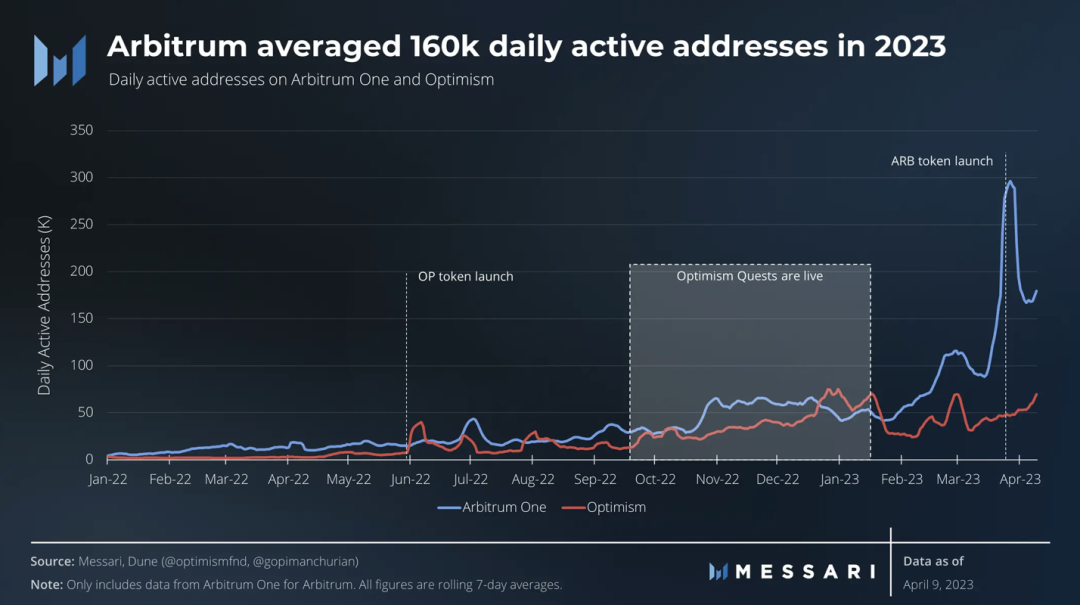

每日活躍用戶

活躍地址的趨勢與交易類似,Arbitrum 的每日活躍地址比Optimism 更高。 2022 年,Arbitrum 的日均活躍地址為27,000,而Optimism 為17,000。截至目前,Arbitrum 有164,000 個日均活躍地址,空投日峰值為612,000。 Optimism 在2023 年的日均活躍地址為48,000。

Sequencer 收入和利潤

由於其更高的活動量,Arbitrum 產生的Sequencer 收入和利潤高於Optimism。 2022 年,Arbitrum 產生了2200 萬美元的Sequencer 收入和600 萬美元的利潤,而Optimism 分別產生了1800 萬美元和400 萬美元的Sequencer 收入和利潤。 2023 年第一季度,Arbitrum 創造了1000 萬美元的收入和400 萬美元的利潤,進一步超過了擁有600 萬美元收入和100 萬美元利潤的Optimism。

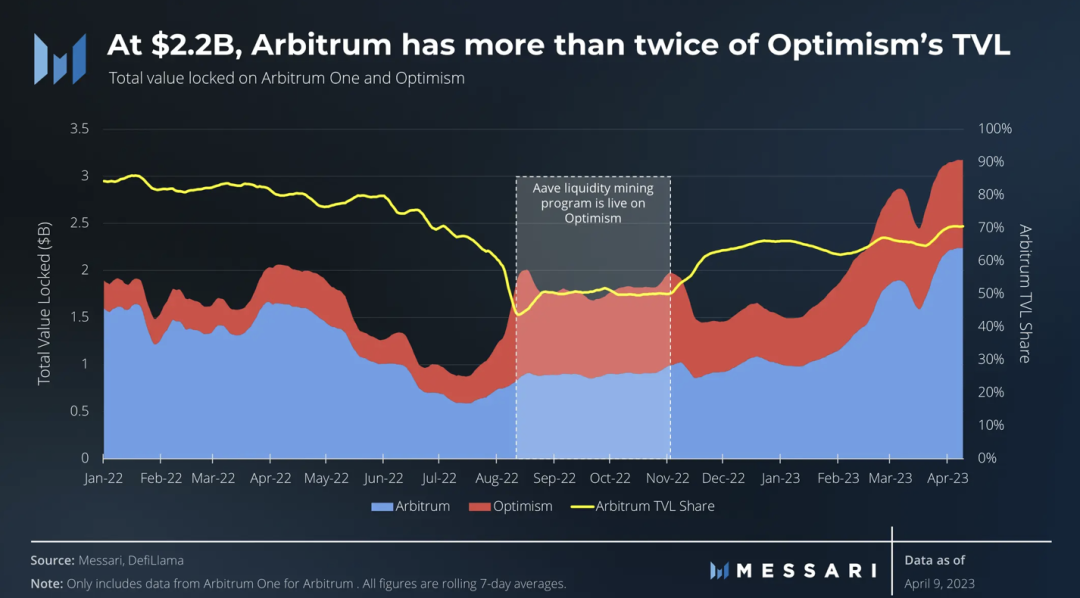

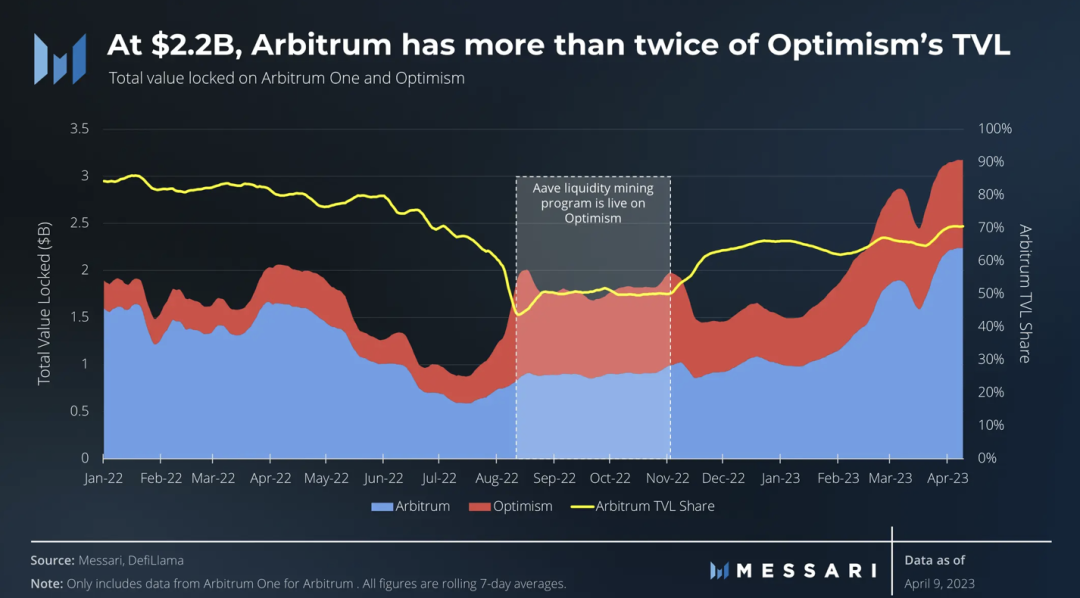

TVL

在2022 年和2023 年的大部分時間裡,Arbitrum 的TVL 高於Optimism。 Arbitrum 的主導地位在其代幣推出後進一步增強,因為ARB 已成為其DeFi 協議中的重要抵押資產。目前,Arbitrum 的TVL 為22 億美元,而Optimism 為9 億美元。

相對估值

儘管Arbitrum 的完全稀釋市值高出20%,但在所有關鍵估值指標上都顯著偏低。儘管Optimism 有一個激勵計劃,但Arbitrum 在2022 年的大部分時間內都能表現出色。現在有了ARB 代幣,Arbitrum 可以運行自己的激勵計劃,進一步擴大領先優勢。

其他因素

儘管Arbitrum 和Optimism 是緊密的競爭對手,但比較並不完全準確。以下是一些應該考慮的額外細節。

空投活動

Arbitrum 在空投當天經歷了活動量的大幅增加,包括更高的交易量、活躍用戶、排序器收入和利潤。由於分析的期間是2023 年,這在某種程度上誇大了Arbitrum 的採用度指標。

超級鏈生態系統

Optimism 在創建超級鏈生態系統方面處於早期領先地位,Coinbase 宣布正在OP Stack 上構建。 Arbitrum 也宣布了自己的rollup 生態系統,Arbitrum Orbit,但尚未宣布任何重要的構建者。

治理結構的差異

ARB 代幣對Arbitrum 的治理控制權大於OP 持有人對Optimism 的控制。 OP 持有人與其Citizens’ House 共享治理權,其控制從排序器產生的收入。因此,ARB 應該比OP 從同樣的收入中產生更多價值。

結論

Arbitrum 是以太坊最大的Layer-2 解決方案,已在所有指標上領先於其唯一的主要競爭對手Optimism。 DAO 和基金會應該忽略這個小的麻煩並共同採取行動,確保Arbitrum 建立其早期領先優勢。隨著以太坊上海昇級的結束,L2 之戰還遠沒有結束。 Optimism 也在計劃進行自己的升級,並且更多的rollup 發布即將到來。

展開全文打開碳鏈價值APP 查看更多精彩資訊