原文標題:《Forget Art, Let’s Trade: How A 10-Person Startup Came To Dominate NFT Markets》

受訪者:Tieshun Roquerre,Blur 聯合創始人

撰文:Maria Gracia Santillana Linares, Forbes

編譯:Kxp

隨著過去一年NFT 購買狂潮的平息,一家新的以交易者為中心的NFT 市場悄然取代了OpenSea 成為市場領導者。

NFT 交易公司Blur 的24 歲聯合創始人Tieshun Roquerre 回憶著掛在他家辦公室牆上的Vestaboard,想起就在幾個月前,從這個顯示器發出的嘈雜聲音讓人無法忍受。這款雲連接的分葉顯示器,設計成了一個複古火車站出發牌的樣子,Roquerre 編寫了程序來提醒自己,每當有一枚NFT 在他的新興NFT 市場上買賣時,顯示牌就會翻動,而每一次點擊都意味著在Blur 上進行了一筆新的交易。

當Blur 於2022 年10 月首次推出時,翻動一塊顯示牌的門檻是0.1 個ETH,相當於大約130 美元的NFT 價值。但隨著交易者紛至沓來,即使Roquerre 將門檻提高到1 個、5 個,甚至是10 個ETH,也沒有減弱人們交易的熱情。

Roquerre 承認:「那真是一片喧囂,我們不得不關掉它。」他自嘲道:「我很煩躁,但又高興自己煩躁。」

在過去的六個月裡,Roquerre 和聯合創始人Anthony Liu(直到最近才以網名「Galaga」為人所知)已經建立起了以交易量為基準的最大NFT 市場,取代了市場領導者OpenSea。後者在2022 年1 月獲得了133 億美元的估值,使得其聯合創始人Devin Finzer 和Alex Atallah 成為了第一批NFT 億萬富翁。 3 月份,僅有10 名員工的小型公司Blur 的交易量達到了10 億美元,而OpenSea 的交易量為2.6 億美元。

與其他數字資產一樣,NFT 市場自2022 年1 月達到頂峰以來已經出現下滑,當月銷售額達到50 億美元。但3 月份單月交易量達到17 億美元,年至今交易量已超過47 億美元。一些最受歡迎的NFT,如Bored Apes,常常售價超過10 萬美元。

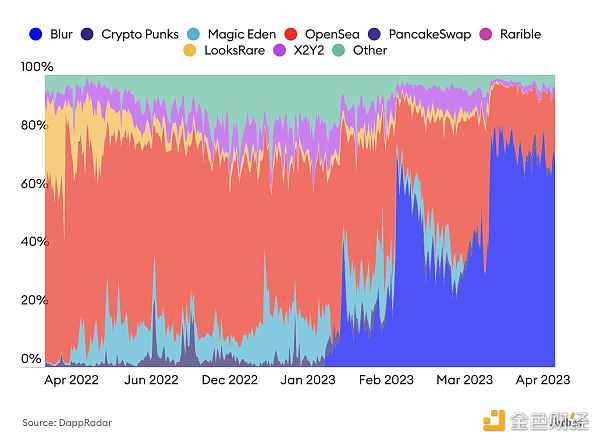

總部位於舊金山的Blur 的迅速崛起讓業界專家感到震驚,因為它能夠超過總部位於紐約的OpenSea,儘管其他有充足資金的創業公司嘗試超越OpenSea 但均告失敗。 OpenSea 在2021 年夏季佔據了NFT 市場的主導地位,即使在競爭對手如雨後春筍般湧現時,OpenSea 在2022 年底仍佔據了市場的75% 份額。根據Dapp Radar 的數據,它從188 億美元的交易量中獲得了4.72 億美元的營收,交易手續費為2.5%。一年前,Coinbase 推出了自己的市場與OpenSea 競爭,但結果非常糟糕,至今僅錄得600 萬美元的銷售額。

Blur 迅速崛起的原因有很多。首先,儘管OpenSea 一直在迎合零售NFT 買家和藝術愛好者,但Blur 採取了截然不同的方法。 Blur 借鑒了Robinhood 的增長策略,瞄準了活躍的NFT 交易者,通過向Paradigm 和Cozomo de Medici 等Crypto 投資者籌集的風險資本來支持其業務和增長,從而在平台費用上壓倒了競爭對手。與Binance 類似,Blur 還通過自己鑄造的Token 獎勵客戶,而OpenSea 尚未啟動類似舉措。 Blur 的時機非常巧妙。對於用戶友好的OpenSea 來說,零售客戶和收藏家對NFT 的休閒購買基本上已經消失。但是,以盈利為目的的NFT 交易者仍然在每天大量交易數字資產。

Blur 的替代模式和突然出現動搖了整個NFT 生態系統,促使許多參與者重新審視受眾定位、創作者版稅和NFT 效用。

Roquerre 是馬薩諸塞州劍橋市一家家庭旅館經營者的兒子,他對科技初創公司的熱愛始於2013 年,當時他15 歲,獲得了快速成長的T 卹初創公司Teespring 的軟件工程師暑期工作。這份實習工作演變成了一份全職工作,當Roquerre 從他的波士頓私立高中輟學後,在母親的幫助下,搬到了與他在Craigslist 上找到的室友共享的舊金山公寓。

在Teespring 工作一年後,Roquerre 在2015 年創立了自己的招聘初創公司StrongIntro。一年後,他離開了該公司,成為了麻省理工學院的一名大一新生,而Anthony Liu 已經是大二學生。作為舊金山本地人,Liu 一直知道自己想要進入初創公司行業。他說:「很大程度上,我選擇來麻省理工學院的原因是這裡珍貴的人際網絡。」

負責領導Blur 的七名工程師團隊的Anthony Liu,直到今天才公開使用他的真實姓名。

2018 年,在他大三那年,Liu 在一位共同朋友的茶話會上遇到了Roquerre。這場茶話會是麻省理工學院校園裡對初創公司感興趣的學生相互認識的機會。 「我們倆在尋找合作夥伴的過程中都非常有意識地做出選擇,」Liu 說。

那一年5 月,Liu 獲得了計算機科學學位,而Roquerre 決定從麻省理工學院輟學,加入他共同創建一家名為Namebase 的區塊鏈初創公司。 Namebase 經營著一個基於區塊鏈的域名市場。經過三年的發展,他們將其出售給了Namecheap,後者是僅次於GoDaddy 的全球第二大域名註冊商。

在2021 年NFT 熱潮期間,Roquerre 開始收藏和交易數字藝術品,但對於交易者來說,現有市場的服務讓他感到不滿意。他說,現有市場「將NFT 視為零售購物體驗」,這對於想要進行更多、更快交易且經驗豐富的收藏家來說並不理想。同時,自中學以來就在網上創建和出售數字藏品的Liu 對這個想法深信不疑。於是,在2022 年1 月,Liu 和Roquerre 為他們的新NFT 初創公司編寫了第一行代碼,專注於交易者。

市場平台,即一個公司為買家和賣家提供交流場地和基礎設施的地方,很難被顛覆。如果一個不錯的交易場所已經出現了,那麼新場所想要吸引足夠多的買家和賣家就非常困難,而且現有市場越大,打破它就越困難。例如,儘管Craigslist 的網站在20 多年後仍然保持原貌,但其2021 年的收入仍達到了6.6 億美元;而已有11 年曆史的Coinbase 仍是美國購買Crypto 的最熱門場所。在購買和出售NFT 方面,全球範圍內有數十個市場。

Roquerre 表示,要與OpenSea 在零售NFT 買家市場上的主導地位競爭幾乎是「不可能的」,但他認為在OpenSea 服務不太周到的客戶群中還有機會:那些有時每天交易價值數十萬美元NFT 的活躍交易者。

為了滿足交易者的需求,Blur 將其用戶界面設計得與OpenSea 的截然不同,後者強調NFT 藝術品,呈畫廊式展示。 Blur 借鑒了活躍股票交易界面,以簡單的NFT 收藏列表和可排序的列顯示重要交易數據,如每分鐘價格、交易量和所有權信息。用戶還可以進一步查看諸如「深度」之類的信息,顯示不同價格水平的交易量,以及其「競價池」允許交易者一次性競標多件作品以及單擊即可批量購買NFT。

這與Blur 之前的時代形成鮮明對比,那時交易者要在OpenSea 上出售大量NFT,必須逐個列出。 NFT 收藏品Rektguyz 的聯合創始人兼藝術家Ovie Faruq 表示:「那實在太痛苦了。」

為了降低這些交易者的成本,Blur 採取了一種有爭議的策略:向藝術家支付版稅變得可選。在OpenSea 和其他市場上,NFT 創作者通常有權在其作品的二次銷售中獲得版稅,通常高達2.5%。但是,版稅從未嵌入到區塊鏈上的NFT 底層、低級代碼中,因此只能由建立在區塊鏈之上的軟件(如OpenSea 的市場)來執行。 Blur 的舉動激怒了藝術家,導致OpenSea 降低了版稅費用,截至2 月份,兩個市場都同意遵守最低版稅費用為0.5% 的規定。

「Blur 曾表示他們並不在乎藝術性,只想建立一個人們可以為這些作品創建市場的交易所,而不關心這些NFT 具體是什麼樣子」,前芝加哥期權交易所交易員、現已退休並熱衷於NFT 交易的Shane Cutra 說道。自2020 年12 月開始交易以來,53 歲的Cutra 表示,他通過交易NFT 賺了約40 萬美元。

Blur 還通過發放其本地Blur Token 吸引了客戶,這種Token 根據交易者的活動水平存入(或在Crypto 領域稱為空投)到交易者的錢包中。創建這種「忠誠度」Token(在Blur 的例子中可用於享受折扣)並根據使用情況免費發放,是Crypto 吸引和保留客戶的常見營銷策略。 Blur 的Token 與幣安Token 一樣,不代表平台所有權,但確實具有投票權,讓Token 持有者在平台軟件更改上發表意見。

Blur 的第一輪Token 空投於2 月份進行,面向自去年10 月推出以來一直使用該平台的用戶,為從競爭對手那裡轉換過來的交易者提供額外Token。它還找到了一種創新的方法,為交易活動提供Token 獎勵,最大程度地減少了「自洗交易」,這是Crypto 交易中的一種常見現象,人們與自己交易以獲取交易激勵或操縱市場,實質上只獎勵客戶某些類型的出價。 NFT 市場Looksrare 和X2Y2 都在2022 年初推出,試圖顛覆OpenSea,但都受到了大量自洗交易的困擾,且從未佔據超過15% 的NFT 交易市場份額。

Roquerre 拒絕透露他持有多少Blur Token(總發行量為3.42 億),只表示其中29% 屬於Blur 創始人和員工。剩餘的忠誠度Token 中,51% 用於Blur 的交易者,20% 用於投資者和顧問。根據 CoinGecko 的數據,Blur 目前流通的Token 市值約為2.5 億美元,每個Blur Token 約為0.58 美元。

Blur 的策略累積效應對NFT 市場產生了巨大影響。 2 月份,OpenSea 宣布暫時取消其2.5% 的平台費用——這是去年其幾乎賺取5 億美元營收的商業模式。 4 月份,OpenSea 推出了OpenSea Pro,這是一款0% 手續費且與Blur 具有類似交易工具的NFT 交易平台。當《福布斯》致電OpenSea 徵求評論時,他們拒絕直接談論Blur、費用結構的變化或是否計劃推出自己的忠誠度Token。 「我這輩子見過很多走向失敗的競爭,」知名NFT 工作室ArtBlocks 的藝術家兼創始人Erick Calderon 說,「在我看來,這次最為驚人。」

在瘋狂且有時令人困惑的Crypto 和NFT 交易世界中,圍繞商業模式建立可持續的壁壘幾乎是不可能的。自去年推出以來,Blur 在不到六個月的時間裡就取代了OpenSea 成為市場領導者,但如果希望保持領先地位,它還面臨許多挑戰。首先,它不收取任何費用,因此主要依靠其1100 萬美元的風險投資資金。它需要採用收費或找到其他收入來源來維持其開支,目前只有10 名員工,其中大部分是軟件工程師。 8 月份,Blur 的Token 持有者將就開啟2.5% 平台費用的提案進行投票,但如果啟用這些費用,它可能很快失去大量用戶。儘管過去七週Blur 在交易量上一直遙不可及地領先於OpenSea,但OpenSea 的月度用戶仍然多於Blur,OpenSea 每周有9 萬交易者,而Blur 約有4 萬,根據 Dune 上的數據。

Blur 與NFT 藝術家之間也存在不和,因為它大膽地削減了所有給予創作者的版稅。 Deadfellaz 流行系列的創始人兼CEO Betty(化名)在最近的一條推文中說:「當你不承認或支持創造你交易的人時,你怎麼指望經濟繁榮呢?」

然後還有監管問題:美國證券交易委員會(SEC)一直在加大對Crypto 公司的執法力度,並越來越將NFT 視為潛在的證券。一起針對流行的NBA Top Shot 創作者Dapper Labs 的訴訟指控該公司的NFT 是證券,SEC 據報導正在調查領先的NFT 工作室Yuga Labs,因為其涉嫌未註冊證券形式的NFT(如Bored Apes)的銷售。

諸如Blur 的獎勵Token 也可能受到審查,Eversheds Sutherland 的證券執法和訴訟實踐合夥人Adam Pollet 表示,即使Token 僅用作治理Token 以改進和資助平台的發展,Blur 仍可能面臨監管行動。

他補充說:「這降低了違規行為的風險,但絕對沒有消除它。」 Roquerre 則表示,Blur 正與其律師團隊和Paradigm 的合作夥伴緊密合作,以確保他們處於法律的正確一方。他說:「從第一天開始,我們就一直關注確保我們所做的一切都符合監管規定。」