撰寫:BEN LILLY

編譯:深潮TechFlow

牛市什麼時候會重現?這是所有人都想問的問題。

然而問題並沒有確切答案,但一個分析框架有助於我們接近正確答案。

加密分析師BEN 從經濟學最基礎的供給曲線入手,分析了供給變化後以太坊和比特幣可能的價格變化,並以歷史上石油價格變化為例,試圖穿透那個供需關係左右價格的規律。

以下原文,是刻舟求劍還是精準預言?也許讀完後每一個你們的心裡,都會有各自的答案。

2023 年的後半年將迎來各種敘事的百花齊放。這曾在2020 年和2021 年發生過,當時由於COVID,印鈔機在當年全面運轉。當然,後遺症就是通貨膨脹。

牛市中,每個交易員、投資者和玩家都在鼓吹著比特幣可以對沖通貨膨脹的敘事。這也是很多人認為比特幣長期趨勢上漲的原因。

但將時間倒回一年前,結果並不理想。在2022 年3 月至9 月的幾個月裡,通貨膨脹率每個月都超過8%……但在同樣的時間範圍內,比特幣下跌了50%。

結果證明,比特幣對沖通貨膨脹的敘事並沒有奏效。那麼發生了什麼?

嗯,許多專家開始改變說法,說比特幣是通貨膨脹的早期指標。

事實上,你可以忽略任何敘事、宏觀情緒以及其他所有因素,只關註一個主要的問題——減半。正如我們將在後面提到的那樣,許多價格的變化是基於供應基本面的。

但是,讓我們今天我們先從以太坊開始說起。

它進行了Shanghai 升級。雖然這次升級看起來對其供應的影響微乎其微……但是,在未來幾個月中,它可能會造成沒人預料到的供應衝擊。這可能使得以太坊在第三季度和第四季度比比特幣更具優勢。

然後我們將討論我之前提到的……比特幣在2023 年末和2024 年將迎來的全方位敘事。

Eigen Layer,從供給側影響ETH 價格

我花了十多年的時間試圖掌握經濟學這門“社會科學”的規律,所以當我大約六年前進入加密領域時,我以為我正在放棄之前學習的東西,轉而開始嘗試新事物。結果發現,從“社會科學”中學到的供需曲線已經深深刻在我的腦海裡。

所以,在分析ETH(和其他代幣)時,我忍不住會用供需曲線來看待問題,並且會應用貨幣理論來分析ETH。

Eigen Layer 也不例外。

簡單介紹一下,Eigen Layer 旨在讓人們使用質押的ETH 來保護以太坊生態系統的其他領域。該團隊認為重新質押的ETH 所產生的能力(即所謂的超流動性質押),可以使ETH 這種代幣更俱生產力。

- 這是一個很棒的想法。首先,它將減少用戶參與生態系統多個板塊的成本,因為他們不需要啟動額外的服務或質押額外的ETH。

- 此外,它還可以幫助那些想利用以太坊強大共識層來使自己更安全的項目。新項目在早期往往會在安全方面預算超支,用代幣過多地獎勵驗證者進行高安全性支出,而網絡並不需要這樣高的安全性支出。這在市場上創造了供應過剩,給項目帶來額外的財務負擔。

因此,它可能是市場上非常有力的解決方案。但是,當涉及貨幣經濟影響時,我很矛盾。

實施超流動性質押的主要好處是,用戶無需購買更多的ETH 來質押到新項目中,而是可以重複使用當前已質押的ETH。

下面的這組圖表可以幫助鞏固這個觀點。

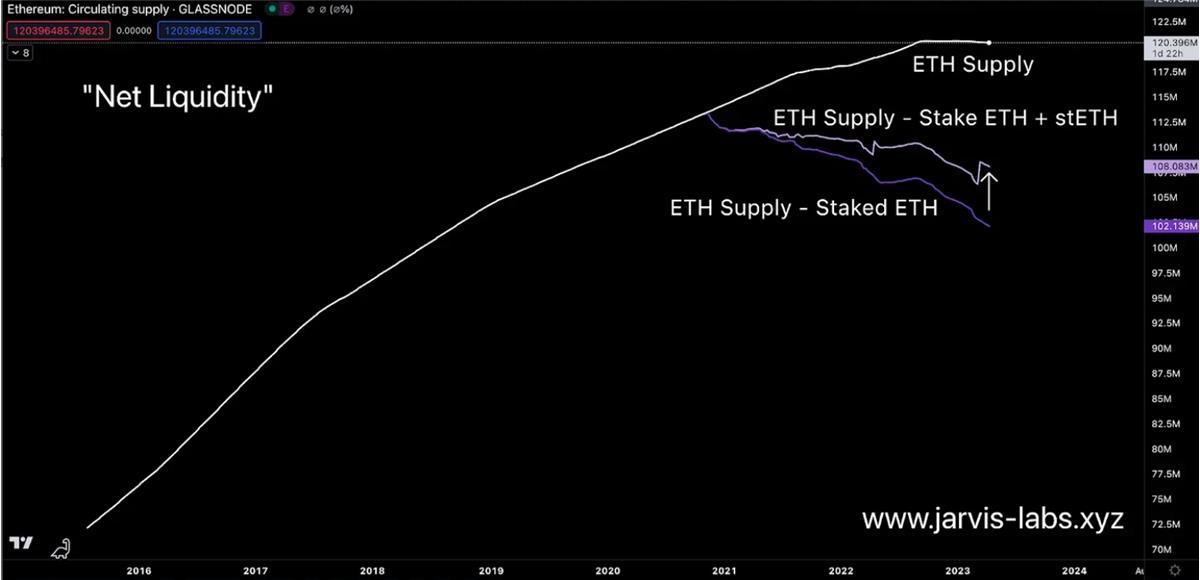

在下面的第一個圖表中,白線表示ETH 的供應量。供應線下面的紫線表示減去質押的ETH 後的ETH 供應量。這是一種查看ETH“淨流動性”的方式。

這種方式的問題在於,因為Lido、Frax、Rocket Pool 和其他人提供了流動質押衍生品(LSD),它們本質上使得質押的ETH 再次具有流動性。這意味著這種淨流動性觀點從一開始就存在固有缺陷。

因此,在下面的圖表中,我加入了Lido 的LSD – stETH 的供應量,重新計算了ETH 的淨流動性曲線。

無論如何,如下所示,淨流動性明顯更高。如果我們再加上Rocket Pool 的rETH 和Frax 的frxETH,它將會更高。

換句話說,從表面上看,Eigen Layer 似乎會使得質押的ETH 更具流動性,因為它允許重新使用質押的ETH。

但實際上,Eigen Layer 將導致ETH 供應量變得比之前更不具流動性。因為用戶將不再在LSD 上質押ETH,而是使用Eigen Layer 進行重新質押。這意味著Eigen Layer 將導致淨流動性下降。

市場上供應減少會導致更強勁的價格趨勢。 Eigen Layer 解決方案可能不會受到加密市場的關注,但一旦生效,我們可以期待看到其對於價格基本面的提升效應更加強勁。我們期待跟踪Eigen Layer 的使用情況。

但請記住,ETH 的命運仍然由市場之王BTC 決定。無論去向何處,ETH 都會追隨BTC 的腳步。

BTC 供給減半,迎來新牛市

討論完ETH,下面進入BTC。

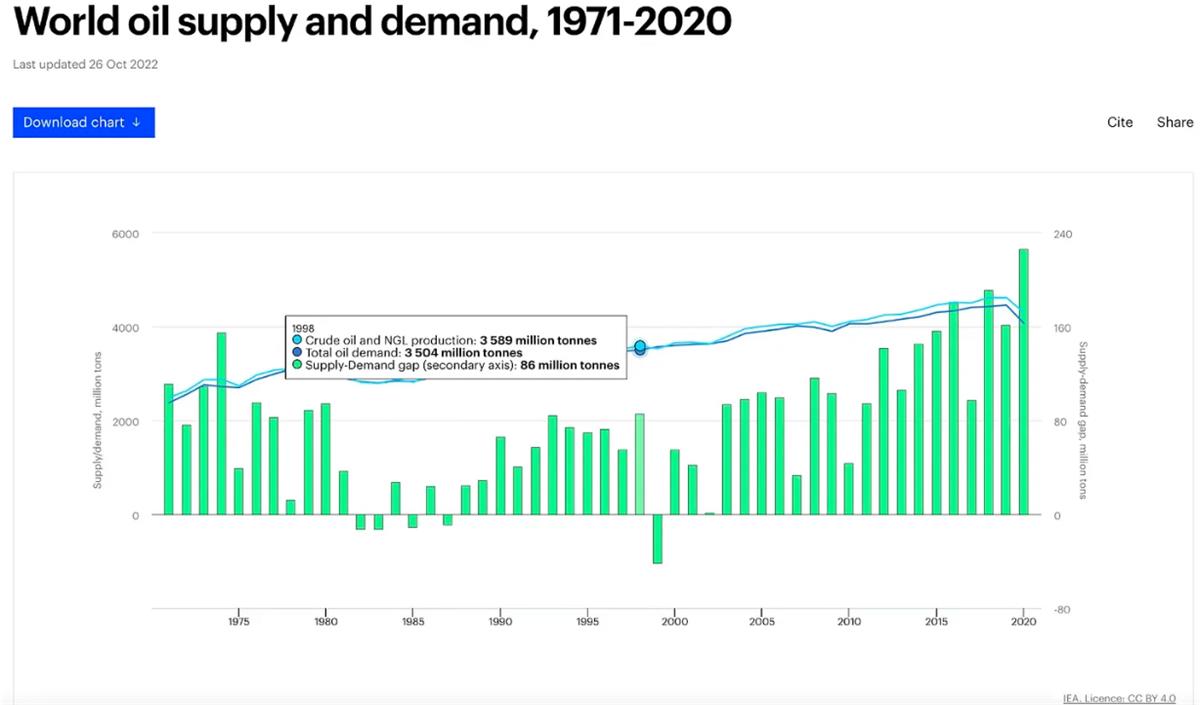

距離比特幣下一個減半大約還有一年的時間。每次比特幣減半都會使得新的比特幣流通量減少,帶來供應衝擊。如果我們把它類比為石油,那麼這就相當於從地下開采出了更少的石油。當我們看到石油生產商討論這個話題時,市場價格會因此上漲。通常情況下,新聞會引起價格波動……然後是市場平靜……隨後價格會在較長時間內緩慢上漲。舉個例子,在1999年左右,全球石油供應量就出現了下降。

這是由於1998 年3 月和6 月宣布的全球減產協議所致。有趣的是,在這些減產措施實施之前,我們已經看到了價格有所行動。下面的圖表顯示了原油期貨的價格,並在那個時間段上方畫了一條垂直的紅線。請注意該時間段附近的價格變化。出現了兩次快速上漲超過20%的情況,說明市場預期會減少石油供應。

但價格繼續下跌直到1999 年。這是因為像這樣的供應變化需要時間才能反映在全球市場價格中。

削減供應量和價格反應之間存在滯後效應,因為市場上仍然有存量供應在支撐。但一旦市場上的可用供應開始明顯減少,價格就會做出反應。

在1999 年和2000 年,一旦供應減少被市場發覺,石油價格上漲了200%以上。

比特幣也是如此。主要區別在於,它的減產被編程進其代碼中。這意味著不需要新聞發布,市場知道即將到來的情況,可以基本上提前對它作出反應。

歷史表明,在BTC 每個減產事件前的13-18 個月之間,價格會觸底。我們現在距離下一個減半還有12 個月,根據這個歷史,這就是為什麼BTC 價格最近一直在上漲的原因。

另一個重要的關注點是,在底部和減半事件之間往往會有一個冷靜期……而正是這個冷靜期提供了一些歷史上最好的買進機會。