原文作者:Web3_buidl

原文編譯:Yvonne

DeFi 戰場已出現過幾場知名「戰爭」,如Curve 之戰和DEX 流動性之戰。

以太坊上海昇級已啟動下一個戰爭敘事——質押大戰。

LSD(流動性質押衍生品)的類型有哪些,其特徵如何,誰將占主導地位?

本文將詳細介紹上述內容,幫你為即將到來的「戰爭」做好準備。

文章將涵蓋:

1 )PoS 與LSD

2 )ETH 質押市場

3 )LSD 協議之間的對比

4 )個人觀點

1.PoS 與LSD

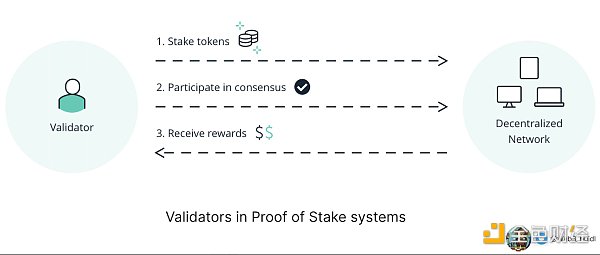

權益證明(PoS)是一種共識機制,驗證者將代幣投入區塊鍊網絡,為網絡提供安全性。

作為回報,驗證者可以獲得網絡的區塊獎勵和用戶支付的交易費用。

鑑於其中涉及技術問題,驗證通常由專業的節點運行者承擔。

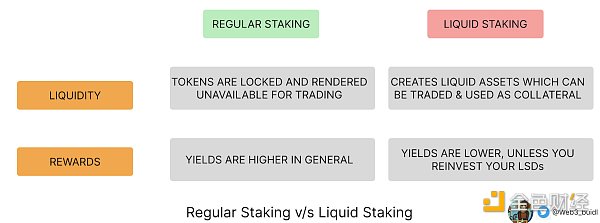

因此,為增加對質押和流動性的可訪問性,市場中出現了類似Lido 這樣的流動性質押協議。

這些協議發行LSD–「流動性質押衍生品」。

這些協議允許用戶將其代幣抵押給驗證者,以換取部分的利息收益。

此外,這些LSD 可以在DEX 上進行交易,允許用戶將其轉換回未抵押的代幣。

現在,讓我們了解質押戰爭中的勇士們。

2.ETH 質押市場

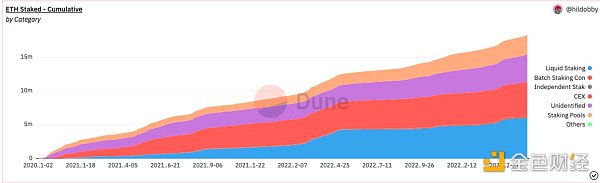

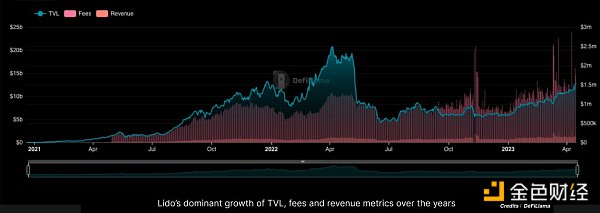

ETH 流動性質押市場增長迅猛,幾乎佔據了ETH 質押市場45% 份額。

更重要的是,在上海昇級之後,所有LSD 協議的TVL 都增加了!

社區似乎在看漲! ?

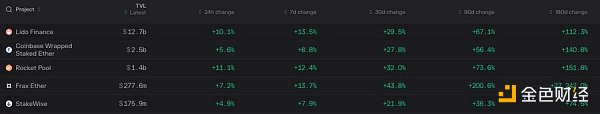

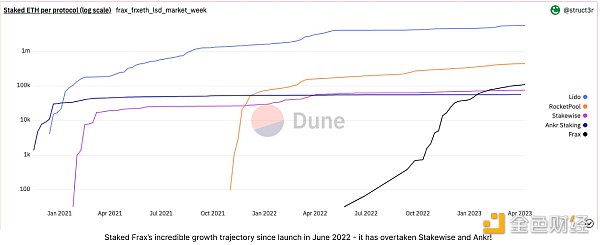

Lido 是絕對的領導者,佔ETH LSD 市場份額的70% 以上。

Rocketpool、Stakewise 和Frax 都在穩步獲得剩餘的市場份額。

Coinbase 作為領先的CEX 也進入了LSD 領域。

讓我們來看看這些不同的LSD 協議,並進行比較。

3.LSD 協議對比

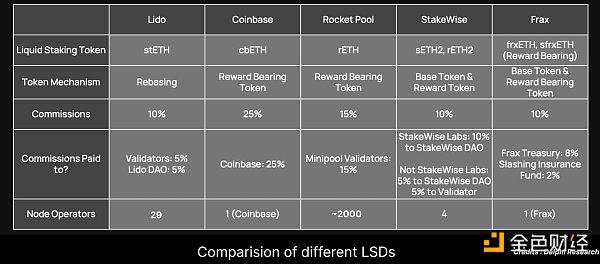

對比參數:

• 代幣類型和機制

• 佣金

• LSD 類型的優點

• LSD 類型的缺點

• 節點運營商

我們將討論的協議有:

3.1 Lido

3.2 Rocketpool

3.3 Coinbase

3.4 Frax

3.5 Stakewise

我們開始吧!

3.1 Lido(stETH)

代幣類型和機制:

stETH 是一種rebase 代幣,具有彈性供應。

持有者所獲得的收益會自動反映在所持有的stETH 增加量上( 變基)。

佣金:10%

LSD 類型的優點:stETH 是迄今為止最受歡迎的LSD 代幣。

stETH 也被普遍接受為抵押品。

LSD 類型的缺點:在DEX 中使用很複雜,因為流動性池中的stETH 也必須重新rebase,這就是為什麼使用它的封裝版本。

3.2 Rocketpool (rETH)

代幣類型和機制:

rETH 是一種帶有獎勵的代幣,即隨著獎勵的增加,它的基礎價值會逐漸增加。

與rebase 代幣不同,這些代幣沒有頻繁變化的彈性供應。

佣金: 15%

LSD 類型的優點:RPL 具有無權限的節點操作,即任何人都可以通過質押16 ETH 和1.6 ETH 的RPL 成為節點運營商。

這與Lido 不同,後者有一組經過許可的驗證器。

此外,rETH 可以說比stETH 更好地維持了與ETH 的錨定。

LSD 類型的缺點:流動性低於stETH,較stETH 使用範圍更小。

3.3 Coinbase (cbETH)

代幣類型和機制:

cbETH 是一個帶有獎勵的代幣,類似於rETH。

佣金:25%

LSD 類型的優劣勢:CB 是上市公共實體這一事實,既是cbETH 的優勢也是劣勢。

儘管它可能會讓願意參與質押的機構逐漸產生信心,但它也會帶來對監管的擔憂。

佣金高,只有一個節點運營商是其另一缺點。

3.4 Frax (sfrxETH & frxETH)

代幣類型和機制:

Frax 使用了一種獨特的模型,允許用戶在2 個代幣之間進行選擇——frxETH 和sfrxETH。

frxETH 不從質押的ETH 中獲得信標鏈收益,而sfrxETH 則從質押中獲得所有收益。

這意味著,sfrxETH 從所有未被質押的frxETH 中獲得收益,從而增加其收益。

LSD 類型的優點:

a. frxETH 被設計為與ETH 錨定,這使得它對能夠提供frxETH-ETH 流動性池的流動性提供者俱有吸引力。

由於Frax 是持有CVX 最多的協議,它可以直接釋放&吸引更多的流動性。

b. sfrxETH 的收益率比其他LSD 高,因為來自frxETH 的質押收益率直接流向sfrxETH。

缺點是只有一個節點運營商,設計複雜。

佣金: 10%

3.5 Stakewise (sETH 2 & rETH 2)

代幣類型和機制:

StakeWise 使用獨特的基礎模型(sETH 2 )+ 獎勵代幣(rETH 2 )來細化用戶的收益和獎勵,這兩種代幣的價值與在信標鏈上質押和賺取的ETH 是1 : 1 。

LSD 類型的優點: 2 種不同的代幣在提供DEX 流動性時有助於減輕無常損失。

LSD 類型的缺點:由於需要2 個流動性池,它會導致流動性分割和更高的滑點。

佣金: 10%

節點運營商: 4

以下是5 個LSD 協議的對比情況,總結成表格格式。 ?

4.個人想法

1.LSD 是對ETH 價格的槓桿押注

目前, 15.3% 的ETH 被質押。預計到2025 年,約30% 的ETH 供應將被質押。

原因在我之前的文章中可以看到:https://twitter.com/Web3_buidl/status/1642543232084230145

考慮到未來幾年ETH 總質押量將翻番,市值還有增長空間。

由於LSD 協議的協議收入與ETH 價格直接相關,因此可以將流動性質押協議視為對ETH 的槓桿質押,因為它們比質押ETH 獲得了更大的市場份額。

2.Lido 將在2025 年佔據LSD 市場50% 以上的份額

雖然cbETH 和frax 等協議正在蠶食Lido 的市場份額,但到2025 年,Lido 仍極有可能保持50% 以上的市場份額。

近期,Justin Sun 這類「巨鯨」的存款量顯示了人們對Lido 的信心。

3.收益率在平衡狀態下將減少至大約3.5%

投資收益來自於共識和執行層。

隨著收益分配給更多的質押者,共識層收益將下降。

執行層產量將隨著鏈上活動/ MEV 的增加而上升

平均而言,預計2025 年的收益率將在3.5% 左右。

到2025 年,共識層收益率將從3.57% 下降到2.76% 。

執行層的收益將根據鏈上活躍性和ETH 的稀釋而有所不同。

4.普遍較高的完全稀釋價格與銷售比率(P/S)

Lido 的市盈率為610 倍,在過去一年里大幅下降至76 倍。

即使在FDV 較低的情況下,Frax 和vastwise 也擁有較高的P/S 率,因為他們的市場份額較小,收入也較低。

綜上所述,上海昇級是一個巨大的去風險事件,ETH 價格上漲是社區投下的信任票。

看看質押戰爭的故事如何展開,以及誰會勝出,將是一件有趣的事情。 ?

等待戰爭開始。