從2022 年3 月開始,美聯儲將連續加息,一口氣將聯邦利率提升到4.75% ~ 5% ,可以說是有史以來速度最快幅度最大的加息週期。

聯邦利率5% 意味著你什麼事都不用做,把錢放進money market fund 裡就能美美的享受接近5% 的無風險利率。

而與此同時,DeFi 世界裡老牌協議(Curve,Aave,Compound)的普遍收益率在0.1 ~ 2% 之間,為了農這1% 利率需要承擔的風險有智能合約風險+預言機單點風險+USD 穩定幣脫錨定風險,而實際上在這一年間也確實出現了數不勝數的黑客攻擊事件、預言機報價錯誤造成壞賬、以及USDT 和USDC 的短時間但大幅度的脫錨。

DeFi 農民這一年真是難上加難啊,那不如乾脆出金買國債去咯,可惜tradfi 的種種門檻對於生長在中國大陸的我們來說是在太高,別說美債了,在國內開個 I 類戶再開個美元帳戶存個美元定期都難倒不少人。

這時候以 MakerDAO 為首的DeFi 協議就想方設法把真實世界資產(Real World Asset,RWA)帶到鏈上,從而把非旁氏的real yield 引入DeFi。

但是普通散戶並不能分到一杯羹,可以說當前 DeFi 世界的主要矛盾是:人民日益增長的美債需求和不平衡不均等的美債獲取權之間的矛盾,為了爭奪這一DeFi 聖杯從而成為眾多DeFi 樂高年化率基石,Flux Finance/T Protocol/Ribbon Finance 應運而生。

Flux Finance

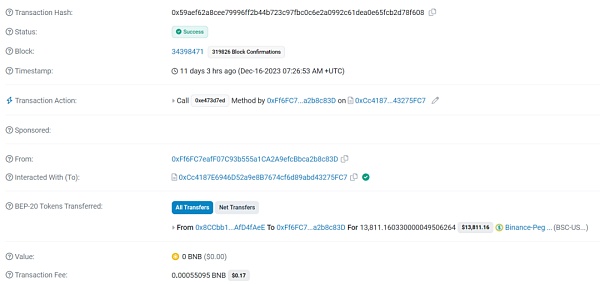

Flux Finance 是由 Ondo Finance 團隊開發的去中心化借貸協議,講 Flux 之前必須先介紹 Ondo 的 OUSG,Ondo Finance 和機構對接在鏈上發行由國債 ETF 做抵押的 OUSG,只有機構能夠鑄造和贖回 OUSG。看到這你會問:這不還是機構的遊樂園嗎?還不是沒散戶的份。這裡就是 Flux Finance 發揮作用的地方了,Flux 允許機構抵押 OUSG 借出其他穩定幣,這樣就把美債的利率間接的引入了無許可的 DeFi,作為散戶的你無需 SSN 無需銀行帳戶證券賬戶你就能美美地享受穩定幣4% APY。

總結

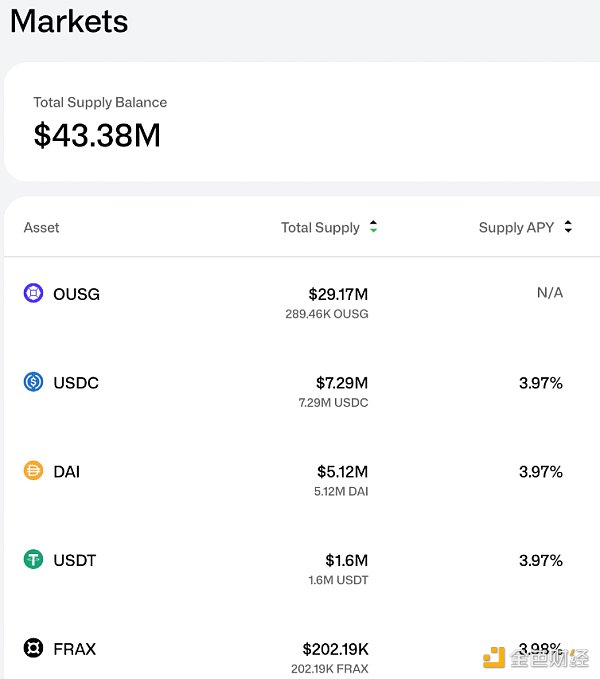

現在 Flux Finance 的總供應已經達到 4300 萬美元,OUSG 的市值已經超過一億美元,規模已經十分巨大。 Flux Finance 只是 OUSG DeFi 樂高的第一步,鏈上美債的未來非常廣闊。感興趣的朋友可以嘗試。

優點:

-

散戶參與無門檻,無需 KYC,無許可;

-

Flux Finance 是 Compound V2 fork 所以安全性有一定保證;

-

在 Flux 上,壞賬應該是極不可能發生的,因為它的資產通常非常穩定。作為額外的安全機制,Flux 的穩定幣預言機永遠不會將它們的價格定為超過 1 USDC,從而降低了外部預言機操縱的風險。

缺點:

-

只在以太坊上;

-

白名單清算機制,只有 KYC 過的地址能夠清算。

T Protocol

T Protocol 是由 JZ 團隊打造的鏈上無許可美債產品,項目本身是個 Liquity fork。協議內有 3 種代幣:sTBT, TBT, wTBT。 sTBT 是由 KYC 過的機構發行的 rebasing 代幣作為 TBT 的抵押品,同時 TBT 也是一個 rebasing 代幣,TBT 則可以由散戶無許可的鑄造。至於什麼是 rebasing 代幣可以問 chatgpt 或者參考 stETH。 wTBT 則是 TBT 的包裝版(不會 rebase)。目前 wTBT 的 APY 在 4.7% 左右,可以把 wTBT 看成帶利息的穩定幣。目前已在 op 上的 velodrome 有流動性

總結

wTBT 這樣的 real yield 基石在 CDP 穩定幣,PCV 配置方面都有施展拳腳的空間,聽 JZ 說在跟 MIM 談合作,讓我們拭目以待。鏈接(訪問時不能是香港、美國或者北韓 IP)

優點

-

無許可,無門檻;

-

APR 比 Flux Finance 稍高;

-

目前在以太坊上,但計劃擴展到 Optimism,似乎也要去 BNB Chain;

-

正在進行$TPS 代幣空投,TBT 早期鑄造者有機會獲得空投。

缺點

-

界面相比 Flux Finance 略顯粗糙,不過這是 Liquity fork 的通病;

-

文檔頁面組織的不夠好;

-

一次性鑄造費用 0.1% ,贖回費用 0.3% 。

Ribbon

Ribbon Finance 這個項目我是又愛又恨啊,在 FTX 崩潰之前他們推出了 Ribbon Lend 無抵押借貸產品和 Ribbon Earn 保本金期權產品,那時候 Ribbon Lend 利息高達 13% ,我還放了 300 k USDC 借給 Folkvang(人稱小 FTX),項目方那時候說在某日前存款的有空投,沒想到他們耍賴改了日期,我就只賺到利息錢沒拿到 RBN 空投。

Ribbon Earn 的基礎年化率就是來自於無抵押借錢給做市商。之後 FTX 崩潰,他們的 Ribbon Lend 和 Earn 項目也應該算是死絕了,我也僥倖躲過一劫。

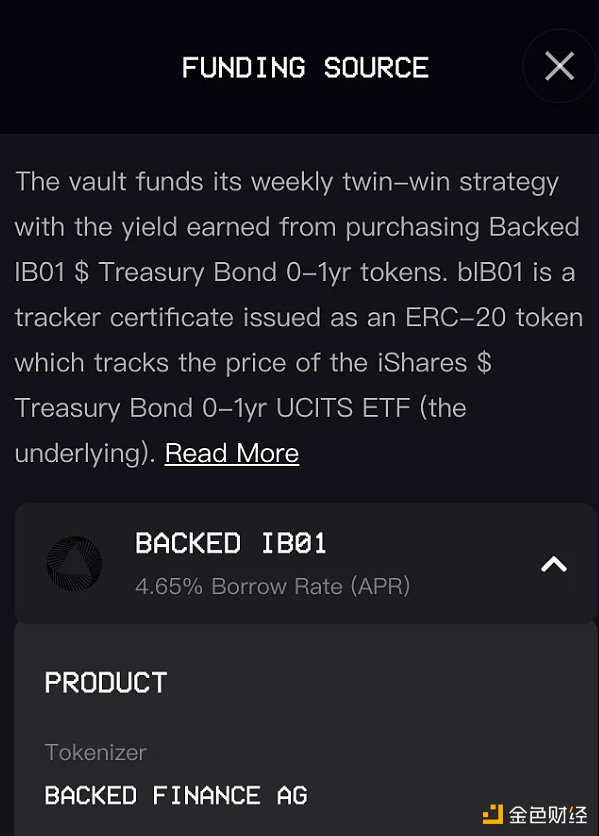

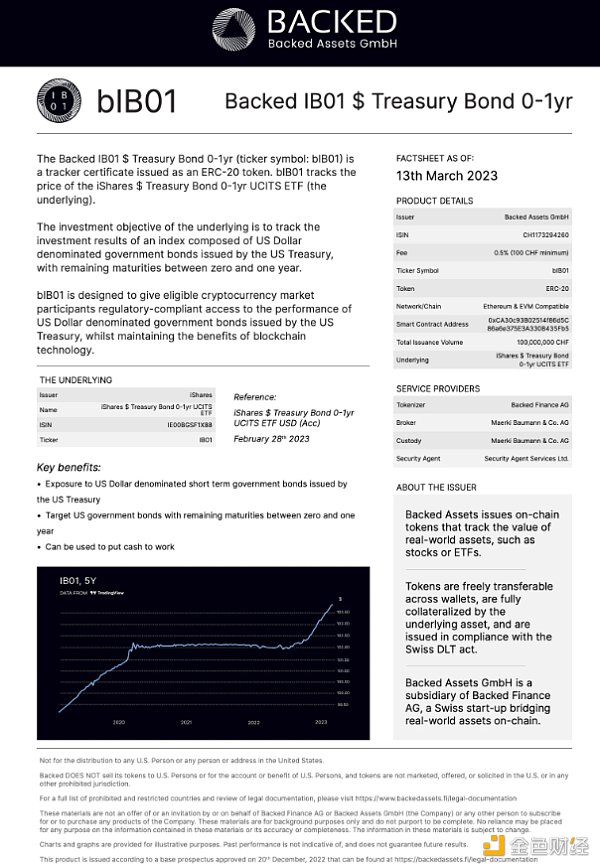

但是最近他們和 BackedFi 合作推出了基於國債的保本金期權產品。

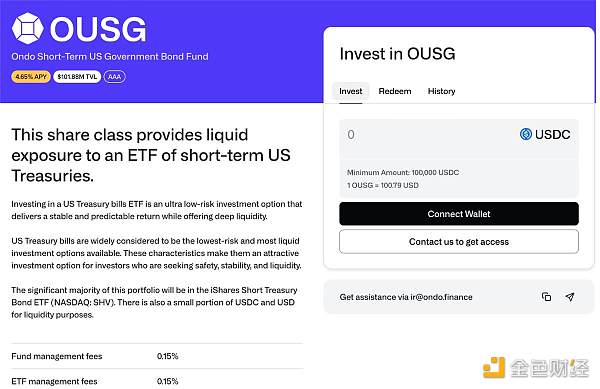

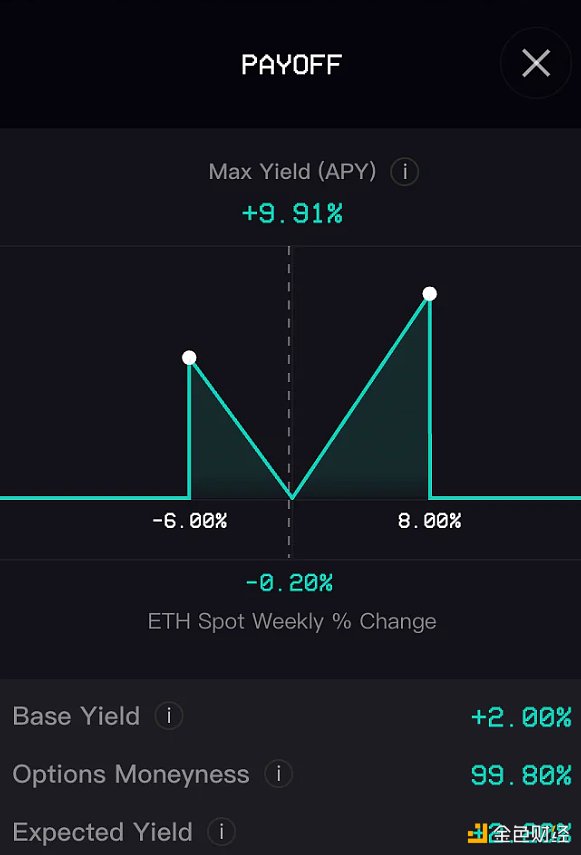

由圖可見,BackedFi 提供的國債產品年化率達到了 4.65% ,但是可憐的是 Ribbon Earn 基礎年化率只有 2% 遠低於其他純粹做無許可國債的競爭對手。

很多人不懂這種期權產品,我也不懂,所以就複製粘貼文檔裡的話:

讓我們通過一個例子來解釋一下:

-

步驟 1 :您將 USDC 存入 R-Earn 保險庫。

-

步驟 2 :該保險庫投資於 IB 01 國債,並收取利率。

-

步驟 3 :Ribbon 使用該 2% 年化收益率購買每週的平價敲出障礙期權。

結果 1 :ETH 上漲或下跌,但未突破障礙,從而為保險庫帶來利潤;

結果 2 :ETH 突破障礙,導致期權毫無價值。但是,由於期權是用借出本金所獲得的利息購買的,因此您不會損失任何資金。

其實此類產品 OKX 也有提供,叫做鯊魚鰭。但是不知道他是如何達到如此高的基礎年化率的。

總結

優點

-

UI 優美好看

-

Ribbon Finance 老牌項目值得信賴

缺點

-

基礎年化率低

-

產品複雜,不是所有人都懂期權

-

雖然 Ribbon 是多鏈部署但是 Ribbon Earn 只在以太坊