據OKX Ventures發布的2023年Q1總結,NFT市場在這一季度表現強勁:鏈上數據回暖跡像明顯,整體市場活躍度上升,且Ordinals協議帶來新的NFT市場機會,比特幣網絡的季度費用達到了自2021年Q4以來的最高水平。

但從NFT藍籌項目和整個NFT市場來看,並沒那麼樂觀。前不久Meta商業和金融技術主管Stephane Kasriel發推稱,該公司將在Instagram和Facebook上停止NFT和數字收藏品功能,無疑讓萎靡不振的NFT板塊雪上加霜。

那麼,當前NFT市場發展究竟如何?未來NFT破局點在哪?我們一起來看看。

NFT板塊整體發展現狀

2022 年下半年整個加密市場入熊之後,市場低迷,NFT 市場成交量也驟減。然而在2022年底,黑馬平台Blur強勢崛起,正面硬剛頂流Opensea,隨後,我們看到Blur強勢逆襲、一步步登頂NFT平台榜首的全過程,並帶來2023Q1NFT鏈上數據的提升。

據DappRadar數據,NFT市場交易量在2023年Q1快速增長,增幅達137%,總價值47 億美元,達到了自2022年Q2以來的最高水平。

當然,數據的攀升和黑馬平台Blur不無關係:2023年2月,Blur 啟動Token 分發和激勵政策,平台NFT交易量飆升,2月份的NFT市場總交易量為20.4億美元,約為1月的兩倍,其中絕大多數交易量來自Blur,這也是自2022年以來的最高水平。

2023Q1NFT總市值變化圖,來源:Footprint Analytcs

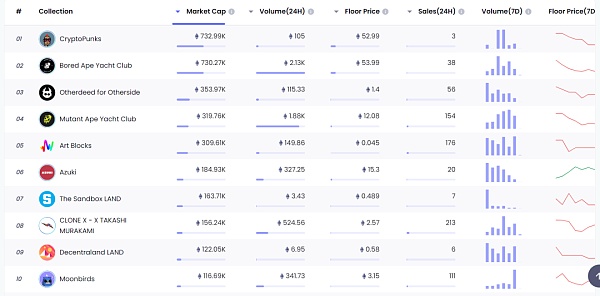

儘管整個NFT市場交易平台有所攀升,但與此同時,藍籌NFT地板價的普板下跌。據下圖NFTGo 藍籌指數,近一年中,NFT 藍籌經歷了短暫的高點(2022 年4 月29 日)後持續下跌,當前處於9000 點以下。所以,NFT市場交易量的上升,並未惠及行業中真正有共識的優質項目,看起來,絕大多數交易可能只是來自平台token激勵的結果。

另外一個重大變化是社交媒體巨頭關閉NFT功能:2022年5月,Meta隆重宣布將NFT功能引入其旗下社交平台Facebook和Instagram,至此時間尚未滿一年,4月11日,Facebook和Instagram便正式關閉了分享NFT的功能,此外,Instagram初始發行和出售NFT的功能也將關閉。

除此之外,備受期待的NFTFi賽道,近期雖然有不少融資,但並未出現一些非常亮眼的明星項目,尚需時日積累。

總體而言,2023 年開端,NFT 市場數據雖有回暖跡象,交易平台競爭加劇、比特幣NFT強勢崛起等給NFT帶來一系列利好,但藍籌NFT遭遇滑鐵盧、社交媒體巨頭關閉NFT等,說明NFT並未真正走出熊市,與2022年變熊之前繁榮的NFT市場相比,差距還是很大。

差強人意的藍籌NFT

入圈比較早的朋友都知道,2021 年初,NFT 市場經歷了一波狂熱,以BAYC 為首的NFT 成為了機構和明星強烈追捧的投資標的,憑藉強大的社區共識和運營手段成為藍籌NFT,佔據著絕大部分的市場份額。

而隨著加密市場牛熊轉換,曾經的藍籌項目也因過度炒作、缺乏創新,項目市值和均價雙雙下跌,且出現明顯分化。

儘管市場相比於去年下旬最低谷的時候有所回暖,但在2023年Q1階段,Doodles、Moonbirds、CloneX 等多個藍籌項目跌幅嚴重,平均均價下跌47.3% ;BAYC、CryptoPunks、Azuki 等也略有下降。

但是與最高點相比,這些藍籌NFT用價格暴跌來形容都不為過:

BAYC 作為頭部項目之一,旗下NFT 售價曾高達近900ETH,價值數百萬美元,地板價也超過100ETH。但近期,BAYC 地板價已跌至最近5個月以來的最低點53.99 ETH 。

一度被稱為NFT中“比特幣”的CryptoPunks跌幅更大,在2022 年3 月成交價格最高曾超過4200 ETH,按當時的價格約7500 萬美元左右。

不過在今年3 月21 日,有近1700 萬美元的Cryptopunks 被拋售,這次拋售行為將Cryptopunks 地板價從75 ETH 砸至62 ETH。從上圖數據看Cryptopunks 的價格已經低至到52.99 ETH,若再次出現拋售現象, Cryptopunks 地板價可能將進一步下跌。

另外一個藍籌項目Azuki因為詞源日文,被稱為紅豆,在發布後的一個月內,Azuki的銷售額達到了3億美元,其總銷售額甚至一度超過了CryptoPunks和BAYC,價格雖然不及前兩位“權貴”,但在2022年3月份單價最高曾衝到420ETH,是2022年最熱門的NFT 項目之一。但是,進入熊市以後熱度逐漸下降,當前Azuki地板價跌至15 ETH左右。

知名藝術家創作的Doodles上線不久便成為了藍籌NFT,交易量同樣長期佔據NFT 市場的前10 名,最高價將近60ETH,目前也回落到15.3ETH。

除了以上的老牌藍籌NFT外,最近大火的比特幣NFT,即Bitcoin Ordinals NFTs 也在3月內被大量鑄造。

2023 年1 月21 日軟件工程師Casey Rodarmor 發布比特幣網絡NFT 協議Ordinals ,正式將NFT 帶入到比特幣主網。

Dune 上的數據顯示,Ordinals NFT 在2 月以來飛速增長,尤其是圖片類內容。

但與以太坊上普遍使用成熟的中心化NFT 交易市場不同,在比特幣主網上,沒有NFT 交易市場,一切全靠場外交易。沒有Mint 頁面,發售模式大部分是自行交易,用起來還比較麻煩。

儘管如此,Ordinals 協議還是開啟了的「比特幣主網NFT」熱潮,4 月21 日,據Dune Analytics 數據顯示,比特幣NFT 協議Ordinals 累計鑄造量目前已達到1,192,910 枚,迄今產生的總費用已達到177.4931 枚BTC。

比特幣NFT的火熱,給NFT市場注入了新的活力,不過目前還在早期,可能隨著Ordinals 協議的發展完善,錢包應用、NFT 交易市場等「基建」的落地,比特幣NFT會給陷入熊市的NFT市場帶來新的敘事和發展機會。

NFT市場平台競爭依舊激烈

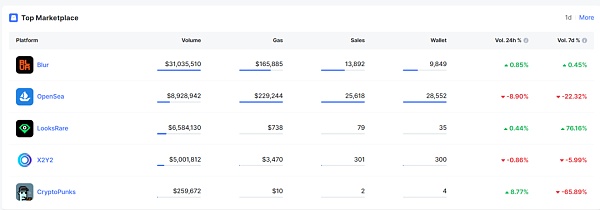

Blur 於2022 年10 月19 日正式推出,作為NFT市場的新貴,一上線就迅速成為了NFT市場的主要交易平台。

OpenSea一直是NFT市場龍頭,被稱為NFT的“eBay”或“Web3亞馬遜”,長期壟斷著80%以上的NFT市場份額,Blur的出現打破了這個局面。 Blur上線不久,即以黑馬姿態迅速搶占NFT市場份額,並對OpenSea頭部位置發起了衝擊,X2Y2、LooksRare等二級市場更是慘淡,且幾無對抗之力。

據下圖Dune Analytics最新數據,自2月份以來,Blur的NFT交易量一直高於OpenSea ,從數據上看Blur是這些市場數據增長的主要原因,其交易數量甚至已經超過OpenSea 成為NFT市場的龍頭。

不過3月數據的回落也說明,鏈上回暖跡象的有可能是“虛假”繁榮。很可能是因為Token分發的預期和規模效應(多輪分發、時間久),導致NFT的交易量激增,為了獲得Token而刷單的現像不無可能。所以,Blur已經全面超過了OpenSea嗎?目前看來還為時過早。

但Blur能在短期內衝到榜一,也有可圈可點之處。

一方面,Blur與一般NFT 交易平台不同,Blur 是一個面向專業NFT 交易者的聚合平台,且該平台交易速度十分快,支持批量買賣和零版稅。

另一方面,Blur為了吸引用戶,推出了多輪Token 分發機制,甚至首創不收任何平台交易手續費,甚至讓OpenSea也不得不為了爭奪用戶放棄原本2.5%的手續費,推出相應的社區激勵計劃。

LooksRare、X2Y2、Magic Eden 等平台也進入調整期以抓住生存空間。比如Magic Eden啟動鑽石獎勵(Diamond Rewards)計劃,並嘗試比特幣NFT市場。 LooksRare 上線V2 版本,手續費也幾乎為零,Blur的攪局讓NFT交易平台的競爭日趨激烈。

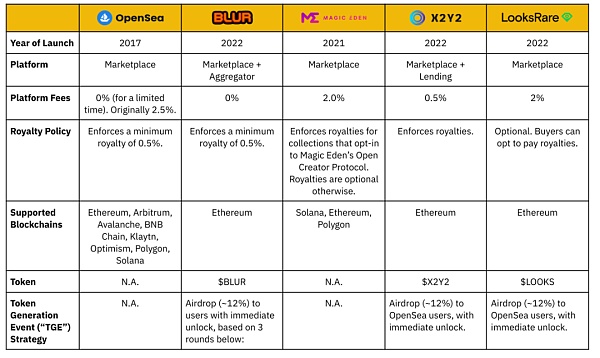

主要的NFT平台相關信息對比(上線時間、平台屬性、手續費、忠誠度政策等)

來源:Binance research

NFT市場的競爭,往往考慮平台費用、版稅政策、支持的區塊鏈、Token激勵政策、平台體驗等因素。

比如Blur就是藉助平台費用、Token激勵政策、和平台體驗等快速“打敗”Opensea佔據領先地位,接下來的競爭矛頭又會轉向哪些因素?

目前來看,版稅戰爭逐漸升級,比如Blur上個月為了阻止創作者在OpenSea上的交易,開出執行全額版稅的政策,作為回應,OpenSea也宣布將轉向可選的創作者版稅,這樣可以使創作者獲得的更多版稅以吸引用戶。

不過也由此可見,NFT市場面臨的主要挑戰之一是缺乏平台忠誠度或用戶粘性。歸根結底,大多數交易者本質上是利益驅動的,對於使用哪個平台無所謂,重要的是能最大程度上進行低買高賣。在這方面,價格競爭力是關鍵。然而,除了在價格上競爭,NFT市場還需要專注於打造優質產品,以培養品牌忠誠度,推動長期增長也至關重要。

新敘事NFTFi能帶來什麼?

雖然前文提到NFT在今年Q1交易量回暖,但是交易量的增加主要跟短期刺激相關,並不意味著NFT的發展就此繁榮昌盛,當前市場環境下,很多非藍籌項目,要么努力成為藍籌,要么“等死”。

所以,當下NFT的問題還是怎麼突破僅限於買賣賺差價割韭菜,解決流動性不足。另外除了大環境變熊,藍籌NFT門檻高(像無聊猿、cryptopunks 對於大部分用戶來說過於昂貴)之外,也缺乏NFT的相關應用場景,持有者對於NFT資產的利用率很低,除了進行買賣,好像沒有什麼用處。

NFT 發展初期,在交易平台能夠進行NFT 的直接交易,這實現了NFT 商品化。而從直接交易到間接交易,如進行NFT 借代、質押等,或者將NFT 產品證券化,就使NFT 真正進入金融化階段。

由此也可以看出,從目前的NFT產品特性來看,交易是NFT的第一金融需求,第二金融需求是釋放或者提高資產的流動性。從用戶角度出發,其中最主要的就是藉代市場,對應著持有NFT,需要釋放流動性。

因此為了改善NFT的流動性、拓寬應用場景以及應對門檻高的現狀,NFTFi應運而生。

其實鑑於DeFi的發展已經給NFT借代提供了非常完備的可參考產品與模型。 DeFi引入NFT,也催生了一系列更具潛力的新型金融產品,像上文提到的交易平台等都是NFTFi下的初期產物DEX與聚合器。還有一些像DeFi常用到的預言機、借代、衍生品等NFTFi產品也在悄然發展。具體來說:

-預言機目前在NFT領域被使用最多的兩個數據源分別是Opensea的API和NFTX的地板價。協議將來自Opensea和NFTX的價格以及其他一些來源的價格進行加權匯總後以最終的結果作為定價參考,是目前常見的模式。

代表產品有建立在CuratorDAO之上的NFT借代協議Taker,Taker協議於2021年7月完成種子輪融資,9月完成第二輪融資。目前Taker提供點對池的NFT借代解決方案,其中NFT池的資金和收益由DAO管理。

-分期付款

先買後付的訴求核心在於透支將來的消費能力來解決當下的資金短缺,這個支付場景從Web2也延伸到了Web3世界,Web3的建設者們也開始將此支付方式應用到NFT領域,目前可以分期買到NFT和元宇宙資產有Cyan、Teller 等產品。

-借代

借代作為金融的基礎設施有廣闊的發展空間,NFT借代核心機制是將NFT作為抵押品獲取貸款。和DeFi領域的情況一樣,借代也是NFTFI中爆發比較早的項目類型,目前NFT借代項目包括:BendDAO、NFTFi.com、DropsDao等。

-衍生品

NFT衍生品的工作方式與在TradFi中的工作方式完全相同。最著名的NFT衍生項目NiftyOption,可以以金融期權的形式購買NFT,賦予買方在未來以指定價格和日期執行交易的權利而非義務。

除此之外,2023Q1 期間,基於Liquidity Book 的NFT 自動做市商協議Midaswap、NFT 收益生成協議insrt finance、由Uniswap V3 提供支持的NFT 借代協議paprMEME、提供槓桿交易的NFT 衍生品交易平台NFEX、以社區為中心的NFT 交易平台EZswap 等紛紛獲得融資。

NFT在稀有收藏品上面的價值與應用、推動數字專利、版權登記等方面的潛力都是有目共睹的。隨著DeFi 的引入,二者結合所產生的NFTFi也許可以期待一些新的火花。

小結

總的來說,隨著市場競爭的加劇,各個平台需要不斷優化和改進自己的服務以保持競爭力。而NFT自身的發展也需要突破目前流動性不足的困境,實現更多的應用場景,以發揮Web3基石的作用。

雖然NFT市場鏈上數據在剛剛過去的Q1呈現“短暫回暖”的趨勢,但NFT Summer何時到來依據目前的市場情況來看還是個大大的問號。