原文:Kerman Kohli

編譯:GWEI Research

在兩週前,我寫了一篇關於Arbitrum如何有效地為每個用戶支付2175美元以獲取一個地址的文章。你可以在這裡閱讀全文:

https://kermankohli.substack.com/p/arbitrums-2175user-acquisition-campaign?utm_source=substack&utm_campaign=post_embed&utm_medium=web

我沒想到這篇文章會引起如此廣泛的討論。我想通過這篇文章逐一回應每個觀點,因為我認為每個人都提出了值得關注的有效觀點。

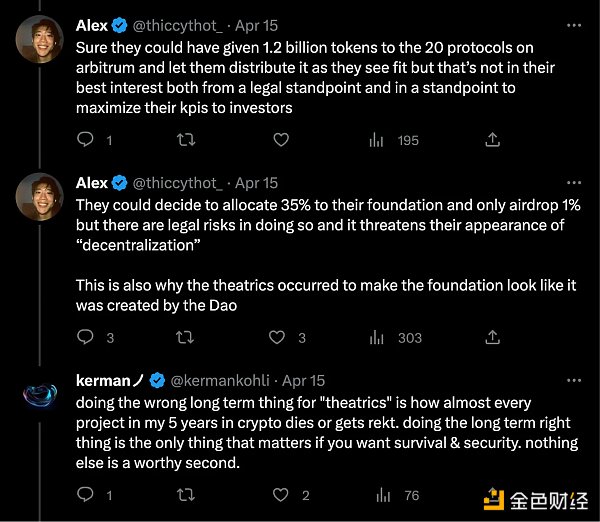

1.去中心化戲劇

這是一個很常見的回應。邏輯是通過將代幣分發給大量用戶,你可以避免證券法,因為網絡被認為是去中心化的。我的意思是,我絕對不是律師,但我認為我們可以自信地說,我們甚至不知道關於空投和代幣的實際法規。在SEC表示Coinbase 通過質押提供證券化產品的世界裡,你真的認為你的空投會通過測試,因為它分發給了1%的用戶而不是50%的用戶嗎?這種想法是妄想。認為有某種神奇的標準可以讓你擺脫困境的人或公司是不誠實的,因為沒有任何關於如何在這裡採取行動的指導。

其次,在Arbitrum的例子中,內部人士推翻了DAO的第一次投票,因此他們可能滿足的任何去中心化法規都被他們接下來的行動抵消了。你絕對不能說你進行了廣泛的代幣分發以“去中心化”你的網絡,而在沒有你的“管理者”的情況下一致通過網絡變更。這兩種行為彼此不一致,我們可以說許多其他協議的DAO也是如此。那麼,還有什麼可能發生的事情呢?這讓我們進入下一個觀點。

2.早期流動性

空投可以大大滿足團隊成員和早期投資者的利益,為他們提供極高的流動性和估值。我想分開討論這兩點,因為我認為它們各自值得關注。讓我們從流動性開始。在傳統的web2創業領域,流動性大約在10年左右,而且這還是很樂觀的,假設相關的創業公司決定實現流動性。下面是一個展示這種現像數據的圖表。

幸運的是,在加密領域,我們不需要等待那麼長時間才能在資產上實現流動性,因為我們擁有程序化的、永遠在線的全球市場。不幸的是,我們跳過了太多步驟,為那些不值得的資產提供了充足的流動性,並在此過程中創造了非常扭曲的激勵結構。如果你想知道我的完整觀點,請閱讀下面的內容:

https://kermankohli.substack.com/p/part-2-broken-unit-economics-investor

簡而言之,作為一個早期參與者,你投資的內容並不重要。只要你的品牌足夠好,讓你以相對合理的估值(1000萬至2500萬美元)進入最熱門的交易,你就可以在牛市輕鬆地拋售給散戶,估值在10億美元以上。這基本上意味著大量的垃圾被投資,並且會被大力推廣,因為投資者擁有最響亮的聲音(擁有最多的Twitter關注者和媒體聯繫人)。項目方團隊樂於接受這一點,因為如果你可以在估值相當於你在10年後成功完成任務的情況下就退出你的股權/代幣,為什麼還要努力工作(到10年後)呢?

3.虛假數據和虛高估值

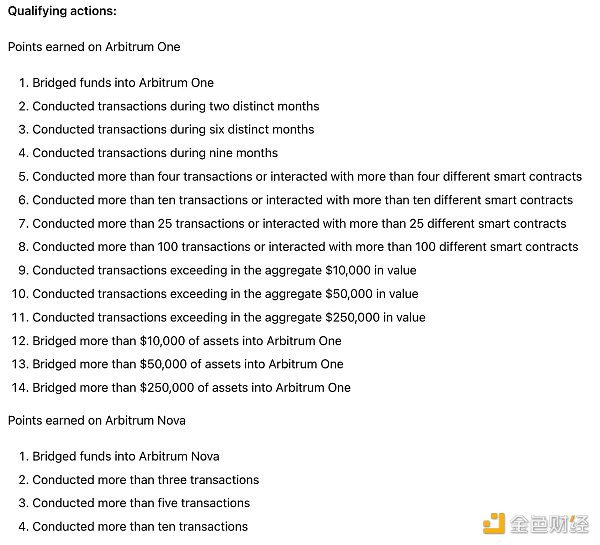

首先,讓我們說一句,加密領域中大多數項目的估值都相當扭曲。每當你看到“項目X獲得了Y個用戶”時,確實要想一想這意味著絕對沒有什麼。因為創建新帳戶的成本接近於零,相信原始用戶數量具有實際價值是一種極不合邏輯的智力謬誤。在我關於Arbitrum的上一篇文章中,我發布了他們用於空投的標準。你可以在這裡找到:https://docs.arbitrum.foundation/airdrop-eligibility-distribution。

我將其發佈在下面,因為我想逐步介紹這個系統中存在的問題。

原截圖

翻譯截圖

考慮到在Arbitrum上進行的平均代幣交換成本為0.28美元(https://l2fees.info),你可以推斷出一個錢包具有以下內容:

15.00美元:從Arbitrum跨鏈至以太坊(以此交易為例:https://etherscan.io/tx/0x1641c1446380ce17956ea3a5a4d119edb43a8327fea345dcca3740a99bc37788)

2.80美元:在某種DEX上交換5種不同的代幣(批准+交換=總共10筆交易,每筆0.28美元)。這意味著你已經與6個合約互動過。

4.20美元:在Aave上借出5種不同的資產幾天(批准+存款+取款=15筆交易)。這也意味著你至少與6個合約互動過,因為在Aave的合約架構中,每個資產池都是獨立的合約。

這是一個相當基本的例子,表明花費約22美元將獲得Arbitrum的最低層級的空投。我認為可以從成本更低的網絡進行跨鏈,將大大降低這一成本,但我現在只是寫一篇文章。最低層次的空投會給你625個代幣,價值800美元。現在這變得有點奇怪,因為這個模型中有一些假設:

-

空投獵人如何知道做什麼與不做什麼?

-

他們如何估算網絡上線時的估值,以計算他們的投資?

-

他們可以做些什麼來規避不符合資格的風險(使用網絡上的其他dApp,這將給你空投,有效地為你建立一個很好的虛假聲譽以供重複使用)?

正如你所看到的,在某種程度上,這基本上變成了一個非常簡單的收益/成本方程。如果你想更加安全,只需請ChatGPT幫忙,甚至為你編寫執行腳本就可以了!

最糟糕的是,每個人都知道這一點,但我們都願意一起玩這個集體幻覺遊戲。一位網友的評論很好地描述了這種情緒:

我的觀點是,如果沒有這些人,Arbitrum的估值可能會在1億美元左右,而不是現在的100億美元+ ?

所以在我看來,這些團隊通過進行這些空投並沒有真正放棄什麼。相反,他們通過這種方式讓自己的資產翻了好幾倍。

為什麼要費心去找出真實的數據,較高的虛假用戶數量意味著你可以在估值上要求溢價。投資者和創造者似乎一致認為,在他們的生態系統中找到真實用戶數量並不是真正的優先事項。只要生態系統中的其他人能相信那些明顯非常假的數據,他們就會愉快地玩這個遊戲。儘管真實的數據並不高,但如果繼續激勵假數據,我們就會扭曲整個行業的激勵機制。

這告訴創造者(項目方),只要你建立的東西能吸引”機器人製造商“”,投資者就會為你的項目提供資金,而且你可以在數十億美元的估值下賺大錢。

4.“用戶”所有權

這與第一點類似,儘管觸動了不同的弦。你可以將產品/協議的所有權賦予用戶,但仍然是中心化的——在我看來,這兩者是不同的。儘管它們有時可能是相輔相成的。現在的論點或思考是,加密貨幣是一種獨特的技術,我們可以通過使用服務為使用我們的產品的人賦予權力,讓他們分享他們創造的價值。這是一個夢想:

“想像一下,如果你在Uber剛開始的時候賺到了Uber的股權……” 我明白,為了完全明確,我也完全支持這一點。讓用戶擁有你的產品的能力是神奇的,具有改變遊戲規則的作用。

然而,有一件事情人們一直在忽略,或者只是視而不見。與您的鏈上合約互動的每個人都不是真正的用戶!

從統計上講,他們中的大多數人對你或你的產品幾乎沒有增值。這就像經營一家咖啡店,說每個走進你商店、在地上吐口水、佔用一張桌子10個小時而沒有購買任何東西的人都是“你非常珍視的忠實顧客”。如果你相信這一點,那麼你理應讓自由市場關閉你的生意,讓更精明/更好的所有者利用那些房地產。

我上面描述的例子正是目前大多數加密網絡中正在發生的事情。你有機器人農民進來,除了虛假的指標之外,幾乎沒有提供任何價值,然後得到代幣並拋售它們。現在我原以為這將是一個顯而易見的糟糕事情,但我收到了一些令人困惑的回應,我覺得應該明確指出,以確保我們站在同一戰線。

“假用戶很好,因為他們為真正的用戶產生了炒作。”當然,這只是一個非常昂貴的營銷活動,其中被濫用和利用是內置成本的一部分。

“假用戶很好,因為他們可以嘗試使用並提供反饋。”錯誤的,作為一個在這個領域建設的人,這些人給出的最好的反饋是“農場頁面上的質押APY數字是壞的,開發者請修復”。他們是絕對寄生的。

“假用戶很好,因為他們把他們的代幣賣給願意購買的人。”呃,你知道項目可以直接向關心的人出售代幣,或者購買方需求可以用來推高價格嗎?浪費購買方需求在空投農民身上只是讓你的價格保持浮動的最低要求。你希望價格上漲,而不是橫盤。

“假用戶很好,因為沒有他們,代幣的流通量只有1%。”再次錯誤,如果你找到足夠多的有價值的用戶,我保證你不會有這個問題。第二個反駁是你不需要一次性分發所有的代幣!這似乎很明顯,但事實就是如此。

“假用戶很好,因為他們可以實現廣泛的代幣分佈。”不,這再次是客觀錯誤的。你的網絡所有權被集中在了精明/剝削性的機器人農民或你的網絡的機構購買者手中,而不是真正提供價值的終端用戶手中。

我很抱歉,我必須如此清楚地表達這一點。但是,人們為了證明客觀上糟糕的商業實踐,所說出的廢話實在是令人難以置信。

總結

我所寫的一切都是通過多年密切觀察許多空投、空間中各種參與者的行為,但更重要的是——查看原始數據得出的。

我還有很多可以寫和分享的內容,但我們留待下一篇文章。我們可以開始解決這些問題的明確方法,但首先需要集體思維的改變,將數據準確性作為優先考慮的,因為沒有數據比用偽造數據來證明不誠實的敘述更糟糕。

客戶獲取是整個行業的一個最大瓶頸,我們正處於官商勾結的資本主義狀態,大規模獎勵錯誤的激勵。

下次再見,我希望這會給你提供很多思考,並提供你的想法!