Ethereum 質押機制的現在和未來可以概括為以下四個方面:

-

市場領袖

-

最佳收益率

-

趨勢

-

未來的催化劑

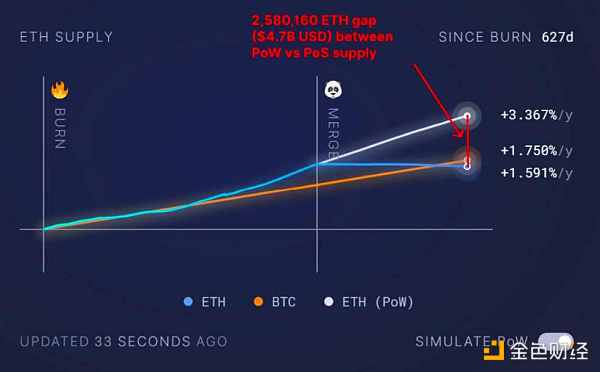

ETH 在Crypto 中擁有最好的Tokenomics。如果它仍然採用PoW 算法,那麼將發行價值47 億美元的ETH——超過$UNI 的總市值40 億美元。此外,ETH 的供應量不斷減少,處於通縮狀態,因為目前我們還處於熊市階段。

ETH 有著最低的質押率(14.8%),同時提供具有競爭力的約4.5% 的年利率。相比之下,其他區塊鏈的Token 分配要集中得多,內部人員、團隊和早期投資者積極質押以獲得回報,這也意味著更多的ETH 可以(並將)被鎖定。

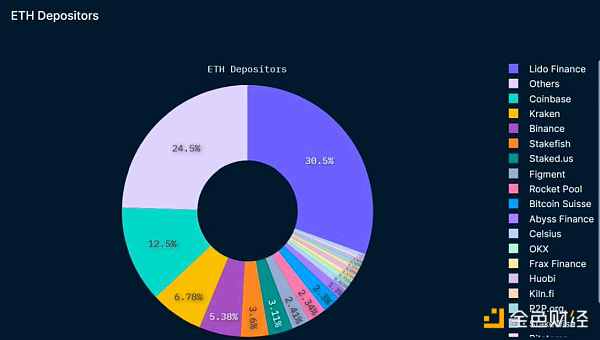

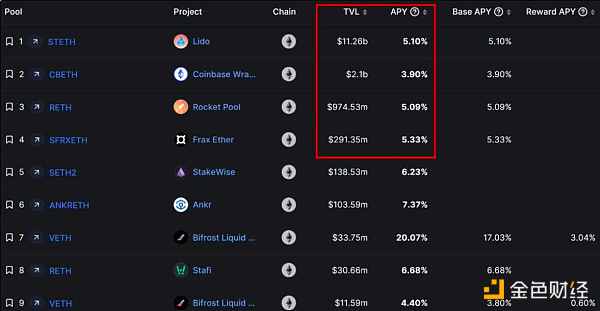

Ethereum 剛搭建不久的質押基礎設施也是導致其低質押率的原因之一。其中,Lido 領先,質押率為30%,其次是中心化交易所Coinbase(12.5%)、Kraken(6.8%)、Binance(5.4%)。未來,我希望質押能變得更加分散。

這正是正在發生的事情——在過去的一個月中,Kraken、Coinbase 和火幣失去了市場份額。實際上,所有ETH 質押提款的36% 都來自Kraken。

對於ETH 來說,質押提款被認為是熊市信號。提款多於存款意味著長期持有者在出售,而事實上,自上海昇級以來的淨流入一直是負數。

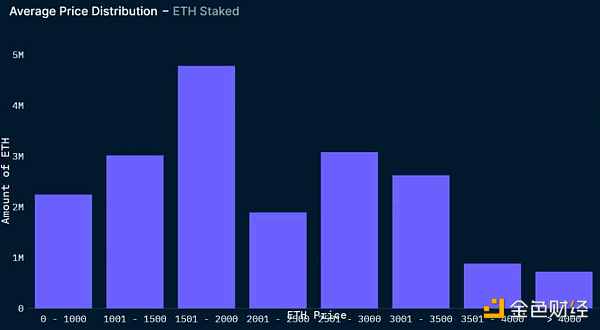

目前,大約40% 的ETH 質押者都有負的ETH PnL,29% 的人以當前價格質押了他們的ETH。如果我說錯了,請糾正我,但這在我看來是牛市信號。

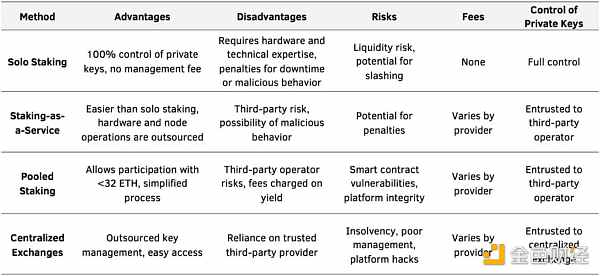

ETH 的質押是實現財務自由的最佳風險和收益調整機會,我建議按如下優先順序進行操作:

-

保護ETH 存款

-

放任不管

-

最大化ETH 的收益

不要追求最高收益率,要保護ETH 本金不受黑客攻擊和漏洞的影響。

如果你想保護本金,可以考慮使用藍籌DeFi 協議或頂級CEX。持相反意見的人認為,如果你的本金不足1 萬美元,那麼你最好在CEX 上進行質押或根本不進行質押,因為質押的鏈上交易費用可能會吞噬所有收益。

流動性質押衍生品是獲得收益的最佳方式之一。我會推薦stETH 或rETH,因為它們在DeFi 中的採用率很高。你可以藉出stETH/rETH,借入穩定幣以支付日常需求,並讓收益償還你的債務,這樣你大概平均能獲得4-5% 的APY。

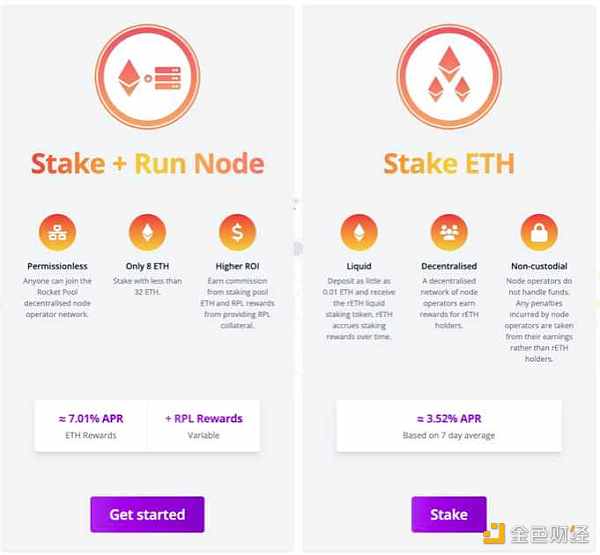

通過Rocket Pool,你可以運行自己的節點來獲得7.01% 的APR + RPL 獎勵。這對尋求低風險節點運營的個人來說非常適合,但你需要一些專業技能。不過,這麼做也存在風險——如果節點出現問題,你也會蒙受損失。

你還可以通過槓桿質押、收益聚合器和農場來提高收益。例如,Instadapp Lite 提供8.5% 的APY。它將ETH 轉換為stETH,並將其槓桿化對標準ETH 進行PoS 質押以獲得更高的獎勵。

目前,共有83 種協議可用於ETH 質押,其TVL 即將超越DEX。雖然只有15% 的ETH 質押,但流動性質押衍生品的規模比借貸、跨鏈橋和CDP 穩定幣還要大。不僅如此,它還將繼續增長。

另外,還有新一代的質押協議即將推出,如果你喜歡冒險,你可以獲得50% 以上的APY。對此,我的建議是,你完全可以通過投資它們的Token 來獲得收益,而不要拿你實現財務自由的最佳機會——ETH 本金來冒險。

Eigenlayer 可能是最受關注的協議之一,它通過再質押以增加其他網絡的安全性。該協議將增加ETH 質押的需求,但風險也會翻倍。

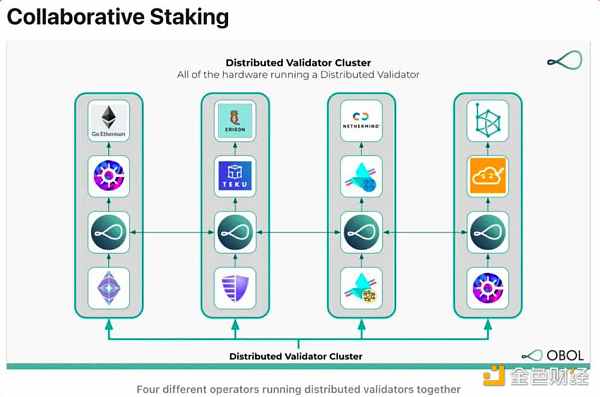

分佈式驗證技術(DVT)是另一個發展方向。目前,運行Ethereum 節點需要32 個ETH,並且對技術的要求很高。 DVT 通過啟用「小隊質押」(squad staking)來簡化這一過程,允許團隊集體質押不同數量的ETH。

目前,有幾個協議正在致力於簡化質押的同時提高去中心化水平和安全性,包括:

-

divalabs

-

Obol Labs

-

ether.fi

-

Stakehouse

-

ssv network

Ethereum 被認為是Crypto 中獲得財務自由的最佳選擇。目前,在ETH 上可以安全地獲得5-9% APY,但由於現在是熊市,鏈上活動較低,當牛市到來時,Gas 使用量將會激增,從而增加質押收益和ETH 的銷毀量。

更高的收益率提高了ETH 的被動收入吸引力,推動了價格上漲。儘管我們可能需要犧牲一些收益率,但最終目標是保護ETH 的本金。為了獲得最大的上行空間並降低風險,我會押注於LSD/DVT Token。

至於最佳的押注Token,這是另一個話題,我們留待以後討論。

來源:panewslab