隨著加密貨幣投資的興起,詐騙也隨之興起。加密世界中最常見的騙局之一是rug pull。本文將從什麼是Rug Pull,它的不同類型,以及如何識別和避免這些欺詐行為等方面展開介紹。

近年來,加密貨幣一直在掀起波瀾,越來越多的人投資它。然而,隨著加密貨幣投資的興起,詐騙也隨之興起。加密世界中最常見的騙局之一是rug pull。根據Chainalysis的數據,2021年,rug pull騙局從受害者那裡騙取了價值約28億美元的加密貨幣,佔當年所有加密貨幣詐騙收入的37%。

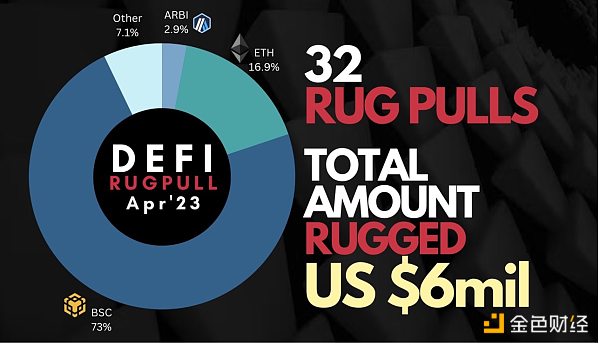

最新數據,在2023年4月,DeFi行業再次見證了令人不安的rug pull趨勢,給投資者造成了超過620萬美元的損失。令人震驚的是,有32個項目參與其中。

其中,BNBChain受到Rug Pull的影響最大,佔事件總量的73%以上(約合450萬美元)。排在第二和第三位的是Ethereum和Arbitrum,分別為105萬美元和182,000美元。

什麼是Rug Pull

Rug Pull 是一種加密騙局,常見的是加密貨幣開發商撤出DEX流動性池造成幣價暴跌或突然放棄一個項目,毫無徵兆地利用中心化權限和邏輯漏洞捲走投資者的資金。這種屬於DeFi領域典型Rug Pull。

最近一個涉嫌Rug Pull的事件是2023年4 月26日發生的zkSync 生態DEX Merlin ,損失約182萬美元。根據Numen鏈上數據監測顯示,在Merlin啟動為期三天的預售活動後不久,價值約182萬美元的USDC、ETH等加密貨幣就被從Merlin協議中偷走,原因是惡意開發者利用漏洞實施rug pull。在截稿前,事件還在持續調查中。

Rug Pull的類型

Rug pull主要包含3中類型,:流動性竊取, 限價賣單和傾銷。

流動性竊取

流動性竊取是DeFi領域最常見的rug pull類型。當代幣的創建者從流動性池中提取所有硬幣時,就會發生這種情況,這會移除投資者註入貨幣的所有價值,將其價格降至零。流動性池是DeFi協議的重要組成部分,使用戶能夠在不依賴中心化交易所的情況下交易加密貨幣。

流動性池由流動性提供者(LP)提供的資金組成,以換取交易費用的一部分。 LP將等量的兩種加密貨幣存入流動性池,他們獲得流動性池代幣作為回報,這些代幣代表他們在池中的份額。這些代幣可以隨時兌換為基礎加密貨幣。當項目的創建者提取存入的資金並帶著它們逃跑時,就會發生流動性竊取rug pull,從而使流動性提供者擁有毫無價值的代幣。

限制賣單

限制賣單是惡意開發商欺騙投資者的一種更微妙的方式。在這種類型的rug pull中,開發人員對代幣進行編碼,以便他們是唯一能夠出售它們的一方。然後,開發人員等待散戶投資者使用配對貨幣購買他們的新加密貨幣。配對貨幣是兩種配對交易的貨幣,一種貨幣對另一種貨幣。一旦有足夠的積極價格走勢,他們就會拋售頭寸,留下毫無價值的代幣。

傾銷

傾銷是指開發人員迅速出售自己的大量代幣,壓低代幣價格,讓剩餘的投資者持有一文不值的代幣。它通常發生在社交媒體平台上的大力推廣之後,由此產生的飆升和拋售被稱為拉高和拋售計劃。與其他DeFi rug pull騙局相比,這更屬於道德灰色地帶。一般來說,加密開發人員買賣自己的貨幣並不是不道德的。當涉及到DeFi加密貨幣rug pull時,“傾銷”是一個代幣出售多少和多快的問題。

如何識別和避免Rug Pull

這裡有6個跡象需要注意,他們有可能存在rug pull的風險。 :

未知或匿名開發人員

投資者應考慮新加密項目背後人員的可信度,這包括開發人員和發起人在加密社區中是否廣為人知?他們的往績如何?如果對開發團隊進行了調查但並不為人所知,他們是否仍然看起來合法並能夠兌現他們的承諾?所以,未知或匿名的項目開發人員其實就是一個危險信號。雖然世界上原始和最大的加密貨幣確實是由中本聰開發的,他至今仍保持匿名,但時代正在發生變化。

無流動性鎖定

要區分詐騙幣和合法加密貨幣,最簡單的方法之一是檢查代幣是否被設置了流動性鎖定。如果代幣供應沒有被流動性鎖定,那麼意味著項目創建者可以帶著所有流動性跑路。為確保安全性,流動性是通過時間鎖定的智能合約來保護的,這個時間鎖定一般持續三到五年。雖然開發人員可以自定義自己的時間鎖腳本,但第三方代幣鎖可能更加安全。

另外,投資者還應該檢查已鎖定的流動性池所佔比例。鎖定的作用與其所保護的流動性池數量成正比。這個比例被稱為“總價值鎖定”(TVL),應該在80%到100%之間。

賣單限制

不良行為者可以通過編寫代幣來限制某些投資者出售他們所持有的代幣。這些銷售限制是詐騙項目的標誌。

由於這些銷售限制被隱藏在代碼中,因此很難確定是否存在欺詐行為。有一種測試方法是購買少量新代幣,然後立即嘗試出售它們。如果嘗試出售有問題,那麼該項目很可能是一個騙局。

有限代幣持有者的價格暴漲

對於新代幣價格的突然大幅波動,我們應該保持警惕。如果代幣沒有被鎖定流動性,那麼這種警惕就更加必要了。通常情況下,新的DeFi代幣價格的大幅飆升往往是在“拋售”之前進行的“暴漲”。針對這種情況,投資者應當對代幣價格走勢持懷疑態度,並利用區塊瀏覽器來檢查代幣的持有者數量。如果只有少數人持有代幣,那麼代幣容易受到價格操縱。同時,代幣持有者數量的少量化也可能意味著某些大戶將拋售他們的頭寸,對代幣的價值造成嚴重和直接的損害。

可疑的高收益

如果某件事聽起來好得令人難以置信,那它可能就是真的——不可信。如果一枚新硬幣的收益率看起來高得可疑,但事實並非如此,那很可能是龐氏騙局。當代幣提供三位數的年百分比收益率(APY) 時,雖然不一定表示是騙局,但這些高回報通常會轉化為同樣高的風險。

無外部審計

當今加密貨幣市場中,信譽良好的第三方進行正式代碼審計已成為一種標準做法。對於去中心化的貨幣和DeFi 項目來說,接受默認審計是必須的。

然而,作為潛在的投資者,不能僅僅相信開發團隊宣稱進行了審計。審計必須由第三方進行驗證,並表明在代碼中未發現任何惡意內容。

同時,投資者應該意識到,這些跡象本身並不一定意味著該項目是一個rug pull,但他們應該發出危險信號並在投資該項目之前進行進一步調查。

通過上面6個跡象的檢查,可以很大程度的降低投資風險。與此同時對於避免遭受rug pull的損失,我們還可以進一步檢查:

1. 項目方是否進行了合約代碼開源並經過嚴格的審計

2. 項目方是否同時發行了相關的安全保障措施和應急補救措施

3. 項目是否有高權限轉移合約中用戶資金

4.檢查項目權限不是高度中心化的,而是採用多簽,時間鎖等形式管理

5. 檢查項目白皮書介紹的代幣持有者是否和真實代幣發行情況符合,跟踪代幣發行地址及時間。

實行盡職調查

實行項目盡職調查是保障投資安全的必要步驟。除了要注意之前提到的跡象,投資者還需謹慎對待圍繞新項目的炒作和FOMO(害怕錯過)。欺詐性項目通常會通過營造緊迫感和炒作來快速吸引投資者,但投資者應該在投資前花時間進行徹底的研究和盡職調查。在盡職調查時,投資者需要驗證項目團隊的合法性並檢查其跟踪記錄。此外,還應該尋找透明度,可以通過閱讀項目的白皮書、網站和其他材料來獲得更多信息。

投資者需要問自己這些問題:項目團隊是否是加密社區中經驗豐富且可信的成員?他們以前做過成功的項目嗎?對於投資者來說,徹底了解項目的智能合約也很重要。投資者應該驗證智能合約代碼是否經過信譽良好的第三方審計師的審計,以確保沒有隱藏的惡意後門或可利用的代碼。

綜上所述,投資者應該花費充足的時間和精力來實行盡職調查,從而避免投資風險。

結語

當前,rug pull已經成為加密貨幣世界的一個嚴重問題,使得許多投資者損失數十億美元。在本文中,我們了解了什麼是rug pull,它的不同類型,以及如何識別和避免這些欺詐行為。我們探討了一些跡象,例如高回報、匿名開發團隊、缺乏審計和透明度等,這些跡象可能表明一個項目存在欺詐行為的風險。我們要學會識別和避免投資的項目rug pull,保護好自己的資產安全,所有的項目在投資前都可以進行一定的調研或找專業的團隊審計。同時,隨著加密行業的不斷發展並吸引更多投資者,個人、監管機構和執法機構也需要共同努力,預防和懲罰欺詐活動。

來源:panewslab