作者:CH

一、MUX Protocol基本介紹

MUX Protocol是一個去中心化的衍生品交易所,部署在五條公鏈之上,包括Arbitrum、Optimism、BSC、Avalanche、Fantom。整體機制類似知名交易所GMX,但並不是一般的Fork項目,而有獨特創新。

這一項目背後的投資陣容相當豪華,其中包括Binance Labs、Multicoin Capital、FENBUSHI CAPITAL。詳情可見下圖👇

投資陣容

⚠️不負責任猜測,MUX或有上Binance的預期

二、MUX Protocol基本功能

MUX Protocol具備同類競爭對手的基本功能,其中包括👇

-

支持最高100倍槓桿

-

Zero Price Impact,開倉不需要擔心價格偏移

-

全額賠付,池子多大就支持多大的交易量,風險低

基於以上三點,MUX Protocol和市場已有的產品不相伯仲,但要超越現有龍頭項目依舊有些距離。因此,MUX Protocol還有其餘兩個獨特優勢。

三、優勢一:共享多鏈流動性

如上所述,MUX是一個多鏈項目,Arb/OP/BSC/Avax/Fantom等公鏈上都可以使用他們家的產品。儘管,龍頭項目GMX同樣搭建在Arb和Aavx之上,但兩條鏈之間的$GLP池子不能共享流動性,使得資金效率不能最大化。

但,MUX的流動性池子(MUXLP)能夠互通有無,什麼意思呢?

舉個例子,當交易員在Arbitrum上開倉,但該公鏈的池子不夠深,也沒關係。因為MUX Protocol可以藉用其他4條公鏈的流動性,確保該交易成功🏅️

四、優勢二:合約交易聚合器

MUX Protocl不僅僅是一個永續合約交易的平台,同時內置了聚合器的功能,有別於一般的競爭對手。

假設「共享多鏈流動性」的功能依舊無法滿足用戶開倉需求,即五條鏈的流動性相加也不足夠。 MUX Protocol依舊可以確保用戶順利交易🤝

MUX Protocol會把自身無法承擔的交易分發給其餘合約交易所,例如GMX/Level FInance,以確保平台上的用戶體驗。類似1inch分發訂單給Uniswap的功能定位。

簡單理解,如果你不想要去對比,尋找充足流動性的交易所,可以直接在MUX上交易。除了可以調動5條公鏈流動性之外,MUX還與其他交易所合作,雙重方式確保交易可以順利進行。

五、代幣經濟:四種代幣

不得不說,MUX有四種代幣,初看或許會愣住。請看解釋👇

-

$MUXLP:流動性池子的憑證,類似$GLP;

-

$MCB:平台幣,可自由流通;

-

$MUX:鎖定版本的平台幣,不可在市場交易;

-

$veMUx:唯一可以享受平台分成的代幣,由$MCB和$MUX轉換得來;

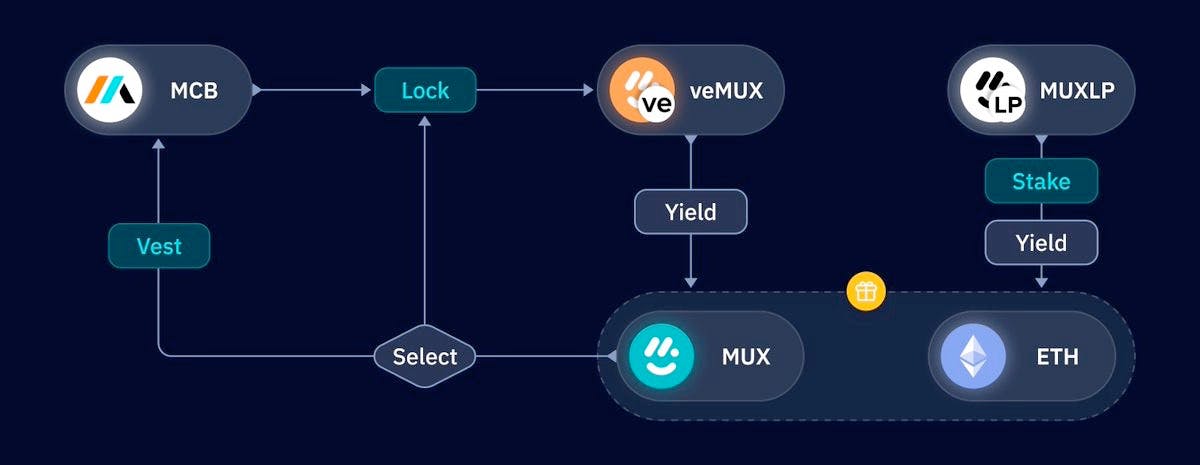

MUX平台各代幣關係圖

簡單理解,$MCB/$MUX/$veMUX本質都是一種平台幣,都能夠互相轉換,具體可以看上圖。

如果你真的很相信MUX交易所的前景,則可以把$MCB/$MUX鎖定最高4年,來獲得$veMUX。

-

鎖定4年:1 $MUX/$MCB = 1 $veMUX

-

鎖定1年:1 $MUX/$MCB = 0.25 $veMUX

以此類推…

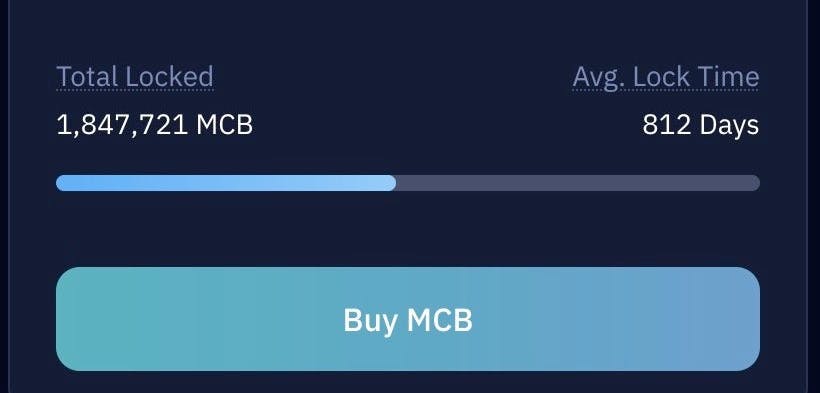

平台幣鎖倉情況

截止至撰稿期間,目前已有48.2%的平台幣鎖定成$veMUX,平均鎖定時間為812天。大量用戶願意鎖倉的原因是,只有$veMUX代幣持有者可以分享平台利潤,若拿著$MUX/$MCB則不行。

六、代幣經濟:利潤分成

MUX Protocol近24小時的手續費收入約為7.5萬美金,整體數據不錯。具體詳情可參考官方數據面板。

https://stats.mux.network/public/dashboard/13f401da-31b4-4d35-8529-bb62ca408de8

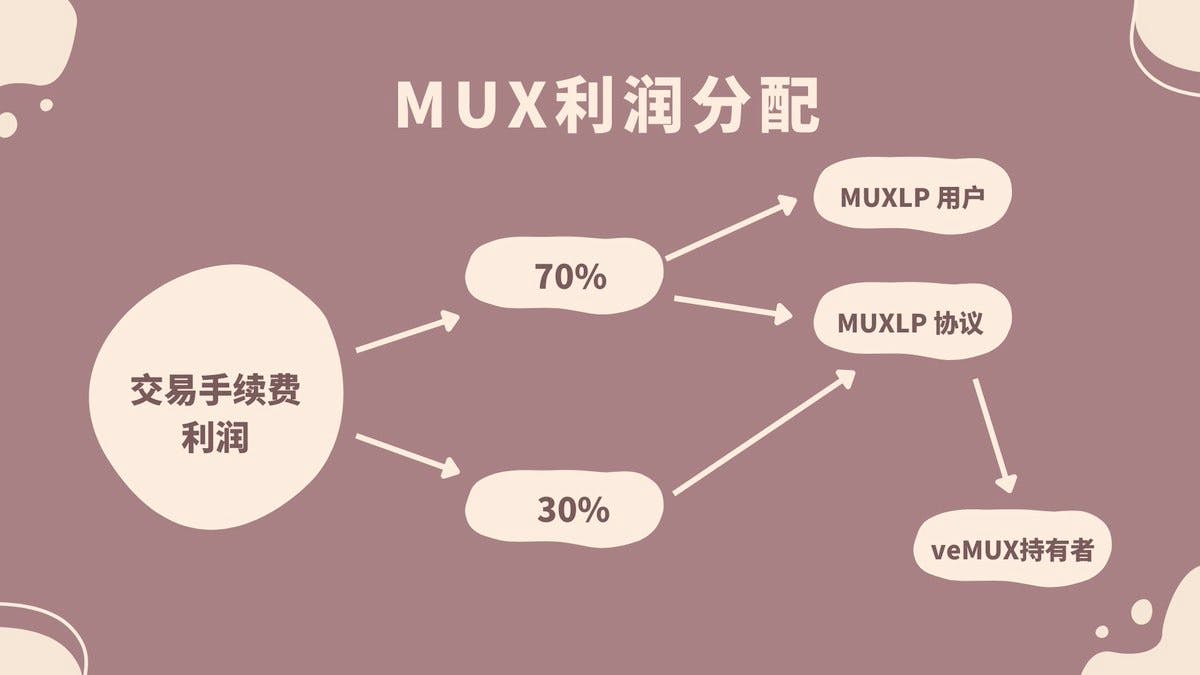

代幣是不是空氣幣,取決於能不能分享平台利潤💰MUX Protocol交易所的利潤分成模式,如下👇

-

70%利潤:分發給MUXLP(流動性提供者)

-

30%利潤:購買MUXLP,作為「協議擁有流動性」

值得一提的是,MUXLP的流動性池子中目前有約30%為「協議擁有的流動性」。因此,這些「協議擁有的流動性」也能分享到平台70%的利潤,並且將分發給$veMUX的持有者。

以「協議擁有流動性」佔30%的比例計算,最終$veMUX可以獲得約平台21%的利潤分成。具體的關係圖可參見下圖👇

利潤分配關係圖

七、三大交易所對比

為了進一步探討MUX是否被低估,我將MUX、GMX、Level Finance的重要數據得出匯總,得出下圖👇

三大交易所對比數據表

目前MUX Protocol的市盈率與GMX相當,處於正常估值水平。但,考慮到MUX的全流通市值尚小,只有7800萬美金。未來的增長空間巨大,不排除可進一步擴展市場。

值得一提的是,BSC鏈上的Level Finance在盈利能力的「市盈率」上較為優秀,有可能屬於被低估的項目。但,亦有可能是因為Level Finance採用了「交易挖礦」的策略,吸引大量用戶頻繁開單,屬於非有機的真實收益。未來走勢,應當持續關注。

圖表亦整理了三大交易所的LP收益率,目前只有GMX的GLP池子有較大的流動性,因此平均下來的年化回報較低,只有24.26%。另外兩個平台的流動性池子較小,平分得出的年化回報較高,分別為60%及76%。

八、爭議事件

誠如上文所說,MUX Protocol能夠實現合約交易聚合器的功能,但執行過程中頗有爭議。該項目所採用的預言機服務,屬於暗黑預言機(Dark Oracle)。這意味餵價系統完全掌握在開發團隊手中,不透明且中心化,存在安全隱憂。

團隊對此爭議表示,將在未來將中心化的預言機交由veMUX持有者運營。

九、最後一些話

其實這期內容早就以視頻形式分享在Youtube了,第一次聊MUX時,平台幣價格$MCB也才6U,一轉眼已經16U了。

如果大家不嫌棄,歡迎大家關注我們TalkChain的Youtube頻道,那你就不會錯過我們的研究成果。

歡迎大家批評指正🙏