原文:《The Memes of Production》by JOEL JOHN

編譯:Katie 辜

驅動資產價格的因素有兩個——流動性和信仰。流動性指的是買家和賣家進入或離開市場時可用的資本數量。信仰激勵買家或賣家採取行動,而敘事在塑造信仰方面起著重要作用。當集體信仰動搖時,人們往往急於出售資產。

最近發生在矽谷銀行擠兌事件就是集體信仰動搖的一個例子。但是,當人們對一種資產形成共識,並急於迅速交易時,會發生什麼呢?是否會呈現出與銀行擠兌相反的結果?

本文研究了鏈上數據,了解誰在交易近期大火的Meme資產,產生了多少回報,以及投入大量資金購買Meme 幣是否是一個好主意,最終,我也會就Meme 幣如何更有存續性(做大做強)發表一些個人觀點。

新Meme幣是否比“老牌”Meme幣更有價值?

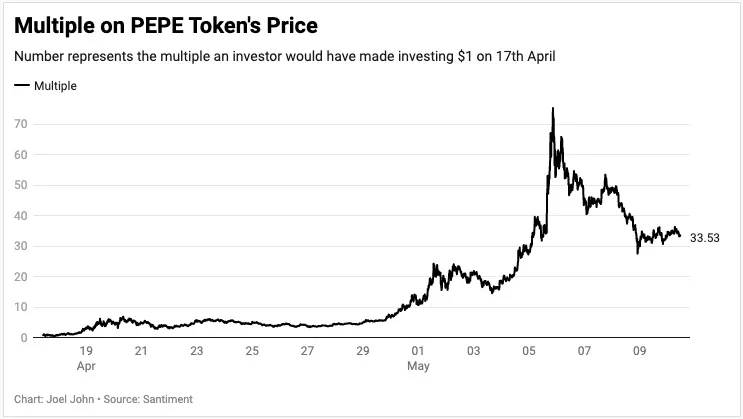

PEPE在過去幾週內上漲了60多倍。撰寫本文時,PEPE產生的交易量已經超過了Solana、Avalanche、Polygon,甚至是狗狗幣Doge。一個新出現的Meme幣是否比“老牌”Meme幣更有價值?評估這個問題答案的一種方法是檢查代幣持有者的行為。

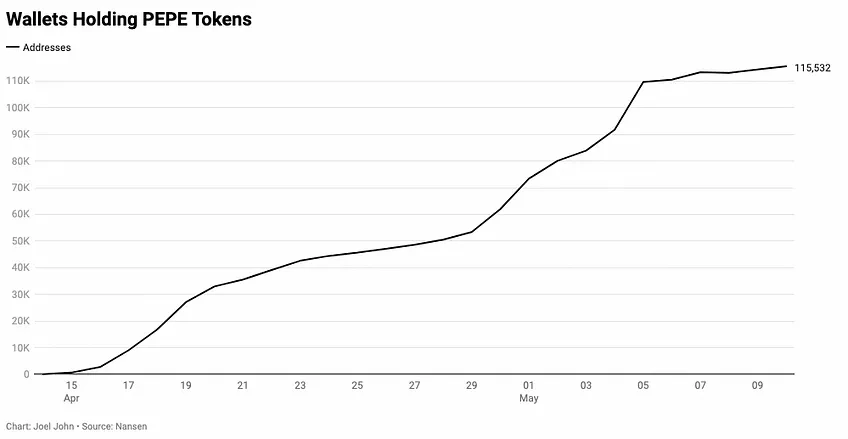

根據Nansen的數據,超過10萬個獨立錢包擁有這些Meme資產。超過140萬個錢包持有像Shiba Inu這樣的“老牌”Meme資產。 “協議”多年來一直難以達到這樣的成績。就規模來看,Aave和Compound各自只有大約30萬個獨立錢包存放著其代幣。這一數字較低的部分原因是許多用戶可能在交易所持有這些代幣。

因此最初你會看到持有這些資產的錢包數量有所增加,因為去中心化的交易所是用戶唯一可以獲得這些資產的地方。下圖中5月5日左右的圖表趨於平緩,是因為當時幣安上線了該代幣。因此,交易者有可能在中心化的交易所購買這些代幣,而不是通過去中心化交易所。

Meme幣是一個有趣的現象,因為它們向我們展示了任何人都可以製作自己的數字資產的力量(以及伴隨而來的風險)。一方面,允許創建抗審查、可定制的數字工具是Crypto精神的核心。另一方面,Meme幣可能是導致“價值大規模毀滅”的導火索。

目前,超過10萬個錢包持有PEPE。

監管Meme幣的一種方法是強制交易所不要將它們上線。但這只意味著,像Uniswap這樣的DEX的銷量會增加。即使收取0.1%的費用,交易所每天也能從Meme幣賺到100萬美元,因為代幣的交易量已經達到數十億。

但為什麼散戶會購買這些Meme幣呢?部分原因是Meme幣有“暴富潛力”。在PEPE上投入低至100美元將有機會在其峰值時產生6000美元的回報。因此,投機者通常會將少量資金投入到多個Meme幣中,希望能快速翻倍。但Meme幣面對的挑戰在於許多此類資產的交易缺乏基本價值,價格走勢完全依賴市場情緒和“共鳴”。因此,會有很多人競相購買這些資產,他們相信其他人也會購買,早點下手就會成為早期Holder。在某種程度上,這是一個典型的“大傻瓜理論”(greater fool theory)例子。

在持續通貨膨脹的環境中,大多數事情看起來都像是一個龐氏騙局。當一個“野生”Meme幣發佈時,DEX 是它的第一個交易場所。

Meme幣通常像龐氏騙局一樣交易,因為它們的運作原理相似。最初,一些早期的內部人士以非常低的價格購買代幣。他們向流動性池貢獻少量美元,並獲得許多“原生代幣”作為回報。從本質上講,他們只需要幾美元就能獲得大量的代幣。

隨著人們開始討論這種Meme幣,池中Meme幣的供應減少了,從而產生了一種現在價值“更高”的感覺。當用戶看到他們未實現的收益時,對Meme幣的炒作加劇,吸引了更多的人購買Meme幣。因此,數百萬美元開始流向憑空出現的Meme幣。一旦它們達到一定的流動性水平,像PEPE這樣的Meme資產就可能會持續存在數年。

Meme幣如何成功“轉正”?

我曾經認為Meme幣會趨向於零,然後“跌入谷底”。但Meme幣也有自己的林迪效應(Lindy effect)——一種資產在市場上交易的時間越長,只要它不聲稱有某種用途,它就越有可能留在市場上。狗狗幣完全符合這種描述。

大多數由團隊發行的代幣都有幾個贊助者。通常,這些人是創始人、風險投資者、基金會、協議、背後的早期員工,相反,當一個Meme幣發佈時,早期的讚助者是早期的採用者,他們會用美元購買代幣。

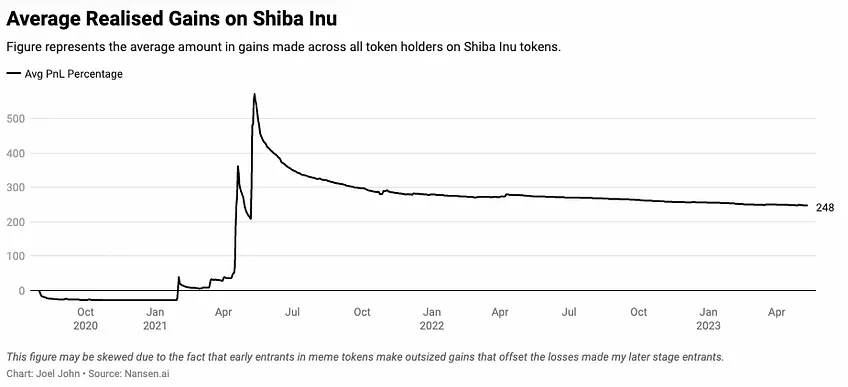

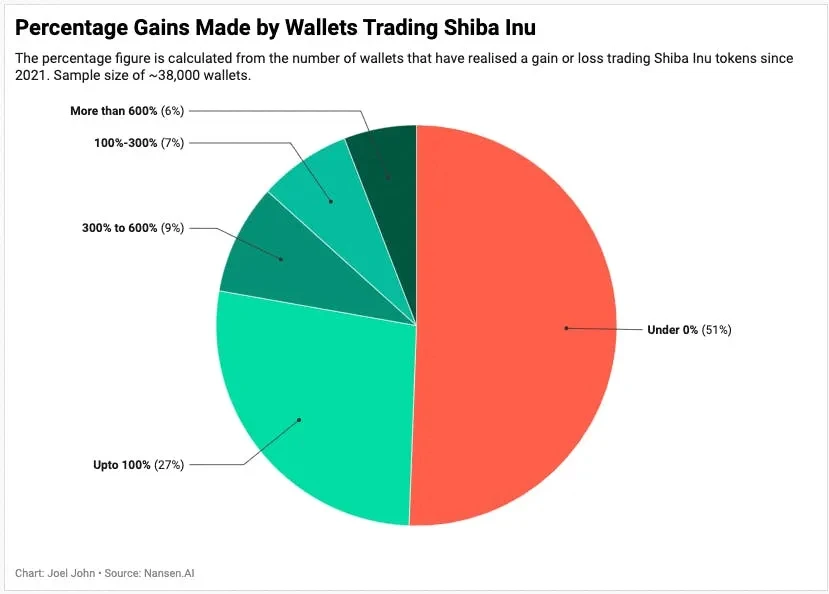

或許你認為我在編造林迪效應,但如果我們看看過去的Meme幣的鏈上統計數據,你會注意到一般的Meme幣最終會為少數早期Holder帶來淨利潤。上面的圖表是關於Shiba Inu 的。

就像上週的PEPE一樣,它在2021年的敘事中“爆火”,並創下了新高。有錢包從最初的1067美元投資中賺取了數百萬美元。來自Nansen的數據顯示,隨著時間的推移,網絡上的平均實現盈虧約為249%。數據表面上看起來很漂亮,除非你將淨結果按賣家分類。

上圖顯示了交易Shiba Inu的錢包的收益分佈。同樣的代幣,可以讓投資1000美元的人成為百萬富翁,也可以讓一半的交易者意識到虧損。從數據看,只有6%的錢包產生了超過600%的超大回報。這是在2021年,這一年比特幣從2萬美元的低點上漲到6.4萬美元(假設你是在2019年12月購買的)。因此,相對於早期購買Meme幣所承擔的風險來說,除非你是少數靠Meme幣暴富的例子,否則回報是不合理的。

一般來說,當交易所上線Meme幣時,它會產生林迪效應。例如,約23%的Shiba Inu在交易所。 Dogelon的這一比例約為33%。交易所通過將Meme幣交給數百萬散戶,他們向其投入數百美元,Meme幣由此成功“轉正”,成為正式的金融產品。

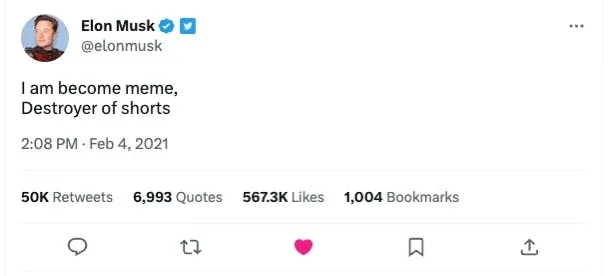

通常Meme幣會比比特幣或以太坊表現更佳,每次市場反彈時,流動性都會在市場繁榮時期流向風險更高的資產。當Meme幣不再是關於社區,而是成為一種交易工具時,它就會持續存在。比如馬斯克明白為自己和自己的企業生產Meme的重要性,正如下面這條標誌性的推文所示。

靠Meme幣暴富的可能性

熊市意味著資產以大幅折扣進行交易。假設價格將跟隨使用情況而變化,最終,當使用情況增長到一個點,證明了資產的價格的合理性。當你購買JPEG時,你購買的像素圖可能會因為擁有同一資產的其他人的“社會影響力”而獲得相對價值。比如因為馬斯克發推使Miladys NFT價格飆升。

Meme幣是不同的,因為它的“市場情緒”決定了它的價值。當“市場情緒”被炒作時,價值飆升。但信心最終會耗盡,人們會以極低的價格出售代幣。或者一直持有,直到市場再次反彈。

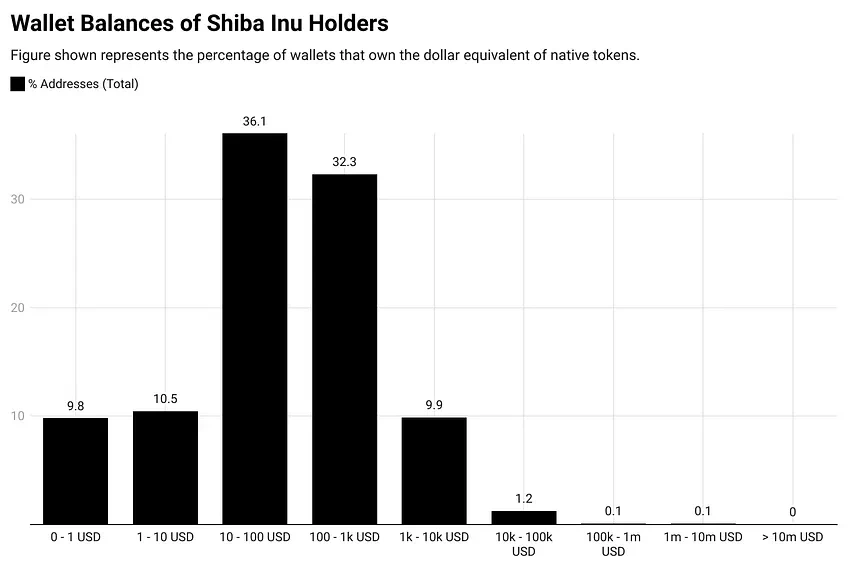

以下是Shiba Inu的數據。通過分析擁有Meme幣的錢包的分佈,我們得出大約78%的錢包持有者擁有的金額不到1000美元。大多數代幣經濟都遵循類似的發展曲線。它表明散戶資本普遍流向了Meme幣,代幣集中在少數錢包中。例如,根據IntoTheBlock的數據,有大約80%的Shiba Inu在58個錢包中。

數據來自IntoTheBlock。

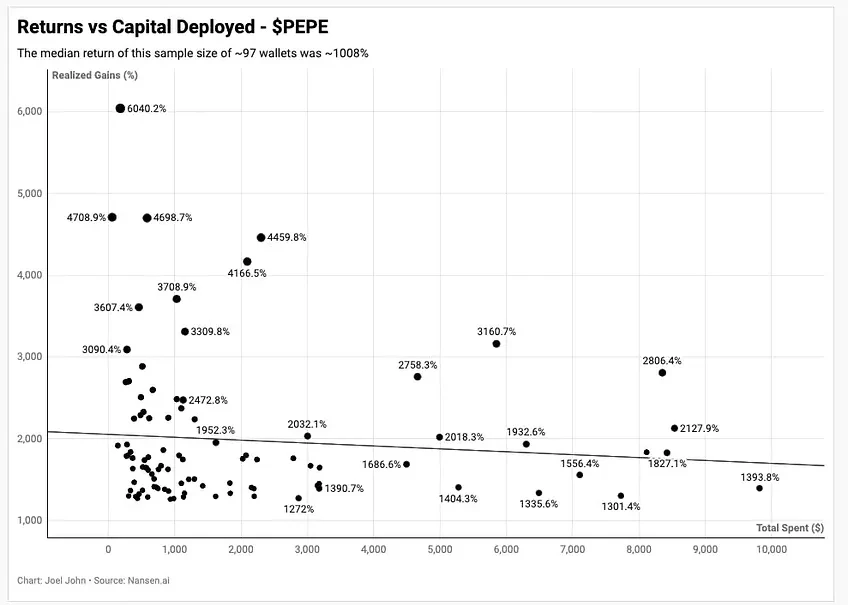

但是新的Meme項目很少能通過投入小額資金就獲得大筆回報。我從PEPE最近的反彈中看到的六位數投資中最大的回報是10萬美元在三週內翻倍變成了100萬美元。

我選取了實現收益最高的100個錢包作為樣本,然後繪製了它們部署的初始資本。在這100個錢包中,只有3個錢包的資金超過了1萬美元。大多數獲得巨額回報的投資者都是投資金額較小的人。

這些數據有兩種可能性:

- Meme幣為較小型投資者提供了一種賺取巨額回報的方式(通過早期投資);

- 或者這些通常是內幕錢包,他們比其他人更早參與了龐氏騙局。

以下總結了我們迄今為止所看到的Meme幣的情況:

- 只要大型交易所支持,Meme資產就可以成為“名正言順”的金融產品;

- 少數資金量較小的早期進入者,他們獲得巨大的回報的關鍵是“比他人搶先一步”;

- 大多數投資者的投資額都在1000美元以下;

- 我們看到的大部分巨額回報來自10000美元以下的投資;

- Meme資產與龐氏騙局類似,因為如果買方的流入流動性停止,它們可能會迅速消亡。交易所解決了這一問題。

如何正確看待Meme幣?

這是我從Youtube上搜索Meme幣的截圖。

人們常常對世界持樂觀態度。這是因為我們相信只要保持樂觀,就會一切順利。這種通常被稱為“盲目的樂觀原則”。散戶跟風買入的時候,經常假定其他投資者已經對項目進行了全面的調查。

許多加密貨幣原生用戶用比特幣或以太坊來衡量他們的財富。要想在市場上超越同行,你需要承擔更多的風險。在低波動性時期,即使是槓桿交易也不一定能創造出交易員所追求的回報。因此,他們在“新型資產”上承擔越來越高的風險,並認為這些資產中的大多數將歸零,其中一些將幫助他們創造巨額回報。

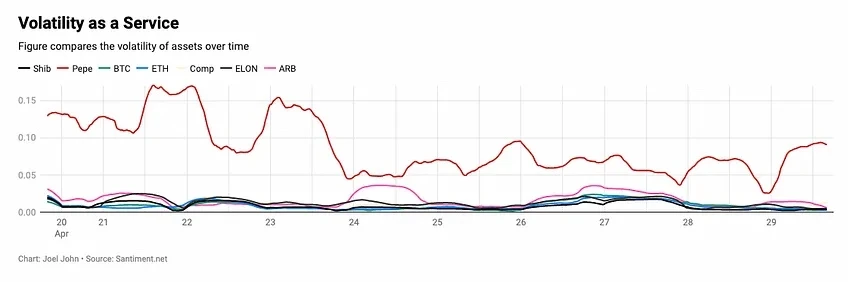

隨著Meme幣在市場的影響力越來越小,它的波動性開始模仿其他代幣。在上面的圖表中,ELON和Shib這兩個早期的Meme幣開始與比特幣的波動性類似。大型基金經理也有這種傾向,即進行風險更高的押注,並一直持有。在牛市和熊市週期中,早期採用的基金經理也更善於對沖和退出加密貨幣。這與散戶沒有太大的不同,他們只是想儘早趕上一場Meme幣熱潮。

Meme幣不受評價綁架,但因信仰而長存。只需點擊幾下鼠標,就可以找到發行和交易它們的工具。只要社區信仰不塌,我們就會看到圍繞這些資產的投機活動激增。事實上,監管機構可以發揮作用,要求交易所建立一個框架,規定Meme幣的上線標準。但是,如果流動性轉移去中心化的交易所,監管機構的任何框架都意義不大。最極端的情況就像Tornado Cash受到的製裁一樣。作為一個行業,我們面臨的問題是那些(假裝)製造酷東西的人也(經常)兜售這些垃圾項目。當市場崇拜“土狗項目”,同時要求監管時,用戶的需求就很難被重視。

在我們生活的這個時代,金錢已經成為一種Meme。我們這一代人正面臨著通貨膨脹和失業率上升之間的經濟危機。人們會想盡一切辦法多賺點錢,Meme資產和NFT也就“應運而生”。作為一個行業,我們所能做的就是對投資Meme資產的風險發出更響亮的聲音,並對創造了人們可以隨時使用的有用工具的Builder大聲喝彩。建立一個可持續的生態系統需要兩者兼而有之。