作者:Sally, IOSG Ventures

前言

眾所周知,投機交易者的商業運作是不規則和不確定的。今年他是股票交易員,明年他可能是加密貨幣交易員,後年他可能又是NFT交易員了。

無論是什麼交易,只要他預期其中的收益可能高於其他交易,他就會進入,當收益低於其他交易時,他就會退出。 (參考亞當斯密《國富論》)

而NFT衍生品的出現可以大力推動NFT從商品投機到金融投機的轉型過程,帶來巨大的潛在回報。

《History of financialspeculation》(Edward Chancellor, 2012)

NFT > 商品投機:很難在短期內建立某種形式的金融市場,普通商品或資本貨物可能成為基礎。價格波動性一般沒有金融市場那麼高,價格的粘性也比較大。

FT > 金融投機:它需要一個比較發達的金融市場作為基礎,往往由投機過程推動。價格波動性大,價格粘性小。

根據我的理解,不可能在一個不成熟的標的資產市場上建立一個健全的金融投機市場。所以我不認為NFT衍生品會在短期內起飛。然而一旦NFT市場成熟,那麼衍生品層在未來肯定會面臨指數級增長。

儘管根據上述短期內我們不會看到對NFT衍生品的巨大交易量,但交易NFT衍生品的合理需求顯然存在。我們可以簡單將其分成如下四類:

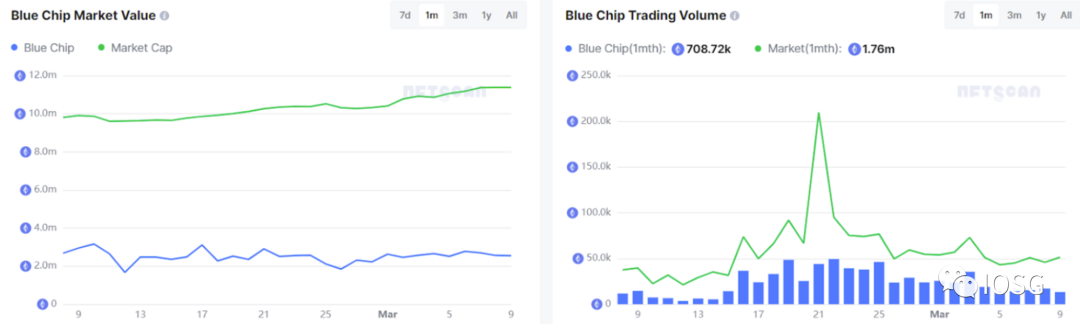

1. 投機:人們想通過押注藍籌股NFT來賺錢,但資金有限,在現貨市場上直接flip NFT要面臨高額的交易費用/違約金。 (多頭需求)

2. 收益率提高:人們希望通過增加槓桿來賺更多的錢。 (多頭需求)

3. 對沖:人們希望對沖持有非金融產品的風險。 (空頭需求)

4. 投資組合分散化:人們希望將投資組合的風險分散到新的資產類別中(多頭和空頭需求)。

此外,NFT衍生品在可預見的未來也有強勁的上升趨勢。

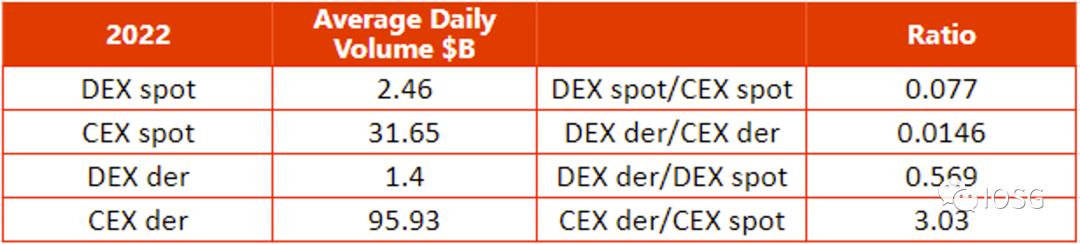

FT衍生品市場交易量約為現貨的3倍。假設有類似的動力,NFT衍生品的短期最佳情況可以是現貨藍籌NFT交易量的至少3倍(Est. $8B)。即使NFT衍生品市場不會像FT那樣大,其增長勢頭也是可以預期的。

由於同樣具有非流動性和難以估價這兩個特點,房地產的金融演變也很適合作為NFT發展的對標參考。對標房地產衍生品(property derivatives):房地產相關債務的衍生品,如抵押貸款支持證券(MBS)和信用違約掉期(CDS)代表了一個龐大的市場,估計名義價值將超過10萬億美元。名義價值將超過10萬億美元。

接下來我們將分別對NFT期貨和期權兩個賽道進行具體剖析。

期貨(永續)

和FT期貨交易相同,NFT期貨交易也是一個利潤豐厚的業務。 NFTperp在3個月內成功地從他們的測試版主網賺取了令人印象深刻的交易費用。另外,OpenSea的盈利能力來自於它的高收費(2.5%),儘管其交易量比Uniswap小。如果NFT的永續交易市場能夠獲得高頻和自營交易者的青睞,那麼就算交易量無法得到和FT永續交易等同的水平,未來的手續費抽成也足以使其擁有不錯的利潤回報。

交易員反饋

為了進一步明確NFT永續交易存在的價值和潛在用戶市場,在與數十位交易員進行訪談後我們採集到如下反饋:

- 機制問題:應該是一個公平的遊戲(最重要的)。

- 激勵和槓桿作用很重要:為了巨大的回報會加入。

- 不太關心現貨市場的操縱行為

- 對平台沒有忠誠度。先行者對他們來說並不重要。

- 像社交通訊這樣的小功能將提高吸引力

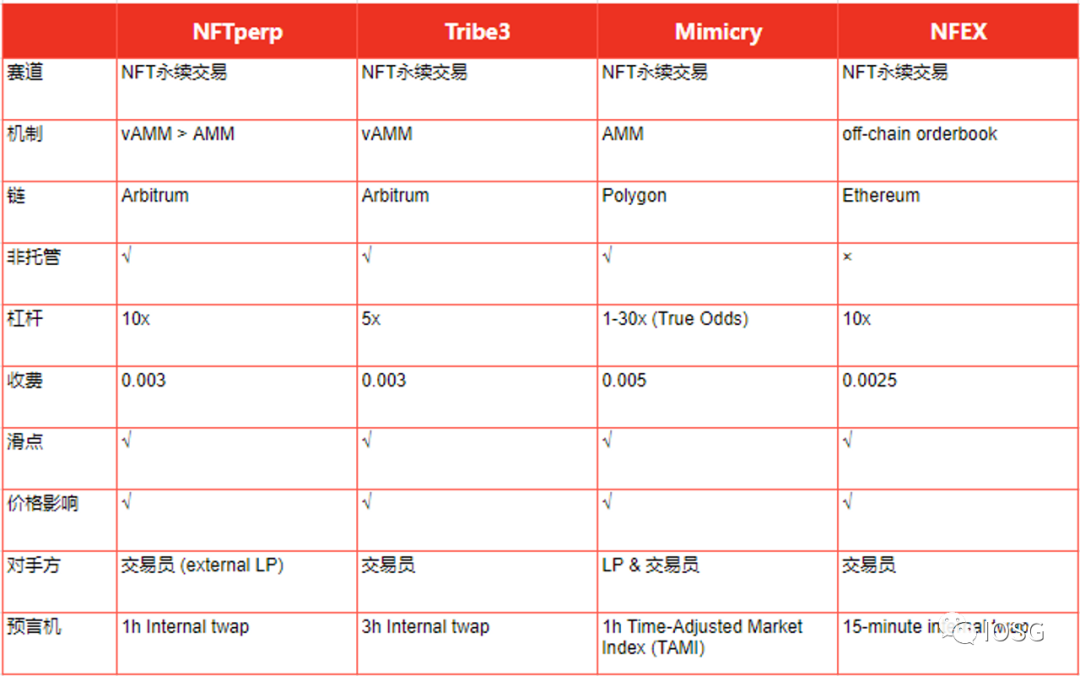

項目對比

案例分析: NFTperp vs Tribe3

A. 相似性

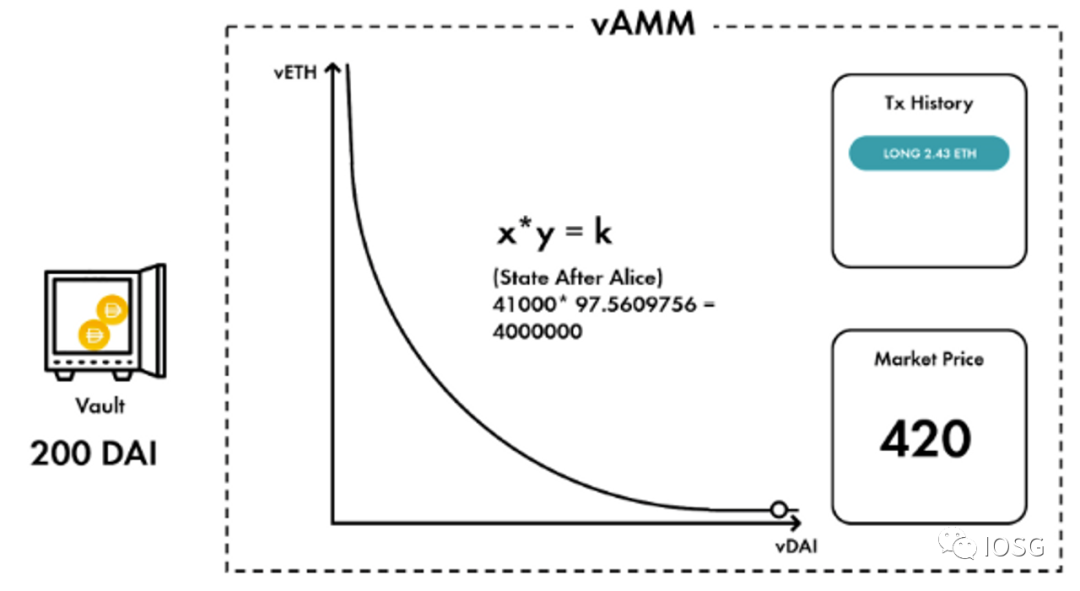

NFTperp和Tribe3均採用vAMM設計:

-

不需要真實的LP,不需要訂單簿

-

交易員是對手方,一個交易員的收益就是另一個交易員的損失。

-

交易者雙方都會對開倉採取滑點(通常是0.5%的容忍度)。

-

通過調整K值,可以動態調整虛擬池的深度,從而避免過度滑點造成的價格劇烈波動(K值越大,滑點越低)。

-

所有的利潤和損失都在保險基金中結算。

A Deep Dive into our Virtual AMM(vAMM)| by PerpetualProtocol

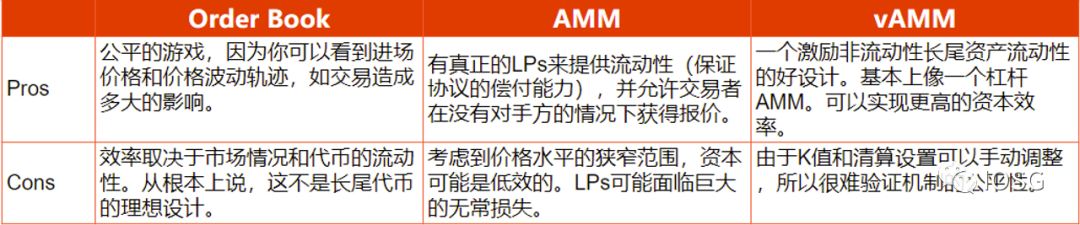

對於Orderbook、AMM、vAMM這三種機制的的簡單優劣分析可見下圖:

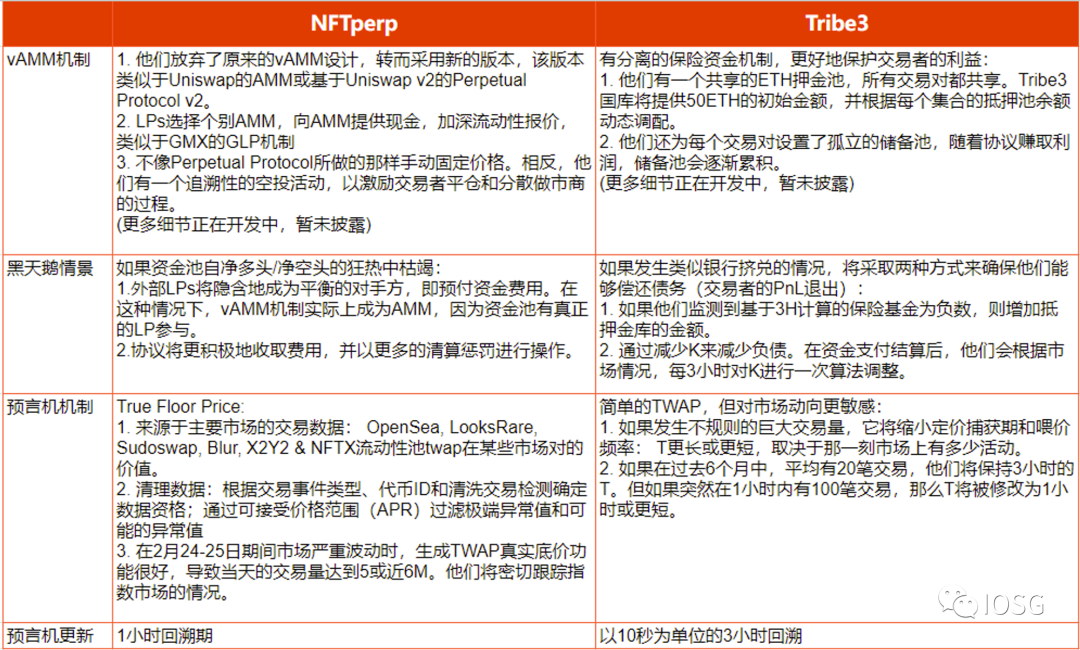

B. 差異點

NFTperp和Tribe3兩者的主要差異體現在vAMM機制設計細節、黑天鵝情景應對、預言機餵價和更新這幾個方面(見下圖)。但目前依然很難判斷哪種機制可以優先找到PMF,因為成功可能高度依賴於鯨魚的獲取能力和生態系統的發展。

潛在風險

1. 採用風險

儘管有槓桿的機會,但投機範圍是有限的。衍生品市場確實降低了投機門檻,但人們的心態仍然是把NFT當成FT,我懷疑是否有必要創造一個與代幣衍生品市場無限相似的市場,即使考慮到存在一定的風險分散需求。

而且沒有基本面(FT大多擁有一些基本面,不包括meme coin)來幫助交易者分析策略。在NFT的情況下,我們只能依靠社區的活動/情緒和純粹的技術分析來幫助做出決定,因此在沒有altcoin交易經驗的專業交易員可能會擔心在遊戲中引火燒身(最好的設想是1-2個自營交易員在這個業務上有至多5000萬美元的風險頭寸)。

然而,大多數NFT仍然可以作為altcoins進行交易,所以從這個角度來看,地板價格的衍生品是有意義的。如果有一天NFT能夠獲得更多的價值,我們可以類比房地產市場。對於人們來說,炒作紐約房地產的底價可能還是很有趣的。但大規模的採用肯定不能在短期內實現,所以回報理論將主要在盈利方面。

2. 預言機風險

最大的技術風險應該是預言機攻擊和不同種類的預言機操縱,如MEV機器人/搶跑套利。

預言機機制在整個永續交易所的建設中是非常關鍵的,我確實認為目前市場NFT預言機機制都有缺陷,而且部分是中心化的。他們沒有受到攻擊,只是因為與FT永續交易所相比,他們還沒有達到很高的交易量(套利收益有限)。

我認為的解決方案應該是:

-

集成多個預言機以避免像perpetual protocol那樣的單節點故障。當不同的預言機報告者使用不同的數據處理機制向區塊鏈發送確定性的數據時,可以減少操縱風險。

-

自多個數據提供者的源價格輸入。一個NFT集合的確定價格的計算可以由Dune Analytics、Reservoir、OpenSea API或監測OpenSea智能合約事件的自定義子圖收集的銷售數據進行交叉檢查。

但根據我與交易員的談話,他們實際上並不太關心現貨市場的操縱行為。而且我們有一個共識,即攻擊的成本會非常大,也不太可能發生攻擊除非NFT衍生品市場比現貨市場大10倍(這不太可能)。因此,只過濾出那些操縱可能性較低的NFT藏品,將是極其重要的。只要過濾系統有意義(與nft貸款的理論相同),固有的操縱風險就不可能阻止人們進行投機。

期權

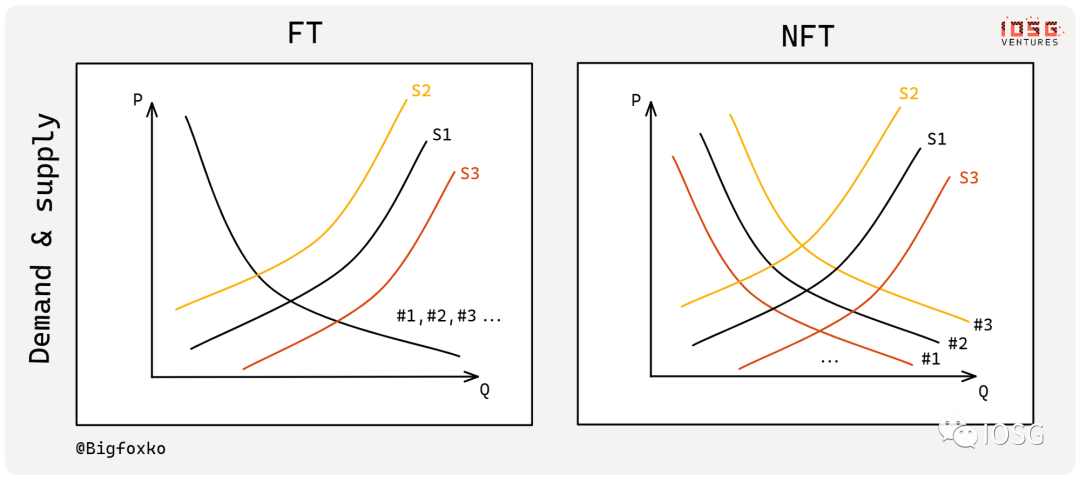

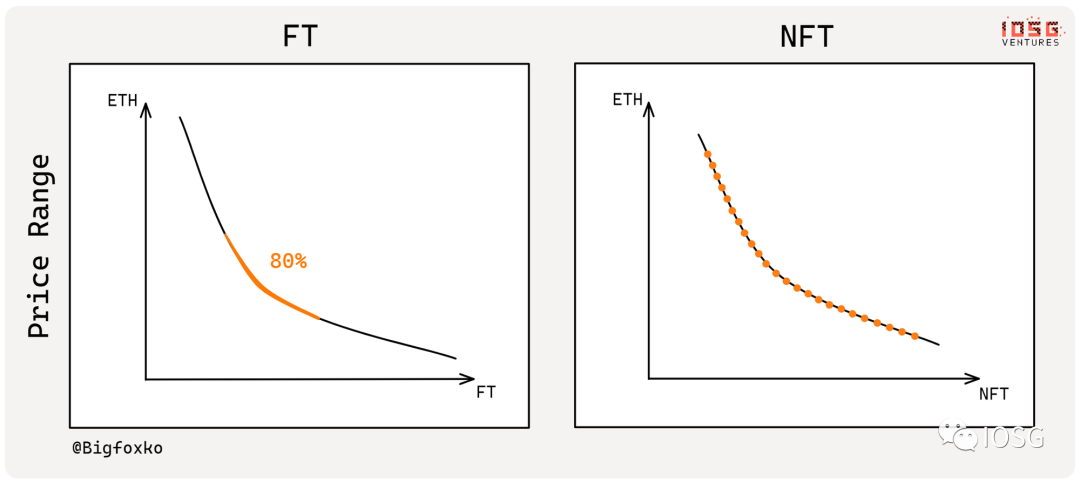

FT vs NFT

每個NFT在不同時期的價格是不同的,就像股指期貨的投資者也會看到不同月份的價格是有差異的。和大宗商品的上游貿易一樣,NFT本身購買門檻較高,且價格的階躍較大,流動性較差,普通消費者或者散戶不可能像平常買幾個altcoin一樣,隨買隨賣NFT或者只看到一個交易的現貨價格就立刻成交。

因此,NFT交易者天然對更靈活和多樣的合同和交易方式有一定需求。在當下流動性情況較好,自身資金充足的情況下,交易者可以選擇直接採購現貨,在當下資金短缺或對目前市場信心不足時,交易者則可以簽訂遠期交貨的合同來更好地套利和規避風險。比如,NFT交易者可以現在同時簽訂幾天內執行的現貨合同、1個月後執行的期貨合同、3個月後執行的期貨合同,並且由於市場供需等預期情況不同,這幾份合同的執行價格一般也是不同的。

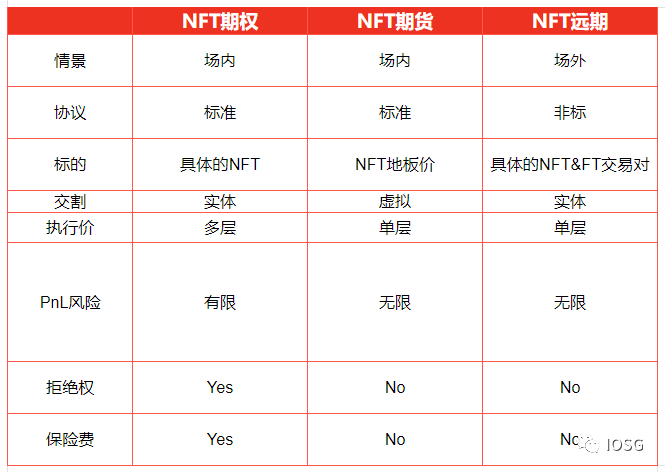

NFT期貨vs 期權vs 遠期

期貨合約實際上代表那些在公共交易所(OTC >> Floor)上進行買賣的標準化(證券化)遠期合約。在傳統的商品交易中,現貨合約的交易量逐漸減少,而遠期合約和期貨合約的交易量卻在增加。

期權合同和期貨合同的區別在於期權合同的買方有權利拒絕合同執行,如果價格下跌,買方將為此權利支付保險費。

假設三個月後執行的BAYC期權頭寸的期權費是3eth/BAYC,買方需要比較到期買入現貨價格和當前的合同價格來決定是否簽署。例如,如果當前的現貨價格是50eth/BAYC,只有當到期現貨價格上升到53eth/BAYC以上時,簽署合同才是有利的。而作為對比,只要到期的現貨價格高於50eth,期貨合約就會有成本效益。

但是,如果三個月後BAYC的現貨價格跌到47eth以下,期權合約就比期貨好,因為你可以拒絕執行合約,在那個時候直接買入現貨,在這種情況下,你買入現貨所節省的錢比你支付的期權費還多。期權合約的買方還可以將合約以另一個價格轉讓給另一個人,這意味著期權頭寸/合約可以被使用或匯總成金融工具,如ETF,或發展成更複雜的元市場(為NFT結構性產品釋放更多想像力)。

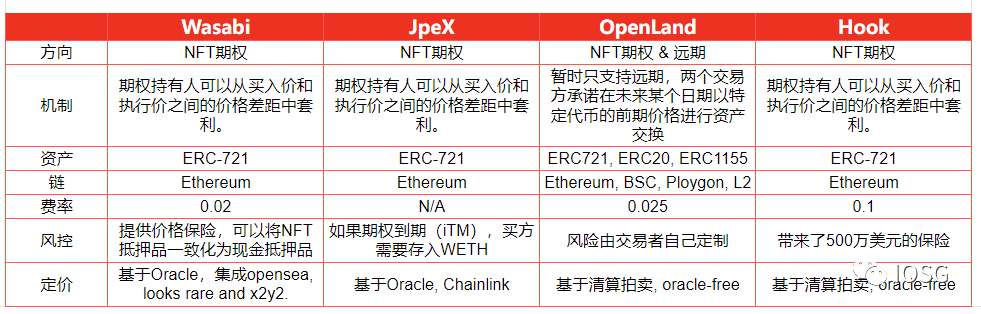

項目對比

潛在風險

主要是採用上的風險,需要教育外行用戶。吸引力極有可能在前期主要由做市商&專業交易員提供。

結語

最後聊幾句金融哲學。

早在20年前,互聯網企業對虛擬物品商品化的探索就已經開始,新一代的O2O不是線上(online)到線下(offline),應該是鏈上(on-chain)到鏈下(off-chain)。藝術品類游戲品類的NFT只是這種非標協議在鏈上的小試牛刀,隨著越來越多鏈下資產以NFT的形式被寫入鏈上,我們也許可以看到一個屬於NFT的激盪新十年的到來。

歸根到底,黃金之所以有價值是因為人們覺得他有價值。美元本身也只是一個符號的符號。金本位的瓦解使得價值成為了波動的信號,虛擬資本不必像實體經濟一樣遵循價值規律。市場的震盪更大程度上取決於符號持有者的信仰和對未來的主觀期望,這種交易的抽象化本身就是由底層資產的符號化造成的。因而對於這個符號所代表的底層資產是法幣也好,證券也好,代幣也好,還是毫無意義的小圖片,都已不再重要。他們和歷史一樣都不是真實的,而是被選擇相信的。

大膽的預測是,最後在市場上廣泛流通的將不再是價值,而是純粹的符號、意義,或者說信念。在對沖、投機、旁氏的交錯中,一切又隨著明斯基週期不斷循環往復。

It’s just money, it’s made up 🙂