作者:蔣海波,PANews

現實世界資產(RWA)可能是加密市場的下一個增長方向,但RWA與區塊鏈的連接並不容易,需要滿足合規要求、有可信的資產發行框架、在鏈上也要有對應的流動性。

Centrifuge是目前RWA領域業務比較全面的項目,建立了一個將鏈上和鏈下交易鏈接起來的框架,希望能成為RWA無需信任的共識層。根據rwa.xyz的數據,Centrifuge已經是私人信貸領域活躍貸款最高的項目。本文,PANews將拆解Centrifuge的業務模式和產品組件。

Centrifuge Chain

首先,Centrifuge擁有自己獨立的專屬區塊鏈——Centrifuge Chain,該鏈基於Substrate框架開發,能夠共享Polkadot網絡的安全性。 Centrifuge Chain在2022年1月成功贏得了Polkadot的第8次插槽拍賣。

Centrifuge認為針對RWA的專屬區塊鏈有諸多優勢,其中包括較低的交易手續費和出色的可擴展性。與以太坊等通用智能合約區塊鏈相比,它具有更強的靈活性,能夠提供專用的區塊空間來處理RWA交易,並且能夠定義交易的順序,保證在網絡擁堵等極端情況下,RWA相關交易也可以正常進行。

到5月17日為止,Centrifuge的主要產品Tinlake還部署在以太坊主網上,但已在準備部署到Centrifuge Chain上,相關功能正在先行網上測試。

Tinlake融資平台與結構化產品

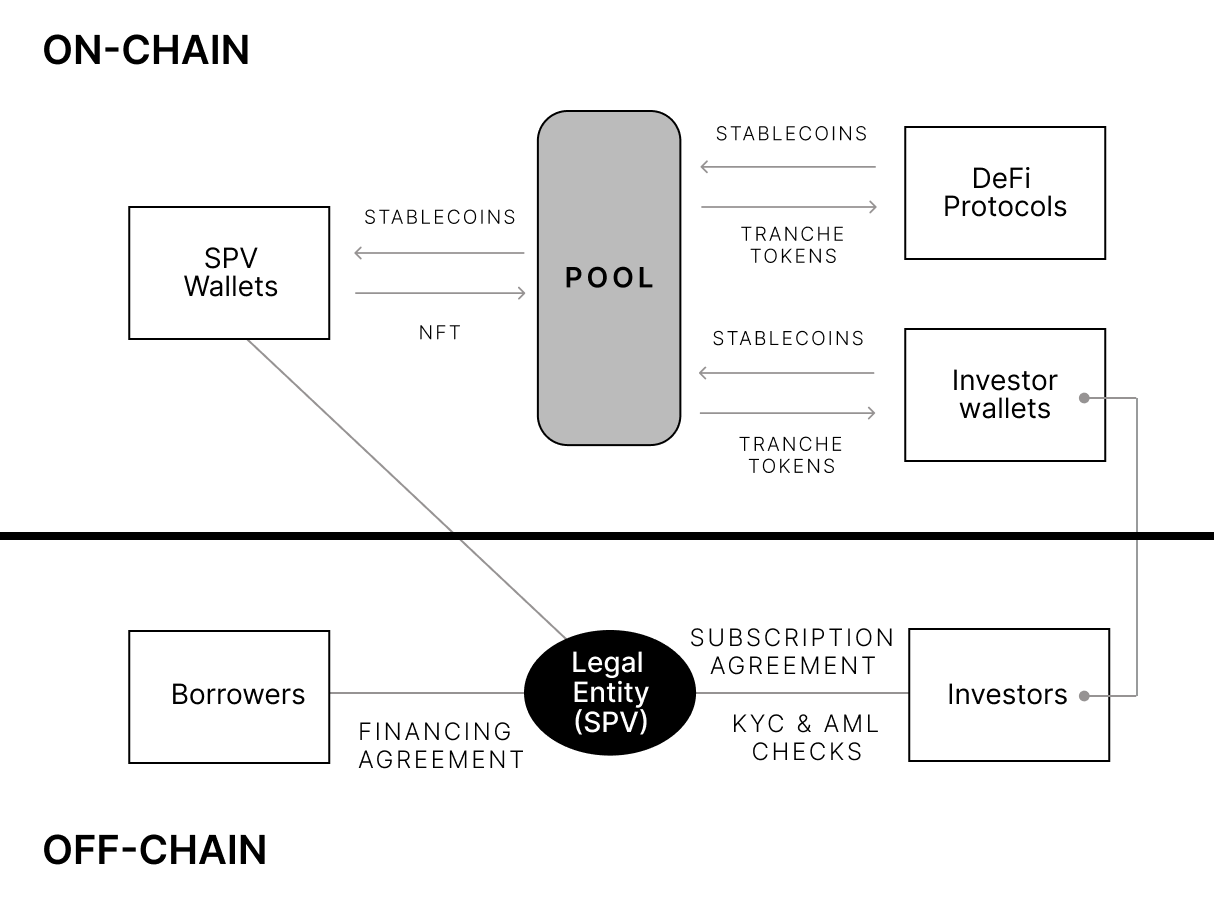

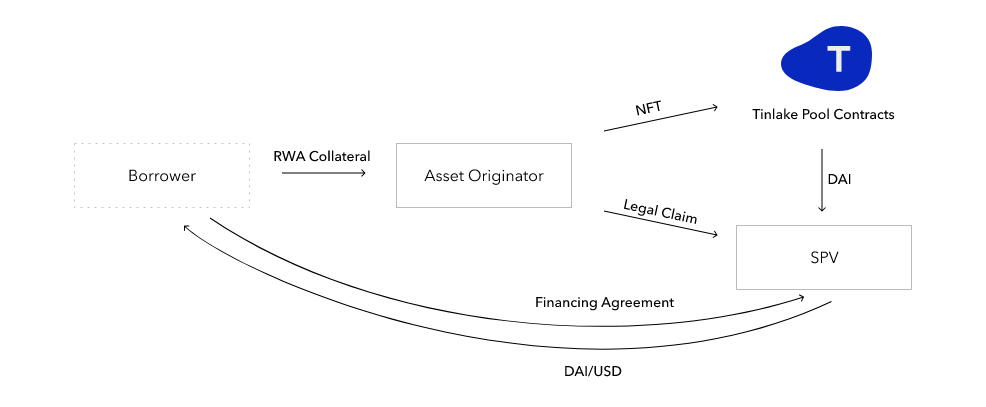

Centrifuge中現實世界與加密資產的交互發生在旗下的開源智能合約平台Tinlake上。在Tinlake中,借款人可以通過資產發起人將資產代幣化,然後將這些代幣投入到Tinlake創建的資產池中。通過這種方式,借款人可以以實體資產為抵押品,獲得鏈上投資者投入的穩定幣。截至5月17日,Tinlake中的TVL(約等於活躍借款)為2.01億美元。

Tinlake通過結構化的方式,將實體抵押品的風險和回報進行有效分割,滿足不同投資者的需求,結構化產品由兩種ERC20代幣組成:DROP和TIN。

- DROP代幣:DROP代幣是優先級別的(senior),代表Tinlake池的固定利率部分。 DROP代幣持有者在資產池的利潤分配中享有優先權,但在風險(例如貸款違約)方面的敞口相對較小。因此,DROP代幣通常具有較低的風險和較低的回報。

- TIN代幣:TIN代幣是次級級別的(junior),代表Tinlake池的浮動利率部分。與DROP代幣相比,TIN代幣持有者在資產池的利潤分配中的優先級較低,但在收益和風險方面的敞口較大。因此,TIN代幣通常具有較高的風險和較高的回報。

在Tinlake中,投資者可以選擇購買DROP或TIN代幣,根據自己的風險承受能力和收益期望進行投資。其中,TIN代幣有一個最低認購比例,如果TIN的比例過低,則DROP代幣也無法繼續購買。

法律結構

Centrifuge根據美國資產證券化的法律結構,在合規方面做了相當多的工作。它的法律結構是基於1933年美國證券法D條款下的506(b)或506(c)完成的。

Centrifuge上的每一個資產發起人都需要為資金池設立一個與之對應的獨立的法律實體,即特殊目的實體(SPV)。 SPV在資產證券化中可以起到關鍵作用,將資產發起人的業務和池中的融資活動分開,它僅提供一個通道,沒有員工。在法律上,這些資產已經被出售給SPV,即使資產發起人破產,也不會影響SPV持有的資產,從而保護投資人的利益。投資人在完成KYC等合規操作後,與SPV簽訂協議。

當前的法律結構是為在美國發行資產證券化產品而開發的,若為美國公民,在投資該產品時須滿足美國SEC對“合格投資人”的要求。 Centrifuge也正努力為非美國司法管轄區引入產品結構,但在目前的情況下,受美國製裁的國家並不能投資於Centrifuge的產品。

融資流程

Centrifuge中資產發起人、發行人、投資者與Centrifuge之間的關係,以及具體的融資和投資流程如下:

1、借款人希望通過發票或房地產等資產為抵押在鏈上進行融資。

2、資產發起人(與借款人有業務關係並執行承銷,也投資於風險更高的TIN代幣)為資金池設立法人實體SPV,即使母公司破產,SPV也會承擔責任。一個資金池可能包括同種類型但對應不同借款人的多筆抵押品貸款。

3、資產發起人發起並驗證RWA,為抵押資產在鏈上鑄造一個NFT。

4、借款人與SPV簽訂融資協議,將NFT抵押在Tinlake池中,Tinlake池鑄造DROP和TIN兩種代幣。

5、Centrifuge和Securitize合作,幫助投資者完成KYC和AML流程。 Securitize是一家SEC許可的機構,提供合格投資者驗證服務。

6、投資者與Tinlake池對應的SPV簽訂投資協議,協議中包含了投資結構、風險、條款等,之後用DAI購買DROP或TIN代幣。

7、當有投資者為對應的資金池提供DAI的流動性時,SPV將DAI兌換為美元,向借款人的銀行賬戶轉賬。

8、投資者可以隨時要求贖回他們的DROP或TIN代幣,但須保證DROP代幣優於TIN代幣贖回,且TIN代幣不能低於設定的最低比例。

9、借款人在NFT到期時支付融資金額和融資費用,NFT被返還給資產發起人。

與MakerDAO和Aave的關係

主要的DeFi協議中,MakerDAO和Aave都在積極開展RWA的業務,而相關業務正是通過Centrifuge進行的。

Centrifuge上有多個MakerDAO相關的資金池,這些資金池和MakerDAO的Vault集成,可以直接從Vault中提取資金。最大的為BlockTower作為發起人的活躍資金池BlockTower Series 3和BlockTower Series 4,它們均為私有池,優先級資本從Maker Vault獲得,次級資本由發起人BlockTower出資,這兩個池中的資金分別為3733萬美元和9717萬美元。另外還有兩個同樣由BlockTower作為發起人的資金池BlockTower Series 1和BlockTower Series 2即將上線。此外,Centrifuge上還有New Silver Series 2、ConsolFreight Series 4、Fortunafi Series 1、Harbor Trade Credit Series 2這幾個和Maker Vault集成的資金池,對應流動池中的價值分別為1205萬美元、361萬美元、843萬美元、214萬美元。和MakerDAO相關的資金池共有約1.61億美元資金,已佔Centrifuge TVL的80%。

與Maker Vault集成的資金池還有一個好處。每一個資金池都有一個儲備池,儲備池中的資金可以被發行人借出或被投資人贖回,但不會產生利息,通常情況下儲備池中都沒有資金剩餘。而若是與Maker Vault集成的資金池,只要沒有達到該Vault的債務上限,當用戶需要贖回時,可以直接通過Maker Vault提取資金,將個人的債務轉移給Maker Vault。

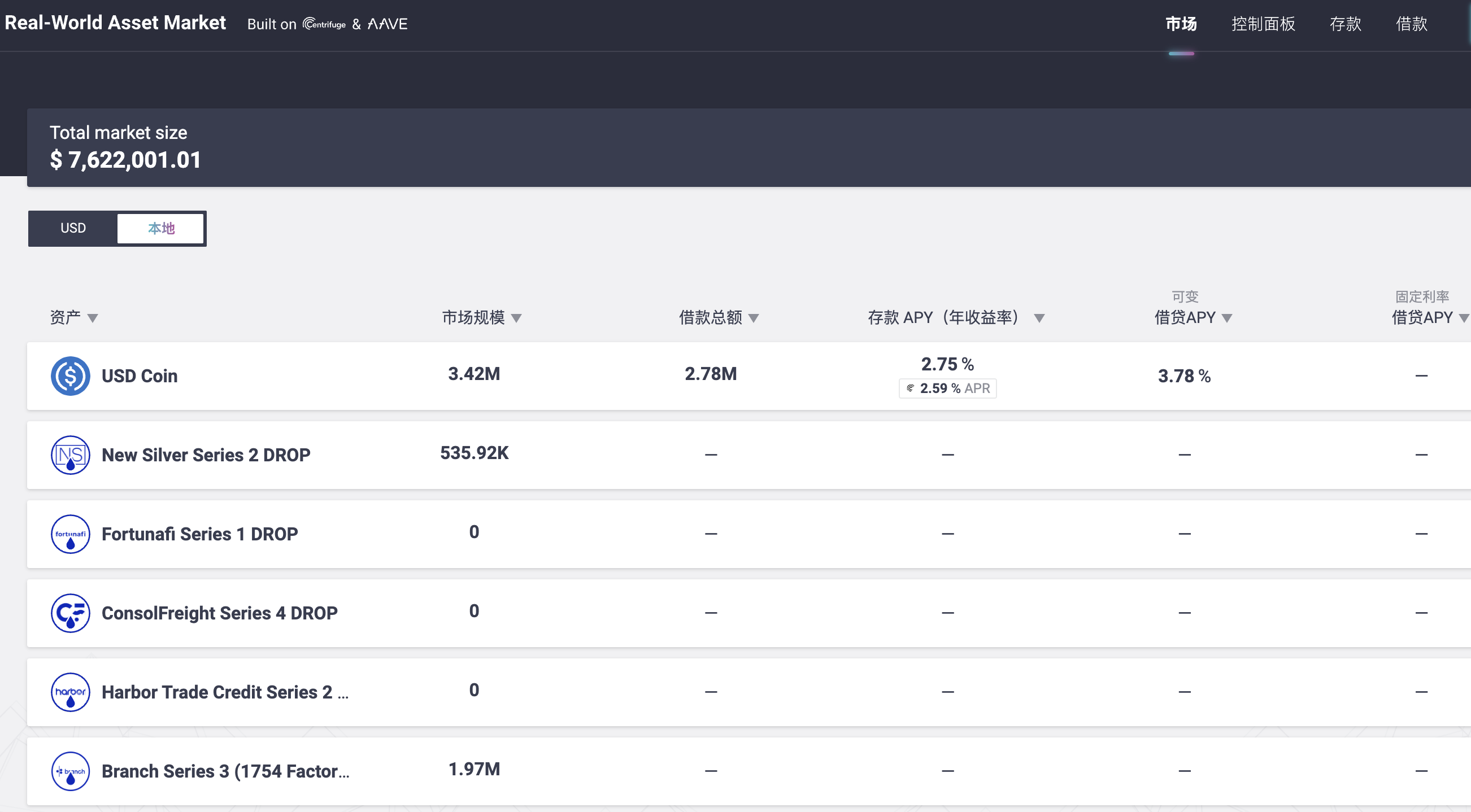

Aave則和Centrifuge共同建立了一個專用於RWA的借貸池。存款人可以存入USDC,除了獲得利息收入外,還可獲外獲得Centrifuge的挖礦獎勵。借款人以各種DROP代幣為抵押品,借入USDC,提高資金利用率。當前Aave中RWA市場的總存款為762萬美元,其中USDC存款為341萬美元,總借款為278萬美元,與MakerDAO相比並不高。

CFG代幣

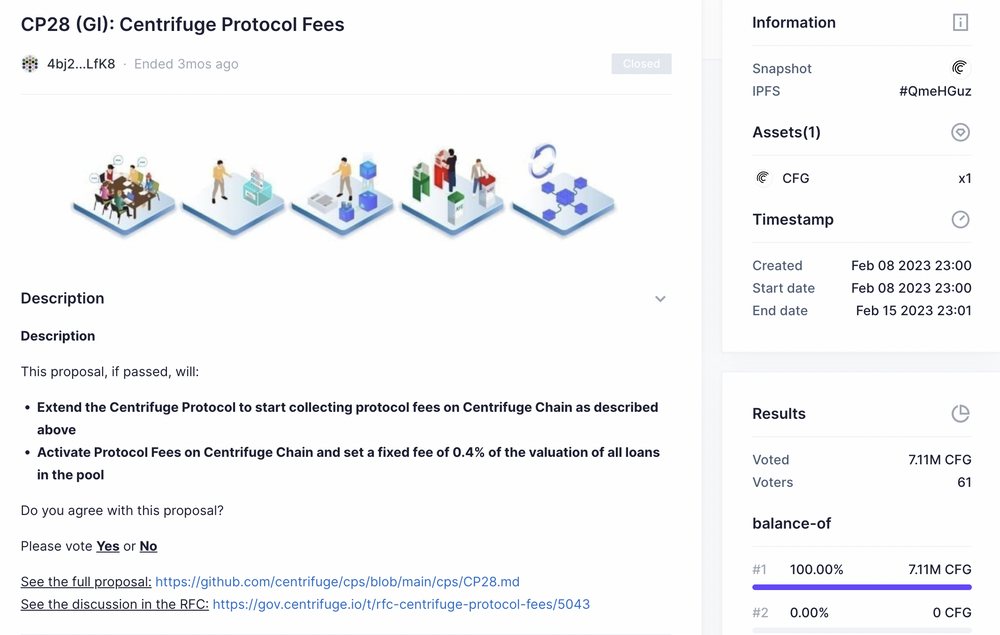

Centrifuge的原生代幣是CFG,它主要用於支付鏈上交易的Gas費,參與協議升級和參數調整等治理活動,以及維持Centrifuge Chain的安全性。

需要注意,目前Centrifuge中並沒有協議費用,且當前的借貸建立在以太坊主網之上。近期社區中關於Centrifuge協議費用的討論越來越多。開啟協議費用的投票已經在OpenSquare上進行鏈下投票,並獲得了100%的讚成票。但在進行鏈上投票之前,需要先在Centrifuge Chain上部署資金池,目前該功能正在Centrifuge的先行網中測試。

小結

根據rwa.xyz的數據,目前Centrifuge是鏈上私人信貸領域活躍貸款金額最高的項目,TVL有2.01億美元。而根據官網數據,其中約有80%是與Maker Vault集成的資金池。由於這些資金池的債務還未達到上限且還有新的資金池正在設立,近期Centrifuge的數據增長可能主要來自於這些資金池,且可能繼續增長。

Centrifuge有自己的鏈,但目前主要的融資平台Tinlake仍然建立在以太坊主網上,相關功能也已經在Centrifuge Chain的先行網上進行測試。目前Centrifuge並不收取協議費用,在測試完成並部署到主網上後,可能通過鏈上投票開啟協議費用。