原文作者:0x Fishy 原文編譯:Kxp,BlockBeats

引言

MEV 是區塊鏈設計的副產品,是DeFi 的獨有產物。本質上,MEV 只是一種利潤最大化的行為,即操作區塊鏈的驗證者試圖在驗證交易的任務上最大化他們的利潤。儘管我們可以認為MEV 能通過提高資本效率來提供益處,但MEV 會顯著影響使用去中心化應用的用戶體驗,包括更高的Gas 費,滑點,以及驗證者勾結和中心化風險。本文首先將從理論概念的角度來審視MEV,以及它對生態系統造成的系統性風險。接下來,我將以Flashbots 為案例研究,探討DeFi 社區是如何試圖解決MEV 所有這些負面外部性問題的,並解釋為什麼MEV 的故事是一個具有代表性的DeFi 故事:它揭示了許多關於構建真正去中心化金融系統的基本問題、挑戰、原則和權衡。

Flash Boys 俱樂部

MEV 是區塊鏈技術的特徵而不是缺陷。在給定的區塊鍊網絡中,驗證者(或傳統PoW 模型中的礦工)負責決定哪些數據被放入鏈中。具體來說,他們可以控制數據的錄入和移除,以及這些數據在鏈上的排序。正如理性經濟主體一樣,驗證者會安排交易,以最大程度地獲得交易費用的利潤。

MEV 這一概念最初由智能合約研究員Phil Dainan 在一篇名為《Flash Boys 2.0 》的重要論文中進行了詳細闡述。在這篇論文中,研究人員強調稱,目前利用大量機器人和套利代理商「預測並利用」普通用戶DEX 交易的操作屢見不鮮,類似於傳統金融中高頻交易者積極優化交易延遲。僅在撰寫本文的最近24 小時內,這些實體已通過MEV 操作實現了2578 個ETH,約合490 萬美元的收益。

雖然MEV 是一個通用的概括詞,包括許多不同的套利方法和場景,但有幾個關鍵特徵構成了DeFi 中許多MEV 機會的基礎。首先,大部分MEV 是通過「優先Gas 拍賣」(PGA))這一過程實現的,其中用戶可以支付更高的交易(Gas)費用,以便優先運行他們的交易。由於許多套利機器人依賴於其交易的優先運行以獲得利潤,因此這些機器人將參與Gas 競價戰,按順序提高價格,使其交易由驗證者運行,進而導致高網絡擁堵並超過普通用戶的出價費用,除非他們也支付高昂的交易費用。

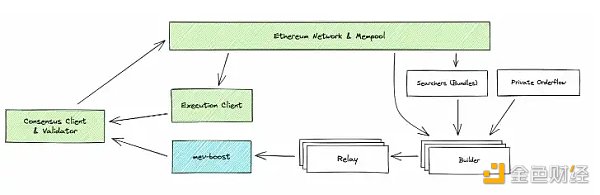

另一方面,驗證者是這種實踐的主要受益者之一。事實上,權力的多寡與利潤的高低直接相關:因為驗證者(至少在理論上)擁有確定要運行哪些交易的權力,所以他們可以根據交易的費用來決定優先處理哪些交易,從而獲得「排序優化」收益。實際上,由於驗證者負責MEV 搜索、打包和執行流水線等太多工作,因此大部分「排序優化」被外包給了專門的搜索者、構建者和中繼,這些中間實體可以被想像為驗證者的「秘書」,他們通過簡化MEV 過程而獲得一部分利潤。具體而言,搜索者將發現MEV 機會,構建者將這些機會打包成完整的「區塊」,而中繼將發送這些完整的「區塊」給驗證者或實際的區塊構建者。因此,當前MEV 生態系統的總覽如下:

MEV 生態系統,來源:https://chain.link/education-hub/maximal-extractable-value-mev

正如我們之前暗示的那樣,雖然啟用MEV 的套利可能會帶來一些好處,包括更高的資本效率和確保價格在不同交易所之間保持一致,但對終端用戶有巨大的外部性,如導致更高的交易費用、執行速度變慢和更高的滑點(例如三明治攻擊)。但是,這並不是MEV 對區塊鏈的最大風險——如果驗證者相互勾結,MEV 操作實際上可能會破壞區塊鏈共識層的安全保障。

這一安全問題是源於激勵機制的不協調——在所有這些利潤豐厚的MEV 機會中,礦工可以通過優化交易費用而不用仰仗恆定的區塊獎勵津貼來獲得更多收益。正如Dainan 所寫,這意味著:

「因此,礦工可以分叉高費用區塊,保留一些費用來吸引其他礦工在分叉上構建。在極端情況下,從協議偏離的激勵可能導致經濟上理性的礦工的策略破壞,降低區塊確認所提供的安全性。」

這被稱為「價格戰」攻擊,是MEV 破壞區塊鏈基本安全保障的幾種方法之一。其他已知攻擊包括「時間竊賊攻擊」,其中驗證者不是從當前區塊中竊取利潤豐厚的交易,而是串通起來通過重寫過去歷史來竊取和利用過去區塊中的MEV 機會。此外,MEV 提取甚至不需要在鏈上進行,因為所有這些都可以通過場外交易完成,例如大型交易者和驗證者之間的交易。

因此,正如我們所看到的,這其中有很多利害關係(原文此處為「at stake」,意在雙關「質押」)。

Flashbots:減輕MEV 負面影響

考慮到未受到限制的MEV 可能造成的嚴重後果,已經有幾個項目和團隊致力於減輕這種實踐的負面外部性。該領域最重要的團隊之一是Flashbots,這是一個專門致力於重新調整MEV 激勵的項目,既能夠獎勵誠實驗證者,同時又能夠減輕對普通用戶的最壞影響。

為此,Flashbots 試圖採取三個不同的步驟:(1 )揭示MEV「黑暗森林」,(2 )民主化MEV 提取,以及(3 )將利益重新分配回生態系統。為了實現第一個目標,Flashbots 有一個專門的產品叫做MEV-inspect,旨在「揭示」MEV 的「黑暗森林」,以量化MEV 所引起的負面外部性,並呈現問題的規模。

「民主化MEV 提取」和「重新分配利益」的另外兩個目標,則更為複雜,涵蓋了整套產品,隨著問題範圍和重點的變化逐步演變。從某種程度上說,我們可以認為Flashbots 在過去兩年的產品開發歷史本身就是Ethereum 成長和發展的一個縮影。

Flashbots 發布的第一個主要產品系列是MEV-Geth 客戶端,或者說是Ethereum Golang 實現的改進版本,能夠更好地防止MEV 操縱,通過將其路由到一個私有交易池。在這個新客戶端的基礎上,建立了一個MEV 拍賣市場,使用「一價封存競標」方法(也稱為「盲競標」),每個參與者只允許提交一個價格,而且競拍參與者都不知道其他參與者出價的價格。通過這種設計,Flashbots 緩解了之前討論過的導致網絡擁堵的「價格競標」戰爭。

創建MEV-Geth 和MEV 市場的指導原則是通過一種稱為「出塊者-構建者分離」的激勵重新協調過程,擴散驗證者構建區塊的權力和責任。使用MEV 拍賣的驗證者不需要進行MEV 搜索和交易打包的複雜過程,而是可以簡單地查看MEV 市場,找到可以給他們帶來最高MEV 的交易,然後提交反映他們實際偏好的單個出價。此外,為了防止驗證者包括自己的交易並從用戶交易的前置交易中獲利,實際交易細節(買入訂單、賣出訂單、清算等)直到構建區塊完成後才會公開。

那麼為什麼驗證者要使用這種算法,放棄上述有利可圖的MEV 機會呢?這是因為這個Flashbots 算法僅從市場中挑選MEV 交易對於驗證者來說更容易、更便宜。隨著越來越多的高質量MEV 交易通過市場而不是直接在鏈上進行,驗證者通過堅持使用Flashbots 可以獲得更高的收益。結果非常令人印象深刻:就在MEV-Geth 發布不久之後,超過90 %的Ethereum 驗證者開始使用這個項目,從而顯示了激勵重新協調在解決潛在問題方面的重要性和有效性。隨著Ethereum 生態系統的發展,並在2022 年9 月從工作量證明模型(PoW)轉向權益證明模型(PoS),這種Ethereum 底層共識結構的變化讓我們有必要對「出塊者-構建者分離」的概念進行更新。

PoS 比PoW 更高效的主要原因是,在PoW 中,每個節點都要從頭開始構建和出塊;而在PoS 中,只有少數驗證者擔任主要區塊的出塊者,向區塊鏈附加數據。雖然這對環境和計算效率很有好處,但由於MEV 收益極具吸引力,這可能會帶來額外的中心化風險,特別是如果驗證者(「出塊者」)與市場賣方的關鍵「構建者」串通。即使是運行私有交易池的Flashbots 也可能會受此蠱惑,不過我們把信任寄託在單一實體(如Flashbots)身上這件事本身就與去中心化的精神相背離。

MEV Boost 系統圖,來源:https://github.com/flashbots/mev-boost

因此,Flashbots 發布了MEV-boost,這是一款軟件,它去中心化了這個MEV 市場的「供應方」。 MEV-boost 不僅包含Flashbots 私有交易池中的交易(實際上是壟斷),還允許運行此軟件的任何構建者向所有參與的驗證者提交交易。對於驗證者來說,隨著更多的構建者參與構建所有這些不同的區塊,他們可以獲得更多的收入,並且公平化驗證者的競爭環境,從而建立一個更強大、安全的生態系統。與MEV-Geth 一樣,這種新穎的設計重新調整了多方的激勵,以避免中心化風險,並取得了巨大成功,網絡採用率超過85% ,其中Flashbots 只中繼了34% 的交易。

Flashbots SUAVE

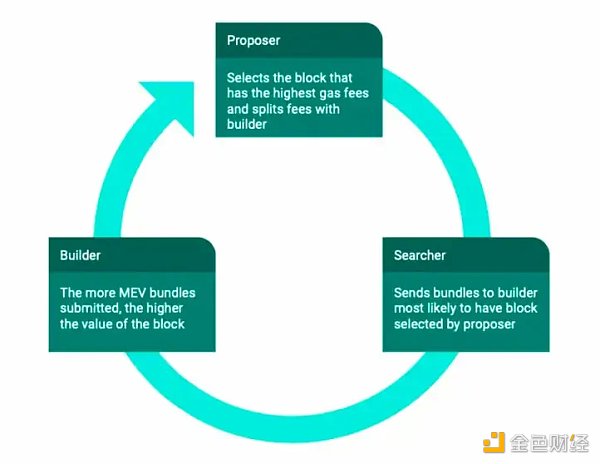

迄今為止,緩解所有中心化風險、使去中心化金融免受MEV 最有害影響的探索仍未結束。在實施出塊者-構建者分離的過程中,Flashbots 的解決方案是將驗證者的關鍵權力和責任分散,或者說重新定向給「構建者」,將這些「構建者」作為獨立於驗證者的實體,為驗證者做交易的挑选和選擇。事實證明,這其中雖然存在著巨大的規模經濟,但反過來又導致了構建者角色中存在的中心化風險。

那麼,這些規模經濟對於構建者角色意味著什麼呢?回想之前我們提到的,搜索者、構建者和中繼都扮演著不同的角色,搜索者搜索MEV 機會,然後將這些機會發送給構建者,構建者將完整區塊發送給中繼。這意味著搜索者必須選擇發送結果的對象。為了最大化自己的回報,他們將選擇最高質量的構建者,這些構建者將經常得到驗證者的選擇。隨著更多高質量的交易流向頂級構建者,這就產生了一種中心化效應——頂級構建者將始終從搜索者那裡獲得最高的MEV 交易,從而鞏固了他們的地位。

構建者中心化效應,來源:https://simbro.medium.com/mev-driven-centralization-in-ethereum-ec 829 a 214 f 18

這種構建者中心化效應在實踐中得到了證實。在撰寫本文的最近24 小時內,排名前5 的構建者提出了約90 %的總MEV-Boost 區塊。隨著這種中心化程度的提高,這些寡頭公司可能開始利用他們的主導地位來操縱交易,包括勾結和審查某些交易,這都可能危及底層區塊鏈的安全性。這就是Flashbots 最新項目的目標:價值表達的單一統一拍賣,旨在將區塊構建過程從任何單個區塊鏈中分離,並將其外包到一個獨立的網絡中,從而實現區塊構建者角色的去中心化。

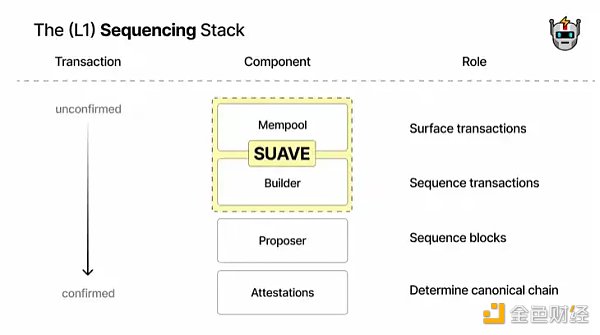

SUAVE 和L1 區塊鏈棧,來源: https://writings.flashbots.net/the-future-of-mev-is-suave/

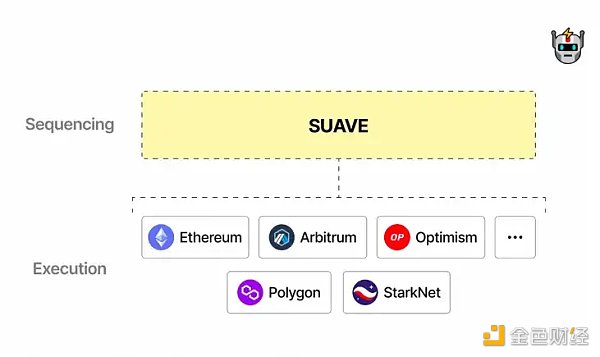

SUAVE 實際上是一個獨立且專用的區塊排序鏈,主要負責交易內存池和構建者職責相關問題,而諸如Ethereum 之類的原生鏈的驗證者將負責出塊和證明角色。正如我們所看到的,SUAVE 是「出塊者-構建者分離」原則的自然延伸,其中,我們將出塊者和構建者放在兩個完全獨立的鏈上,以使它們都足夠去中心化且彼此分離。此外,SUAVE 的願景是,它將作為許多不同鏈的共同排序層,這樣,無論你是Ethereum、Arbitrum、Polygon 還是任何其他EVM 鏈上的驗證者,都可以使用SUAVE 來找到最佳的MEV 機會。這不僅適用於你所在的原生鏈,還適用於跨鏈交易的跨域MEV,因此我們不能只關注原生鏈的交易內存池。

SUAVE 跨鏈情況,來源: https://writings.flashbots.net/the-future-of-mev-is-suave/

儘管SUAVE 擁有最終有利於所有參與方的宏偉目標,並讓Ethereum 生態系統更加去中心化,但自2022 年11 月成立以來的六個月中,仍有幾個核心設計問題需要解決。例如,其中一個核心問題是是否將SUAVE 建立為單獨的L1 鏈(類似於Chainlink),或使用Rollup 解決方案,或使用「借用」Ethereum 驗證者的再抵押服務,例如Eigenlayer。這些解決方案在實現便捷性、驗證者保留、安全性和靈活性方面都有其獨特的權衡,我們不會在此詳細討論。

另一個核心問題是SUAVE 是否會發行自己的Token。儘管SUAVE 論壇目前否認它將推出自己的Token,我們仍然有幾個疑問,即Flashbots 是否會堅持這一點。特別是考慮到從長遠來看,作為一家私人公司,推出SUAVE Token 似乎具有很重要的經濟意義。此外,人們可以提出一個合理的論點,即Flashbots 之所以認為它可以在熊市中籌集到10 億美元的獨角獸估值,是因其對未來SUAVE Token 發行進行了暗示。

那麼,是什麼讓Flashbots 選擇不推出SUAVE Token 呢?事實證明,推出Token 會帶來幾個令人頭疼的設計決策。例如,這個Token 是否對某些交易有用,或者僅僅是「另一個僅供治理的Token」?如果這個Token 有用處,它的用途會是什麼樣子?使用Flashbots 的不同利益相關者(例如,不同的鏈、最終用戶、Flashbots 上的構建者等)如何被激勵使用和信任這個新Token,而不是使用更為成熟的Token,如ETH,甚至是L2 Token,如ARB?在任何情況下,他們都將面臨一個複雜且費神的激勵協調過程;因此,對於Flashbots 團隊來說,現在避開推出Token 完全是有道理的。

DeFi 未來的更大圖景

儘管現在很難說SUAVE 最終會採取什麼形式,以及這個全新的排序鍊是否會成功實現其目標,並以真正緩解MEV 負面外部性的方式協調激勵,但我相信,MEV 和Flashbots 代表了在設計真正去中心化的金融系統時需要做出各種權衡、問題和原則的典型形象。

首先,正如前面所提到的,MEV 是區塊鏈設計的特性,而不是缺陷。這些套利機會和驗證者的利潤激勵源於區塊鏈的即時可訪問性,並保證了DeFi 的資本效率。 MEV 的負面傷害,包括擁堵、Gas 戰和最終用戶的滑點,僅僅是這個過程的副產品和負外部性。

根據定義,負外部性不會影響從事負面行為的實體。在這種情況下,對終端用戶造成網絡擁堵和滑點並不會損害從事這種盈利行為的驗證者或套利機器人。通過傳統經濟學我們已經廣泛認識到,純市場化系統無法很好地解決所有這些外部性。在傳統市場中,政府或其他監管機構會介入以糾正市場波動並最小化負外部性的影響(例如煙草和酒精稅)。

另一方面,DeFi 本質上是無需信任的,並反對任何形式的政府執法。它最接近於「執法機構」的情況大概是通過在代碼中編碼規則和法規(例如通過智能合約)來實現確定性和透明性。因此,就像Flashbots 的故事所展示的那樣,減少MEV 這種現象的負面外部性始終依賴於復雜的激勵重新設計和調整。畢竟,就像華爾街的量化交易員一樣,DeFi 套利機器人並不以其高道德標準和善意聞名。

利用激勵重新設計來減少MEV 的負面外部性不僅僅是Flashbots 固有的方法。除了Flashbots 之外,還有許多其他團隊試圖重新調整激勵,以開發協議來減少MEV 的影響。例如,Chainlink 的公平排序服務(FSS)利用其去中心化預言機網絡將「交易排序」過程外包給驗證者,實現了類似於SUAVE 網絡所追求的目標。另一個例子是CoW 協議(曾用名為Gnosis chain)的「意願巧合」(CoW)機制,它根據意願是否相互補充(例如我想要1500 USDC 換1 ETH,而你想要1 ETH 換1500 USDC),自動將交易拼合在一起,並使用求解器算法來確保每個人都以最優價格交易。

但是,激勵重構尤其是在不信任任何單方的去中心化環境中,可能是一個令人抓狂的難題,因為你基本上是在試圖抵消規模經濟。以Flashbots 的構建者中心化現象為例,那些已經「證明了自己的價值」的構建者更有可能得到搜索者的「信任」,進而獲得更多高質量的交易,並鞏固他們作為市場領導者的地位。要通過激勵重新協調來識別、解決和實施一個去中心化的替代方案,基本上就像是在玩「打地鼠」的遊戲——你永遠不知道新引入的激勵系統可能包含哪些中心化漏洞和隱含的規模經濟效應,所有這些只有在事後才能知曉。

此外,在一個複雜的系統(如區塊鏈)中,有許多不同的利益相關者和代理人,幾乎不可能避免外部性,因為幾乎肯定會存在其中一個利益相關者的行為影響到另一個利益相關者行為的情況。正如Dainan 在「Flash Boys v2.0 」中展示的那樣,這些外部性中的許多都可能構成真正的威脅,從而破壞整個系統的穩定性。因此,任何去中心化的系統——即使是那些具有良好設計的博弈理論原則——都將始終具有內在的複雜性、精細性和脆弱性,其中任何一個未預見到的漏洞就可能威脅到其存在。

與容易遭到破壞的中心化系統相比(可以創建必要的對策),去中心化系統不包含任何明顯的「單點故障」——但這恰恰是讓去中心化系統有時比中心化系統更致命的原因所在——每個節點都有可能成為一個「單點故障」,如果系統設計中存在漏洞的話。

最終,MEV 和Flashbots 的故事告訴我們,維護去中心化系統的健康狀態總是需要持續且艱難的努力——就如同參與一場「打地鼠」遊戲。在一個去中心化的系統中,信任的擴散需要責任和警惕的擴散,特別是在有如此多經濟激勵的情況下:無論好壞,MEV 都將繼續存在下去。