本文來自Twitter,原文作者:加密KOL @BCBacker

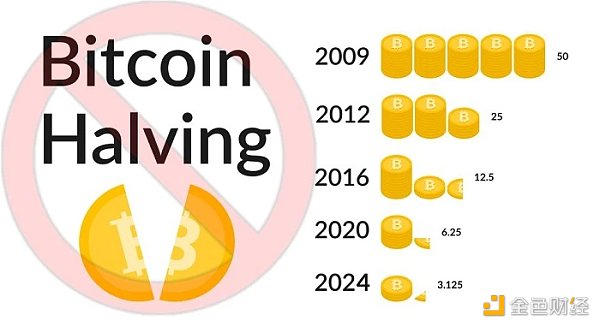

隨著比特幣區塊獎勵接近其第四次減半,投資者正試圖“搶灘”這個在歷史上保持看漲的事件,不過比特幣的價格漲幅是否真的與神奇的“ 4 年周期”相關呢?如果你真的相信這個所謂的循環週期,那麼請做好這個概念將被顛覆的準備,因為這篇文章要證明比特幣減半牛市週期其實只是“傳說”。

認為“比特幣每隔4 年區塊獎勵減半是牛市主因”的人,可能是考慮到比特幣價格逐漸減少的通脹壓力——從概念上來說,這是有道理的,因為給礦工提供的比特幣獎勵越少,他們的拋售壓力就越小。但是,倘若通過圖表分析,或許會發現一絲“不一樣”的端倪。

最近的比特幣區塊獎勵減半發生在:

-

2020 年5 月11 日

-

2016 年7 月9 日

-

2012 年11 月12 日

而以下是比特幣“觸及”減半後歷史最高點所需的天數:

-

2012 : 92 天

-

2016 年: 180 天

-

2020 年: 204 天

從上述數據集合中可以得出的第一個觀察結果是:比特幣區塊減半後的價格升至新高的天數正在增加,分別是92 天、 180 天,然後是204 天。但實際上,根據多年來的數據分析,比特幣的價格週期時機並不能讓人信服,反而其價格走勢與道瓊斯指數(DJI)吻合度相對較高。

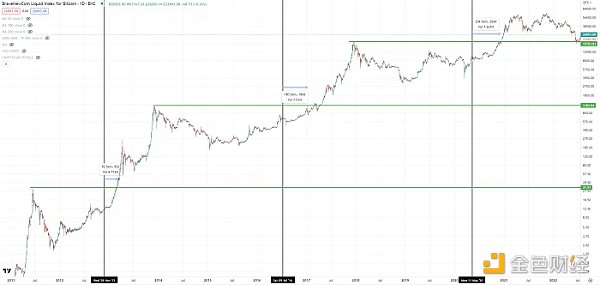

讓我們從2012 年開始,比特幣區塊獎勵減半之後,過了92 天價格創下了當時的歷史新高,本次價格走高是在美國次貸金融危機後發送的,就在當時比特幣價格創下新高之後的15 天,道瓊斯指數也創下歷史新高。當時的熊市時間長達618 天熊市,而比特幣價格創下歷史新高恰逢道瓊斯指數突破金融危機峰值的時期。

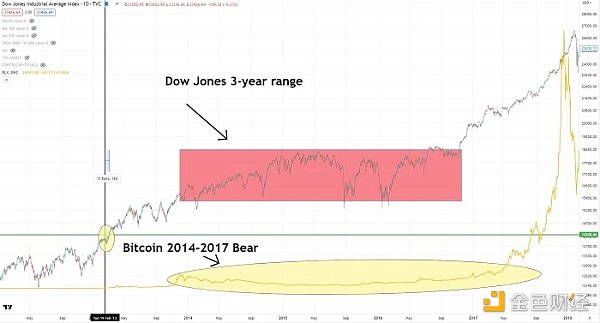

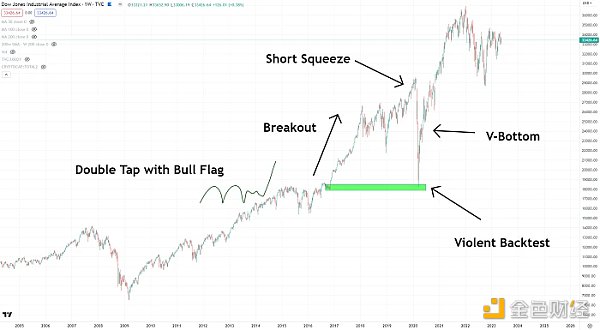

2013 的牛市許多人還記憶猶新,但隨後比特幣便進入了2014-2016 年的漫長熊市。在此期間,道瓊斯指數也在15, 400 和18, 300 之間的範圍內徘徊震盪,而且出現了三次較大幅度的下跌(參見下圖紅框範圍)。

接下來讓我們再看看2016 年的情況,當時比特幣區塊獎勵減半之後,過了180 天其價格才創下當時的新高。值得一提的是,當時道瓊斯指數也擺脫了低迷,而且同樣創下歷史新高,比特幣這次突破歷史高點的時間實在道瓊斯指數離開3 年熊市區間後的57 天內創下的。

當時間來到一年之後的2017 年,比特幣價格和道瓊斯工業平均指數的拋物線走勢愈發相似,儘管這種同步趨勢當時只維持了大約42 天。

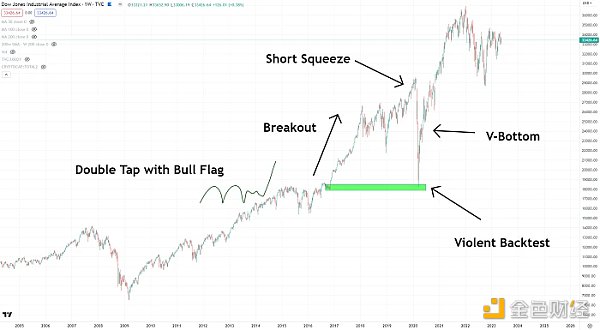

2017 年牛市之後出現了一個更複雜的模式,許多人將其視為是一個調整“區間(range)”或市場修正,並且形成了一個加寬的楔形形態(注:楔形形態是一種常見的價格修正結構,上升楔形是指價格經過一次大幅度下跌後產生的強烈技術性反彈,價格升至一定水平後又掉頭下落,但回落點比前次高;下降楔形則正好相反,價格高點和低點形成一浪低於一浪之勢,反彈高點逐漸下移。) 有趣的是,當時這種市場情況似乎更像是一種“雙擊牛市旗形突破空頭擠壓回測V 形底部”。

大多數相信比特幣4 年周期的人可能會辯解這是價格行為造成的,“如果沒有Covid, 2020 年3 月的事情就永遠不會發生。”

但問題是, 2020 年3 月的加密市場暴跌是一個既定事實,尤其是當我們把2013 年、以及2017-2021 年數據拿出來對比(如下圖所示)之後,即便是那些相信比特幣區塊獎勵激發4 年牛市週期的人也會承認這一點。

下面這張圖,反映了比特幣價格在2017-2020 年的走勢情況,後面將拆開分析。

下圖是2013 年的比特幣走勢情況,可以看出當時比特幣價格經歷了暴跌、小幅反彈、重新累積、價格上漲這四個階段。

2017-2020 年期間,因為Covid 引發的市場拋售開始出現,當時市場上也有一些投資者開始“捕獲性重新積累(Capitulative Reaccumulation)”(注:捕獲性重新累積是作者自創的一個詞,可以看做是一種市場投降的情況。)

接下來讓我們簡短地回顧一下Covid 期間道瓊斯指數發生了哪些變化,實際上,有些變化是泡沫中的普遍現象,換句話說, 2020 年3 月Covid 引發的市場拋售震盪其實是正常的。

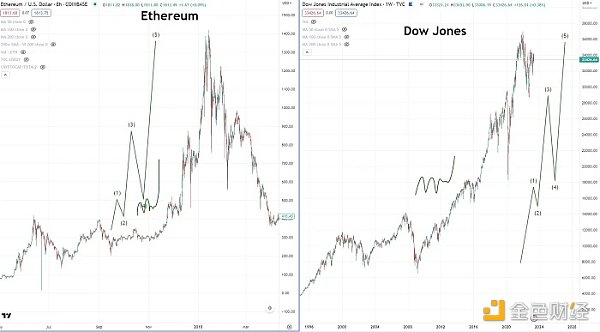

舉個例子,如果我們回顧一下2017 年以太坊的價格走勢,可以看到類似的拋物線走勢情況和Covid 期間的加密市場也十分相似。

另一方面,同一時期內的道瓊斯指數也在進行正常修正結構,對於一些不清楚經濟概念的“小白”來說,他們可能會覺得是Covid 造成的市場震盪,但如果回顧一下過去的歷史走勢就不難看出,情況並非如此。而這,也就是為什麼有些人在2020 年3 月至10 月期間恐慌拋售,而有些人則“抄底入場”賺的盆滿缽滿。

這裡的一個關鍵點是2018-2020 年期間的市場修正,當時比特幣和道瓊斯指數都沒有做好“反彈”的準備。但是當道瓊斯指數成功走出低迷,比特幣在14 天后也緊隨其後——此時,發生在比特幣區塊獎勵減半的204 天后。

讓我們再次回顧一下比特幣價格觸及歷史新高的幾個關鍵時間點:

-

2012 年:

– 比特幣區塊獎勵減半後的第92 天

– 距離道瓊斯指數突破高點的 15 天后

-

2016 年:

– 比特幣區塊區塊獎勵減半後的第180 天

– 距離道瓊斯指數突破高點的57 天后

-

2020 年:

– 比特幣區塊獎勵減半後的第204 天

– 距離道瓊斯指數突破高點的 14 天后

隨著比特幣區塊獎勵減半,我們看到比特幣價格走到高點的時間跨度分別是:+ 92 天、+ 180 天、然後是+ 204 天。而對於多年修正/合併後的道瓊斯指數,我們看到比特幣價格走到高點的時間跨度分別是:-15 天、+ 57 天,然後是+ 14 天。所以,哪一個看起來更相關?

加密市場裡有一種觀點並不受歡迎,那就是:比特幣價格創新歷史高點並不是因為區塊獎勵減半,而是依賴於股市創下的歷史高點。

還記得上面提及的這張圖表嗎?道瓊斯工業平均指數的走勢,是不是和以太坊上的“雙擊突破空頭擠壓牛市旗背測試V 底”有些相似呢?

從技術上講,劇烈的回測階段其實就是艾略特波浪理論中的 Wave-4 。

當我們看看以太坊旁邊的道瓊斯工業平均指數時……天啊……走勢也太相似了吧。

然後,當我們進一步縮小道瓊斯指數,進一步縮小以太坊時……天啊……再次出現了相似的趨勢。

那麼,現在道瓊斯指數處於什麼階段呢?請參見下圖。

總結

本文的重點是,比特幣區塊獎勵從減半後到觸及新的歷史價格高點的時間跨度越來越大,相比之下,比特幣的價格高點和道瓊斯指數高點之間的時間快點則越來越小。之所以不相信比特幣減半的4 年牛市週期,是因為價格趨勢其實和道瓊斯指數結合的更加緊密,而比特幣區塊獎勵減半也許只是“幸運時機”而已。

不僅如此,加密社區里之所以會出現“比特幣也許不會再創歷史新高”的想法,是因為2013 年、 2017 年和2021 年的牛市都發生在道瓊斯指數爆發之後。所以現在的問題在於,道瓊斯指數是否會再次爆發並觸及新的歷史高點——如果不會,好吧,正如我們從過去的市場週期中所看到的那樣,比特幣也許不會開始牛市。